Российские дивидендные акции 2021

Содержание:

- Крупнейшие мировые фондовые биржи: как выглядит ТОП-7

- История

- Графики и котировки акций на Московской бирже

- Акции ММВБ в 2020 году. В чем преимущества покупки?

- Как открывать сделки на фондовом рынке

- Газпром (GAZP)

- Какие акции купить, чтобы гарантированно получить доход в 2019–2020

- 5 самых крупных бирж фондового рынка

- Графики и котировки акций на Московской бирже

- Что такое фондовый рынок?

- Типы сделок на фондовом рынке

- Фондовые рынки России и США, их особенности и различие

- Торговля акциями на фондовых биржах

- Показатели состояния РЦБ

- Виды акций и дивидендная политика

Крупнейшие мировые фондовые биржи: как выглядит ТОП-7

- NYSE Euronext. Биржа была образована в 2007 году. Объемы ее капитализации составляют более 16-ти триллионов долларов США. Порядка трех тысяч ведущих мировых компаний осуществляют продажу своих акций на этой площадке.

- NASDAQ. Данная биржа была открыта в феврале 1971 года. Она уникальна тем, что самостоятельно следить за ликвидностью выставленных котировок и, соответственно, обеспечивает высокие показатели торговли. Данную площадку еще называют биржей «высоких технологий», поскольку здесь осуществляют торговлю акциями «Майкрософт», «Гугл», «Интел» и ряд других всемирноизвестных компаний.

- Токийская фондовая биржа. Функционирует с 1878 года. На банный момент 4/5 биржевого оборота Японии вращаются именно здесь.

- Лондонская фондовая биржа. Томаса Грешема. Одна из самых старых торговых площадок мира. Была основана в 1570 году. Здесь в обороте присутствуют только местные акции.

- Шанхайская фондовая биржа. Является самой крупной фондовой торговой площадкой Китая. Биржа имеет собственный индекс SSE Composite.

- Гонконгская фондовая биржа. Работает с середины 60-х годов прошлого века. Одна из самых популярных торговых площадок Китая.

Фондовая биржа Торонто. Канадская биржа осуществляет торговлю ценными бумагами тысяч компаний, зарегистрированных по всему миру. Площадка функционирует с середины 19-го века.

История

История РЦБ исчисляется веками. Его появление связывают часто с созданием РЦБ государства в XV—XVI веках. В данный период государства для того, чтобы привлечь дополнительные денежные средства, необходимые для того, чтобы покрыть дефицит денег на госнужды, стали производить ценные бумаги как в стране, так и за границей. К примеру, в 1556 году появилась биржа Антверпена, на которой производили операции по помещению ценных государственных бумаг. Эволюция торговых операций в начале XVI вызвала появление фондовых бирж.

В 1531 году купцы из Италии создали что-то похожее на биржу Брюгге, которое играло большую роль в международной торговле

Биржа Брюгге международная, на ней уделяли огромное внимание обслуживанию зарубежных торговцев. Улучшение техники биржевых операций спровоцировало появление понятий биржевого бюллетеня, биржевые официальные курсы

На данной бирже в 1592 году в первый раз был обнародован список стоимости ценных бумаг, которые на этой бирже продавались . Данный год считают годом возникновения фондовых бирж как обособленных организаций, которые занимались продажей и куплей ценных бумаг.

Центр биржевой торговли в XVII в. переехал в Нидерланды, где на товарной бирже, появившейся в 1611 году, производилась торговля ценными бумагами. В первый бюллетень этой биржи были включены 25 нидерландских займов и четыре типа государственных английских облигаций.

Первые частные ценные бумаги, как акции появились на Амстердамской бирже в XVII веке. Начало для торговли акциями на бирже – это Ост-Индская торговая фирма, объявившая о подписке на участие в доходах компании. Ост-Индской фирмы дали право торговать в Индии и все права, которые имела в Индии Нидерландская республика. Это спровоцировало общий интерес к бумагам фирмы, и Амстердамская биржа являлась центральным акционным рынком Ост-Индской фирмы. На Амстердамской бирже практиковали операции с ценными бумагами не лишь за наличный расчёт, однако и срочные сделки, что служило образованию биржевого спекулятивного рынка.

Вместе с биржами Бельгии и Нидерландов возникает РЦБ в прочих европейских государствах. В Великобритании в XVII — XVIII веках появляются различные акционерные компании и акции этих предприятий выбрасывают на биржу. В то же самое время возникает и внебиржевой (или уличный рынок), операции на котором заключали лондонские брокеры в кофейнях или неспосредственно на улице. Торговля акциями, которая широко распространилась, спровоцировала расцвет и создание Лондонской биржи. Брокеры Лондона в 1773 году взяли в аренду часть Королевской биржи, организуя там Лондонскую фондовую биржу.

Во Франции образование фондового рынка произошло также в XVIII веке. В Париже в 1724 году согласно инициативы правительства организовали вексельно-фондовую биржу. Сделки на данной бирже разрешали проводить лишь официальным маклерам. Специфика первой биржи Франции — это отсутствие процедуры торговли на бирже, механизма объявления цен. Позже в 1777 году на данной бирже организовали специальную площадку для торговли ценными бумагами и ввели правило объявления цены открытым способом. Деятельность и организация Парижской биржи подчинялись надзору правительства. В свою очередь это предусматривало контроль фондового рынка страны.

С улучшением РЦБ в США, Германии, Австро-Венгрии стали возникать, как универсальные, так и товарные фондовые специальные биржи.

С улучшением РЦБ в США, Германии, Австро-Венгрии стали возникать, как универсальные, так и товарные фондовые специальные биржи.

Первая фондовая американская биржа возникла в Филадельфии в 1791 году, а в 1792 году в итоге соглашения, которое подписали 24 брокера Нью-йорка, возникла Нью-Йоркская биржа.

Главные фондовые рынки в первой половине XIX века в Европе – это Лондонская иФранкфуртская фондовые биржи. Далее последовавший период возведения железных дорог и улучшения банковского сектора вызвал развитие дальнейшем фондового рынка, где как участники возникли муниципальные образования.

В улучшении ценными бумагами торговли на бирже наблюдались одни и те же тенденции, которые свойственны для большинства развитых стран. Сначала на бирже торговали главным образом облигациями, которые производило правительство, железнодорожные компании, муниципалитеты, а доля акций была невелика. Но в конце XIX века с улучшением акционерного типа собственности акции являются преобладающим типом ценных бумаг на биржах. Фондовый рынок в XX веке всё ещё развивался не лишь количественно, но и качественно, при помощи возникновения новых технологий. После 1950-х годов характерным было появление организованного внебиржевого рынка, который основывался на компьютерных технологиях.

Графики и котировки акций на Московской бирже

Московская межбанковская валютная биржа действует на российском рынке с 1992 года. Сегодня объемы торгов на Московской бирже исчисляются миллиардами долларов. Сотни компаний торгуют здесь акциями, включая отечественных гигантов «Ростелеком», «Лукойл», «Газпром».

Сегодня инвестировать в фондовый и валютный рынок при соблюдении необходимых условий (в частности – заключив договор с брокером) может каждый.

После того, как решение вкладываться в акции уже принято, инвестора заинтересует график цены акции, котировки в реальном времени и анализ рынка. Полученные данные позволяют сделать прогноз поведения цены, а значит выбрать прибыльную финансовую стратегию.

Работа с акциями требует знания котировок в реальном времени. Это необходимые данные для аналитической работы, которую всегда следует совершить, прежде чем совершать какое-либо действие на бирже. Котировки акций и их анализ – то, что необходимо для заключения выгодной сделки.

Исследование рынка можно осуществлять с помощью построения графиков движения цены или методами фундаментального анализа, который подразумевает изучение финансовых отчетов компании-эмитента.

Акции ММВБ в 2020 году. В чем преимущества покупки?

Вклады как инструмент сохранения и преумножения капитала не всегда устраивают инвестора. И тогда имеет смысл обратиться в поисках альтернатив к фондовой бирже. Новичков на бирже предсказуемо привлекает покупка акций – доходность по ним может быть выше в несколько раз выше, чем по вкладам. Так, цена акции Сбербанка, на радость держателям, росла с уровня около 55 рублей в 2015 году до показателей в 240 рублей в январе 2018 года.

Однако кроме доходности нужно иметь в виду и риски. Акции даже крупных компаний могут значительно падать в цене, особенно в периоды финансовых кризисов. Что демонстрировали те же представители «голубых фишек» в 2012 году.

Акция – ценная бумага, которую эмитирует (выпускает) предприятие и которая дает право владельцу получать прибыль от деятельности эмитента. Также владелец акции может претендовать на получение доли имущества предприятия в случае его ликвидации (однако только после того, как компания вернет другие долги).

Покупка акции – по сути приобретение доли в бизнесе. И чем успешнее идут дела у компании, тем лучше для инвестора как владельца её части.

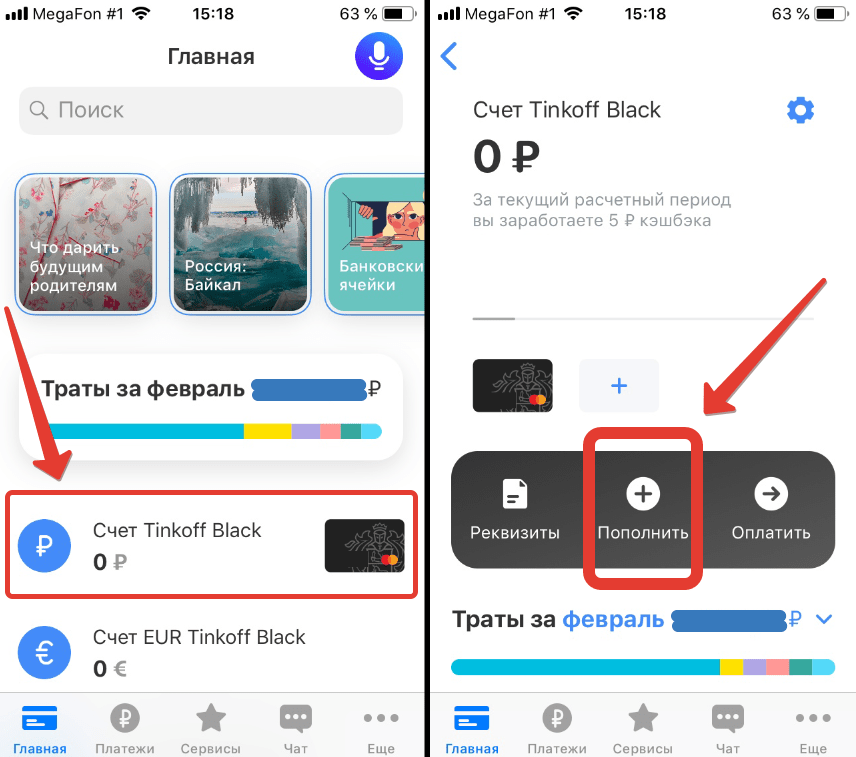

Как открывать сделки на фондовом рынке

Надо открыть счет у брокера. И открывать сделки через него. Но счета бывают двух типов – индивидуальные инвестиционные и обыкновенные брокерские.

Через брокерский счет

Его главное преимущество – можно сразу выводить прибыль или полностью закрывать счет в любой момент.

Минус – надо платить 13 % налога со всей прибыли, нет бонусов в виде вычетов.

Через ИИС

Индивидуальный инвестиционный счет открывается на три года. У него есть два основных ограничения:

- Нельзя закрыть счет до истечения 3 лет. Вернее, можно, но тогда вы потеряете все выгоды от его использования и ИИС будет работать как брокерский счет.

- Нельзя выводить прибыль. Если вы снимите хотя бы часть прибыли с ИИС, он сразу закроется. Исключение может быть сделано для дивидендов по акциям – брокер может выводить их вам на банковский счет.

Главные плюсы ИИС – в вычетах. Их два:

Вычет А. Позволяет возвращать подоходный налог. Максимальная сумма возврата – 52 000 рублей. Чтобы ее получить, надо внести на счет (единоразово или постепенно) 400 000 рублей. Вычет этого типа – как бы гарантированная доходность

Не важно, получили вы прибыль от инвестиций или нет, 52 000 у вас все равно будут.

Вычет Б. Позволяет освобождать прибыль от налогов

Но не всю. Дивиденды, например, от 13 % никогда не освобождаются. Спекулятивную прибыль можно освободить от налогообложения целиком.

ИИС подходит инвесторам. То есть людям, которые готовы вложить деньги и не снимать их со счета несколько лет, делать переинвесты своих капиталов.

Ваши деньги на ИИС и на брокерских счетах не застрахованы. Имейте это в виду.

Газпром (GAZP)

Будущее зависит от тебя… Шучу). У тебя нет будущего в этой стране… пока ты не начнешь инвестировать и познавать финансовую грамотность. Поэтому, второй акцией в твоем портфеле обязательно должен быть Газпром.

Все нормальные страны уже давно отказываются от угля. Топить углем экологически вредно, затратно, да и борцы с экологией могут по тыкве настучать).

Природный газ намного экологичнее. Все развитые страны отказываются от угля в пользу газа. А где самые большие залежи газа? Ааааа??? Вот именно, в России. А сколько труб протянул Газпром и в какие страны? Сила Сибири, Северный поток, Турецкий поток, еще какие-то потоки… Короче говоря, все хотят газ и будут покупать его именно у Газпрома еще очень-очень долго, так как альтернативы у газа пока что нет и не будет еще долгое время.

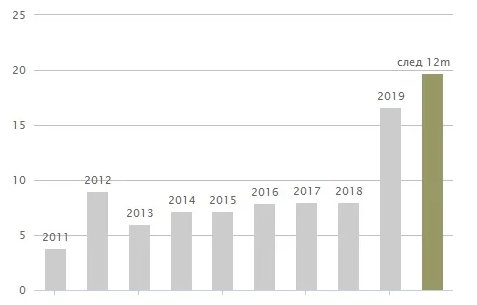

Газпром не рос и оставался очень дешевым, но нынче он отблагодарил всех терпеливых инвесторов своей щедростью. Акции взлетели как ракета.

Дивиденды Газпром платил всегда и довольно неплохие

Какие акции купить, чтобы гарантированно получить доход в 2019–2020

Начну с того, в какие российские и иностранные дивидендные акции лучше вкладывать, чтобы в этом и следующем году получить неплохие проценты. Первое, что я рассмотрю – дивидендные акции российских предприятий.

ТОП-10 самых доходных дивитикеров РФ в 2019-м

Итак, какие же российские предприятия стоит рассматривать как потенциальный вариант для инвестирования, чтобы в дальнейшем получить доход от дивидендных акций?

Топ-10:

- НКНХ АП. Дивидендная доходность 26,41%.

- НКНХ. Дивидендная доходность 22,45%.

- Сургутнефтегаз АП. Дивидендная доходность 18,16%.

- Мечел АП. Дивидендная доходность 15,68%.

- Татнефть АП. Дивидендная доходность 15,26%.

- НЛМК. Дивидендная доходность 13,8%.

- МРСК ЦП. Дивидендная доходность 13,38%.

- Татнефть. Дивидендная доходность 12,61%.

- ЭнелРоссия. Дивидендная доходность 12,44%.

- МосБиржа. Дивидендная доходность 12,25%.

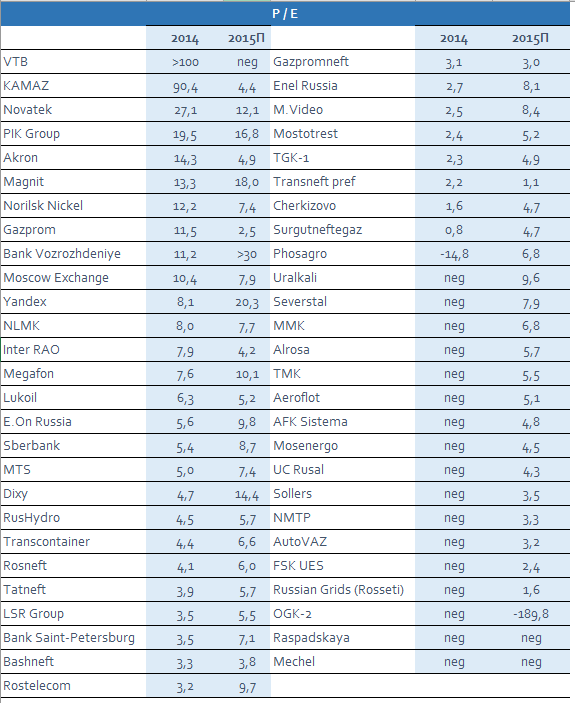

Рейтинг лучших российских компаний с максимальным размером дивидендов по отраслям

Сейчас я рассмотрю российские компании с максимальным размером дивидендов по отраслям, чтобы вы смогли решить для себя, какой сектор экономики предпочесть.

Внешнеторговые предприятия

Подробнее их дивидендную доходность рассмотрю ниже. Они активно экспортируют товары в другие страны, практически вся выручка в долларах и евро.

Металлургия

Лидируют в рейтинге предприятий в 2019 году – «Норникель» с годовой доходностью 11,36% и группа НЛМК с 14,13%. Если прогнозы окажутся верны, на конец 2019 года активы металлургической компании покажут небывалый рост: руководство серьезно подошло к пересмотру диверсификационных стратегий.

Ритейл

Наиболее привлекательными в России остаются дивидендные акции ПАО «Детский мир» с годовой доходностью 10,36%. Также можно присмотреться к сети «Магнит» с их 5,1%.

Рейтинг лучших американских компаний с максимальным размером дивидендов

Я составил для вас рейтинг дивидендных акций Америки.

| Место в рейтинге | Компания | Тикер | Дивидендная доходность, в % за год по состоянию на 2019 г. |

| 1 | Telefonica Brasil SA | VIV | 9,69 |

| 2 | Cato Corporation | CATO | 9,42 |

| 3 | Saratoga Investment Corp | SAR | 8,78 |

| 4 | Landmark Infrastructure Partners | LMRK | 8,46 |

| 5 | Gladstone Investment Corporation | GAIN | 7,2 |

| 6 | China Mobile Limited ADR | CHL | 6,99 |

| 7 | ING Group NV ADR | ING | 6,63 |

| 8 | Macy’s Inc | M | 6,49 |

| 9 | Invesco Plc | IVZ | 6,18 |

| 10 | PacWest Bancorp | PACW | 6,18 |

Из таблицы я вижу, что самые большие проценты по дивидендным акциям выплачивают организации с дополнительными рисками. Прежде чем покупать их ценные бумаги, необходимо здраво оценить ситуацию.

5 самых крупных бирж фондового рынка

Я перечислю эти биржи и укажу в скобках аббревиатуры их названий. Советую вам сразу запомнить эти аббревиатуры, потому что они часто мелькают в финансовых новостях, в книгах по инвестициям или трейдингу, вебинарах и пр.

- Нью-Йоркская (NYSE). Эта биржа – самая крупная в мире. Здесь больше всего акций, трейдеры и инвесторы могут покупать здесь ценные бумаги самых разных фирм.

- Московская (MOEX). Наша с вами, российская. На этой бирже представлены, в основном, российские компании, иностранных эмитентов почти нет. Помимо акций на Московской бирже можно приобрести облигации многих эмитентов. По количеству финансовых операций, совершенных с облигациями, Московская биржа – на втором месте в мире.

- Гонконгская (HKEx). Это крупнейшая биржа Китая. Практически все компании, которые на ней торгуются, китайские, иностранных всего около полутора сотен. На этой бирже сегодня наблюдается наибольший приток эмитентов по сравнению со всеми остальными биржами мира.

- Лондонская (LSE). Здесь больше всего в мире контрактов ETF. ETF – это инструменты, которые позволяют делать инвестиции в фонды, я расскажу про них в отдельной статье.

- Токийская (TSE). На этой японской бирже всего лишь 5 зарубежных компаний, все остальные – японские.

Графики и котировки акций на Московской бирже

Московская межбанковская валютная биржа действует на российском рынке с 1992 года. Сегодня объемы торгов на Московской бирже исчисляются миллиардами долларов. Сотни компаний торгуют здесь акциями, включая отечественных гигантов «Ростелеком», «Лукойл», «Газпром».

Сегодня инвестировать в фондовый и валютный рынок при соблюдении необходимых условий (в частности – заключив договор с брокером) может каждый.

После того, как решение вкладываться в акции уже принято, инвестора заинтересует график цены акции, котировки в реальном времени и анализ рынка. Полученные данные позволяют сделать прогноз поведения цены, а значит выбрать прибыльную финансовую стратегию.

Работа с акциями требует знания котировок в реальном времени. Это необходимые данные для аналитической работы, которую всегда следует совершить, прежде чем совершать какое-либо действие на бирже. Котировки акций и их анализ – то, что необходимо для заключения выгодной сделки.

Исследование рынка можно осуществлять с помощью построения графиков движения цены или методами фундаментального анализа, который подразумевает изучение финансовых отчетов компании-эмитента.

Что такое фондовый рынок?

Фондовый рынок также именуют рынком ценных бумаг (облигаций, акций и т.д.). Рынок такого плана представляет собой часть рынка капиталов. Рынок торговли ценными бумагами не полностью принадлежит фондовым биржам – некоторые акции продаются и покупаются за их пределами.

Фондовый рынок – понятие достаточно абстрактное. Оно обозначает комплекс различных механизмов, которые позволяют осуществлять торговлю производными различных финансовых инструментов, облигациями и акциями. Фондовая биржа – это конкретная организация, которая предоставляет площадку для проведения торгов, сводит в одном месте продавцов ценных бумаг и тех, кто интересуется их приобретением.

Типы сделок на фондовом рынке

Сделки классифицируются по разным принципам, я вас познакомлю только с двумя самыми важными.

Спекулятивные и инвестиционные

Спекулятивная сделка – это сделка «купи – продай». Купил по одной цене, продал по другой.

Идеальная инвестиционная сделка – это такая сделка, в которой только «купи». А «продай» нет. То есть инвестор покупает ценные бумаги так, чтобы постоянно получать с них доход и вообще никогда их не продавать.

Лонговые и шортовые

Лонговые – это сделки на покупку (на повышение цены), а шортовые – на продажу (на понижение). Оба типа этих сделок обычно используются спекулянтами.

Объясню кратко, как они реализуются. С лонгом все ясно – я прихожу на биржу, покупаю акции Лукойла, жду, пока они поднимутся в цене, а потом продаю их. И разницу забираю себе.

С шортом немного сложнее. Шорт нужен для того, чтобы заработать на снижении курса ценных бумаг, а не на его росте. Происходит он так. Я иду к своему брокеру и беру у него взаймы какие-то ценные бумаги. Например, акции Газпрома. «Взаймы» – то есть я обязан через некоторое время вернуть брокеру эти ценные бумаги в том количестве, в каком я их взял.

Затем я продаю свои ценные бумаги на бирже вот с таким условием: «Я имею право в любой момент откупить эти бумаги назад по рыночной цене».

И смотрите, что получается. Я продал акции Газпрома, скажем, по 250 рублей. Через неделю их цена падает до 200. Я использую условие продажи и откупаю все акции назад по рыночной цене – по 200 рублей. И возвращаю их брокеру. А себе оставляю разницу – по 50 рублей с каждой акции.

Фондовые рынки России и США, их особенности и различие

В мире ежедневно работают несколько сотен фондовых бирж, каждая из которых активно формирует экономику своей страны и способна заметно влиять на финансовое состояние государства.

Даже в самых отдаленных уголках планеты свою деятельность ведут мощные фондовые площадки, имеющие солидную капитализацию и предлагающие качественные услуги своим клиентам. Самые крупные биржи ценных бумаг расположены в Соединенных Штатах и Японии:

- Одна из самых известных — NYSE (Нью-Йоркская фондовая биржа), имеющая средний оборот 16,5 триллионов $.

- NASDAQ, вторая по объемам фондовая биржа (США), где торгуются акции высокотехнологичных компаний.

- Японская фондовая биржа Tokyo Stock Exchange (TSE), где торгуются ценные бумаги почти 2500 компаний.

Современный фондовый рынок России большинство западных рейтинговых агентств относят к «развивающимся». Ведь он начал возрождаться только в 90-х. В этом имеются свои преимущества и недостатки — более высокая доходность и большие риски при заключении сделок.

С середины 2000-х фондовый рынок России продемонстрировал ряд позитивных перемен. Повысился уровень ликвидности, вырос оборот средств. Эксперты отмечают возросшую информационную прозрачность всех игроков, укрепление законодательной базы. Основными недостатками оборота ценных бумаг в России являются:

- законодательство, крайне неудобное для инвесторов;

- невыгодная налоговая политика;

- низкий уровень доверия к судебной защите;

- относительно низкая активность внутреннего инвестора, что делает Россию мало привлекательной и для иностранного капитала;

- непоследовательность действий правительства, излишняя «тяга» к пилотным проектам.

Для глобальной экономики фондовый рынок США стал самой крупной экономической средой. Ежегодный оборот достигает 40 % всего объема сделок с ценными бумагами во всем мире.

Именно здесь продают свои акции такие гиганты, как Apple Inc.(AAPL), Ford Motors Company (F), Google Inc. (GOOGL), Microsoft Corp. (MSFT), Visa Inc. (V). Здесь не только легко купить акции, выбрав выгодные котировки, но и оперативно их продать, получив доход.

Если сравнивать отечественный и фондовый рынок США, в первую очередь обращает на себя внимание огромный по российским меркам объем торгов. За одну сессию здесь заключается сделок на 50 миллиардов $, что превышает годовой объем оборота ценных бумаг в России

Кроме того, имеется и своя специфика:

- разрешено заключать сделки с разными участниками торгов, поэтому и потери на биржевых спредах практически неизбежны;

- игроки рынка имеют право предлагать свою цену акции на фондовом рынке, а не только соглашаться/отклонять предложенную;

- на биржевой площадке трейдер использует весь комплекс доступных данных — график цен, «имбэлэнсы», стакан котировок, объемы сделок, ленту приказов.

Имея стартовый капитал на фондовый рынок может выйти любой человек. Правда, без брокера не обойтись, поскольку доступ возможен лишь после получения специальной лицензии, внесения первого взноса и неукоснительного соблюдения правил работы

Спасибо за внимание, всегда ваш Максимальный доход!

Все мировые биржи на одном торговом счете. Участие в IPO, торговля криптовалютами, доверительное управление и огромный выбор инструментов для инвестора. УЗНАТЬ БОЛЬШЕ!

Торговля акциями на фондовых биржах

Торговля акциями – это процесс перехода права собственности на акцию (либо другую ценную бумагу) от одного участника торгов к другому. Различают первичное размещение акций (приносит средства предприятию за счёт продажи части акций), вторичное (изменяет собственников). При торговле различают несколько видов сделок:

- «длинную позицию» – простую покупку финансового инструмента для его хранения и с расчётом на последующий рост цены,

- «короткую позицию» (акции продаются без оплаты в текущий момент – взаймы, а трейдер рассчитывает на выкуп дешёвых активов, после продажи которого он вернёт средства, не выплаченные изначально).

Показатели состояния РЦБ

Состояние РЦБ возможно оценить по некоторым главным показателям, которые рассчитываются отдельно для рынка долговых инструментов и для рынка акций (в основном, облигаций).

Главное из них — это соотношение капитализации рынка облигаций (акций) к ВВП (определяется как соотношение объёма, который находится в обращении необходимых ценных бумаг к ВВП).

Трудности сравнения рынков облигаций (акций) для стран с развивающимися и формирующимися финансовыми рынками затруднены тем, что ликвидность данных рынков мала или они почти неликвидны. Вследствие данного суммарный объём капитализации не — это полностью информативный показатель в отношении размера ликвидной массы облигаций (или акций), которые принимают участие в обращении. Потому реальное отличное состояние национального РЦБ и его уровень стабильности возможно определить, анализируя объём обращения облигаций (акций) наряду с объёмом капитализации, что определяет ликвидность рынка. Степень ликвидности рынка определяют, как соотношение объёма оборота необходимого финансового инструмента к масштабу капитализации рынка.

Виды акций и дивидендная политика

Акции могут быть обыкновенными и привилегированными. Первые дают право держателям крупных пакетов участвовать в управлении компанией. Держатели префов (от англ. preference) обычно в управлении предприятием участия не принимают, но зато имеют право на более высокие дивиденды, чем у владельцев обыкновенных акций.

Каждая компания-эмитент принимает решение по политике выплаты дивидендов, их размерах и частоте выплат. Так, например, дивиденды от компании «Газпром» могут составлять 17,5% до 35% чистой прибыли эмитента. Величина дивидендов утверждается на собрании акционеров, но с учетом пожелании совета директоров.

Необходимо иметь в виду, что компания не обязана выплачивать владельцам обыкновенных акций дивиденды, а может направить прибыль на развитие бизнеса. Такое часто случается с акциями молодых компаний, которые вроде активно растут, однако дивидендов в конце года акционеры могут не получить.

Из этого можно сделать вывод: покупая акции устойчивых компаний, «голубых фишек», можно надеяться на стабильный доход в виде дивидендов, в случае же с молодыми и растущими предприятиями заработать инвестор может на росте стоимости самих ценных бумаг и последующей их продаже.

Но и это еще не все. Получить прибыль можно даже в том случае, если цена на акции будет падать, открывая шорты – короткие позиции. Суть метода в том, что инвестор под процент берет акции у брокера, продает их, пока цена высокая, дожидается снижения стоимости, после чего выкупает обратно уже дешевле. Метод не самый простой и надежный, поэтому новичкам с открытием коротких позиций лучше не рисковать.