Какие лучше акции покупать сегодня

Содержание:

- Какие акции купить новичку на российском рынке

- Лидеры наиболее популярных секторов

- Самые недооцененные российские акции 2020

- Выявляем акции роста

- Как искать самые дешевые акции

- Покупка акций через брокера

- Как инвестировать в акции роста

- Российские дивидендные акции список лучших

- «Магнит»

- Основные принципы составления дивидендного портфеля

- Где еще можно купить акции

- Малые и средние компании

- Плюсы и минусы инвестиций в акции

Какие акции купить новичку на российском рынке

Для России с точки зрения дивидендов обратите внимание на следующие компании:

Аэрофлот

АЛРОСА

Леноэнерго

ЛСР

ФСК ЕЭС

Вложения в ценные бумаги более мелких компаний способны начать приносить прибыль в более короткие сроки. Однако начинающие инвесторы, не слишком разбирающиеся в финансовом рынке, при приобретении подобных акций сильно рискуют, так как не обладают достаточными знаниями для анализа. Поэтому, выбирая фирму, необходимо следовать совету Константина Мальчушкина, бизнес-партнера “А-Консалт”, и всегда:

Определять приемлемый уровень риска для себя — вкладывать не больше, чем готов потерять.

Следовать принятой стратегии и установленной финансовой цели.

Оценивать реальную стоимость компании, смотреть её финансовую отчетность и сравнивать мультипликаторы.

О том, как правильно отбирать акции и проводить их анализ мы уже писали здесь.

Финансовые рынки — это не просто. Это обязательно дисциплина и обязательно работа с большими объёмами информации. Но и вознаграждение стоящее — в разы превышающее ставки по банковским вкладам.

Лидеры наиболее популярных секторов

Помимо компаний из секторов, пострадавших от распространения коронавирусной инфекции, можно выделить ряд отраслей, ключевые игроки которых традиционно приносят неплохой доход акционерам.

В финансовой индустрии наиболее перспективными являются ценные бумаги «Сбербанка» и «Московской биржи». Крупнейший российский банк будет получать прибыль на фоне восстановления отечественной экономики в целом, а также интереса зарубежных владельцев капитала к российскому фондовому рынку. Рост акций «Московской биржи» обеспечивается благодаря притоку капитала на отечественный рынок, расширению объёма торгов и росту комиссионных доходов. Есть все основания полагать, что курс акций «Московской биржи» и «Сбербанка» за следующий год может прибавить 15-20%.

В электроэнергетическом секторе интересными выглядят бумаги, по которым стабильно выплачиваются дивиденды. Среди них выделю акции «РусГидро», «ФСК ЕЭС», «Юнипро», «Интер РАО» и обыкновенные акции компании «Россети».

Ведущие предприятия розничного ритейла продемонстрировали неплохой прирост в 2020 году – их стоимость выросла в среднем на 35%. На мой взгляд, курс акций лидеров данного сектора – «Магнита», «Детского мира» и Х5 Retail Group – будет расти и в дальнейшем.

Среди игроков рынка добычи металлов хорошие позиции сохраняют «Норильский никель», «Северсталь», «НЛМК», «ММК» и в меньшей степени «АЛРОСА». Акции золотодобывающих компаний, в частности, «Полюс» и «Полиметалл», в последние недели имеют отрицательную динамику на фоне оптимизма участников фондового рынка. Тем не менее, на мой взгляд, просадка будет кратковременной, поэтому вложить часть капитала в эти активы будет целесообразно.

Доход способны принести и капиталовложения в IT-сектор. Американская технологическая индустрия во главе с FAANG в 2020 году была на максимумах и имеет потенциал для дальнейшего роста. Интерес к развитию информационных технологий наблюдается по всему миру, и лидеры российского рынка – «Яндекс» и Mail.ru Group – не являются исключением. Ставка на технологическое развитие России в сложившейся ситуации способна себя оправдать.

Самые недооцененные российские акции 2020

Акции ТГК-1 (TGKA)

ПАО «Территориальная генерирующая компания №1» – производитель тепло и электроэнергии в России. Сфера его деятельности простирается на Северо-Западный регион. Он владеет 52 электростанциями, расположенными в Санкт-Петербурге, Мурманской, Ленинградской области, Республике Карелия. 19 из них работают в зоне Полярного круга. Объем производственных активов «Территориальной генерирующей компании №1» таков, что 60% из них составляют гидроэлектростанции (40 из 52 станций). Они генерируют порядка 3000 МВт электроэнергии. Остальные теплоэлектростанции, работающие на экологическом газовом топливе, обеспечивают тепловой энергией Апатиты, Мурманск, Кировск, Петрозаводск, Санкт-Петербург.

Свободные ценные бумаги ТГК-1 (18,76%) обращаются на столичной фондовой бирже и имеют тенденцию роста (+0,75%). 51,79% их является собственностью «Газпром энергохолдинга», 29,45% – финской государственной энергетической компании Fortum Corporation. Компания работает и на экспорт, заключая контракты с финляндскими и норвежскими фирмами. К концу 2019г. были введены в эксплуатацию новые электрические мощности, порядка 1745 МВт. Чистая прибыль за прошедший год составила 9,49 млрд. руб., а капитализация достигла 97 млрд. руб.

По итогам работы на 30.06.2020г. выработка электроэнергии через ТЭЦ снизилась на 11,8%, а по ГЭС увеличилась на 17,8% в сравнении с аналогичным периодом 2019г. Итоги работы за 6 мес. 2020 года показали выручку в 47 млрд. руб., что на 10,3% меньше по сравнению с 2019г. на фоне аномально теплой зимы. При этом чистая прибыль снизилась более существенно – на 27,4% за счет роста постоянных затрат и износа и амортизации. Однако это не помешало компании погасить часть краткосрочных займов и сократить соотношение чистого долга к EBITDA с 0,73 до 0,24, укрепив финансовую устойчивость.

Фундаментальные показатели:

- P/E = 6,57 говорит о том, что инвестиции в компанию окупятся за 6,5 лет,

- P/S = 0,43 свидетельствует о недооцененности акций компании в среднесрочной перспективе,

- ROE = 4,89%,

- ROA = 3,08%,

- ROI = 3,64%.

ТГК-1 стабильно платит дивиденды с 2010г. Последние из них были выплачены в июле с доходностью 8,25%.

Акции ТГК-1 прогноз

С технической точки зрения акции TGKA торгуются ниже скользящих средних, что также говорит о недооцененности со стороны инвесторов.

По мнению аналитиков Газпромбанка прогнозная цена акций составляет 0,014002 руб. за акцию, т.е. потенциал роста составляет 32%.

Акции Обувь России прогноз

ПАО «Обувь России» – сеть производителей и продавцов обуви в России, включающая крупные обувные фабрики, супермаркеты и магазины, расположенные по всей стране. 44% ценных бумаг «Обувь России» принадлежит Антону Титову — генеральному директору. Остальная часть торгуется на Московской бирже. За прошлый год обувная фирма заработала 13,7 млрд. рублей. Она развивает и продвигает на отечественном и международном рынке 5 основных торговых марок:

- Пешеход,

- Emilia Estra,

- Lisette,

- Rossita,

- Westfalika.

Показатель доходности EBITDA в прошлом году составил 3583 млн. руб., что на 728 млн. рублей больше, чем в 2018 году. Основные производственные площадки «Обувь России» расположены в Новосибирской области, как и головной офис.

По итогам работы в 1-ом полугодии 2020г. выручка компании снизилась на 1 420 млн. руб. или 26,37% по сравнению с 2019г. Средний прирост по выручке за последние 5 лет +12,42% ежегодно. Выйти в чистую прибыль с такими показателями не получилось, как результат компанией получен убыток в 305,69 млн. руб. По большей части это связано с карантином, когда компания не могла полноценно работать, но зарплату нужно было платить. В связи с этим пропорционально выручке снизилась себестоимость, но выросли расходы на зарплату и социальные отчисления, амортизацию и складские расходы. Со снятием карантинных мер ситуация должна постепенно прийти в норму.

Фундаментальные показатели:

- P/E = 3,24,

- P/S = 0,35,

- ROE = 7,77%,

- ROA = 3,93%,

- ROI = 5,66%.

По фундаментальному анализу акции Обувь России привлекательны для инвесторов за счет быстрой окупаемости и хорошей рентабельности.

По техническому анализу акции торгуются вблизи уровня поддержки на 30,2 руб. в ожидании хороших данных по отчету за 9 мес. 2020г.

Выявляем акции роста

Акции роста — это перспективные ценные бумаги, котировки которых растут быстрее, чем другие активы на фондовой бирже. Эмитентами таких бумаг являются не только развивающиеся молодые технологические компании, занимающиеся инновационными отраслями, но и корпорации-гиганты, давно работающие в своей области, успешно выпустившие новый продукт или в разы увеличившие финансовые показатели за короткий период.

Часто такие компании выделяются конкурентными преимуществами, такими как уникальные патенты, не имеющие аналогов в мире, редкие технологии и инновации, позволяющие акциям таких компаний дорожать быстрее, чем аналогичных фирм-конкурентов.

Это своего рода компании-монополии в узком сегменте. Но именно такое “привилегированное” положение и отсутствие прямых конкурентов обеспечивает постоянный спрос на продукцию, работы или услуги компании, гарантируя высокие финансовые показатели. Опережающие темпы роста выручки и прибыли приводят к стремительному росту биржевых ставок независимо от внешне-экономических факторов (кризиса и т.д.).

Компании, выпустившие и владеющие акциями роста, направляют чистую прибыть в быстрое завоевание рынка и дальнейшее развитие технологий. Их дивидендная политика достаточно жесткая, вкладчики получают минимальные проценты или не получают дивиденды вовсе. Заработок при обращении таких ценных бумаг генерируется из роста котировок. При этом значения стандартных финансовых мультипликаторов и фундаментальных показателей по ним могут быть намного выше средних. Таким образом, часто акции роста бывают переоценены.

Приобретать растущие акции для получения от них дивидендов не стоит. Некоторые акции с потенциалом роста могут совсем не приносить дивидендного дохода. Порой для быстрого увеличения котировок эмитенты проводят реинвестирование и прекращают выплату дивидендов.

Знающие и практикующие инвесторы могут найти акции роста практически в любой области. На данный момент лидирующими отраслями по таким активам являются биофармацевтика и отрасли высоких технологий.

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning)

Рекомендованные для вас статьи:

Как заработать на Penny stocks (центовые акции) в подробностях

Обзор акций Citigroup (цена онлайн) и Пример покупки

Акции Pfizer – Стоимость на бирже (онлайн), Дивиденды и Покупка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15:

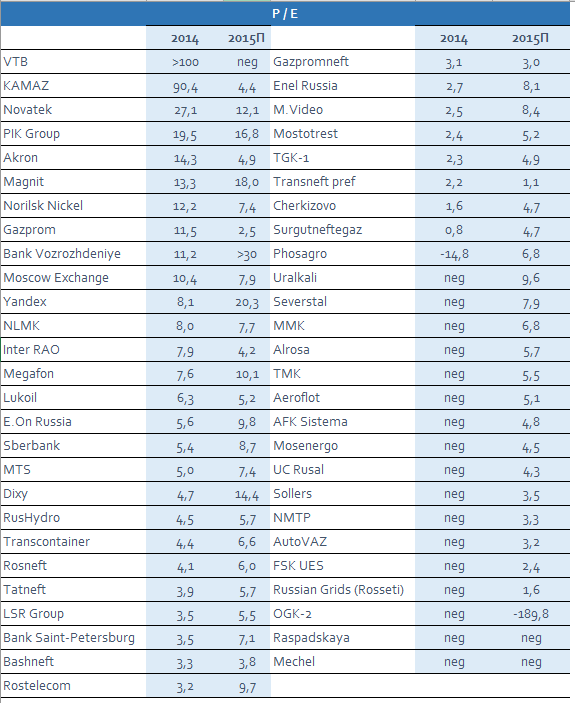

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2014 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

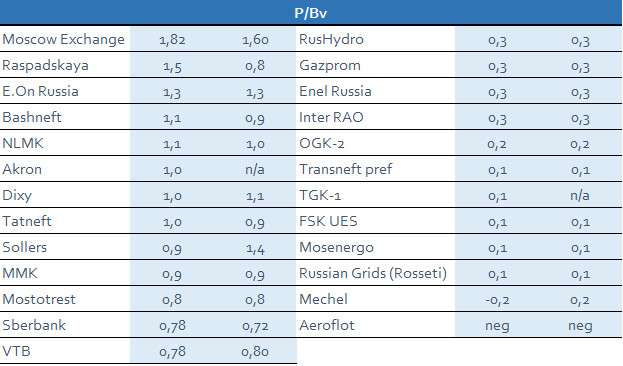

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике

Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.

Покупка акций через брокера

Представим ситуацию: вы хотите купить акции Газпрома, думаете, где это сделать физическому лицу и какая на них актуальная цена. Посмотреть текущую стоимость можно на разных ресурсах, например, ru.investing.com, где курс обновляется довольно быстро. На момент подготовки материала обычная акция оценивалась в 213,9 рублей. Но желания и знаний о курсе мало, необходимо найти посредника — брокера. Брокер имеет право, согласно лицензии, открыть для вас счет, деньги из которого будут перечисляться на биржи. Сотрудничество с ним может быть выстроено по 2-м сценариям:

- Пополняете счет и сами берете на себе задачи по трейдингу.

- Отдаете средства в доверительное управление, и менеджер от вашего имени проводит сделки.

Брокер готовит отчетность, берет на себя даже налогообложение инвестиций, а в некоторых случаях можно получить от государства налоговый вычет.

Выбирая брокера, проверьте лицензию, изучите фиксированная или плавающая ставка за обслуживание, на какие биржи выходит, актуальные тарифы, какая минимальная сумма для пополнения, предоставляется ли торговый терминал.

Предлагаю ближе познакомится с актуальными ценами на ценные бумаги лидеров роста и падения курса.

5-ка лидеров роста акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| Южуралникель Комбинат | 10 700 рублей | 256,67 |

| Селиград | 47,29 рублей | 228,40 |

| Волгоградэнергосбыт | 3,78 рублей | 127,03 |

| Русолово | 9,01 рублей | 125,25 |

| Магаданэнерго | 8,85 рублей | 94,91 |

5-ка антилидеров акций российских компаний

| Компания | Цена за акцию | Доходность за год (%) |

|---|---|---|

| МОСОБЛБАНК | 0,7 рублей | — 80,02 |

| РуссНефть НК | 234 рубля | — 55,93 |

| ОАК | 0,43 рубля | — 37,23 |

| Татнефть | 458,5 рублей | — 36,04 |

| Иркут НПК | 25,28 рублей | — 35,18 |

Тинькофф Банк

Удобно, что все это можно сделать на удаленной основе. Для тех, кто еще думает, где купить акции российских компаний, например, Сбербанка, этот посредник будет одним из лучших вариантов. На сайте можно посмотреть информацию по ценным бумагам, как все сразу, так и в определенных отраслях, чтобы принять решение. На выбор 3 тарифа «Инвестор», «Трейдер» и «Профессиональный», так что все участники рынка смогут найти подходящие варианты.

Со 2 февраля 2020 года отменена ежемесячная плата за обслуживание счета.

Финам

Популярный брокер, который предлагает покупку акций, депозитарное обслуживание. На сайте можно увидеть аналитику рынка в режиме реального времени, чтобы определять, чьи акции выгодно покупать сегодня, а чьи не стоит из-за высокого курса или слишком активной пиар-компании, что направлена лишь на «раздувание» репутации. Комиссии одни из самых доступных, работает оперативная служба поддержки. Купить можно через терминал, с голоса, с помощью Т+2.

Комиссия за вывод средств на банковский счет Финам составляет 0 рублей.

Сбербанк

Хорошее решение, если на ряду с акциями российских компаний, присматриваетесь в какие американские или европейские акции выгодно вкладывать средства, и чтобы купить их сейчас. На сайте весьма понятный интерфейс, комиссии лояльны и зависят от оборота продаж. Также можно подключить на выбор 2 тарифа аналитического мониторинга.

С 1 сентября 2019 отменена депозитная комиссия.

ВТБ Брокер

Один из самых опытных брокеров страны открыт к сотрудничеству. У него есть выход на Московскую и Санкт-Петербургскую биржи, где торгуются акции иностранных компаний. Для удобства работы разработано персональное мобильное предложение, да и комиссии не самые высокие на рынке – от 0,01% от объема сделки.

С 1 июля 2019 работает новая тарифная сетка.

Альфа Банк

Крупнейший банк предлагает операции с ценными бумагами. Открыть счет можно как в отделениях, так и онлайн. Если вы инвестор, который только прощупывает почву, изучая, где можно купить акции физическому лицу абсолютно без посредников, то рекомендую прямо сейчас оставить эту идею, поскольку вам нужно либо получить статус квалифицированного инвестора, что весьма дорого и долго, или обратиться к посреднику. Отмечается, что тарифы не сильно низкие, но зато представлен широкий инструмент возможностей.

В тарифных планах нет обязательной тарифной платы, начиная с 1 января 2019 года.

Как инвестировать в акции роста

Решение о приобретении акций роста нужно принимать после глубокого анализа, т.к. часто такие компании уже перекуплены. Поэтому от выбора момента открытия позиции напрямую зависит доходность и прибыльность инвестирования в такие активы. Как и с другими инвестициями, они могут быть убыточными, особенно в краткосрочном периоде. Риски в такой сфере бывают достаточно велики по сравнению с вложениями в недооцененные или дивидендные акции.

Таким образом, чтобы заработать с акциями роста, нужно в первую очередь ориентироваться на перспективу, отдавая предпочтение долгосрочным инвестициям

Не менее важно для инвестирования в акции роста вовремя продать ценные бумаги при высокой степени отдачи

Акции роста преуспевают, если экономическая ситуация в отрасли стабильна. Хотя даже при простое в экономике некоторые фирмы работают весьма неплохо и показывают отличную доходность, к примеру, энергетические, металлургические корпорации, фармацевтические компании. Для успеха нужно исследовать бизнес-климат, царящий в отрасли, и только потом принимать решение по каждой компании отдельно.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

«Магнит»

Перейти в карточку компании

«Магнит» – одна из ведущих розничных сетей в России по продаже продуктов. В магазины компании каждый день приходят около 13 млн человек.

Факторы роста:

Преимущество «Магнита» – самый широкий географический охват в РФ среди других продуктовых сетей и развитая логистическая структура. У компании 21 тысяча магазинов по всей стране, 38 распределительных центров, 4800 грузовиков, своё производство зелени, овощей и грибов.

Компания хочет развивать цифровое направление – заказ продуктов онлайн и доставку на дом. В тестовом режиме «Магнит» запустил завод по выращиванию грибов шиитаке, где процессом управляет искусственный интеллект.

В 2020 году «Магнит» занял новые торговые площади и расширил плотность продаж из-за ухода с рынка компаний, которые не пережили кризис.

«Магнит» присоединился к Глобальному договору ООН – международное корпоративное соглашение об устойчивом развитии. Это увеличит лояльность покупателей к бренду. Теперь компания обязана соблюдать принципы в области трудовых прав и прав человека, борьбы с коррупцией и защиты окружающей среды. По этой инициативе она хочет уменьшить расходы воды и энергии на 25%, объём органических отходов – на 50%, а упаковку для своей торговой марки делать многоразовой и перерабатываемой.

Основные принципы составления дивидендного портфеля

- Решите для себя, каков минимальный срок инвестирования. Дивиденды выплачиваются раз в квартал, 6 месяцев, год. Меньше этого срока инвестировать не имеет смысла.

- Сумма инвестиций. Сколько готовы безболезненно оторвать от личного бюджета.

- Используйте информационные ресурсы в интернете для отслеживания информации и выбора новых акций для покупки. На некоторые я давал ссылки в этой статье.

- Определитесь со стратегией инвестирования. Условно — консервативная, средний риск, высокий риск. В консервативную можно отнести американские акции с уровнем выплат до 3% и устойчивой дивидендной историей. На российском рынке это выбор из списка голубых фишек.

- Снижение рисков за счет диверсификации. Десятая часть вложений — максимальный размер для одного эмитента. Акции с высоким уровнем риска (третий эшелон) — не более 3%.

- Тусуйте портфель в зависимости от результатов, которые показывают бумаги в нем. Перекладывайте одни бумаги в другие.

- Определитесь с интересными бумагами по секторам. Как правило, публикуются сводные индексы по секторам экономики. Сначала выберите интересные сектора, которые выглядят привлекательно на будущее, затем выбирайте акции эмитентов в нем.

- Ориентируетесь на американский рынок как более дружелюбный и понятный для составления портфеля под дивы. Большой плюс — на порядок больший выбор среди дивидендных компаний по сравнению с российским.

Где еще можно купить акции

Внимание к акциям на рынке циклично, что связано с мировыми настроениями и просадками по другим инструментам, например, с криптовалютой. Разумеется, что брокер — удобный посредник, плюс, его сайт с подвязкой к биржам — то место, где посмотреть цены на акции компаний, обратив внимание на зеленый или красный тренд в стоимости

Он — далеко не единственная возможность в приобретении ценных бумаг.

Биржи

Это практически нереально приобрести акции Apple или других компаний прямо на площадке, поскольку выход на нее разрешен брокерам или квалифицированным инвесторам. Для физического лица требования весьма высокие: объем портфеля не ниже 6 млн. рублей, опыт работы в брокерских или банковских компаниях не менее 2-х лет, высшее образование или сертификат, аттестат профильных финансовых компаний.

Для юридического лица требования еще более «жесткие»: объем портфеля 200 млн. рублей, или сумма сделок за последние 4 квартала не меньше 50 млн. рублей, или выручка за год не менее 2 млрд. рублей. При этом законом установлен список лиц, которые могут претендовать на такой статус: непосредственно брокеры, пенсионные фонды, страховые компании и др.

У эмитента

Некоторые компании могут организовывать прямую продажу без предварительного листинга на биржу или сразу несколько площадок. Традиционно это делается в самом начале, когда компания на старте и мало известная. Многие так обзаводились пакетом ценных бумаг в 90-х. С одной стороны, для тех, кто ищет варианты, какие акции российских (редко, но все же бывает иностранных) компаний выгодно покупать сейчас, это неплохой вариант, ведь цена будет невысокой. С другой, риск банкротства такого акционерного общества никто не исключал.

У частных инвесторов

Процесс приобретения прямо формируется на основе личных контактов, и как правило, характерен только для опытных инвесторов. Представим ситуацию: вы хотите купить ценные бумаги Яндекс. Находите человека, который готов вам их продать, передав бумаги со своего кабинета на ваш. Как правило, цена будет ниже, да и комиссий за посредничество платить не нужно. Но какие риски – подумайте об этом! Несмотря на столь привлекательные, на первый взгляд условия, это один из вариантов, куда не надо вкладывать деньги, чтобы их не потерять.

Малые и средние компании

Исходя из ситуации глубины падения, можно рассмотреть акции менее устойчивых, но развивающихся компаний. Это:

- маржинальные производители облачного программного обеспечения — Fastly Inc., Alteryx Inc.

- компании из сферы кибербезопасности — Qualys, Inc., Fortinet

- акции биотеха — Regeneron Pharmaceuticals, Biogen Inc.

- солнечная энергетика — SolarEdge Technologies, Inc.

- финтех-компании — Square, Inc.

Эти компании более рисковые. На обвалах рынков компании малой и средней капитализации падают гораздо сильнее гигантов. При этом их можно купить с огромным дисконтом. Потом эти же компании демонстрируют опережающие темпы роста по сравнению с IT-гигантами.

Плюсы и минусы инвестиций в акции

Главный плюс для любого инвестора, который вкладывает деньги в акции, — возможность получения дополнительного пассивного дохода. В первую очередь это касается долгосрочных вложений. Инвестор не делает ничего, за него все делает фондовый рынок.

Из этого вытекает и минус — акции необязательно быстрорастущие, да и вообще растут в цене. Они могут падать и не расти годами, иногда десятилетиями.

При этом дивидендная политика тоже возможна разная — от хороших выплат до полного отсутствия. Покупая ценные бумаги, инвестор несет все рыночные риски.

Риски и как их минимизировать

Обычный человек, который собирается вложить деньги в акции на долгий срок, не располагает мощным инструментарием риск-менеджмента, который доступен профессиональным участникам рынка.

Но ему доступны простые принципы для снижения рисков:

- Не покупайте только одну или две ценные бумаги. Покупайте как минимум 5–7. Это называется диверсификация рисков. Акции надежных компаний с высокой капитализацией получают бОльшую долю в портфеле, рискованные бумаги с высоким уровнем дивов покупать не более чем на 20%, если выбрали консервативную стратегию — максимум 10–15%.