Что такое акции и как заработать на них

Содержание:

- Облигации

- Зачем нужны брокеры, и как их выбирать?

- С чего начать торговлю на бирже

- Как выбрать брокера для торговли акциями на фондовой бирже?

- Как же купить акции Газпром частному лицу через интернет?

- А что такое акции?..

- Спекулировать или инвестировать?

- Как работает фондовая биржа

- Сводная таблица сравнения брокеров

- Основы торговли акциями на бирже — что надо знать

- На каких биржах торговать?

- Типы ордеров

- Виды трейдеров

- Особенности торговли акциями на Московской бирже

- Чек-лист для выбора брокера

- Начало торговли

Облигации

Облигации в списке инструментов фондового рынка стоят отдельно. Рынок облигаций имеет даже собственное название – «долговой рынок».

Облигации представляют собой аналоги долговых расписок. Иначе говоря, заемщик обещает кредитору вернуть долг с прибылью в конкретную дату: в проспекте эмиссии указываются процентная премия, даты погашения и выплаты купона. Процентный доход по этим ценным бумагам складывается из процентной ставки купона и доходности к моменту погашения. Или доходности при продаже – если владелец посчитает более выгодным погашения не ждать.

По сроку погашения облигации подразделяются краткосрочные (менее года), среднесрочные (1- 5 лет) и долгосрочные (более 5 лет). По валюте выпуска бывают рублевые или в одной из резервных валют – наверное, все слышали про «евробонды».

Сегодня у частных инвесторов рынок облигаций даже популярней рынка акций. Что интересно, частные инвесторы теснят и корпоративных игроков. Так, в первом квартале 2021 года на долю физлиц пришлась покупка 37% размещенного на Мосбирже объема корпоративных облигаций.

На слово «корпоративных» стоит обратить внимание, так как кроме корпораций (бизнес-структур) облигации могут выпускать как государства («государственные облигации»), так и отдельные регионы («муниципальные облигации»). Кстати, с прибыли от последних не начисляется подоходный налог, за расчет и отчисление которых, как мы помним, отвечает наш брокер

Зачем нужны брокеры, и как их выбирать?

По законодательству РФ частное лицо не может самостоятельно торговать ценными бумагами на бирже.

Такими юридическими лицами и являются брокеры – посредники между клиентом и фондовой биржей. За свои услуги брокерские конторы берут определенный процент.

При выборе посредника нужно придерживаться следующих принципов:

- Отдавайте предпочтение известным компаниям с положительной репутацией и хорошими отзывами от клиентов (отзывы о работе можно поискать на тематических форумах).

- Проверьте наличие лицензии на право работы с фондовыми биржами.

- Выбирайте брокера, который предоставляет возможность работать через интернет. Изучите программу доступа к бирже, удобство её использования и стоимость.

- Уточните размер комиссий с каждой сделки, сумму за обслуживание и ведение счетов, а также гарантии надежности работы системы.

- Выясните, каким образом можно пополнять счет и выводить с него деньги.

Ответственные брокеры предоставляют клиенту обучающую программу для работы на бирже, и возможность потренироваться на виртуальном счете.

С чего начать торговлю на бирже

Прежде, чем представить наиболее действенные способы торговли на бирже, необходимо понять, с чего же начать саму торговлю, чтобы не проиграть и хотя-бы некоторое время остаться на плаву. Для этого необходимо в обязательном порядке провести хорошую подготовительную работу.

Такой подготовительный этап состоит из следующих процедур:

Найти деньги для торговли. Как ни странно звучало, но самым главным является наличие первоначального капитала

При этом важно запомнить: вкладывать последние деньги в акции не нужно, поскольку всегда есть риск проигрыша. Необходимо только инвестировать те ресурсы, которые могут быть легко отделены от семейного бюджета или бизнеса;

Настроиться на то, что в начале торговли можно потерять свои вложения

Необходимо, другими словами, настроиться психологически на потери, тогда будет легче;

Никогда не стоит начинать работу на какой-то бирже с настоящего счета, особенно, если нет финансового образования. Хотя и с наличием профильного образования и наличия опыта трудно предугадать то, как поведет себя рынок. Лучше всего использовать специальные демо-счета, представляющиеся всем новичкам на большинстве известных бирж. Демо-счет гарантирует нулевые потери пользователя и возможность понять алгоритм работы системы. Только поиграв на бирже и заработав некие деньги, можно переходить на следующий этап – настоящую торговлю;

Получить базовые знания работы биржевой торговли. С одной стороны, многие начинающие торговцы считают, что лучше учиться на практике, то есть набивать собственные шишки. Но, не имея теоретического базиса, очень трудно понять принцип работы фондового рынка. Поэтому нужно читать много актуальной и современной литературы;

Определиться с фондовым брокером, который станет неким другом в торговле и поможет на первых шагах работы. Можно почитать отзывы о брокерах, которые есть в вашей стране. Многие брокеры вроде и работают, и позволяют зарабатывать, но по итогу, просто не выводят заработанные деньги на счета собственника и, таким образом, наживаются на своих пользователях. Прочтите также информацию о рейтинге таких компаний, об их стабильности и т.д.

Таким образом, получается, что просто так начать торговать на бирже почти невозможно. Вернее, торговать можно, но получить богатый опыт, навыки и прибыль почти нереально. Другое дело, что необходимо спокойно принять факт того, что торговля на акциях – это рискованный вид деятельности, сопряженный с рисками убыточности

Поэтому, как и в любом деле, важно упорство, стремление, навыки и, не будем скрывать, некая «чуйка», позволяющая вкладывать в те активы, которые не пользуются спросом, но в долгосрочной перспективе приносят некую норму маржи

Комплексная работа и подготовка – вот залог эффективного входа на фондовый рынок.

Как выбрать брокера для торговли акциями на фондовой бирже?

Когда я выбирал брокера для открытия торгового счета, я ориентировался на самых крупных (по обороту) и известных игроков. Выбирать брокера исключительно из расчета минимальных комиссий за торговые операции я не советую, тем более, что разница среди крупных брокеров не существенная.

Вот, список крупных брокеров, предоставляющих доступ на Московскую фондовую биржу, на которых следует обратить внимание:

- ВТБ24;

- СберБанк (Тройка Диалог);

- Финам.

Конечно же, крупных брокеров гораздо больше, но при выборе брокера остальные отсеялись различными фильтрами (отзывы, коэф. надежности, регион. зависимость).

В конечном счете, решающую роль в выборе брокера сыграла рекомендация моего коллеги, который уже много лет успешно торгует через ВТБ24. Заключив договор на брокерское обслуживание у ВТБ24 я еще ни разу не пожалел, хотя несколько моментов все же было. Как и в любом государственном учреждении России, а ВТБ на 60% принадлежит государству, имеет место низкая квалификация обслуживающего персонала и неразбериха с документацией.

Я не буду вдаваться в подробности, скажу лишь, что для того, чтобы начать полноценно торговать на фондовой бирже, мне потребовалось 3 раза посетить банк, вся процедура регистрации моего счета заняла примерно неделю. Поэтому если вы выберете брокера ВТБ24, то будьте готовы потратить на это время. Претензий к ВТБ24, как к поставщику брокерских услуг у меня нет.

На всякий случай озвучу комиссии, на моем типе счета «Инвестор стандарт». За операцию банк берет 0,0413% от объёма сделки. Депозитарное обслуживание 150 рублей в месяц. Если за месяц не было ни одной операции — плата за депозитарное обслуживание не взимается.

Как же купить акции Газпром частному лицу через интернет?

Допустим, вы определились с брокером, получили доступ к торговому счету и пополнили его. Как же, наконец, приобрести акции Газпрома частному лицу через интернет?

Все несколько сложнее, чем при заключении сделок на форексе, но в целом принцип тот же. Необходимо выставить заявку на покупку (или продажу) в так называемый стакан заявок. Интерфейс стакана заявок зависит от того какой торговой платформой вы пользуетесь. Самой распространенной и удобной, на мой взгляд, является программа Quik. По Квику в интернете есть достаточное количество обучающих материалов, поэтому его освоение дело времени. Для тех, кто не хочет вдаваться в технические подробности инвестирования,есть простое решение покупки акций по кнопке ниже (через брокера Финам), при этом вы все так же будете являться полноценным владельцем акций.

Торгуя акциями на фондовой бирже, важно помнить все те же золотые правила инвестора и не пренебрегать диверсификацией инвестиционного портфеля. Если вы только начинаете делать первые шаги в трейдинге не советую использовать кредитное плечо

Помимо того, что за его использование будет сниматься комиссия, как правило, в размере ставки рефинансирования (около 14% годовых), вам будет сложнее анализировать показатели своей торговой системы. Кстати, если вы открываете сделку на продажу акций (sell), а у вас их не окажется, то в этом случае будет сниматься все та же ставка рефинансирования.

Тема инвестиций в акции достаточно обьёмная, буду стараться обновлять рубрику по мере возникновения новых вопросов. А пока слушаем Слепакова и покупаем акции.

Всем профита!

30.11.2013

А что такое акции?..

Прежде чем начать торговлю на бирже, рекомендуем изучить теоретические основы. Для начала разберитесь, что такое биржа — ведь сегодня на рынке оперирует немало недобросовестных компаний, выдающих интернет-казино за реальные инвестиции. Узнайте, что такое акции и какие виды и типы акций существуют, а также изучите структуру фондового рынка

Это не займет у вас много времени, но позволит чувствовать себя уверенее и, что очень важно, не оказаться в лапах мошенников!

Ниже приводим для вас самые базовые определения:

Акции – это доля компании. Человек, владеющий акциями какой-то компании, является ее совладельцем. Компания является эмитентом этих акций.

Биржа является организатором торгов акциями. Купля и продажа акций осуществляется именно там.

Для того, чтобы торговать акциями на бирже, вам необходимо открыть счет в брокерской компании. Но для начала нужно определиться, какие цели и задачи вы ставите перед собой, принимая решение стать инвестором.

Спекулировать или инвестировать?

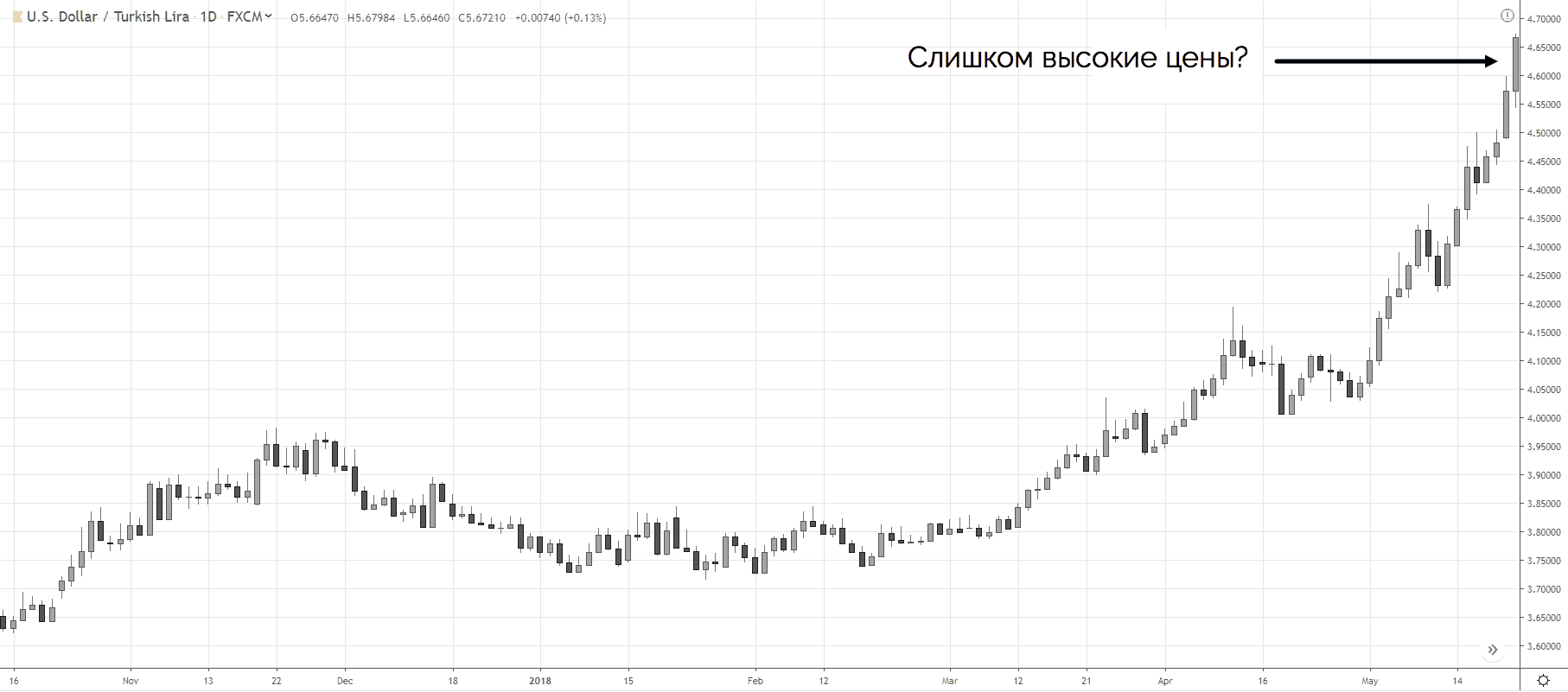

Перед тем как начать изучение данного руководства, определитесь со своим стилем торговли. Вы должны чётко ответить себе на вопрос: кто вы в первую очередь – инвестор или спекулянт? От этого ответа будет зависеть не только тот стиль торговли, которого вы будете придерживаться, но и, в конечном итоге, сама вероятность того достигнете ли вы поставленной перед собой цели или так и останетесь вечным игроком гоняющимся за сиюминутной возможностью заработать.

Многие и многие люди впервые сталкивающиеся с биржевой торговлей, принимают её за увлекательную игру в которой нужно ежеминутно что-либо покупать (подешевле) или продавать (естественно – подороже). Во многом такое понимание навязывается им теми, кто напрямую получает от этого выгоду, именно – брокерами, дилерами, да и самими биржевыми площадками. Все они получают свою прибыль пропорционально количеству совершённых сделок (чем их больше – тем больше и прибыль) независимо от того зарабатывают совершившие их игроки или терпят убытки.

Скажу прямо, если вы новичок в биржевой торговле, то и не помышляйте о спекуляциях, забудьте о срочном рынке и сконцентрируйте своё внимание исключительно на акциях и облигациях. При этом выделяйте на их покупку ровно столько, сколько можете позволить себе потратить и сразу нацеливайтесь на горизонты инвестирования от 3-х лет и выше

В этом случае, вы действительно будете иметь все шансы на успех и сможете заложить надёжный фундамент для дальнейшей своей деятельности на стезе инвестиций.

Если же вам не терпится пощекотать свои нервы игрой (именно ИГРОЙ – я не зря употребил здесь это слово) на бирже, ну что же, человеку свойственен азарт и стремление к нему заложено в самой его природе (у кого то в большей, а у кого то в меньшей степени). Играйте, но отдавайте себе отчёт в том, что играете. Иными словами, будьте готовы к принятию на себя большего риска и к тому, что любая игра может привести не только к победе, но и к поражению. А поскольку в качестве вашего соперника, по сути, будет выступать весь рынок (который вы надеетесь переиграть), то и шансы на победу будут соответствующими. Здесь легко можно выиграть раз-другой, но зарабатывать этим в более-менее долгосрочной перспективе редко кому удаётся.

Я не зря вынес этот вопрос в начало данного руководства, ведь, повторюсь, ответ на него во многом определит вашу судьбу на бирже. Какой бы стиль торговли вы в итоге не выбрали, все описанные ниже шаги будут актуальны для вас. Правда одни из них в большей степени, а другие – в меньшей. К примеру:

- Умение анализировать рынок необходимо вам в любом случае. Для долгосрочного инвестора более важен фундаментальный анализ рынка, он может не обращать особого внимания на текущие колебания ценового графика. А вот спекулянту без этого не обойтись, он должен владеть хотя-бы основами технического анализа.

- И для спекулянта, и для инвестора важен такой аспект трейдинга, как управление капиталом (в англоязычной литературе его именуют Money Manegement). Однако, если для инвестора соблюдение этих правил не так критично (при условии, конечно, наличия у него хорошо диверсифицированного портфеля), то для спекулянта они, безусловно, являются жизненно важными.

- Торговля на демо-счёте имеет определяющее значение для спекулянта (здесь он может в полной мере обкатать все свои стратегии), но не так важна для инвестора. А для долгосрочного инвестора, по понятным причинам, она вообще не имеет никакого смысла.

Как работает фондовая биржа

Фондовая биржа – это место, где происходит торговля акциями. Биржа позволяет инвесторам покупать и продавать акции компаний как в обычном, так и в электронном виде.

По мере того, как бизнес наращивает капитал путем выпуска акций, его владельцам необходимо найти для них покупателей. Однако, чтобы разместить новые акции на фондовой бирже, их эмитент должен вначале пройти через процедуру предварительного листинга акций, или IPO. Только после этого акции выходят на биржу. Здесь поиск покупателя акций существенно упрощается.

Совершая операции на фондовой бирже, участники никогда не знают, кто находится по ту сторону сделки. Это может быть просто пенсионер, живущий на другом конце света, гигантская страховая группа, публичный паевой инвестиционный фонд или какой-нибудь хедж-фонд.

Биржа работает как аукцион, и трейдеры, которые считают, что некая компания будет успешной в ближайшем будущем, повышают цену ее акций, в то время как те, кто полагает, что она не сможет подняться, цену сбивают.

Сводная таблица сравнения брокеров

Для сравнительной таблицы мы выбрали базовые тарифы. Некоторые брокеры предоставляют до 5 и более тарифов, в которых легко запутаться. Тарифы кроме базового больше подходят уже опытным инвесторам, поэтому начинать лучше всего со стартовых тарифов.

Для сравнительной таблицы мы выбрали базовые тарифы. Некоторые брокеры предоставляют до 5 и более тарифов, в которых легко запутаться. Тарифы кроме базового больше подходят уже опытным инвесторам, поэтому начинать лучше всего со стартовых тарифов.

Если оценивать удобство предоставления услуг, то нельзя выделить какого-то одного брокера: все предоставляют возможность зарегистрироваться онлайн. Немного по этому параметру отстает Тинькофф Инвестиции — чтобы открыть счет, необходимо завести карту Тинькофф Банка.

Сейчас все брокеры также предоставляют бесплатно мобильное приложение инвесторам. Поэтому основные отличия между брокерами заключаются в условиях обслуживания и размере комиссий.

Проведя анализ, можно сказать, что у брокера Финам условия выгоднее, чем у большинства других компаний. К тому же он предоставляет множество вспомогательных сервисов для инвесторов и трейдеров. У Тинькофф Инвестиции высокие комиссии, но очень удобное бесплатное мобильное приложение. Еще у брокера постоянно проводятся акции.

При регистрации счета вам дадут в подарок акцию, и вы сможете месяц торговать без комиссий. Каждый инвестор руководствуется собственными принципами, поэтому однозначно сказать, какой из брокеров будет лучшим, нельзя. Поэтому тщательно оценивайте все позиции и не стесняйтесь обращаться к представителям брокера, чтобы уточнить интересующую информацию.

-

ФИНАМ; (www.finam.ru)

-

АО «Тинькофф Банк» (www.tinkoff.ru/invest)

-

Группа Банка ФК «Открытие» (www.open-broker.ru)

-

ФГ БКС (www.broker.ru)

-

Сбербанк (www.sberbank.ru)

-

АО ИК «ЦЕРИХ Кэпитал Менеджмент» (www.zerich.com)

-

ООО «Алор +» (www.alorbroker.ru)

Основы торговли акциями на бирже — что надо знать

1 На бирже акции торгуются лотами, а не поштучно. В зависимости от эмитента в одном лоте может быть 1 акция, 10, 100, 1000 и даже 10000.

2 Брокер даёт возможность брать кредитные плечи, то есть покупать больше, чем хватает на собственные средства. Фактически плечо является инструментом для увеличения заработка. Новичкам не рекомендуется брать кредитные плечи для торговли акциями и другими инструментами. Это чрева-то большими потерями.

Внутри дня кредитное плечо бесплатно. Плата идёт только за перенос открытой позиции на следующий день. Это большой плюс для тех, кто торгует внутри дня (их называют дейтрейдерами).

3 Почти все акции можно «шортить», то есть играть на понижение. Для этого надо просто выставить на продажу акции, которых у вас нет.

Если рынок пойдёт вниз, то это будет заработок для трейдера. Если вверх, то убыток. Короткие позиции в основном используют уже опытные игроки.

4 На Московской бирже время основной торговой сессии с 10:00 до 18:40. Далее, по ликвидным ценным бумагам есть ещё одна сессия с 19:05 до 23:50. По выходным биржа не работает.

Также на бирже есть постмаркет и премаркет.

5 За прибыль, полученную от сделок купли продажи необходимо заплатить налог 13%. Брокер выступает в роли налогового агента, поэтому может самостоятельно отчитаться за трейдера в налоговой. Для этого достаточно оставить свободные денежные средства на брокерском счёте, чтобы он смог списать налог.

6 На рынке акций есть три типа заявок. Все их можно использовать в своей торговле:

- Рыночная (market). Покупка по ближайшему рыночной цене в стакане. Заявка исполнится моментально;

- Лимитная (limit). Точная установка цены, выше которой покупок не будет. Заявка может не исполнится, если не будет продавца, который продаст нужное число акций по выбранной цене. Аналогично с продажей;

- Стоп-лимит (stop limit). Сочетает в себе две предыдущих: покупка осуществляется по рынку при достижении какой-то цены сверху. Например, цена 99, если поставить стоп-лимит по 100, то как только котировки коснутся 100, то будет осуществлена покупка по рыночной цене 100 и выше. Это нужно, чтобы быстро заходить в начало движения цены;

Есть ещё два типа заявок: стоп-лосс и тейк-профит. Стоп-лосс для фиксации убытка, тейк-профит для фиксации прибыли.

7 Абсолютная цена акции ни о чём не говорит. Например, одна акция стоит 1 рубль, а другая 3000 рублей. По этим данным невозможно ничего сказать о том, насколько крупные эти компании.

На американском рынке абсолютной цене акции уделяют внимание. Так, считается, что оптимальная цена должна быть от $10 до $100 в среднем

Если цена сильно возрастаёт, то проводят сплит (дробление). Из 1 акции делают несколько.

8 Обратный выкуп акций не даёт гарантии, что биржевые котировки компании будут расти. Это связано с тем, что обычно ставят определённую цену, выше которой выкуп не проводится. Поэтому buyback лишь поддерживает котировки.

В США очень распространены байбэки. Причём у них нет правила ограничения цены. Поэтому их биржевые котировки ещё больше растут, поскольку сами компании их поддерживают. В нашей стране это скорее редкость.

На каких биржах торговать?

Первый шаг для трейдера-новичка – выбор торговой платформы. Биржа представляет собой электронную систему, в которой непосредственно осуществляется купля-продажа активов. На данный момент существуют десятки крупных альтернатив в разных странах мирах.

Российские

Наиболее простой способ стать участником биржевой торговли в нашей стране – зарегистрироваться на любой российской торговой площадке

Стоит обратить внимание на Московскую и Санкт-Петербургскую платформы

Московская

Московская биржа – самая крупная российская площадка для осуществления торговых операций. Ассортимент финансовых инструментов обширный:

- ценные бумаги (акции и облигации);

- валюта;

- драгоценные металлы;

- производные инструменты;

- прочее.

Доступ к торгам осуществляется через брокерскую компанию, которая выступает в роли посредника.

Санкт-Петербургская

В рамках российской юрисдикции это крупнейшая фондовая биржа, где помимо российских акций, осуществляются сделки с иностранными ценными бумагами, а также предоставляется доступ к товарному рынку.

Зарубежные (самые популярные)

Крупнейшие мировые фондовые биржи открывают доступ к перспективным иностранным ценным бумагам.

NYSE (Нью-Йоркская)

С масштабами Нью-Йоркской фондовой биржи не сравнится никакая другая площадка в мире. Она олицетворяет собой финансовое могущество США, поэтому система ответственно относится к собственному статусу.

К торгам допускаются только надежные, ликвидные акции. На данный момент среди эмитентов представлено порядка 2800 компаний.

LSE (Лондонская)

Вариант больше подойдет для тех, кто уже владеет основами торговли и обладает достаточными средствами для выгодных инвестиций. Активность участников Лондонской биржи основывается на законодательной защищенности, размещаемые ценные бумаги компаний в обязательном порядке обосновывают свою состоятельность. Результат – привлекательные активы для долгосрочного вложения.

NASDAQ

Также является представителем американского фондового рынка. Уступает по количеству участников NYSE, однако также привлекательна с точки зрения безопасности и ликвидности сделок. Ключевая специализация – высокотехнологичные предприятия.

AMEX

AMEX – крупная американская региональная биржа, являющаяся структурным подразделением ассоциации NYSE Euronext. Основной индекс – XAX, объединяющий совокупное состояние ценных бумаг и депозитарных расписок предприятий, в частности нефтяных и золотодобывающих.

Токийская (TSE / TYO)

TSE – основная торговая платформа Японии. По уровню капитализации входит в тройку крупнейших систем мира. На сегодняшний день здесь представлено более 2300 компаний, 30 из которых – зарубежные эмитенты.

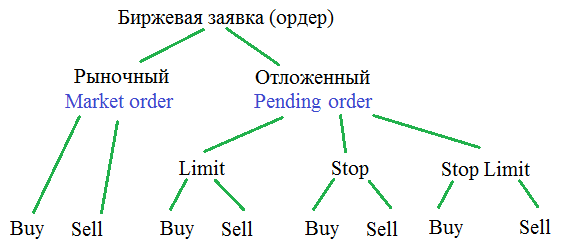

Типы ордеров

Существует множество типов ордеров, такие как кросс-ордера, «один отменяет другой», «Fill or Kill» и многие другие — всего несколько десятков типов. Но такие ордера используются профессиональными игроками на бирже и в редких случаях. Для новичков в них нет необходимости. Кроме того, далеко не все брокеры предоставляют такие типы ордеров. Поэтому разберем основные из них, которые поддерживаются практически всеми брокерами:

-

Рыночные или маркетные (Market);

-

Лимитные ордера (Limit);

-

Стоп-ордера (Stop Limit);

1) Рыночные ордера исполняются мгновенно по ближайшему ордеру из стакана продаж (Ask). Стакан ордеров представляет собой список всех ордеров на покупку и продажу, выставленных на рынке. Трейдер может указать только сумму покупки или продажи, но не может задавать цену акции. Поэтому ордера и называются рыночными — сделка совершается по текущей рыночной цене. Такие ордера наиболее актуальны, когда необходимо быстро продать актив.

Примечание. Bid и Ask — цены спроса и предложения на рынке. Bid представляет собой самую высокую цену, предложенную покупателем, а Ask — самую низкую цену, по которой трейдер готов продать акцию.

2) Лимитные ордера — ордера, которые исполняются по указанной цене. Если цена акции не достигнет указанного значения, то ордер не исполнится. Лимитные ордера чаще всего используются, когда нужно совершить отложенную покупку. Их еще называют отложенные ордера. Например, трейдер может заранее выставить ордер на покупку по определенной цене, например, если по его мнению акция может подешеветь.

Такие ордера менее эффективны на высоковолатильном рынке, когда цена быстро меняется. Трейдер может не успеть приобрести актив по желаемой цене, пока размещает ордер. Отложенные ордера можно использоваться для тейк-профита, указав заранее цену для фиксации прибыли.

3) Стоп-ордера. Эти ордера особенно полезны, когда нужно зафиксировать допустимые потери, чтобы не потерять больше в случае дальнейшего падения цены на акции. Стоп-ордера относятся к типу лимитных ордеров с тем дополнением, что для них устанавливается дополнительный триггер — цена, по достижению которой выставляется ордер на продажу. Стоп-ордера используются с целью защиты от непредвиденного обвала рынка.

Примечание. Тейк-профит — термин, который применяется для обозначения фиксации прибыль. Стоп-Лосс — обратный термин, означающий, что продавец фиксирует убытки.

Виды трейдеров

Условно трейдеров разделяют на несколько групп в зависимости от формы собственности, по длительности, по целям сделки, по расположению рабочего места. Каждая из них обладает определенными особенностями.

По форме собственности

По форме собственности трейдеров разделяют на два вида:

- Профессионалами являются люди, которые обладают определенными знаниями, имеют специальное образование. Обычно торговлей на бирже занимаются экономисты, финансисты, маркетологи. Некоторые заканчивают специальные школы трейдинга. Для профессиональных трейдеров проведение операций с валютой является основным видом заработка и постоянной работой;

- Любители. Представители данной группы не имеют специального образования. Они предпочитают заниматься трейдингом в свободное время от работы, они относят его к увлечениям. Они не часто достигают высоких результатов, многие бросают дело на полпути. Некоторые из любителей могут постепенно переходить в группу профессионалов, но для этого им требуется получить специальное образование.

По длительности

По длительности сделок трейдеров делят на следующие группы:

- Дневной трейдер. Он совершает сделки внутри одного торгового дня или одной торговой сессии. Производит закрытие всех позиций перед закрытием операционного дня – дей-трейдинг. Зачастую у него имеется небольшой размер капитала;

- Скальпер, Пипсовщик. Производит большой объем сделок с небольшой продолжительностью – от нескольких секунд до десятков минут. При осуществлении отмечается небольшая результативность одной сделки, но она оправдана большим количеством сделок;

- Позиционный трейдер или краткосрочный. Он осуществляет сделки с длительностью от нескольких дней. Закрывает их перед периодами уменьшения ликвидности (перед праздниками, летними каникулами и так далее);

- Среднесрочный. Производит несколько сделок в год. Он их закрывает во время изменения недельных трендов;

- Долгосрочный. Период сделок может продолжаться несколько лет. Их закрытие производится при изменении глобальных трендов.

По целям сделок

В зависимости от целей сделок трейдеры разделяются на такие разновидности:

- Работник. Он обеспечивает полноценное проведение разных операций или исполняет заявки клиентов, к примеру, покупает на бирже валюты для оплаты закупки оборудования или продает валютную выручку для того, чтобы в дальнейшем оплатить заработную плату. Обычно данные функции исполняют профессиональные торговцы;

- Инвестор. Данные участники торговли на бирже рассматривают сделку в качестве инвестиции;

- Спекулянт. Производит сделку ради извлечения прибыли из разницы цен;

- Арбитражник. Осуществляет встречные сделки – одна покупка, другая продажа. При этом он использует связанные инструменты, это позволяет получить прибыль на движении цен одного актива относительно другого;

- Хеджер. Представители данной группы совершают сделки ради уменьшения или фиксации уровня риска. Чаще этот вид трейдеров используется товаропроизводителями в форме опционов и фьючерсов для возможности обеспечения финансового планирования внутри производственного цикла.

По расположению рабочего места

По расположению рабочего места трейдеров делят на следующие типы:

- На полу, в яме. В эту группу входят внутридневные частные торговцы, которые торгуют в биржевом зале. У них рабочее место находится в самой низкой точке – в яме. Обычно заключение сделок производится на одной и той же ценной бумаге. Трейдеры осуществляют заключение сделок, надеясь на то, через минуты и даже секунды он сможет приобрести возмещающий контракт и выиграть с этого небольшую прибыль;

- В зале. К этому виду относятся профессиональные торговцы, предоставляющие интересы большого количества клиентов или крупные заявки. Рабочие места их обычно находятся выше уровня пола биржевой ямы;

У монитора. Трейдеры проводят процесс торговли через специализированные торговые площадки для трейдинга, которые позволяют видеть заявки других трейдеров, читать новости, просматривать историю котировок, производить ее математический анализ и выстраивать графики. Зачастую в качестве основного канала связи между торговым терминалом и брокером или биржей применяется интернет.

Особенности торговли акциями на Московской бирже

Чтобы новичок смог разобраться в азах торговли акциями на рынке ценных бумаг, ему стоит прислушаться к советам Александра Герчика. Известный трейдер говорит, что перед тем, как приступить к торговле на ММВБ, нужно сделать следующее:

- Выбрать брокера и открыть счет. Опытный наставник разъяснит все тонкости проведения торговых операций на бирже. Более того, он поможет с управлением активами и открытием счета, ведь у него имеется специальная брокерская лицензия на совершение этих действий.

- Установить торговый терминал, который требуется для осуществления всех операций с валютой, а также анализа биржевых процессов. Александр Герчик рекомендует пользоваться программой MetaTrader, поскольку она отличается простым интерфейсом и набором необходимых инструментов для сбора и отображения статистических данных. Более детально ознакомиться с особенностями торговли с помощью «МетаТрейдера» можно на его официальном сайте.

- Итак, после регистрации на бирже открывается счет. Теперь остается перевести на него не менее 100 долларов и можно начинать торги.

Важно также не забывать о вероятных рисках: нужно тщательно обдумывать каждое действие, чтобы всегда быть на шаг впереди

Чек-лист для выбора брокера

1. Убедитесь, что у финансовой организации есть лицензия. Такие документы всегда размещены на официальном сайте компании и их достаточно легко найти.

2

Обратите внимание на возраст компании. Не секрет, что чем дольше фирма на рынке, тем больше к ней доверия

Выбирайте брокеров в возрасте от 5 лет, а лучше — от 10.

3. Проверьте торговые условия. Вас должны интересовать:

- Тарифы на пополнение и вывод денег с ваших счетов — насколько они низкие или высокие;

- Комиссии за торговлю акциями — опять же, важен их размер, чем меньше, естественно, тем лучше.

- Также проверьте количество и виды инструментов для торговли — если брокер даёт торговать только акциями премиум-класса, вроде Google и Tesla, у вас просто может не хватить средств для инвестиций в таких гигантов. Разнообразие — наше всё.

4. Ищите информацию о брокерах на сайтах-агрегаторах и в рейтингах. Там обычно дана вся информация, о которой мы поговорили ранее, плюс вы найдёте отзывы других трейдеров, которые могут помочь вам сделать выбор.

Как только выбор сделан, открывайте торговый счёт.

Начало торговли

Сам процесс начала работы на бирже очень напоминает открытие вклада в банке и его можно свести к 3-м простым шагам:

- открываете брокерский счет;

- вносите деньги;

- покупаете акции.

Но без дополнительных знаний, вы будете предоставлены сами себе и практически действовать вслепую, подобно лодке в море без парусов и навигации. Куда понесет течение, туда и поплывете. Без четкого курса того, что вам надо делать, вы практически никогда не сможете добиться положительных результатов на рынке.

Допустим вы хотите обладать акциями самых известных и крупных компаний. Вы покупаете акции Газпрома, Лукойла, Магнита, Сбербанка. Хорошо. В этом много ума не надо. А что потом? Вот несколько сценариев дальнейшего развития событий:

- Котировки Газпрома вырастут через месяц на 30% — что вы будете делать? Держать дальше? Или фиксировать прибыль.

- Акции Сбербанка упадут в цене в 2 раза — продавать с убытком?

- Лукойл начинает расти бешенными темпами, а Магнит начинает также быстро снижаться. Ваши действия?

- Абсолютно все акции входят в нисходящий тренд и падают уже несколько месяцев. Распродавать все или ждать, когда остановится падение (и смотреть как обесценивается ваш портфель с каждым днем) с надеждой на дальнейший рост?

Если нет ответов на эти вопросы, то вы будете подобны слепому котенку бредущему наугад. И ваши шансы на успех минимальны. Это будет напоминать казино, где вы делаете ставки (покупаете акции) на различные цифры. По теории вероятности есть шанс правильно сделать ставку на нужный сектор и остаться в выигрыше. Но как вы знаете, математическое ожидание будет не на вашей стороне.