Как я выбираю дивидендные акции на московской бирже

Содержание:

- LTC Properties Inc (LTC)

- Hormel (тикер HRL).

- Приобретение акций для регулярного получения дохода

- Кто больше всего на этом зарабатывает

- Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

- Что такое волатильность акций

- История результатов последнего дня покупки и экс-дивидендной даты

- Walmart

- На какую прибыль можно рассчитывать?

- Недооцененные акции

- Дивидендные акции против акций роста. Куда лучше инвестировать

- General Mills

- Резюмируя

- Заключение + видео по теме

LTC Properties Inc (LTC)

LTC Properties Inc. – еще один инвестиционный фонд недвижимости США. В отличие от Realty Income, он специализируется на вторичке и сдаче недвижимости в аренду медицинским учреждениям. Кроме того, фонд инвестирует в разработки в сфере медицины, дома престарелых и клиники для пожилых людей. Сейчас у него под управлением находится порядка 200 объектов в 25 штатах США.

В ближайшие годы ожидается увеличение числа пожилых жителей США, так что у LTC Properties есть перспективы. Риск – удорожание медицинского обслуживания и отмена страховок для пенсионеров в Америке. Так что следите за новостями.

Отличительная черта фонда – стабильное увеличение дивидендов на протяжении последних 5 лет. Сейчас дивидендная доходность составляет примерно 5% годовых.

Сейчас 1 акция LTC Properties стоит 46,2 доллара, размер ежемесячного дивиденда – 19 центов.

Hormel (тикер HRL).

Рыночная капитализация: 24,1 млрд. $.

Дивидендная доходность: 2,1%.

Количество лет увеличения дивидендов: 54 года.

Hormel примерно так же надежен, как и получатель дохода. Компания по производству упакованных продуктов, наиболее известная своим спэмом, но также ответственная за чили и мясо под маркой Hormel, тушеные блюда Dinty Moore и соусы House of Tsang, ежегодно повышает свою дивидендные выплаты на протяжении более пяти десятилетий.

Действительно, Hormel объявил о 54-м году подряд увеличения дивидендов в ноябре. А его предстоящие майские выплаты станут 367-м квартальным подряд компании.

Hormel справедливо гордится тем, что выплачивал регулярные квартальные дивиденды без перерыва с тех пор, как стал публичной компанией в 1928 году. Даже до того, как это стало зрелым бизнесом, HRL сделал выплату дивидендов одним из главных приоритетов.

Как и акции многих компаний, выпускающих потребительские товары, HRL сравнительно неплохо держался с тех пор, как 19 февраля рынок достиг максимума. Король дивидендов упал примерно на 10% против падения на 34% для эталонного индекса S&P 500, неплохо, да? Аналитики настроены оптимистично. Долгосрочные перспективы Hormel, ожидая увеличения прибыли в среднем на 4% ежегодно в течение следующих трех-пяти лет.

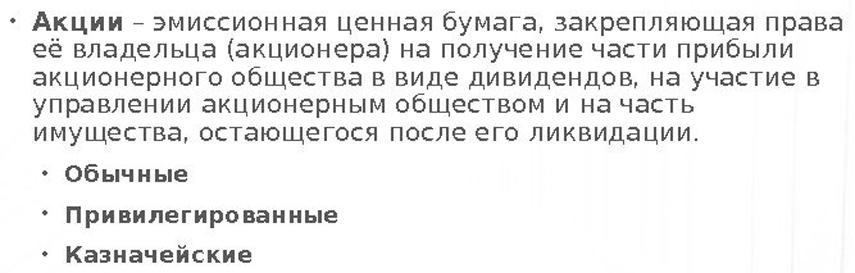

Приобретение акций для регулярного получения дохода

Выплата распределенной прибыли держателям дивидендных акций проводится денежными средствами или в форме дополнительного выпуска акций. Перед инвестированием в ценные активы учитываются несколько моментов:

- долгосрочная экономическая картина страны;

- возможность реинвестирования будущих дивидендов;

- подводные камни приобретения бумаг в обстановке нестабильного рынка.

Вложение денег в дивидендные акции подразумевает определенные достоинства и недостатки, основные из которых приведены ниже.

Плюсы инвестирования в дивидендные акции

Среди преимуществ в этом случае эксперты выделяют ряд основных:

- Пассивный доход. Распространенная причина выбора акций в качестве инструмента инвестирования состоит в возможности создания стабильного денежного потока.

- Реинвестирование. Решение вложить деньги, полученные в качестве дивидендной выплаты, в покупку дополнительных ценных бумаг позволяет постепенно нарастить объем инвестиционного дохода предпринимателя. Приобретение активов одного эмитента обеспечивает увеличение доли в его компании.

- Прогнозируемость. Несмотря на то что точный размер выплат предугадать невозможно, при выборе инвестиций в дивидендные бумаги используют проверенные инструменты: историю выплат дивидендов эмитентом, политику компании, экономическую отчетность и аналитику рынка.

- Рост дивидендов. Изначально вложенный капитал со временем приносит держателю бумаг все большую доходность, ведь эмитенты периодически проводят увеличение размера дивидендов. Компании, распределяющие часть прибыли среди акционеров на протяжении нескольких лет подряд, называются дивидендными аристократами или королями.

Акции с прибавкой даже небольшого процента доходности на выходе долгосрочного инвестирования способны принести значительный прирост капитала. В качестве доказательства приводится сравнение инвестиции со сроком 5 лет под разный процент дивидендной доходности при условии реинвестирования полученного дохода.

Пример. Инвестор ежегодно вкладывает в дивидендные акции 100 000 руб. Срок инвестиции составляет 5 лет. В первом случае дивидендная доходность — 10 %, во втором увеличена до 11 %.

Рассчитаем размер капитала, ожидаемого в конце.

№ 1. Вариант с 10 %.

1-ый год — 100 000 * 10 % = 110 000 руб.

2-ой год — (110 000 + 100 000) * 10 % = 231 000 руб.

3-ий год — (231 000 + 100 000) * 10 % = 364 100 руб.

4-ий год — (364 100 + 100 000) * 10 % = 510 510 руб.

5-ий год — (510 510 + 100 000) * 10 % = 671 561 руб.

№ 2. Вариант с добавлением доходности до 11 %.

1-ый год — 100 000 * 11 % = 111 000 руб.

2-ой год — (111 000 + 100 000) * 11 % = 234 210 руб.

3-ий год — (234 210 + 100 000) * 11 % = 370 973 руб.

4-ий год — (370 973 + 100 000) * 11 % = 522 780 руб.

5-ий год — (522 780 + 100 000) * 11 % = 691 286 руб.

Итого разница двух инвестиций составляет 691 286 — 671 561 = 19 725 руб.

Минусы инвестирования в дивидендные акции

В противовес достоинствам инвестиции в дивиденды характеризуются и некоторыми минусами:

- Необязательность выплат. Компании вправе отменить распределение прибыли между акционерами, что негативно отражается на инвестиционном портфеле. Без выплаченных дивидендов предприниматель не может провести реинвестирование свободного капитала, что существенно замечается при длительном сроке вложения.

- Высокий риск. Фирмы с высокими дивидендами привлекают инвесторов. Большое количество желающих приобрести эти активы стимулирует рост котировок, которые, в свою очередь, снижают дивидендную доходность бумаги. Организация с высокими дивидендными активами и без спроса на них, вероятно, имеет некоторые внутренние сложности, что порой отражается на отмене выплат.

- Налоговые и комиссионные затраты. Инвестор с полученного дивидендного дохода обязан уплачивать налоговые взносы. Процентная ставка зависит от статуса лица — резидент или нерезидент. Вычеты в этом случае не предусмотрены. Кроме этого, при планировании инвестиций в акции учитывается комиссия брокера, установленная в соответствии с его тарифами.

Кто больше всего на этом зарабатывает

Все очень просто: зарабатывает на дивидендах тот, кто является обладателем крупного, хорошо сбалансированного портфеля и ориентирован не на быстрый, а на стабильный доход в долгосрочной перспективе. Чем больший процент активов вы держите, тем больше дивиденды.

Кроме простой стратегии «купил-держи», нужно взять на вооружение несколько моментов.

Покупайте бумаги по низкой цене. Используйте моменты дивидендного ГЭПа. Да, в ближайший период дохода не будет, но для долгосрочного инвестора это не будет иметь большого значения.

При проведении ребалансировки старайтесь поймать момент до отсечки

В этот период на продаже бумаг можно неплохо заработать, а на вырученные средства приобрести другие активы, которые кажутся вам более интересными.

Обращайте внимание на недооцененные бумаги. При наличии опыта их можно купить с дисконтом, а в дальнейшем получить прибыль.

Недооцененными считаются бумаги, цена которых занижена. При этом предприятие демонстрирует перспективы роста: увеличивается чистая прибыль, стоимость активов и другие показатели. Почему так происходит?

- Недостаток информации. Не все компании вкладывают огромные средства в рекламу.

- Небольшое количество ценных бумаг в обращении. Вследствие этого акции не очень популярны, по ним не проводится много сделок, следовательно, не сильно растет цена.

- Низкая волатильность. Этот фактор вытекает из двух предыдущих: стабильно невысокий уровень спроса и предложения.

- Дивидендная политика.

К недооцененным относятся, к примеру, российские дивидендные акции энергетических компаний (ФСК ЕЭС) некоторых предприятий, занятых в сфере телекоммуникаций (Ростелеком), крупных застройщиков (ЛСР).

Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

Давайте рассчитаем сколько нужно купить акций, чтобы жить на дивиденды, получая заветную сумму 600 тыс. рублей в год.

Для этого умножим ежемесячную сумму на 12, а потом разделить её на средний дивидендный доход. Например, на 2019 год средний показатель доходности по индексу Мосбиржи составляет 6,5%. С учётом налогов, получаемая сумма уменьшается до 5,59%. Формула для расчёта следующая:

Итого, необходимо иметь сумму в 10,733 млн рублей инвестированной в акции для ежемесячного дивидендного дохода в 50 тыс. рублей.

Сумма довольно большая, но мы рассмотрели среднюю доходность по фондовому индексу, куда входят множество компаний, которые могут платить небольшой процент или не платить дивиденды вовсе.

Если отбирать только дивидендные акции, которые платят существенно больше, то можно сильно повысить свой доход.

Например, Татнефть уже более 5 лет платит очень высокие проценты около 11-13% годовых, МТС платит 7-10% годовых. Акции второго, третьего эшелона и внебиржевые компании могут давать ещё больше доходность, но они являются не такими стабильными, как компании входящие в список голубых фишек. Покупая небольшие компании с большими дивидендами, стоит учиывать высокие риски.

В 2020 г. Татнефть заплатила скромные 2% дивидендов. Это пример показывает, что не стоит вкладывать все деньги в одну компанию.

Все опытные инвесторы составляют инвестиционный портфель из акций в разных секторах, чтобы снизить риски отдельных эмитентов. Этот процесс называется диверсифицирование рисков. Более подробно на тему снижения рисков и про портфели ценных бумаг можно прочитать в статьях:

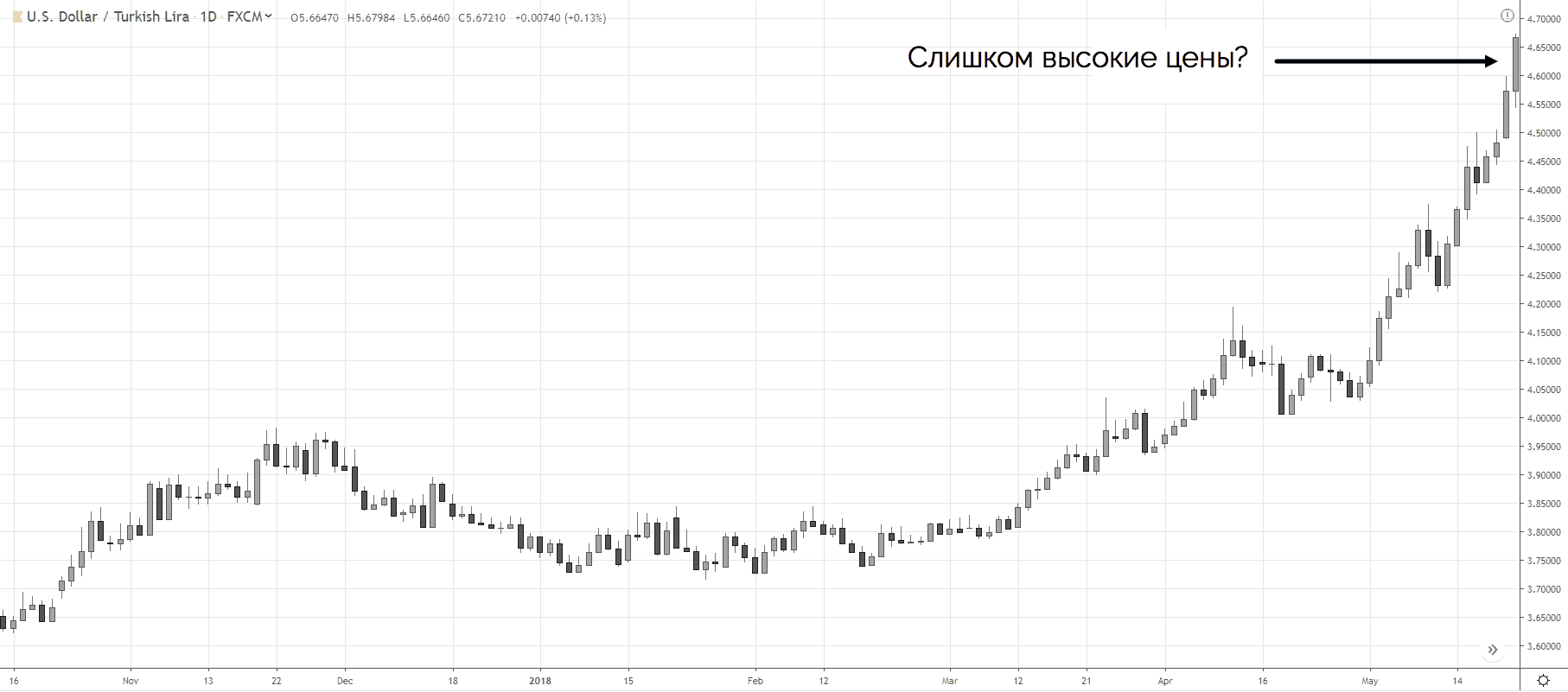

Что такое волатильность акций

Значение определяется в процентах от стоимости актива. Для изменчивости (свыше 10%) характерна большая амплитуда колебания, то есть данные заметно меняются за короткое время. При волатильности не более 1-2% динамика невелика, ситуация на рынке считается стабильной.

Признаки волатильности

Показатель ценовой изменчивости акций характеризуется рядом признаков:

- постоянством — цена всегда стремиться к росту, но достигнув определенного уровня, она будет снижаться к прежней отметке;

- стремлением к среднему значению — независимо от периода стоимость актива будет часть времени находиться в среднем положении.

Виды волатильности акций

Инструмент для управления рисками бывает трех видов:

- Историческая — применяется для анализа изменения индексов и цен за предыдущие временные отрезки. Эти данные помогают установить среднее значение колебания для конкретного актива.

- Ожидаемая — используется для расчета статического коэффициента с учетом волатильности в данный момент и на основании системы прогнозирования, определяющей вероятные риски.

- Ожидаемая историческая — сведения о предполагаемом уровне колебаний за определенный интервал времени.

Расчет волатильности акций

Чтобы рассчитать показатель колебания цен, нужно выбрать временной отрезок и проанализировать динамику за этот период. Стоит отметить, что слишком маленькие промежутки не покажут достоверного положения дел, лучше оценивать предыдущий квартал или даже год.

История результатов последнего дня покупки и экс-дивидендной даты

Как вела себя бумага в эти дни

| Купить до | Реестр | Доходность | Последний день покупки | Экс-дивидендная дата | ||

|---|---|---|---|---|---|---|

| Откр. → Макс. | Откр. → Закр. | Откр. → Макс. | Откр. → Закр. | |||

| 4 дек 2020 | 8 дек 2020 | 3,14% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 4 сен 2020 | 8 сен 2020 | 1,63% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 11 июн 2020 | 16 июн 2020 | 2,8% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 11 июн 2020 | 16 июн 2020 | 2,91% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 29 ноя 2019 | 3 дек 2019 | 3,03% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 13 сен 2019 | 17 сен 2019 | 2,64% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 14 июн 2019 | 18 июн 2019 | 3,16% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 3 мая 2019 | 7 мая 2019 | 3,04% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 30 ноя 2018 | 4 дек 2018 | 4,43% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 21 сен 2018 | 25 сен 2018 | 4,12% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 15 июн 2018 | 19 июн 2018 | 2,67% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 15 июн 2018 | 19 июн 2018 | 3,69% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 1 дек 2017 | 5 дек 2017 | 3,9% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 22 сен 2017 | 26 сен 2017 | 2,53% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 16 июн 2017 | 20 июн 2017 | 3,87% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 16 июн 2017 | 20 июн 2017 | 3,41% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 9 дек 2016 | 13 дек 2016 | 2,48% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 14 сен 2016 | 16 сен 2016 | 2,56% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 1 июл 2016 | 5 июл 2016 | 2,9% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 1 июл 2016 | 5 июл 2016 | 1,18% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 17 дек 2015 | 21 дек 2015 | 2,09% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 24 сен 2015 | 28 сен 2015 | 1,78% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 3 июн 2015 | 5 июн 2015 | 2,36% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 3 июн 2015 | 5 июн 2015 | 2,06% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 21 ноя 2014 | 25 ноя 2014 | 10,37% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 18 сен 2014 | 22 сен 2014 | 0,56% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 19 июн 2014 | 23 июн 2014 | 1,3% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 19 июн 2014 | 23 июн 2014 | 0,83% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 29 окт 2013 | 31 окт 2013 | 0,71% | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

Walmart

Благодаря масштабам, солидному балансу и растущим продажам, гигант ритейла Walmart (NYSE:WMT) продолжает обеспечивать своим инвесторам стабильно растущий доход.

Walmart начал выплачивать дивиденды в марте 1974 года, и с тех пор ежегодно их наращивал. Это позволило компании присоединиться к элитному клубу «дивидендных аристократов», который включает 53 представителя индекса S&P 500. Данный титул можно заслужить, только наращивая дивиденды на протяжении 25 и более лет.

WMT: Недельный таймфрейм

В период пандемии акции Walmart подтвердили свой статус одного из самых безопасных вложений. Ритейлеру из Бентонвилля (штат Арканзас) пошли на пользу изменения в предпочтениях потребителей и структуре их расходов.

Годовая дивидендная доходность бумаг составляет 1,48%; компания выплачивает ежеквартальные дивиденды в размере $0,54 на акцию. Суммарная отдача от инвестирования в Walmart (с учетом дивидендов) за этот год составила 23%. В пятницу акции закрылись на отметке $145,95.

На какую прибыль можно рассчитывать?

Для того чтобы рассчитать доход от каждой акции, важно знать, какой процент прибыли и за какой период выплачивает компания. Поскольку выплаты прямо влияют на капитализацию (заметно снижая ее), то в среднем, размер дохода определяется в процентном соотношении к каждой ценной бумаге

Для того чтобы понимать на какой суммарный дивидендный доход можно рассчитывать, стоит воспользоваться формулой расчета. Но при этом стоит понимать, как именно начисляется прибыль:

- фиксированный процент на каждую ценную бумагу, указанный в документах компании;

- плавающий процент в зависимости от финансовых результатов деятельности за определенный период.

Расскажу, как рассчитать дивидендный доход быстро и точно. Для этого величину дивиденда на 1 ценную бумагу (размер решается на собрании акционеров) необходимо разделить на рыночную стоимость акции и умножить на 100%. Разумеется, что инвестиции в интернете быстрее окупаются и предлагают более сжатый период работы, но при этом с увеличенной долей риска.

Коэффициент выплаты дивидендов

Основное правило: дивидендный доход рассчитывается как коэффициент годовой прибыли компании на каждую акцию. Сложно спрогнозировать развитие в текущем году, поэтому за основу берутся данные прошлого года. Предлагаю познакомиться с ТОП-10 российскими компаниями с самой большой дивидендной доходностью за последние 12 месяцев.

| # | Название компании | Размер дивидендного дохода (в %) | Особенность получения прибыли на тип акции |

|---|---|---|---|

| 1 | Мечел | 15,75 | Привилегированная |

| 2 | Северстал | 15,7 | Обычная |

| 3 | МРСК Центра и Приволжья | 14,2 | Обычная |

| 4 | МРСК Волга | 13,86 | Обычная |

| 5 | Энел Россия | 13,63 | Обычная |

| 6 | Ленэнерго | 13,46 | Привилегированная |

| 7 | Аэрофлот | 12,58 | Обычная |

| 8 | Ростелеком | 12,43 | Привилегированная |

| 9 | Мостотрест | 11,94 | Обычная |

| 10 | ЛСР Группа | 11,93 | Обычная |

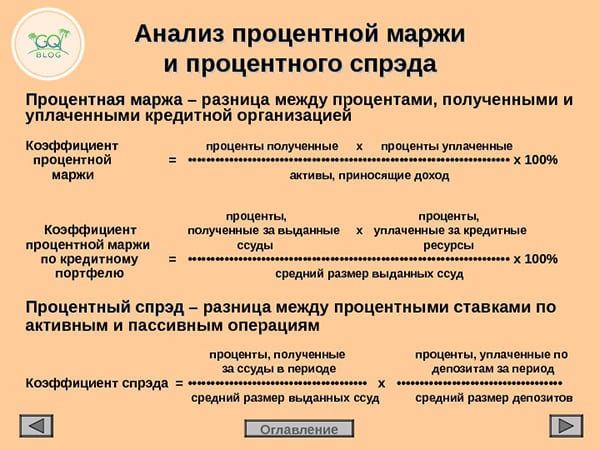

Чистая процентная маржа

Говоря, что это такое дивидендный доход для акционеров, можно провести параллель с чистой процентной маржой. Коэффициент характерен для деятельности банка, но этот принцип применяется и для ОАО или ЗАО. Фактически, это соотношение чистого процентного дохода и средней величины активов. Также в формуле учитывается разница между процентными доходами и процентными расходами. Коэффициент указывает на эффективность менеджмента любой коммерческой организации.

Взаимный фонд

Если стоимость акций достаточно большая, применяется сотрудничество с взаимным фондом. В этом случае коэффициент дивидендного дохода остается тем же за минусом комиссий. Принцип в том, что вкладываются в компанию небольшие акционеры. Очень популярный инвестиционный инструмент в США, а в России это понятие имеет свой аналог — паевой фонд. Выбирая среди предложенный, стоит определить: что показывает результат работы: количество вкладчиков, общий дивидендный доход, больше узнать о репутации. Среди мировых гигантов инвестиционные фонды Vanguard High Dividend Index и Vanguard Index Fund.

Обращу внимание: дивиденды могут выплачиваться не только деньгами, но продукцией компании или же ее акциями.

Биржевые ноты

Это финансовая часть, которая частично влияет на дивидендный доход, ведь ETNs — это необеспеченный актив, и предлагаемая ставка дивиденда компанией зависит от такого долгового обязательства, его размера, как и от того: будет ли выплачен дивиденд. Фактически, это кредит, который можно дать переделённой организации, но при грамотном менеджменте нота принесет прибыль. И особенность в небольшой цене (не более 1 доллара), возможности покупки большого количества, а также в том, что они частично координируют волатильность рынка.

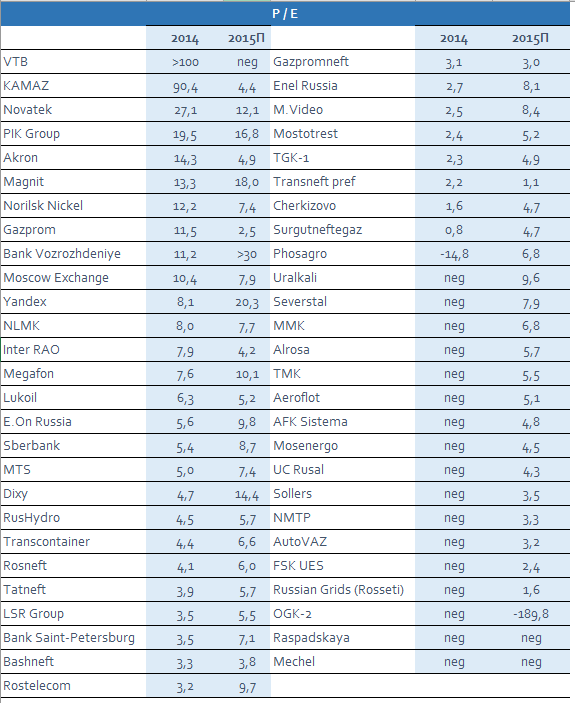

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Дивидендные акции против акций роста. Куда лучше инвестировать

Преимущества дивидендных акций перед акциями роста:

- Меньшая волатильность и риск.

- Стабильный доход.

- Уверенность в надежности компании, в которую вы инвестируете.

- Дивидендные акции меньше подвержены негативному влиянию колебаний рынка.

А в чем дивидендные акции проигрывают?

- Прибыль не инвестируется, а идет на выплату доходов.

- При повышении процентных ставок по облигациям последние становятся серьезным конкурентом дивидендных акций.

- Для получения существенного дохода требуется крупный капитал.

Как вы понимаете, с акциями роста все наоборот: дивиденды по ним не выплачиваются, поскольку прибыль идет на развитие бизнеса. Но такие бумаги более волатильны и характеризуются повышенным риском.

Таким образом, акции роста подходят молодым инвесторам, не имеющим крупного капитала, но располагающим стабильным заработком. А дивидендные акции – хороший источник пассивного дохода для людей старшего возраста.

General Mills

Потребительский сектор — еще одно привлекательное направление для пенсионеров, желающих получать стабильно растущие дивиденды. Поставщики потребительских товаров являются классическим примером «оборонительных активов», поскольку они не привязаны к экономическому циклу, а их продукция всегда будет пользоваться спросом.

Вот почему нас привлекает General Mills (NYSE:GIS), владеющая такими брендами, как хлопья Cheerios, йогурт Yoplait и батончики-мюсли Nature Valley.

Акции General Mills (которые за последние два года выросли на 21% и вчера закрылись на отметке $62,30) вряд ли будут подвержены особой волатильности даже в случае новой распродажи. Еще одним очком в пользу GIS являются довольно щедрые дивиденды, обеспечивающие доходность в 3,41%, благодаря чему акции выгодно выделяются на фоне чрезвычайно низких ставок по облигациям. В этом плане General Mills славится стабильностью: компания выплачивает дивиденды вот уже 120 лет.

General Mills – недельный таймфрейм

В последние годы General Mills шла по пути диверсификации доходной базы в попытках стимулировать дополнительный рост. В 2018 году компания приобрела поставщика зоокормов Blue Buffalo, что стало ее крупнейшей сделкой за 18 лет. Это добавило новое направление деятельности в портфель компании и позволило пережить период изменения потребительских предпочтений. Сейчас людям хочется более свежих, зеленых и менее сладких продуктов, к чему компания успешно адаптировалась.

На «бычьем» рынке акции General Mills, вероятно, будут отставать от своих «конкурентов». Тем не менее, их оборонительный характер сослужит хорошую службу при власти «медведей».

Подведем итог

Включение надежных дивидендных акций в пенсионный портфель поможет сформировать устойчивый поток доходов. Нужно искать дешевые активы, предлагающие высокую доходность, благодаря чему вы продолжите получать стабильно растущие выплаты даже в периоды экономических кризисов. Бумаги таких компаний, как IBM и General Mills, отлично подходят для реализации этой стратегии.

Резюмируя

Лично мне БПИФ ДОХОДЪ Индекс дивидендных акций РФ пришелся по душе. Я сам много лет при составлении дивидендного портфеля использую методологию DSI (индекс стабильности дивидендов) на одноименном сайте. И могу сказать, что она работает — своим результатом дивидендного портфеля доволен.

Конечно, если вам важен именно постоянный денежный поток (в виде дивидендов), то фонд не для вас. Но если вы тяготеете к дивидендным акциям, но находитесь еще в процессе формирования капитала (все дивиденды реинвестируете), то БПИФ DIVT возможно может стать идеальной альтернативой.

- За счет налоговых льгот внутри фонда — нивелируется вся (или почти вся) комиссия за управление.

- Налог на прирост капитала можно нейтрализовать через ИИС второго типа, либо при владении активами более 3-х лет (ЛДВ). При желании можно для обнуления налогообложения можно использовать этот финхак.

- И конечно же (очень немаловажный факт, знаю по своему опыту) огромное освобождение времени и снятия головной боли по поводу будущих инвестиций. Что, куда, сколько, почему и когда инвестировать? — извечные вопросы инвестора навсегда будут сняты с повестки. Ответ на них будет один — покупай фонд акций.

Удачных инвестиций!

Заключение + видео по теме

Конечно, стратегии инвестирования, которые принимают в учет одни лишь дивиденды компании, нежизнеспособны в долгосрочной перспективе. И мы видим, что невозможно затрагивать эту тему, вообще не касаясь трейдинга и других методов инвестирования.

Тем не менее, каждый профессиональный игрок на финансовых рынках должен обязательно учитывать этот фактор, поскольку он не только влияет на привлекательность компании в настоящее время, но и является важным маркером, свидетельствующим о ее перспективах. Изменение дивидендной политики и размера выплат обязательно является триггером улучшения дел в компании или её ухудшения.

Ну и если имеется большой капитал, то имеется отличная возможность обеспечить себе жизнь на дивиденды даже если есть проблемы с получением дохода от активов или с основной работой.

В завершении рекомендуем посмотреть ролик про дивиденды, кто их платит, как получить и так далее:

Вы сегодня узнали много чего: и как формируется дивидендная политика компании, и как на них можно заработать, какие ключевые понятия связаны с выплатами, как часто они происходят. Также узнали, какие акции являются самыми доходными по дивидендам и почему не стоит приобретать ценные бумаги, которые имеют подозрительно высокую доходность (то есть покупать акции «не по рынку»).