Кредитная история

Содержание:

- Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

- Можно ли узнать кредитную историю через «Госуслуги»?

- Кредитная история — это

- Можно ли исправить кредитную историю?

- В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

- Плохая кредитная история — это

- Как выглядит идеальная кредитная история?

- Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

- Как получить кредитную историю?

- Как бесплатно проверить кредитную историю

Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

Наши эксперты рассказывают, как узнать самому кредитную историю бесплатно через Госуслуги.

Шаг 1. Проверить наличие подтвержденной учетной записи на Госуслугах. Только подтвержденная учетная запись дает доступ ко всем сервисам Госуслуг. Для подтверждения нужны данные СНИЛС и паспорта. Подтверждение учетной записи допускается через Центры обслуживания пользователей (они есть в большинстве МФЦ), через Сбербанк, Почта банк, Тинькофф банк. Адреса ближайших Центров обслуживания можно уточнить на сайте Госуслуг.

Шаг 2. Подать запрос в БКИ с подтверждением личности через Госуслуги. Бюро выдаст информацию о кредитной истории гражданину или лицу по доверенности. Идентификация проводится по паспорту в офисе БКИ, либо онлайн по учетной записи госуслуг (ЕСИА). В 2021 году уже все бюро позволяют подтвердить личность заявителя посредством учетной записи Госуслуг.

После идентификации нужно выбрать вариант получения:

- по почте;

- на email;

- через личный кабинет на сайте БКИ.

Документ в виде цифрового файла приходит в течение 15 минут, заверен ЭЦП.

Кредитная история — это отражение вашей способности брать ссуды

Активному в финансовом плане человеку, да и простому должнику с одним кредитом необходимо знать свою кредитную историю. Помните, что КИ портит не столько факт прохождения процедуры банкротства, сколько информация о допущенных ранее просрочках.

Как получить свою кредитную историю через Центробанк и БКИ

Центробанк РФ является регулятором финансовой сферы, в том числе выдает лицензии банкам и БКИ.

Порядок получения данных о БКИ через Центробанк заключается в следующем:

- получить список бюро через ЦБ РФ можно только по коду субъекта, т.е. по фамилии, паспорту или СНИЛС такая информация не выдается;

- при заполнении формы «Субъект» нужно ввести код, паспортные данные, адрес электронной почты;

- список БКИ, с указанием их названий, адресов и телефонов, будет направлен по электронной почте.

По запросу из Центробанка РФ может быть получена справка об отсутствии БКИ с вашей кредитной историей. Это означает, что вы никогда не брали кредитов, а сведения о вашей задолженности никогда не передавались в одно из бюро. Случаи, когда данные о кредитах, займах или иных обязательствах ошибочно не передавались в БКИ, встречаются крайне редко, поэтому проверьте точность введенных сведений.

Далее обратиться с запросом в каждое бюро из списка, чтобы получить выписку из кредитной истории: лично либо выдать доверенность представителю. При личной явке проверяется паспорт, после чего выписку сформируют и выдадут в течение нескольких минут.

Через сайт бюро можно получить документ без личной явки:

- зарегистрироваться и получить доступ в личный кабинет;

- пройти идентификацию личности способами, указанными на сайте, либо через учетную запись Госуслуг;

- получить выписку о сведениях кредитной истории, которую ведет данное бюро.

Способы идентификации личности каждое бюро устанавливает самостоятельно. Это может быть загрузка личного фото и скана паспорта, ответы на вопросы о предыдущих или действующих кредитах, отправка нотариально заверенного заявления, иные варианты. Так как у большинства граждан есть профиль на Госуслугах, проще подтвердить учетную запись и пройти идентификацию таким способом.

Два раза в год БКИ обязана выдать кредитную историю бесплатно. При последующем обращении будет взиматься плата. Например, в НКБИ эта услуга будет стоить 450 руб. за каждую выписку, кроме первой и второй. Количество запросов не ограничено.

Если при проверке кредитной истории вы нашли ошибки, их можно исправить по заявлению в БКИ. Так как Закон № 218-ФЗ не содержит единых правил исправления, бюро утверждают их самостоятельно. Для исправления необходимо представить справки из банков или МФО с корректной информацией. Если ошибки носят технический характер, БКИ внесет изменения по заявлению гражданина.

Можно ли узнать кредитную историю через «Госуслуги»?

Этот портал является

одним из самых универсальных. На нем можно, например, записаться на прием в

поликлинику или, скажем, зарегистрировать ИП. Однако узнать кредитную историю

через «Госуслуги» нельзя. Дело в том, что в том же федеральном законе «О

кредитных историях» говорится о конфиденциальности КИ и без согласия (напомним,

в письменном виде) субъекта КИ ни одна организация не может предоставить эти сведения.

На что влияет КИ?

Первым, на

что влияет КИ является вероятность одобрения заявки на кредит в банке. Если она

плохая, то с большой долей вероятности сотрудник скажет «нет». Все, что

остается в этой ситуации – это обращаться за помощью в МФО. Хотя хотим напомнить, что взять займы с плохой кредитной историей, тоже возможно.

Но одно

дело, когда вы готовы к такому сценарию, и другое, когда не допускали просрочек

и исправно оплачивали услуги, но, тем не менее, все равно столкнулись с

отказом. Причиной может быть банальный человеческий фактор или технический сбой

в работе системы.

Поэтому

перед тем, как подавать заявление на кредит в банк, особенно, если он очень

важен, узнайте свою кредитную историю и, если потребуется, исправьте ошибки.

В случае несогласия или обнаружения ошибок, всегда можно оспорить кредитную историю.

Также

кредитная история может быть интересна:

- Потенциальному работодателю. Если вы

платите по нескольким кредитам, и это – более половины ежемесячного дохода, то

вероятность быть принятым на работу крайне низкая. А все потому, что постоянные

мысли о долгах будут мешать производственному процессу. - Страховой компании. Если вы

исполняете обязательства перед банком так, как прописано в кредитном договоре, то

можете попасть в число VIP-клиентов, которым предложат особые условия

сотрудничества. - Арендодателю. Если вы – злостный неплательщик

кредита, коммунальных услуг, алиментов, то официально снять квартиру, жилой дом

или коммерческий объект будет проблематично. И не стоит думать, что это является

слухами. Все больше арендодателей стали проверять кредитную историю. Подобная

практика пришла в нашу страну из Европы и США. - Деловому партнеру. Если вы –

руководитель небольшой компании или индивидуальный предприниматель, то ничего

удивительного в проверке кредитной истории, нет.

Теперь вы

знаете, как узнать свою кредитную

историю несколькими способами и что один раз в года эта услуга оказывается

бесплатно. Помните, что одной фамилии недостаточно. Потребуется документ,

удостоверяющий личность гражданина Российской Федерации – паспорт.

Автор статьи:

Кредитная история — это

КИ находится в бюро кредитных историй (БКИ). Она может быть и очень хорошая, средняя и плохая. Она есть даже у тех, кто никогда не оформлял кредит.

- по кредитным договорам;

- по оплате коммунальных услуг;

- по оплате услуг связи;

- по выплате алиментов;

- по внесению платы за жилое помещение.

Зачем нужна кредитная история

- Оформление кредита. Банки проверяют и анализируют досье и репутацию заемщика. Если они испорчены, то последует отказ в кредите или снижение своих рисков за счет менее выгодных условий кредитования.

- Поиск работы. Из-за просрочек наниматель сочтет соискателя безответственным и неспособным планировать свое время и бюджет. А это не те качества, которыми должен обладать специалист. В этом случае КИ помешает найти хорошую и высокооплачиваемую должность. По этому, не только отсутствие образования может испортить ваш поиск работы, даже если она со средней зарплатой.

- Выезд за пределы страны. Если заемщик длительное время не погашает кредит и не контактирует с кредитором, то последний подаст иск в суд. А судебное решение может не только вынудить должника выплачивать долг, но и запретить выезд за границу или в конкретные страны.

- Оформление страховки. Испорченная КИ может вызвать ухудшение тарифов или привести к отказу от сотрудничества с человеком. Согласно мнению страховой компании, нарушитель кредитного договора склонен к мошенничеству. И это влияет на вашу репутацию.

- Планирование семейного бюджета. Большинство банков на официальном сайте, наряду с условиями кредитования, указывают санкции за просрочку платежа. Что означает заемщика дополнительные расходы.

Что дает кредитная история

Человеку

- Определить вероятность одобрения кредита в банке или займа денег в микрофинансовой организации (МФО).

- Понять, почему работодатели не спешат принимать на работу специалистов с плохой КИ.

- Узнать, есть ли в ней ошибочные данные.

Если вы потеряли паспорт гражданина РФ или ИНН и хотите узнать, не воспользовались ли документами мошенники, КИ будет вам полезной.

Банку

«Чистая» кредитная история также может препятствовать получению кредита. Ведь некоторые банки приравнивают ее к испорченной. И это означает лишь одно — денег вам не дадут.

Из чего складывается кредитная история

Что входит в кредитную историю физического лица

Титульная частьОсновная частьДополнительная частьИнформационная часть

Основную часть заполняют сотрудники финансовых учреждений: банков и микрофинансовых организаций. А дополнительную — судебные приставы из-за неуплаты алиментов или долгов по ЖКХ, а также операторы сотовой связи.

Что влияет на кредитную историю

- Гражданин подает запрос на кредит в финансовое учреждение: банк или микрофинансовую организацию. Он выступает в роли заемщика или поручителя.

- Финансовое учреждение принимает решение: пробивает КИ и потом оформляет кредит или отказывает. Затем обращается в БКИ и передает им данные, с которым у них заключен договор.

- Бюро сообщает Центральному каталогу кредитных историй (ЦККИ), что именно в нем хранится история гражданина.

На КИ влияют данные, поступившие от финансовых учреждений. Кроме этого, свою лепту вносят судебные приставы, операторы сотовой связи и т. д. Они могут повлиять на вашу КИ – как испортить ее так и улучшить.

Можно ли исправить кредитную историю?

Многих заёмщиков интересует вопрос о том, можно ли исправить кредитную историю, если были допущены нарушения в оплате? В базе информация хранится 10 лет и самостоятельно внести в неё изменения нельзя. Если сотрудник банка не проинформировал УБКИ о проведении платежа, то у клиента может появиться негативная информация в истории. В таком случае необходимо обратиться непосредственно в бюро и представить все платёжные документы. Если данная мера не возымеет положительного результата, то пишите претензию в банк.

Самый популярный займ

CCLOAN

11 отзывов

| Сумма до: | 10 000 грн. |

|---|---|

| Ставка: | 0,5% |

| Срок: | До 30 дней |

- Оформление 10 минут

- Возраст 20-65 лет

- 24/7

- Первый займ бесплатно

- Без справок и поручителей

- Возможность продлить срок до 185 дней

- Паспорт и код

Получить деньги

Если у Вас были просроченные платежи или Вы выступали в качестве поручителя, а ответственный заёмщик нарушил сроки оплаты, то у Вас будет низкий рейтинг. Исправить его можно следующим образом:

- подайте заявку на онлайн-ресурсе в микрофинансовую организацию;

- оформите краткосрочный заём;

- получите деньги на карту, но не расходуйте их;

- погасите его через несколько дней в полном объёме.

Данную процедуру стоит повторить несколько раз, чтобы повысить рейтинг в украинском бюро КИ.

Для того чтобы быстро выбрать подходящую микрофинансовую организацию, воспользуйтесь бесплатными услугами брокера Кот Кредит. В калькуляторе установите сумму к получению и срок возврата. Сервис подберёт для Вас наиболее выгодные предложения у легально работающих финансовых организаций Украины. Многие из них предлагают при первичном оформлении беспроцентные займы. Поэтому Вы сможете получить деньги в долг без переплаты, так как ежедневная ставка будет равна нулю.

Надеюсь, что эта статья была полезной для Вас и что Вы точно будете знать, как можно проверить свою кредитную историю бесплатно и даже исправить ее, если туда была внесена неточная информация.

Обновлено: 16.04.2021 в 07:46

В чем заключаются плюсы рейтинга по сравнению с кредитной историей?

Простота. Дело в том, что кредитная история в зависимости от активности своего субъекта (то есть заемщика) может занимать десятки страниц, сложных для прочтения неквалифицированными специалистами. Даже банкиры с трудом оценивают потенциального клиента: им требуется компьютер и специальная программа, называемая скоринг-системой. Персональный кредитный рейтинг является готовой сводной оценкой заемщика. Его можно сравнить с рейтингами других заемщиков или собственным в прошлом, оценив динамику и узнав, улучшилось ли ваша финансовая репутация.

Возможность запрашивать много раз. Немаловажным является и то, что в отличие от кредитной истории, которую можно запрашивать бесплатно только дважды в год, НБКИ рассчитывает ПКР бесплатно неограниченное количество раз. Таким образом заемщик имеет возможность свободно следить за изменениями рейтинга и целенаправленно работать над его повышением

Это особенно важно в период обслуживания активных кредитов: каждый новый платеж повышает ПКР на несколько пунктов. Кроме того, заемщик лучше понимает аргументацию и мотивацию банкиров, которые должны оценивать новых потенциальных заемщиков каждый день, проверяя степень риска невозвратов

В итоге, начав с регистрации личного кабинета, можно серьезно подтянуть свою финансовую грамотность и начать почти профессионально работать над увеличением доходов.

Плохая кредитная история — это

Почему кредитная история испортилась

По вине банка

- В вашу историю вписали данные вашего тезки. Из-за этого вы стали злостным неплательщиком.

- Вы вовремя внесли платеж, но банковский сотрудник не поставил нужную галочку. Из-за этого появилась отметка о просрочке.

- Вам одобрили кредит, а вы от него отказались. В этом случае банк может указать в отчете отклонение заявки.

Из-за перечисленных причин, о которых вы можете и не знать, банки отказывают людям с плохой КИ в кредите.

По вине человека

Причина 1. Вы допускаете просрочки. Особенно опасно, когда пауза длится 3 и больше месяцев или кредитор подал на вас в суд. Из-за этого в КИ появляются негативные отметки. Банки не хотят связываться с нарушителем договора. Для чего им давать кредит человеку, который не погашает его?

Причина 2. Вы копите долги: не оплачиваете алименты, услуги ЖКХ, штрафы и т. д.

Причина 3. Вы подаете много заявок на кредит. В кредитной истории отражается общее количество поданных заявок, а также количество одобренных и отклоненных. Что это значит для кредитора? Во-первых, что у человека финансовые проблемы. Во-вторых, если много заявок отклонили это означает что к нему нет доверия.

Причина 4. Вы часто изменяете персональные данные в своем досье. Человек может сменить адрес проживания, номер мобильного телефона и даже фамилию. Это нормально, если не происходит слишком часто. В противном случае, вызывает подозрения.

Причина 5. У вас много действующих кредитов

Банки пробивают по базе и принимают во внимание сумму, которую вы ежемесячно отдаете для погашения долгов. Так они рассчитывают долговую нагрузку

Эта сумма не должна превышать 40% от официального дохода. В противном случае, новый кредит вам не выдадут.

Причина 6. Вы злоупотребляете микрозаймами. Значит, вам постоянно не хватает до зарплаты. Для банков это означает, что вы не умеете планировать свои траты и распоряжаться бюджетом.

Причина 7. Вы досрочно погашаете кредиты. Заемщику это выгодно, ведь он сокращает свою переплату. А банкам — нет, ведь они недополучают прибыль. Не все, ведь им нужно сохранять свое место в рейтинге, но некоторые финансовые учреждения из-за этого отклоняют заявку.

Причина 8. У вас нет кредитной истории. У банков это вызывает подозрения. По ее длительности и качеству они судят об ответственности и платежеспособности претендента. Если в КИ нет данных, то финансовое учреждение сильно рискует при оформлении кредита.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Что делать с плохой кредитной историей

Если были ошибки

- Гражданин подает запрос в бюро кредитных историй, лично посетив его или дистанционно: на сайте, по почте. Требования должны быть подтверждены фактами и документами.

- БКИ направляет запрос в банк, который предоставил ошибочные данные.

- Банк проверяет запрос и подтверждает правоту обратившегося лица.

- БКИ удаляет ошибочные данные в течение 1 месяца и сообщает об этом владельцу истории.

Если банк отрицает правоту клиента, то обладателю испорченной КИ стоит обратиться в суд. В качестве доказательств выступят: договор, график платежей, справка о погашении кредита и все квитанции, подтверждающие своевременность внесения платежей. Покажите их в суде, и это повлияет на вашу КИ.

Если это — вина самого человека

- Подайте заявку на кредит или займ на минимально возможный срок.

- Вносите платежи своевременно и в полном объеме.

- Ожидайте обновления данных в кредитной истории.

- Повторно возьмите кредит или займ и, соблюдая все условия, погасите его.

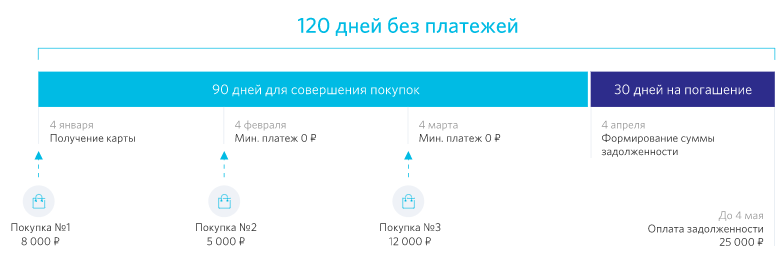

Вместо кредита или займа можно оформить кредитную карту. Погашать ее следует и до окончания льготного периода, и после, чтобы дать возможность банку заработать на вас. Что именно вы оформите будет зависеть только от вас. Все способы одинаково влияют на вашу КИ.

Как выглядит идеальная кредитная история?

Идеальная кредитная история — понятие относительное. Изучив кредитную историю человека, один банк может выдать ему кредит, а другой — отказать. Хотя и клиент будет тот же, и кредитная история та же самая.

В хорошей кредитной истории должны быть кредиты/займы, которые вы периодически берете и аккуратно гасите. Для банка это лучший признак, чем полное отсутствие кредитов за последние годы.

Если у вас уже есть непогашенный кредит, который вы исправно и в срок выплачиваете, скорее всего, вам одобрят еще один кредит (но, возможно, на меньшую сумму). Но главное — реально оценивать свои силы и не брать новые кредиты, когда прежние вызывают сложности с погашением долга.

Самое важное для кредитной истории — отсутствие систематических просрочек платежа в течение длительного времени. Несколько просрочек на пару дней вряд ли станут причиной отказа.

Как онлайн узнать краткий кредитный рейтинг или выписку из КИ

Не всегда есть необходимость запрашивать полный отчет, тем более если 2 запроса уже были израсходованы. Для оценки вероятности одобрения кредита, контроля за существенными изменениями КИ и тд. вполне можно пользоваться кратким кредитным рейтингом или выпиской из КИ. Они обходятся дешевле или вовсе предоставляются без взимания платы.

Рейтинг также указывается в отчете БКИ. Он показывает вероятность одобрения кредита. Но банки применяют собственные модели оценки клиента.

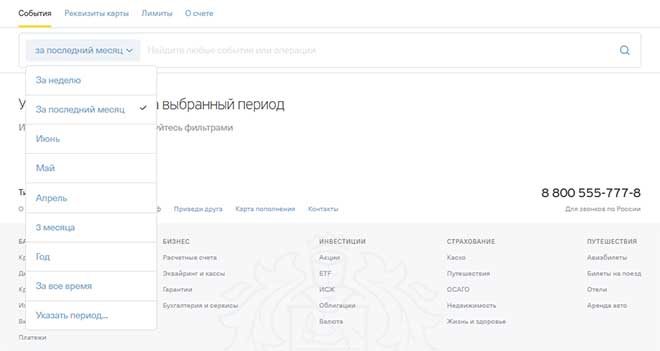

Краткая выписка о кредитной истории в онлайн-банке Тинькофф

Особенности краткой выписки из КИ в Тинькофф Банке

- Формируется на основе данных, полученных из НБКИ и собственного анализа, проведенного банком.

- Выписка показывает информацию о рейтинге, по которому можно определить вероятность одобрения кредита.

- Дополнительно банк предлагает ознакомиться с рекомендациями по улучшению КИ (если необходимо).

Через сервис «Кредитный рейтинг онлайн»

Сервис «Кредитный рейтинг онлайн» обслуживается компанией Юником24. Он позволяет оперативно получить информацию о кредитном рейтинге. С ее помощью можно оценить вероятность одобрения кредита, качество КИ и т. д.

При первом обращении необходимо заполнить подробно сведения о себе (Ф.И.О., паспортные данные) и создать учетную запись в сервисе. В дальнейшем получать актуальные сведения о кредитном рейтинге можно через личный кабинет.

Создатели сервиса напоминают, что каждый запрос КИ сторонней организацией будет учтен при обработке заявок на кредиты. Они также напоминают, банки, проверяющие кредитную историю заемщиков, принимают решение самостоятельно и используют для оценки клиентов различные методики. Высокий рейтинг в сервисе не может служить 100% гарантией одобрения ссуды.

Узнать свой кредитный рейтинг онлайн

Через сервис моментального кредитного рейтинга «3 БКИ»

Сервис «3 БКИ» позволяет получить почти мгновенно оценку кредитного рейтинга. Она рассчитывается на основе собственной методики, созданной разработчиками ресурса. Обработка запроса занимает буквально несколько секунд.

Пользователю на выбор предлагает разовый отчет за 299 р. или оформить подписку на 3 ежемесячных отчета за 499 р.

Особенности интернет-сервиса

- Предоставляются рекомендации по улучшению КИ.

- Минимальный набор данных, необходимых для получения отчета.

- Подарки при заказе услуги (например, бесплатный курс «Антиколлектор»).

Узнать историю через сервис 3 БКИ

Кредитная история и скоринг онлайн через сайт MyCreditInfo

Сервис MyCreditInfo предлагает получить данные по кредитному рейтингу в режиме онлайн, а для тех, кто раньше никогда не брал кредиты – вместо него доступен социодемографический скоринг. С помощью него можно также отправить запрос на получение отчета из кредитной истории в бюро «Русский стандарт» и НБКИ, а затем получить его.

Стоимость услуг в MyCreditInfo

- отчет БКИ – от 990 р.;

- кредитный рейтинг – 290 р.;

- социодемографический скоринг – 300 р.

Узнать КИ в MyCreditInfo

Онлайн-сервис «Невылет.РФ» для вылетающих заграницу

Сервис «Невылет.РФ» предназначен для тех, кто собрался в поездку за границу. Он позволяет оценить вероятность того, что человек попал в черный список людей, которым запрещен выезд заграницу.

Благодаря сервису, человек может получить сведения о долгах по кредитам, налогам и т. д. Сервис также предоставит рекомендации о том, что делать при низкой вероятности вылета. Стоимость услуг – 299 р.

Проверка в сервисе Невылет.РФ

Как получить кредитную историю?

Сначала ее нужно найти

Ваша кредитная история может храниться в одном БКИ или сразу в нескольких. Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн:

Через Портал госуслуг

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС.

В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро.

На сайте Банка России

Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит.

Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или бюро, чтобы создать новый код.

Этот код надо будет указать в запросе, который нужно создать на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история.

Если вы не любитель онлайн-запросов, то можно, например, направить телеграмму в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Но пришлют его на электронный адрес, который вы укажете в телеграмме. В письме вам сообщат, в каких бюро хранится ваша кредитная история.

Когда вы узнаете список бюро, нужно в каждом из них запросить свою кредитную историю

-

Бесплатно

По

два раза в год каждое бюро обязано предоставить вам кредитную историю бесплатно. При этом можно выбрать: дважды запросить отчет на электронную почту или один раз в электронном виде и один раз — на бумаге.Подать заявку можно:

- Через сайт бюро

Чтобы получить документ в электронном виде, проще всего отправить онлайн-заявку через сайт БКИ. В процессе оформления заявки вас автоматически переадресуют на Портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней.

- Телеграммой

Можно отправить телеграмму на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который вы хотите получить отчет. В этом случае вашу подпись должен заверить сотрудник почты. БКИ обязано прислать ответ в течение трех рабочих дней после получения запроса.

В офисе БКИ

Здесь вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Обычным письмом по почте

Самый долгий и трудоемкий вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки писем.

За деньги.

Если кредитная история вам нужна срочно или чаще, чем дважды в год, вы можете получить ее за дополнительную плату.

Для этого можно использовать все перечисленные выше способы: обратиться в офис БКИ, послать телеграмму, отправить письмо по почте или оставить заявку на сайте бюро. При этом некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн.

Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка.

Запрашивать информацию через банк имеет смысл только в том случае, если ваши данные хранятся именно в тех бюро, с которыми сотрудничает банк. Иначе вы либо ничего не получите, либо должны будете дополнительно запрашивать информацию в других бюро.

БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Как бесплатно проверить кредитную историю

Как видите, причин может быть много. И если свои оплошности вы знаете, то про вину банка можете даже не догадываться. Поэтому прежде, чем обращаться в банк, стоит проверить свою КИ и если что-то не так — исправить причины, по которым вы могут отказать.

Это бесплатно и займет у вас всего пять минут. После уже можно будет на основе него принимать решение. Например, подавать заявки на получение денег только в банки, которые подходят вам по текущему кредитному рейтингу. Тот бе Банки.ru — не только выдает вам ваш текущий кредитный рейтинг, но и помогает подобрать наиболее подходящие для вас предложения банков.

| Название | Сумма | Ставка | Рассмотрение |

| Восточный по паспорту | До 3 млн. руб. | От 9% | 1 день |

| Ренессанс Кредит лучший | До 700 000 | От 7,5% | 1 день |

| ХоумКредит | До 3 000 000 | От 7,9% | 1 минута |

| «Пойдем» | До 500 000 | От 5,55% | онлайн |

| СКБ-банк | До 100 000 | От 6,1% | 2 дня |

| Ситибанк | До 2 500 000 | От 12% | 1 день |

| Тинькофф с 18 лет | До 2 000 000 | От 8,9% | 1 день |

| ОТП быстрый | До 1 000 000 | От 8,5% | 1 день |

| Совкомбанк пенсионерам | До 100 000 | От 8,9% | До 5 дней |