Расчет капитализации компании: определение, метод и оценка

Содержание:

- Советы

- Как рассчитывается капитализация криптовалюты

- Почему важна рыночная капитализация криптовалют

- Периодичность начисления процентов: ежемесячная капитализация по депозиту, ежедневная

- ТОП-10 криптовалют по капитализации

- Отличия от капитализации вкладов (депозита) простым языком

- Как выбрать вклад с капитализацией

- Почему может потребоваться докапитализация

- Как рассчитать

- Что такое капитализация вклада и её особенности

- Что такое капитализация процентов по вкладу в Сбербанке?

- Факторы, влияющие на капитализацию криптовалют

- Коэффициент капитализации – что показывает

Советы

Чтобы прибыльно вложиться и не прогадать, воспользуйтесь

следующими советами:

- Внимательно читайте условия, банки часто пишут максимальное процентное значение крупным шрифтом, но это не значит, что вам будет начисляться именно эта цифра. Предложение зависит от размера вложений, срока и разновидности депозита.

- Капитализация не всегда лучше обычного вклада. Делайте расчеты, сравнивайте, не принимайте необдуманных решений.

- Чаще всего она производится 1 раз в месяц, но встречаются и другие варианты, так что внимательно знакомьтесь с условиями.

- Учитывайте, что в самых привлекательных предложениях нельзя снимать деньги и пополнять счет до окончания действия депозита.

Как рассчитывается капитализация криптовалюты

Говоря про расчет капитализации продукта, стоит отметить, что самостоятельно посчитать активы нет необходимости. Есть специальные сервисы, которые в режиме онлайн показывают реальные значения цифровой валюты, ее динамику. Но это усредненные значения.

На практике просчитать абсолютно верные значения невозможно. Если хоть один пользователь виртуальных денег потеряет ключ от своего кошелька, все средства останутся вне оборота. Реально они существуют, но воспользоваться ими уже невозможно.

Формула расчета капитализации несложная. Цену одного коина нужно умножить на их число на рынке. Рассмотрим пример биткоина: средняя капитализация валюты составляет около 90-91 млрд. долларов. Оборотное предложение – в районе 17 млрд. Чтобы узнать цену одного коина, достаточно разделить рыночную капитализацию на оборотное значение. Получается около 5000 долларов

Важно помнить, что эта цифра может измениться в любое мгновение. По этой причине удобнее пользоваться усредненными значениями

Такой способ распространяется на другие виртуальные деньги. Метод работает и для предсказания будущей цены – достаточно угадать ее рыночную стоимость. Но, как мы выяснили, высокая капитализация не всегда означает стабильность.

В расчете показателей есть большая проблема – отсутствие полностью правдивых данных. На классических торговых рынках этим занимаются поставщики котировок (ликвидности). В мире цифровых денег таких источников нет. Биржам приходится самостоятельно рассчитывать показатель, опираясь только на свои данные. К сожалению, большая часть важных переменных не учитывается.

Виртуальные валюты имеют еще одно свойство – высокую волатильность. Это прямо влияет на правдивость данных. Не существует системы, в миг корректирующей показатели при наименьшем движении цены. Это огромный массив данных, с большим количеством переменных. Поэтому принято пользоваться тремя характеристиками, помогающими рассчитать капитализацию:

- Оборотное предложение – сумма всех коинов, которые сейчас находятся в обороте и доступны всем клиентам.

- Общее предложение – сумма всех монет, существующих с момента запуска виртуальной валюты.

- Максимальное предложение – объем всех денег, которые предположительно могут быть созданы за расчетный период существования электронной системы.

Специалисты сходятся во мнении, что оценка по оборотным данным дает наиболее точный результат. Она не затрагивает коины, скрытые от рынка и пользователей, тем самым не вносятся лишние переменные.

Учитывая активный рост популярности виртуальных денег, вполне возможно создание служб, собирающих и выдающих реальные данные по цифровой индустрии. В таком случае расчет капитализации возможен даже на индивидуальном уровне.

Почему важна рыночная капитализация криптовалют

С понятием капитализации разобрались. Но так ли велико ее значение на практике? Зачем и без того загруженному инвестору вникать в суть, вроде бы стабильных цифровых валют. Рассмотрим реальные примеры.

- На рынке появилась крипта «Х», имеющая низкую стоимость. В обороте находится небольшое количество коинов – до 1000 штук. Используя формулу, приходим к выводу, что капитализация «Х» составляет 10 тыс. долларов. Трейдер, имеющий в наличии половину монет, обладает колоссальным влиянием на данную валюту. Он легко может повести цену вверх, опустить ее, держать в нейтральном положении.

- Другой пример: на рынок выходит валюта «Y», стоимостью 100 долларов. Количество монет составляет 10000. Майнеры или трейдеры, располагающее более 50% актива (5000 коинов), имеют ощутимое влияние над курсом «Y». Входящий на рынок инвестор не сможет с лету взять управление валютой – у него не будет в наличие большего количества денег.

- Третий вариант – долгоживущая крипта «Z». В обороте огромное количество монет по небольшой цене. Например, 1 млн. коинов по 1$. Суммарная капитализация виртуальной системы – 1 млн. долларов. Имея даже 1000 коинов, инвестор не окажет существенное давление на рынок данной валюты. Скупить более 500 тыс. монет – ситуация практически нереальная.

- Четвертый вариант – цифровая система с большим количеством денег, по высокой стоимости. Данный пример – это наиболее стабильная ситуация. Монопольное влияние на курс исключено – потребуются громадные вложения со стороны. Внезапный обвал криптовалюты также нереален.

На основании данных примеров можно увидеть истинную роль капитализации. Она показывает каждому участнику рынка надежность и стабильность конкретной цифровой единицы. Ее высокий уровень играет важную роль в защите денег от нечестных схем. Примером такой является Pump&Dump, когда группа лиц искусственно завышает стоимость валюты с целью дальнейшей продажи.

Высокий показатель капитализации крипты служит сигналом того, что деньги пользуются популярностью среди участников рынка. Они не собраны в одном кармане, нет монопольного влияния на показатели, отсутствует игрок с большой властью. Такие коины распределены по клиентам.

Периодичность начисления процентов: ежемесячная капитализация по депозиту, ежедневная

Капитализация вклада — это что такое, знают не все. Данный процесс имеет несколько вариантов осуществления. Каждая кредитная организация самостоятельно устанавливает условия взаимодействия с клиентами по вкладным банковским продуктам.

Капитализация вклада — это что такое, знают не все. Данный процесс имеет несколько вариантов осуществления. Каждая кредитная организация самостоятельно устанавливает условия взаимодействия с клиентами по вкладным банковским продуктам.

В соглашении об открытии депозитного счета физического лица обязательно должна присутствовать информация о периодичности осуществления капитализации вклада, что позволит клиенту получить четкое представление о данном процессе.

К периодам капитализации относятся следующие:

- Ежегодное присоединение процентов к счету по вкладу. В данном случае количество осуществленных капитализаций определяется сроком, на который заключен договор вклада (для продукта со сроком действия 1 год причисление процентов происходит однократно). Для расчета суммы начисленных средств используется формула: SUM = P•(1+S)*, где S — сумма средств на счете в конце срока; P — первоначальные вложения; S — годовая процентная ставка; * — период действия договора.

- Ежеквартальное причисление осуществляется однократно в течение 3 месяцев. Начисление в данном случае может производиться ежемесячно, но начисленная сумма остается «висеть» на счете по учету процентов. В данном случае для расчета используется формула: SUM = P*(1+S/4)*, где * — срок действия договора (в кварталах).

- Ежемесячное присоединение — проценты начисляются и переносятся на вкладной счет клиента в последний календарный день текущего месяца. Для расчета используется формула: SUM = P•(1+S/12)*, где * означает срок действия договора в месяцах.

- Ежедневное присоединение (причисление процентов осуществляется по закрытии каждого операционного дня). Для расчета в данном случае используется формула: Su = Р•(1+s/m)*, где m — количество дней в текущем году; * — срок действия соглашения (в днях).

При сумме первоначального взноса, равной 100000 руб., ставке 9% годовых величина средств по окончании срока действия вклада составит:

- при ежемесячной капитализации (срок вклада 1 год) — 109381 руб.;

- при ежеквартальной капитализации — 109308 руб.;

- при ежедневном причислении — 109416 руб.

ТОП-10 криптовалют по капитализации

Недалекий 2017 год стал настоящим периодом всплеска виртуальных денег среди населения. Популярность спровоцирована реальной возможностью отдачи от инвестиций, без дополнительных затрат. Все интересовались Биткоином – мощной и дорогой монетой. С целью диверсификации, инвесторы начали поиск на стороне альтернативных коинов.

Уже 2018 год принес массу разочарований в рынок. Только опытные и уравновешенные инвесторы сумели сохранить свои позиции в сети. Как видим, ситуация меняется непредсказуемо.

Что же сулит 2019 год? Рассмотрим ТОП криптовалют по капитализации, привлекательных с точки зрения инвестирования:

- Bitcoin (BTC) – безоговорочный лидер списка. Вполне ожидаемо, так как биток был родоначальником всего рынка цифровых валют. Усредненная стоимость 1 Биткоина составляет 10 700$. Общая капитализация – более 193 млрд. долларов.

- Ethereum (ETH) – занимает второе место в списке. Представляет децентрализованную платформу, с сервисом блокчейн. Эфир часто называют топливом в среде криптоденег. Стоимость коина – 223 доллара. Капитализация – 23,8 млрд. $.

- Ripple (XPR) – схожая платформа, но направленная на обслуживание платежных систем. Позволяет легко и просто переводить средства. Стоимость монеты – 0,31$. Капитализация – 13,54 млрд. долл.

- Bitcoin Cash – создан как вторая ветвь битка с разным размером блоков. Стоимость монеты – 336,5$, сумма рынка – 6 млрд. $.

- EOS – интересная валюта, без фиксированной цены на момент покупки. Стоимость коина – 4.31$, капитализация – 3.99 млрд.$.

- Litecoin (LTC) – позиционируется как высокоскоростная система для денежных переводов. Стоимость монеты – 95$, сумма рынка – 6.02 млрд. $.

- Stellar (XLM) – позволяет переводить денежные потоки напрямую между клиентами. Стоимость 1 стелла – 8 центов, рынок – 1.6 млрд. $.

- TETHER (USDT) – отличается привязкой к курсу USD. Цена монеты – 1,0$, рынок – 4.04 млрд. $.

- Binance Coin (BNB) – отличные токены одной из лучших мировых бирж Binance. Цена коина – 28.05$, капитализация – 4.36 млрд. $.

- Bitcoin SV (BSV). Цена монеты – 152.07 $, капитал – 2.71 млрд. $.

Данный рейтинг построен на основе зависимости от объема рыночного капитала конкретной системы. Расчет капитализации производится делением количества на единичную цену. Актуальная информация на 2019 год.

Как видно, Биткоин продолжает лидировать и возглавляет список валют. Это неудивительно – именно он открывал индустрию, был первой системой с достаточным запасом времени на развитие. Биток – своеобразный монополист на рынке, что сильно не нравится другим участникам. По этой причине, Биткоин часто неожиданно лихорадит под давлением других валют. Но это краткосрочное явление, переходящее в стабильную динамику (нисходящую и восходящую).

Отличия от капитализации вкладов (депозита) простым языком

Что такое капитализация вклада, желательно знать каждому вкладчику. Ответить на этот вопрос можно, изучив особенности причисления процентов к общей сумме средств на счете.

Данный процесс подразумевает однократное присоединение начисленных процентов к сумме внесенных на депозит денежных средств. Размер прибыли вкладчика зависит от действующей процентной ставки, срока и величины первоначального вложения.

Данный процесс подразумевает однократное присоединение начисленных процентов к сумме внесенных на депозит денежных средств. Размер прибыли вкладчика зависит от действующей процентной ставки, срока и величины первоначального вложения.

В случае автоматической пролонгации договора последующее начисление производится с учетом ранее присоединенных к основной сумме процентов.

Капитализация процентов на счете по вкладу осуществляется многократно в течение срока действия договора. Количество периодов, по истечении которых происходит начисление, указано в соглашении. Чем их больше, тем выше уровень доходности депозита.

Как выбрать вклад с капитализацией

Что такое капитализация вклада и, как она работает, мы уже рассмотрели. Теперь попробуем разобраться в том, как выбрать себе выгодный вклад с капитализацией процентов.

Шаг 1. Выбираем банк

Еще совсем недавно, когда интернет – технологии еще не были так сильно развиты, человек выбирал себе банк, который находится «через дорогу».

Сегодня, когда интерне стал доступен для всех, человек может выбрать себе банк и заключить договор в режиме онлайн. У человека появилась возможность открыть вклад даже в том банке, которого нет в его городе. У вкладчиков появилась возможность выбирать наиболее подходящий для себя банк из множества банков с большим количеством условий.

Если вы выберете банк, находящийся в непосредственной близости от вас, то вы сможете самостоятельно оценить его качество работы. А собрать реальные и неподдельные отзывы намного легче, чем при заключении договора в режиме онлайн.

Выбирая себе банк для вклада, необходимо обратить внимание на его рейтинг. Для чего нужно будет посетить интернет портал Банка России, где вы найдете всю необходимую вам информацию обо всех параметрах и проблемах кредитных организаций

Шаг 2. Проводим анализ имеющихся вкладов

После того, как вы выберете банк, вам будет необходимо изучить все предложения по имеющимся вкладам в банке

Особое внимание следует обратить на процентную ставку банка, возможность его пополнения и частичного снятия, минимальную сумму и срок размещения

Очень удобно, когда вклад предусматривает возможность пополнения и частичного снятия без потери процентов. Особенно тогда, когда необходимо накопить очень крупную сумму денег.

В любом случае, выбирать программу вклада необходимо исходя из его целей, вашего финансового положения и ожидаемых перспектив в будущем

Это очень важно. Если случится так, что вам придется закрывать вклад до окончании его срока, вы потеряете процентный доход

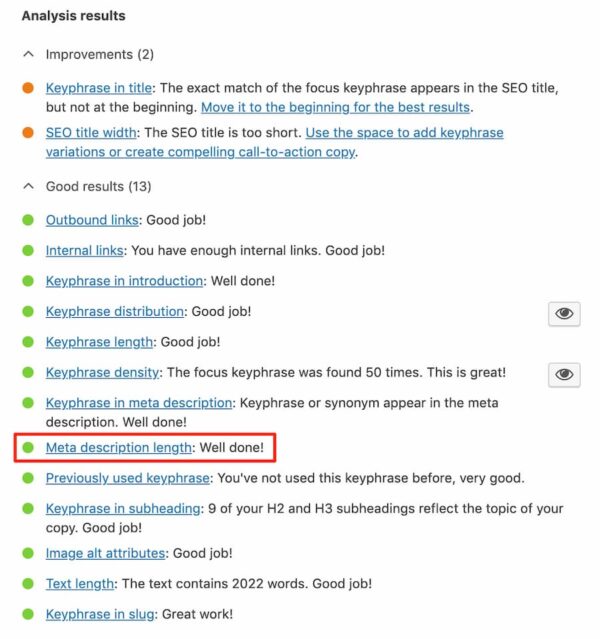

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада обращайте внимание не на указанные процентные ставки, а эффективные процентные ставки, которая поможет вам оценить общий реальный доход за весь срок с учетом процентов.

Эффективная процентная ставка рассчитывается по формуле:

где: ЕС –эффективная ставка,

С – номинальная ставка (указана в договоре),

N – количество периодов капитализации в год,

m – количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

Приведем примерный расчет эффективной процентной ставки.

Допустим, на ваш вклад установлена процентная ставка, равная 12% годовых с ежемесячной капитализацией процентов. Подставив имеющиеся данные в формулы, получим:

Таким образом, наша эффективная процентная ставка равняется 12%. То есть, разместив свои денежные средства под 12% годовых с ежемесячной капитализацией, вы ежегодно будете получать доход в размере 12,68% от внесенной на вклад суммы.

Такой расчет можно произвести более легким способом, воспользовавшись специальным онлайн – калькулятором.

Если ваш вклад предусматривает пополнение, то на ваш доход окажет непосредственное влияние сумма дополнительных взносов, что, естественно, увеличит размер начисленных и капитализированных процентов. А частичное снятие средств со вклада приведет к уменьшению получаемого дохода.

Шаг 4. Проводи анализ и сравнение полученных результатов

После того, как вы рассчитаете эффективную процентную ставку по всем выбранным вами вкладам, необходимо буде провести анализ и сравнение всех этих вкладов по таким параметрам, как:

- возможный срок договора;

- наличие и периодичность капитализации;

- размер эффективной ставки;

- возможность пополнения, а также частичного снятия;

- наличие или отсутствие условия пролонгации.

Лучше всего все имеющиеся данные занести в таблицу Excel. Так вы более наглядно увидите всю имеющуюся у вас информацию, и вам легче будет ее сравнить.

Шаг 5. Выбираем подходящий для вас вклад

Возможный полученный доход – это основной критерий, по которому происходит выбора оптимального вклада. Только здесь всегда необходимо помнить, что если ваша процентная ставка будет выше ставки рефинансирования, увеличенной на 5%, то с разницы между ставками будет взиматься подоходный налог.

Приведем пример. Допустим, ставка по выбранному вкладу 17%, ставка рефинансирования 10%, к которой добавляем 5%, получаем 15%. С разницы 17% — 15% = 2% дохода придется заплатить НДФЛ.

Например, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Почему может потребоваться докапитализация

Выше мы рассмотрели, что докапитализация — это, простыми словами, помощь ЦБ коммерческой структуре для сохранения стабильности всей системы. Возникает вопрос, почему так происходит, и что является причиной доведения до банкротства.

Если говорить простыми словами, в состав ресурсной базы банка или компании входит свой капитал и заемные деньги. Для каждой структуры устанавливается так называемый норматив достаточности капитала, представляющий собой отношение двух параметров:

- своих средств;

- суммы активов с учетом оценки рисков.

В нормальном режиме банк получает привлекает депозиты от населения, а параллельно выдает кредиты другим гражданам и компаниям. Полученная разница позволяет финансовым структурам зарабатывать. Размер привлеченных средств во много раз превышает объем своих денег. Если финансовое учреждение банкротится, обязательства перед клиентами (вкладчиками) должны быть погашены.

Простыми словами при резком снижении качества кредитного портфеля объем капитала может снизиться и достигнуть минимальных значений. В результате объем запросов, предъявляемых к кредитной структуре, превышает ее возможности. При уменьшении норматива ниже 2% ЦБ вправе отозвать лицензию. Такая ситуация часто приводит к панике среди вкладчиков, которые пытаются забрать имеющиеся депозиты.

Здесь расскажем, что такое дивиденды и как их выплачивают.

Докапитализация акционерного общества (той или иной банковской структуры) — своевременная помощь от ЦБ. Но здесь многое зависит от причины, почему организация дошла до такого состояния. На практике выделяются следующие ситуации:

- мошенничество со стороны владельцев, управляющих или сотрудников;

- ошибки в ведении деятельности с позиции руководства;

- финансовая ситуация на рынке;

- потеря репутации и, как следствие, резкий отток клиентов;

- происки конкурентов и т. д.

Вне зависимости от причины банки должны возвращать деньги вкладчикам. Если такой возможности нет, ЦБ принимает решение о необходимости докапитализации. При отказе от такого действия запускается процедура банкротства. В таком случае выплаты вкладчикам осуществляет уже фонд гарантированных вкладов.

Как рассчитать

Капитализацию вклада считают по следующей формуле:

FV = PV * (1+r/m)mn

PV – денежное значение, r – годовая ставка, m – количество произведенных капитализаций за период (если ежемесячная – 12, ежеквартальная – 4, полугодовая – 2), n – время действия (в годах).

Чтобы было понятнее, разберем на примере. Допустим, вы положили 70 тысяч рублей на три года под 10% с ежемесячной капитализацией. Производим расчёт:

70 000 * (1+0,1/12)12*3

= 94 372.

То есть за весь период прибыль составит 24 372 р., а ежегодно

– 8 124 р.

Рассмотрим подобную ситуацию, с теми же данными, но с

обычными условиями:

70 000 * 0,1 / 12 = 583 р.

ежемесячно, значит 21 000 р. за 3 года.

Таким образом, прибыль будет на 3 372 р. больше с

капитализацией, чем с простым процентным значением.

Если выбирать между видами по периодам, то предпочтительнее

ежемесячное приумножение, потому что начисления будут проводиться чаще. Даже из

формулы вы можете увидеть, что чем больше степень, тем выше будет конечный

результат.

Поэтому, чтобы выбрать самый выгодный вариант, необходимо заранее произвести расчеты для разных сценариев, ведь иногда отсутствие дополнительных начислений при хорошем проценте будет только плюсом.

Что такое капитализация вклада и её особенности

На территории России банковская система разработала разнообразные финансовые услуги

Важной составляющей рынка кредитования являются вложения. Лидирующее положение занимают финансовые учреждения, предлагающие:. высокие депозитные проценты; длительный период по вкладу; перечисление дивидендов; капитализацию

высокие депозитные проценты; длительный период по вкладу; перечисление дивидендов; капитализацию.

Большинство вкладчиков интересуется, капитализация вклада, что это в Сбербанке. На каждый депозит производится начисление определенных процентов. Пользователь может решить их не снимать, тогда в следующем месяце/квартале начисление процентов будет произведено на большую сумму. В результате, ежемесячный денежный размер вклада быстрее увеличится.

На осуществление капитализации необходимо заключать с банковской организацией дополнительное соглашение либо писать заявление. При отсутствии данного документа начисленные проценты будут переведены на отдельный счет вкладчика и выплачены в день выдачи вложенных денег, по истечении срока депозита.

Условия предоставления капитализации

Капитализация вклада (что это более подробную информацию можно узнать в Сбербанке) предоставляется на разных условиях. Самый ощутимый доход при ежедневных выплатах по дивидендам. Финансовые учреждения получают маленький доход, этот метод не практикуется. В большинстве случаев выплата процентов производится ежемесячно, ежеквартально, раз в год. Согласно подписанному соглашению между сторонами, период начисления дополнительных сумм может быть другим.

Сбербанк разработал пять продуктов по вкладам:

Универсальный – ставка 0,01% До востребования со ставкой – 0,01% Сохраняй онлайн – ставка 7,9% Пополняй онлайн с минимальной ставкой 1,5% Управляй онлайн – 6,50%

Калькулятор вкладов помогает экспериментировать с условиями вклада, вводя ожидаемые критерии: дату открытия депозита, валюту, счет списания, сумму зачисления, срок вклада, окончание действия депозита.

На доходность вклада оказывают влияние несколько основных факторов:

сумма (процентная ставка растет после следующих показателей: 100 000 руб., 400 000 руб., 700 000 руб.); период депозита (выше срок – выше %); валюта (вклады в иностранной денежной единице имеют ставку от 0,65%); метод открытия депозита (через интернет ставки выше).

Существует способ капитализации процентов без оформления вклада. Им могут воспользоваться владельцы определенных дебетовых карт, открытых указанным финансовым учреждением. К таким пластикам относятся те, в которых используется начисление процентов на неснижаемый остаток. Это позволяет пользоваться капитализацией и возможностью пополнять карточку на любую сумму.

Пример дебетовой карты капитализацией вклада с пополнением: «Социальная» имеет процентную ставку – 3,5%.

Начисление процентов может производиться также на кредитную карту. Для этого должно соблюдаться условие – хранение денежной суммы, превышающей лимит по кредиту.

Ограничения капитализации вклада в Сбербанке (что значит описано выше):

минимальный остаток; наименьший объем ежемесячных расходов; движение по счету; увеличенная комиссия за обслуживание; подключение сервиса SMS-банк.

Компания Сбербанк России является самым крупным в стране банком по размерам активов. Бизнес-портал investtalk.ru предлагает познакомиться с рядом статей о нём. К примеру, на странице http://investtalk.ru/sberbank-rossii/nomer-sberbanka-goryachaya-liniya-besplatno рассказывается об услугах, которые можно получить по горячей линии Сбербанка. А тут детально описывается, как пользоваться пенсионными картами организации. Надеемся, серия подготовленных статей приблизит вас к банку №1 в нашей стране и сделает его услуги более комфортными.

Что такое капитализация процентов по вкладу в Сбербанке?

«Товарищи, храните деньги в Сберегательной кассе» – крылатая фраза одного из известных фильмов советской эпохи. Да, хранение денег в банке – это хороший шанс не только уберечь свои кровные от нечестных на руку людей, но и увеличить их количество, тем более что разнообразие вкладов сегодня впечатляет. Можно оформить вклады в иностранной валюте в Белагропромбанке либо в рублях в Мособлбанке. Также есть хорошие проценты по вкладам в банках Ижевска и других городов

Кому интересно надежное вложение средств, сезонные вклады в Газпромбанке непременно привлекут их внимание. Однако не стоит сбрасывать со счетов и вклады в Промсвязьбанке

Совет: какие выгодные вклады в Тольятти, Ростове либо Москве вы бы ни нашли, помните, что связываться нужно только с проверенным и надежным банком. Те, которые предлагают высокие проценты, должны вас как минимум насторожить. Лучше сотрудничать с крупными учреждениями, чтобы потом не думать, как забрать вклад, если у банка отозвали лицензию.

Что такое капитализация процентов по вкладу?

Существует два вида вкладов: депозит с капитализацией процентов и с ежемесячной выплатой. Последний вариант удобен тем, что каждый месяц к своему основному доходу можно будет прибавлять дополнительно кругленькую сумму. Первый вариант больше подходит для тех людей, которые хотят не только сохранить свои сбережения, но и приумножить их. Остановимся на этом более подробно.

Совет: многие специалисты советуют выбирать вклады на длительные сроки с капитализацией процентов, нежели с ежемесячной выплатой, так как они прибыльнее, и при этом не нужно каждый месяц ходить в банк, чтобы их снять.

Капитализация процентов – это хороший способ увеличить свой пассивный доход. Через равные промежутки времени, например, месяц, квартал, полгода, год, к основной сумме, лежащей на счету заемщика, прибавляется сумма насчитанных процентов за этот период. В следующем расчетном периоде процент начисляется уже на сумму основного вклада и ранее набежавших процентов за предыдущий период. Чем больше сумма депозита с капитализацией процентов, тем больше доход получается в итоге.

Чем меньше расчетный период, тем вклад выгоднее, так как в таком случае чаще происходит зачисление процентов на счет вкладчика. Если депозит со сложным процентом предусматривает капитализацию только через год, а срок вклада всего 12 месяцев, тогда он явно невыгоден для клиента. Скорее всего, это какой-то очередной рекламный трюк, чтобы привлечь большее количество вкладчиков.

Выбирая себе депозитную программу, следует помнить, что вклады с капитализацией имеют более низкие процентные ставки. Поэтому необходимо взвесить все за и против, так как на коротких сроках могут быть более выгодны вклады с простым процентом. Чтобы сделать правильный выбор, стоит попросить сотрудников банка просчитать точную сумму процентов, которую вы получите в итоге.

За счет чего может уменьшиться прибыль?

При подписании договора следует убедиться, что к вашему вкладу не подключены дополнительные платные услуги. Вот некоторые из них:

- Мобильный банкинг.

- Снятие средств через банкомат.

- Снятие средств с депозитного счета через кассы других банков.

- Возврат вклада наличными.

- Внесение средств на депозитный счет.

- СМС-уведомления.

Вы также можете поинтересоваться у сотрудников банка, есть ли какие-то платные услуги, которые смогут снизить вашу прибыль. Вам должны дать достоверную информацию. Также существует угроза уменьшения доходности в результате имеющегося подпункта в договоре об изменении процентных ставок в одностороннем порядке банком. При этом клиента могут даже не уведомить.

Капитализация вклада в Сбербанке

Наиболее популярным банком среди вкладчиков является Сбербанк. Он предлагает широкий ассортимент вкладов с капитализацией процентов. Это:

- Пополняй Онлайн.

- Управляй Онлайн.

- Сохраняй Онлайн.

- Универсальный.

Расчетный период по всем этим депозитным программам составляет один месяц. Более высокие ставки предусмотрены, когда вклад оформляется в онлайн-режиме. Клиент может воспользоваться специальным калькулятором на сайте банка для расчета процентов.

Сохраните статью в 2 клика:

Депозиты со сложным процентом более выгодны, когда деньги вносятся на длительный срок и когда период капитализации составляет один месяц. Чем больше расчетный срок, тем меньше прибыли получит заемщик. При оформлении вклада стоит внимательно ознакомиться с договором, чтобы избежать начисления дополнительных банковских комиссий и получить более выгодные условия для себя.

Факторы, влияющие на капитализацию криптовалют

Формирование капитализации не происходит самостоятельно. За этим стоит ряд параметров, имеющих прямое влияние на процесс.

Существует две основополагающие составляющие: цена за один коин и суммарное их количество. Эти характеристики – база, составляющая показатель капитализации. Немалую часть в формировании показателя занимает популярность денег среди людей. Это естественный процесс: чем больше клиентов заинтересованы в пользовании конкретным типом монет, тем выше ее позиции на рынке. Биткоин генерируется тысячами людей, в распоряжении которых мощные фермы. Но здесь кроется подвох: все сложнее добыть новую монету с таким количеством. Это прямо влияет на формирование стоимости.

Среди других факторов капитализации:

- выступления мировых аналитиков, предсказывающих будущее крипты;

- новые системы майнинга;

- заинтересованность СМИ в продвижении цифровой индустрии;

- регулирование оборота крипты на законодательном уровне;

- выход в свет новых систем электронных денег.

К примеру, стоимость Биткоина интенсивно наращивала показатели благодаря ряду событий:

- приданию законного статуса валюте в Японии;

- распространению информации для привлечения новых клиентов;

- внедрение электронных обменных систем и другие.

В случае если крупные державы (такие как Китай, США) запретят использование электронных систем, спрос предсказуемо поползет вниз, как и общая стоимость.

Несмотря на разные предсказание судьбы виртуальных валют, они продолжают привлекать интерес большего количества пользователей. Bitcoin, Ethereum, Litecoin пережили падения, рост, но продолжают развиваться интенсивными темпами. Такая популярность привлекает крупных инвесторов. Но среди тысяч позитивных отзывов, существуют и риски.

Реальность показывает, что крипта способна запросто корректироваться на 40-60% в течение нескольких суток. Неопытные вкладчики не смогут пережить такие развороты, чреватые большими потерями

Поэтому, каким бы заманчивым не был этот рынок, важно всегда учитывать полный набор факторов капитализации:

спрос – чем он больше, тем больше инвестиций привлечет коин;

фундаментальный анализ – мнение экспертов, настроение создателей криптовалюты, политическая ситуация, давление со стороны государств и другие;

направление крупных инвесторов с внешнего рынка;

общее количество майнеров, добывающих монеты;

загрузка сети валюты;

заинтересованность партнеров;

участие в торгах на бирже;

повышенное внимание СМИ;

регулирование оборота монет законом.

Вспомним Японию, а именно какой бум вызвало заявление о принятии Биткоина, как официального платежного средства. В январе тот же биток претерпел обвал, когда ряд высоких чиновников и экспертов заявили о бесперспективности валюты.

Коэффициент капитализации – что показывает

Коэффициент капитализации показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.