Ebitda

Содержание:

- Где искать мультипликаторы

- Limitations of Using Net Debt-to-EBITDA

- Что такое Долг/EBITDA простыми словами

- Понятие

- Расчет EBITDA и анализ рентабельности

- Показатель «Чистый долг/EBITDA»

- Сравнение компаний по Долг/EBITDA

- Практика применения

- Рентабельность по EBITDA

- Что такое ЕБИТДА?

- Достоинства и недостатки

- Методика расчета

- Example of Debt-To-EBITDA Use

- Формула расчета EBITDA по балансу

- EBITDA — что это и какой у нее норматив

- Важность коэффициента долга / EBITDA и чистого долга / EBITDA

Где искать мультипликаторы

Самый надежный метод поиска значений мультипликаторов той или иной компании – самостоятельный расчет. В качестве источника данных в этом случае берутся финансовые отчеты эмитента. Однако это крайне затратный по времени способ. Большинство инвесторов пользуются различными интернет-сервисами, по меньшей мере, для первичной оценки. Среди таких ресурсов можно назвать:

- smart-lab.ru;

- blackterminal.ru – сведения о мультипликаторах доступны только в платной версии, но зато включают в себя данные и о компаниях США;

- tezis.io;

- Bloomberg.com (авторитетный англоязычный сайт);

- financemarker.ru (большая часть функции платная) и др.

Подобные сервисы дают возможность не только сравнить мультипликаторы, но и изучить выдержки из отчетов компании, и сэкономить время на поиске этой информации на официальных сайтах. Однако опираться исключительно на их данные для глубокого анализа не стоит. Они могут оказаться недостоверными или ошибочно представленными.

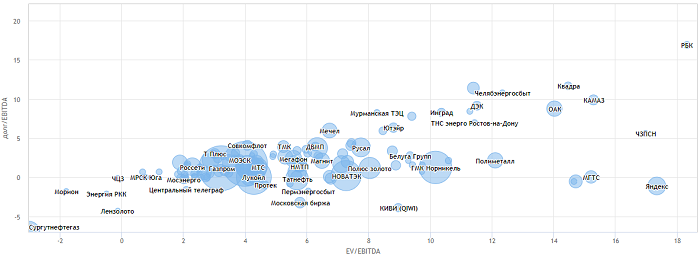

Например, на пузырьковой диаграмме Смартлаба, показывающей соотношение компаний по мультипликаторам EV/EBITDA и Долг/EBITDA, в числе лидеров могут присутствовать некоторые компании. Если же инвестор изучит информацию не в графическом, а в табличном виде, то может не найти этих эмитентов в списке. Поэтому следует сравнивать информацию с разных ресурсов. А перед окончательным решением о покупке акций компании – проверять цифры самостоятельными расчетами.

Limitations of Using Net Debt-to-EBITDA

Analysts like the net debt/EBITDA ratio because it is easy to calculate. Debt figures can be found on the balance sheet and EBITDA can be calculated from the income statement. The issue, however, is that it may not provide the most accurate measure of earnings. More than earnings, analysts want to gauge the amount of cash available for debt repayment.

Depreciation and amortization are non-cash expenses that do not really impact cash flows, but interest can be a significant expense for some companies. Banks and investors looking at the current debt/EBITDA ratio to gain insight on how well the company can pay for its debt may want to consider the impact of interest on the debt, even if that debt will be included in new issuance. In this way, net income minus capital expenditures, plus depreciation and amortization may be the better measure of cash available for debt repayment.

Что такое Долг/EBITDA простыми словами

Долг/EBITDA (англ. DEBT/EBITDA) — это мультипликатор, показывающий долговую нагрузку компании, относительно денежного потока за вычетом амортизации, процентов и налогов. Говоря простыми словами: она показывает за сколько лет компания сможет выплатить долг, если её доходы останутся такими же. Иногда можно встретить название «Обязательства/EBITDA».

При выборе акций для инвестирования стоит всегда обращать внимание на значение этого коэффициента. Это обезопасит вас не купить бизнес с большой долговой нагрузкой относительно прибыли

Широко распространённые показатели P/E и P/BV не сообщают инвестору так много, как Долг/EBITDA.

При анализе акций стоит сравнивать компании из одной отрасли. Естественно, что для разных секторов норма и минимальные значения могут значительно разнится. Как обычно, они завышены у IT-сектора, поскольку он относится к активно развивающимся бизнесам.

Примечание

Для финансового сектора мультипликатор Долг/EBITDA не используется.

Какие значение Долг/EBITDA являются хорошими

Хорошими показателями DEBT/EBITDA для компании являются значения от 0 до 2. Такой бизнес можно назвать «дешёвым» с небольшими рисками. Значения от 2 до 4 уже не так дешевы. Значение более 5 относят компании с повышенными рисками. Кредитные рейтинги у таких компаний будет не самый лучший, что означает высокий проценты по новым займам, а это лишь усугубляет ситуацию.

Примечание

Высокие значения DEBT/EBITDA ещё точно не означают, что не стоит инвестировать в акции этой компании.

Стоит также изучить динамику коэффициента. В идеальном случае показатель должен снижаться.

Мультипликатор EBITDA (earnings before interest, taxes, depreciation and amortization — прибыль до вычета процентов, налогов и амортизации основных средств и нематериальных активов) является не стандартизированным в МСФО. Поэтому многие компании могут его немного приукрашивать для своих инвесторов и акционеров. Это создает неудобства при анализе компаний между собой.

Долг (общая задолженность) — есть все обязательства, по которым платятся проценты (interest-bearing liabilities). Здесь также могут быть некоторые нюансы в отчётностях.

Таким образом, числитель и знаменатель нашей формулы могут немного различаться из-за нюансов подсчётов в разных компаниях. Это один из главных недостатков этого коэффициента.

Понятие

EBITDA – что это такое и как рассчитать? Для начала дадим определение, которое вы могли уже видеть в различных справочниках или на Википедии.

EBITDA – аналитический показатель, показывающий объем прибыли предприятия без учета расходов на уплату процентов по займам, налога на прибыль и амортизационных отчислений. Именно так и расшифровывается это сокращение: Earnings before Interest, Taxes, Depreciation and Amortization.

Эта прибыль вычисляется на основе бухгалтерских документов, соответствующих либо американскому стандарту US GAAP, либо регламентам Международных стандартов финансовой отчетности (или сокращенно МСФО).

При желании EBITDA можно узнать и при использовании бухгалтерского баланса, составленного по правилам, РСБУ. О том, как это сделать, вы узнаете дальше.

Итак, что же отражает этот показатель?

С помощью EBITDA мы получаем возможность оценить сравнительно «чистую» эффективность компании за отчетный период, без учета особенностей налоговой системы государства, в котором ведет свою деятельность фирма, ее долговой нагрузки и безденежных статей бухгалтерского учета.

Таким образом, мы можем продемонстрировать денежные потоки любого бизнеса.

Потому этот показатель и является столь популярным среди западных инвесторов, банков и финансовых аналитиков, хоть он и не относится к стандартам МСФО или US GAAP, а лишь рассчитывается на основе документации, созданной по этим регламентам. EBITDA позволяет хорошо оценить привлекательность компании для ее поглощения, выдачи кредита или вложения средств. Кроме того, она достаточно просто и быстро рассчитывается, что является еще одним его преимуществом, но уже для бухгалтеров.

Но у любой медали есть и обратная сторона – при расчете этого показателя возможно искажение реального положения дел того или иного предприятия. Во многом это связано как раз с амортизационными отчислениями – в некоторых отраслях расходы на покупку и модернизацию основных фондов (оборудования, инфраструктуры и зданий) могут оказывать значительное влияние на величину прибыли.

Но можно упустить из виду этот момент, если оценивать эффективность фирмы лишь по EBITDA.

А потом после поглощения компании или инвестиций в ее деятельность обнаружить, что ввиду специфики отрасли, к которой относится предприятие, для него требуются огромные средства на обновление и улучшение средств труда, и по этой причине ожидаемая прибыль будет значительно меньше.

Потому EBITDA хорошо годиться для «первого знакомства» и быстрой оценки фирмы, но дальнейшая деятельность потребует от вас более глубокого анализа эффективности компании и перспектив ее развития.

Однако стоит повториться, что, несмотря на указанный выше недостаток, она неплохо выполняет свою работу при оценке способности фирмы обслуживать долг или при бенчмаркинге – сопоставлении показателей компании с эталонными и сравнении ее с другими предприятиями в той же сфере деятельности.

Следует помнить, что EBITDA, в силу своего быстрого расчета, является «экспресс-тестом» платежеспособности фирмы, который используют некоторые иностранные банки.

Потому, если ваша компания планирует взять заем за границей, то рассчитать и проанализировать его нужно обязательно.

Расчет EBITDA и анализ рентабельности

Исторически этот показатель использовался для анализа возможностей фирмы расплачиваться по долгам, а также для оценки привлекательности инвестиций в предприятие или обоснованности его слияния или раздела.

Помимо этого, сегодня EBITDA чрезвычайно часто используется как инструмент оценки эффективности деятельности компании и как способ сравнить между собой две или более фирм одной отрасли с разными структурами капитала и системами налогообложения.

Это обусловлено тем, что EBITDA можно считать сравнительно «чистым» показателем прибыли, учитывающим лишь результаты работы предприятия, без учета долговых обязательств, налогов и амортизации.

Но эти преимущества порождают и «ловушку», за которую EBITDA часто критикуется – стороннему лицу, каким может быть потенциальный инвестор, весьма сложно оценить без амортизации потребность предприятия во вложениях средств на расширение или улучшения основных фондов.

Кроме того, EBITDA иногда может использоваться как средство «завышения» прибыльности фирмы и повышения ее внешней привлекательности для инвесторов.

Она породила несколько производных показателей, основным из которых является рентабельность прибыли без налогов, амортизации и процентов (в англоязычной литературе встречается как EBITDA margin). Рассчитывать его необходимо так:

EBITDA margin = EBITDA / Выручка от продаж

Смысл этого показателя – продемонстрировать «чистый» процент прибыли от продажи товаров и услуг без учета налогов, процентов по займам и расходов на амортизацию основных фондов.

Минимально достаточным значением рентабельности считается 12%, но эта цифра может разниться в зависимости от общей ситуации в экономике и особенностей конкретной отрасли.

Минимально достаточным значением рентабельности считается 12%, но эта цифра может разниться в зависимости от общей ситуации в экономике и особенностей конкретной отрасли.

Показатель «Чистый долг/EBITDA»

Существует ещё одна разновидность «Чистый Долг/EBITDA» (Net debt/EBITDA).

Формула:

Главная идея в том, что если у компании есть наличные средства, то их можно использовать для погашения долга. Поэтому этот фактор стоит учитывать. Однако такой показатель редко где встречается.

Стоит отметить, что ориентироваться лишь на один этот коэффициент было бы неправильно. Компании оцениваются в совокупности с другими важнейшими показателями.

Схожие коэффициенты:

- EBITDA margin % (рентабельность EBITDA);

- EBITDA/Interest expense;

- EV/EBITDA;

Инвесторы могут быстро найти дешёвую компанию в секторе по EV/EBITDA и Долг/EBITDA нанесённых на график. По оси «Х» один мультипликатор, по оси «У» другой. Самые лучшие и недооценённые компании находятся внизу слева.

Сравнение компаний по Долг/EBITDA

В мультипликаторе Долг/EBITDA сравнивают полные долговые обязательства компании (краткосрочные и долгосрочные) без учета того, какое количество денег есть в ее распоряжении. Иногда его также обозначают как Обязательства/EBITDA, чтобы не возникало путаницы с показателем Чистый долг/EBITDA. Например, упомянутый выше Сургутнефтегаз имеет огромные запасы свободного кэша, но при этом не самый благоприятный мультипликатор.

К недостаткам этого соотношения можно отнести то, что оно никак не учитывает ожидания по будущей прибыли. Если компания находится на стадии выпуска нового продукта или модернизации производства, она может в следующем периоде резко улучшить свои показатели. Этот аспект будет упущен инвестором, опирающимся только на базовые мультипликаторы. Еще один минус – сложность расчета знаменателя, о которой уже упоминалось ранее.

Как и при сравнении по EV/EBITDA, предпочтительной считается та компания, для которой этот мультипликатор ниже. Оптимальное значение – не более двух. При этом следует делать поправку на отрасль, в которой ведется бизнес. IT-сфера традиционно предполагает большую закредитованность. Цифра выше четырех – плохой показатель. При этом на российском рынке есть компании, многократно его превышающие.

Отрицательные значения мультипликатора говорят об отсутствии у фирмы долгов. Однако в бизнесе это не считается идеальной ситуацией: возможно, компания просто не в состоянии брать и обслуживать банковские кредиты.

Практика применения

Изначально родившись в среде финансистов и аналитиков, показатель у них же и приобрел свою широкую популярность. Более того, зачастую игнорируются первичные данные из балансовых форм в пользу синтетических. Тому есть причины, главная из которых – универсальность для потенциальных субъектов, его использующих. А направлений эксплуатации много:

Определение рыночной стоимости компании.

Амортизация и нерегулярные доходы от непрофильной деятельности способны на протяжении нескольких лет значительно искажать финансовую картину предприятия. С EBITDA и его производными картинка однозначно прояснится.

Сравнение компаний, работающих в одной отрасли и при схожем качественном уровне налогообложения, однако пользующимися разными учетными политиками и имеющими разный режим взимания налогов.

В данном случае показатель продемонстрирует выгоду режима налогообложения, и поможет прояснить, чем одно преимущественней другого.

Оценка долгосрочной рентабельности компании.

Особенно актуально для потенциальных инвесторов. Самое время отбросить все лишнее и принимать лишь те цифры, которые отражаются на расчетном счету.

Определение эффекта работы предприятия через его операционный результат.

В сущности, с точки зрения заработка, у бизнеса может быть только один результат – операционный. Тогда получится четко разделять как потоки генерируемой прибыли по каждому проекту, так и необходимые для них затраты. Один из производных показателей – EBIT – как раз заточен для такой сепаратной оценки.

Общая оценка бизнеса.

Сторонние наблюдатели (инвесторы и кредиторы) специально и придумали семейство этих показателей, чтобы облегчить себе процедуру обзора. А управляющим и собственникам полезно держать этот показатель в оперативной памяти, поскольку он наглядно демонстрирует возможности бизнеса в каждый анализируемый промежуток времени.

Отрицательные стороны EBITDA, как аналитического показателя или практика неприменения:

Международные стандарты не принимают EBITDA в стройные ряды аналитических индексов и показателей. Формальная причина отказа – формула не учитывает множество ключевых данных и, как следствие, не может служить эффективным индикатором финансового состояния предприятия. Таким вот образом, одним взмахом пера беспощадная бюрократическая процедура вытеснила практичный и эргономичный показатель в сферу прикладного управленческого анализа.

Не рекомендуется применение показателя и для анализа движения денежных средств. Дело в том, что графы «Прочее» в списке позиций дохода и статей расхода могу превалировать над основными видами деятельности достаточно долгое время. Особенно в период становления бизнеса

Классический бухгалтерский учет не делает здесь различий, а вот некоторые производные EBITDA – акцентирует на этом внимание.

Плюс к тому, при расчете долговой нагрузки относительно показателя в расчет не принимаются накопленные резервы и капитал в обороте. В результате, к примеру, у компании EBITDA может расти опережающе стремительно, а чистая прибыль по балансу будет полностью расходоваться на обслуживание и погашение задолженности. Таким образом, показатель будет терять свою значимость.

- В расчет не принимаются капитальные расходы. И если анализируемый бизнес – капиталоемкий, то это означает повышенный расход крупных сумм (на финансирование основных средств). Чистая прибыль при этом пойдет в расход в первую очередь (как и все резервы, если они только будут появляться). Показатель EBITDA при этом может быть достаточно высоким при минимальной ликвидности.

- Амортизация не учитывается по определению. Однако это не всегда условная величина. Иногда это очень даже конкретные поломки, замены и модернизации отдельных узлов. В случае, если эти расходы не осуществлять, то появятся проблемы с ликвидностью парка основных средств (и с его принципиальным наличием). Основные средства – это всегда длительный период эксплуатации и окупаемости (даже если речь идет о лизинге). Поэтому если речь идет об анализе периода, свыше года, то применение EBITDA может сослужить дурную службу: с учетом возможного ремонта оборудования бизнес может показаться не таким уж и прибыльным.

Пожалуй, это основные контраргументы, почему показатель EBITDA лучше оставить для управленческого финансового анализа коротких периодов работы предприятия. Доходность любого бизнеса всегда лучше оценивать адекватно.

Рентабельность по EBITDA

Значения на основе EBITDA, используемые инвесторами и менеджерами.

Абсолютные экономические показатели не всегда позволяют оценить результативность деятельности коммерческого субъекта, его готовность к своевременной уплате платежей и выполнить точный сравнительный анализ фирмами-аналогами по идентичному виду деятельности.

EBITDA margin

Для этого используются относительная величина – рентабельность (EBITDA margin).

Интересно: Как рассчитать рентабельность инвестиций: формула, оценка инвестиционного проекта, расчет прибыли.

Коэффициент рентабельности по EBITDA рассчитывается как соотношение абсолютного размера показателя к размеру выручки в определенном периоде.

По исходным данным Примера 1:

EBITDA margin = 618/2500= 0,2472

Для инвесторов важной является экономическая безопасность объекта их вложений, низкие риски потенциального банкротства компании. С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

С этой целью менеджмент предприятия часто представляет им сведения о том, какую часть обязательств предприятие способно покрыть наработанным текущим доходом, точнее всего выражаемым показателем EBITDA:

Debt to EBITDA

Коэффициент debt to EBITDA (коэффициент отношения долга) – рассчитывается как соотношение всех обязательств компании на отчетную дату к полученному результату EBITDA за соответствующий период деятельности.

Для более точного расчета чаще используется показатель net debt/EBITDA, показывающий какой размер чистого долга способна погасить компания по результатам текущего периода.

Для определения чистого долга размер краткосрочных и долгосрочных займов, кредитов предприятия уменьшается на имеющиеся денежные средства и их эквиваленты.

В российской компании из примера 2 на 31 декабря 2019 года размер всех обязательств составил 20 млн. руб. (в том числе по краткосрочным и долгосрочным ссудам 2 млн. руб.). Остаток денежных средств и их эквивалентов по балансу на 31.12.2019 г. – 1,146 млн. руб.

Общий показатель debt to EBITDA составляет 20/17,7= 1,13.

В среде экономистов и бизнесменов принято считать нормальным, если это значение не превышает 3 единиц. Если коэффициент выше 3, это свидетельство слишком рискованной стратегии расчетов с кредиторами, повышающей риски банкротства предприятия в будущем.

Соотношение чистого долга за вычетом остатка денежных средств к EBITDA составляет:

(2-1,146)/17,7=0,048 и свидетельствует о высоком уровне гарантии погашения долгов рассматриваемой в примере 2 компанией.

Пример: Динамика показателей ДОЛГ/EBITDA И ЧИСТЫЙ ДОЛГ/EBITDA ПАО “Газпром нефть”

EV/EBITDA

Показатель EV представляет собой сумму рыночной капитализации и чистого долга субъекта бизнеса.

EV/EBITDA – это соотношение, которое позволяет определить за какой период предприятие способно окупить свою полную стоимость.

Таким образом, компания менее чем за четыре года полностью окупит свою стоимость.

Что такое ЕБИТДА?

EBITDA – это английская аббревиатура, обозначающая прибыль предприятия до отчисления процентных платежей, налоговых выплат, износа и амортизации основных средств. Этот показатель напрямую не присутствует в годовой отчетности юридических лиц, раскрывающих информацию о положении в компании, но тем не менее является весьма популярным у инвесторов. Простым языком можно сказать, что EBITDA это «максимизированная» прибыль, которая хорошо влияет на рыночную оценку компании. Появился показатель в 1980-х годах.

Однако прежде чем рассмотреть прибыль EBITDA, обозначим каждый составляющий ее элемент:

- Прибыль. В общем случае это разница между доходами и расходами компании. Основным доходом принято считать выручку от всех видов деятельности предприятия, то есть то, что фирма получила за свою продукцию или услуги. Под расходами понимается себестоимость продукции, т. е. материалы, труд работников, электричество и др. Другая существенная составляющая расходов – это содержание управленческого аппарата и сбыт.

- Проценты. В данном случае понимается приток или отток денежных средств, связанный с любыми процентными платежами по кредитам/депозитам, всем ценным бумагам, полученным/выданным займам от других организаций.

- Налоги. Организации обязаны уплачивать ряд налогов, которые различаются в зависимости от видов деятельности и страны нахождения. Часто это существенные суммы, выплаты которых показатель EBITDA не учитывает.

- Амортизация. Это часть стоимости активов компании, которая включается в себестоимость продукции. Суть этого понятия заключается в том, что при производстве активы изнашиваются. Для их замены фирма может постепенно накапливать средства, равные стоимости текущих активов. По факту компания никому не отдает эти деньги (в отличии от процентных и налоговых платежей), а только при желании может откладывать на новые станки, лицензии, компьютеры и др.

Помимо названных параметров, при расчете показателя учитывается пересчет налогов и стоимости активов, который возникает из-за различий бухгалтерского и налогового учета. Как правило это несущественные суммы в масштабах организации, которые не сопровождаются реальным движением денежных средств.

Достоинства и недостатки

EBITDA — довольно неоднозначный показатель. Одни считают его крайне полезным, другие говорят об отсутствии реальной ценности. Ведь ориентироваться при выборе активов только лишь на данный коэффициент будет неправильно.

Посмотрим, какими плюсами обладает данный показатель:

- Позволяет сравнить компании с разными процентными ставками, налоговыми режимами и инвестиционной политикой.

- Позволяет оценить способность компании справляться с долговой нагрузкой, а также выплачивать дивиденды и платить налоги.

- Демонстрирует реальную прибыльность предприятия.

- Позволяет прогнозировать выплату дивидендов, поскольку некоторые эмитенты руководствуются EBITDA при выплатах своим акционерам.

- Используется для вычисления других важных коэффициентов.

Недостатки:

- Нет единого метода вычисления. Из-за этого компании могут вносить свои изменения в формулы и корректировать результат в свою пользу.

- По нему нельзя оценить реальное положение дел предприятия. Компании с высокой долговой нагрузкой могут иметь лучший показатель ЕБИТДА, нежели другие эмитенты в аналогичной отрасли, и вместе с тем по чистой прибыли существенно проигрывать своим конкурентам.

Не забудьте подписаться на обновления блога, чтобы не пропустить новые полезные публикации.

Всем профита!

Методика расчета

В финансовой отчетности (международной и российской) можно найти все составляющие для расчета ЕБИТДА. Но общепринятой методики получения показателя нет. Мы разберем наиболее часто используемые формулы на основе РСБУ (российские стандарты бухучета) и МСФО (международные стандарты финансовой отчетности).

В основном показатель рассчитывают публичные организации, которые выходят на фондовый рынок со своими ценными бумагами. Они на сайтах выкладывают финансовую отчетность, в том числе выполненную по международным стандартам. Показатели, интересующие инвесторов, уже посчитаны. EBITDA не исключение. Можно это сделать и самостоятельно, но еще раз говорю, что общепринятой методики нет. Предприятия часто по-разному рассчитывают, многие выкладывают методику, но не все.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Расчет по РСБУ

Вариантов расчета много. Вот некоторые из них:

- Прибыль (убыток) до налогообложения (стр. 2300) + Проценты к уплате (стр. 2330) + Амортизация. Строка 2330 берется по модулю.

- Выручка (стр. 2110) + Себестоимость продаж (стр. 2120) + Коммерческие расходы (стр. 2210) + Управленческие расходы (стр. 2220) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Прибыль (убыток) от продаж (стр. 2200) + Доходы от участия в других организациях (стр. 2310) + Проценты к получению (стр. 2320) + Прочие доходы (стр. 2340) + Прочие расходы (стр. 2350) + Амортизация. Цифры, которые в Форме № 2 представлены с минусом, с ним же и подставляются в формулу.

- Чистая прибыль (убыток) (стр. 2400) + Прочее (стр. 2460) + Изменения отложенных налоговых активов (стр. 2450) + Изменения отложенных налоговых обязательств (стр. 2430) + Текущий налог на прибыль (стр. 2410) + Проценты к уплате (стр. 2330) + Амортизация. Цифры берутся по модулю.

Для расчета понадобятся:

- Отчет о финансовых результатах (форма № 2).

- Пояснения к бухгалтерской отчетности.

Пример расчета

Рассмотрим расчет EBITDA по двум видам отчетности за 2019 год на примере нефтяного предприятия “Лукойл”.

Расчет по РСБУ (Отчет о финансовых результатах за 2019 г., Пояснения к бухгалтерской отчетности за 2019 г. – Таблица 2.1. “Наличие и движение основных средств”). Результат по приведенным выше четырем формулам получается одинаковым. Я покажу расчет по 1-й, наиболее простой.

EBITDA = 405 146 104 + 55 407 910 + 730 170 = 461 284 184 тыс. руб.

Расчет по МСФО (Консолидированный отчет о прибылях и убытках за 2019 г.).

EBITDA = 642 221 + 151 133 – 25 134 + 44 356 – 18 246 – 923 + 27 691 + 415 094 = 1 236 192 млн руб.

Акционерные общества, составляющие финансовую отчетность по международным стандартам, рассчитывают ЕБИТДА на основе Консолидированного отчета о прибылях и убытках. Уже готовый показатель можно найти в презентациях акционерных обществ. Например, “Лукойл” в своей указал, что он равен 1 236 млрд руб., что и подтвердил наш собственный расчет.

Так как изначально показатель был разработан в США и ориентировался на их стандарты, считаю, что использование данных РСБУ сильно искажает результат. Это доказали и наши цифры.

Example of Debt-To-EBITDA Use

As an example, if company A has $100 million in debt and $10 million in EBITDA, the debt/EBITDA ratio is 10. If company A pays off 50% of that debt in the next five years, while increasing EBITDA to $25 million, the debt/EBITDA ratio falls to two.

A declining debt/EBITDA ratio is better than an increasing one because it implies the company is paying off its debt and/or growing earnings. Likewise, an increasing debt/EBITDA ratio means the company is increasing debt more than earnings.

Some industries are more capital intensive than others, so a company’s debt/EBITDA ratio should only be compared to the same ratio for other companies in the same industry. In some industries, a debt/EBITDA of 10 could be completely normal, while in other industries a ratio of three to four is more appropriate.

Key Takeaways

- The debt/EBITDA ratio is used by lenders, valuation analysts, and investors to gauge a company’s liquidity position and financial health.

- The ratio shows how much actual cash flow the company has available to cover its debt and other liabilities.

- A debt/EBITDA ratio that declines over time indicates a company that is paying down debt or increasing its earnings or both.

Формула расчета EBITDA по балансу

Существует два метода определения этого показателя:

- По данным, соответствующим требованиям МСФО (Международной системы финансовой отчетности) и US GAAP (в переводе Общепринятые принципы бухгалтерского учета Соединенных Штатов).

- По статьям бухгалтерского баланса, соответствующим Российским стандартам бухгалтерского учета (сокращенно РСБУ).

Оба способа, что понятно, имеют разные формулы, и каждый из них обладает своими преимуществами и недостатками. Рассмотрим их подробнее.

При расчете EBITDA согласно требованиям US GAAP и МСФО формула расчета будет выглядеть следующим образом:

EBITDA= ЧП + НП – ВНП + ЧР – ЧД + УП – ПП + АО – ПА

Давайте теперь расшифруем набор этих сокращени:

- ЧП это чистая прибыль, а НП и ВНП – налог, налагаемый на прибыль и возмещение налога соответственно.

- ЧР – чрезвычайные расходы, которые связаны с неосновной деятельностью фирмы (такие доходы еще называют внереализационные).

- Соответственно ЧД – чрезвычайные доходы.

- УП – уплаченные проценты, а ПП – полученные, если ваша компания не только брала займы, но и сама выдавала их.

- И, наконец, АО – амортизационные отчисления, переносящие долями стоимость производственного оборудования на стоимость изготовляемых товаров.

- ПА – переоценка активов.

Преимуществом расчета EBTIDA согласно иностранным стандартам бухгалтерской отчетности является точность полученного показателя. Минусом же является то, что вам придется высчитывать новые данные, отличающиеся от статей бухгалтерского баланса, соответствующего РСБУ. Но эту проблему можно решить, вычислив EBITDA по второму методу.

Для этого вам понадобится «Отчет о прибыли и убытках», также более известный как форма №2 и бухгалтерский баланс, а точнее приложения к нему, из которых нам нужны данные по амортизации основных фондов вашей компании, как материальных, так и нематериальных. Формула в итоге приобретет такой вид:

EBITDA = В – С + Н + П + АО

Одно из приведенных в формуле сокращений вы уже видели выше. Да, АО здесь тоже обозначает амортизационные отчисления.

Одно из приведенных в формуле сокращений вы уже видели выше. Да, АО здесь тоже обозначает амортизационные отчисления.

Что же касается остальных частей формулы, то В – выручка от продаж продукции, она в отчете расположена в строке 2110, С – себестоимость продукции, указанная в строке 2120, Н – налоговые отчисления (в форме №2 это строки 2410, 2421 и 2450). И, наконец, П – проценты по кредитам и займам, строка 2330.

Что ожидаемо, преимущество и недостаток подобного метода определения EBITDA противоположны таковым у первого способа. Используя показатели, соответствующие стандартам бухучета Российской Федерации, вы существенно облегчаете процесс вычисления прибыли. Но при этом получившееся значение будет иметь некоторую погрешность.

При желании вместо выручки и себестоимости можно использовать прибыль от продаж, найти которую в “Отчете о прибыли и убытках” можно на строке 2200.

EBITDA — что это и какой у нее норматив

EBITDA – это прибыль полученная организацией без вычета сопутствующих расходов, к которым имеют отношение:

- Проценты по обязательствам;

- Амортизация;

- Налоги.

Зачем применяется EBITDA?

Данный показатель выполняет грубую оценку денежного потока, без учета текущих расходов, акцентируя внимание на эффективности ведения хозяйственной деятельности. Он является инструментом для инвесторов в сравнении показателей с прочими аналогичными отраслями, желающих выполнить вливание и ожидающих от данных операций отдачи

Если показатель EBITDA склонен к уменьшению, можно говорить о нестабильности компании и возникновения вопроса, о ее несостоятельности при дальнейшем игнорировании ситуации.

При отрицательном EBITDA можно говорить об убыточности предприятия на операционном уровне, что неминуемо приведет его к банкротству.

Важно: оценивая ситуацию, берут в расчет исправное погашение дебиторской задолженности клиентами, в противном случае финансовый не возврат ведет к снижению платежеспособности организации, однако это никоим образом не влияет на соотношение кредиторской задолженности к EBITDA. Также существует такой вид задолженности, как поручительство перед третьими лицами, влияющий на показатель чистого долга

Данная документация гарантирует предприятию защищенность, так как поручитель выступает в роли гаранта.

Также существует такой вид задолженности, как поручительство перед третьими лицами, влияющий на показатель чистого долга. Данная документация гарантирует предприятию защищенность, так как поручитель выступает в роли гаранта.

Соотношение размера чистого долга к EBITDA

Это соотношение указывает на разницу между долгами организации, и ее чистым финансовым потоком. Дает возможность произвести исчисления, сколько потребуется времени при существующем доходе на расчет с кредиторами.

Важно: EBITDA является одним из важнейших показателей для инвесторов в определении устойчивости фирмы. Если значение слишком высоко, то выплата кредитов приведет организацию в плачевное состояние или вообще может не состояться

Как рассчитывается EBITDA, расскажет это видео:

Если низко, то это указывает на упущенные возможности для наращивания потенциала организации

Важно: соотношение, как показатель в отличие от коэффициента долговой нагрузки может иметь отрицательный знак

Оптимальным показатель долга по отношению к EBITDA, если компания поддерживает финансовый баланс в отличном состоянии, является 3, если соотношение определено в таких цифрах как 4 – 5, это свидетельствует о слишком высокой долговой нагрузке и проблемах с привлечением кредитных средств.

Подсчитывая коэффициент соотношения необходимо учитывать показатели прочих подобных предприятий, так как каждая отрасль имеет свои показатели налогообложения, отличается условиями кредитования, в связи, с чем отклонения в меньшую или большую сторону допускаются.

Важность коэффициента долга / EBITDA и чистого долга / EBITDA

Понятно, что долговой / EBITDA является одним из центральных финансовых критериев, которые рейтинговые агентства используют для оценки кредитоспособности эмитента

Этот коэффициент также используется для оценки кредита компании в случае поглощения долга, а также для оценки того, может ли эмитент обслуживать долг, который он в настоящее время удерживает.Для инвесторов, покупающих хладные или высокодоходные облигации, это соотношение наряду с другими измерениями крайне важно для оценки того, стоит ли добавлять дополнительный риск. Как способность эмитента совершать купонные платежи, так и делать прибыль по основной сумме при погашении оценивается по соотношению долг / EBITDA между прочим

(Подробнее см. Ниже: Нежелательные облигации: все, что вам нужно знать .)

Коэффициент чистого долга / EBITDA считается еще более значимым для инвесторов в более доходных корпоративных облигациях. Это измеряет кредитное плечо, то есть обязательства эмитента за вычетом активов (денежные средства и их эквиваленты), деленные на их EBITDA. Этот чистый долг по отношению к долгу / EBITDA отражает количество лет, в течение которых эмитент должен был погасить всю задолженность, полагая, что ее EBITDA и чистый долг остаются неизменными. Когда у компании больше наличных денег, чем у долга, ее отношение может быть даже отрицательным.

Эта цифра также является популярным измерением с аналитиками, которые хотят определить, может ли компания увеличить свой долг и по-прежнему иметь возможность зарабатывать на купоне и принципе облигации в момент погашения. Все, что выше 4-5, обычно избегают инвесторами, потому что такие оценки указывают на то, что эмитент действительно вряд ли справится с этим бременем и, следовательно, не сможет развивать свой бизнес, если он возьмет на себя больше долговых обязательств.