Как работает система страхования банковских вкладов?

Содержание:

- Основные рекомендации вкладчикам

- Что выполняет агентство?

- Какой вклад банка ВТБ открыть пенсионеру в Москве

- Как вернуть вклад, если у банка отозвали лицензию

- Ответы на распространенные вопросы

- Как проверить, является ли банк участником системы страхования вкладов

- Подробнее о законе

- Основные положения 177 закона

- Страховые случаи и механизм предоставления компенсации

- Основные рекомендации вкладчикам

- Как работает государственная система

- Что влияет на возмещение?

- Откуда производятся выплаты

- Страховое возмещение

Основные рекомендации вкладчикам

Желающим оформить вклад в каком-либо банковском учреждении будут полезны следующие простые рекомендации:

Самое важное при открытии банковского вклада — тщательный выбор и оценка той финансовой организации, куда будут переданы средства под процент. Обязательно выбирать только надёжные и проверенные банки, имеющие крупные собственные активы

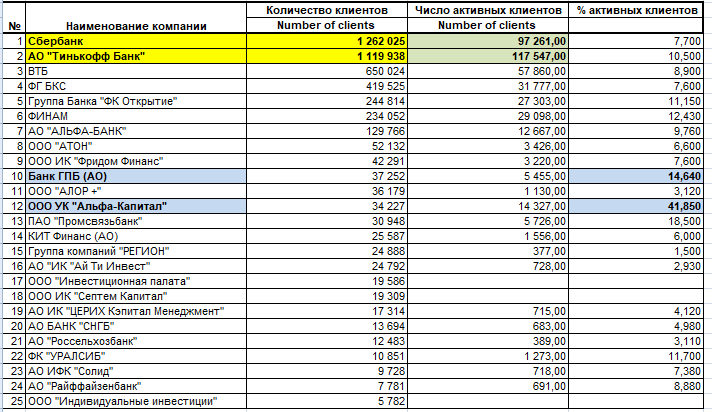

Также необходимо убедиться, что выбранная кредитная организация входит в реестр застрахованных банков по вкладам (важно обязательно искать актуальные данные на сегодняшний момент). Как правило, все крупнейшие финансовые организации являются участниками ССВ. Не следует открывать вклад в малоизвестной организации, предлагающей более высокий процент, поскольку риск лишиться собственных средств будет очень велик.

Не стоит открывать депозит в размере больше 1,4 млн руб. в одной банковской организации. Если есть желание вложить большую сумму, то лучшим решением станет разделение всего бюджета на несколько частей и открытие нескольких вкладов в разных финансовых организациях. Например, нужно вложить под процент 2 млн рублей. Лучше будет открыть два вклада по 1 миллиону в двух разных банках.

Если депозит был открыт через онлайн-приложение кредитной организации, нужно будет получить из этого учреждения выписку, подтверждающую размещение суммы на счёте. У клиента обязательно должен быть письменный договор.

В случае пополнения вклада важно обязательно запросить у банковского служащего приходные кассовые ордера, содержащие информацию о номере и валюте счёта.

Следуя этим основным рекомендациям при открытии вклада, можно не переживать за сохранность собственных средств.

Сообщение о том, к кому перешли обязательства организации, в которой вы обслуживались ранее, появится на её официальном сайте, а также на сайте АСВ. После этого вам нужно будет обратиться в ближайшее отделение укаанной компании с документом, удостоверяющим личность и банковским договором на открытие.

Если вы в этом же банковском учреждении оформляли кредит, то ваши обязательства будут уменьшены на размер вашего депозита, и также перейдут к банку-агенту. При этом вам могут предложить погасить задолженность досрочно на льготных условиях, например, под сниженную ставку.

Для заемщиков: важно, что пока вы не получите новые реквизиты, следует воздержаться от выплат, потому как деньги могут уйти “в никуда”. Если вы все же хотите сделать очередной платеж по вашему займу, обязательно сохраняйте чек, подтверждающий данную операцию

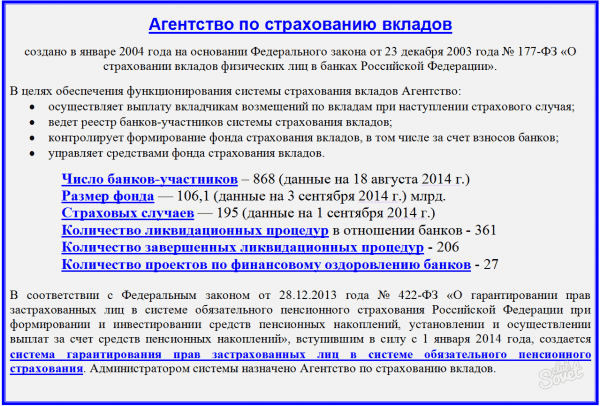

Что выполняет агентство?

Как только был получен документ от банка, агентство за короткое время оповещает банк о времени и месте выплат. Специалисты агентства обязательно подают объявление в СМИ о страховом случае, как это предусмотрено законом. Оповещать вкладчиков, вероятно, и не требуется. Поскольку они могут узнать нужную информацию в агентстве или в банке.

Если согласия между сторонами не достигнуто, то вопрос может рассматриваться в суде. Агентство обязательно выплачивает средства в течение нескольких дней с даты обращения вкладчиков. Но законом разрешаются выплаты на протяжении нескольких недель с обращения клиентов.

Но это допускается только тогда, если требования клиентов не совпадают с предоставленными сведениями с банка. Например, вкладчик требует вернуть ему 100 тыс. рублей, а банк зафиксировал задолженность в 80 тыс. Следует учитывать, что сумма страховой компенсации не будет выше 1,4 млн рублей, даже если средства были зачислены на разных счетах или оформлены в разных филиалах. Если вкладчик пожелает забрать средства со всех банков, то ограничения нужно считать отдельно. Но стоит учитывать, что при наличии действующего кредита средства возвращаются на его закрытие, а остаток возвращается.

Какой вклад банка ВТБ открыть пенсионеру в Москве

Общая сумма вкладов до 1400 тыс рублей в одном банке застрахована государством. Т.е. если вы сделали 10 вкладов на 1400 тыс. рублей в одном банке и они застрахованы, то вы получите максимум 1400 тыс. рублей. Данное правило касается и филиалов банка. Т.е. имя банка — это один банк. Без разницы — в каких филиалах вы сделали вклады. Максимум вы получите 1400 тыс. рублей.Еще ряд нюансов

Хочу обратить внимание, что валюта страхового возмещения всегда рубли. Без разницы, в какой валюте у вас был открыт вклад

Перевод валюты во вклад происходит по курсу ЦБ на день отзыва лицензии.

Денежные средства на дебетовых картах защищены. Если у вас была зарплатная или дебетовая карта, и у банка отнята лицензия, то денежные средства вам возместят. Деньги на карте являются вкладом и на них распространяется страховка по вкладу.

Денежные средства ИП защищены наравне с средствами физлиц. На них дейтсвуют те же правила возможещения

Количество вкладов, которые можно открыть в одном банке, ничем не ограничивается. Их может быть хоть десять, хоть сто. Другой вопрос в целесообразности большого числа открытых вкладов в одной финансовой организации.

В случае, если клиент планирует завести в одном банке несколько депозитов (к примеру, один долгосрочный, другой краткосрочный), необходимо будет учесть максимальный размер страховой суммы по вкладам в банках. Из этого следует, что сумма вложенных под проценты средств для всех активных вкладов в определённой финансовой организации должна быть равна либо меньше 1 400 000 руб. Тогда при отзыве у банковской организации лицензии, а также при её банкротстве, клиент получит всю застрахованную сумму целиком.

При желании открыть нескольких крупных депозитов, делать это лучше в разных банковских организациях. Если, конечно, предполагается отдать под процент свыше 1,4 миллиона руб.

Оформить депозиты для физических лиц можно в отделениях или через Интернет.

В отделении

Если вы еще не зарегистрированы в Интернет-банке Совкомбанка, то придется посетить отделение банка.

- 1. Обратитесь в любой из ближайших офисов Совкомбанка. При себе надо иметь паспорт РФ.

- 2. Операционист поможет заполнить необходимые документы.

- 3. Внесите деньги на счет.

- 4. Вклад открыт!

Если вы уже зарегистрированы в Интернет-банке Совкомбанка, то открыть вклад можно не выходя из дома.

1. Если свободных средств нет и надо снимать деньги со счета в любое удобное время, то клиенты, в том числе и пенсионеры, могут открыть вклад «Комфортный» или Накопительный счет, чтобы и проценты «капали», и деньги были всегда под рукой.

2. Если есть довольно крупная сумма, которая не понадобится в ближайшее время, и надо получить максимальный процент, то, скорее всего, выбор падет на вклад «Выгодный» или «Время роста» (см. вклады под самые большие проценты здесь {amp}gt;{amp}gt;).

3. Если вы намерены копить деньги, время от времени переводя деньги на счет, то можно выбрать вклад «Пополняемый» (см. самые выгодные пополняемые вклады — обзор {amp}gt;{amp}gt;).

Понятно, что максимальную надбавку в 1,5% годовых сможет получить далеко не каждый вкладчик, ведь для этого надо тратить по 75 000 рублей в месяц. Но на 0,5-1,0% вполне может рассчитывать семья даже с самым скромным бюджетом.

Смотрите самые выгодные вклады для пенсионеров – обзор {amp}gt;{amp}gt;

Физические лица, в том числе пенсионеры, сегодня могут открыть депозит ВТБ Банка в Москве следующими способами:

- — В интернет-банке. После открытия вклада вы можете получить договор в любом отделении банка при предъявлении документа, удостоверяющего личность.

- — В любом отделении банка при предъявлении документа, удостоверяющего личность.

О банке

Банк ВТБ — универсальный коммерческий банк c государственным участием. Более 60% принадлежит государству. Головной офис банка находится в Москве, зарегистрирован банк в Санкт-Петербурге. ВТБ – один из лидеров в стране по величине активов и размеру уставного капитала. За последние несколько лет банк присоединил к себе Банк Москвы и ВТБ 24.

Все вклады ВТБ застрахованы. Возмещение по вкладам, если наступил страховой случай, выплачивается в размере 100% суммы депозитов в банке, но не более 1 400 000 рублей.

Все их можно открыть в Интернет-банке ВТБ-онлайн или в отделении банка.

Как вернуть вклад, если у банка отозвали лицензию

Вернуть деньги через фонд страхования разрешается при наступлении случая, предусмотренного страховкой. Страховой случай может быть двух типов:

- Мораторий. Это временная приостановка работы компании. Она может закончиться как отзывом лицензии, так и продолжением деятельности после устранения нарушения.

- Отзыв лицензии. Деятельность полностью прекращается.

Об отзыве лицензии публикуют в специальном издании ЦБ. Большинство клиентов не читают это издание, поэтому АСВ отправляет извещение по адресу владельца депозита. Извещение должно быть отправлено в течение месяца с момента наступления страхового случая.

Через 14 дней АСВ объявляет, в каком учреждении можно забрать причитающуюся компенсацию. Средства, необходимые для выплаты, направляются в один из банков ССВ. Агентство указывает наименование этого учреждения, а также период приема заявлений на выдачу компенсации. В течение указанного срока клиент может обратиться в любой филиал выбранного учреждения. При себе необходимо иметь документ, удостоверяющий личность.

Алгоритм действий следующий:

- Предъявить удостоверение личности. В некоторых случаях дополнительно потребуется депозитный договор. Сотрудник проверит наличие такого вклада в ликвидируемом банке.

- Если договор имеется в перечне, клиенту нужно написать заявление. Бланк выдадут на месте, особенности оформления объяснит сотрудник.

- Сразу после подписания заявления потребителю выдается компенсация. Она может быть зачислена на банковский счет, карту или выдана наличными.

Если первоначальный владелец депозита умер и права на него перешли наследнику, дополнительно нужно принести справку о смерти и документ о вступлении в право наследства, заверенный нотариусом.

Ответы на распространенные вопросы

Подлежат ли страхованию проценты по депозитному вкладу?

Если депозитная программа предусматривает капитализацию процентов, то есть их перечисление на общий счет раз в месяц или в квартал, страховая компенсация будет рассчитываться вместе с процентами. Если капитализация не предусмотрена, а срок выплаты процентов еще не наступил по депозитному договору, проценты будут рассчитываться в количестве, положенном вкладчику на момент наступления страхового случая.

Как будет рассчитана страховая компенсация, если вкладчик имеет депозитные вклады в разных филиалах одного и того же банка?

В каком из отделений банка был оформлен депозитный вклад не имеет значения. По сути, клиент имеет вклады в одном банке, а значит, максимальная сумма совокупного страхового возмещения по всем вкладам будет составлять 1,4 миллиона рублей.

Стоит ли соглашаться, если сотрудники обанкротившегося банка предлагают перевести вклад в другую финансовую организацию без открытия счета?

Такая ситуация также распространена. В этом случае сотрудники банка, у которого возникли проблемы, действительно могут перевести вклад в другой банк при согласии вкладчика. Однако следует помнить, что обязательному страхованию подлежат только вклады, размещенные в банке на основании депозитного договора. При переводе вклада заключения такого договора не происходит, а значит, и при наступлении страхового случая право на страховую компенсацию вкладчик получает в составе кредиторов третьей (последней) очереди. Очень часто такие клиенты банка после банкротства не могут получить свои деньги

Именно поэтому эксперты рекомендуют с осторожностью относиться к принятию подобных предложений

Стоит ли досрочно расторгнуть депозитный договор, если прошел слух о финансовых затруднениях в банке?

Нередко, услышав о первых проблемах в финансовой организации, среди вкладчиков начинается паника, которая приводит к массовому расторжению депозитных договоров. Быстрый отток капитала из банка только приближает наступление банкротства. Эксперты рекомендуют не поддаваться панике, так как расторгая договор досрочно, клиент всегда теряет проценты по вкладу. Обратившись же в АСВ для получения страхового возмещения, клиент может рассчитывать на получение всех причитающихся по вкладу процентов.

Как рассчитывается выплата возмещения по валютным вкладам?

Если клиент банка размещает на депозите средства в иностранной валюте, он также вправе рассчитывать на получение страховки. Выплата будет произведена в рублевом эквиваленте по курсу, установленному ЦБР на момент банкротства финансовой организации.

Как будет рассчитываться страховая компенсация, если в обанкротившемся банке также оформлен кредит, по которому имеется задолженность?

Сумма страховой компенсации всегда определяется как разница между обязательствами банка перед вкладчиком и встречными кредитными требованиями. Если по кредиту имеется задолженность, к сумме кредитных обязательств клиента банка прибавляется сумма штрафных санкций за просрочку.

Что такое банк-агент, и как найти Агентство по страхованию вкладов?

В сообщении о банкротстве банка, которое публикуется в «Вестнике Банка России», кроме наименования проблемного банка, будут указаны адреса непосредственно Агентства по страхованию вкладов и адреса отделений банка-агента, в который также можно обратиться с заявлением о назначении страхового возмещения. Банк-агент назначается АСВ для удобства клиентов и может действовать от его лица.

Если на момент публикации вкладчик находится за границей, он имеет право обратиться в банк-агент по почте, приложив к обращению пакет необходимых документов.

Разрешается ли получать страховое возмещение по доверенности на распоряжение денежными средствами во вкладах (на счетах) доверителя в банке?

Такая доверенность не будет считаться основанием для получения страховки. Подобные манипуляции могут проводиться только при наличии нотариально заверенной доверенности.

Предусмотрена ли законом какая-либо компенсация, если выплата по страхованию вклада не была произведена в установленный срок?

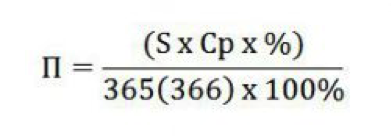

Если Агентство по страхованию вкладов не выполнило свои обязательства перед вкладчиком в течение трех дней с момента предоставления пакета документов, клиенту будут дополнительно выплачены проценты от суммы вклада. Расчёт такой компенсации производится по действующей ставке рефинансирования, установленной Банком России.

Как проверить, является ли банк участником системы страхования вкладов

К сожалению, даже когда обанкротившийся банк входит в систему страхования вкладов, государство не всегда может вернуть гражданину все средства полностью. Компенсационные выплаты ограничены суммой в 1 400 000 руб. В нее могут входить несколько вкладов/депозитов, оформленные в банке на одно лицо. Но, вне зависимости от их совокупного объема, сумма возмещения не превзойдет обозначенную выше. При этом учитывается как размер первоначальных взносов, так и накопившиеся проценты. Не имеет особого значения, был ли у вкладчика валютный счет – таковой компенсируется в национальной валюте по действующему на момент страхового случая курсу рубля.

Нужно заметить, что иногда рассматриваются в особом порядке случаи, когда вложения клиента составляли больше 1 400 000 руб. Существуют списки таких вкладчиков, и если системе государственного страхования удается извлечь средства за счет реализации имущества и активов ликвидированного банковского учреждения, человек может получить дополнение к компенсации. Но эти случаи скорее входят в разряд исключений.

Рассмотрим, наконец, по каким же причинам Центральный банк РФ отзывает у кредитных организаций лицензию:

- При падении до 2 % обеспеченности капиталом.

- При снижении объемов собственных банковских активов настолько, что они не достигают минимально допустимого размера уставного капитала.

- При отсутствии оперативной реакции банка на нарушение баланса собственных активов и уставного капитала.

- При выявлении Центробанком РФ обмана со стороны учреждения с целью приобретения лицензии.

- При отсутствии полной достоверности в банковской отчетности.

- При задержке месячных отчетов на более чем 15 дней.

- При ведении банком деятельности, на которую не распространяется лицензия.

- При уклонении от требований суда касательно взыскания средств с клиентских счетов или при нарушении сроков взыскания.

- На иных законных основаниях.

По всей стране действуют некрупные финансовые организации, которые не входят в систему страхования вкладов, поскольку решили сэкономить на взносах в ее фонд. Зато они старательно привлекают деньги граждан на свои счета, сулят щедрые процентные ставки. Такие учреждения, как показал опыт, быстро разоряются. И жертвами в этих ситуациях зачастую выступают люди, которые не интересовались, какие банки входят в систему страхования вкладов.

Сведения по статусу банка можно получить так:

- Набрать номер горячей линии и дождаться ответа специалиста.

- Подойти в отделение. Скорее всего, достаточно будет взгляда на информационные панели.

- Зайти в соответствующий раздел на официальном сайте кредитной организации.

Лучшим вариантом станет звонок напрямую в «Агентство по страхованию вкладов» по тел. 8-800-200-08-05. У данной организации есть и весьма содержательный официальный интернет-сайт. Помимо перечня банков, которые входят в систему страхования, и возможности поиска по названию, на сайте публикуются списки обанкротившихся организаций.

Но все же самой релевантной и достоверной считается инфобаза Центрального банка РФ. Как в ней ориентироваться:

- Сначала нужно перейти по адресу https://www.cbr.ru

- Затем выбрать раздел меню под названием «Информация по кредитным организациям».

- В самом разделе открыть «Справочник по кредитным организациям».

- Ввести в строку поиска рег. номер либо название интересующего банка. Кликнуть «Найти».

- В справочную сводку входят буквенные коды (кириллица). Если имеется код «С» в графе «примечания», это значит, что банк входит в систему страхования вкладов.

Ресурс имеет удобную навигацию, работает без перебоев, а самое главное – данные на нем обновляются каждый день. Кроме того, он наполняется интересными и полезными материалами на экономическую тематику.

Стоит добавить, что работа банков, которые входят в систему страхования вкладов, достаточно хорошо отражается в печатных СМИ (например, в «Вестнике Банка России», «Российской газете»). Но это стоит воспринимать скорее как дополнение к той необходимой информации, рекомендации по поиску которой даны выше.

Подробнее о законе

Руководствуясь этим законодательным документом, банки получают возмещения, если наступает страховой случай. В законе определяются все понятия, относящиеся к страхованию вкладов и сторон, которые принимают в этом процессе участие. Он обязывает все банковские учреждения страховать депозиты вкладчиков. С момента вступления в действие закон проходил доработку, были отрегулированы его основные нормы, что позволило создать определенный механизм выполнения всех действий по использованию страховых денег, предназначенных для компенсационных выплат. Его нормы не обязывают клиента банка подписывать какие-либо дополнительные договора. Этот вид услуг создается автоматически по закону No177.

Закон No177 является важным нормативным документом, который:

- объясняет основные понятия, применяемые во время страхования депозитных средств;

- регулирует порядок, по которому каждый вкладчик может получить компенсацию, если он стал жертвой недобросовестного ведения деятельности банком;

- требует от всех финучреждений, функционирующих в России становиться участниками системы страхования;

- определяет типы вкладов, по которым должны осуществляться выплаты, а также депозитов, не подпадающих под нормы ФЗ No177.

Основные положения 177 закона

Законодательный акт сформирован из 6 глав, разъясняющих определенные понятия и нормы, касающиеся страхования вкладов и функции банков в пределах данного понятия.

Обязанности банков

Банковские учреждения должны (гл. 1 ст.6):

- платить страховые взносы;

- предоставлять данные клиентам, размещающим средства, о членстве банка в этой АСВ. Информация о суммах возмещения, его предоставлении должна быть доступной для клиентов;

- осуществлять учет собственных обязательств по отношению к вкладчиками, формировать их реестр на определенный день;

- выполнять все обязательства, возложенные на финучреждение законом N 177,

Полномочия вкладчиков

В статье 7 гл. 1 описаны права вкладчиков, касающиеся:

- получения возмещений по процедуре, установленной этим ФЗ;

- информирования АСВ о задержке выполнения банком своих обязательств по отношению ко вкладам;

- получения данных в финучреждении и АСВ об участии конкретного финучреждения в ССВ;

- если клиенту выплачено страховое возмещение от банка, за ним сохраняется право требовать от этого финучреждения вернуть остаток денег, составляющей разницу между выплаченными в виде возмещения средствами и полной суммой имеющихся требований.

Возмещения

Размер возмещения устанавливается в объеме суммы обязательств банка, касающихся размещенных вкладов, и составляет 100% суммы депозита. Она не может быть выше 1 миллиона 400 тысяч рублей.

Если клиент является владельцем нескольких отдельных депозитов, возмещение выплатят по каждому из них, но общая сумма выплат не должна составлять больше указанной предельной суммы.

Если деньги клиент держит в двух, трех и более финучреждений, выплаты должны осуществляться отдельно, независимо от количества таких депозитов.

Страховое агентство

Третья глава ФЗ No177 касается государственной структуры – Агентства страхования вкладов (АСВ). Здесь описаны цели его создания, функции этой структуры, четкое определение активов этого госоргана, указан состав функции высшего руководства. Из этой главы можно узнать о видах отчетности, которую должен сдавать АСВ в рамках госаудита. Важным пунктом этого раздела является описание процедуры, при которой наступает банкротство или осуществляется реорганизационный процесс.

Организация системы

Организация всей страховой системы, непосредственно процесс осуществления гарантированных законом прав клиентам банков возмещения описаны в главе 4. Здесь указаны основания для подачи обращений в АСВ, Центробанк РФ, органы госвласти при нарушении прав вкладчиков и др. Здесь же указаны требования, при которых банки становятся членами АСВ и выходят из этой организации.

Система страхования вкладов предусматривает виды отчетности, которую участники АСВ должны предоставлять этому органу контроля, а также нюансы проведения проверок банков специалистами этой структуры. Четко расписаны варианты поведения финучреждений и Агентства при наступлении страховых случаев.

Страховые случаи и механизм предоставления компенсации

Выплаты в рамках ССВ возможны, если ЦБ РФ:

- отозвал у банковской организации лицензию;

- ввел мораторий на удовлетворение претензий кредиторов финансово-кредитной организации.

Страховое возмещение — это разница между величиной долга банковского учреждения перед вкладчиком и встречных требований финансовой организации. Долг возвращается в российских рублях. Долларовые вклады пересчитывают согласно курсу, заданному ЦБ РФ на дату фиксации страхового случая. Средства перечисляют на счет или выдают наличными.

Лимиты компенсационных платежей

При наступлении страхового случая вкладчики получают компенсацию в пределах, определенного законом, лимита.

Несгораемая сумма в банке в 2019 г. ограничена 1 400 000 рублей. Если размер накоплений превышает указанные лимиты, то оставшиеся обязательства удовлетворяются в ходе ликвидационных процедур.

В указанный лимит входят как сумма накоплений по всем вкладам, открытым в одном банке, включая все его филиалы, так и начисленные проценты. Процентный доход считается с учетом фактического срока нахождения средств на счете вплоть до даты наступления страхового случая.

Большую сумму – до 10 000 000 рублей — можно получить в качестве компенсации по счетам эскроу, открытым для совершения сделок с недвижимостью. Возмещение по этому инструменту рассчитывается отдельно от суммы выплат по иным видам депозитов. Если подобных счетов эскроу несколько, то компенсация по каждому из них считается пропорционально числящимся на них суммам. Но в совокупности вернут не более 10 000 000 рублей.

Порядок обращения

О наступлении страхового случая АСВ информирует на своем сайте. После этого вкладчики обращаются к банку-агенту.

Если в месте проживания представительств банков-агентов нет, а сумма претензии превышает 3 000 рублей, можно по почте направить обращение в АСВ. Подпись на заявлении обязательно удостоверяется нотариально. В письмо также помещают копию паспорта.

Заявить о праве на получение компенсации можно в течение 1-1,5 лет с даты официального объявления о начале приема претензий, но до момента завершения процедуры банкротства финансово-кредитной организации. Выплаты в связи с установлением моратория на удовлетворение требований кредиторов совершаются исключительно в течение срока действия данного ограничения.

Сроки выплат

Деньги выплачивают в течение 3 рабочих дней после предоставления вкладчиком соответствующих заявления и документов (паспорта, при необходимости — доверенности, свидетельства о праве на наследство и тому подобного), но не раньше 14 рабочих дней с момента наступления страхового случая.

По счетам эскроу, оформленным для обеспечения сделок с недвижимостью, вопрос с компенсацией решается в течение 20 рабочих дней и не более чем в течение 3 рабочих дней с даты предоставления АСВ документов, удостоверяющих факт регистрации ДДУ. Страховое возмещение в таких случаях выплачивается путем перевода на счет эскроу, оформленный в другом банке. Если же ДДУ расторгнут, то деньги могут выдать наличными или перечислить на указанный счет.

Основные рекомендации вкладчикам

Желающим оформить вклад в каком-либо банковском учреждении будут полезны следующие простые рекомендации:

Самое важное при открытии банковского вклада — тщательный выбор и оценка той финансовой организации, куда будут переданы средства под процент. Обязательно выбирать только надёжные и проверенные банки, имеющие крупные собственные активы

Также необходимо убедиться, что выбранная кредитная организация входит в реестр застрахованных банков по вкладам (важно обязательно искать актуальные данные на сегодняшний момент). Как правило, все крупнейшие финансовые организации являются участниками ССВ. Не следует открывать вклад в малоизвестной организации, предлагающей более высокий процент, поскольку риск лишиться собственных средств будет очень велик.

Не стоит открывать депозит в размере больше 1,4 млн руб. в одной банковской организации. Если есть желание вложить большую сумму, то лучшим решением станет разделение всего бюджета на несколько частей и открытие нескольких вкладов в разных финансовых организациях. Например, нужно вложить под процент 2 млн рублей. Лучше будет открыть два вклада по 1 миллиону в двух разных банках.

Если депозит был открыт через онлайн-приложение кредитной организации, нужно будет получить из этого учреждения выписку, подтверждающую размещение суммы на счёте. У клиента обязательно должен быть письменный договор.

В случае пополнения вклада важно обязательно запросить у банковского служащего приходные кассовые ордера, содержащие информацию о номере и валюте счёта.

Следуя этим основным рекомендациям при открытии вклада, можно не переживать за сохранность собственных средств.

Лучшие доходные карты 2021

ПОРА

УБРиР

Дебетовая карта

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

Подробнее

ВостОк

Восточный Банк

Дебетовая карта

- 5,5% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

Подробнее

Прибыль

Уралсиб

Дебетовая карта

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

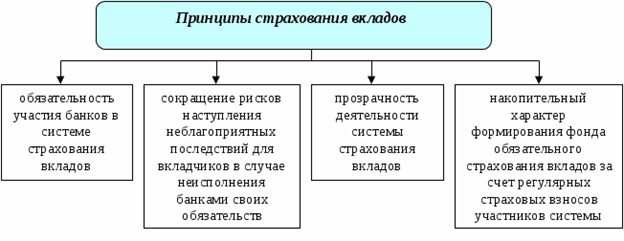

Как работает государственная система

От работы этой системы во многом зависит деятельность всей банковской сферы в России. В системе государственного страхования вкладов участвуют 4 субъекта:

- вкладчики;

- банки;

- Агентство;

- Банк России.

От каждого из этих субъектов зависит дееспособность всей государственной структуры. Вкладчики хранят свои сбережения на депозитных счетах банков. За это они могут получать дополнительные проценты по вкладам, заранее оговоренные в договоре между банком и вкладчиком.

Банк России анализирует финансовое состояние и благонадежность каждого банка по установленным параметрам и определяет возможность выдачи ему лицензии на ведение конкретных видов банковской деятельности. Также по данным параметрам Банк России имеет право лишить любой банк лицензии или ввести мораторий на его деятельность на определенный срок.

С момента включения в реестр банк обязан предоставлять информацию Агентству о своих обязательствах перед вкладчиками и страховать их в установленном порядке. За оказание услуг страхования банк выплачивает страховое вознаграждение Агентству.

При наступлении страхового случая банк обязан предоставить полный перечень своих обязательств Агентству, а оно в свою очередь, обязано проинформировать всех вкладчиков о сроках и порядке выплаты компенсаций.

После того как Агентство выполнило свои обязательства перед вкладчиками, их права требования переходят к Агентству. После открытия процедуры банкротства Агентство является первым в списке кредиторов. После снятия моратория Агентство имеет право предоставить банку рассрочку платежа под определенный процент.

Вкладчики продолжают иметь права требования на некомпенсированные им обязательства банка. К ним могут относиться:

- суммы вкладов свыше установленных законодательством сумм, обязательных для компенсации;

- проценты и другие обязательства банка по договору вклада.

Агентство восполняет свои резервы за счет банкротства банка или его дальнейшей деятельности при снятии моратория.

Что влияет на возмещение?

Размер компенсации выводится из разницы величины банковских обязательств перед клиентом и значения встречных банковских требований к нему, образовавшихся до страховой ситуации. Распространенное встречное требование — ссудная задолженность. При подсчете компенсации из величины депозита минусуют подлежащие оплате (по состоянию на момент образования страховой ситуации):

- остаток долга по займу;

- непогашенная сумма процентов;

- штрафы за нарушение графика гашения ссудной задолженности.

Любой из супругов получает компенсацию вкладов на свое имя полностью в установленном законодательно размере, но без учета денег на счетах другого супруга, оформленных в одной и той же банковской организации.

Если к банковскому счету клиента открыта карточка типа «семейная» на имя супруга или совершеннолетних детей, возмещение уплачивается лишь владельцу счета. Члены семьи в данной ситуации не обладают правом владения счетом, а лишь наделены правом распоряжения в пределах имеющихся на счете денег.

Откуда производятся выплаты

Для страхования сбережений вкладчиков на депозитных банковских счетах государство сформировало специальный фонд страхования — АСВ. Эта организация возвращает деньги вместо банков.

Принцип работы системы страхования:

- финансовые компании отчисляют ежеквартально 0,1% от общей суммы вложений в АСВ;

- при наступлении страховой ситуации (банкротства финучреждения, отзыва у него лицензии) фонд страхования выплачивает вкладчикам компенсацию.

Возмещение по вкладам получают физические лица, ИП, юридические организации в размере, установленном законодательством РФ.

Для этого вкладчик закрывающегося банковского учреждения обращается в агентство (АСВ) с паспортом и заявлением. Страховку по депозиту оплачивают не сами клиенты, а банк, в котором открыт депозитный счет.

Страховое возмещение

- Получение гражданином страхового возмещения при страховом случае производится от агентства страхования вкладов. Действующее законодательство регулирует весь процесс выплат компенсаций, а именно пункт 2 статья 11 Федерального закона за номером 177. Компенсация должна быть выплачена в полном размере исходя из суммы вклада, однако, сумма выплаты не должна превышать 1 миллиона 400 тысяч рублей.

- Если ваш вклад был произведен в валюте, то перерасчёт производится исходя из курса Центрального Банка России, который действует на момент наступления ликвидации лицензии или банкротства финансового учреждения.

- Согласно этому закону, при наличии у вкладчика нескольких депозитов в одном финансовом учреждении и при не превышении суммы в 1 миллион 400 тысяч рублей, выплачивается компенсация по каждому депозиту с учётом пропорций размера вкладов. В случае нахождения вкладов в разных банках, клиент сможет получить компенсацию по каждому из них в размере до 1 миллиона 400 тысяч рублей.

Стоит отметить, несмотря на то, что гражданин имел вклад на сумму более 1 миллион 400 тысяч рублей, он может рассчитывать на компенсацию сверх оговоренной суммы, но посредством различных конкурсных производств при реализации имущества финансовой организации. Однако, не все претензии клиентов банка останутся удовлетворёнными.

При наличии в банке у гражданина одновременно депозита и кредита, возмещение определяется при вычитании обязательства по кредитному продукту из суммы вклада.