Что такое рассрочка

Содержание:

- Что такое рассрочка, кому ее дают и каких видов она бывает

- Дадут ли рассрочку, если не работаешь официально?

- Условия и требования

- Что такое кредит

- Как отказаться от страховки при рассрочке

- Как работает период охлаждения

- Когда выгодно брать рассрочку, а когда лучше накопить на товар

- Преимущества и недостатки рассрочки

- Что такое кредит?

- Виды рассрочки

- Порядок оформления квартиры в рассрочку

- Что лучше кредит или рассрочка

- Понятие рассрочки и ее отличие от кредитования

- Покупаем ноутбук

- Плюсы и минусы для покупателей

- Как работает один из лидеров рынка — шведский сервис Klarna

- Два примера разумного использования сервисов BNPL

- Выводы

Что такое рассрочка, кому ее дают и каких видов она бывает

Рассрочка – это способ оплаты товаров или услуг, который подразумевает погашение стоимости товара не всей суммой единоразово, а равными частями за определённый срок. То есть, человек забирает вещь из магазина сразу, а платит за неё потом (срок, размер оплаты устанавливаются условиями программы и прописываются в договоре).

Принципом работы рассрочка напоминает потребительский кредит. Но, отличается отсутствием процентов, а значит и переплаты. Кредит же всегда выдаётся под определённый процент.

Вот вам просто пример: микроволновая печь в магазине стоит 18 000 рублей. Человек забирает её без первоначального взноса и платит по 3 000 рублей в течение полугода – это рассрочка. Если же за эту микроволновку человек будет платить по 1 100 рублей в течение полутора лет – это кредит. Так как переплата от первоначальной цены составит 1 800 рублей.

Виды рассрочки:

- Беспроцентная. Потребитель выплачивает только стоимость товара.

- С начислением процентов. Проценты начисляются на остаток долга.

- Краткосрочная. Выдаётся на 1 – 3 месяца.

- Долгосрочная. Договор заключается на 1-2 года.

- Индивидуальная. Разрабатывается в рамках программы лояльности.

- Смешанная. Организаторы совмещают несколько видов.

Кому дают рассрочку? В соответствии с законодательством РФ, получить рассрочку можно с 18 лет. Но, каждый магазин устанавливает свои правила в рамках проводимой акции. Наиболее часто встречаются требования:

- возраст от 23 до 70 лет;

- наличие гражданства и постоянной или временной прописки;

- стабильный доход.

В редких случаях, требуется предоставление залога и поручителя.

Вам может быть интересно — «Что такое кредитная карта и как её использовать для получения выгоды?».

Дадут ли рассрочку, если не работаешь официально?

Вероятность того, будет ли дан телефон в рассрочку или нет при отсутствии работы, сильно зависит от требуемого пакета документов. Организации, которые жестко требуют предоставление справки 2-НДФЛ, к сожалению, не выдают рассроченные платежи кому-либо без места работы. Такие организации руководствуются принципом: «если я не работаю, то у меня будут другие важные расходы, и выплата по рассрочке будет для меня третьестепенным делом». В общем-то их логику можно понять.

Однако, таких магазинов мало. Большинство относится лояльно к клиенту, и вместо справки 2-НДФЛ может быть предоставлен любой документ, подтверждающий доход.

Например, это может быть:

- Справка из университета для студентов, указывающая на получение стипендии;

- Пенсионное удостоверение для тех, кто получает страховую или иную пенсию, а также получающие социальные выплаты;

- Выписка о положенных вам алиментах;

- Документ, подтверждающий регулярную выдачу родителям пособия по уходу за ребенком;

- Выписка из банка, отображающая движение средств на счете в течение года;

- Трудовой договор или договор гражданско-правового характера и т.д.

Совсем небольшое количество магазинов предлагают рассрочку без требования предоставить документальные подтверждения платежеспособности. В таком случае заполняется «справка по форме банка» и все данные о доходах записываются со слов. Но нужно понимать, что магазины, предлагающие такие условия, чаще всего компенсируют свои риски скрытой процентной ставкой, так что будьте внимательны при изучении договора.

Как видите, вполне реально получить рассрочку, даже не имея места работы. То же касается и тех граждан, кто работает неофициально

Помните, что для подавляющего большинства магазинов источник ваших доходов практически не имеет значения – важно лишь, имеете ли вы вообще деньги, а также хватит ли их для оплаты телефона

Условия и требования

Условия, при соблюдении которых покупатель получит рассрочку:

- наличие суммы на первый взнос (от 10% стоимости жилья);

- наличие паспорта;

- готовность оплачивать ежемесячные или ежеквартальные взносы.

Требования к застройщику:

- официальная регистрация;

- наличие разрешений на строительство;

- уставной капитал не ниже установленного законодательством (от 2,5 млн. рублей и до 1,5 млрд. рублей в зависимости от площади застройки);

- наличие программ по продаже квартир в рассрочку.

Естественно, если есть возможность оформления беспроцентной рассрочки, то лучше воспользоваться именно им. Однако учтите, что и у этой схемы есть свои подводные камни. Например, если цена квадратного метра привязана к валютному курсу, то со временем стоимость квартиры может увеличиться и соответственно измениться в сторону увеличения и размер платежей.

Справка. Договор ДДУ оформляется без нотариального заверения. Это также снижает расходы на оформление сделки. Однако его регистрация в Росреестре обязательна.

Только после регистрации договора у дольщика появляется обязанность вносить платежи в рамках программы рассрочки.

Что такое кредит

Кредит – предоставление определенной суммы денег банком частному или юридическому лицу под процент. Эта услуга предоставляется на платной основе, кредитор получает денежное вознаграждение. Обычно банки предоставляют денежный кредит, потребительский (для приобретения товара, услуги), ипотечный. Кредитная деятельность регулируется государством, основание – закон №353-ФЗ.

Основные признаки кредита:

- Кредитор имеет разрешение Центробанка на осуществление этого вида деятельности.

- Возвратность и дифференцировалось – основные признаки кредита.

- Размер вознаграждения (годовой ставки) устанавливается банком.

- Условия получения есть в свободном доступе – на официальном сайте банка, в отделениях.

Срочность – установленный порядок возврата денежных средств, нарушение которого является причиной наложения штрафных санкций. Периодичность погашения долга – ежемесячно или разовой суммой в установленный срок.

Важно: займ – деньги в долг на небольшую сумму (обычно до 100 000 рублей), имеет те же признаки что и кредит, но процентная ставка отличается. Первый займ бывает беспроцентным

Как отказаться от страховки при рассрочке

Как работает период охлаждения

По добровольным страховкам действует «период охлаждения», он составляет 14 дней. В этот период клиент может отказаться от полиса и вернуть деньги. Из цены страховки вычитается стоимость за те дни, пока она действовала.

Чтобы отказаться от страховки, нужно написать заявление (его можно найти на сайте страховой компании).

Отказ можно написать в офисе страховщика или отправить по почте с описью вложения и уведомлением о вручении. Иногда заявление можно подать через банк, в котором была оформлена страховка.

Иногда при покупке товара на сайте магазин автоматически добавляет страховку в покупку. Чтобы вовремя это заметить, можно умножить сумму ежемесячного платежа на количество месяцев рассрочки или кредита. Если сумма увеличилась, значит, страховка добавлена. Убрать её можно, поискав подробности о кредите или рассрочке. Например, в Озоне это выглядит так:

Если поставить все три галочки, то у Рево Технологии сумма не изменится, у МТС увеличится на 2 ₽, а остальные компании увеличат ежемесячный платёж на 230–350 ₽.

Когда выгодно брать рассрочку, а когда лучше накопить на товар

Рассрочка способна выручить в определённый момент, но если использовать этот вид покупок постоянно, могут возникнуть проблемы. Вот о чём следует помнить.

Финансовая дисциплина. Некоторым людям проще купить товар на деньги банка и регулярно выплачивать долг, боясь начисления штрафов и процентов, чем копить деньги на желаемую вещь. Но есть и другая сторона.

По мнению эксперта Катерины Путилиной, у рассрочек есть побочный эффект. «Частое пользование рассрочкой приводит к тому, что человек становится неспособен копить деньги, планировать расходы. И не успев выплатить одну рассрочку, он уже взял две другие. Если такая ситуация повторяется и усугубляется, то человек вскоре окажется в долговой яме.

По кредитным картам ситуация чуть отличается. Люди их берут, чтобы пользоваться льготным периодом, когда не взимается процент за использование, но из-за нехватки дисциплины и неумения планировать свои финансы в льготный период большинство не укладывается и платит довольно высокий процент (по кредитным картам ставки в среднем в 2–3 раза выше, чем по потребительским кредитам)».

Срочность покупки. Иногда товар нужен срочно — сложно жить без холодильника или стиральной машины. В таком случае лучше купить товар в рассрочку, потому что копить — слишком долго.

Выгода от покупки. Цены на товары чаще растут, чем снижаются. Например, в августе 2020 года можно было взять в рассрочку системный блок за 26 тысяч ₽ и монитор за 5300 ₽. В марте 2021 года эти же модели стоят 28 990 ₽ и 6990 ₽ соответственно. Если покупать их сейчас, придётся переплатить почти 5 тысяч ₽.

Ещё можно сравнивать стоимость товаров в разных магазинах. Например, если вы хотите взять в рассрочку бытовую технику, то можете сравнить цены в разных магазинах, а затем выбрать оптимальную. Но иногда цены на товар в рассрочку в одних магазинах бывают выше, чем в тех, где рассрочку не дают. Тут лучше оценить, насколько срочно нужна вещь и критична ли переплата.

Стабильность доходов. Если зарплату платят нерегулярно или её размер колеблется, то планировать ежемесячные платежи сложнее. Возможно, в этом случае лучше попробовать накопить на нужную вещь. Как вариант — заранее откладывать деньги на следующий ежемесячный платёж, если, например, дали премию.

Кредитная история. Данные о платежах по кредитным картам и рассрочкам в банках вносятся в кредитную историю. Если будет просрочка платежей, кредитная история будет подпорчена.

Но при этом рассрочку можно использовать для формирования кредитной истории, если у вас ещё не было кредитов. Это полезно, если, например, вы собираетесь в скором времени оформлять ипотеку. Клиентам с чистой кредитной историей банки повышают ставки и уменьшают кредитный лимит либо могут и вовсе не одобрить большой кредит: непонятно, насколько новый заёмщик будет дисциплинирован. Выплатив рассрочку без задержек, вы докажете банкам, что умеете справляться с ежемесячными платежами.

Преимущества и недостатки рассрочки

При решении приобрести товары с применением частичных платежей важно понимать, что значит в рассрочку, и чем подобная сделка отличается от кредита. Главными положительными факторами, влияющими на выбор платежей равными долями, являются:

- Отсутствие необходимости дополнительных выплат (процентов). Это наиболее весомый аргумент при выборе между кредитом и рассрочкой. Однако в договоре могут существовать подводные камни в виде уплаты страховок, комиссий при покупке товара.

- Простота и сроки оформления соглашения. К совершению сделки привлекаются только две стороны (продавец и покупатель) без участия посредников (банка). Соглашение составляется при предъявлении паспорта. Оформление кредита в финансовой организации потребует дополнительного времени для сбора многочисленных бумаг и ожидания решения банка.

- Возможность оформления рассрочки даже с плохой кредитной историей. Тогда как банки тщательно проверяют благонадежность клиента, магазин может быстро выдать имущество с разбивкой платежей.

- Шанс на возврат или обмен товара. Обычно при выявлении дефектов магазин сразу возвращает покупателю внесенные средства.

Выгода от оформления рассрочки очевидна, однако существуют и определенные минусы подобной сделки:

- Уплата первоначального взноса. Продавец требует не менее 20-30% от стоимости имущества в качестве аванса. А в банке можно получить потребительский кредит без первого взноса на всю необходимую сумму.

- Небольшие сроки выплаты. Магазины обычно предоставляют рассрочку не более, чем на год. Чаще от трех месяцев до полугода. Договор банковского кредитования предусматривает выплату займа в течение 3-5 лет.

- Скрытые дополнительные платежи. Это может быть увеличенная стоимость товара, комиссии.

Выбрать кредит или рассрочку каждый решает самостоятельно, исходя из финансовых возможностей. Для принятия правильного решения нужно до конца понять, что значит купить в рассрочку.

Что такое кредит?

Кредит — это получение заемщиком некоторой денежной суммы от банка или иной финансовой организации, на строгих условиях, под установленный процент и на предусмотренный в контракте срок.

Отличительными критериями кредита можно считать:

- на заем действуют %-ты, которые будут зависеть от обстоятельств соглашения;

- договор заключается с банком, даже если предмет покупается в магазине, то все равно учреждение выступает в роли посредника;

- есть вероятность во возникновении необходимости в предоставлении дополнительных документов (например, справки о заработной плате);

- если у заемщика плохая финансовая история, то ему могут не одобрить заем (она может быть испорчена, если в прошлом были просрочки по финансовым платежам).

На основании этого можно сделать заключение, что кредит — это услуга, которую оказывает не само торговое помещение, а банк. Если в торговом доме предлагают беспроцентный кредит, то это говорит только о том, что между ним и банковским учреждением действует соответствующее соглашение.

Обычно при беспроцентных займах переплата все-таки есть, но она заранее внесена в стоимость купленного. В итоге магазин реализует товар со своей наценкой и получает соответствующую выгоду. Банк получает назад свои деньги с %-ми, а клиент товар на более доступных обстоятельствах.

Виды рассрочки

Рассмотрим виды рассрочки, или условия, на которых покупатель оплачивает приобретаемый актив. Все условия определяются по договоренности сторон.

Задаток и оплата остатка

Покупатель вносит оплату двумя частями: сначала передается задаток, в счет гарантии сделки. После оформления имущества в Росреестре покупатель вносит остаток продавцу. Размер задатка определяется условиями соглашения. Обычно это 10–30% от стоимости актива. Задаток оформляется предварительным договором и специальной распиской о получении денег. Покупатель вносит средства в строгом соответствии с прописанными условиями. Если приобретатель откажется от сделки, то сумма задатка может быть невозвратной.

Процентная рассрочка с задатком

Такой вариант расчетов предусматривает внесение задатка. Процентная рассрочка применяется к сумме остатка по сделке. Это условия оплаты, при которых остаточная стоимость актива разбивается на периодические платежи, с начислением процентов. В контракте прописываются:

- стоимость имущества;

- размер задатка;

- сумма платежа;

- основная задолженность;

- процентная ставка;

- график внесения платежей.

Ежемесячные платежи без задатка

Рассрочка без задатка практикуется редко, например, при реализации социального жилья по специальным государственным программам. Вся стоимость недвижимости разделяется на периодические платежи, с начислением процентов или без них.

Помимо приведенной группировки, рассрочку распределяют:

- по наличию процентов при расчетах: процентная и беспроцентная;

- по срокам представления: краткосрочная и долгосрочная;

- по возможности досрочного погашения: предусмотрено или нет.

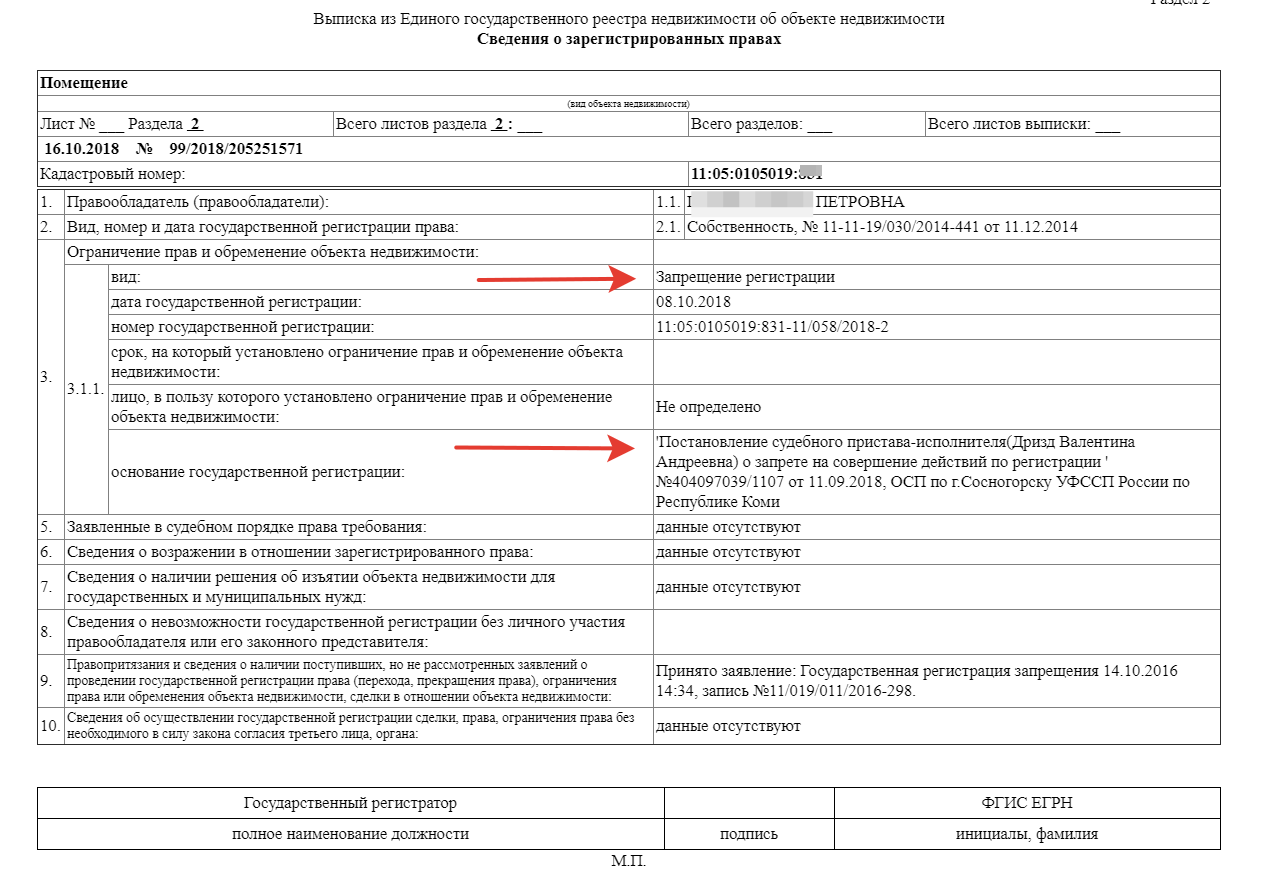

Порядок оформления квартиры в рассрочку

Покупка квартиры в рассрочку производится в штатном режиме, особенных отличий от стандартной сделки нет. Она предполагает прохождение следующих шагов:

- Стороны согласуют основные условия предстоящей сделки.

- Подписывается предварительный договор купли продажи и вносится авансовый платеж или задаток.

- Продавец приступает к сбору документов, необходимых для заключения сделки.

- Стороны подписывают основной договор купли-продажи, в который вносятся дополнительные условия.

- Продавец и покупатель перерегистрируют права собственности через Росреестр, либо через МФЦ. При этом в заявлении на отчуждение прав собственности в пользу покупателя вносится указание о наложении обременения на квартиру в пользу продавца.

- Представленные документы проходят проверку в Росреестре в течение 7 рабочих дней (9 дней при их передаче через МФЦ).

- Покупатель в назначенный день получает выписку из ЕГРН, заменившую с 2017 года свидетельство о собственности. В ней прописано обременение на квартиру в виде залога. Это ограничивает права покупателя в части распоряжения квартирой: он не вправе продавать и дарить ее без согласия залогодержателя.

- После внесения последнего платежа покупателем продавец обращается в Росреестр для снятия обременения с квартиры.

В случае если покупатель перестанет платить по своим обязательствам продавцу придется обратиться в суд.

Стоит отметить, что судебная практика по таким делам еще не наработана: суды могут обязать покупателя оплачивать долг в течение неограниченного времени, что невыгодно продавцу или попросту вынести постановление о единовременном погашении задолженности, которое покупатель исполнить не сможет.

Оформление договора

Оформление договора

Поэтому весьма важным аспектом в таких сделках является грамотное оформление договора купли-продажи квартиры, детально регламентирующего порядок выплат. Договор купли-продажи должен соответствовать требованиям Гражданского кодекса.

В частности, ст. 454, который указывает, что одна сторона в рамках такой сделки передает имущество, а вторая – обязаны уплатить за него определенную сумму, оговоренную сторонами. В ст.488 прописана обязанность покупателя произвести оплату в срок, прописанный договором о рассрочке. В случае если он не выполняет указанное условие:

- то должен вернуть неоплаченное имущество;

- уплатить стоимость имущества, а также начисленные на задолженность штрафные санкции.

Договор купли-продажи квартиры в рассрочку составляется по общим правилам и обязательно должен содержать такие моменты:

- стороны сделки: ФИО продавца и покупателя, их контакты и паспортные данные;

- предмет сделки: квартира, ее площадь, этаж, адрес, кадастровый номер;

- основания распоряжения квартирой продавцом (реквизиты правоустанавливающих и правоутверждающих документов);

- сумма сделки: договорная стоимость квартиры;

- права и обязанности сторон.

Особенности данного документа связаны со спецификой сделки.

Квартира будет находиться в залоге у продавца, пока за нее не будет выплачена вся сумма покупателем со ссылкой на 488 и 489 статьи ГК.

Договор должен содержать график платежей, а именно:

- общую стоимость квартиры;

- сумму первого платежа (первоначального взноса) в процентах и числовом исчислении;

- количество размер последующих финансовых траншей с конкретными датами,

- порядок внесения платежей;

- сроки полного погашения задолженности;

- штрафные санкции за просрочку платежа (например, 0,3% от суммы задолженности за каждый день просрочки);

- порядок расторжения сделки при непоступлении платежей (например, обращение в суд продавца при непоступлении денег в течение 30 дней и более).

Для того чтобы обезопасить продавца стоит включить пункт о том, что продавец снимает обременение с квартиры и покупатель становится ее полноправным собственником только после внесения последнего платежа.

При соблюдении вышеуказанных правил договор купли-продажи будет зарегистрирован как ипотечный, что снимет с продавца часть рисков.

Налоговый вычет на ребенка в 2016 году положен только работникам, которые выполнили определенные условия.

Работодатель заставляет вам уволиться по собственному желанию, но вы не хотите этого? Узнайте, что делать в подобном случае, прочитав нашу статью.

При увольнении сотрудников работодатель должен издать приказ. Форму, по которой он заполняется, вы найдете здесь.

Что лучше кредит или рассрочка

Эти понятия отличаются друг от друга, общие признаки – ежемесячное погашение долга, ответственность за несоблюдение условий договора. У услуг разные цели. Если необходим большой объем денег, оформляют соглашение кредитования. Для покупки товара (услуги) с графиком выплат полной стоимости нужен договор рассрочки.

Когда нужно оформлять кредит:

- Требуется относительно большая сумма денег.

- Срок возврата – от 6 месяцев и более.

- Нет необходимости указывать цели кредитования. Исключения – ипотека, автокредитование, товарный кредит.

Рассрочка:

- Выбран товар, есть возможность купить его с поэтапным погашением стоимости.

- Быстрое оформление, предмет договора можно забрать в тот же день.

- Не нужно переплачивать, стоимость остается неизменной независимо от формы покупки.

Перед оформлением соглашения проверьте стоимость в договоре и ценник. Также продавец может включить дополнительные услуги – гарантию, страховку.

Понятие рассрочки и ее отличие от кредитования

Что значит рассрочка простыми словами? Это оплата какого-либо товара или услуги не полностью, а частями в течение определенного времени (от 1 месяца до 3 лет). Регулируется это понятие Гражданским кодексом РФ. Вот, что там сказано.

Сегодня почти смешались два понятия: рассрочка и кредит. И если ошибку допускают рядовые граждане – это понятно, они не знакомы с нюансами того и другого способа оплаты. Но на сайтах крупных магазинов мы видим то же самое заманчивое слово “рассрочка”, но по сути – это потребительский кредит. Так чем рассрочка отличается от кредита?

Отличия от кредитования:

- Участие в договоре только двух сторон: продавца и покупателя.

- Отсутствие процентов по договору.

- Отсутствие штрафов и пени за просрочку платежа, комиссии за обслуживание.

- Пропуск даже одного платежа является основанием, чтобы продавец потребовал вернуть купленную вещь.

- Иногда требуется уплата первоначального взноса.

- Оформление на территории продавца.

- Простота оформления (часто требуется только паспорт).

- Договор регулируется только Гражданским кодексом, а кредитный договор – еще и Банком России.

Это характеристики идеальной рассрочки. По факту, я просмотрела предложения крупнейших торговых сетей страны, во всех речь идет о кредитовании. Правда, условия в любом случае выгоднее, чем по обычному потребительскому займу. А как же надписи на рекламных плакатах “без взносов, без процентов”? Они соответствуют действительности. Но необходимо понять, как это работает.

Например, вы решили купить ноутбук стоимостью 40 тыс. руб. Но для банка он стоит 36 тыс. руб. Такую скидку дал магазин. Вам напрямую он ее не даст. Выигрывают все:

- клиент оплачивает ту стоимость, что стоит на ценнике;

- банк зарабатывает в худшем случае на разнице, а в лучшем случае – ему удастся еще и продать вам страховку;

- магазин продал дорогостоящую вещь и приобрел лояльного покупателя.

Что можно купить в рассрочку? Практически все что угодно. Но, в основном, эта процедура применяется к дорогим товарам: шубы, мебель, электроника и бытовая техника, драгоценности, некоторые услуги.

Со скольки лет можно взять в рассрочку товар? Анализ действующих предложений крупных торговых сетей показал, что в возрасте от 18 до 70 лет.

Условия программ разные. Зависят от банка, который выступает кредитором. К сожалению, я не нашла рассрочку в чистом виде, без участия банка. Поэтому на примерах трех крупных магазинов разберем, как работает программа с участием трех сторон: банка, продавца и покупателя.

Покупаем ноутбук

Кредитный брокер попросила у меня только паспорт и второй документ. Я дал права. Вопрос подтверждения дохода решился странно: справок не требовали, а просто спросили о размере заработка. Моя зарплата – это оклад и бонусы, поэтому сумма разнится от месяца к месяцу. На мои объяснения специалист пожала плечами и сказала:

Меня это удивило, но врать я не стал и озвучил средний доход.

Страховка входит в стоимость рассрочки и увеличивает её. Фото: doorinworld.ru.

Пока специалист рассылала заявки в банки, я попросил её не оформлять страховку к кредиту. На что мне было сказано следующее: страхование происходит только на условиях кредитора. Когда один из банков подтвердил рассрочку, выяснился неприятный факт: отказаться от страховки на месте нельзя.

Сильнее страховки меня разозлила её цена: почти 10 000 рублей или 0,85% в месяц от суммы займа. Плюс 99 руб. комиссии за каждый платёж – 990 рублей за 10 месяцев. Из-за этого рассрочка на ноутбук стоила уже не 114, а почти 126 тыс. рублей при ставке 0%.

По факту, ты уже согласился на страхование, на комиссии и прочие условия. Тебе выдают договор целевого займа, в котором на компьютере проставлены все галочки от первой до последней страницы напротив пункта «Согласен». И если ты до подписания договора пытаешься отказаться от навязанного страхования, тебя не слышат. Кредитный специалист делает каменное лицо и повторяет как мантру:

Причина простая – договор с вами заключает не представитель кредитора, а брокер из магазина. Если в отделении банка можно поспорить, то в «Мире ноутбуков Валеры» свои правила продаж. Можно грозить законом о потребительском кредите, Роспотребнадзором, Центробанком, Набиуллиной и прокуратурой. Вердикт не изменится: вам нужен ноутбук? Берите рассрочку. Не хотите рассрочку – платите сами. Не можете сами – не покупайте.

Ноутбук мне нужен. А страховка – нет. Поэтому мы пойдём другим путём.

Плюсы и минусы для покупателей

Покупателям платить частями выгодно, поскольку не нужно перечислять всю сумму сразу и не нужно отдавать банку проценты, как это было бы при кредите, отмечает Артём Деев. BNPL не имеет никакого отношения к кредиту, а значит, никак не влияет на кредитный рейтинг. На него при оформлении покупки не смотрят ни магазин, ни банк.

Как работает один из лидеров рынка — шведский сервис Klarna

- тремя равными частями — при оформлении покупки, а затем каждый месяц;

- в течение 30 дней после покупки — покупатели могут сначала оценить и опробовать товар, а только потом его оплачивать или вовсе вернуть покупку до платежа;

- в течение 6, 12 или 36 месяцев — клиент может сам выбрать срок, за который оплатит покупку ежемесячными отчислениями, процентными или беспроцентными.

За просрочку платежей сервис начисляет пени — от $7 до $35, но не больше суммы платежа. Самое серьёзное наказание — отключение клиентов от сервиса.

Klarna, как и «Тинькофф», не смотрит кредитную историю и не просит паспортные данные. При этом компания отдельно рассматривает запрос на каждую покупку, на одобрение влияет история покупок через сервис.

Два примера разумного использования сервисов BNPL

Британский эксперт Джорджия-Роуз Джонсон приводит два примера разумного использования BNPL. Первый уже подходит для России, второй — на перспективу, поскольку частичной оплаты техники в нашей стране пока нет.

1. Девушка накануне корпоратива нашла подходящую пару туфель в интернете, но не может решить, какой размер подойдёт. В этом случае можно заказать две пары и каждую оплатить лишь частично. После примерки вернуть обувь, которая не подошла, и получить назад за неё деньги. А вторую пару сразу полностью оплатить. Это психологически проще, чем перечислять сразу большую сумму за две пары, а потом решать вопрос с возвратом денег.

2. Графический дизайнер хочет начать работать на фрилансе. Он уверен в своих силах, у него есть заказчики, но нет мощного компьютера и хорошего монитора. Дизайнер может купить их в рассрочку и постепенно расплачиваться, получая деньги за работу.

Выводы

«Тинькофф» начал развивать новый для России способ оплаты покупок — BNPL. В Европе первые такие сервисы появились более 10 лет назад и сейчас сотрудничают с тысячами магазинов.

В России оплату частями принимают пока только два продавца — «Диномама.ру» и Puma. Воспользоваться сервисом можно только при онлайн-покупках, платить можно картой любого банка. Стоимость товара будет разделена на четыре равные части. Товар клиент получит после первого платежа. Три остальных платежа спишутся автоматически с промежутками в две недели.

Эксперты считают сервис удобным, но предупреждают, что с ним легко влезть в долги.