Ликвидность и платёжеспособность. анализ и оценка

Содержание:

Смысл показателей и их взаимосвязь

В экономической литературе существует несколько подходов к определению, что такое ликвидность и платежеспособность. Разные авторы говорят о ликвидности как о способности оплатить краткосрочные обязательства либо о скорости, с которой текущие активы можно обратить в денежный эквивалент.

На заметку! Согласно МСФО, действующим в нашей стране, денежные средства – это наличность в кассе и деньги на депозитах до востребования. ПБУ 23/2011 (п. 5) также указывает, что эквивалентами денежных средств могут быть депозиты до востребования.

Платежеспособность тоже твердого определения не имеет. Некоторые специалисты трактуют этот термин как «способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами», т.е. фактически считают ее идентичной ликвидности. Существует иная точка зрения: платежеспособность – это готовность погасить кредиторскую задолженность при наступлении сроков платежа текущими денежными поступлениями.

Обратим внимание, что сама по себе высокая платежеспособность не всегда говорит о выгодных вложениях средств в оборотные активы, значит, говорить о полной идентичности терминов все же рискованно. На практике чаще всего используется такое разделение понятий: ликвидность — потенциальная способность фирмы рассчитываться по своим обязательствам, платежеспособность – реальная возможность выполнять взятые на себя обязательства

Ликвидность имеет отношение к движению фондов, а платежеспособность – движению денег.

Эти экономические явления взаимосвязаны: активы через определенное время могут трансформироваться в платежные средства. Фирма, имеющая достаточное количество денег на счете и не имеющая просроченной кредиторской задолженности, считается платежеспособной. Ликвидной можно считать фирму, величина собственных оборотных средств которой по балансу положительна. Собственные оборотные средства еще называют «чистый оборотный капитал», «работающий капитал». Он определяется разностью между текущими активами и краткосрочными обязательствами (текущими пассивами). Другими словами, если потенциал платежных средств в каждый момент времени покрывает платежные обязательства, фирма ликвидна.

Ликвидность банка

Ликвидность банка – это его способность быстро и своевременно выполнить любые принятые на себя обязательства. Такой возможностью обладают банки, имеющие высоколиквидные вложения и резервы. При этом в качестве резервов могут выступать разные активы, например, акции и облигации.

Перефразируя простыми словами, банк не может выдавать кредиты всем без разбора, рассчитывая только на имеющиеся активы и средства собственных вкладчиков. Так как у банка должны быть свободные средства, которыми они погашают свои срочные обязательства. А также у банка должен быть капитал, который позволит эти вклады возвратить, если их затребуют раньше.

Поэтому банковские организации регулируются Центробанком. В случае если нормативы банком не соблюдаются, Центробанк штрафует кредитную организацию и выносит предупреждение. А если, это не поможет избежать следующих нарушений, то вообще лишает лицензии.

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

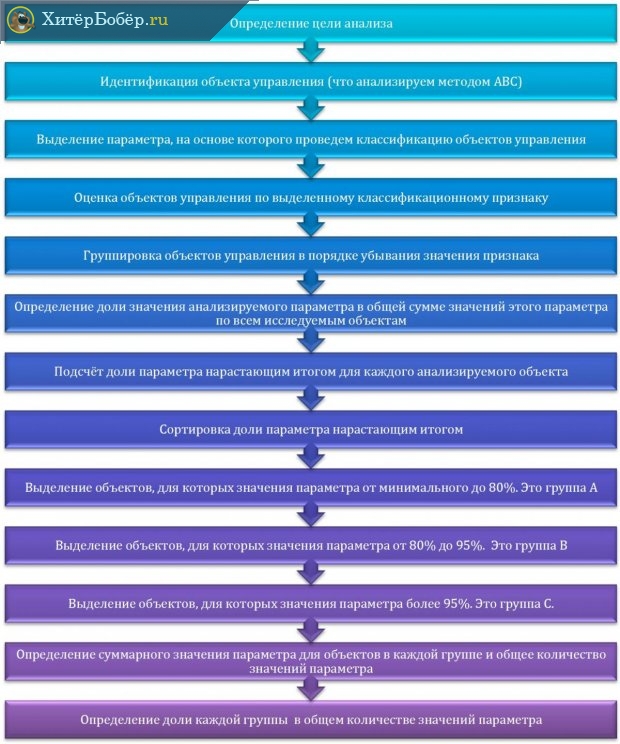

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Как оценить ликвидность

Разные предметы в разных обстоятельствах имеют разную ликвидность. Например, можно очень просто поменять евро на доллары в любом банке. Ведь и евро и доллары — это и есть деньги, а значит они уже обладают максимальной ликвидностью.С другой стороны, попробуйте быстро продать старую квартиру где-нибудь на окраинах Воркуты. Ее можно продавать годами так и не найдя покупателя, в итоге сбыв лишь за бесценок. Про такие объекты еще говорят — «неликвид».

Интересно, что даже валюту не всегда можно продать быстро. Помните прошлогодний ажиотаж вокруг долларов? В какой-то момент наличных долларов в банках не было. То есть рубли нельзя было продать за доллары. Кстати, а как Вы считаете, что лучше делать с рублями сейчас?

Вернемся к нашей теме. Ликвидность принято делить на высокую, среднюю и низкую. Условно, можно считать, что:

- активы, которые можно реализовать за месяц — высоко-ликвидные;

- активы, которые можно превратить в деньги за полгода — средне-ликвидные;

- активы, которые нужно продавать дольше — низко-ликвидные.

При этом, ликвидность считается достаточной, если активы позволяют вовремя расплатиться со всеми обязательствами. Вот простой пример:

- допустим, что у компании есть кредит на 1 млн. рублей, который нужно отдать через 7 месяцев;

- в то же время компания сама выдала заем на 1 млн. рублей, который ей вернут через 6 месяцев.

Это означает, что ликвидность достаточная, ведь средне-ликвидные активы (заем) позволят вовремя вернуть кредит.

Это означает, что ликвидность достаточная, ведь средне-ликвидные активы (заем) позволят вовремя вернуть кредит.

Для более точного анализа используются так называемые коэффициенты ликвидности. Таких коэффициентов великое множество. Каждый банк, к примеру, использует свои вариации. Однако наиболее полезные и простые — это:

- Коэффициент текущей ликвидности (КТЛ или CR). Коэффициент показывает, насколько будет платежеспособна компания в ближайшее время. КТЛ = Оборотные активы / Краткосрочные обязательства.

- Коэффициент быстрой ликвидности (КБЛ или QR). Коэффициент показывает, насколько платежеспособна компания прямо сейчас. КБЛ = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Свободные деньги) / Краткосрочные обязательства

Чем больше значение коэффициентов, тем более платежеспособна компания. И все же, слишком высокое значение — это тоже плохо. Ведь это означает, что компания работает неэффективно: например, деньги без дела лежат на счетах. Оптимальные значения коэффициентов равны 2 и 1 соответственно.

Почему она важна

- Ликвидность активов – краеугольный камень инвестиционных вложений в различные виды бизнеса. Негативное влияние внешних факторов должно быть минимальным. Иначе время реализации проблемных активов может затянуться, и возрастает риск продажи с дисконтом. Чем больше ликвидность финансового инструмента, тем выше вероятность его быстрого обналичивания. Доля высоколиквидных активов в суммарной стоимости бизнеса не должна быть ниже 70%.

- Это может избавить инвестора от крупных убытков при существенном снижении или обвале котировок рынка акций и других ценных бумаг. Диверсификация (равномерное распределение) поможет при продаже ценных активов покрыть убытки от невозможности реализации финансовых инструментов с низким показателем ликвидности.

- Таким образом, ликвидность активов предприятия – основной инструмент для оценки уровня его платёжеспособности. Колебание коэффициентов ликвидности позволяет менеджменту своевременно реагировать на изменение экономической и финансовой ситуации, правильно распределять денежные потоки в обороте и грамотно осуществлять управление деятельностью финансово-хозяйственной деятельностью предприятия.

https://youtube.com/watch?v=0l_YWrt3_2k

Виды

Поскольку это достаточно ёмкое понятие, оно применимо в различных сферах экономики

Далее мы рассмотрим основные виды, чтобы стало более понятно, почему важно обращаться к расчетам коэффициента

Ликвидность предприятия

Всё больше россиян задумывается об открытие собственного дела. Желание работать исключительно на себя, а не на стороннего человека вызывает огромный энтузиазм, так как жизнь от зарплаты до зарплаты совершенно непривлекательна. Но построить с нуля и без опыта бизнес удаётся немногим. Тому виной низкий уровень понимания законов рынка, а так же важных аспектов, которые формирует правильную концепцию ведения предпринимательской деятельности.

Что собой представляет ликвидность предприятий? Один

из важнейших показателей, о которых стоит знать начинающему бизнесмену.

Ликвидность предприятия представляет собой возможность погашения задолженности

за счёт активов, принадлежащих к одной группе объектов. О чём идёт речь?

Дело в том, что любое коммерческое предприятие имеет активы, находящиеся в обороте (это получаемая денежная прибыль, сырьё, расходуемое в процессе производства товара и прочее), а так же активы долгосрочные (к ним относится помещение предприятия, ресурсы, товар, находящийся на складе). Так вот ликвидность предприятия будет выражаться в грамотном соотношении этих групп активов.

Соотношение доходов компании, и её расходов напрямую влияет на ликвидность. Чем больше активов находится в распоряжении компании, тем лучшее для неё самой, в этом выражается её востребованность

Организациям крайне важно не только производить расчеты коэффициента, но и внедрять курс на повышение. За счёт чего можно повысить ликвидность?

Применение инновационных технологий с последующей модернизацией производства существенно влияет на степень;

Политика, направленная на урезание стороннего инвестиционного вмешательства, так же повышает коэффициент;

Руководству предприятия важно формулировать долгосрочные цели и формировать стратегическое направление;

Налаживание механизма производственного процесса, а так же финансовой и дисциплинарной отрасли влечёт за собой повышение ликвидности.

Ликвидность рынка

Рыночный вид заключается в поддержании уровня цен, в процессе купли-продажи. Её суть заключается в том, чтобы при смене спроса и предложения не происходили сильные перегибы и колебания на рынке.

Эксперты

считают, что ликвидность рынка напрямую связана с притоком новых покупателей.

О каком рынке можно судить, что он ликвиден? Здесь

происходит огромное количество сделок купли и продажи, и в нём обязательно

должны фигурировать высоколиквидные активы. Можно смело утверждать, что какими

бы ни были объёмы покупок и операций по продаже активов, они не способны в

значительной степени повлиять на колебание курса.

Общепринятая единица ликвидности для рынка получила название «чёрн», и любой ликвидный рынок стартует с отметки в 15 единиц.

Ликвидность бумаг

В отличие от рынка, где количество сделок по купле-продаже значительно не влияет на колебание общих процессов, фондовый рынок зависим от количества совершённых сделок.

Ликвидность ценных документов выражается в большом количестве сделок при минимальной разнице между предельной стоимостью заявок на приобретение активов и стартовой ценой заявок на их реализацию.

Ликвидность денежных средств

Пожалуй, именно такой объект как деньги считается наиболее ликвидным. Когда мы говорим о деньгах, мы подразумеваем сохранение их номинальной стоимости, а так же возможности осуществления платежей. Однако не стоит полагать, что деньги в любом случае всегда будут успешно обменяны на любой товар. На их оборот внутри конкретной системы и даже отдельной страны влияют Центральные банки. Они имеют полномочия уменьшать или увеличивать количество средств, находящихся в резерве.

Ликвидность банка

Ещё один пример, который необходимо рассмотреть касается банка.

В СМИ всё чаще можно узнать, что какой-то из популярных банков теряет свою ликвидность, что существенно отражается на его престиже. Каким образом происходит процесс понижения ликвидности банковских организаций?

Всё дело в том, что любой банк начинает свою работу, имея определённую сумму денег. Далее эта по частям сумма выдаётся заёмщикам под проценты. Как только очередной клиент берёт взаймы у банка, его депозит уменьшается. Так вот в том случае, если количество денег в хранилище банка существенно уменьшилось, есть вероятность того, что банк не сможет вернуть средства владельцам депозитов. Чтобы стабилизировать ситуацию, руководство банка имеет право обратиться в Центральный банк, повысив, таким образом, коэффициент.

Что такое ликвидность простыми словами

Термин пришел к нам из латинского языка: «liquidus» — жидкий, перетекающий. А что же должно перетекать и причем здесь финансы? Ответ очень простой — речь о деньгах. Таким образом, ликвидность — это возможность к быстрой продаже того или иного объекта (буквально — возможность перетечь в деньги).

Ликвидность стоит во главе финансового планирования. Ведь чтобы составить бюджет, нужно понимать, как быстро будут приходить те или иные средства. Скажу больше. Даже разделы бухгалтерского баланса упорядочены именно исходя из ликвидности. Это касается и российских стандартов (РСБУ) и международных (МСФО).

Словом «ликвидность» часто подменяют понятие «деньги». И в общем-то это близко к истине. Взять ту же Грецию или Украину. Неужели у этих стран нет активов чтобы заплатить по долгам? Активы конечно же есть. Шахты, заводы, ресурсы…много всего. Но не все из этого можно быстро продать (или нет желания). А вот долги нужно отдавать в конкретное и четко ограниченное время. И не шахтами, а деньгами.

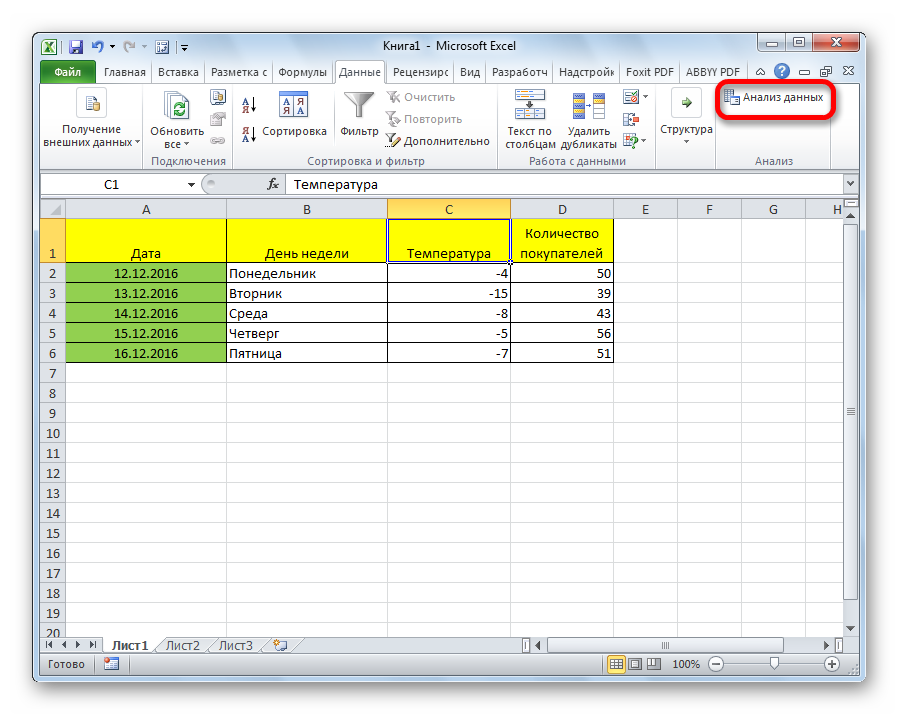

Анализ ликвидности на предприятии

Рядовой гражданин редко встречается с ситуацией, когда ему надо рассчитать ликвидность и провести анализ полученных показателей. Это работа для экономистов и руководителей предприятия. Но значимость понятия для экономики от этого не становится меньше.

Экономисты на предприятии рассчитывают несколько показателей ликвидности.

В расчетах можно ориентироваться на . Там подробно описана методика проведения анализа финансово-хозяйственной деятельности предприятия с формулами и нормативными значениями.

Группы активов и пассивов

Для целей анализа ликвидности все активы делят на оборотные и необоротные. В первую группу входят: запасы, дебиторская задолженность, финансовые вложения, денежные средства и т. д. К внеоборотным относятся: нематериальные активы, основные средства, доходные вложения в материальные ценности, финансовые вложения и т. д. Самыми ликвидными являются оборотные активы.

Кроме активов, на любом предприятии есть пассивы, к которым относятся капитал и резервы, краткосрочные и долгосрочные обязательства. Соотношение между различными группами активов и пассивов используется для оценки ликвидности работы предприятия.

Группы активов:

- А1 – ликвидные активы;

- А2 – быстрореализуемые активы;

- А3 – медленнореализуемые активы;

- А4 – труднореализуемые активы.

Группы пассивов:

- П1 – срочные обязательства;

- П2 – краткосрочные пассивы;

- П3 – долгосрочные пассивы;

- П4 – устойчивые пассивы.

Предприятие будет ликвидным, если одновременно выполняются следующие правила:

- А1 > П1, т. е. ликвидные активы (деньги и краткосрочные вложения) превышают срочные обязательства (кредиторская задолженность).

- А2 > П2, т. е. быстрореализуемые активы (краткосрочная дебиторская задолженность) больше краткосрочных пассивов (краткосрочные кредиты и займы).

- А3 > П3, т. е. медленнореализуемые активы (запасы, долгосрочная дебиторская задолженность) больше долгосрочных пассивов (долгосрочные кредиты).

- А4 < П4, т. е. труднореализуемые активы (внеоборотные) меньше устойчивых пассивов (доходы будущих периодов, резервы).

Показатели ликвидности

Рассмотрим основные показатели ликвидности.

Коэффициент текущей ликвидности означает способность предприятия расплатиться по своим текущим обязательствам только за счет оборотных средств.

Коэффициент текущей ликвидности = Краткосрочные активы / Краткосрочные обязательства

Считается, что чем выше показатель, тем меньше проблем у предприятия по оплате своих счетов. Оптимальным считается значение равное 2.

Коэффициент срочной ликвидности подразумевает способность предприятия выполнить текущие обязательства, если не удалось быстро продать свою продукцию, работы, услуги.

Коэффициент срочной ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств на счетах) / Краткосрочные обязательства

Рекомендуемое значение – от 0,8 до 1.

Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных обязательств будет покрыта высоколиквидными активами (денежными средствами, ценными бумагами, депозитами).

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Рекомендуемое значение – 0,2.

Ликвидность, рентабельность и платежеспособность: разбор полетов

Разбираясь, что такое ликвидность, многие люди путают ее с платежеспособностью, полагая, что эти понятия тождественны. Это не совсем так. Для определения ликвидности используются специальные коэффициенты, которые показывают, хватает ли оборотных средств для погашения краткосрочных обязательств (пусть даже с небольшими просрочками по платежам).

Разбираясь, что такое ликвидность, многие люди путают ее с платежеспособностью, полагая, что эти понятия тождественны. Это не совсем так. Для определения ликвидности используются специальные коэффициенты, которые показывают, хватает ли оборотных средств для погашения краткосрочных обязательств (пусть даже с небольшими просрочками по платежам).

Под понятием платежеспособности тоже подразумевают наличие достаточной суммы денег или активов для погашения обязательств, но обязательств кратко- и долгосрочных. Платежеспособным называют предприятие, у которого нет просроченной задолженности перед кредиторами и у которого на расчетном счете достаточно налички.

Вывод: ликвидность – потенциальная способность компании расплатиться с краткосрочными обязательствами, платежеспособность – реальная возможность выполнить обязательства перед кредиторами.

Нельзя обойти вниманием рентабельность, которая служит еще одним показателем экономической эффективности и тоже связана с ликвидностью. Прибыльность может быть и при низкой ликвидности

Например, у небольшой недавно появившейся фирмы, оказывающей услуги грузчиков, есть два б/у автомобиля и небольшой штат. На развитие фирма получила кредит. Ликвидность в этом случае невысокая, после реализации имущества денег с трудом хватит, чтобы покрыть задолженность. Но форма может получить большую суточную выручку, так что дело окупается и является рентабельным. И наоборот, при низкой выручке даже предприятие с большой ликвидностью вскоре может разориться.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании

Равен отношению высоколиквидных текущих активов и текущих обязательств компании.Данный показатель используется руководителями при анализе финансово-хозяйственной деятельности предприятия, инвесторы принимают его во внимание для оценки инвестиционной привлекательности предприятия, кредиторы – для оценки финансового риска и финансовой устойчивости.Данный индикатор краткосрочной ликвидности компании также известен как: Коэффициент срочной ликвидности, Коэффициент «лакмусовой бумажки», Quick Ratio, Acid Test Ratio, Quick Assets Ratio, QR.Quick Ratio по своему смысловому назначению аналогичен коэффициенту текущей ликвидности, однако, первый показатель исчисляется по более узкому кругу оборотных текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Запасы исключаются, потому что большинству компаний в силу специфики деятельности затруднительно трансформировать запасы в наличные средства, если возникнет вынужденная необходимость

Когда краткосрочные обязательства должны быть срочно оплачены, QR переоценивает краткосрочный финансовый потенциал компании.Логика исключения запасов из расчета состоит не только в их меньшей ликвидности, но и в том, что вырученные денежные средства от реализации производственных запасов могут быть существенно ниже первичных расходов на их приобретение. Иными словами, коэффициент QR дает более осторожную оценку ликвидности фирмы. Следовательно, коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности.

Как рассчитывается QR

Коэффициент срочной ликвидности рассчитывается по формуле:QR = Денежные средства + краткосрочные инвестиции + Дебиторская задолженность / текущие краткосрочные обязательстваИли другая формула: QR = Current Assets – Inventories / Current LiabilitiesГде: Current Assets – текущие активы;Inventories – запасы;Current Liabilities – текущие обязательства.Данные для расчета берутся из баланса компании.

Рекомендуемые значения коэффициента срочной ликвидности

Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение. Данные рекомендации по нормативным значениям коэффициента связаны с практикой кредиторской и дебиторской задолженности. Ведь контрагенты, находящиеся в деловых отношениях, кредитуются взаимно. Показатель «1» обозначает, что суммы предоставленного и полученного кредитов равны.

Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками.При использовании Коэффициента быстрой ликвидности, необходимо учитывать, что эта модель игнорирует время полученных и выплаченных наличных средств. Например, если у компании на текущий период нет счетов к оплате, но долги надо погашать позже, то эта компания может показать хороший Коэффициент QR, но это не значит, что общая ликвидность будет приемлемой.