Фундаментальный анализ фондового рынка

Содержание:

Как проводится фундаментальный анализ

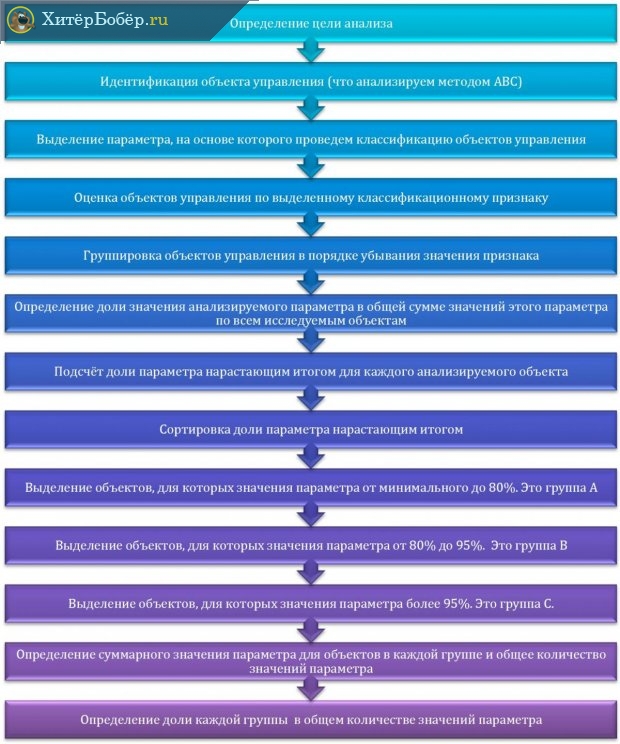

Итак, с чего начать проведение фундаментального анализа, если вы действительно хотите использовать его в дальнейшей торговле? Предлагаем вам краткую пошаговую инструкцию.

- Шаг первый. Открываем счет. Да, действительно, учиться мы начинаем сразу на практике – ведь именно так вы сможете понять, насколько ваше видение ситуации соответствует реальности, как ваши действия сообразуются с поведением более опытных и успешных трейдеров. На начальном этапе вам понадобится небольшой депозит либо демо-счет. Первый вариант предпочтительней, так как многие брокеры намеренно «упрощают» работу на тестовом счете, стремясь завлечь новых клиентов. Но если вы не готовы рисковать даже небольшими суммами, то на первых порах сгодится и демо-версия валютных торгов.

- Шаг второй. Находим хорошую новостную ленту, которая включает в себя максимальное количество материалов из мира политики и финансов, информацию о катаклизмах, терактах, заявлениях влиятельных лиц, причем появляющихся в режиме реального времени.

Привычные ленты вроде Рамблера и Яндекса не подойдут, так как новости из мира культуры, спорта и информация о новых поездах на ветке Воркута-Москва вам ни к чему – лучше обратитесь к новостным инвестиционным порталам. Многие брокеры встраивают новостные индикаторы прямо в торговый терминал, что очень удобно. Но все же держите новостную ленту в фоновом режиме, чтобы получать нужные сведения сразу же, и приучите себя постоянно просматривать ее. Со временем вы сможете ориентироваться в этом потоке информации и вычленять по-настоящему важные события.

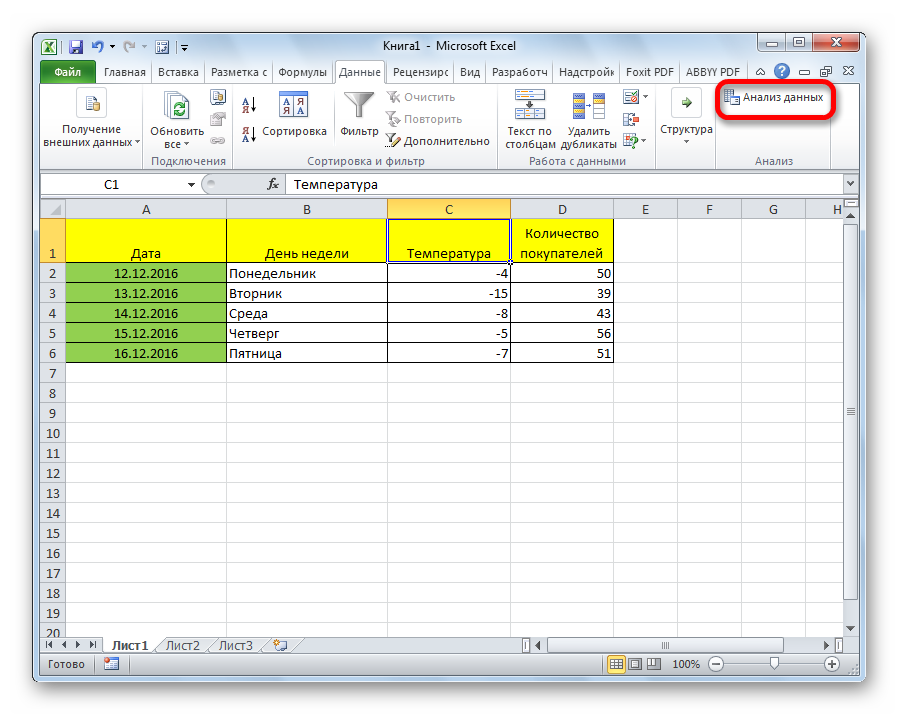

Шаг третий. Начинаем работать с экономическим календарем Форекс. Это по сути та же новостная лента, но содержит она только запланированные события из мира финансов, а также разнообразные индексы и показатели финансового состояния страны

Разобраться в экономическом календаре довольно просто – каждой новости задана степень важности, что позволяет отсеивать малозначительные и делать упор на те, что повлияют на курс валюты.

Шаг четвертый. Выделяем и изучаем основные новости на день

Заметим, что на этапе обучения у нас нет цели (да и возможности) мгновенно реагировать на события, делая безошибочные выводы — это приходит только с практикой. Когда вы освоите такое поведение, наша обзорная статья будет уже не нужна

А пока что обратите внимание на дату выхода новости из экономического календаря, изучите возможное изменение курса валюты после ее публикации.

Шаг пятый. Выработайте алгоритм поведения

Мы подошли к самому сложному этапу – построению прогноза и принятию решения на основании полученных данных. Хотя экономический календарь и содержит реальную картину и предполагаемое развитие событий, вы можете последовать его указаниям или учесть другие факторы и изменить схему поведения.

Шаг шестой. Действуйте! Покупайте или продавайте валюту в соответствии с выработанным алгоритмом и отслеживайте результат.

Шаг седьмой. Если удается строить сбывающиеся прогнозы и вы освоились с основами фундаментального анализа, само время заменить ваш «тестовый» счет на более внушительный депозит.

Шаг восьмой. Для продвинутых аналитиков. Если фундаментальный анализ на базе экономического календаря освоен и влияние событий на курсы валют уже не вызывает вопросов, самое время усложнить алгоритм. Новостная лента, которую мы раньше практически не использовали, может стать мощным орудием для получения мгновенных сверхприбылей.

Структура собственности.

По большей части компании торгующиеся на бирже состоят из одного крупного мажоритария маленького кусочка, который торгуется на бирже. У американских компаний, ситуация чаще всего кардинально противоположная, мажоритарий владеет менее 50% акций.

Фрифлоат — (freefloat) доля акций в свободном обращении

Чем выше доля акций компании в свободном обращении, тем компания будет интереснее для разного рода индексов, ликвиднее и наоборот. Всегда держите в голове риск корпоративного конфликта, в случае, если в структуру собственности входит несколько лиц они могут не поделить сферы влияния, не договориться и раздираемая внутренними войнами, компания потеряет все.

Топ-3 корпоративных конфликтов в России:

ПАО АНК “Башнефть” — конфликт бывшего акционера АФК “Система” Владимира Евтушенкова и нынешнего акционера “Роснефть” во главе с Игорем Сечиным.

Суть конфликта: Роснефть потребовала от Системы 170,6 млрд руб. в качестве компенсации за убытки от реорганизации компании.

Итог: Компании соглись на соточке: 80 млрд. рублей выплатит «Система» и 20 млрд руб. – ее «дочка» «Система-Инвест».

Ритейлер “Юлмарт” — конфликт акционеров Дмитрия Костыгина (26%), Августа Мейера (28%) Михаила Васинкевича (26%) и Алексея Никитина (20%).

Делили бизнес, Васинкевич и Никитин хотели продать доли, но их не устроила цена, по которой Костыгин и Мейер готовы были купить, в результате образовалось уголовное дело с кредитом в Сбербанке на 1 млрд.

Итог: суды, ретейлер потерял долю на рынке, оброс исками от поставщиков, массовые сокращения персонала и распродажа активов.

ГМК “Норильский никель” — конфликт акционеров Владимира Потанина и Олега Дерипаски.

Суть конфликта: в 2008 году Прохоров продал свой пакет 25% акций Норникеля Олегу Дерипаски, у Дерипаски и Потанина (другой акционер Норникеля) возник конфликт по поводу дивидендов, Потанин хотел пустить деньги на развитие, а Дерипаска хотел получать дивиденды. В 2012 при содействии Абрамовича стороны заключили Мирное соглашение, но в 2018 конфликт опять вспыхнул уже за 4% пакет Абрамовича.

Тяжба продолжается.

Ончейн-метрики

Ончейн-метрики – это показатели, которые предоставляются самим блокчейном. Чтобы их получить, можно установить узел желаемой сети и затем экспортировать данные, но это может требовать много времени и денег. Тем более если мы лишь задумываемся об инвестиции и не хотим пока тратить время и ресурсы.

Более простое решение – получить информацию с сайтов или API, специально созданных для того, чтобы помогать принимать инвестиционные решения. Например, ончейн-анализ Биткойна на CoinMarketCap даёт большое количество информации. В числе других источников и обзоры от Binance Research.

Число транзакций

Число транзакций – хороший показатель активности в сети. Изобразив на графике число транзакций за определённые периоды (или используя скользящие средние), можно увидеть, как менялась активность в разное время.

Но с этим показателем нужно быть осторожным. Как и в случае активных адресов, мы не можем быть уверены, что кто-то один не переводит средства между собственными кошельками, чтобы накрутить ончейн-активность.

Сумма транзакций

Сумма транзакций показывает, на какую сумму проведены транзакции за определённый период. Например, если в какой-то день проведено 10 транзакций Эфириума по $50 каждая, то мы скажем, что дневная сумма транзакций составила $500. Сумму можно измерять как в фиатной валюте, такой как доллар, так и в собственной валюте протокола (в данном случае ETH).

Активные адреса

Под активными понимаются адреса на блокчейне, которые использовались в определённый период. Есть разные подходы к их подсчёту, но популярный метод заключается в том, чтобы считать и отправителей, и получателей каждой транзакции за определённый период (например, день, неделю или месяц). Некоторые также изучают совокупное число уникальных адресов, то есть отслеживают их общее количество за всё время.

Комиссии

Комиссии – пожалуй, более важные для одних криптоактивов, чем для других, – могут рассказать о спросе на место в блоке. Их можно рассматривать как ставки на аукционе: пользователи соревнуются друг с другом, чтобы их транзакции быстро были включены в блок. Транзакции тех, кто делает более высокие ставки, будут подтверждены (намайнены) быстрее, а тем, чьи ставки меньше, придётся ждать дольше.

Этот показатель интересен в случае криптовалют со снижающимся расписанием эмиссии. Ключевые блокчейны с доказательством выполнения работы (PoW) предоставляют вознаграждения за блоки. В некоторых они состоят из субсидии блока и транзакционных комиссий. Субсидия блока периодически сокращается (во время таких событий, как халвинг Биткойна).

Поскольку издержки майнинга со временем увеличиваются, но субсидия блока постепенно сокращается, комиссии должны расти. Иначе майнеры будут нести убытки и начнут покидать сеть, что скажется на её безопасности.

Вычислительная мощность и сумма стейкинга

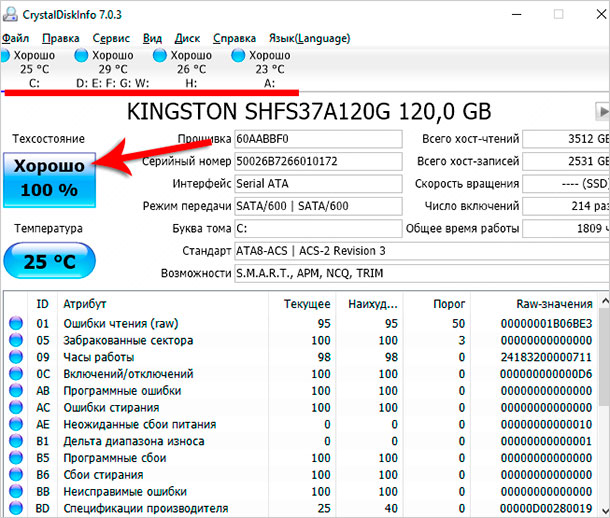

Блокчейны сегодня используют много разных консенсусных алгоритмов, каждый со своими механизмами. Поскольку они играют важную роль в безопасности сети, изучение связанных с ними данных может быть ценным для фундаментального анализа.

Для криптовалют с доказательством выполнения работы в качестве показателя здоровья сети часто используется вычислительная мощность (хешрейт). Чем больше вычислительная мощность, тем сложнее успешно провести атаку 51%. Но её увеличение также может указывать на рост интереса к майнингу, возможно вследствие низких расходов и высокой прибыльности. И наоборот, уменьшение вычислительной мощности свидетельствует о том, что майнеры отключаются от сети («капитулируют»), так как им больше невыгодно обеспечивать её безопасность.

В числе факторов, которые могут влиять на общие издержки майнинга, текущая цена актива, число обрабатываемых транзакций и комиссии. Конечно, важны также прямые расходы на майнинг (электричество, оборудование).

Стейкинг (например, в доказательстве доли владения, PoS) – ещё одна концепция с похожими теоретико-игровыми основами, как у майнинга. Однако работает она по-другому. Основная идея такова, что пользователи отдают под залог собственные резервы, чтобы участвовать в подтверждении блоков. Следовательно, сумму стейкинга в тот или иной момент можно рассматривать как показатель интереса (или его отсутствия).

Анализ акций Газпрома

Полученная информация вполне способна помочь на провести фундаментальный анализ акций на примере Газпрома, обозначая те или иные события как положительные или отрицательные для цены за акцию:

- Корпорация находится в поиске альтернативной доставки газовых продуктов на Запад от России. Это связано в первую очередь с острой политической ситуацией вокруг Украины и изменении путей доставки в обход соседнего государства. Варианты с транспортировкой через Черное море и Турцию также отразились на цене на бумагу. Учитывая обострение российско-турецких отношений после серии нелицеприятных инцидентов связанных непосредственно с политикой двух государств. Теоретическое появление новой договоренности благоприятно скажется на общем капитале Gazprom и ее положении на фондовых биржах.

- Котировки ценных бумаг возросли после известия о прекращении разработки месторождения Штокмана. Это вызвало кратковременное снижение цены за акцию. Но изменившееся мнение западных партнеров благодаря этому решению не только вернуло все на круги своя, но и позволило цене за бумажную единицу пробить ранее недосягаемые 159 рублей за акцию.

- Котировки просели после известий о остановке проекта Владивосток LNG. Случился отток инвестиционных средств, но благодаря корреляции с национальной валютой, испытывающей крайне непростые времена, он был не так заметен и не нанес возможного экономического ущерба корпорации.

- Учитывая, что газовые разработки увеличиваются в результате очередного нефтяного кризиса, можно говорить о том, что катастрофических перепадов не будет, пусть котировки уже и опускали свою нижнюю планку. Это утверждение может быть только подкреплено, если поиски по альтернативному пути на Запад завершатся успешно. В таком развитии событий, российского гиганта ожидает повышение котировок до конца 2017 года.

Зачем нужен фундаментальный анализ?

Путешественники не остаются слепыми без дорожной карты, и врачи не проводят операции без многолетнего опыта и подготовки. Зачем трейдеру или инвестору просто случайным образом покупать актив, а затем ожидать, что он будет работать и обеспечивать прибыль? Потребители даже тестируют автомобили перед их покупкой – разве вы не хотите знать данные, лежащие в основе финансовых отчетов автопроизводителя, прежде чем покупать их акции?

Любой, кто хочет зарабатывать деньги, знает, что сначала он должен потратить время на изучение того, во что он инвестирует или какими активами он хочет торговать. Это может означать разницу между покупкой бесполезного товара или покупкой компании вроде Amazon или Apple.

Эти активы сделали первых инвесторов богатыми. Конечно, некоторым, вероятно, просто повезло, но подавляющее большинство инвесторов или трейдеров узнали о долгосрочном активах, которые принесли им прибыль, посредством фундаментального анализа.

Фундаментальный анализ чаще всего связан с инвестированием, но он не менее важен и для трейдеров.

Знание того, какие рынки нестабильны, и использование последних новостей, данных, квартальной отчетности о финансовых результатах для открытия позиций может привести к значительной прибыли.

Например, если компания публикует отчет о прибылях и убытках, который не соответствует ожиданиям инвесторов с достаточно большой маржой, это может привести к падению курса акций, поскольку инвесторы переоценивают прибыль компании после того, как не смогли получить ожидаемую прибыль.

Фундаментальный анализ фондового рынка

При рассмотрении отдельных акций любой из наиболее распространенных методов фундаментального анализа имеет силу и может использоваться в зависимости от предпочтений инвестора или трейдера.

К ним относятся отношение цены к прибыли, прибыль на акцию или рентабельность капитала для выполнения базового количественного анализа. Качественный анализ может включать рассмотрение совета директоров компании или изучение отдельной линейки продуктов компании.

Фундаментальный анализ фондовых индексов может включать заявки на пособие по безработице, задолженность, процентные ставки и многое другое.

Фундаментальный анализ форекс

Подобный анализ заявок на пособие по безработице, долга и других факторов может существенно повлиять на цены валют форекс и их ценовую активность.

Более качественный анализ может включать рассмотрение руководства правительства, позиционирования в мировой торговле, вооруженных сил, производства и многого другого.

Фундаментальный анализ сырьевых товаров

Здесь первостепенное значение имеют показатели спроса и предложения, а также данные, относящиеся к окружающей среде, геолокации и погоде.

Производство и потребление любых товаров сильно влияют на внутреннюю стоимость актива.

Например, из-за ограничений на поездки спрос на нефть упал. Однако, когда добыча была сокращена, цены на нефть резко выросли. В таких ситуациях может помочь количественный и качественный фундаментальный анализ.

Фундаментальный анализ криптовалюты

Для криптовалют сложно проводить фундаментальный анализ из-за их спекулятивного характера и отсутствия варианта использования или, во многих случаях, компаний, которые их поддерживают.

Возьмем, к примеру, Биткойн. Это децентрализованная блокчейн-сеть. Поскольку в прошлом ничего подобного не существовало, бывает очень трудно установить его справедливую цену, что приводит к дикой волатильности.

Методы фундаментального анализа

Для фундаментальной оценки рынка применяются десятки различных подходов. Всего можно выделить 5 основных методов:

- сравнение;

- сезонность;

- корреляция;

- индукция и дедукция;

- анализ показателей компании.

Особенности применения каждого из них рассмотрены ниже.

Сравнение

Этот метод используют при изучении мультипликаторов. Суть данного подхода очень проста: в качестве эталона берётся компания, по которой уже проведена справедливая оценка ценных бумаг. Остаётся только сравнить мультипликаторы акций других предприятий из данной отрасли и на основании выявленных отклонений сделать выводы.

Сезонность

Сезонный фактор носит цикличный характер и существенно влияет на котировки ценных бумаг

Например, при проведении фундаментального анализа акций нужно учитывать период выхода отчётности компаний (квартальная или годовая), а также обращать внимание на то, насколько сезонность влияет на прибыль эмитента

Так, одни компании показывают более высокие результаты летом, а другие, наоборот, лучше чувствуют себя зимой. Поэтому от данного фактора зависит размер выручки, а, соответственно, и сумма выплачиваемых дивидендов, стоимость и ликвидность бумаг.

Чтобы провести справедливую оценку, необходимо принимать во внимание эффект сезонности и корректировать данные, ориентируясь на статистику прошлых периодов. На основании этого фактора стратегия инвестора будет меняться в зависимости от времени года

Корреляция

Суть данного метода состоит в измерении зависимости разных объектов друг от друга. Такая зависимость может быть прямо пропорциональной или обратно пропорциональной. В первом случае котировки ценных бумаг коррелирующих компаний двигаются в одну сторону (если один актив растёт, то растёт и другой). Во втором случае курсы акций коррелирующих компаний изменяются в противоположных направлениях (если один актив растёт, то другой падает).

При выявлении прямо пропорциональной связи коэффициент корреляции равен или близок к 1. Если значение данного показателя приближается к -1, то в этом случае имеет место обратно пропорциональная зависимость между активами. Когда коэффициент равен 0, это значит, что бумаги не связаны между собой.

Если инвестор хочет диверсифицировать портфель, то ему следует подбирать акции с отрицательной корреляцией. При падении одного актива цена на другой будет повышаться.

Индукция и дедукция

В основе индукции лежит выстраивание стратегии путём перехода от частного к общему. То есть аналитик собирает вместе все показатели деятельности компании, отдельные факты, новости, а затем находит причинно-следственную связь между ними. После выявления зависимости инвестор может сделать прогноз относительно изменения цены актива в будущем.

Использование метода дедукции, наоборот, предусматривает переход от общего к частному. Например, если в отрасли произошли какие-то изменения, то инвестор может предположить, каким образом они отразятся на котировках конкретной компании. Как правило, данный подход применяется только в рамках торговли по тренду.

Анализ показателей компании

Данная методика позволяет выяснить истинную стоимость компании. Для этого проводится анализ следующих показателей:

- выручка;

- чистая прибыль;

- прибыль до выплаты налогов;

- чистая стоимость компании (капитализация минус текущие обязательства);

- объём денежных потоков;

- обязательства;

- производственные показатели компании (все виды продукции, работ и услуг, которые производит или поставляет эмитент, объёмы производства, сроки поставок, качество товара);

- величина выплачиваемых дивидендов.

Все указанные показатели делятся на группы по определённому признаку, после чего по ним рассчитывается общий индекс.

Источники информации

Фундаментальный анализ предполагает всестороннее изучение эмитента и его ценных бумаг, а также внешних факторов, которые способны оказать влияние на деятельность компании и, соответственно, на стоимость акций. Это сложная и трудоемкая работа. Далеко не каждый инвестор может ее проделать. Но это не повод отказываться от анализа. Вопрос заключается в его глубине. Вы должны для себя определить, насколько глубоко вы будете погружаться в анализ. Для разных уровней погружения есть свои источники информации.

Глубокий уровень погружения

Здесь источниками информации выступает финансовая отчетность компании, дивидендная политика, новости и аналитические отчеты экспертов. Вы самостоятельно анализируете показатели финансово-хозяйственной деятельности предприятия по финансовой отчетности, рассчитываете мультипликаторы, сравниваете с другими эмитентами или со средними по отрасли и принимаете решение о покупке акций.

Для этого уровня нужно выделить много времени сначала на обучение (если вы не бухгалтер), а потом и на саму работу. Не помешает также и аналитическое мышление. Согласитесь, что такой уровень доступен не всем.

Акционерное общество, которое выходит на биржу, обязано публиковать в открытом доступе свою финансовую отчетность. На официальных сайтах эмитентов ее можно найти и посмотреть. Кроме того, в тоже выкладывается отчетность по всем публичным компаниям.

Из новостей инвесторы узнают информацию о предстоящих крупных затратах эмитента, проблемах в бизнесе и прочем, что может повлиять на доходность ценных бумаг. Например, освоение нового нефтяного месторождения потребует миллионных вложений. Это может привести к снижению дивидендов, но в перспективе повлияет на рост стоимости акций. Или крупная авария потребовала срочного отвлечения денег на ремонт и возмещение ущерба, что тоже может сказаться на котировках.

Аналитические отчеты экспертов – это готовый фундаментальный анализ от группы специалистов, которые давно на рынке ценных бумаг и профессионально им занимаются. Например, Сбербанк CIB, Alenka Capital и др. Инвестору остается просто купить то, что, по мнению аналитиков, принесет доход в текущем году. Только необходимо учитывать нюансы, что гарантировать доходность никто не может, а эксперты тоже ошибаются.

Средний уровень погружения

Не обязательно изучать финансовую отчетность, чтобы получить информацию о работе компании. Есть специальные ресурсы, на которых в одном месте сведены основные показатели работы за несколько лет, в т. ч. рассчитаны мультипликаторы. Инвесторы пользуются как платными, так и бесплатными вариантами. Перечислю, откуда я беру сведения:

- Conomy – бесплатный сервис. В удобных таблицах представлены все основные показатели деятельности эмитента в динамике за несколько лет.

- BlackTerminal – платный ресурс, но есть 14 дней тестового периода. Его вполне хватает, чтобы провести анализ компании. Очень удобная аналитика с таблицами, графиками и всеми необходимыми показателями для инвестора.

- Управляющая компания ДОХОДЪ – бесплатная аналитика от экспертов УК по выбору акций и облигаций. Есть собственный рейтинг и подробное описание методики, по которой эмитенты получают в нем порядковый номер. Отдельный раздел посвящен выбору дивидендных акций с информацией по дивидендной политике компании.

- Известный инвестиционный форум Smart-lab – бесплатная площадка, на которой представлены показатели деятельности и мультипликаторы публичных акционерных обществ.

На второй уровень информация поступает из первого, т. е. сайты-агрегаторы берут цифры из финансовой отчетности и предлагают инвесторам уже готовые расчеты. Очень удобно.

Зачем применять фундаментальный анализ при изучении финансовых рынков

Принимая решение стать трейдером, стоит внимательно изучить данную тему. Если Вы, вдохновившись успехом легендарных трейдеров, хотите повторить их путь, приготовьтесь к серьезному и долгому обучению. Ошибочно полагать, что предугадывать котировки и тенденции финансовых рынков легко. Отнюдь. Чтобы постичь эту науку иногда требуются годы! Годы тщательной подготовки, всестороннего анализа, освоения методик, знакомство со стратегиями и тактиками, отработка их на практике и многое другое. Будьте готовы посвятить все свое свободное время на освоение сложной, но очень интересной науки.

Заключение и домашнее задание

Итак, мы с вами проанализировали основные фундаментальные факторы из всех существующих

Если вы торгуете краткосрочно, обращайте внимание только на показатели с «тремя знаками» — наиболее волатильные, остальные вам не нужны

Повторю ещё раз: если фактор не оказывает серьёзного воздействия на рынок, это не означает, что экономика его не учитывает. Сопоставьте показатели с одним восклицательным знаком и тремя – каких больше? Первых. Из мелочей всё складывается, поэтому игнорировать их не стоит.

Если хотите закрепить материал, откройте экономический календарь и посмотрите на примере пары EUR/USD (или любой другой), как реагирует рынок на новости высокой и средней степеней важности. Профессиональные трейдеры делают очень большие деньги на выступлениях глав Центробанков, президентов крупных государств или иных авторитетных людей

Чтобы использовать сказанное ими в свою пользу, нужно иметь глубокое представление о состоянии экономики

Профессиональные трейдеры делают очень большие деньги на выступлениях глав Центробанков, президентов крупных государств или иных авторитетных людей. Чтобы использовать сказанное ими в свою пользу, нужно иметь глубокое представление о состоянии экономики.

Как его получить? Ну, во-первых, находиться в рынке – торговать минимум час ежедневно. Во-вторых, постоянное обучение. При наличии времени и возможностей смотрите телепередачи на канале РБК, где не только сообщаются важные вещи, но и анализируются связи между разными явлениями, читайте книги по экономике. Постепенно вы начнёте хорошо во всём разбираться, накопите багаж знаний.

Вместо заключение

Для заинтересовавшихся в таком подходе к инвестициям мы порекомендуем некоторые книги. Они расширенно расскажут вам об аналитических методах и расширят указанные в данной статье тезисы.

В первую очередь стоит обратить внимание на труды главной звезды мирового инвестирования – Уоррена Баффетта. Баффетт известен как сторонник фундаменталистики в исследованиях и предпочитает долгосрочные инвестиции

К ознакомлению рекомендуются его “Эссе об инвестициях”, а также книги серии “Баффеттология”. В рамках работы за авторством близких Уоррену людей раскрыты основные принципы работы знаменитого инвестора, его предпочтения и методы деятельности.

Еще одним высококлассным инвестором, которому удалось овладеть пером и написать ряд работ, стал соратник Баффетта по “Berkshire Hathaway” – Чарльза Мангера.

Не забывайте о и трудах Бенджамина Грэма. Человека, во многом предрекшего современные рыночные тенденции и работу трейдеров. Работы этих авторов помогут вам усвоить навыки анализа и применять из при выборе объектов для собственных инвестиций.