Экономика

Содержание:

- Комментарии

- О чем еще стоит помнить

- 52 секрета, как экономно жить на маленькую зарплату

- Примитив

- Стратегии расходов семейного бюджета

- Порядок планирования семейного бюджета на будущее

- Какие доходы учитываются в 2021 году?

- Семейный бюджет в шести пунктах

- Планирование семейного бюджета – выбор стратегии

- Доходы

- Ведение семейного бюджета – лимиты на затраты

- 6 шагов, чтобы начать экономное ведение домашнего хозяйства при маленькой зарплате

- Что значит семейный бюджет и зачем его вести

- Пересмотрите свои расходы и доходы

- Для чего нужно ведение и планирование семейного бюджета?

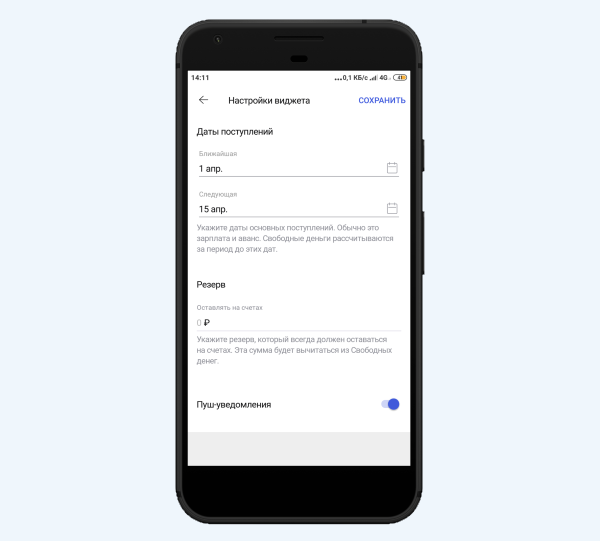

- Шаг третий – создаем резерв

- ? Новые законодательные инициативы о семье

- Как правильно вести семейный бюджет

- Бюджет для (потенциальных) заемщиков

Комментарии

Олег 23.03.21 (03:40)

Спасибо, скачал таблицу эксель. На вид — очень даже ничего. Попробую.

Александр Сергеевич 20.03.21 (12:49)

К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Не знаю на кого бы так подействовал контроль расходов. Два года записывал все свои доходы и расходы (вплоть до покупки жвачки). Стало видно, куда уходят основные средства — еда и содержание автомобиля. Сначала считал, что при контроле расходов смогу найти места где можно существенно экономить, но так и не нашел. Сэкономить можно было бы, но жить стало бы невыносимо тоскливо) Поэтому, покупая какую-то мелочь, чтобы себя побаловать, я больше не переживал, что это серьезно скажется на моем бюджете, так как эти затраты ничтожны по сравнению с затратами на еду и автомобиль.

таня 13.10.20 (20:00)

класс

Анастасия 15.07.20 (12:37)

Очень актуально и полезно, спасибо.

Ян 01.03.20 (18:30)

Давно искал такие шаблоны, ПРО на мой взгляд, очень удобный.

Вера 30.10.19 (12:13)

Еще проще вести бюджет с Telegram-ботом.

Можно ему даже фото QR-кода с чека отправлять. Бот сам распределит все позиции по категориям.

мразь 20.10.19 (16:27)

ну все, финансы, держитесь, щас я вас как посчитаю

Евдокия 16.09.19 (22:06)

Все правильно пишете, емко и по делу. Но все же у большинства людей в финансовый календарь попадают только жизненно важные расходы. Средств на развлечения просто нет…

Яценко Татьяна 02.09.19 (22:51)

спасибо, очень полезно!!!

Иван 13.08.19 (13:00)

Программу скачал — пока работает бесплатно ))). Функционал понятный, отчеты радуют. С таблицами работать сложнее и дольше.

О чем еще стоит помнить

Бюджет – это прежде всего финансовый план, а, как и любой план, он должен подкрепляться фактом. В течение месяца, года необходимо учитывать все свои расходы, заносить в соответствующие статьи и анализировать, сопоставляя их с планом, чтобы потом откорректировать либо план, либо свои расходы, в зависимости от приоритетов семьи. Для того чтобы вести бюджет, можно пользоваться одним из множества приложений, просто найдите самое удобное для себя или используйте обычные электронные таблицы.

Данная статья не призвана отразить всю полноту статей семейного бюджета, ведь у каждой отдельной семьи набор расходов индивидуален. Данная статья призвана показать принцип составления бюджета. И этим принципом я руководствуюсь при создании личных финансовых планов для своих клиентов.

Принцип составления бюджета:

- Определите свои источники доходов.

- Изымайте и откладывайте не менее 10% от доходов.

- Составьте план расходов.

- Добейтесь результата, чтобы расходы не превышали 90% ваших доходов.

- Откладывайте и инвестируйте разницу для достижения своих финансовых целей.

Финансового благополучия вам и вашим близким.

52 секрета, как экономно жить на маленькую зарплату

Еда. Как тратить меньше?

- Собирать рецепты сытных и экономных блюд.

- Ходить в магазин только со списком продуктов.

- Делать большие закупки только раз в неделю, а среди недели докупать только скоропортящиеся товары.

- Не брать с собой больше наличности, чем планируешь потратить.

- Пользоваться акциями и скидками супермаркетов — листать каталоги скидок в интернете, завести карточки постоянного покупателя.

- Покупать на рынке, где можно поторговаться и также «сбить» цену к концу дня.

- Составлять меню на неделю и придерживаться его.

План меню на неделю на семью из трех человек:

Бытовая химия. На чем сэкономить?

Порошок для стирки

- Пользоваться дозатором, если раньше не использовала.

- Покупать привычный порошок, но только со скидками.

- Выбирать более дешевые средства.

- Делать порошок самой.

Рецепт стирального порошка

- 100 граммов белого хозяйственного мыла.

- 100 граммов пищевой соды.

Мыло натереть на мелкой терке, подсушить в лотке в течение суток и растереть в ладонях, смешать с содой. Готово. Хранить в герметичном контейнере. Расход: 2 столовые ложки порошка на 4 кг белья. При стирке 40 градусов и ниже может потребоваться дополнительное полоскание.

Капсулы для посудомоечной машины

- Покупать таблетки только в больших упаковках (так каждая таблетка может стать дешевле на 5,3 рубля).

- Сделать средство для посудомойки самой.

Рецепт таблеток для посудомоечных машин

- 200 г пищевого разрыхлителя

- 200 г лимонной кислоты

- 120 мл 9% уксуса

- 100 г поваренной соли

Смешать ингредиенты в глубокой посуде, разложить по формочкам для льда (желательно силиконовым), подсушить и вытащить получившиеся кубики.

Чистящие средства

- Попробовать более дешевые аналоги.

- Перейти на универсальное средство (например, жидкое хозяйственное мыло, цена которого около 180 рублей за 5 л).

- Приготовить универсальное средство самой.

Рецепт чистящей пасты для кафеля, плиты, мойки, посуды, пластика

- 100 граммов «серого» хозяйственного мыла 72,5%.

- 140 мл горячей воды.

- 75 граммов пищевой соды.

Мыло натереть на крупной терке, влить воду. Взбить венчиков или миксером в упругую белую пену. Добавить соду и перемешать. Хранить в стеклянной или пластиковой емкости. Из 100 граммов мыла получается 0,5 литра чистящего средства. Срок годности 5 месяцев.

9 суперсоветов по хозяйству за 9 минут:

Косметика, парфюмерия, красота

- Ловить акции и скидки (к праздникам, ко дню рождения, открытию магазина, «счастливые часы»).

- Пользоваться партнерскими программами, которые предлагает банк-эмитент твоей дебетовой карты (скидки до 25% по банковской карте).

- Заменить покупные средства самодельными (например, алоэ для омолаживающих процедур).

- Использовать «копеечные» аптечные средства.

- Покупать купоны на услуги (маникюр, стрижка, массаж).

- Выбирать стрижки, которые красиво отрастают.

Быть осторожной на распродажах — на них желательно покупать только верхнюю одежду, а также базовые вещи.

Придерживаться минимализма: иметь базовый гардероб и аксессуары.

Покупать верхнюю одежду детям на сервисах совместных покупок.

Обувь лучше покупать качественную (не взирая на цену) и не приобретать ее с рук.

Пользоваться купонами и скидками. Покупать в стоках.

Примитив

Что ж, воспользуемся именно таким вариантом. Дело все в том, что доходы и расходы семьи — таблица очень неоднозначная. Она может включать в себя разнообразные пункты, которые пригодятся для тех или иных ситуаций. Правда, можно воспользоваться самой примитивной моделью. Она прекрасно подходит для тех, кто не любит конкретики и бумажной волокиты.

Что потребуется? Чтобы вести учет доходов и расходов, вы должны составить соответствующую таблицу на месяц. Минимум в ней должно быть 4 колонки. Это:

- доходы;

- расходы;

- итоговая прибыль;

- расход итоговый.

Собственно говоря, каждый день нужно будет в соответствующие поля заносить нужные изменения. В течение месяца активно используются только «доходы» и «расходы». А вот в конце придется произвести расчет обеих колонок и их разницу. Это самый простой вариант, который только может встретиться. Доходы и расходы семьи — таблица, которая не имеет однозначности. Но желательно расширить ее. Как именно?

Стратегии расходов семейного бюджета

По расходным стратегиям семейного бюджета можно выделить следующие типовые модели:

- “Все лучшее – детям”. Когда семья нацелена, прежде всего, удовлетворять потребности детей. Бывают ситуации, когда исполняют прихоти ребенка в ущерб необходимых затрат.

- “Лучше быть здоровым и богатым, чем бедным и больным”. Основные затраты – на полноценное, питание, услуги спорткомплексов, массаж, поддержание красоты. Предпочтение отдаётся платной медицине, а не бесплатной.

- “По одёжке встречают”. При этой психологической установке самое главное – хорошо выглядеть, иметь дорогой “прикид”. Соответственно, и в бюджет закладывают стоимость престижной одежды, обуви, аксессуаров и прочее.

- “Уж лучше физика, чем лирика”. Приоритет отдаётся приобретению сложной бытовой техники. Встречаются квартиры, буквально напичканные современным оборудоваем, гаджетами.

- “А там – хоть трава не расти”. Позиция, нацеленная на удовлетворение сиюминутных желаний, какими бы они ни были. И вот покупается, например, большая и дорогая игрушка, которая не нужна, а занимает только место. Делают импульсивные покупки одежды, без учета цвета, фасона, сезона. Обычно на распродажах.

- “Затянуть потуже пояс”. Резко ограничивается потребление продуктов и текущие затраты. Во имя чего? Например, во имя накопления денег на очень дорогое образование. Или на отдых за рубежом. Или на новую квартиру. Это необходимые затраты, и их в семейном бюджете можно отнести к инвестиционным проектам.

- “Дело – превыше всего”. Все средства, накопленные путём суровых ограничений личного потребления, направляются на предпринимательскую деятельность, открытие своего дела. Риски потерь при этом очень велики. Но зато и счастье завоевания какой-либо рыночной ниши безмерно.

- Смешанная стратегия. Это когда всего понемножку или «как получится».

Порядок планирования семейного бюджета на будущее

Мы разобрали с вами, как вести бюджет семьи. Теперь поговорим о том, как его планировать. То есть перейдем от работы в настоящем к работе над будущим.

Когда будете планировать бюджет на очередной месяц, квартал или год, придерживайтесь следующих рекомендаций.

Сначала разберитесь с обязательствами

Посчитайте, сколько вам нужно будет денег для того, чтобы платить по обязательствам. Чаще всего это сделать несложно. Например, я знаю примерную сумму коммунальных платежей за свою квартиру летом и зимой, проценты по ипотеке тоже всегда известны.

Обязательства – это то, за что вы обязательно должны платить. Если не заплатите – станете банкротом. Поэтому их выделяем в бюджете в первую очередь.

Определите объем необходимых расходов

Вам надо отложить определенную сумму семейного бюджета на необходимые расходы. Эти расходы не такие жесткие, как платежи по обязательствам, но без них вы вряд ли проживете.

Сюда относятся, например, оплата проезда в транспорте, расходы на питание, оплата учебы в вузе.

Отложите в подушку безопасности

Каждый из супругов должен откладывать процентов 20-30 своих доходов в финансовую подушку безопасности. Перестать «пополнять» её можно тогда, когда в ней будет достаточно денег для обеспечения семьи на 3-6 месяцев.

Финансовая подушка нужна на случай временной нетрудоспособности одного из членов семьи, переезда, незапланированных трат и пр. Она будет гарантировать стабильность и защищать вашу семью от лишних скандалов.

Инвестируйте

Какую-то часть семейного бюджета нужно отправить на инвестиции. Желательно, чтобы инвестиционная доля составила хотя бы 10 процентов, а в идеале – процентов 20-30.

Конечно, многим семьям вообще нечего откладывать на инвестирование. Если у вас аналогичная ситуация, постарайтесь делать инвестиции хотя бы раз в два месяца. Чтобы они приносили больше пользы, открывайте ИИС и постоянно реинвестируйте свой капитал. Чтобы он рос и рос.

Тратьте

Только после того, как вы прописали суммы, необходимые на все вышеперечисленные статьи расходов, можно свободно распоряжаться остатками бюджета – ходить в кино, кафе, покупать цветы и пр.

Еще несколько полезных рекомендаций – в видео.

Какие доходы учитываются в 2021 году?

Статус малоимущей семьи назначается, если доход всех членов не превышает установленного минимума.

При определении предельного значения учитывается не только заработная плата, получаемая в рамках трудового договора, но также ряд иных финансовых поступлений:

- от банковских вложений и депозитных счетов;

- пенсионные выплаты;

- пособия из федерального, регионального или местного бюджета;

- стипендиальные начисления;

- компенсации, предоставляемые в рамках поддержки в связи с потерей здоровья или по иным аналогичным причинам;

- поступления от сдачи имущества в аренду;

- другие государственные субсидии.

Как итог: суммированию подлежат все финансовые поступления по среднему значению за последние 3 месяца, вне зависимости от факта официального трудоустройства членов семьи.

Семейный бюджет в шести пунктах

Итак, резюмируем все, о чем рассказали выше:

- Бюджет надо вести. Это помогает не тратить лишнего сейчас, планировать траты на будущее, ставить перед собой финансовые цели.

- Начать можно с простого правила распределения доходов 20/30/50 и научиться не тратить на кредиты больше 25-30% своего заработка.

- Если лень погружаться в «серьезную бухгалтерию», для начала можно использовать мобильные приложения.

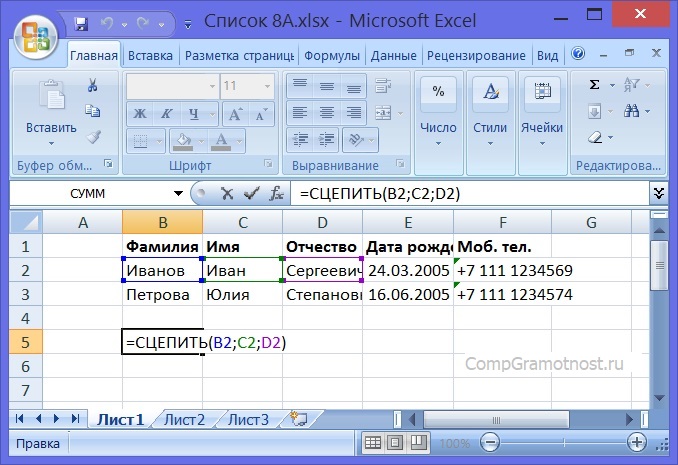

- Самое простое и эффективное решение для ведения бюджета – таблицы Excel. Настраивайте и меняйте документ, как нужно именно вам.

- Следите за своей кредитной нагрузкой. Не позволяйте кредитам влиять на ваш бюджет слишком сильно.

- Когда вам придет в голову идея бросить вести бюджет потому что «скучно, нудно, и нет времени, а воскресенье еще надо поехать к теще/менять резину/на крестины племянника» преодолейте это, станьте просто маньяком учета. Не так, для себя. А потому что это принесет вам выгоду, в реальных, конкретных осязаемых рублях сейчас и в финансовой свободе в будущем.

Поделитесь

Планирование семейного бюджета – выбор стратегии

Выбор стратегии зависит от психологических установок личности и от целей семьи. Зависит также от времени покупки: в тот или иной период могут быть целесообразны разные стратегии.

Например, в период раскрутки своего дела обычно все прочие траты уходят на второй план. Главное – запустить проект, сделать качественную рекламу, найти первых клиентов и т.д. Хорошо, если удастся уложиться в собственные средства. Но чаще всего возникает необходимость в кредитах, заемных средствах.

Или ещё ситуация: рождается ребёнок в семье

Всё внимание ему. В денежных тратах тоже он на первом месте

А потом родители понимают, как много лишних вещей накупили. Многое даже ни разу и не использовали. Дети быстро растут. Неоправданно большое количество игрушек, а ребёнок практически ими не играет. Современным детям интересны смартфон, компьютерные игры.

Речь идёт не о том, чтобы совсем не покупать вещи или игрушки. А о том, чтобы более тщательно подходить к их выбору и целесообразности.

Доходы

Что ж, очень удобно сейчас пользоваться такой вещью, как компьютер. Он поможет быстро и без проблем контролировать доходы и расходы семьи. Таблица в Excel — вот то, что нам потребуется. Вообще, достаточно уже приведенных пунктов и колонок

Но если хотите детальную конкретику, то особое внимание нужно уделить пункту доходов

Что можно включить сюда? Для начала — это аванс. Он на работе выдается очень часто. После обязательно запишите заработную плату и премии. Они помогут сформировать более точные данные. И, разумеется, вы в любой момент способны будете исключить тот или иной источник денежных средств.

Помимо этого, обратите внимание на поступления от подарков (пусть будет отдельная колонка для данной особенности), проценты от вкладов, прочие источники прибыли (типа стипендий, дохода от имущества и так далее)

Все это расписывается крайне подробно, чтобы не упустить ничего важного. В принципе, обычно такой таблицы уже более чем достаточно

В принципе, обычно такой таблицы уже более чем достаточно.

Ведение семейного бюджета – лимиты на затраты

В бизнесе, чтобы сократить расходы, используют такую хитрость, как лимиты. Это продуманные и рассчитанные заранее ограничения по статьям расходов в конкретный период. Почему бы и в личных финансах не воспользоваться этой практикой?

Заведем несколько конвертов для денег (или несколько банковских карт с целевым предназначением). Отдельно по статье расходов: на продукты, ЖКХ и хозяйственные нужды, на одежду и прочие расходы. Не забудьте отдельный конверт или карту для накоплений – не менее 10% («золотая десятина») от всех поступлений – это резервный фонд («на будущее», особенно с учётом современных тенденций).

Дальше все просто: тратим только по целевому назначению), пока есть деньги на эти цели. А потом мужественно терпим до следующих поступлений

Важно выработать собственную финансовую дисциплину. Управление личными финансами требует дисциплины

А без дисциплины, без разумных ограничений, невозможно достижение ни одной цели, в том числе и финансовой. Разумная экономия, планирование семейного бюджета и накопления помогут вам оставаться финансово уверенным и независимым.

Психологи знают, что срок формирования привычки – 21 день. Поэтому нужно 21 день рационально вести расходы в соответствии с вашим планом. Потому-что далее будет все на автомате! Вы себя запрограммируете на исполнение бюджета!

6 шагов, чтобы начать экономное ведение домашнего хозяйства при маленькой зарплате

Шаг 1. Определиться с мотивацией

Обязательно запиши те причины, по которым ты собралась в ближайшее время прожить экономно. Среди твоих мотивов могут быть, например, такие:

- Выплатить кредит.

- Перестать «дотягивать» до зарплаты и брать в долг.

- Вести более рациональный, осознанный и здоровый образ жизни.

- Накопить на что-то значительное (образование детей, автомобиль, дача).

- Поддерживать порядок в доме, не иметь «лишних» вещей.

- Держать в шкафу только ту одежду, которая действительно необходима.

- Прекратить импульсивные покупки.

- Научиться экономно жить, расставляя приоритеты.

- Регулярно ездить в отпуск к морю.

- Понять, куда утекают деньги.

Список может быть более или менее длинным. Часть пунктов в нем продиктованы суровой необходимостью, часть окажутся позитивными бонусами экономии. Всякий раз, когда будешь «отказывать» себе в очередной шоколадке, вспоминай свой мотивационный лист. А еще лучше иметь его под рукой, например, на заставке экрана смартфона. В общем, нужно найти причины научиться экономно жить.

Шаг 2. Проанализировать расходы

Составить список ежемесячных и ежегодных расходов. Разделить их на 3 категории (у тебя может быть другой расклад и другие приоритеты — наш список только для примера):

Неизбежные и обязательные

Еда, кредиты, коммунальные платежи, страховка, плата за детский сад/школу, одежда, лекарства, транспорт, интернет, мобильная связь.

Средней важности. Обеды в столовой на работе, плата за различные сервисы вроде посещения фитнес-клуба, обслуживания банковской карты, химчистки, услуг няни, парикмахера и другое.

Наименее важные

Путешествия, подарки, благотворительность, развлечения, хобби, книги, украшения.

Подумай, в чем ты точно не готова «ущемлять» себя (качественная еда, бассейн, нижнее белье) и как оптимизировать остальные расходы:

- Подарки не покупать, а делать своими руками.

- Обеды брать на работу, отказаться от кофе на вынос, снеков из автоматов, полуфабрикатов и фастфуда.

- Перейти на более выгодный мобильный тариф и более выгодную транспортную карту.

- Путешествовать, используя накопленные мили, промокоды или в складчину с друзьями.

- Ходить на бесплатный маникюр и стрижку в учебные центры по подготовке стилистов.

- Вместо большого количества обновок собрать базовый гардероб из качественной, многофункциональной и долговечной одежды.

- Проводить салонные процедуры дома.

Что значит семейный бюджет и зачем его вести

Семью можно сравнить с маленьким государством: есть руководитель, советчик и люди, которым нужно помогать, а также пункты расходов и доходов. Основными задачами при этом являются грамотное планирование и распределение семейного бюджета. Как сохранить денежные средства? Как правильно распределять деньги в семейном бюджете, но не отказываться от всего необходимого? Надо составить таблицу, где будут учтены деньги, поступающие в ваш бюджет, и расходы. Такая наглядная форма позволит увидеть всю картину и при необходимости внести изменения в структуру трат.

Деньги являются достаточно мощным инструментом в жизни человека. С их помощью можно сделать свое существование более комфортным, приобрести все необходимое. Однако при неправильном обращении деньги могут быть потрачены зря, не принеся никакой пользы владельцу.

Известный американский артист Уилл Роджерс однажды сказал: «Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Вы обнаружили, что в последнее время ваши расходы стали больше доходов? Тогда, скорее всего, вы оказались в окружении невыплаченных кредитов, долгов и просроченных ежемесячных платежей! Если ваши траты непрерывно возрастают, значит, пришло время менять ситуацию и распределять их.

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – фраза российской писательницы, переехавшей в США. Айн Рэнд лично убедилась в необходимости составления правильного семейного бюджета.

Все еще сомневаетесь? Далее приведено три веских повода для начала грамотного распределения семейного бюджета:

- При распределении бюджета семьи вы сможете поставить перед собой конкретные цели и начать достигать их. При отсутствии задач деньги зачастую тратятся впустую, сэкономить на ненужных вещах не получается, в связи с этим каждый раз откладывается покупка нового автомобиля или долгожданная поездка на море.

- Таблица, помогающая распределять семейный бюджет, избавит вас от спонтанных покупок и привьет необходимые для покупателя привычки. Разве вам так нужны несколько пар похожих туфель? Составление плана бюджета поможет расставить приоритеты и приблизит вас к достижению долгосрочных целей.

- Финансовый кризис может наступить в результате увольнения с работы, развода или серьезной болезни. Трудные ситуации могут произойти в самый неожиданный момент. Поэтому всем необходим сберегательный фонд. В структуре бюджета семьи обязателен пункт «сбережения» – это будет ваша опора, благодаря которой вы сможете обеспечивать себя в течение нескольких месяцев.

Пересмотрите свои расходы и доходы

После того, как какое-то время вы следили за своими доходами и расходами, пришло время их пересмотреть. Изучите категории, по которым вы тратите больше всего. Наверняка, вы удивитесь, что так много денег уходит на неочевидные вещи.

«Две основные области, где люди чрезмерно тратят, – это еда и развлечения вроде походов в кино», – объясняет основатель портала Savingfreak.com Пол Мойер, который специализируется на техниках экономии средств.

Проверьте, не тратите ли вы ежемесячно больше, чем зарабатываете. Если это так, не пугайтесь. Это очень распространенная проблема. Что делать в этом случае?

Для чего нужно ведение и планирование семейного бюджета?

Рассмотрим простые примеры:

- зарплату еще не дали – денег уже нет

- хочется что-то купить – денег нет

- сломался холодильник – денег нет

- заболели зубы и нужно идти в частную клинику — денег опять нет

Думаю данные ситуации знакомы многим. Как раз для того, чтобы их избежать и нужно планировать семейный бюджет.

При этом важно понимать следующее:

- В любой момент может произойти какое-то событие, которое потребует дополнительных трат, но в кармане может не оказаться нужной суммы.

- Многие из происходящих в нашей жизни событий носят цикличный характер или имеют прогнозируемую дату наступления, соответственно, стоит запланировать и отложить на это деньги.

- Не нужно думать что придется себя обделять, ущемлять. Как раз наоборот, получается своего рода страховка от таких непредвиденных ситуаций.

- Без четкого плана зачем и для чего это делается не удастся получить результат.

Шаг третий – создаем резерв

После этого начинается интересный процесс сведения доходов и расходов, это означает, что под существующий уровень доходов семья должна вписать свои расходы.

Жизненно важным показателем бюджета будет являться его профицит, т.е. размер превышения доходов над расходами.

У семьи, в которой ДОХОД <= РАСХОД, нет финансового будущего. Наша семья в примере много интересовалась темой личных финансов, посещала семинары, вебинары, читала книги и знает, что прежде, чем тратить заработанные деньги, нужно сначала «заплатить себе».

Это означает, что каждый месяц наша семья забирает 10% от полученного дохода в специальный фонд, который они назвали фондом семейного благосостояния (таблица 3). Деньги из этого фонда можно тратить только в исключительных, форс мажорных случаях:

Таблица 3. Формирование фонда семейного благосостояния

| Фонд | Доля, % | Сумма в месяц, руб. | Сумма в год, руб |

|---|---|---|---|

| Фонд семейного благосостояния | 10% | 23 000 | 276 000 |

Не надо стараться, при определении статей расходов, мелко дробить их. В этом нет необходимости, поскольку всегда буду возникать расходы, которые вы не планировали, главное отразить безусловные расходы, в которых вы уверены.

? Новые законодательные инициативы о семье

Вступившие в июле 2020 года конституционные поправки потребуют изменений в Семейный кодекс и другие подзаконные акты. Так, согласно , дети признаны важнейшим приоритетом государственной политики, государство создает условия для их всестороннего развития в духовном, интеллектуальном и физическом планах.

Согласно конституционным поправкам, государство берет на себя обязанности родителей в отношении детей, оставшихся без попечения, но приоритетным остается семейное воспитание.

Для того чтобы привести в соответствие конституционные поправки и семейное законодательство, российские сенаторы под руководством Е. Мизулиной вынесли на суд законодателей предложения об изменении норм Семейного кодекса. Согласно законопроекту, документ предполагает 112 поправок в 69 статей.

Так, в Семейном кодексе планируется закрепить понятие «родная семья» и «родители». Родителями смогут стать только кровные родственники: мать и отец ребенка.

Документ предполагает целый ряд изменений в работе органов опеки:

- будут сокращены основания для изъятия детей из семьи;

- ограничение и лишение родительских прав не будет распространяться на больных родителей, включая тех, кто страдает хроническим алкоголизмом (после прохождения курса лечения родитель сможет восстановиться в правах);

- сотрудники опеки не смогут входить в дома для проверки условий проживания ребенка без предварительного согласия;

- семьи родственников получат приоритетное право на усыновление (несмотря на условия проживания, низкие доходы, наличие на иждивении нетрудоспособных и пр.);

- спустя три года после усыновления ребенка не смогут вернуть в детский дом;

- будет запрещено передавать под разную опеку родных братьев и сестер;

- родителям предоставят право назначать опекуна (если они не смогут исполнять свои обязанности по уважительной причине – болезни или длительной командировке);

- родители смогут привлекать родственников для воспитания без оформления специальных документов (отнять ребенка у бабушки без доверенности больше не смогут).

Заключение однополых браков в России в 2020 году

Читать

Что такое гостевой брак. Отличия от гражданского брака

Подробнее

Муж решил составить брачный договор уже в браке

Смотреть

В Семейный кодекс планируется внедрить новую главу о защите ребенка в экстренных случаях. Если родитель утрачивает возможность осуществления своих обязанностей (например, он находится без сознания), то ребенка передадут родственникам на период отсутствия родителей. Если таких людей поблизости не будет, ребенка отдадут в спецучреждение.

Как правильно вести семейный бюджет

Разберем несколько рекомендаций, которые помогут вам вести семейный бюджет правильно.

Начать фиксировать все доходы и расходы

Вам надо фиксировать абсолютно все доходы и все расходы. Даже совсем крошечные. Даже на жвачку.

Когда речь заходит о фиксации доходов и расходов, я всегда привожу в пример Рокфеллера. У Рокфеллера был маленький блокнотик, куда он всегда записывал все-все свои расходы, а потом вел учет трат.

Берите пример с Рокфеллера. К тому же учет трат сегодня можно проводить автоматически – например, через мобильное приложение банка, картой которого вы везде расплачиваетесь.

Проанализировать денежные потоки

Когда вы несколько месяцев будете вести учет доходов и расходов, вам надо будет провести их анализ. Посмотрите, откуда поступает больше всего денег и на что большая их часть тратится.

Сразу подумайте, как можно оптимизировать источники ваших доходов, чтобы зарабатывать больше. Например, если вы репетитор – задумайтесь о курсах повышения квалификации.

Выявить все обязательства

Обязательствами называется всё то, что «вынимает деньги из вашего кармана». Например, платежами по обязательствам являются ипотека, оплата коммунальных услуг, оплата интернета и мобильной связи.

Проанализируйте все обязательства, которые у вас есть и подумайте, можно ли их оптимизировать. Например, если ваша семья владеет гаражом, но не имеет автомобиля – задумайтесь о сдаче гаража в аренду или продайте его.

Поставить цели

Бюджет, собственно, и надо вести, чтобы достигать определенных целей. Например, чтобы накопить достаточно денег на отдых или на учебу детей, или на покупку дорогой недвижимости.

Поставьте цели, определитесь со сроками и пропишите, сколько вам нужно денег на реализацию этих целей. Если денег не будет хватать – вам надо будет оптимизировать свои доходы и расходы. Чтобы больше зарабатывать или меньше тратить.

Фиксировать всё и вся

С того момента, как вы начнете системно вести бюджет, вам надо будет вносить в него абсолютно всю информацию о движении денежных средств.

Взяли часть денег и купили на них государственных облигаций – пропишите это. Взяли еще часть накоплений и положили на ИИС – тоже пропишите.

Каждый месяц подводить итоги

Просматривайте свой бюджет ежемесячно. Вам нужно знать, сколько денег вы заработали, сколько потратили и на что.

Когда вы будете «свежим» взглядом просматривать свои доходы и расходы, вы увидите много нового и интересного, обратите внимание на то, что раньше всегда ускользало от вашего взгляда

Бюджет для (потенциальных) заемщиков

Вот кому особенно нужно следить за деньгами, так это кредитным заемщикам. В кредите самом по себе нет ничего “такого”. Всего лишь один из возможных инструментов решения финансовой задачи. Хотя и довольно популярный. Прямо сейчас по кредитам платят около 40 миллионов россиян. Чуть больше половины экономически активного населения. В семейном бюджете заемщика два важных параметра:

- Уровень кредитной нагрузки

- Остаток долга

Первый помогает узнать, не отдаете ли вы слишком много по банковским займам. А второй держит вас в курсе, не стал ли бюджет ваш еще положительным.

Вычислить долговую нагрузку можно по формуле: (сумма всех платежей по кредитам/сумма всех доходов) Х 100 = долговая нагрузка, %. В идеале кредитная нагрузка не должна превышать 15-20%. Предельным считается показатель в 30%. Долговая нагрузка 35-40% уже считается критической.

E1 – сумма кредитных выплат в рублях. Е2 – кредитная нагрузка в процентах к доходу. В данном случае это 19,1%, приемлемый показатель. G1 – сумма долговых обязательств семьи. G2 – сумма накоплений. Она равна 0. А значит, глобальный баланс семьи все-таки неудовлетворительный, она должна около 2,5 миллионов рублей и в минусе на эту сумму.

К слову о том, как рассчитать, можете ли вы позволить себе еще один кредит. В банке у вас четыре главных параметра оценки (кстати, прочитайте статью о том, как банки принимают решение о выдаче кредита, это познавательно). Это качество кредитной истории, доходы, долговая нагрузка и сведения о работодателе. Чем больше доход, тем большую долговую нагрузку банки могут заемщику «разрешить».

Таким образом, чтобы понять, можете ли вы себе позволить кредит, нужно вычислить долговую нагрузку. Если полученное значение не превышает 30%, а уровень ваших доходов выше среднего, кредит могут одобрить. Но не перегружайте бюджет лишними тратами. Берите кредит только если он необходим. Инвестиционно-сберегательная стратегия в личных финансах — это лучший вариант в “новой экономической реальности”, про которую говорят в телевизоре. И вот еще текст про то, как сократить долговую нагрузку, если это для вас актуально.