Как правильно вести семейный бюджет: формирование, планирование, распределение финансов

Содержание:

- Шаг 4.Планировать накопления

- Шаг 2.Распределить расходы между мужем и женой

- Что такое семейный бюджет

- Правило 50/30/20 при распределении семейного бюджета 18 Октября 2019

- Планирование семейного бюджета на месяц

- На чём удастся сэкономить

- Правила

- Каким бывает доход

- Как правильно распределять семейный бюджет

- Варианты ведения семейного бюджета

- Видео-рекомендации, как распределять семейный бюджет на месяц

- Для чего нужно распределять доход по балансам

- Таблица расходов и доходов бюджета семьи на месяц

- 52 секрета, как экономно жить на маленькую зарплату

- Смешанный (долевой) семейный бюджет

- Чем доход отличается от прибыли

- С чего начать распределение заработной платы

- Достоинства способа 50/30/20

- Основные составляющие семейного бюджета по типам планирования

- Заключение

Шаг 4.Планировать накопления

В расходы надо включать и накопления. Например, Игорь и Люба из таблички копят на ипотеку и на отпуск. На ипотеку откладывают по 10 000 ₽, а на отпуск по 5000 ₽. За год вдвоем они смогут накопить 240 000 ₽ на первый взнос по ипотеке и 120 000 ₽ на отпуск.

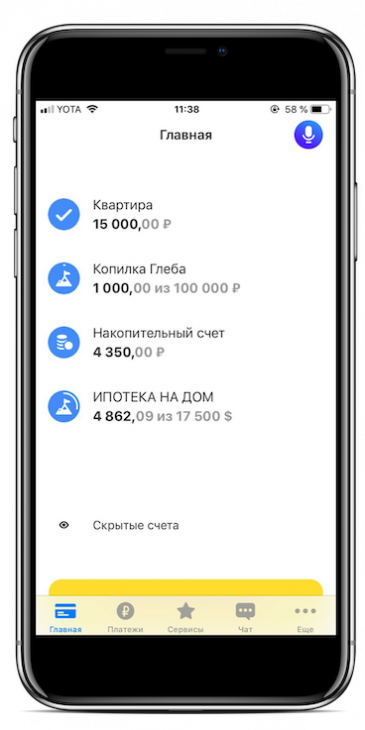

Накопления нужно держать на отдельном счете, тогда на них будут начисляться проценты и нельзя будет случайно оплатить продукты деньгами на отпуск. Если в вашем банке есть такая опция, то выглядеть накопления будут примерно так:

Деньги на этих счетах не смешиваются с отложенными деньгами на отдельные нужды, плюс на каждый счет начисляются проценты

Деньги на этих счетах не смешиваются с отложенными деньгами на отдельные нужды, плюс на каждый счет начисляются проценты

Шаг 2.Распределить расходы между мужем и женой

Теперь напротив списка расходов создаем две колонки: муж и жена. Напротив расхода проставляем сумму в колонке того, кто будет отвечать за этот расход. Например, жена отвечает за бытовую химию, а муж — за квартплату.

Общая сумма расходов не должна быть больше дохода. Если муж зарабатывает 50 000 ₽, он никак не сможет оплачивать расходы на восемьдесят.

Если общая сумма расходов получилась больше дохода семьи, значит, нужно будет сокращать расходы. Надеемся, это не про вас.

В таблице — распределение расходов между мужем и женой. Некоторые расходы полностью берет на себя один из супругов, а некоторые, например, накопления на ипотеку и отпуск, делятся пополам

В таблице — распределение расходов между мужем и женой. Некоторые расходы полностью берет на себя один из супругов, а некоторые, например, накопления на ипотеку и отпуск, делятся пополам

Теперь каждый отвечает за что-то из списка. Например, муж — за ежемесячную закупку продуктов: круп, мяса, макарон и замороженных овощей, а жена — за еженедельную: молока, хлеба и свежих фруктов. Если муж отвечает за оплату коммуналки, но за нее почему-то заплатила жена, то муж переводит ей эти деньги. И так со всеми тратами.

Итого Игорь из таблички берет на себя расходы на 58 400 ₽, а Люба — на 64 000 ₽, это соответствует их зарплатам.

Что такое семейный бюджет

Слово бюджет имеет древние корни, и когда-то обозначало физический предмет – кожаный мешок для хранения государственной казны. Со временем значение этого понятия стало шире.

Сегодня под бюджетом, государственным, или семейным, понимают: сводку, предварительный расчет или баланс, смету, анализ – всех доходов и расходов за определенный период.

Вы можете встретить различные определения семейного бюджета. Словари делают акцент на совокупной информации о доходах и расходах в единицу времени, как правило, это месяц или год. Иногда под бюджетом понимают совокупность средств, которыми располагает семья (бюджет семьи, бюджет на месяц, бюджет на неделю) – «узкая» трактовка, которая часто используется в обиходе.

Семейный бюджет представляет собой наглядную и упорядоченную сводку данных, позволяющую проанализировать и распределить финансовые поступления и траты семьи.

В общем семейном бюджете должны учитываться все источники доходов каждого члена семьи независимо от их назначения, а также все обязательные и необязательные статьи расходов. Основным назначением такого документа является, прежде всего, финансовый самоконтроль.

Семейный бюджет позволяет увидеть информацию, необходимую для планирования важных шагов наперед. А в периоды кризиса именно благодаря грамотному ведению бюджета у семьи повышаются шансы остаться на плаву!

Правило 50/30/20 при распределении семейного бюджета 18 Октября 2019

Пожалуй, самый простой и известный метод планирования семейного бюджета — это принцип 50/30/20. Он достаточно легко запоминается и реализуется всего за 10 минут, но дает вполне полное понимание того, сколько денег тратить на те или иные нужды.

Согласно правилу 50/30/20, все доходы, объединенные в семейный бюджет, нужно поделить на три части для дальнейшего применения по назначению.

Итак, первые 50 % предполагается тратить на оплату базовых потребностей. Сюда включены:

— расходы на оплату долгов, если они есть;

— средства на аренду жилья, если требуется;

— оплата коммунальных услуг;

— платежи за интернет и мобильную связь;

— приобретение предметов одежды и обуви, необходимых в данный момент;

— расходы на еду и бытовую химию;

— плата за проезд в транспорте или деньги на содержание автомобиля;

— плановые расходы на лечение, если такие присутствуют.

Вторая категория — это lifestyle-расходы, на которые, согласно методу, отводится 30 % бюджета. Сюда относится покупка желаемых вещей. Они не обязательны, но их присутствие помогает ощутить прелесть жизни.

К желаемым расходам относятся:

— посещение кафе и ресторанов;

— покупка деликатесов и гастрономических изысков;

— приобретение одежды и обуви в удовольствие — развлекательный шопинг;

— расходы на выход в свет (кино, театр, спортивные мероприятия и остальные развлечения);

— услуги парикмахеров, специалистов по маникюру и прочий сервис салонов красоты;

— оплата активностей для поддержания себя в форме (фитнес, танцы, бассейн и др.).

К третьей категории относится 20 % средств, которые предназначены для накопления сбережений на запланированные крупные покупки, инвестирование и непредвиденные траты. Эту категорию учитывают самые финансово грамотные люди, умеющие управлять своими деньгами.

Итак, 20 % семейных доходов нужно откладывать на:

— создание финансовой подушки безопасности;

— сбережения на жизнь после выхода на пенсию, а также на путешествия и большие, затратные покупки;

— резерв для внезапно возникших расходов (медицинское обслуживание, поломка крупной техники, подарки, ремонт и т. д.);

— формирование личного капитала.

Распределение средств на данные категории должно быть грамотным и объективным — с этим связана основная неоднозначность применения этой схемы деления семейных доходов. Конечно, можно корректировать данное распределение, исходя из особенностей трат каждой семьи, но изменения не должны быть существенными. Есть четкое финансовое правило: «перебрасывать» деньги в течение месяца из одной категории в другую категорически не рекомендуется.

Несмотря на эффективность и доступность правила 50/30/20, у него есть и недостатки. В частности, разный взгляд на «необходимое» и «желаемое» у разных людей может существенно изменить смысл метода. Также он не подходит тем, у кого большая часть бюджета расходуется, например, на погашение кредитов или съем жилья.

К преимуществам метода можно отнести:

— простоту и доступность, отсутствие сложных вычислительных операций и схем. Поэтому он идеально подходит тем, кто делает первые шаги на пути к финансовой грамотности;

— наглядность. Финансово дисциплинированному человеку, например, будет достаточно легко сформировать понятие о конкретной сумме, которую он может потратить на развлечения и необязательные покупки;

— следование правилу. Позволит научиться формировать финансовый резерв, улучшить финансовое положение и преумножить финансовые активы;

— снижение вероятности нехватки денег на срочные и непредвиденные нужды.

Несмотря на то что правило 50/30/20 легко для понимания, могут быть подводные камни. Этот способ идеально подходит тем, у кого при стабильном доходе пока не получается откладывать деньги и формировать личный финансовый капитал.

Планирование семейного бюджета на месяц

Как же верно и рационально распределить семейный бюджет на месяц? Необходимо составить специальную таблицу, где будут расписаны пункты бюджета семьи. Сейчас существует много различных программ для планирования доходов и трат, но чаще всего люди пользуются своими собственными записями. В шапке таблице указываем:

- Название расходов и доходов;

- Дату;

- Планируемые суммы;

- Фактические суммы;

- Разница между планом и фактом.

Далее в графе название расходов и доходов указываем: доходы и расходы. Расходы в свою очередь делятся на первоочередные (коммунальные платежи, телефонная связь, транспорт, питание образование и т.п.), расходы второго плана (хозяйственные товары, развлечения, непредвиденные расходы).

Благодаря этому можно наглядно наблюдать за всеми денежными потоками семьи.

Планирование семейного бюджета на месяц поможет видеть периоды понижения или повышения средств в бюджете, это очень актуально при получении бонусов или штрафов. Теперь вы знаете, что такое экономия, определение и виды доходов и расходов, поэтому сможете применять все подходы, чтобы правильно вести семейный бюджет.

Смотрим, как правильно распределять семейный бюджет — доходы и расходы семьи на месяц

На чём удастся сэкономить

При правильном использовании имеющихся возможностей можно сохранить свой бюджет. Уменьшить затраты можно на:

- Покупке бытовой техники. Есть техника, которая оснащена большим количеством функций и она, как правило, будет дороже. Если бюджет не располагает особо деньгами, не стоит переплачивать, а купить только с нужными опциями.

- Покупке одежды. Выгоднее покупать одежду в конце сезона, ведь цены в это время уже низкие. Покупать много вещей тоже ни к чему, ведь создать новый наряд можно и при сочетании сразу нескольких вещей.

- На коммунальных услугах. Если поставить счётчик, то можно следить за потребляемым количеством.

Прежде чем начинать экономить собственные деньги или бюджет семьи, стоит изначально определиться с дальнейшими финансовыми целями, а после начать стремиться к их достижению.

Каждый месяц можно откладывать небольшую часть зарплаты на приобретение авто, поездку, ремонт дома или квартиры. Если хранить деньги дома, то они не принесут особой пользы. В таком случае нужно учитывать и инвестирование, чтобы откладываемые деньги, начали работать. Сейчас положить на депозит в банке будет правильным решением. Процент годовых, конечно, небольшой, но какая-то копейка от всей вложенной суммы, приходить будет всё равно.

Правила

Если отчего-то отказаться, то жизнь не станет намного хуже. В таком случае экономить деньги можно следующим образом:

- Перед тем как отправляться в магазин, стоит заранее подготовить список покупок. В тех отделах, где нужных продуктов нет, заходить не нужно, так как есть риск покупки чего-то лишнего.

- Как показывает практика, если человек хочет сильно есть, или получил заработную плату, то в магазине он обязательно что-то купит. В такой ситуации лучше сначала всё распланировать, а потом идти по супермаркетам.

- Оплачивать покупку лучше всего наличными деньгами, а не пластиковыми картами.

- Если планируется крупная покупка, то лучше не стоит торопиться. Для начала нужно всё взвесить и принять верное решение.

- Помогут немного сэкономить специальные дисконтные карты и кешбэк сервисы.

- Если в магазине появилась акция, не нужно сразу бежать и скупать все товары со скидкой. Если этот товар в это время не нужен, его не нужно покупать.

- Обязательно нужно обследоваться у врача, чтобы на раннем этапе предвидеть течение болезни. Как раз в запущенной её стадии, требуются дорогостоящие препараты.

Каким бывает доход

Есть два главных подхода к классификации видов дохода. Давайте их рассмотрим.

Денежный и натуральный

Денежный – это доход в деньгах, то есть в рублях или в какой-то другой валюте (долларах, евро).

Натуральный – это доход, который я получил в виде «вещей» в широком смысле. Например, папа помог моему соседу с уборкой сена, сосед ему дал трехлитровую банку меда. Это тоже доход, но натуральный, а не денежный.

Главное преимущество денежного дохода – высокая конвертируемость. Деньги можно легко превратить в «натуральные» предметы. На них можно купить еду, мебель, книги, квартиру, путевку на Мальдивы.

Натуральный доход конвертировать намного сложнее. Вот получил мой папа банку с медом, а если он мед не ест? Куда ему его девать? Заходить ко всем остальным соседям и спрашивать, не поменяют ли они мед на деньги? Вряд ли.

Главный минус денежного дохода – подверженность инфляции. Деньги могут обесцениваться. Причем в периоды экономический потрясений – в десятки раз. Натуральные вещи так не обесцениваются. Например, есть у вас дома сковороды – если вы их не используете и правильно храните, их ценность почти не падает.

Чистый и валовой

Чистый – это доход, который остался после уплаты налогов. То есть чистым доходом вы уж точно можете распорядиться по своему усмотрению и ни с кем им не делиться.

Валовой доход – это доход, с которого вы еще не уплатили разного рода налоги, пошлины и пр.

Например, когда индивидуальный предприниматель получает доход от своей деятельности, он должен его задекларировать и уплатить с него налог. То есть его обязанность – сказать государству: «Я заработал вот столько-то. Сколько мне платить налогов? Ага, окей, понял, завтра заплачу».

Когда он заплатит все налоги – от валового дохода останется чистый.

Как правильно распределять семейный бюджет

Существует несколько принципов, благодаря которым вы сможете правильно распределять бюджет вашей семьи. Необходимо составлять бюджет вдвоем, не экономить на еде, обучении, отдыхе, не хранить деньги дома, чтобы не было соблазна тратить их. Для полного контролирования финансов нужно разделять доход за месяц на дни, но не нужно учитывать оплату коммунальных услуг. Так вы узнаете, какую сумму можете тратить в день.

Следите всегда за списком, при необходимости добавляйте новые статьи расходов, или удаляйте те, которые не нужны. Но помните, что экономия на всем к хорошему не приведет. Делайте крупные закупки, это намного выгоднее, чем ежедневно покупать понемногу. Сейчас многие супермаркеты и торговые центры создают различные системы скидок и бонусов на оптовые покупки.

Смотрим, как правильно распределять семейный бюджет

Варианты ведения семейного бюджета

Для начала нужно определиться, как вы будете вести семейный бюджет. Существует 5 стилей семейных расчетов:

- Общий бюджет;

- Частичный бюджет;

- Раздельный бюджет;

- Женский бюджет;

- Мужской бюджет.

Самый распространенный бюджет это, конечно же, общий.

Частичный бюджет предполагает, что помимо общей суммы денег у каждого супруга есть свои суммы денег.

Психологи считают, что это самый удачный вариант ведение бюджета семьи. Так как каждый может самостоятельно распоряжаться своими деньгами.

При раздельном бюджете кто-то оплачивает отпуск, кто-то покупает еду и т.д. Пятый вариант ведения бюджета семьи рассчитан, на то, что распоряжаться деньгами может только один человек.

Видео-рекомендации, как распределять семейный бюджет на месяц

Кроме всего, что перечислено выше, специалисты рекомендуют дополнительно прислушаться к одному, очень дельному совету. Хранить деньги лучше в банке, а еще лучше, инвестировать свободные средства, так они смогут принести дополнительный доход. Зато вот расплачиваться лучше наличными средствами, а дебетовые и кредитные карты оставлять дома, отправляясь за покупками. Они создают иллюзию, что вы не тратите денег, хотя на самом деле, они уплывают, как вода. Смотрите полезные видео, следите за расходами, ставьте достижимые цели, планируйте и распределяйте, и точно добьетесь того, к чему стоит стремиться, к стабильности и уверенности в завтрашнем дне.

Для чего нужно распределять доход по балансам

Начнём с определения баланса. В рамках этой статьи, баланс — это своеобразный отдел кошелька, материальный или воображаемый, служащий для группировки денег в определённом направлении. Пример баланса:

«Регулярные расходы»

— для этого баланса мы выделяем деньги на такие статьи расходов, как рента за дом, еда, коммунальные платежи, лекарства, топливо, мелкие покупки…

«Нерегулярные расходы»

— налоги и пошлины, одежда, средства для уборки дома, гигиенические принадлежности, бытовая техника, услуги…

«Отдых и развлечения»

— кабельное ТВ, поход в кино, ресторан, бассейн, сауна…

«Сбережения»

— в этот баланс нужно откладывать деньги для формирования резервного фонда. Его сумма должна примерно ровняться шестимесячной зарплате. Некоторую сумму, накопленную свыше, вы можете тратить на дорогостоящие покупки.

«Инвестиции»

— в этот баланс могут попадать деньги, как с зарплаты, так и с прибыли от бизнеса. Деньги будут направляться на повышение образования, инвестирование в недвижимость, ПАММ-счета, драгметаллы, акции и др.

! В случае, если вашим единственным источником дохода является прибыль с инвестиций, то у вас не будет этого баланса, потому что вы будете только реинвестировать и часть прибыли от инвестиций брать и распределять по балансам. Вместо него создайте баланс «Образование», деньги из которого пойду на повышение вашего образования.

«Благотворительность»

— всевозможные пожертвования и помощь нуждающимся

Распределение денег по балансам является основой ведения домашнего бюджета. Это необходимо для того, чтобы вы оплачивали нужды из специально выделенных для этого денег. Это поможет вам не потратить все деньги, предположим, на развлечения и остаться без денег на еду. Так же, распределяя доход, вы сможете откладывать деньги на дорогостоящие покупки, отпуск, благотворительность, первоначальный капитал для собственного дела.

Таблица расходов и доходов бюджета семьи на месяц

Вы можете воспользоваться готовой таблицей учета доходов и расходов, и просто вписывать туда нужные значения. Но поверьте – не всегда удобно подстраивать свой бюджет под такую таблицу. Лучше составить ее самостоятельно, использовав готовые лишь в качестве примера.

Вот как может выглядеть ваше планирование семейного бюджета, сбалансированного, с итоговым выходом в профицит.

|

Доходы – 164 000 |

Расходы – план 164 000 |

Расходы – факт 140 000 |

Отклонение + 24 000 |

||

|

Зарплата 1 |

97 000 |

Обязательные |

40 000 |

40 000 |

|

|

Зарплата 2 |

18 000 |

Питание |

30 000 |

28 000 |

2 000 |

|

Подработка 1 |

25 000 |

Учеба |

15 000 |

20 000 |

– 5 000 |

|

Подработка 2 |

2 000 |

Одежда |

24 000 |

16 000 |

8 000 |

|

Сдача в аренду |

10 000 |

Быт |

15 000 |

8 000 |

7 000 |

|

Алименты |

9 000 |

Развлечения |

14 000 |

23 000 |

– 9 000 |

|

Пособия |

3 000 |

Бензин |

2 000 |

5 000 |

– 3 000 |

|

Лотерея |

4 000 |

Отложить |

24 000 |

24 000 |

52 секрета, как экономно жить на маленькую зарплату

Еда. Как тратить меньше?

- Собирать рецепты сытных и экономных блюд.

- Ходить в магазин только со списком продуктов.

- Делать большие закупки только раз в неделю, а среди недели докупать только скоропортящиеся товары.

- Не брать с собой больше наличности, чем планируешь потратить.

- Пользоваться акциями и скидками супермаркетов — листать каталоги скидок в интернете, завести карточки постоянного покупателя.

- Покупать на рынке, где можно поторговаться и также «сбить» цену к концу дня.

- Составлять меню на неделю и придерживаться его.

План меню на неделю на семью из трех человек:

Бытовая химия. На чем сэкономить?

Порошок для стирки

- Пользоваться дозатором, если раньше не использовала.

- Покупать привычный порошок, но только со скидками.

- Выбирать более дешевые средства.

- Делать порошок самой.

Рецепт стирального порошка

- 100 граммов белого хозяйственного мыла.

- 100 граммов пищевой соды.

Мыло натереть на мелкой терке, подсушить в лотке в течение суток и растереть в ладонях, смешать с содой. Готово. Хранить в герметичном контейнере. Расход: 2 столовые ложки порошка на 4 кг белья. При стирке 40 градусов и ниже может потребоваться дополнительное полоскание.

Капсулы для посудомоечной машины

- Покупать таблетки только в больших упаковках (так каждая таблетка может стать дешевле на 5,3 рубля).

- Сделать средство для посудомойки самой.

Рецепт таблеток для посудомоечных машин

- 200 г пищевого разрыхлителя

- 200 г лимонной кислоты

- 120 мл 9% уксуса

- 100 г поваренной соли

Смешать ингредиенты в глубокой посуде, разложить по формочкам для льда (желательно силиконовым), подсушить и вытащить получившиеся кубики.

Чистящие средства

- Попробовать более дешевые аналоги.

- Перейти на универсальное средство (например, жидкое хозяйственное мыло, цена которого около 180 рублей за 5 л).

- Приготовить универсальное средство самой.

Рецепт чистящей пасты для кафеля, плиты, мойки, посуды, пластика

- 100 граммов «серого» хозяйственного мыла 72,5%.

- 140 мл горячей воды.

- 75 граммов пищевой соды.

Мыло натереть на крупной терке, влить воду. Взбить венчиков или миксером в упругую белую пену. Добавить соду и перемешать. Хранить в стеклянной или пластиковой емкости. Из 100 граммов мыла получается 0,5 литра чистящего средства. Срок годности 5 месяцев.

9 суперсоветов по хозяйству за 9 минут:

Косметика, парфюмерия, красота

- Ловить акции и скидки (к праздникам, ко дню рождения, открытию магазина, «счастливые часы»).

- Пользоваться партнерскими программами, которые предлагает банк-эмитент твоей дебетовой карты (скидки до 25% по банковской карте).

- Заменить покупные средства самодельными (например, алоэ для омолаживающих процедур).

- Использовать «копеечные» аптечные средства.

- Покупать купоны на услуги (маникюр, стрижка, массаж).

- Выбирать стрижки, которые красиво отрастают.

Быть осторожной на распродажах — на них желательно покупать только верхнюю одежду, а также базовые вещи.

Придерживаться минимализма: иметь базовый гардероб и аксессуары.

Покупать верхнюю одежду детям на сервисах совместных покупок.

Обувь лучше покупать качественную (не взирая на цену) и не приобретать ее с рук.

Пользоваться купонами и скидками. Покупать в стоках.

Смешанный (долевой) семейный бюджет

Как вы уже наверное догадались, долевой семейный бюджет представляет собой сочетание совместного и раздельного типов семейного бюджета. Принцип его ведения следующий: в семье существует «общий котел», но каждый из супругов откладывает в него только определенную, заранее оговоренную долю своих доходов. Остальной частью заработка он может распоряжаться по своему усмотрению. При этом из «общего котла» оплачиваются общие семейные расходы, а из оставшейся части доходов — соответственно, личные расходы мужа и жены.

Чем меньше доля доходов, выделяемая на общесемейные нужды, тем ближе смешанный тип ведения семейного бюджета к раздельному.

Преимущества:

- Этот тип семейного бюджета разумно сочетает в себе два первых типа, поэтому семьи могут пользоваться преимуществами каждого из них, исключая недостатки;

- Одновременно формируется и общий семейный бюджет, и личные бюджеты каждого из членов семьи.

Недостатки:

Могут возникать разногласия при разном уровне доходов или распоряжении общей суммой бюджета, определении доли средств, которую необходимо вносить в «общий котел».

Я рассмотрел основные виды семейного бюджета. Какой из них выбрать в вашей ситуации — решать, конечно же, только вам самим

Однако помните, что денежные разногласия очень часто выступают причиной серьезных семейных скандалов и даже разводов, поэтому уже на этапе создания семьи необходимо совместно выбирать тот тип семейного бюджета, который полностью устраивал бы обоих супругов, и уделять этому вопросу очень важное внимание, не оставляя его «на потом»

На этом все, если у вас возникли какие-то вопросы, я с удовольствием отвечу на них в обсуждении. В дальнейших статьях о семейном бюджете на Финансовом гении будет рассмотрено множество других важных нюансов и тонкостей ведения бюджета семьи, поэтому не забывайте следить за новыми публикациями.

Чем доход отличается от прибыли

Прибыль есть только там, где есть «издержки», то есть затраты на производство чего-либо.

Например, я занимаюсь производством сувениров. Каждый сувенир я продаю по 400 рублей. Чтобы произвести сувенир, я закупаю материал, трачу деньги на электричество, иногда ремонтирую свое оборудование. Мои суммарные расходы (издержки) составляют 300 рублей. 100 рублей – моя прибыль.

А вот если я вкладываю деньги в акции, у меня издержек никаких нет. Я приобретаю ценные бумаги и начинаю с них ежегодно получать дивиденды. Кроме того, я могу свои акции продать, когда они подрастут в цене, и заработать на разнице.

Получается три вида денежных поступлений: прибыль от бизнеса, доход в виде дивидендов от акций и доход от спекуляций.

Их общая сумма тоже будет называться моим доходом.

С чего начать распределение заработной платы

Для того, чтобы правильно и рационально распределить получаемую заработную плату, необходимо проанализировать по суммам и по времени свои расходы.

К примеру, основные регулярные, то есть ежемесячные расходы семьи, это коммунальные платежи, платежи по кредитам, расходы на продукты питания, платежи за обучение, расходы на проезд и т.п.

Я думаю, будет удобнее взять ручку и листок бумаги, и записать все ваши расходы в столбик, с указанием не только необходимой суммы денег, но и периода, в котором должны быть проведены эти расходы.

Пример (суммы условные):

- коммунальные платежи — 3 000 рублей до 10 числа;

- кредит – 18 000 рублей до 25 числа;

- подготовительные курсы – 3 500 рублей до 5 числа;

- транспортные расходы, бензин – 2 000 рублей по мере необходимости;

- расходы на продукты – 15 000 рублей, по мере необходимости;

- прочие расходы – 5 000 рублей, по мере необходимости.

И так, мы с вами определили обязательные и регулярные платежи.

Достоинства способа 50/30/20

Основные преимущества способа:

- Простота. Получая деньги, вы сразу распределяете их на три части. Большинство людей имеет несколько банковских карт. Для удобства используйте две карты – для обязательных и необязательных трат. Сбережения лучше держать на банковском счете (желательно без возможности снятия денег ранее определенного срока).

- Контроль необязательных расходов. Вы должны потратить на удовольствия 30 % от дохода. Этого вполне достаточно. Если вы планируете отпуск, заложите в затраты деньги на путевку заранее.

- Создание «финансовой подушки» обеспечит вам спокойствие. При возникновении чрезвычайных обстоятельств (заболевание, потеря работы и т.д.) вы сможете воспользоваться сбережениями вместо того, чтобы брать деньги в долг.

Основные составляющие семейного бюджета по типам планирования

1. Раздельный семейный бюджет.

Для каждого члена семьи привычно планировать свои расходы в индивидуальном порядке и распределять свой доход. Для молодых семей характерно делить совместные расходы поровну и договариваться по поводу каждого. Такой вид планирования трат рационален в начале семейной жизни, когда нет детей и общего имущества. Или, наоборот, для пожилых пар, которые уже не обременены совместными заботами о детях, когда обоюдно нажитое условно поделено, и где каждый живет по своему, устоявшемуся жизненному укладу.

В раздельном планировании семейного бюджета значимую часть занимает договоренность между супругами. Это некоторым образом напоминает деловое соглашение между партнерами в бизнесе.

Бывают семьи, на мой взгляд, впадающие в крайности, когда даже коммунальные услуги оплачиваются мужем и женой совместно, в соответствии с размерами пользования каждого. Например, жилая площадь делится между супругами поровну, и каждый оплачивает за ту часть, которой пользуется в большей степени (муж – за гараж, жена – за кухню, и т.д.).

2. Совместный семейный бюджет.

Самый простой способ ведения хозяйства, однако и у него есть подводные течения, появляющиеся в том случае, когда один член семьи вкладывает в семейный бюджет больше других. Чтобы избежать неприятных моментов, изначально супругам необходимо обговорить, что независимо от вложений, если бюджет общий, то и расходовать его супруги должны наравне.

На деле распоряжение «общей кассой» постоянно пересматривается и корректируется. Происходит это, как правило, по желанию супруга, зарабатывающего больше. Особенно сильно на равные траты реагирует жена, когда она вкладывает больше мужа. Если смотреть на это с точки зрения психологии, то такую реакцию можно объяснить конфликтом реальности с исторически устоявшимся представлением об укладе семьи, где мужчина – добытчик, которые приносит доход в дом, а жена – хозяйка, которая им распоряжается. Проблема может возникнуть и на том основании, что некоторые независимые личности, стремящиеся к свободе и самостоятельному планированию своей жизни, испытывают дискомфорт при общем бюджете, где необходимо отчитаться за каждую покупку и заработанную копейку. Так появляются «заначки» от своей половинки, и общий семейный бюджет плавно переходит в смешанный.

Совместное планирование семейного бюджета еще называют «иждивенческой моделью», так как фактически в таких ситуациях один супруг находится на содержании у другого. Сохранить равноправие голосов при таком укладе сложно, ведь старо как мир понятие: кто платит, тот и решает.

3. Смешанный вид бюджетирования.

Самый популярный и удобный вид семейного бюджета, когда имеется и «общая касса», и личные деньги у каждого участника. Здесь главенствуют солидарность и договоренность, когда супруги часть своих доходов откладывают на общие расходы, а часть оставляют на свои личные нужды, которые не обязаны включать в список расходов и отчитываться за них. Долевой вклад участников смешанного семейного бюджета может быть двух видов:

- когда партнеры вкладывают одинаковый процент от своих доходов, и кто зарабатывает больше, тот и отдает больше;

- супруги вкладывают поровну, и тот, кто зарабатывает меньше, довольствуется меньшей суммой на личные расходы, при этом размер общей кассы остается неизменным.

Негласно считается, что последний вид вклада в семейный бюджет предполагает развитие личного мотива к стремлению увеличить свой заработок супругу, который имеет меньший доход.

Учет и планирование семейного бюджета подчиняются определенным целям, связанным, например, с режимом жесткой экономии, или отвечающим на требования воспитания и дисциплины в конкретной семье. Капитализм процветает, и уже в начальной школе детей учат распоряжаться финансами и предлагают изучать понятие семейного бюджета и способы его планирования. Закладывание данной информации на подсознательном уровне помогает формировать в детских умах аналитические способности, которые в будущем помогут избежать ошибок, связанных с оценкой своих финансовых возможностей.

Заключение

И напоследок дадим вам еще один совет. Если вы решились начать вести семейный бюджет, но пока не знаете, с какой стороны подойти – не торопитесь сразу ставить цели и планировать. Задайте себе простой вопрос – зачем вам это нужно? Многие начинают вести учет по вполне банальным причинам, например, проверяют супругов или просто хотят знать, куда деваются деньги.

Как мощный инструмент контроля финансовой дисциплины, бюджет, конечно, поможет ответить вам на эти, и на многие другие вопросы. Но основная его задача все же в улучшении качества жизни.

Начните с простого анализа расходов и поговорите с супругом – семейный бюджет всегда отвечает общим интересам. Обсудите план развития семьи и наметьте главные приоритеты. Каждая семья индивидуальна в своих возможностях и потребностях – поэтому вам и только вам выбирать подходящий способ управления деньгами вашей семьи.

Поделиться