Фьючерсы: как работают, торговля на бирже, сделки, контракты, стратегии и спреды

Содержание:

- Введение

- Резюме

- Какие бывают типы фьючерсных контрактов

- Как начать торговать фьючерсами?

- Как купить фьючерс

- Как работают фьючерсы – разъяснения от финансового аналитика

- Стратегия по фазе рынка: базовые знания для начинающих

- Польза

- Ключевые отличия фьючерсов от акций

- Понятие фьючерсного контракта

- Что это такое?

Введение

Фьючерсы могут быть использованы как для эффективного хеджирования других инвестиционных позиций, так и для спекуляций. Это несет в себе потенциал для хороших прибылей связанных с использованием кредитного плеча (более подробно мы обсудим этот вопрос позже). Однако, не будем забывать и о том, что использование кредитного плеча всегда связано с повышенным риском. Перед началом торговли фьючерсами, вы должны не только максимально подготовиться теоретически, но и быть абсолютно уверенным в том, что вы способны и готовы принимать финансовые убытки.

Основная структура этого руководства состоит в следующем:

Мы начнем с общего обзора рынка фьючерсов, в том числе разберемся с тем, что такое фьючерсы, чем они отличаются от других финансовых инструментов. Обсудим преимущества и недостатки использования кредитного плеча.

Во втором разделе приведены некоторые соображения перед началом торговли, например, как правильно выбрать брокерскую фирму для торговли фьючерсами, описаны различные виды фьючерсных контрактов и различные виды торгов.

Третий раздел посвящен оценке фьючерсов, в том числе фундаментальным и техническим методам анализа, а также программным пакетам, которые могут быть вам полезны в торговле фьючерсами.

Наконец, в четвертом разделе этого руководства, приводится пример реальной торговли фьючерсами. Шаг за шагом мы рассмотрим выбор инструмента, анализ рынка и заключение сделки.

К концу изучения этого руководства, вы должны иметь общее представление о торговле фьючерсами, что позволит определиться с тем, стоит ли вам заниматься этим типом торговли. И даст хороший фундамент для дальнейшего изучения рынка фьючерсов, если вы решите, что такая торговля вам подходит.

Резюме

Подводя итоги

всему вышесказанному, давайте вкратце

перечислим те основные достоинства,

которыми обладают фьючерсные контракты:

- Благодаря огромному выбору доступных для торговли фьючерсных контрактов (в том числе, предоставляющих доступ к сырьевым рынкам) открываются широкие возможности для диверсификации;

- Комиссии по фьючерсным контрактам, как правило, на порядок ниже комиссий по тем финансовым инструментам, которые выступают в качестве их базовых активов;

- Высокая степень ликвидности. Фьючерсные контракты можно всегда легко купить и также легко продать;

- Доступность. Для приобретения фьючерсного контракта нет необходимости оплачивать полную стоимость базового актива в него входящего, достаточно внести лишь относительно небольшую сумму гарантийного обеспечения.

Вместе с тем,

необходимо полностью отдавать себе

отчёт в том, что торговля на срочном

рынке это весьма рискованное предприятие.

Та сумма гарантийного обеспечения,

которая требуется для открытия позиции,

может как легко приумножиться, так и

полностью сойти на нет. Такая торговля

рискованнее обычной торговли на фондовом

рынке ровно во столько раз, во сколько

фьючерсный контракт доступнее того

количества базового актива, которое в

нём указано.

Возможно,

после прочтения данной статьи, перед

вами встанет вопрос о том где и как можно

купить фьючерсы. Операции с фьючерсными

контрактами можно проводить практически

на любой фондовой бирже. В нашей стране

они торгуются на Московской и

Санкт-Петербургской фондовых биржах.

А вот список наиболее популярных торговых

площадок за рубежом:

Для того

чтобы получить доступ к любой из указанных

биржевых площадок, вам потребуются

услуги брокера. Брокер должен иметь

соответствующую лицензию на ведение

брокерской деятельности выданную ЦБ

РФ, а кроме этого он должен быть

аккредитован на выбранной бирже (список

аккредитованных брокеров обычно можно

найти на её официальном сайте). Так,

например, для Московской биржи этот

список выглядит следующим образом:

https://www.moex.com/ru/members.aspx

Никогда не

торгуйте фьючерсами через, так называемых,

Форекс-брокеров. Во-первых, потому, что

никакие они не брокеры, а во-вторых

потому, что фьючерсы у них не настоящие.

Поясняю, все Форекс-конторы в нашей

стране, в лучшем случае имеют статус

дилера (дилинговые центры), а брокерами

они себя называют по двум причинам:

- Это звучит

более солидно; - По

действующему законодательству их

невозможно за это наказать.

Ну а то, что

они называют фьючерсами не имеет никакого

отношения к тому, о чём велась речь выше.

Их «фьючерсы» не имеют никакой гарантии

исполнения и сделки по ним далеко не

так прозрачны и не контролируются

государственными регулирующими органами,

как все операции осуществляемые на

биржевом рынке.

О том, что такое фьючерсы вы уже знаете, теперь самое время узнать о том, как ими правильно торговать. Читайте об этом в материале: «Руководство для начинающих по торговле фьючерсами».

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера , Фьючерсы

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

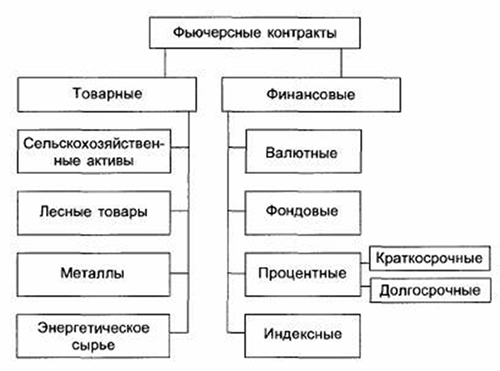

Какие бывают типы фьючерсных контрактов

Различают

два основных типа фьючерсов:

- Поставочные;

- Расчётные.

Поставочные

фьючерсы — это фьючерсные контракты в

их классическом виде. В той форме, которую

они собой представляли изначально.

Продавая контракт такого типа вы берёте

на себя обязательство поставить

оговоренное в нём количество базового

актива в заданные сроки, а приобретение

поставочного фьючерсного контракта

означает, что в момент его экспирации

(окончания) вы получите оговоренное

количество того товара,который выступает

в качестве базового актива фьючерса.

В настоящее

время ни в целях хеджирования, ни, тем

более, в спекулятивных целях, поставка

реального актива вовсе не обязательна.

Мало того, она, мягко говоря, совершенно

не нужна (ну нафига спекулянту цистерна

нефти?). Поэтому львиная доля всех

обращающихся на современной бирже

фьючерсов носят не поставочный, а

исключительно расчётный характер.

Расчётные

фьючерсы не предполагают никаких

товарных поставок, а все расчёты по ним

происходят исключительно в денежной

форме. Например, экспирация расчётного

фьючерса на нефть будет означать

взаиморасчёты между сторонами контракта

исходя из текущих рыночных цен на нефть.

Если с момента заключения такого

контракта цена на нефть снизится, то

покупатель фьючерса должен будет

возместить разницу продавцу. И наоборот,

если нефть подорожает, то продавец

фьючерсного контракта (тот кто находится

по нему в короткой позиции) будет должен

деньги покупателю (занимающему длинную

позицию).

Более того, на современных биржах торгуются такие фьючерсные контракты, базовый актив по которым попросту невозможно поставить (ввиду того, что он не имеет физического воплощения). Ну как, например, можно погрузить в вагон и доставить покупателю фондовый индекс? Да что говорить об индексах, когда на американских биржах торгуются фьючерсы на изменение погодных условий. Естественно, что подобные виды фьючерсных контрактов априори являются расчётными.

Как начать торговать фьючерсами?

Для начала торговли фьючерсами нужно определиться с торговой платформой. Их очень много, поэтому окончательный выбор за трейдером. Ниже представлены самые распространенные платформы на мировом рынке:

| NinjaTrader | Мировая торговая платформа. Она создана для активных трейдеров, которые торгуют фондовыми активами, фьючерсами и инструментами Форекс. Пользоваться стандартными функциями этой платформы, в числе которых улучшенные графики, автоматизированные стратегии и оптимизация, можно бесплатно. |

| Trade Navigator | Одно из преимуществ этой платформы: поддержку осуществляют реальные люди. Trade Navigator обеспечивает современные возможности фундаментального и технического анализов, обрабатывая огромное количество данных места и времени для того, чтобы трейдер получил большую прибыль. Еще один плюс использования этой платформы — углубленный графический анализ. |

| RTrader | Торговая платформа для частных инвесторов и брокеров. Rtrader дает возможность торговать практически из всех окон, включая графики. Существует опция управления счетом с помощью нескольких учетных записей. Возможен импорт и экспорт данных из Microsoft Excel. Быстрое исполнение ордеров является весомым преимуществом RTrader. |

Далее нужно выбрать брокера, который будет обслуживать счет. Процедура открытия и верификации счета может занять около недели. Учтите, что выбранный брокер обязан быть членом палат крупных американских бирж. Более того, он должен быть официально зарегистрирован в Комиссии по торговле товарными фьючерсами, Национальной Фьючерсной Ассоциации (если брокер из США) или Управлении по финансовому регулированию и надзору (если трейдер планирует торговать на биржах Великобритании).

Какой стартовый капитал нужен для торговли фьючерсами?

Четкого ответа на данный вопрос нет, так как каждый участник рынка решает сам, сколько он готов инвестировать. Некоторые брокеры, работающие на биржах США, требуют минимальный депозит в размере 10 000 $. Размер вложений и существующие лимиты согласовываются с брокером. Почти все брокерские компании соглашаются, что 25 000 $ достаточно для начала торговли. Сумма, меньшая, чем 10 000 $, помещает трейдера в категорию участников, которым трудно достичь успеха. С другой стороны, минимальный контракт E-mini S&P 500 на Чикагской бирже можно приобрести, имея на счету около 500 $.

Если речь идет о торговле на российских биржах, то цифры будут выглядеть иначе. Большой популярностью на фьючерсном рынке пользуется фьючерс РТС. Он относится к группе индексных фьючерсов: в качестве базового актива выступает индекс РТС, один из самых влиятельных индексов СНГ. Индекс РТС впервые появился в 1995 году. Рассчитывается на основе крупнейших российских компаний с самой высокой рыночной капитализацией.

В их числе такие масштабные игроки как «Газпром», «ЛУКОЙЛ», «Сбербанк России» и другие. Особенностью индекса является то, что он рассчитывается в долларах, а не рублях. Составляется биржей РТС, входящей в состав Московской биржи. Хотя минимальным порогом для торговли фьючерсом РТС называют 15 000 рублей, опытные специалисты советуют начинать минимум с 2000 $.

Фьючерсные контракты – один из самых удачных инструментов финансового рынка, и при их правильном использовании они могут принести огромную прибыль как отдельным трейдерам, так и крупным организациям. Один раз разобравшись в механизме работы с этим видом контрактов, Вы поймете тайные механизмы работы фьючерсных рынков и сможете применить эти знания на практике.

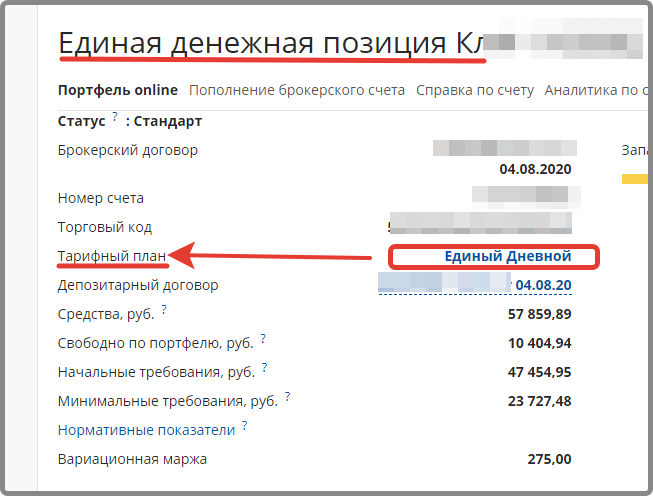

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

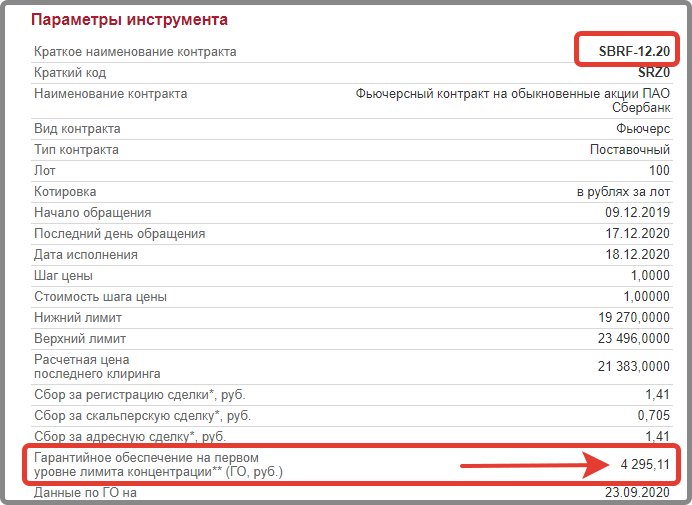

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

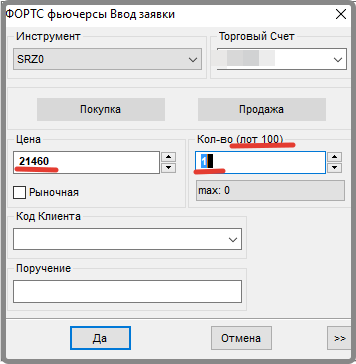

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

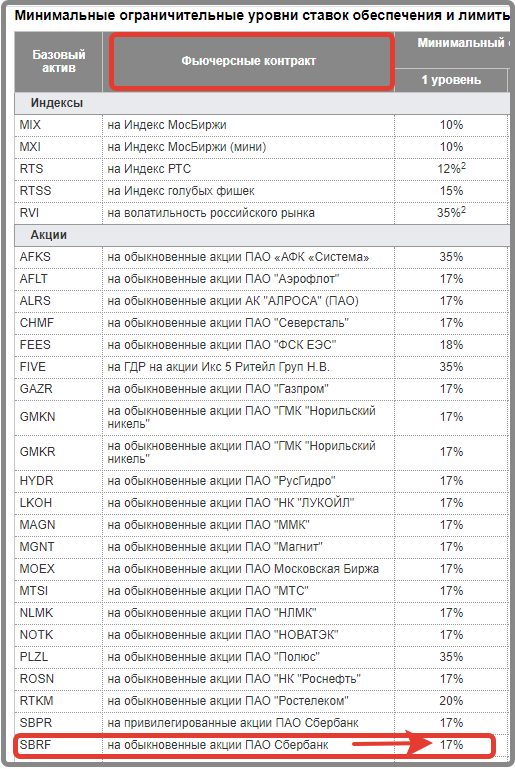

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

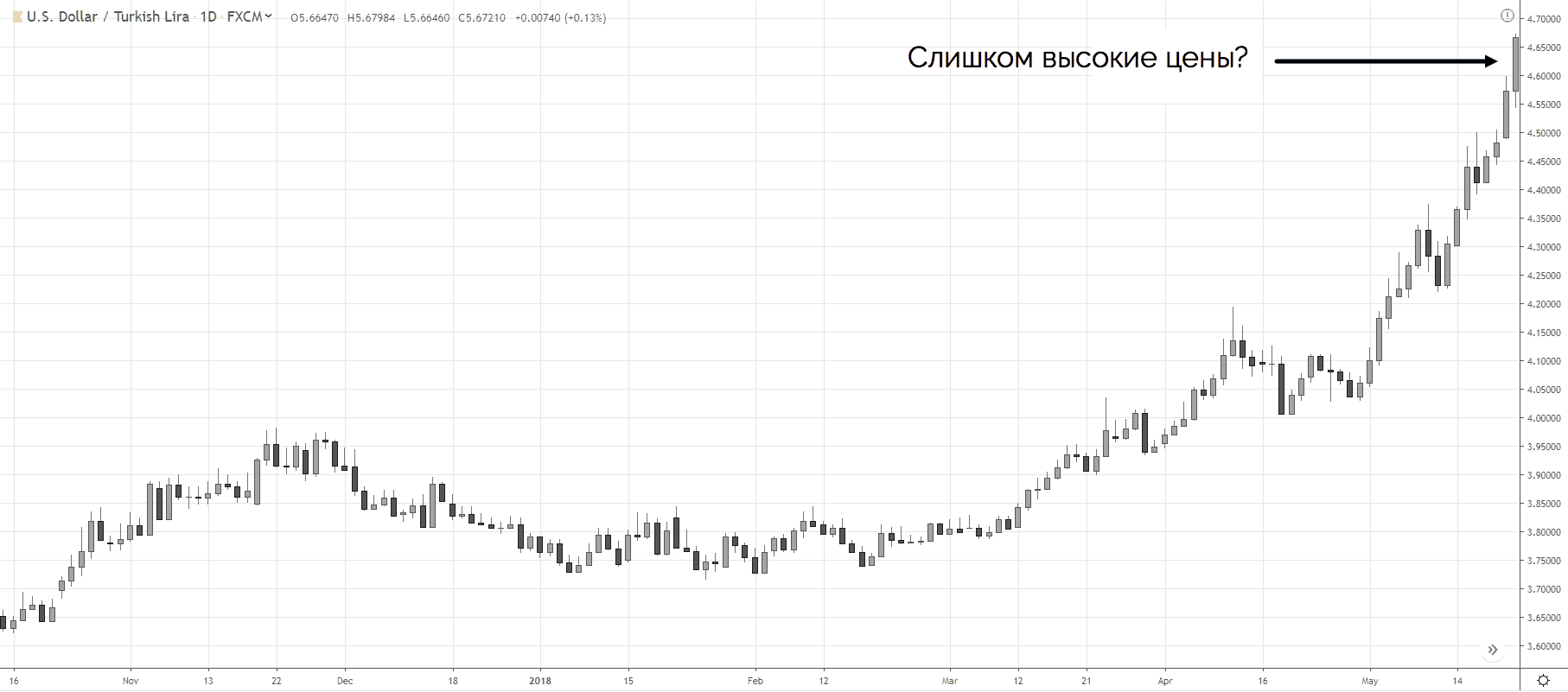

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Как работают фьючерсы – разъяснения от финансового аналитика

Николай Клёнов, Raison Asset Management, финансовый аналитик. 7 лет опыта анализа мировых финансовых рынков, в том числе в компаниях ON/Capital, Amaday. Специализация – IPO на американских фондовых площадках.

Николай Клёнов, Raison Asset Management, финансовый аналитик

“Фьючерсы (от англ. futures) – это стандартизированный биржевой контракт, который обязывает стороны купить или продать базовый актив по определенной цене в определенную дату в будущем. Этот контракт имеет спецификацию, которая определяет срок, цену и количество торгуемого актива.

Фьючерсы бывают поставочными и расчетными. Поставочный фьючерс подразумевает под собой физическую поставку базового актива со склада биржи после экспирации (срока окончания действия контракта). В случае расчетного фьючерса происходит денежный перерасчёт в разнице между ценой контракта и фактической ценой базового актива также на момент экспирации.

Фьючерсы используются для страховки от финансовых рисков (хеджирование), а также для спекуляций.

Фьючерсный спред

Помимо обычной покупки или продажи фьючерсного контракта, можно использовать спреды (одновременная комбинация фьючерсов). К наиболее распространённым спредам можно отнести:

- Календарный спред — одновременная покупка и продажа двух фьючерсов одного типа с одинаковой ценой, но разными сроками истечения.

- Межрыночный спред — трейдер покупает контракт на один актив и продает контракт с тем же сроком на другой актив.

- Межбиржевой спрэд – покупка контракта на одной бирже и одновременная продажа такого же контракта с тем же сроком на другой бирже.

Какие фьючерсы самые популярные? Здесь нет однозначного ответа. Всё зависит от того, какие цели стоят перед инвестором.”

Стратегия по фазе рынка: базовые знания для начинающих

По мнению большинства трейдеров, самые простые и понятные стратегии зачастую и оказываются выигрышными. Успешная стратегия не должна быть заумной, а наоборот, простой для понимания. Сложность в ином — при всей её простоте нужно уметь вовремя распознать точку входа и выхода, то есть уметь правильно её применять.

Стратегия по фазе рынка определяет точки входа в рынок в зависимости от того, какое его текущее состояние на данный момент. Перед тем, как рассмотреть различные фазы, дадим два совета:

- при фазе направленного тренда имеет смысл открывать позиции в направлении тренда после откатов;

- при определенном торговом диапазоне позиции рекомендуется открывать около диапазона границ.

Теперь подробнее о каждой фазе.

На рисунке вы видите определенный диапазон торговли. В данном случае рекомендуется открытие позиции в следующих случаях:

- в конце «пружины» на нижней точке уровня сопротивления;

- в точке отката и закрепления после того, как уровень сопротивления окажется пробитым.

Здесь рекомендуется делать ставку на открытие, короткой позиции, поскольку все говорит о ниспадающем тренде. Лучшие точки входа:

- проторговка (низкочастотное движение ценового тренда вдоль уровня диапазона) на уровне уровня сопротивления (если проторговка перед этим сопровождалась ложным пробоем — выходом тренда за уровень сопротивления — это еще более точный сигнал для входа);

- откат после пробоя уровня поддержки и закрепление этого уровня.

Важно помнить, что накопление (проторговка на уровне сопротивления — восходящий тренд) и распределение возможны только на финальных стадиях торгового диапазона. Открытие позиции вблизи этих уровней (как показано на рисунке) возможно только после того, как появятся подтверждения (сильные сигналы, говорящие о потенциальной направленности тренда)

Стратегия по фазе рынка хотя и проста, но требует гарантии. В рынок лучше входить, когда цена протестирует уровень диапазона.

Предполагает использование инструментария технического анализа. Лучшая возможность открытия позиции — точка после коррекции, когда нисходящий тренд цены останавливается и закрепляется на уровне поддержки. Эта стратегия по фазе рынка опасна тем, что распознать дальнейший восходящий тренд довольно непросто. Помочь в этом могут средние скользящие или сильный фактор фундаментального анализа.

Здесь все по аналогии с предыдущей стратегией: позицию лучше открывать после откатов на уровне сопротивления. Советуем воспользоваться вспомогательными опережающими индикаторами или устанавливать небольшой размер риска на сделку.

И несколько общих советов, применимых ко всем стратегиям фазы рынка:

- открытие позиций рекомендуется только на уровне поддержки или сопротивления — цена должна на них зафиксировать свою позицию;

- не входить в рынок против его движения (его текущей фазы согласно недельным и дневным графикам);

- направление движения цены должно подтверждаться объемами торгов, причинно-следственными связями и логикой. Сомнений возникать не должно;

- никто не может предугадать точное движение ценового тренда. Если есть сомнения относительно его поведения, не входите в рынок;

- не рисковать депозитом, находясь в зоне допустимого риска, даже если кажется, что позиция сверхнадежна.

Надеемся, наши советы вам пригодятся. Если есть вопросы, задавайте посредством обратной связи!

Польза

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы, но в большинстве случаев нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Ключевые отличия фьючерсов от акций

Акция – это финансовый инструмент, представленный в виде законодательно утвержденного документа. Участники сделки с этой ценной бумаги наделены определенными обязательствами и правами. В свою очередь фьючерс – это дериватив, то есть производный инструмент, выраженный в форме контракта на поставку актива.

Таким образом, можно покупать фьючерсы на акции, фьючерсы на индексы, фьючерсы на нефть, золото и на другие активы. Тема торговли акциями для новичков и не только детально раскрыта в статье «Ценные бумаги и акции: никаких скидок и маркетинга, только биржа».

Торговля фьючерсами от работы с акциями также отличается тем, что контракты имеют встроенное кредитное плечо. Эта особенность в полной мере обуславливает тот факт, что фьючерсы являются едва ли не самым ликвидным инструментом. Ниже размещено видео, в котором подробно рассказывается о механизме работы кредитного плеча.

Понятие фьючерсного контракта

Рассматривая, что такое фьючерсы, в самом названии которых уже «заложено» будущее время, описывая этот термин простыми словами с примерами, можно сказать, что это аналог спора. Инструмент появился в США и постепенно перешел на мировой рынок. Участники сделки дают прогнозы, как поведут себя акции Tesla (цены на пшеницы, нефть, платину и т.д) в ближайшие 3 месяца. Одни уточняют, что они упадут в цене, другие — добавят в стоимости. Затем через квартал происходит сравнение с стартовой ценой. Один участник обязательно будет в выигрыше, второй — проиграет.

Фьючерсный контракт — обязательство, поэтому проигравший перечисляет деньги тому, кто выиграл. Практично, этот процесс автоматизирован и является одной из функций, что выполняет биржа.

Поразительный нюанс: торговля фьючерсами на российской бирже началась раньше, чем акциями, и первые фьючерсы были именно на товары — сахар, спиртные напитки. Это одно их важных условий становления именно капитализма.

Что это такое?

Фьючерс представляет собой финансовый инструмент производного типа, а именно контракт на продажу/покупку базового актива в будущем в определенную дату, но по текущей рыночной стоимости. Предметом данного договора (базовым активом) чаще всего являются акции, валюта, облигации, процентные ставки, товары, уровень инфляции, погода и т. п.

На простом примере это можно объяснить следующим образом. Фермер занимается выращиванием пшеницы, ее стоимость на рынке сегодня, например, составляет 100 единиц за тонну. В это же время поступают массовые прогнозы, что все лето будет хорошая погода, из-за чего урожай осенью ожидается отменным, что обязательно вызовет рост на рынке предложения и последующее падение цен. В этой связи фермеру совершенно не хочется осенью продавать зерно по 50 единиц за тонну, и он договаривается с каким-либо покупателем, что непременно продаст ему 100 тонн пшеницы через 6 месяцев, однако по зафиксированной сегодня цене в 100 единиц. В этом примере фермер выступает в качестве продавца фьючерсного контракта.

Фиксация стоимости товара, поставка которого произойдет через определенный срок, на момент заключения сделки, и представляет собой суть фьючерсного контракта.

Такие финансовые инструменты возникли вместе с торговлей. Однако изначально такой рынок не имел организации и базировался на устных договоренностях между его участниками. Исторически первые контракты на продажу товаров в определенный момент появились одновременно с письменностью. Археологические раскопки показывают, что уже на клинописных табличках Междуречья имелись некие прообразы фьючерса. Затем к 18 веку в странах Европы появилось большинство производных финансовых инструментов, подобных современным, а рынки капитала были довольно высокоразвитыми.