Шорт и лонг на бирже простыми словами

Содержание:

- Процесс трейдинга

- Основы торговли акциями на бирже — что надо знать

- Как работает сделка по короткой позиции

- Одновременное открытие позиций лонг и шорт

- Игра на понижение на бирже: Правила

- Суть шортовой и лонговой торговли

- Длинная позиция: что, когда, зачем

- Суть шортовой и лонговой торговли

- Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

- Техника шортов

Процесс трейдинга

Разберем теперь выражения, которые трейдеры используют непосредственно в торговле.

Поймать лося

Это значит – закрыть сделку по Стоп Лоссу. Слово «лось» созвучно слову «Лосс» (от английского «Loss» – убыток). Стоп Лоссы трейдеры ставят для того, чтобы продавать финансовые инструменты, которые стали убыточными. То есть они теряют какую-то сумму денег, но и не сливают весь депозит.

Ловить лосей – неприятное явление. Вот выходить в профит – другое дело.

Выйти в профит

У этого выражения два значения. Первое – просто закрыть торговую позицию с прибылью. Профит – как раз прибыль (от английского «Profit»). Второе – закрыть сделку по Тейк Профиту.

Тейк Профит – это торговый приказ, обратный Стоп Лоссу. Трейдер открывает какую-то сделку, предполагает, до какого уровня примерно будет идти цена, ставит на этот уровень Тейк Профит. Когда цена доходит до уровня, брокер автоматически закрывает сделку, трейдер получает прибыль.

Фиксить

Другой вариант – «крыть». Это значит, закрывать сделки. Слово «фиксить» чаще употребляется в отношении сделок, которые закрываются с прибылью. Потому что трейдер таким образом «фиксирует» прибыль. А если сделка убыточная – то «фиксить», по идее, нечего.

Крыть – более широкое понятие. Трейдер может решить «крыться» по разным причинам. Например, планируется выход каких-то важных новостей, спекулянт не хочет рисковать и нервничать, поэтому закрывает все торговые позиции – как прибыльные, так и убыточные.

Играть против рынка

Так делают трейдеры, которые пытаются зарабатывать на коррекционных откатах внутри тренда. Я уже упоминал такую стратегию выше, когда говорил про слово «откат». И о ее опасностях говорил тоже.

Пипсовать

То есть пытаться заработать на маленьких ценовых колебаниях. У «пипсовки» есть более популярное название – скальпинг.

Скальперы открывают в течение дня сотни сделок. Как только появляется хотя бы крохотная прибыль, они быстро «кроются» и «фиксят» эту прибыль. Набирая «по нескольку пипсов» с каждой сделки, скальперы могут получать очень крупные прибыли.

Но этот стиль торговли ужасно нервный, напряженный и изматывающий.

Маржевать

Значит вести маржинальную торговлю – спекулировать на рынке с кредитным плечом. Про плечо у меня была отдельная статья, вам надо ее прочитать обязательно, чтобы не слить за раз все деньги в первой же сделке.

С одной стороны, плечо позволяет получать высокие прибыли, вкладывая очень незначительные суммы денег. С другой, из-за него можно быстро лишиться всего депозита и даже остаться в долгах у брокера.

Мариноваться

Редкий термин. Используется тогда, когда трейдер покупает какой-то финансовый инструмент, чтобы заработать на изменении его курса, а потом долго-долго не продает – «маринует».

Иногда маринование приносит огромные деньги. А иногда трейдеры, которые им увлекаются, превращаются в «кабанов» – тех, кто потерял деньги, потому что слишком долго держал позиции открытыми.

Основы торговли акциями на бирже — что надо знать

1 На бирже акции торгуются лотами, а не поштучно. В зависимости от эмитента в одном лоте может быть 1 акция, 10, 100, 1000 и даже 10000.

2 Брокер даёт возможность брать кредитные плечи, то есть покупать больше, чем хватает на собственные средства. Фактически плечо является инструментом для увеличения заработка. Новичкам не рекомендуется брать кредитные плечи для торговли акциями и другими инструментами. Это чрева-то большими потерями.

Внутри дня кредитное плечо бесплатно. Плата идёт только за перенос открытой позиции на следующий день. Это большой плюс для тех, кто торгует внутри дня (их называют дейтрейдерами).

3 Почти все акции можно «шортить», то есть играть на понижение. Для этого надо просто выставить на продажу акции, которых у вас нет.

Если рынок пойдёт вниз, то это будет заработок для трейдера. Если вверх, то убыток. Короткие позиции в основном используют уже опытные игроки.

4 На Московской бирже время основной торговой сессии с 10:00 до 18:40. Далее, по ликвидным ценным бумагам есть ещё одна сессия с 19:05 до 23:50. По выходным биржа не работает.

Также на бирже есть постмаркет и премаркет.

5 За прибыль, полученную от сделок купли продажи необходимо заплатить налог 13%. Брокер выступает в роли налогового агента, поэтому может самостоятельно отчитаться за трейдера в налоговой. Для этого достаточно оставить свободные денежные средства на брокерском счёте, чтобы он смог списать налог.

6 На рынке акций есть три типа заявок. Все их можно использовать в своей торговле:

- Рыночная (market). Покупка по ближайшему рыночной цене в стакане. Заявка исполнится моментально;

- Лимитная (limit). Точная установка цены, выше которой покупок не будет. Заявка может не исполнится, если не будет продавца, который продаст нужное число акций по выбранной цене. Аналогично с продажей;

- Стоп-лимит (stop limit). Сочетает в себе две предыдущих: покупка осуществляется по рынку при достижении какой-то цены сверху. Например, цена 99, если поставить стоп-лимит по 100, то как только котировки коснутся 100, то будет осуществлена покупка по рыночной цене 100 и выше. Это нужно, чтобы быстро заходить в начало движения цены;

Есть ещё два типа заявок: стоп-лосс и тейк-профит. Стоп-лосс для фиксации убытка, тейк-профит для фиксации прибыли.

7 Абсолютная цена акции ни о чём не говорит. Например, одна акция стоит 1 рубль, а другая 3000 рублей. По этим данным невозможно ничего сказать о том, насколько крупные эти компании.

На американском рынке абсолютной цене акции уделяют внимание. Так, считается, что оптимальная цена должна быть от $10 до $100 в среднем

Если цена сильно возрастаёт, то проводят сплит (дробление). Из 1 акции делают несколько.

8 Обратный выкуп акций не даёт гарантии, что биржевые котировки компании будут расти. Это связано с тем, что обычно ставят определённую цену, выше которой выкуп не проводится. Поэтому buyback лишь поддерживает котировки.

В США очень распространены байбэки. Причём у них нет правила ограничения цены. Поэтому их биржевые котировки ещё больше растут, поскольку сами компании их поддерживают. В нашей стране это скорее редкость.

Как работает сделка по короткой позиции

Алгоритм торговли «в шорт» зеркален по отношению к структуре сделке «лонг», то есть строится наоборот:

По сути, трейдер продает бумаги, которых у него нет в наличии. Поэтому такая сделка имеет еще одно название – «продажа без покрытия». Чтобы трейдер не вывел средства от продажи бумаг, они блокируются на брокерском счете до тех пор, пока взятые в долг акции не будут возвращены.

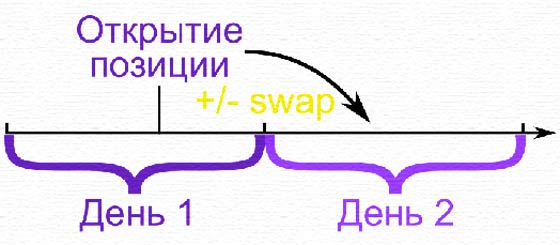

Технически все происходит просто – несколько кликов в терминале. Однако, чтобы получить прибыль на такой операции, трейдер должен предугадать движение цены вниз, иначе он будет в убытке. Кроме потерь от неправильно занятой позиции, трейдер заплатит еще и комиссию за каждый день пользования заемным активом, включая выходные. Внутри одного торгового дня плата за кредит не взимается, операция иногда проводится без переноса короткой позиции овернайт.

Если брокер может перенести позицию на следующий день, это будет стоить вам денег. Размер платы считается в процентах годовых и отталкивается от действующей ключевой ставки. Часто прибыль от разницы в цене купли и продажи акции сопоставима с размером комиссии. К этим издержкам добавляется стандартная комиссия с оборота (зависит от вашего тарифного плана). То есть, находясь в короткой позиции слишком долго, трейдер рискует отдать брокеру всю прибыль от операции. Именно по этой причине такие позиции являются короткими, а закрывается они быстро, насколько это возможно.

Пример: вы берете в кредит акции Русала (RUAL) у своего брокера по 32 руб. 4 апреля 2018 года, продаете их и получаете реальные деньги на счет. Через 10 дней покупаете те же акции по 19.8 руб. и отдаете их брокеру. На счете осталась разница, с которой посредник заберет комиссию за 10 дней пользования кредитными акциями (ставка годовых/365*10).

Теперь учтем нюансы, без которых схема сделки «шорт» будет неполной. Брокер дает кредит не только за плату, но и с обеспечением теми же акциями, но уже в вашем портфеле. Допустим, у вас 10 000 акций Русала, то есть ваш депо равен 320 000 руб. Брокер дает кредит в размере 95% от депо – 9500 акций на 304 тыс. Эти виртуальные бумаги вы и продаете. Брокеру вы возвращаете акции, цена которых в этот день составляет уже 188 тыс. (198000*95%). Разница до вычета комиссии составит 116 тыс. руб. Конечно, здесь описан идеальный случай, на максимальной ценовой амплитуде.

На практике дела обстоят сложнее. Разница в стоимости редко составляет более 10%, а предоставляемый лимит далеко не всегда используется полностью. Кроме того, у брокера тоже есть свои клиринговые лимиты на бирже, сверх которых он не сможет предоставить в кредит нужные вам бумаги. Тогда позиция не перенесется овернайт, и брокер будет вынужден её закрыть или перенести частично.

Еще один обязательный элемент сделки – стопы, которые трейдер выставляет для себя в терминале. Они сработают, если цена вместо падения двинется наверх и достигнет установленных процентов от первоначальной. Также всегда присутствует маржин кол со стороны брокера, ведь он рискует невозвратом кредита. Когда собственные средства клиента становятся меньше величины задолженности, брокер сначала направляет требование о довнесении залога или кэша. На следующем установленном уровне он принудительно закрывает позицию (если перед этим не сработал стоп-лосс). Обычно такое случается, когда цена идет против занятой позиции более чем на треть. Тогда брокер сам выкупает на бирже одолженные вами растущие акции и закрывает тем самым свой убыток. Поскольку ваша позиция в этот момент закрыта, с собственными потерями вы сделать уже ничего не сможете. Применяется маржин кол редко, только в периоды аномально резких и непредсказуемых движений на рынке.

Одновременное открытие позиций лонг и шорт

Опытные игроки иногда хеджируют свои риски, открывая две противоположные (полярные) позиции. Например, лонг на акции МТС (MTSS) и шорт на Мегафон (MFON). Обратная позиция открывается не на акции в портфеле, поскольку купленные бумаги по умолчанию уже находятся в лонге, а через взятие в кредит у брокера дополнительного объема бумаг. Если для позиции и контрпозиции берется равное количество акций, такая техника на трейдерском жаргоне называется боксингом (boxing).

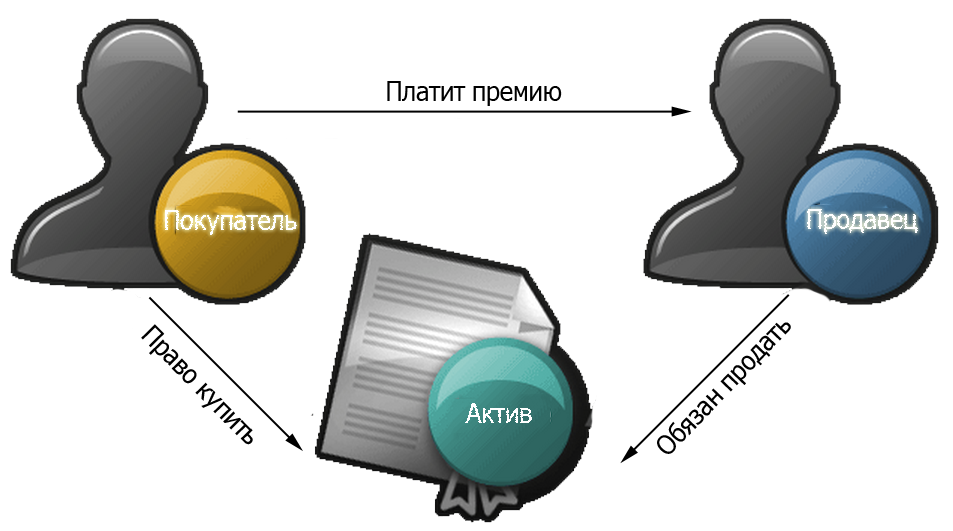

На противоположных позициях строилась стратегия первых хедж-фондов. Управляющие открывают длинную позицию на недооцененные акции и короткую – на переоцененные. Обычно такая сделка реализуется через производные инструменты, например, открытие шорта на индексный фьючерс или опцион. Это позволяет заранее учесть тренд на снижение, а не продавать акции, когда цена уже упала. При выборе времени открытия и размера короткой позиции применяются те же инструменты фундаментального и технического анализа, что и при обычной торговле. В современной практике хедж-фондов используются робо-эдвайзеры (роботы-советники), основанные на сложных математических алгоритмах.

Большой плюс сделки лонг-шорт в том, что кэш в ней не нужен. Минус в том, что заработать на противоположных движениях обычному трейдеру крайне трудно. Тому, кто только осваивает биржевую торговлю, делать это не рекомендуется. Но большие хедж-фонды научились на этой стратегии не только страховать риски своих клиентов, но и извлекать миллиардные прибыли.

Игра на понижение на бирже: Правила

Хотя данный процесс является интуитивно понятным, начинающему инвестору все же лучше ознакомиться с правилами открытия коротких позиций на рынке:

- Перед открытием коротких сделок должны быть закрыты долгосрочные позиции, так как по одним и тем же акциям невозможно вести одновременно короткую торговлю и лонг.

- Шортить можно не все ценные бумаги, предлагаемые на фондовом рынке. Для этой операции подойдут те, которые отвечают требованиям ФСФР. Федеральная служба определяет список, куда входят самые ликвидные акции крупнейших российских компаний: голубых фишек, первого эшелона и некоторые активы второго. Брокер имеет право выдавать в долг клиенту только акции, входящие в перечень ФСФР. Другие активы давать для таких сделок ему запрещено.

Список, какие акции можно продавать, ищите на сайте брокера. У компании Финам они находятся в разделе “Список маржинальных бумаг”.

На первый взгляд — это простая и понятная процедура. Но игра на понижение для обычных трейдеров несет ощутимые риски. Ведь ни один из них не может абсолютно точно знать, куда двинуться цены. Она рекомендована только опытным инвесторам, которые сознательно идут на риск, подготовлены к возможным просадкам, а не только к получению прибыли.

- В терминале Квик можно проверить наличие открытых коротких позиций, которые отображаются со знаком минус. Если бы, например, брокер одолжил клиенту 150 акций, на балансе последнего было бы указано -150 акций.

- Инвестор для увеличения прибыли может воспользоваться кредитным плечом. Но вначале лучше вести торговлю, используя только личные средства.

- Каждый актив, разрешенный для шорта, имеет свою ставку риска. Она влияет на величину кредитного плеча. Со списком акций, доступных для осуществления короткой торговли, и соответствующими им ставками риска можно ознакомиться на сайте брокера или он предоставляется по запросу.

Комиссии

- Когда сделка открывается и закрывается за время одного торгового дня (интрадей), то брокеры не облагают ее дополнительными комиссиями.

- В случае переноса через ночь за использование взятых в долг активов берется плата. Эти проценты насчитываются в соответствии с условиями тарифа выбранного брокера. В среднем она составляет около 14% годовых от суммы займа. Эквивалент ежедневного списания составляет около 0,03835% (1/365*0,14) или 5,75 руб. (15000 руб.*0,3835%). Если сделка удерживается пару дней, комиссия составит 11,5%.

- Стоит учитывать, что при окончании торгового дня московской биржи достаточно часто рынок подымается вверх. Это связано с тем, что трейдеры, тянувшие до последнего момента, закрывают свои шорты.

- Перенесение позиции практически всегда связано с большими рисками, так как за ночь могут появиться неожиданные новости под влиянием которых возникнет утренний разрыв между сделками (гэп).

Также перед входом в сделку стоит учесть возможные риски.

Суть шортовой и лонговой торговли

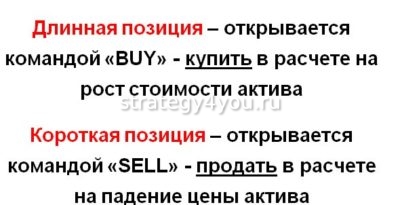

Терминами «Short» (в переводе с англ. «короткий») и «Long» («длинный») обозначаются виды финансовых операций, которые часто используются на биржах. Простыми словами они означают следующее:

- Шортить на фондовом рынке – это сначала продать, чтобы потом выкупить по низкой цене, и получить при этом прибыль.

- Лонговать – значит купить, подождать, когда «цена» поднимется, затем продать.

Шорт и лонг – торговые стратегии на фондовых рынках. Сутью шорта (коротких позиций) является получение прибыли при снижении стоимости акций или любых других финансовых инструментов, и использование падения рынка для того, чтобы заработать. Короткие позиции (продажи без покрытия) – это продажи ценных бумаг, взятых в долг у брокера под залог.

При шортовых сделках необходимо учитывать:

- поведенческую структуру рынка: наличие тренда и флэта (периода времени, когда цена не повышается и не падает);

- хорошую ликвидность инструмента;

- предыдущий курс за определённое время.

Обычными стратегиями долгосрочных инвесторов и любых трейдеров считаются лонги (длинные позиции). Они отличаются только сроком удержания приобретённых активов. Суть лонга – покупка ценных бумаг (если предполагается, что их цена будет расти в определённый период времени), последующая продажа, и получение дохода на разнице в стоимости.

Если оказалось, что приобретённые активы оценены слишком высоко, и ожидается падение их цены, целесообразно открыть шорт (короткую позицию).

Суть коротких и длинных сделок:

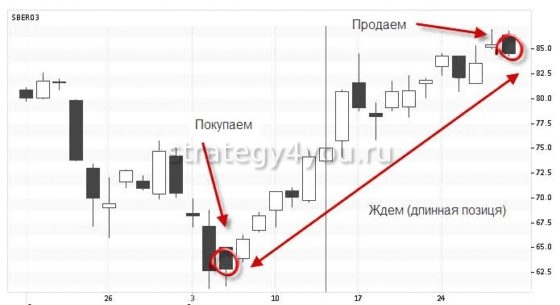

Длинная позиция: что, когда, зачем

Длинную позицию открывают трейдеры, желающие заработать на повышении цены актива. Другими словами, купить дешевле, а продать дороже. К примеру, трейдер решает открыть длинную позицию на Московской бирже и покупает акции стоимостью 100 рублей в надежде, что они вырастут в цене. Проходит какое-то время и прогноз оправдывается – акции поднимаются до 140 рублей. Он продаёт их по текущей цене и получает прибыль 40 рублей с каждой акции.

Стоит запомнить, что длинные позиции, или, по-другому, лонг – это всегда бычий рынок. На медвежьем открываются короткие позиции, или шорт. В чём разница?

Суть шортовой и лонговой торговли

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

Простую схему торговых соотношений «купить подешевле, а продать подороже» знает любой заинтересованный в фондовом рынке участник. Чтобы реализовать такую стандартную формулу, используют несколько видов контрактов и сделок. В одних используется игра на понижение, а других — повышение ставок.

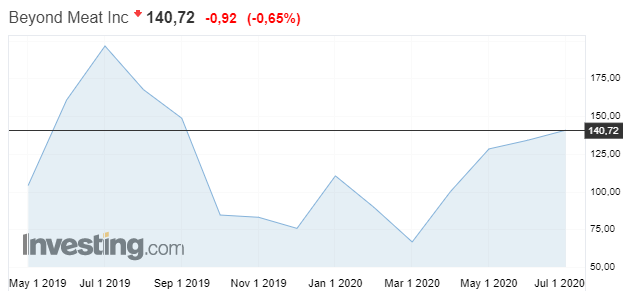

Если изучать график любого актива в долгом периоде, можно увидеть тенденцию: повышение цены происходит медленно, скачками и ступенчато. При этом падает она быстро, иногда это занимает часы или минуты. Поэтому контракты на повышение рассчитаны на долгий срок, а на падение — короткий.

Для обозначения разных видов применяют термины шорт (short) и лонг (long), что в переводе означает, соответственно, короткий и длинный.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Опытные трейдеры знают, что такое шорты и лонги на бирже и как ими управлять. Сутью шортовых операций является приумножение прибыли за счет снижения стоимости инструментов фондовой биржи, т.е. обвал рынка используют для заработка. Целью лонговых сделок — увеличение прибыли при повышении стоимости.

Если охарактеризовать эти термины простыми словами, то зашортить — это сначала продать, а потом выкупить, когда цена будет ниже, при этом получив доход. А лонговать — вначале купить, потом подождать, когда стоимость станет выше, и тогда уже продавать актив.

Короткие коммерческие операции, т.е. продажи без покрытия — это продажи акций, взятых в под процент. На практике трейдер берет у брокера некоторое количество ценных бумаг или других инструментов торговли, продает и дожидается падения цены. Затем выкупает нужное количество и отдает брокеру вместе с его комиссией, а остальное забирает себе как прибыль.

При проведении шортовых сделок нужно учесть курс за прошлые периоды, ликвидность самого актива и поведение рынка, наличие тренда и флета — особого времени, когда цена стоит на одном месте.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Участники рынка, которые работают в долгосрочных периодах, используют лонги. Если они полагают, что стоимость бумаг будет повышаться, то закупают их с последующей продажей по более высокой цене. Трейдеры лонгуют на собственные деньги, приобретая актив и затем продавая, оставляя себе прибыль в виде разницы.

Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

Стоит ли пользоваться маржинальной торговлей? В чём она может быть удобна? Давайте перечислим варианты, где она превращается в удобный инструмент трейдера.

6.1. Трейдинг внутри дня

Можно зарабатывать на трейдинге внутри, при этом имея стабильный доход от облигаций. Как это сделать?

Например, купили ОФЗ на 1 млн рублей. В таком случае можно торговать внутри дня бесплатно (платим только за торговый оборот) на сумму около 5-10 млн рублей.

Если вы успешно можете торговать, то можно неплохо заработать практически бесплатно. Ведь основная сумма лежит надёжно под проценты. Но риски потерять часть денег от трейдинга мы берём на себя.

Помните: 95% трейдеров внутри дня теряют деньги на бирже. При этом из-за самих себя. Только небольшая часть людей способна делать деньги каждый день.

6.2. Открытие коротких позиций

Только заёмные средства позволяют открывать позиции шорт. Поскольку мы не можем продавать то, чего у нас нет в портфеле. Короткие позиции активно используются спекулянтами для совершения сделок.

Поскольку акции склонны к росту, то открывать короткие позиции лучше уже более опытным трейдерам. И это делается на короткие промежутки времени.

Примечание

У большинства фондовых брокеров комиссия за перенос на ночь коротких позиций немного меньше, чем длинных.

6.3. Возможность совершать опережающие покупки

Здесь возможно несколько вариантов.

1 Инвестор знает, что вечером пополнит брокерский счёт. Акции и облигации растут. Чтобы не ждать вечера, можно купить их с самого утра. Таким образом, маржинальная торговля позволяет инвестору решать стоит ему ждать поступления денег или же купить сразу.

Причём за такую возможность использования заёмных средств ничего платить не надо, поскольку кредитное плечо в течении дня даётся без процентов.

2 Покупка на опережение. Инвестор знает, что пополнит брокерский счёт в течении ближайшего времени, на текущий момент фондовый рынок сильно упал (пусть на 5%). Тогда можно купить на просадке прямо сейчас. Маржинальная торговля стоит не так дорого, за несколько дней это почти ничего не будет стоить. К этому времени рынок может восстановится на 2-3%. Поэтому имеет смысл пользоваться удачными моментами для входа в рынок, чем ждать несколько дней пополнения.

Конечно, никто не знает отрастёт ли рынок через несколько дней. Поэтому речь идёт о гибкости, которое даёт маржинальная торговля. То есть возможность купить есть, а воспользоваться ей или нет решает уже каждый сам.

3 Дивидендный гэп. Например, после закрытия реестра акция открывается минус 7%. Можно сразу реинвестировать будущие поступления по дивидендам в акцию. Как показывает история, в момент прихода дивидендов акция обычно уже закрывает часть гэпа. Если инвестор не купил бы заранее, то пропустил бы возможность выгодно купить.

В данном случае можно сыграть на опережение.

6.4. Распределение активов

Пусть инвестор решил провести ребалансировку портфель. Он решил продать акции компании «А» и купить подешевевшие акции «Б». Чтобы не ждать продажу акций «А», он может заранее выставить заявку на покупку компании «Б». Таким образом, можно делать сразу два действия: покупать один актив и продавать другой.

6.5. Рычаг для увеличения заработка

Если трейдер может успешно торговать, то использование заёмных средств улучшит его показания. Поэтому можно сказать, что маржинальная торговля позволяет больше зарабатывать. Но не забываем, что в случае неудачи потери будут также больше.

6.6. Инструмент для хеджирование рисков

Маржинальная торговля позволяет хеджировать риски. Вспомним, что означает термин хеджирования: это уменьшение риска за счёт открытие противоположных позиций по финансовым инструментам.

Рассмотрим примеры, как инвестор может снизить риски и при это заработать:

- На текущую ситуацию есть очевидно слабая акция и есть сильная. Можно взять с плечом крупних акций в лонг, а слабых в шорт. Таким образом, куда бы не пошел рынок инвестор будет зарабатывать;

- Большой спред между депозитарными расписками в Лондоне и на Московской бирже.;

- Покупка ETF на индекс Московской биржи (TMOS, VTBX, SBMX) и шорт акции, которая не растёт;

Опять повторимся: маржинальная торговля даёт возможности, а как ими распоряжаться решает инвестор. Хеджирование также несёт определённые риски, хотя должна их снижать. Но в каких-то неблагоприятных моментах может лишь усугубить ситуацию.

6.7. Возможность взять кредит

Если инвестор уверен в росте фондового рынка или каких-то отдельных акций, то вместо того, чтобы брать в банке кредит, гораздо проще взять его у брокера. Не надо ничего не подписывать, не ждать. Просто покупаете столько ценных бумаг, сколько планируете, а потом продаёте. В итоге это избавляет от лишних походов в банк, бумажной волокиты.

Техника шортов

Игроки при торговле криптовалютой используют разные стратегии, каждая из которых имеет свою технику шортов. Результат напрямую зависит от уровня подготовки пользователя, то есть, от наличия у него практических и теоретических знаний и некоторой доли выдержки.

Самое главное в шортинге – это умение пользователя правильно выбрать момент для открытия шорта, то есть, спрогнозировать предстоящий ценовой спад.

Чтобы увеличить сумму итоговой прибыли, на некоторых биржах можно задействовать кредитное плечо (использовать залоговые средства, которые позволят увеличить прибыль даже при небольшом депозите).

То есть, по сути, открывая шорт мы зарабатываем на падении.

Фондовый рынок

Торговля на фондовом рынке выгодна как спекулянтам, так и опытным инвесторам, которые применяют долгосрочные стратегии при торговле цифровыми активами. Заработок на нисходящем тренде – популярная методика которая позволяет получать прибыль при движении рынка не только вверх, но и вниз.

Биржа криптовалют

Классический способ заработка на понижении – это торговля на бирже криптовалют. Для того, чтобы получить прибыль и не потерять свои средства, при торговле на криптовалютных биржах открытие шорта представляет собой следующий перечень действий:

-

Первоначально оформляется займ на криптовалюту;

-

Далее биткоины реализуются по актуальной стоимости, которую установила торговая площадка;

-

Пользователю стоит выждать время, пока упадут показатели криптовалюты;

-

По достижению выгодной отметки, закрывается позиция, открывается ордер с обратной позицией.

Если вы правильно проанализировали рынок, то уже с одной сделки вы сможете вернуть долг криптовалютной бирже и оплатить комиссию, остальные же средства будут вашим чистым доходом. Если вы не хотите хранить средства в криптовалюте, то вывести их в фиат очень просто – достаточно воспользоваться любым онлайн-сервисом обмена биткоинов, чтобы получить деньги на вашу банковскую карту или другие системы электронных финансов.