Сделки репо

Содержание:

- Доходность криптовалюты Репо REPO REPO за месяц и за год

- Технический анализ Репо REPO REPO

- События REPO REPO Репо

- Виды

- Примеры сделок РЕПО

- Применение операций репо

- Сделки РЕПО с КСУ

- Виды сделок РЕПО

- Understanding Repurchase Agreements

- Существенные условия договора репо

- Определение и особенности

- Проблемы

- Вторая часть сделки РЕПО не исполнена (полностью или частично)

- История сделок РЕПО

Доходность криптовалюты Репо REPO REPO за месяц и за год

| Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Сен | Окт | Ноя | Дек |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

2018 |

|||||||||||

| 17.0% | -37.6% | 44.1% | -10.6% | -0.7% | -18.2% | -26.9% | 339.9% | ||||

|

2019 |

|||||||||||

| 88.8% | 25.0% | -41.1% | -29.0% | 27.3% | 13.3% | -66.3% | -51.3% | 12.5% | -9.8% | 12.8% | -38.1% |

|

2020 |

|||||||||||

| 33.8% | -14.5% | -2.0% | 43.9% | 42.4% | -40.9% | 105.3% | 15.8% | -42.3% | 38.4% | -70.5% | 355.5% |

Технический анализ Репо REPO REPO

На данной странице отображена статистика и технический анализ криптовалюты REPO. Символьный код данной криптовалюты — REPO. По состоянию на 24 апреля 2021 года криптовалюта Репо имеет капитализацию $2,117,627.99 или 41.71 BTC и занимает место №1471 рейтинге криптовалют по капитализации. Объемы торгов за последние 24 часа по криптовалюте Репо REPO составляют $98,115.76 или 1.93 BTCЗа последний час криптовалюта Репо потеряла в стоимости 1.76% ($0.00162285), за 24 часа — потеряла в стоимости 13.07% ($0.01086999), за неделю — потеряла в стоимости 22.14% ($0.01704240), за месяц — поднялась в стоимости на 59.50% ($0.03507329), за год — поднялась в стоимости на 99.80% ($0.04695946). Относительно минимальной стоимости криптовалюты REPO в размере $0.01930173 текущий рост составляет 487.08%. Относительно максимальной стоимости криптовалюты REPO в размере $0.76817300 текущая стоимость составляет 12.24%.Криптовалюта REPO не подлежит майнингу, то есть все монеты данной криптовалюты были выпущены сразу или выпусаются исключительно разработчиками / основателями данной криптовалюты. Количество выпущенных монет криптовалюты REPO на данный момент составляет 22,524,303 монеты, что составляет 6% от общего количества монет криптовалюты Репо. Максимально возможное количество монет Репо REPO REPO составляет 356,999,900 монет.

События REPO REPO Репо

Предстоящих / прошедших событий по криптовалюте REPO REPO на данный момент нет. Если Вы являетесь представителем криптовалюты REPO REPO, пожалуйста, напишите нам и мы предоставим Вам возможность публикации событий о криптовалюте REPO REPO на нашем сайте.

Виды

Различают сделки РЕПО по способам исполнения:

- Прямое. Реализация с необходимостью обратного выкупа.

- Обратное. Приобретение активов с обязательной обратной продажей в будущем.

Бывают и другие виды сделок:

- Совершаемые в пределах одного дня. Купля-продажа и обратный выкуп происходят в течение суток.

- Овернайт. В переводе означает «через ночь». Это когда одна часть операции совершается в один день, а другая – на следующий.

- Действующие. Когда совершена только одна часть сделки – прямая.

- Открытые. Сроки окончания сделки не зафиксированы.

- Биржевые. Субъекты операции действуют по правилам биржи – она и выступает в роли гаранта соблюдения обязательств.

- Внебиржевые – оформляются между сторонами в обход биржи.

- Трехсторонние. Исполнение обязательств контролирует третья сторона.

- Сделки с Центробанком – когда одним из участников выступает Центральный банк страны.

- Междилерские. Субъекты контракта – дилеры.

- Истинные. Сделка оформляется только при подписании генерального соглашения.

Примеры сделок РЕПО

Прямое РЕПО

Клиенту брокерской компании требуется один миллион рублей под залог имеющихся у него акций Газпрома (обычно в залог брокер берет только Голубые фишки). Акции находятся на брокерском счете и оцениваются в два миллиона рублей (рыночная оценка акций должна быть больше запрашиваемой суммы).

Брокер готов ссудить клиенту деньги под определенный процент (11-16% годовых, в зависимости от брокера). В залог брокер берет акции Газпрома.

Сделку можно заключить на определенный срок (Сбербанк) или бессрочно (Финам, БКС). Если сделка заключена на определенный срок, проценты берутся в момент закрытия сделки. Если сделка бессрочная, брокер взимает проценты каждый день из расчета 1/360 оговоренной процентной ставки.

После совершения первой части сделки брокер блокирует на счете клиента акции Газпрома и переводит клиенту один миллион рублей. Акции являются гарантией возврата денег клиентом брокеру. В случае падения курса акций примерно на 30% брокер потребует внести часть денег на брокерский счет или продать часть акций Газпрома для уменьшения суммы РЕПО.

Закрыть сделку клиент может в любой момент, продав акции на необходимую для покрытия долга сумму или внеся ее наличными на брокерский счет. Если за время сделки РЕПО на акции начислены дивиденды, они приходят на счет клиента и могут быть использованы клиентом для уменьшения суммы РЕПО.

Обратное РЕПО и продажа

Клиент имеет на брокерском счете денежные средства и хочет получить под это обеспечение акции. Брокер поставляет клиенту на брокерский счет акции требуемых эмитентов в том количестве, которое необходимо клиенту (обычно брокер может предоставить только Голубые фишки). Рыночная оценка акций должна быть меньше имеющейся суммы денег на счете клиента.

После получения акций клиент продает их на фондовом рынке (открывает короткую позицию), надеясь, что цена акций упадет и он получит прибыль.

Если цена акций начинает расти, то их оценка начинает приближаться к сумме денег клиента, которую заблокировал брокер для обеспечения выполнения клиентом условий сделки. Когда цена акций приблизится до определенного порога, брокер потребует довнесения определенной суммы денежных средств на брокерский счет или откупить часть акций с рынка.

Закрыть сделку клиент может в любой момент, просто купив акции на бирже. Проценты за пользование акциями взимаются точно так же, как и в случае прямого РЕПО.

Применение операций репо

Пример сделок репо – аукционы, в ходе которых Центробанк России предоставляет ликвидность коммерческим банкам на 1 неделю. Принимаемые под обеспечение ценные бумаги входят в ломбардный список, постоянно обновляемый ЦБ. Это довольно большой перечень государственных и банковских облигаций, а также акций крупнейших российских и зарубежных компаний. При этом действует правило: чем более стабильна финансовая ситуация, тем более консервативен перечень бумаг, задействованных в аукционах репо. На данный момент это ОФЗ и облигации субъектов Российской Федерации. Ставка репо является плавающей, а её минимальное значение определяется ключевой ставкой ЦБ. В случае структурного профицита в кредитно-денежной системе могут проводиться операции обратного репо для изъятия у банков избыточной ликвидности. Такие сделки регулярно проводились в 2003–2004 г.: ЦБ РФ продавал банкам ценные бумаги, которые затем выкупал по более низкой цене.

Другой типичный пример – сделки репо на фондовом рынке. Таким образом трейдеры и инвесторы получают возможность получать более высокую прибыль, не располагая достаточным для этого собственным капиталом. В качестве кредитора может выступать брокер или уполномоченный банк. Поскольку рынок ценных бумаг волатилен, кредитор несёт повышенные риски. Бумага может упасть в цене, её эмитент – обанкротиться или объявить дефолт. Рассмотрим ситуацию, когда трейдер стремится заработать на снижении котировок бумаги, которой у него нет в наличии. Такая сделка называется короткой продажей или продажей без покрытия.

- Прежде всего, трейдер вносит начальную маржу – гарантийное обеспечение, под которое брокер предоставляет ему бумаги, в частности, взятые взаймы у другого клиента. Использование заёмных бумаг часто практикуется брокерами и не является злоупотреблением, если предусмотрено клиентским договором.

- Трейдер даёт распоряжение брокеру продать бумаги, чтобы затем выкупить их по более низкой цене. Если открытая короткая позиция переносится на следующий день, с трейдера взимается плата за перенос, рассчитываемая по текущей ставке репо.

- В случае успешной сделки трейдер получает прибыль, из которой рассчитывается с брокером за предоставленные услуги. Но возможно и другое: бумага дорожает, а на счету трейдера растут убытки. В какой-то момент начальная маржа может оказаться недостаточной для поддержания открытой позиции и трейдер получает т. н. маржин колл – требование брокера внести дополнительные средства. Если этого не сделать, то при дальнейшем росте убытка позиция будет закрыта принудительно. Этот случай называется «стоп аут».

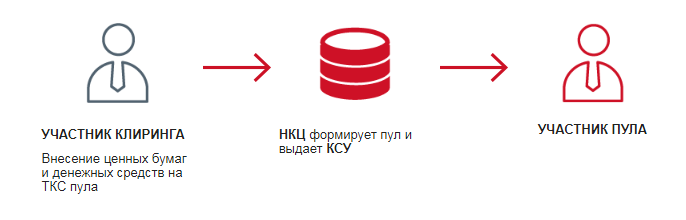

Сделки РЕПО с КСУ

Этот вид сделок появился относительно недавно, в 2016 году на Московской бирже. Его принципиальное отличие от всех остальных состоит в том, что в качестве залога здесь выступает предъявительская ценная бумага — клиринговый сертификат участия (КСУ). КСУ выпускается в документарной форме и относится к ценным бумагам неэмиссионного типа.

В данном случае, ценные

бумаги (предназначенные в качестве

залога) не продаются второй стороне

сделки РЕПО, а передаются в НКЦ

(Национальный Клиринговый Центр). А НКЦ,

в обмен на эти бумаги, выдаёт клиринговый

сертификат участия.

Для чего нужны все эти

заморочки? Дело в том, что введение КСУ

позволило во многом повысить ликвидность

и увеличить сроки сделок РЕПО. Это

произошло благодаря тому, что ценными

бумагами, переданными в имущественный

пул в обмен на КСУ, можно продолжать

успешно пользоваться. То есть, первая

сторона сделки РЕПО (тот кто получает

денежные средства) оставляет за собой

право на использование всех ценных

бумаг переданных в пул. По акциям можно

продолжать получать дивиденды, а также

участвовать в управлении компанией-эмитентом.

По облигациям — продолжать получать

купонный доход.

Если возникает

необходимость вывести из пула ту или

иную ценную бумагу, то этот вопрос

решается довольно просто. Нужно лишь

заменить нужную бумагу другими финансовыми

инструментами равнозначными ей по

стоимости.

То есть, если в обычных

сделках РЕПО (без КСУ), первая сторона

сделки, по сути, лишается залоговых

ценных бумаг на весь период сделки, то

в РЕПО с КСУ ценные бумаги остаются в

частичном управлении. Именно этот факт

и способствует тому, что условия сделок

становятся более гибкими, а это, в свою

очередь, позволяет заключать их на

гораздо более длительные сроки.

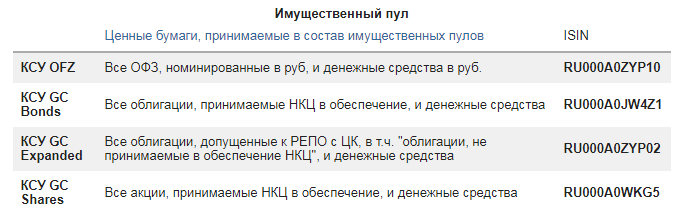

В качестве активов

формирующих имущественный пул в настоящее

время могут использоваться акции и

облигации. Вот информация по этому

поводу с сайта Московской биржи:

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Виды сделок РЕПО

Основные виды сделок

- Прямое РЕПО;

- Обратное РЕПО.

Сделками прямого РЕПО называются сделки продажи ценных бумаг кредитору с обязательством обратной покупки заемщиком.

Сделками обратного РЕПО (англ. Reverse repo) называются сделки покупки ценных бумаг заемщиком с обязательством обратной продажи кредитору.

Обратное РЕПО — это то же самое соглашение РЕПО с точки зрения покупателя, а не продавца. Следовательно, продавец, выполняющий транзакцию, назвал бы его «РЕПО», а покупатель в той же транзакции назвал бы его «обратным РЕПО». Таким образом, «РЕПО» и «обратное РЕПО» — это абсолютно одинаковые транзакции, которые описываются с разных точек зрения контрагентами сделки.

Термин «обратное РЕПО и продажа» используется для описания создания короткой позиции по финансовому инструменту, когда покупатель в операции REPO немедленно продает предоставленные продавцом ценные бумаги на бирже. В дату закрытия сделки покупатель приобретает соответствующие ценные бумаги и передает их продавцу, тем самым закрывая короткую позицию.

Виды сделок по сроку существования

- Сделки внутри дня — сделки прямого и обратного РЕПО совершаются в один и тот же день.

- Овернайт (англ. Overnight) — соглашение с датой погашения «на следующий день». Обе части сделки заключаются на спот рынке (первая часть — today, вторая — tomorrow).

- Срочное REPO — срок соглашения превышает один день.

- Действующие REPO — срок исполнения второй части фиксирован, но еще не наступил.

- Открытые REPO — срок погашения не устанавливается.

Срочные и открытые договоры обратного выкупа

Основное различие между срочным и открытым РЕПО заключается в количестве времени между продажей и обратным выкупом ценных бумаг.

REPO, которые имеют определенную дату погашения (обычно следующий день, неделю или месяц), являются срочными соглашениями обратного выкупа. Брокер продает ценные бумаги клиенту с условием, что он выкупит их обратно по более низкой цене в определенный день. Клиент получает право пользования ценными бумагами на срок действия сделки, а брокер получит проценты, указанные как разница между начальной ценой продажи и ценой обратного выкупа. Процентная ставка является фиксированной, и проценты будут выплачены клиентом по истечении срока погашения. Термин «срочное РЕПО» используется для инвестирования денежных средств или ценных бумаг, когда стороны знают, на какой срок заключена сделка.

Соглашение об открытом РЕПО (также известное как РЕПО по требованию) работает так же, как и срочное РЕПО, за исключением того, что брокер соглашается на сделку без заранее установленной даты погашения. Сделка может быть прекращена любой из сторон путем направления уведомления другой стороне. Если открытое РЕПО не прекращается, оно автоматически переносится каждый день. Проценты выплачиваются ежедневно или ежемесячно, а процентная ставка периодически пересматривается в зависимости от рыночной ситуации.

Открытое РЕПО используется для инвестирования денежных средств или финансовых активов, когда стороны не знают срока окончания сделки. Но почти все открытые соглашения закрываются в течение одного-двух лет.

По месту заключения сделки

- Биржевые — сделка заключается на бирже, которая является гарантом соблюдения всех условий сделки.

- Внебиржевые — сделка заключается вне биржи. Параметры сделки определяют сами участники.

- Трехстороннее РЕПО — в сделке участвует третья сторона. Клиринговый агент или банк проводит операции между покупателем и продавцом и защищает интересы каждого из них. Он удерживает ценные бумаги и гарантирует, что продавец получит наличные деньги в начале действия договора, а покупатель переводит денежные средства в пользу продавца и поставляет ценные бумаги по достижении срока погашения.

Контрагенты, участвующие в биржевых сделках РЕПО

На российском рынке все биржевые сделки заключаются на МосБирже. Контрагентами, которые присутствуют на бирже и участвуют в сделках, являются:

Understanding Repurchase Agreements

Repurchase agreements are generally considered safe investments because the security in question functions as collateral, which is why most agreements involve U.S. Treasury bonds. Classified as a money-market instrument, a repurchase agreement functions in effect as a short-term, collateral-backed, interest-bearing loan. The buyer acts as a short-term lender, while the seller acts as a short-term borrower. The securities being sold are the collateral. Thus the goals of both parties, secured funding and liquidity, are met.

Repurchase agreements can take place between a variety of parties. The Federal Reserve enters into repurchase agreements to regulate the money supply and bank reserves. Individuals normally use these agreements to finance the purchase of debt securities or other investments. Repurchase agreements are strictly short-term investments, and their maturity period is called the «rate,» the «term» or the «tenor.»

Despite the similarities to collateralized loans, repos are actual purchases. However, since the buyer only has temporary ownership of the security, these agreements are often treated as loans for tax and accounting purposes. In the case of bankruptcy, in most cases repo investors can sell their collateral. This is another distinction between repo and collateralized loans; in the case of most collateralized loans, bankrupt investors would be subject to an automatic stay.

Существенные условия договора репо

Главными условиями договора являются требования к ценным бумагам:

- вид (например, акции или облигации), а также ценные бумаги, выпущенные в наличной или безналичной формах;

- тип (например, акции «голубых фишек» или второго эшелона);

- количество.

К примеру, по условиям 1 части сделки акции были приобретены за 375 000 руб. (5 000 $ или 145 000 грн.). Во второй части договора предусмотрен выкуп этих ценных бумаг за 412 500 руб. (5 500 $ или 159 500 грн.). В этом случае ставка будет равна 10 % (500/5000*100).

Участники рынка, играющие на понижение, применяют операции депо, обратные сделкам репо: обратная продажа осуществляется по пониженному курсу. В расчете ликвидности необходимо сделать выбор между депо (сделки с использованием заемных ценных бумаг) и репо (сделки с использованием заемных денежных средств). В целом, при спокойной ситуации на рынке операции репо применяются чаще, а депо более актуальны в периоды экономических потрясений: трейдер продает ценные бумаги, чтобы через короткий промежуток времени приобрести их дешевле.

Объект и форма договора

Объектом договора является предмет залога. Это могут быть ценные бумаги следующих видов:

- акции и облигации российских и иностранных эмитентов;

- инвестиционные паи;

- клиринговые сертификаты участия.

Договор составляется в количестве экземпляров, равном количеству участников сделки, по одному экземпляру для каждой стороны.

Субъектный состав

Субъектами договора являются продавец и покупатель. Если одной из сторон договора является физическое лицо, то второй стороной может быть только юридическое лицо, являющееся брокером, дилером, кредитной организацией или профессиональным участником рынка ценных бумаг.

Права и обязанности сторон

Права и обязанности продавца

- Продавец обязуется передать покупателю ценные бумаги, свободные от обязательств перед третьими лицами.

- В случае существенного изменения цены договором может быть предусмотрена выплата компенсационного взноса. Этот пункт актуален для долгосрочных сделок репо или для краткосрочных сделок с ценными бумагами, которые характеризуются высокой волатильностью.

- Если в течение действия договора ценные бумаги, переданные согласно первой части сделки, были конвертированы в другие, то может быть предусмотрена передача покупателю иных ценных бумаг. Однако это условие должно быть зафиксировано в договоре.

Права и обязанности покупателя

- Покупатель обязуется передать продавцу во второй части сделки ценные бумаги, не обремененные обязательствами перед третьими лицами.

- Договор может предусматривать запрет на совершение сделок с предметом договора в течение срока действия. Это ограничение должно быть зафиксировано на счете репо покупателя.

- В случае изменения цены также могут быть предусмотрены компенсационные выплаты продавцу.

- Обязательства по договору могут быть исполнены покупателем досрочно, если данное условие определено договором.

Генеральные соглашения по сделкам репо

Существует генеральное соглашение, содержащее условия, установленные саморегулируемой организацией НФА (Национальной Фондовой Ассоциации) для заключения договоров репо. Данный документ распространяется на весь рынок ценных бумаг.

Генеральное соглашение должно соответствовать Примерным условиям, которые являются обязательными:

- Порядок заключения договоров репо.

- Существенные условия договора.

- Порядок исполнения обязательств.

- Правовой статус контрагентов.

- Механизм разрешения споров по договору.

- Проведение верхней и нижней переоценки.

Из международных соглашений по операциям репо следует отметить следующие:

- General Master Repurchase Agreement;

- Global Master Repurchase Agreement.

Исполнение договора репо

Надлежащее исполнение условий договора происходит в момент получения покупателем, определенным во второй части договора, ценных бумаг в документарной форме или в момент зачисления на счет депо либо внесения записи в реестр владельцев ценных бумаг.

Обязательства могут быть выполнены путем проведения взаимозачета, а также при помощи уполномоченных лиц (брокера, депозитария или клиринговой организации).

Законодательство предусматривает возможность досрочного исполнения договора в случае наступления форс-мажорных обстоятельств либо неисполнения или ненадлежащего исполнения обязательств одной из сторон перед другой стороной или третьими лицами.

Определение и особенности

Подробной расшифровки аббревиатуры РЕПО не существует! Это общепринятое сокращение, которое нельзя разобрать на составляющие. А вот первоначальное английское значение найти можно – оно расшифровывается или читается как repurchase agreement, то есть соглашение о выкупе.

Давайте обсуждать, что это простыми словами – договор РЕПО. Это популярный инструмент работы на фондовом рынке, предназначенный для грамотного инвестирования. Иными словами, – это соглашение между двумя сторонами, в качестве предмета сделки выступает определенная материальная ценность – допустима работа с акциями, облигациями, ценными бумагами.

Разбираясь в вопросе, что это такое РЕПО простыми словами, нужно понять – в сделку между продавцом и покупателем (инвестором) включены две составляющие. Давайте рассмотрим обе части операции:

- На первом этапе покупатель становится владельцем актива на определенных установленных условиях;

- На втором этапе продавец выкупает предмет сделки обратно через небольшой срок, который был решен заранее.

Объясним, что это валютный рынок московской биржи в другой статье.

Здесь пора объяснить, что это – ставка РЕПО. Ставка представляет собой величину положительную или отрицательную, исчисляется только в процентах. Используется как инструмент расчета стоимости, применяется на втором этапе сделки.

Здесь пора объяснить, что это – ставка РЕПО. Ставка представляет собой величину положительную или отрицательную, исчисляется только в процентах. Используется как инструмент расчета стоимости, применяется на втором этапе сделки.

Надеемся, вам стало понятно, что это такое – счет РЕПО простыми словами. Пора обсудить некоторые детали, которые характерны исключительно для этого финансового инвестиционного инструмента. Полезно знать определение — фондовая биржа это…прочтите в другой статье.

Специальная сделка базируется на трех принципах:

- Срочность. Возврат материальных ценностей оговаривается при заключении сделки – существуют определенные ограничения по времени. Если дата установлена не была, то срок определяется автоматически и составляет год с момента заключения договора.

- Возвратность. Все проданные МЦ возвращаются продавцу в оговоренные сроки без исключений;

- Платность. Заключенная между сторонами договоренность предполагает возможность получить определенную прибыль – это выплачиваемые проценты или дисконт по отношению к рыночной стоимости.

Какими преимуществами обладают операции РЕПО? Рассмотрим основные моменты:

- Низкий процент на право пользования денежными средствами (по сравнению с обычным кредитованием);

- По согласованию сторон сделка длится строго определенное время и имеет четкий алгоритм завершения;

- Покупатель может распоряжаться полученными в рамках договора материальными ценностями по своему усмотрению и извлекать выгоду из движения средств;

- Подтверждение платежеспособности не требуется, достаточно простейшего договора между сторонами;

- Текущая операция по Законодательству РФ не облагается налогом на добавочную стоимость.

Что это такое – сделка РЕПО простыми словами мы разобрались, пора поговорить о возможных видах и вариантах.

Проблемы

Repo Coin выявила ряд проблем с сегодняшней индустрией автоматического возвращения. Компания утверждает, что в Соединенных Штатах растут автопоиски. Все больше и больше американцев арендуют или покупают транспортные средства, а затем избегают платежей. Это означает, что кредиторы и агенты по восстановлению должны возвращать транспортные средства.

Некоторые из выявленных проблем в технической документации Repo Coin включают:

- Текущая модель для индустрии автоматического репо «не отвечает требованиям автокредитования, которые экспоненциально увеличиваются с 2012 года», — говорится в технической документации

- Сегодняшняя отрасль опирается на дорогостоящие, неэффективные технологии для поиска транспортных средств, что приводит к медленному и дорогостоящему процессу восстановления для кредиторов, стремящихся восстановить утраченные активы

- Технология распознавания номерных знаков или LPR является дорогостоящей и трудно реализуемой

- Существует неэффективный процесс коммуникации между кредиторами и компаниями-репозитариями

Repo Coin планирует решить все эти проблемы, используя технологию blockchain и смарт-контракты.

Вторая часть сделки РЕПО не исполнена (полностью или частично)

Рассмотрим ситуацию, когда стороны не выполнили обязательств по второй части РЕПО и не провели процедуру урегулирования взаимных требований (либо ее не прописали в договоре), предусмотренную п. 6 ст. 282 НК РФ. Иными словами, сделка не признается сделкой РЕПО для целей налогообложения.

Как предписано законодательством, в данном случае налогообложение операции должно происходить по правилам ст. 280 Кодекса и операцию по первой части РЕПО для целей налогового учета надо рассматривать как обычную сделку купли-продажи ценных бумаг. В Письме Минфина России содержится несколько актуальных замечаний на этот счет. Одно из них касается даты, на которую определяется рыночная (расчетная) цена ценной бумаги. Напомним, что при продаже ценных бумаг для целей налогообложения нельзя признавать цену их фактической реализации сразу. Сначала ее нужно сравнить с рыночными (расчетными) ценами на указанные ценные бумаги и определить размер их отклонения друг от друга <*>. Минфин России в Письме указал, что рыночные (расчетные) цены определяются на дату исполнения первой части РЕПО.

<*> Подробнее о порядке определения расчетной стоимости ценных бумаг см. в статье С.Г. Тарыгина «Определение расчетной цены некотируемых ценных бумаг» // РНК, 2006, N 11. — Примеч. ред.

При признании сделки не соответствующей в целях налогообложения требованиям сделки РЕПО у участников договора возникают доходы либо расходы, связанные с куплей-продажей ценных бумаг. В рассматриваемом случае датой признания доходов и расходов от купли-продажи ценных бумаг является дата второй части РЕПО. Вместе с тем необходимо откорректировать ранее учтенные доходы (расходы) в виде процента по РЕПО. Корректировку следует производить в текущем отчетном периоде.

Пример 2. 20 марта 2006 г. ЗАО «Сигмабанк» и ЗАО «АльфаИнвест» заключили сделку РЕПО, по которой ЗАО «Сигмабанк» признается покупателем, а ЗАО «АльфаИнвест» — продавцом по первой части сделки РЕПО. Участники сделки исчисляют доходы и расходы по налогу на прибыль методом начисления. Предметом сделки являются акции, обращающиеся на ОРЦБ.

По договору 20 марта 2006 г. ЗАО «АльфаИнвест» передает контрагенту 1000 акций. Последний в тот же день перечисляет продавцу по первой части РЕПО 13 500 000 руб. (по 13 500 руб. за каждую акцию).

21 августа 2006 г. стороны обязаны совершить обратную операцию, по которой ЗАО «Сигмабанк» передаст ценные бумаги на депо-счет контрагента, а ЗАО «АльфаИнвест» оплатит их по общей стоимости 14 000 000 руб. (по 14 000 руб. за каждую акцию).

На дату совершения первой части РЕПО (20 марта) минимальная цена акций на бирже составила 14 200 руб.

Исходя из условий примера, ставка РЕПО равна 8,7783% .

На конец I квартала 2006 г. ЗАО «Сигмабанк» отразило доходы от операции РЕПО:

13 500 000 руб. x 8,7783% x 11 дн. : 365 дн. x 100% = 35 714 руб.

На конец II квартала доходы ЗАО «Сигмабанк» от операции РЕПО составили:

13 500 000 руб. x 8,7783% x 91 дн. : 365 дн. x 100% = 295 456 руб.

На указанные отчетные даты ЗАО «АльфаИнвест» отразило расходы от совершения операции РЕПО в тех же суммах (35 714 руб. — по I кварталу и 295 456 руб. — по II кварталу).

Допустим, 21 августа на дату второй части РЕПО операция обратной покупки (продажи) не исполнена. Процедура урегулирования взаимных требований в договоре РЕПО не прописана. В такой ситуации сделка перестает удовлетворять требованиям сделки РЕПО и для целей налогообложения ее необходимо рассматривать как сделку купли-продажи ценных бумаг.

Исходя из Письма Минфина России, на дату предполагаемого исполнения второй части РЕПО (21 августа) у ЗАО «Сигмабанк» возникнут доходы от реализации. Причем цена фактической реализации акций (13 500 руб.) окажется ниже минимальной биржевой цены акций (14 200 руб.), сложившейся на дату исполнения первой части РЕПО. В связи с этим ЗАО «Сигмабанк» в III квартале признает доходы от реализации ценных бумаг в размере 14 200 000 руб. (14 200 руб. x 1000 шт.). Основание — п. 6 ст. 282 НК РФ.

Поскольку в I и II кварталах участники несостоявшейся сделки РЕПО отражали доходы и расходы по сделке в виде процента РЕПО, ЗАО «Сигмабанк» при подаче декларации за 9 месяцев 2006 г. обязано откорректировать суммы налогооблагаемых доходов. ЗАО «АльфаИнвест» при подаче декларации за 9 месяцев скорректирует расходы, ранее отраженные в отчетности за I квартал и полугодие 2006 г.

История сделок РЕПО

Члены комитета ФРС США

Члены комитета ФРС США

Первые сделки РЕПО стали заключаться в США в 1917 году. В связи с военным временем правительство подняло налоги, сделав обычное кредитование не привлекательным. Организатором сделок выступал Федеральный резерв США. Этот механизм использовался для кредитования других банков Америки. Но участники финансового рынка быстро оценили преимущества, которые давали сделки РЕПО перед обычными кредитами, и сделки РЕПО стали заключаться между всеми участниками рынка.

Сделки РЕПО продолжали развиваться и достигли своего расцвета к 1925 году. Затем биржевой крах и последовавшая за ним «Великая депрессия» привели к прекращению сделок на финансовых рынках. Возрождение этого вида финансовой деятельности началось в 1950 году. Окончательное развитие произошло в 90-х годах 20-го века. Стали появляться компьютеры, появился интернет и биржевая торговля стала использовать новые компьютерные технологии.

Некоторые недобросовестные банки использовали REPO для организации финансовых пирамид. На имеющуюся сумму денег покупались ценные бумаги. Они отдавались в залог под новую сумму денег. Операция повторялась много раз. В результате банк получал высокий доход, но его риски многократно возрастали.

Другим видом недобросовестного использования REPO может служить пример с банкротством банка Lehman Brothers. За счет использования механизма РЕПО банк снижал уровень кредиторской задолженности и это позволяло ему иметь более высокие кредитные рейтинги, чем аналогичные банки. Банкротство Lehman Brothers привело к кризису 2008 года, когда банкротство одного крупного банка потянуло за собой цепочку банкротств других банков и предприятий.

Кризис выявил проблемы с рынком REPO в целом. Федеральная резервная система выделила по меньшей мере три проблемные области:

- Зависимость рынка трехстороннего РЕПО от внутридневного кредита, предоставляемого клиринговыми банками;

- Отсутствие эффективных планов по ликвидации залогового обеспечения в случае дефолта дилера;

- Нехватка жизнеспособных методов управления рисками.

Начиная с конца 2008 года, ФРС и другие регуляторы установили новые правила для решения этих и других проблем. Одним из последствий этих правил было усиление давления на банки с целью сохранения их наиболее безопасных активов, таких как казначейские облигации, чтобы у них появился стимул не давать их в долг через соглашения РЕПО.

По данным Bloomberg, влияние этих правил было значительным: вплоть до конца 2008 года оценочная стоимость глобальных ценных бумаг, предоставленных таким образом, составляла около 4 трлн. долларов. Однако с тех пор эта цифра приблизилась к 2 триллионам долларов. Кроме того, ФРС все чаще заключает соглашения о выкупе (или обратном выкупе) в качестве средства компенсации временных колебаний в банковских резервах.

В июле 2011 года среди западных финансистов возникли опасения, что кризис потолка долга США может привести к дефолту. Дефолт вызвал бы кризис на рынке REPO. Это было связано с тем, что ценные бумаги Казначейства США являются наиболее часто используемым обеспечением на рынке REPO, а дефолт снизил бы стоимость казначейских обязательств. В этом случае заемщикам РЕПО пришлось бы размещать гораздо больше залогового обеспечения для получения необходимых средств.