Условия ипотеки в тинькофф банке

Содержание:

- Надежность банка и рейтинг

- Как оформить анкету в банке Тинькофф?

- Ипотека от 6 процентов

- Как подать заявку на ипотеку в Тинькофф банке онлайн

- Нюансы получения кредита на квартиру или участок

- Можно ли получить ипотеку в Тинькофф банке без первого взноса

- Условия выдачи ипотечного кредита

- Ипотечные программы от Тинькофф

Надежность банка и рейтинг

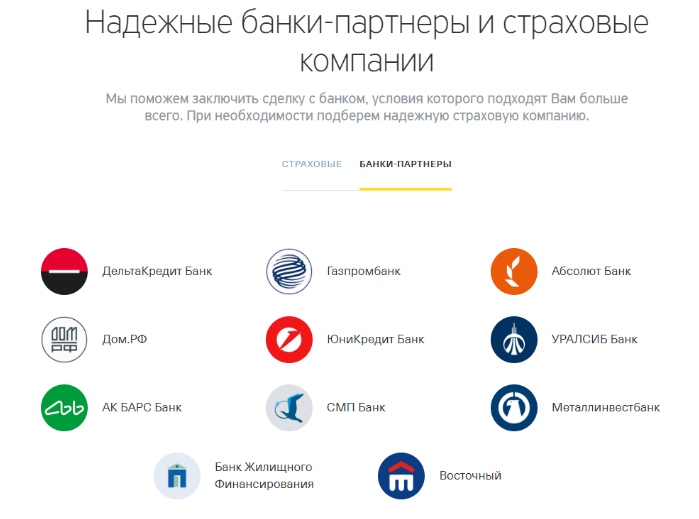

Первое, что стоит отметить тем, кто хочет оформить в банке Тинькофф ипотеку под вторичное жилье, – это особенности сотрудничества компании. Она находится одновременно с обеих сторон баррикад, заключая контракты не только с клиентами, но и с партнерами, владеющими новостройками.

Таким образом, при оформлении ипотеки, вам даже помогут с выбором надежного продавца, а банк одновременно удовлетворит спрос и предложение, предоставив клиентам временный заем, а партнерам – потребителей. Соответственно, банк подойдет и тем, кто планирует продать свое жилье.

В повседневности частой практикой бывает разбиение обязанностей между двумя организациями, одна из которых будет заниматься выдачей ипотечного кредита, а другая – поиском клиентуры. В случае с Тинькофф – это всё можно сделать в одном месте, чем и объясняются столь выгодные условия сделки для обеих сторон.

В России такая практика встречается крайне редко, а сам банк ориентируется на западный аналог, где брокером выступают и страховые компании, с другими организациями, а не только банки, как у нас.

Сама организация предоставляет несколько видов ипотечных кредитов, в зависимости от вашей истории займов и других нюансов сделки, можно выбить даже ипотеку без первоначального взноса от Тинькофф банка.

Сама организация существует уже более 20 лет, ведь первичный банк был основан ещё в 1994 году, а затем перекуплен тем самым Олегом Тиньковым, спустя 11 лет. С тех пор и начались основные реформы, которые к нашему времени привели к столь чудесным условиям кредитования в банке.

А всё это благодаря тому, что организация, опять же, ориентируется на западные аналоги, у которых нормой считается брать ипотеку под 6-10 процентов, а не, как у некоторых банков в РФ, под 20-40.

Но стоит учесть, что реализация таких стандартов работы была бы крайне накладной для мелкой организации, относительно других предприятий, если бы не уклон Тинькофф в онлайн-банкинг. Благодаря этому оформить ипотеку и кредит в Тинькофф банке вы можете без необходимости посещать главный офис в Москве.

Более того, главный офис является единственным отделением организации, функционирующим на данный момент, а все сделки с кредитным гарантом, в большинстве своем, оформляются через личный кабинет клиента, что ещё пару лет назад считалось чем-то невероятным.

Опять же, всё это возможно благодаря тому, что Тинькофф не выдает жилищный кредит напрямую, а лишь является посредником, который, тем не менее, способен выбить своим клиентам более выгодные проценты.

Специалисты проводят онлайн-консультации, отвечая на все ваши вопросы, после чего передают вам список документов, которые необходимо предоставить, есть возможность воспользоваться специальным ипотечным калькулятором. Затем вся документация отправляется в другие банки, где уже и предоставляются возможные виды ипотечных займов, доступные тому или иному заемщику.

Казалось бы, вы переплачиваете, но на деле, суммируя потраченные нервы при оформлении самостоятельного займа и то, как на вас могут нажиться недобросовестные предприятия, вы даже экономите. Именно это и стало причиной столь высокого рейтинга Тинькофф относительно других банков на рынке, и большого кредита доверия со стороны кредиторов.

Чтобы убедиться самому в вышесказанном, достаточно перейти на любой сайт с отзывами об ипотечных займах в различных банках и прочитать мнения реальных людей о том, как они сотрудничали с банком.

Как оформить анкету в банке Тинькофф?

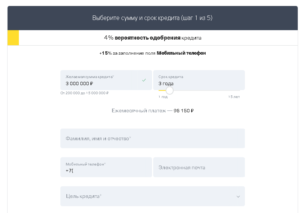

Подать анкету, чтобы взять ипотеку, можно как при личном посещении отделения банка, так и онлайн. Второй способ самый оптимальный для пользователей интернета, так как занимает всего пару минут:

- зайдите на сайт Тинькофф.ру (tinkoff.ru) и перейдите в раздел «Ипотека».

- Заполните все поля в анкете в личном кабинете: ФИО, номер телефона и электронную почту.

- Оператор определит, какие документы необходимо предоставить для оформления займа в вашем случае. Как правило, банк требует стандартный пакет документов: копию трудовой книжки, копи. Паспорта и справки с работы формы 2НДФЛ. Сотрудник банка перезвонит и сообщит о необходимости предоставления тех или иных документов.

- Далее необходимо загрузить сканы или фотографии хорошего качества требуемых документов в специальную форму заявки и отправить их сотруднику банка.

- Менеджер отправит заявку с документами во все банки-партнеры.

- После того, как партнерские банки пришлют решение об одобрении кредита и условия, на которых они могут предоставить его, менеджер свяжется с вами.

- Вам останется только выбрать наиболее выгодные условия и посетить выбранный банк-партнер для оформления ипотеки. Контактировать с банком-партнером придется только один раз – при подписании договора.

- В отделении банка-партнера сотрудник произведет расчеты платежей и срок погашения. Сделать это можно и самостоятельно, используя ипотечный калькулятор на сайте банка.

- Деньги переводятся на счет продавца квартиры или застройщика.

ВАЖНО: Услуги Тинькофф банка совершенно бесплатны. Организация не только берет на себя всю бумажную волокиту и взаимодействие с партнерами, но оказывает содействие в получении сниженной процентной ставки.

Ипотека от 6 процентов

Хоть заем от 6 процентов и звучит крайне выгодно, но не стоит вестись на поводу у маркетологов. В реальности же такой кредит смогут получить лишь единицы с идеальной историей займов и ресурсами, которых хватило бы для покупки дома без помощи брокеров.

Но и здесь есть маленький нюанс, ведь зачастую подобное встречается у ИП, которые всё же вынуждены брать кредит для распределения финансовой нагрузки

И, что важно, банк предоставляет выгодные условия и для них. В целом, оформление ипотеки всегда оставалось крайне щепетильным и серьезным делом

Здесь имеется множество нюансов, а брокеры выдают вам предложения, основываясь не только на голых цифрах, но и на вашем характере, типаже личности и прочим параметрам. Ведь кредитование – это бизнес, а соответственно, обе стороны пытаются получить максимально выгодные условия для себя.

И если вы не хотите на протяжении долгого времени изучать кучу литературы, а также бегать по банкам, в поисках наиболее выгодных предложений, решением станет посредник. Как мы уже разобрались, им выступит Тинькофф банк, который поможет и расскажет вам, что и как делать.

Так, при не лучшей кредитной истории, вам все равно будут предложены некоторые привилегии, и при сборе всего пакета документов вы сможете претендовать на сумму до 100 миллионов рублей. Консультант не уйдет от вас на протяжении всего периода оформления кредита, а соответственно, вы можете быть спокойны, зная, что при возникновении любых проблем у вас есть надежная опора.

Более того, менеджер не только рассчитает вам суммы переплат и составит кредитные графики, предоставив вам на выбор несколько вариантов, но и поддержит морально, рассеяв все предрассудки по поводу банковских кредитов.

Более того, ипотечный кредит от Тинькофф как раз и предполагает внесение первых взносов в пределах 6-15 процентов, чего так жаждут не только физические лица, но и некоторые ИП. Более того, взятие займа через посредника сможет сэкономить вам 1-2 процента от банковской ставки, что в долгосрочной перспективе выльется в миллионы рублей.

Чтобы вы понимали, при обращении напрямую к банку, для займов в национальной валюте, ставка будет стартовать от 11 процентов, а в случае с Тинькофф, вам могут выбить даже пресловутые 6 процентов, но чаще всего, это будет 9-10.

И самый важный пункт, который вам стоит учесть, – при обращении к этому банку вы получаете возможность одобрить ссуду с куда более высокими шансами, чем при прямом оформлении. Ведь партнеров у организации не 1 и не 2, а она отправляет вашу заявку сразу ко всем, дабы найти наиболее выгодные предложения и дать вам, как клиенту, возможность выбора.

Это сокращает затраты по времени и значительно сужает круг потенциальных кредиторов. Итак, вместо 2-ух месяцев беготни, вам достаточно будет подождать неделю, чтобы оценить все доступные предложения. В том числе заявка отправляется и в банки с гос. поддержкой. Также есть возможность рефинансирования ипотеки.

Но стоит учесть, что минимальные ставки и доступные для займа суммы будут напрямую зависеть от того, под какую недвижимость вы берете кредит. Для наглядности, давайте рассмотрим несколько вариантов, чтобы вы могли оценить минимальную ставку и максимальную сумму займа под свой конкретный случай.

Квартиры в новостройке

Именно на квартиры в новостройках выдаются лучшие условия по кредитам, так, если вы планируете покупать данную недвижимость, можете ожидать:

- От 6 процентов годовой ставки, о которой и говорится во всех рекламных роликах.

- От 10 процентов минимального взноса, который сможет осилить каждый.

- И сумму до 99 миллионов рублей на покупку недвижимости.

- Специальную скидку 5% на все покупки в категории дом и ремонт при подаче заявки по этой форме.

Но это всё идеальные условия, поэтому будьте готовы к тому, что предложенный вам вариант будет не так приятен.

Квартиры на вторичном рынке

Естественно, что на квартиры, которые покупаются со вторичного рынка, банки выдают куда менее благоприятные условия займов. Если вы всё же решитесь выбрать именно такой способ покупки, то стоит ожидать:

- От 8.25 процентов годовой ставки и выше. В среднем, выдается ставка в 10-11 процентов.

- Минимальный взнос – от 10 процентов, но зачастую выдают условия с 15-16 процентами начальных взносов.

- До 99 миллионов рублей. Это стандарт, который является максимумом для покупки любой недвижимости, кроме коммерческой, на которую дают уже 100 миллионов.

Как подать заявку на ипотеку в Тинькофф банке онлайн

Для того чтобы оформить ипотечный кредит в финансовой организации Тинькова, потенциальный заемщик должен:

- на официальном сайте банка клиент подать анкету, в ней клиент вписывает информацию о себе, оставляет контактные данные;

- после отправки анкеты обсудить с сотрудником банка детали, менеджеры перезванивают обычно в течение суток с момента отправления заявки;

- собрать документы, которые при разговоре потребует менеджер Тинькоффа;

- выбрать наиболее выгодные условия от банков-партнеров Тинькоффа;

- предъявить документы, необходимые для оформления ипотеки и подписания договора;

- дождаться проверки документов и решения банка.

При положительном ответе обе стороны заключают договор на ипотеку. При заполнении анкеты и других документов нужно быть внимательным, так как ошибки могут стать поводом для отказа в ипотечном кредите.

Если клиент передумал оформлять ипотеку, то удалить заявку он может в личном кабинете. При этом он обращается с этой просьбой к менеджеру через чат.

Сам Тинькофф Банк не занимается выдачей средств на ипотечное кредитование. На сайте организации публикуются предложения от банков-партнеров. Основные условия по ипотеке от других кредитных учреждений, которые сотрудничают с Tinkoffом:

| Условие | Показатель |

|---|---|

| Валюта | Рубли России |

| Максимальный срок кредита | 25 лет |

| Недвижимость под залог | Обязательно |

| Страхование кредита или жизни | Есть |

| Минимальная сумма ипотеки | 250 тыс. рублей |

| Максимальная сумма | Ограничена доходами заемщика |

Процентная ставка зависит от жилья, на которое клиент берет ипотеку:

- На недвижимость в еще строящихся зданиях дают от 6 % ежегодно. Первый платеж составляет 10 % от всей суммы ипотечного кредита.

- На вторичное жилье, апартаменты и отдельные комнаты в квартирах банк устанавливает от 8,25 %. Первый взнос – 10 % от заемной суммы.

- На строительство домов, коттеджей клиент выплачивает 9,75 % ежегодно. Первоначальный платеж – 20 % от общей суммы.

Платежеспособность играет большую роль в формировании условий по ипотеке. Чем ниже доход, тем жестче условия и выше переплаты.

Чтобы получит ипотечный кредит на максимально выгодных для клиента условиях, нужно предъявить банку доказательства постоянного дохода. Также нужно иметь средства на выплату первоначального взноса. Чтобы получить меньшую процентную ставку, нужно выбирать жилье в новостройках, хотя это может быть сопряжено с определенными рисками для заемщика. Плюс в такое жилье не получится заселиться сразу, а ждать момента, когда здание будет сдано подрядчиками.

Если договор действует уже какое-то время, заемщик может написать заявление в банк с просьбой о снижении процентной ставки. Когда все платежи вносились своевременно, кредитная организация может пойти навстречу физическому лицу.

Если у клиента возникли финансовые проблемы, снизить платежи за каждый месяц можно тремя способами:

- Реструктуризация займа. Клиент может обратиться в банк с просьбой о реструктуризации. Можно продлить срок выплаты кредита, снизить процент. Если финансовые трудности временные, можно уменьшить или перенести платежи за несколько месяцев на более поздний срок. Для реструктуризации нужно веское доказательство, его клиент должен обосновать в письменном заявлении, адресованном банку. Все изменения по ипотеке отражаются в закладной.

- Рефинансирование. Получить ипотеку с более выгодными условиями, чтобы погасить действующий, можно в банке-кредиторе или в другой финансовой организации.(5)

- Досрочная выплата части задолженности.

Нюансы получения кредита на квартиру или участок

Хотя выдача ипотечных кредитов в банке через сервис «Тинькофф Ипотека» прекращена, потребительский заем на их приобретение может оказаться не менее выгодным. При его оформлении стоит учесть ряд особенностей, которые могут повлиять на конечный результат:

- проценты по займу рассчитываются индивидуально и непосредственно зависят от сроков кредитования и требуемой суммы;

- нет необходимости в длительных согласованиях на оформление;

- сроки предоставления займа максимально сокращены;

- получение кредита на покупку квартиры не требует внесения первоначального взноса;

- заемщик может выбрать наиболее подходящий вариант кредитования: это может быть беззалоговый вариант или деньги под залог имеющегося недвижимого имущества или транспортного средства.

Требования к заемщику и список документов

Все операции по кредитованию в банке Тinkoff осуществляются онлайн. Заемщикам предоставляются максимально комфортные условия получения денежных средств. Основными требованиями к заемщику являются:

- возраст от 18 до 70 лет;

- документ, удостоверяющий личность с отметкой о проживании в любом регионе РФ (как правило это – общегражданский паспорт);

- наличие стабильного постоянного дохода без его подтверждения.

Если кредит на приобретение жилья взят под залог имущества, в случае неуплаты банк получит залоговое имущество в свое распоряжение. Независимо от вида кредитования, потенциальному заемщику необходимо заполнить анкету, а также заключить договор, который доставит для подписания сотрудник банка или его перешлют по почте.

Предоставляют ли льготы многодетным семьям

Наравне с остальными пользуются всеми видами кредитов, в том числе на покупку жилья, многодетные семьи. При этом Тинькофф освобождает их от значительных затрат времени и помогает оформить его быстро, без бюрократических проволочек. В частности, он берет на себя оплату налога при получении кредита под залог недвижимости.

Под 6% годовых предоставляется заем на вторичное жилье. Для получения денежных средств достаточно заполнить анкету онлайн за несколько минут. Она не отличается сложностью.

Вероятность одобрения и причины отказа

Обычно банк относится лояльно к потенциальным клиентам, поэтому, чтобы предоставить кредит на приобретение недвижимости: участка, квартиры, дома или комнаты, не требует большого пакета документов и, доверяя заемщикам, производит все операции удаленно.

Получение кредита не представляет сложности, но если заемщик заинтересован в одобрении значительной суммы и более выгодных условиях получения, рекомендуется предоставление дополнительных документов, в частности, подтверждающих место работы и постоянный стабильный заработок.

Могут быть и случаи отказов, которые обосновываются следующими причинами:

- недостоверностью предоставленных личных сведений или информации о доходах;

- плохой кредитной историей;

- задолженностью по уже имеющимся кредитам;

- высокой закредитованностью; наличием ошибок, случайно или намеренно допущенных в ходе заполнения анкеты;

- другими обстоятельствами, которые повлияли на решение банка.

При этом объяснение причин отказа не является обязательным.

Можно ли получить ипотеку в Тинькофф банке без первого взноса

Обращаясь в Тинькофф Банк за консультацией по ипотеке, клиент получает помощь от профессионала, которые ответит на все, возникающие в ходе рассмотрения условий, вопросы. Для клиентов с хорошей кредитной историей банк предлагает скидки и бонусы, такие как сниженную процентную ставку и увеличение кредитного лимита. Менеджер банка помогает потенциальным заемщикам составить график выплат по кредиту, высчитывает итоговую сумму и размер переплаты, которая сформируется на дату завершения платежей. Из-за скидок, предоставляемых партнерами Тинькоффа, клиентам может оказаться гораздо выгоднее получить кредит через посредника, а не напрямую.

Чтобы оформить ипотеку, клиент должен заполнить онлайн-форму на сайте банка. В ней потенциальный заемщик указывает:

- ФИО;

- контактные данные: номер телефона и адрес электронной почты.

В ближайшее время после отправления заявки клиенту перезванивает менеджер и уточняет детали по будущему займу. При этом физическое лицо вправе задать все свои интересующие вопросы. После этого клиента попросят переслать по почте отсканированные документы:

- анкету-заявку;

- 2-НДФЛ или справку о доходах по форме;

- гражданство РФ;

- трудовую книжку.

Если документы в распечатанном виде, на каждом листе нужно оставить свою подпись, и отправить документы по почте. Или сфотографировать в хорошем качестве и отправить электронный вариант.

Тинькофф Банк сотрудничает с разными банковскими учреждениями, собирает данные о клиентах и помогает им подобрать выгодную ипотечную программу. Оформление кредита происходит в режиме онлайн, без посещения офиса, что минимизирует потери времени и нервов в ожидании своей очереди. Клиент встречается с сотрудником банка только тогда, когда нужно подписать договор и получить кредитную карточку, по которой впоследствии будет происходить расчет с владельцем недвижимости. Либо с нее можно снять наличные средства и рассчитаться ими с продавцом.

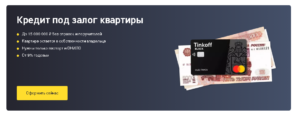

Тинькофф предлагает несколько кредитных программ, по которым не нужно оплачивать первый взнос:

- Под залог квартиры или дома.

- С уменьшенной процентной ставкой.

- С использованием средств из материнского капитала.

- По рефинансированию.

- С применением системы государственной поддержки.

Программа господдержки доступна только для некоторых категорий граждан, которые подходят по таким критериям:

- они стоят в очереди на получение квартиры;

- работают в бюджетных организациях: военные, учителя, врачи;

- семьи, в которых на одного человека приходится меньше 18 кв. м площади, пригодной для проживания.

Менеджеры банка помогают выбрать выгодную программу клиентам, у которых не хватает средств для первоначального платежа. Когда найдется удовлетворительная программа, можно подавать документы и ожидать решения. Если у потенциального заемщика положительная кредитная история, то вероятность одобрения кредита повышается.

Условия выдачи ипотечного кредита

Чтобы пользоваться условиями кредитования, нужно быть гражданином Российской Федерации. С наступлением совершеннолетия (полных 18 лет) претендент имеет право заполнять анкету и рассчитывать на займ для покупки первичного, вторичного жилья и коммерческих объектов недвижимости. В Тинькофф Банке ипотека доступна до тех пор, пока кредитуемому не исполнится 70 лет. Здесь необходимо учитывать, что к этому юбилею необходимо полностью рассчитаться с долгом по займу.

Документы

Частные лица готовят копию паспорта и справку о размере заработной платы (для трудоустроенных). В Тинькофф Банке ипотека доступна и для индивидуальных предпринимателей, предоставивших ксерокопии:

- Гражданского паспорта.

- Свидетельства ИНН.

- Бумаг об уплаченных налогах.

- ОГРН.

- Деклараций о доходах.

На момент оформления договора ипотеки для ИП Тинькофф Банк потребует предъявить оригиналы для сверки достоверности предоставленных копий.

Подготовьте оригиналы и копии. Это сэкономит время. Заверять нотариально их не нужно. Когда же требуют ксерокопию трудовой книжки, начальник отдела кадров вносит запись «Работает по настоящее время», ставит дату и подпись, которая заверяется оригинальной печатью предприятия.

Преимущества ипотечного кредитования в Тинькофф Банке

В Тинькофф Банке рефинансирование и ипотека предоставляются посредством привлечения партнерских банковских структур. Но, обратившись напрямую, вы не получите некоторого количества преимуществ, которые заключаются в следующем:

Какому банку Вы доверяете больше всего?

Сбербанк 47.33%

ВТБ 16.03%

Газпромбанк 8.72%

Альфа-Банк 5.92%

Россельхозбанк 8.65%

Банк «ФК Открытие» 4.52%

Московский кредитный банк 3.05%

Банк «Траст» 2.16%

ЮниКредит Банк 1.53%

Райффайзенбанк 2.1%

Проголосовало: 1572

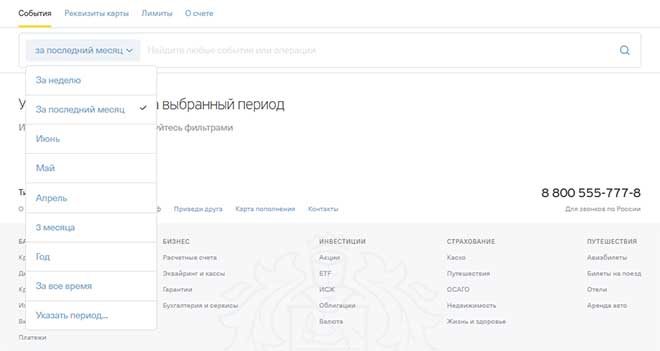

- Рассчитать ипотеку можно заблаговременно. Для этого разработан онлайн-калькулятор ипотеки Тинькофф Банка. Клерки сами перешлют документы партнерам, что избавляет заемщиков от бумажной волокиты.

- Условия определены, расчет выполнен, и нет необходимости посещать другие банки. А заявка в Тинькофф подается удаленно, анкету можно заполнить прямо сейчас. Потребуется не более пары минут для того, чтобы ввести исходные данные.

- Подача заявки напрямую не позволяет пользоваться минимальной процентной ставкой, предложенной Тинькофф. Это касается всех партнеров, которых более 10.

- Решение о предоставлении ипотеки в Тинькофф Банке принимают оперативно. На проверку информации и одобрение кредита уходит не более двух банковских дней.

- Являться в отделение нужно лишь единожды для того, чтобы подписать договор и получить деньги.

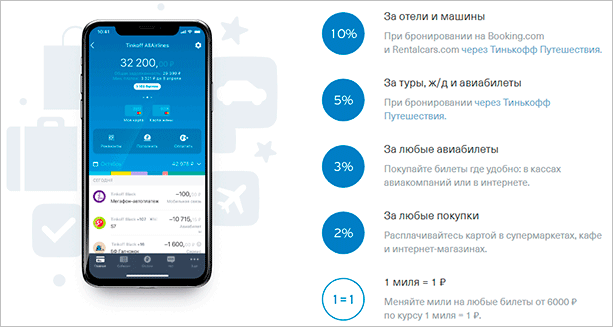

- После оформления доступен сервис интернет-банк онлайн с множеством интегрированных функций, необходимых для управления личными денежными средствами и счетами.

- Доступно рефинансирование ипотеки через Тинькофф Банк с перерасчетом на меньшую процентную ставку, даже если займ выдавал кредитор, не имеющий партнерских отношений с финансовой организацией.

- Служба поддержки и консультаций работает круглосуточно. Онлайн-калькулятор ипотеки Тинькофф Банка доступен в любое время, где бы вы ни находились (дома, на работе или отдыхе).

Взять ипотеку просто. Не нужно тратить драгоценное время на поиски выгодных условий. Здесь всегда готовы предоставить деньги по минимальной ставке.

Ипотечные программы от Тинькофф

Банковская организация реализует несколько кредитных продуктов, ориентированных на разные категории заемщиков. Возможность принять участие в конкретной банковской программе определяется статусом заявителя.

Рефинансирование имеющегося ипотечного кредита

Данный продукт ориентирован на тех, кто уже имеет ипотеку в другой кредитной организации. Участие в программе дает возможность изменить действующие условия ипотечного кредита.

Банк Тинькофф полностью погашает кредитные обязательства клиента, предлагая взамен более выгодные условия. В том числе:

- процентная ставка от 8,5%;

- возможно рефинансирование в недостроенных домах при использовании материнского капитала;

- практикуется комплексное рефинансирование нескольких кредитов параллельно ипотеке;

- при необходимости сумма кредитного договора в рамках рефинансирования может быть увеличена;

- за закрытие ипотечного договора в другом учреждении плата не взимается.

Участникам данной программы не навязываются дополнительные платные услуги, кроме самого ипотечного договора и обязательной страховки.

Пониженная ставка по ипотеке

При выборе этой программы необходимо принять во внимание два обязательных условия:

- программа ориентирована на тех, кто приобретает жилье в новострое;

- обязательно предоставление формы 2-НДФЛ.

Условия ипотечного договора:

- первый взнос в пределах от 10 до 40% от общей стоимости квартиры;

- минимальный процент 6% годовых;

- период полного погашения не может превышать 25 лет.

Важным условием участия в этой программе является проверка банком деятельности компании-застройщика, ее легальности и разрешительной документации на строительство. В этом плане выгодным предложением будет витрина банка Тинькофф, где есть варианты жилья в новостройках от уже проверенных застройщиков.

Ипотека с учетом материнского капитала

Выгодное предложение для молодых семей от банка Тинькофф предполагает учет материнского капитала при оформлении ипотечного кредитования.

Данный банковский продукт предполагает такие условия получения средств на приобретение жилья:

- всего 6% годовых;

- срок полного погашения обязательств до 25 лет;

- в качестве первого взноса учитывается сертификат на материнский капитал при условии, что у семьи отсутствуют необходимые денежные средства на первый взнос.

Участие в данном проекте особенно привлекательно тем, что нет необходимости ожидать, пока второму ребенку исполнится 3 года. На рассмотрение заявок на ипотеку с привлечением материнского капитала в среднем уходит около 4 дней.

Ипотека с государственной поддержкой

Для семей, в которых в период с 2018 по 2022 года родился или родится второй или третий ребенок, государство предлагает специальную программу поддержки. Взять ипотеку на особых условиях могут семьи, которые:

- приобретают жилье на первичном рынке;

- могут внести 20% от общей стоимости в качестве первоначального взноса;

- рассчитывают на период полного погашения ипотечных обязательств в течение 25 лет (нередко предусмотрено досрочное погашение).

Процентная ставка начинается от 6%. Размер максимальной суммы в рамках данной программы напрямую зависит от региона. Для Санкт-Петербурга и Москвы предоставляется 8 миллионов рублей, а для остальных регионов — 3 миллиона.

Специалисты по статистике, занимающиеся аналитикой в сфере ипотечного кредитования, отмечают высокий процент одобрения заявок именно по этой кредитной программе.

Ипотека с предоставлением залогового обеспечения

Выгодным вариантом получения кредитных средств для приобретения объекта жилой недвижимости в новостройке будет предоставление залогового обеспечения. Эта схема позволяет приобрести жилую площадь и студентам, и пенсионерам.

Объектом залога выступает вторичное жильё (квартиры, дома), а также объекты коммерческой и нежилой недвижимости. В данной программе ставка колеблется от 11,25 до 22%, она напрямую зависит от характеристик залогового имущества.

Примечательно, что банк не контролирует целевое использование средств заемщиком. Поэтому полученные по ипотечному договору деньги можно расходовать не только по прямому назначению.

Следует добавить, что предельный период полного погашения по договорам с залоговым обеспечением составляет 20 лет, а максимальная сумма — 99 миллионов рублей.

Не имеет значения факт незаконной перепланировки или стадия ремонта объекта недвижимости, который предложен в качестве залога.