3 лучших нпф по итогам 2018-2019 года

Содержание:

Что такое «Накопительный пенсионный фонд», для чего он нужен, и какие имеет риски?

Как уже говорилось выше, для того чтобы повлиять на размер дополнительной пенсии, необходимо пополнять ее накопительную часть.

На сегодняшний момент это доступно только тремя способами:

- Путем дополнительных взносов участников программы софинансирования пенсии, действующей с 31 декабря 2014г по 31 декабря 2015г.;

- За счет материнского капитала. В том случае если держатель средств решит направить их на формировании пенсии;

- Благодаря полученным инвестициям. Напомним, что пенсионный фонд обязан перечислять инвестиционный доход на счета вкладчиков в конце каждого расчетного года.

Естественно, что каждый вкладчик имеет полное право знать, какой доход он получил за прошедший период, а так же управлять своими накоплениями. Но сделать это можно только путем выбора страховщика. В качестве инвестора может выступать государственная корпорация «Внешэкономбанк», которая управляет деньгами «молчунов», либо НПФ.

Итак, негосударственный пенсионный фонд – это юридическое лицо, осуществляющее свою деятельность в области пенсионных взносов своих участников. Оно действует исключительно в интересах вкладчиков, и управляет их отчислениями. А именно решает, в какой же проект инвестировать отчисления.

В конце каждого периода пенсионный фонд обязан отчитаться перед лицами, доверившими ему свои деньги. Происходит это путем предоставления выписки, в которой подробнейшим образом должны быть отражены суммы отчислений, а так же результаты деятельности фонда.

Уточним, что фонд может сработать как в «плюс», так и в «минус». Естественно, что если вкладчик видит в выписке отрицательный результат – это означает, что за период работы фонда никаких отчислений на счет накоплений не поступит. И деньги участников пролежали, мягко говоря, безрезультатно. В таком случае гражданин может перевести свои накопления в другой более результативный фонд. Более подробно этот момент будет рассмотрен немного позже.

Еще ряд негативных моментов НПФ заключается в следующем:

Население нашей страны осторожно относятся к таким организациям, и как следствие имеется низкий уровень доверия;

К сожалению, в законодательстве наблюдается множество пробелов касательно работы НПФ;

Наличие высоких расходов на обслуживание. Управляющая компания и сам пенсионный фонд за свою работу берут высокое вознаграждение;

Ко всему прочему пока наблюдается крайне низкая доходность

Сложно сказать по каким причинам происходит подобное явление. Одной из причин естественно может являться экономическая ситуация в стране, вследствие чего доходы НПФ едва могут перекрыть инфляцию.

Но, несмотря на имеющиеся риски, НПФ имеет и массу положительных сторон. Одной, из которых является – возможность получать наиболее высокую пенсию. Поэтому подходить к выбору страховщика нужно со всей ответственностью.

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

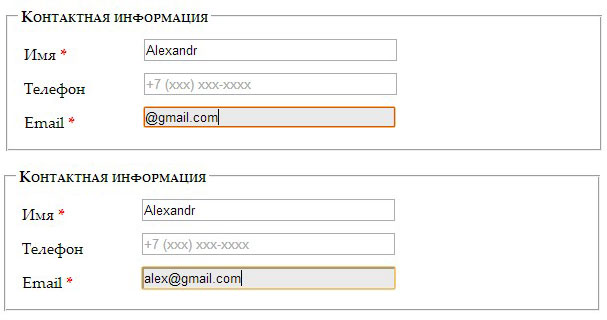

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

У кого есть право перевода накопительной части пенсии

Осуществить переход в НПФ, сохранив 6% для инвестирования согласно доходности негосударственной компании, могут не все граждане РФ:

- рожденные до 1967 года не имеют возможности изменить размер страховой части, им доступны частные программы, заключаемые в рамках софинансирования пенсий, подключиться к которым можно в отделении ПФР РФ или у частных компаний;

- остальным возрастным категориям доступно право выбора: оставаться «молчунами» или взять будущее в свои руки, изучив рейтинг доходности НПФ и выбрав фонд, внушающий доверие.

Воспользоваться правом перехода можно было всем гражданам допустимой возрастной категории (которым в 2020 году исполнилось не более 49 лет) до 31 декабря 2020 года. Тем лицам, которые с 1 января 2014 перечисляли взносы в ПФР на ОПС впервые, государство продлило срок выбора до конца 2020 года. А если их возраст на момент перехода был менее 23 лет, то разрешение на переход сохраняется до достижения пенсионного «совершеннолетия».

Общая информация

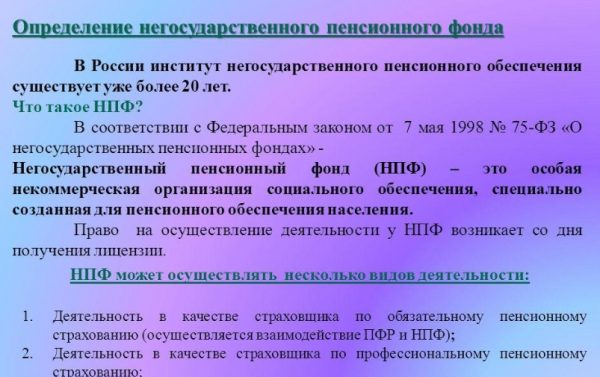

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Важно! Одним из важных обязанностей таких организаций – раскрытие информации о своей деятельности. Речь идет как о предоставлении доступа гражданам к информации об их накоплениях и результатах инвестирования, так и о раскрытии финансовых показателей деятельности.

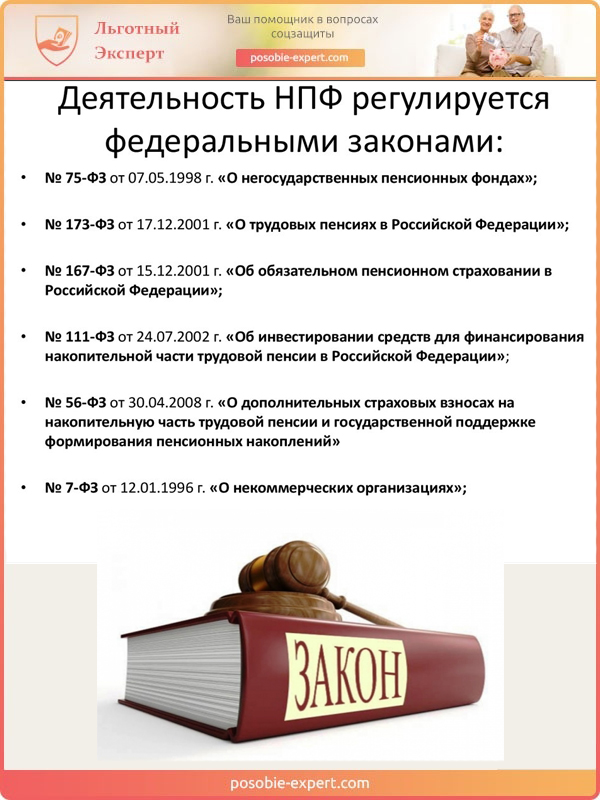

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Внимание! Этим же законом предусматривается обязательное требование в части получения фондом на осуществление им подобной деятельности специального разрешения – лицензии. Выдается она регуляторов в этой сфере – Центральный Банком.. Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Как формируется доходность НПФ

Механизм образования прибыли и возможные варианты для инвестиции средств в негосударственных фондах точно такой же, как и в ПФР. В первую очередь делать размещение накоплений в НПФ более выгодным должны профессиональное управление средствами и большая заинтересованность в получении прибыли.

Но различия в управлении будущими пенсиями есть и в том, куда разрешено вкладывать деньги. Для ПФР список намного уже.

Оставляя деньги в распоряжении государства, вы получите гарантированную, но очень невысокую доходность. Она вряд ли будет часто опускаться ниже уровня инфляции, но и не поднимется выше средних показателей по рынку.

Получаемые от будущих пенсионеров средства управляющая компания вкладывает в ценные бумаги из ограниченного списка (пенсионные накопления нельзя по закону инвестировать в рискованные ценные бумаги).

При грамотном анализе рынков и профессиональном подходе к инвестициям фонд должен не только сохранять сбережения граждан, но и увеличивать их.

Хотя следует понимать, что доходность любого пенсионного фонда будет всегда ниже ставок по депозитам и доходности, которую показывают управляющие компании и ПИФы.

Хотя следует понимать, что доходность любого пенсионного фонда будет всегда ниже ставок по депозитам и доходности, которую показывают управляющие компании и ПИФы.

Основное требование к инвестициям – надежность. Поэтому рассчитывать на быстрое увеличение своих накоплений не стоит.

Пенсионные фонды инвестируют прежде всего в государственные ценные бумаги и бумаги, выпускаемые субъектами РФ, или могут держать деньги на депозитах. Это очень надежные варианты для инвестирования, но они не приносят большую прибыль.

Также НПФ могут инвестировать в акции, но только из списка «А» Московской биржи – немногочисленные и очень надежные компании, бумаги которых имеют низкую доходность (голубые фишки и другие компании, показывающие интенсивный рост стоимости акций, в этот список не входят).

Есть и другие возможные варианты для инвестирования накоплений граждан, но все их объединяет одно – они немногим фондам позволяют значительно обогнать инфляцию в долгосрочной перспективе.

Следует понимать, что слишком высокая доходность за несколько лет подряд (есть года, например 2009, когда все фонды показывают резкий скачок доходности, это норма) является поводом поменять фонд.

Для этого решения есть две причины:

Для этого решения есть две причины:

- при всех налагаемых законом ограничениях показать высокую доходность очень сложно. Деньги можно вкладывать в слишком низкодоходные бумаги. Поэтому, скорее всего, фонд в какой-то степени нарушает закон;

- высокую доходность дают только рискованные инвестиции. Поэтому приятные цифры статистики – показатель того, что вашими деньгами рискуют. А при выборе фонда для размещения пенсионных накоплений важнее надежность.

С другой стороны, крупнейшие НПФ показывают доходность стабильно выше уровня инфляции. Поэтому размещение пенсионных накоплений в негосударственных фондах в реальности является хорошим способом улучшить свое материальное положение в старости (если государство сохранит за фондами хотя бы существующий уровень свободы инвестиций).

НПФ тратят деньги только на выплаты пенсионерам и текущие расходы. При нормальном положении на рынке и более или менее профессиональном распоряжении деньгами фонд не может прийти к состоянию банкротства.

Средства каждого доверившего свою пенсию негосударственному пенсионному фонду находятся на отдельном счете, и учет по ним ведется отдельно. Кроме того, НПФ не отвечает по обязательствам обслуживающих его компаний и учредителей, в том числе в случае банкротства.

Если пенсионный фонд ликвидируется, средства его вкладчиков по их выбору переходят в другой пенсионный фонд.

В годы, когда фонд показывает отрицательные показатели доходности, выйти в ноль должны помочь собственные средства НПФ, которые страхуют вкладчиков от потери пенсионных накоплений.

В годы, когда фонд показывает отрицательные показатели доходности, выйти в ноль должны помочь собственные средства НПФ, которые страхуют вкладчиков от потери пенсионных накоплений.

Крупным фондам значительные резервы позволили даже в 2008 кризисном году выйти на нулевой уровень доходности.

Но при этом накопления клиентов многих небольших фондов в кризисные годы значительно уменьшились.

Риск потери части пенсии всегда сохраняется, это отличает НПФ от фонда под государственным управлением.

Остаются сильнейшие

Ежегодно Банк России обновляет список некоммерческих пенсионных фондов, которые могут заслужить доверие населения. Из него выбывают компании, лишенные лицензии, а на последних позициях оказываются самые слабые игроки рынка.

Данные статистики выглядят так:

- с 1997 года количество НПФ с 252 сократилось до 53;

- 36 из действующих компаний участвуют в системе гарантирования вкладов, 17 – нет;

- всего в негосударственных структурах размещено пенсионных накоплений на сумму более 4 трлн.рублей.

Рынок негосударственного пенсионного обеспечения динамично развивается, при этом закономерно, что остаются на нем самые сильные, а слабые либо уходят, либо объединяются.

На заметку! По оценке Национального рейтингового агентства через 2-3 года на рынке останется не более 30 негосударственных пенсионных фондов.

В тройку фондов, которые, так или иначе, фигурируют во всех авторитетных топах, входят:

- Сбербанк;

- Газфонд;

- ВТБ пенсионный фонд.

По словам первого заместителя председателя Центробанка России Сергея Швецова, негосударственный пенсионный рынок тщательно контролируется путем:

- «жесткого отсева» через систему гарантирования пенсионных накоплений;

- неустанного мониторинга стратегий инвестирования, которые выбирает тот или иной фонд;

- проведения стресс-тестов по выполнению обязательств перед вкладчиками;

- отслеживания рейтинговых показателей;

- контроля за качеством происхождения капиталов фонда.

Это позволяет Центробанку гарантировать, что на рынке остались не те, кто хочет «схватить деньги и убежать», а кто настроен на «нормальное ведение бизнеса», – пояснил Швецов.

Самые надежные

Критерий надежности оценивает, насколько стабильна та или иная компания. На первых местах рейтинга НПФ 2021 – те, кому не страшны финансовые катаклизмы как государственного, так и мирового масштаба. Вложения в них застрахованы и обеспечены финансово. На последних строчках располагаются фонды с неустойчивым положением и высокими рисками к банкротству.

Итак, как выглядит рейтинг НПФ России 2021 по надежности?

| Название | Активы (в млн.руб.) |

| 1.Сбербанк | 662 |

| 2.Открытие | 587 |

| 3.Газфонд пенсионные накопления | 585 |

| 4.Газфонд | 505 |

| 5.Благосостояние | 428 |

| 6.Сафмар | 272 |

| 7.Будущее | 261 |

| 8.ВТБ пенсионный фонд | 252 |

| 9.Эволюция | 215 |

| 10.Траснефть | 108 |

Общий капитал пяти лидеров рейтинга надежности НПФ 2021 по данным Центробанка составляет 1/2 от суммы капитала всех игроков рынка. Который год подряд лидирует «дочка» крупнейшего банка страны, при этом объемы накоплений в НПФ «Сбербанк» за год выросли более чем на 59%.

Неожиданностью стал мощный прирост накоплений «Самфара», который вырвался на 6 строчку топа и увеличил количество клиентов за год в 10 раз. Причиной прорыва стала консолидация ПФ группы «Бин».

На заметку! Кроме надежности, следует проверить, входит ли фонд в систему гарантирования прав застрахованных лиц АСВ. В случае форс-мажоров вместо них накопления гражданам возвращает государство.

Самые доходные

Доходность фонда – это то, насколько компания увеличила пенсионные накопления. Заранее просчитать размер процента вложений невозможно, однако стабильные НПФ часто уже при заключении договора озвучивают ожидаемые прибыли или, по крайней мере, демонстрируют показатели прошлых лет. Рейтинг доходности НПФ 2021 поможет выбрать компанию, которая заработала для своих клиентов в текущем году максимальные суммы.

Какие НПФ вошли в рейтинг 2021 лучших фондов по доходности?

| Название | Доходность (% годовых) |

| 1. Профессиональный | 13,73 |

| 2.Гефест | 13,03 |

| 3.Альянс | 11,81 |

| 4. Согласие | 11,74 |

| 5.АПК-фонд | 11,53 |

| 6.Первый промышленный альянс | 11,12 |

| 7.Сбербанк | 10,93 |

| 8.Традиция | 10,91 |

| 9.Эволюция | 10,91 |

| 10.Волга-Капитал | 10,78 |

Список НПФ по рейтингу доходности 2021 демонстрирует, что не всегда «крупнейший» становится синонимом «финансово успешный». Так, больше всех клиентов порадовал негосударственный пенстонный фонд «Профессиональный», тогда как лидер топа надежности Сбербанк в пятерку не вошел.

Что такое негосударственный пенсионный фонд

НПФ сложно назвать полностью независимыми от государственных организаций. Чаще всего, это компании с частной или коллективной формой собственности.

Основное отличие от государственных заключается в принципе накопления пенсии. Если говорить о выплатах, которые производит государство лицам, достигшим определенного возраста, то здесь действует солидарная система. Проще говоря, граждане, работающие сегодня, обеспечивают содержание сегодняшних пенсионеров. Большую часть взносов за работника делает предприятие, на котором он работает.

Величина выплат зависит от трудового стажа и средней заработной платы «вчерашнего» работника за определенный период. При размещении финансовых средств, человек получает право на выплату дополнительных сумм пенсии. В зависимости от вклада, она вполне может превышать сумму государственных выплат. При этом, дополнительный доход напрямую зависит от вкладчика.

Особенности лицензирования

Для получения лицензии негосударственному фонду, необходимо обратиться в структуры Центробанка России

Для того, чтобы получить лицензию, фонду необходимо обратиться в структуры Центробанка России. Чтобы защитить граждан, законом установлены следующие требования для коммерческих организаций:

- НПФ обязан выпускать только простые акции, без привилегированных пакетов. До начала регистрации все акции должны быть поддержаны деньгами;

- фонд имеет право только на обеспечение накоплений и инвестиции, дополнительные услуги, вроде выдачи займов, запрещены;

- штат сотрудников состоит из специалистов достаточной квалификации и без проблем с репутацией;

- документация и фактическая деятельность фонда не пересекается с текущим законодательством;

- уставной капитал и средства не должны опускаться ниже 120 и 150 миллионов рублей соответственно. В 2020 году показатели будут изменены на 150 и 200 миллионов;

- название содержит словосочетание «негосударственный пенсионный фонд».

Лицензия негосударственного пенсионного фонда

Алгоритм подачи и рассмотрения заявки на лицензию описан в №75-ФЗ. Для того, чтобы получить разрешение на деятельность, НПФ придется предоставить оригиналы и копии ряда бумаг:

- учредительные документы;

- приказы о создании структур контроля и управления, вроде попечительского совета или должности директора;

- финансовые отчеты о состоянии фонда, подтвержденные внешним аудитом;

- оценка стоимости имущества фонда;

- информация о штате сотрудников НПФ с подтверждением их квалификации в стандартной форме;

- установленные пенсионные и страховые правила, а также стандартные формы договоров;

- регламент внутреннего контроля средств фонда, вместе с механизмами защиты от отмывания средств;

- квитанции по оплате необходимых госпошлин и сборов.

После подачи документов Банк дополнительно запрашивает информацию по внутренним каналам. ФНС подтверждает факт наличия организации в ЕГРЮЛ и постановки на учет в налоговой, а также проверяет сотрудников. МВД предоставляет сводку о наличии/отсутствии судимостей, а Казначейство подтверждает оплату пошли и сборов. Для упрощения работы соискатель имеет право лично предоставить проверяющим органам эту информацию.

Деятельность НПФ регулируется федеральными законами

Далее документы рассматриваются в течение 10 дней на предмет правильности оформления и комплектации. Если за этот срок заявление не было возвращено на доработку, то оно будет рассмотрено в течение двух месяцев.

Зачем нужна процедура лицензирования

Достаточно сложные требования, высокий уставной капитал и требования к персоналу делают создание НПФ для среднего бизнеса практически невозможным. Первое время организация вообще не будет приносить ничего, кроме убытков на уставной капитал, зарплату квалифицированным сотрудникам, оформления первоначальных документов.

Это означает, что за фондом в подавляющем большинстве случае находится крупная финансовая или промышленная компания. Часто это либо банк, решивший расширить сферу деятельности, либо крупный концерн, нуждающийся в свободных средствах для финансирования проектов.

Любая деятельность по пенсионному обеспечению без лицензии запрещена и является незаконной. Наказание зависит от масштабов нарушений — от крупных административных штрафов до уголовной ответственности людей, санкционировавших незаконные действия.