Акции привилегированные и простые — главное отличие для инвестора

Содержание:

- Что выбрать инвестору

- Понятие и отличия от обыкновенных акций

- Всё познаётся в сравнении

- Виды

- Откуда берутся акции и что они дают их владельцам

- Сравнительная характеристика

- Как происходит эмиссия акций

- Пакеты акций и их возможности

- Обыкновенные акции и их разновидности

- Дивиденды

- Вычисление дивидендов по префам

Что выбрать инвестору

Если перед инвестором стоит вопрос, какие акции купить, обычные или привилегированные, то на первый план при сравнении выходит возможность получения дивидендов.

Рассмотрим моменты, на которые надо обратить внимание при выборе между двумя типами. Выпускает ли компания привилегированные акции

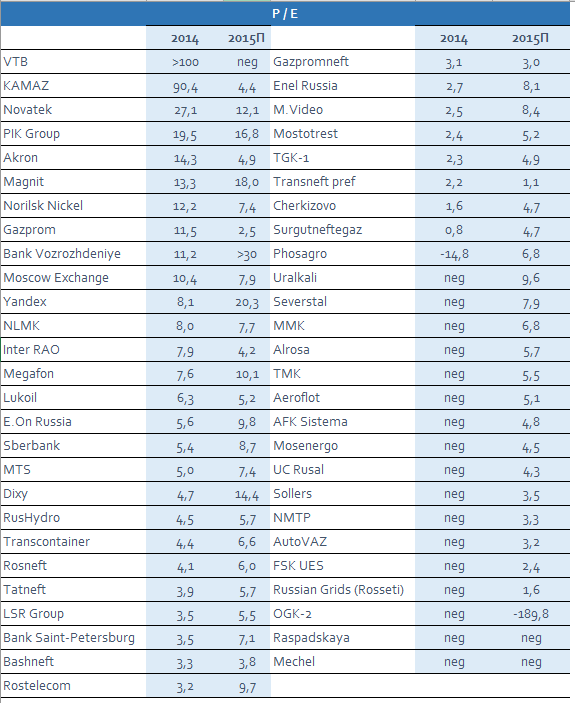

Я этот и многие другие вопросы выясняю на сайте dohod.ru, который дает удобную таблицу для анализа дивидендных ценных бумаг. Фрагмент такой таблицы на скриншоте ниже:

Выпускает ли компания привилегированные акции. Я этот и многие другие вопросы выясняю на сайте dohod.ru, который дает удобную таблицу для анализа дивидендных ценных бумаг. Фрагмент такой таблицы на скриншоте ниже:

По ней видно, что Башнефть выпускает разные виды ценных бумаг, а Газпром и Газпром нефть – только обыкновенные.

- Прописано ли в дивидендной политике компании условие, по которому размер выплат по префам должен быть не меньше, чем по обычке. На сайте каждого эмитента есть вся исчерпывающая информация.

- Какие еще условия получения дивидендов указаны в дивидендной политике эмитента.

- История выплаты дивидендов по обычке и префам.

- Дивидендная доходность по обоим типам.

Дивидендная доходность = Размер утвержденного дивиденда на 1 акцию / Текущая котировка на дату отсечки * 100 %

Опять воспользуемся таблицей с сайта dohod.ru и посмотрим на доходность по двум у разных компаний:

| Компания | Доходность выплаты за 2019 г. | |

| Префы | Обычка | |

| Башнефть | 7,46 % | 5,95 % |

| Ленэнерго | 8,15 % | 1,55 % |

| НКНХ | 10,6 % | 9,26 % |

| Россети | 8,09 % | 5,53 % |

| Сбербанк | 9,68 % | 8,78 % |

Таблица наглядно показывает, что доходность по префам выше, чем по обычке. Но из этой тенденции есть исключения. Например, компания “Казаньоргсинтез” за 2019 г. на префы выплатила 0,25 руб., на обычку – 3,33 руб.

Ну и не забываем провести анализ эмитента перед тем, как покупать его ценные бумаги.

Обратите внимание, что при перечислении вам дивидендов брокер, который является налоговым агентом, возьмет 13 %. Это налог на доходы, который уплачивается и с привилегированных, и с обыкновенных акций.. Как купить привилегированные акции

Как купить привилегированные акции

Понятие и отличия от обыкновенных акций

На биржевом сленге этот вид ценных бумаг заменяют термином “префы”, сокращенно от английского preference stock.

Для понимания своих прав и правильного чтения дивидендной политики надо разбираться в видах стоимости. Различают:

- Номинальная – стоимость ценной бумаги в момент создания акционерного общества, определяется путем деления капитала на количество выпускаемых акций. Например, в Сбербанке она равна 3 руб.

- Эмиссионная – стоимость, установленная эмитентом в момент выпуска (эмиссии) ценных бумаг. По ней инвесторы покупают бумаги на IPO (первичное размещение).

- Рыночная – стоимость, сложившаяся на фондовом рынке под влиянием спроса и предложения. Сбербанк при номинале в 3 руб. в июне 2020 г. торгуется в районе 200 руб.

- Ликвидационная – стоимость, которая будет выплачена акционеру при ликвидации компании. В Уставе Башнефти написано, что она равна 10 % от номинальной. Номинал привилегированной акции Башнефти равен 1 руб. Следовательно, при ликвидации компании акционер получит гарантированно 10 коп. с каждой бумаги. Оставшееся – после распродажи имущества.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Выбор у инвестора обычно стоит между двумя типами акций: обычными и привилегированными. Название последних подразумевает, что владелец префов получает определенные преимущества перед владельцем обыкновенных акций. Это действительно так. Но за привилегии приходится расплачиваться некоторыми ограничениями в правах.

Отличия префов от обыкновенных акций рассмотрим в таблице:

| Параметры | Привилегированные | Обыкновенные |

| Участие в голосовании по вопросам управления | Не имеют права голоса за исключением некоторых случаев | Имеют право голоса по всем рассматриваемым вопросам |

| Дивиденды | Выплачиваются почти всегда. Уставом и дивидендной политикой устанавливается минимальный размер выплаты. В большинстве случаев прописывают условие, что дивиденды не могут быть меньше, чем по обыкновенным бумагам | Могут не выплачиваться и минимальный размер не устанавливается |

| Выплаты при ликвидации компании | В очереди на возмещение расходов стоят перед владельцами обычки. Есть выплаты ликвидационной стоимости | В очереди на возмещение расходов стоят последними в списках |

| Конвертация | Допустима в обыкновенные акции или префы другого типа | Недопустима |

Одним из самых существенных недостатков привилегированных акций является отсутствие права голоса. Но для обычных миноритариев, которыми является подавляющее большинство частных инвесторов, это ограничение не будет существенным. Для того чтобы влиять на управление компанией, надо владеть как минимум 2 % ценных бумаг, а это десятки и сотни миллионов рублей.

Всё познаётся в сравнении

Права держателей как привилегированных, так и обыкновенных акций устанавливаются Федеральным законом № 208-ФЗ «Об акционерных обществах» от 26.12.1995 (последняя редакция от 04.11.2019). Посмотрим, что же гласит закон.

Избирать и управлять

Права владельцев обыкновенных акций по управлению компанией прописаны в законе коротко и ясно: «могут участвовать в общем собрании акционеров с правом голоса по всем вопросам» (статья 31, пункт 2). Более того, с увеличением количества принадлежащих акций растут и возможности владельца. Он может:

- имея более одного процента от общего количества акций – запрашивать информацию о так называемых «крупных сделках», то есть сделках на сумму более 25% от стоимости балансовых активов компании, и требовать для ознакомления протоколы заседаний совета директоров (ст. 91, п. 2);

- более 2% – вносить вопросы в повестку дня ежегодного собрания акционеров и выдвигать кандидатов в совет директоров, получая реальную возможность управления компанией (ст. 53, пп. 2 и 3);

- 10% и выше – требовать созыва внеочередного собрания акционеров (ст. 55, п. 1).

Справочная информация: пакет размером свыше 25% голосующих акций называется блокирующим, а свыше 50% – контрольным.

Обладатели же привилегированных акций очень сильно ограничены в правах по управлению бизнесом. Пункт 1 статьи 32 утверждает, что «акционеры – владельцы привилегированных акций общества не имеют права голоса на общем собрании акционеров, если иное не установлено настоящим Федеральным законом». Дальнейшее содержание этой статьи и посвящено таким исключениям. Не будем приводить полный текст, а просто выделим наиболее существенные моменты:

- владельцы привилегированных акций могут голосовать по наиболее важным для компании вопросам (реорганизация, ликвидация и так далее);

- они также приобретают право голоса, если по имеющимся привилегированным акциям не были выплачены дивиденды.

Вот мы и добрались до ещё одного важнейшего отличия обыкновенных акций от привилегированных: дивидендной политики.

Защитные инвестиции

Процесс определения размера дивидендов, выплачиваемых владельцам акций, состоит из нескольких этапов. Сначала совет директоров решает, какую часть прибыли направить на развитие бизнеса, а какую – на выплату дивидендов по каждому виду акций отдельно. Решение носит лишь рекомендательный характер, и должно быть утверждено общим собранием акционеров. В принципе, собрание может установить любой другой размер дивидендов, лишь бы он был не выше рекомендованного. Это утверждается статьёй 42 всё того же закона № 208-ФЗ.

Этот процесс одинаков для акций любого вида, как привилегированных, так и обыкновенных. Однако привилегированные акции имеют своего рода защиту: в уставе компании должен быть определён размер дивидендов по ним (ст. 32). Эту защиту владельцы таких акций получили как бы в обмен на отказ от участия в управлении компанией. Совершенно не обязательно, чтобы в уставе был указан фиксированный размер дивидендов, подойдёт и способ расчёта этого размера или просто минимум, который обязана выплатить компания держателям акций. Если же предприятие не хочет или не может осуществить такие выплаты, то, как упоминалось выше, привилегированные акции становятся голосующими. Такие случаи происходят, когда дела у той или иной компании идут совсем уж плохо.

Привлечение средств

Итак, мы рассмотрели наиболее важные отличия привилегированных акций от обыкновенных (есть и другие, но они не играют особой роли для частных инвесторов). Для наглядности сведём имеющуюся информацию в простую и удобную таблицу:

Отличия привилегированных акций от обыкновенных

таблица скроллится вправо

| Обыкновенные акции | Привилегированные акции | |

|---|---|---|

| Право голоса | По всем вопросам | Только по самым важным темам (реорганизация, ликвидация) |

| Дивиденды | Не гарантированы | Минимальный размер (или способ его расчёта) определён уставом компании |

Теперь становится ясным, зачем компании выпускают привилегированные акции: они получают приток оборотных средств, не передавая при этом права управления в «чужие руки». Можно привести интересную аналогию: привилегированные акции – это «бессрочные облигации». То есть по ним выплачивается постоянный доход (в форме дивидендов, а не купонов), но дата их погашения не наступит никогда. Осталось разобраться, интересна ли подобная ценная бумага для инвестиций.

Виды

Привилегированные акции классифицируются на ряд категорий по своим характеристикам:

| Характеристика | Вид акции | Описание |

| По выплате процентов | Кумулятивная | Эти бумаги отличаются накоплением процентов: если компания не может выплачивать дивиденды, держатели могут обменять право голоса на накопительный процент, который компания выплачивает в дальнейшем. Считаются выгодными активами при выходе из кризиса компании, имеющей хорошие перспективы |

| Некумулятивная | По этим ценным бумагам накопление выплат не производится. При невозможности выплаты дивидендов эмитентом, акционерам предоставляется право голосовать на собраниях АО | |

| По способу начисления дивидендов | С фиксированными процентами | Характеризуется рисками для эмитента и инвестора: если дела у компании идут плохо, дивиденды акционерам всё равно нужно выплачивать. Если фирма работает с высокими показателями, размер дивидендов не будет больше оговоренных в условиях |

| С дополнительными процентами | Отличительной особенностью является наличие нижнего значения дивидендов, который эмитент обязался выплачивать. Когда выплаты по обычным бумагам оказались выше, выплачиваются дополнительные проценты | |

| С корректируемыми дивидендами | Эти бумаги выпускаются для снижения рисков инвесторов и компании-эмитента, при этом размер потенциальной прибыли снижается. Главным принципом является установление процентного коридора. Например, минимальный порог равен 4%, а максимальный – 11%. Значит, дивиденды не могут выходить за эти границы | |

| Аукционный способ расчёта | Сутью метода является то, что размер дивидендов устанавливают сами покупатели через аукцион. Такие бумаги наиболее популярны у инвесторов, так как их доходность максимально отражает ситуацию на рынке. Недостаток этого вида актива в потенциально низкой ликвидности | |

| По способам обмена | Конвертируемые | Эмиссия префов является большой ответственностью для компании, так как эти активы не имеют срока обращения, и дивиденды тоже не ограничиваются во времени. Но это в теории. На практике у фирмы по прошествии определённого времени есть возможность выкупить эти акции и конвертировать их в обыкновенные бумаги. О подобных операциях акционеры уведомляются заранее |

| Неконвертируемые | Этот вид привилегированных акций не конвертируется в простые бумаги | |

| По способу выкупа | Отзывные | При выпуске префов оговаривается, что АО вправе отозвать их через определённое время, выплатив держателям премию 1%. Цена выкупа может рассчитываться в соответствии с рыночной и номинальной ценой. Эмитенты пользуются этим правом, чтобы снизить собственные риски и дивидендные выплаты |

| Неотзывные | Такие ценные бумаги эмитент выкупить не может |

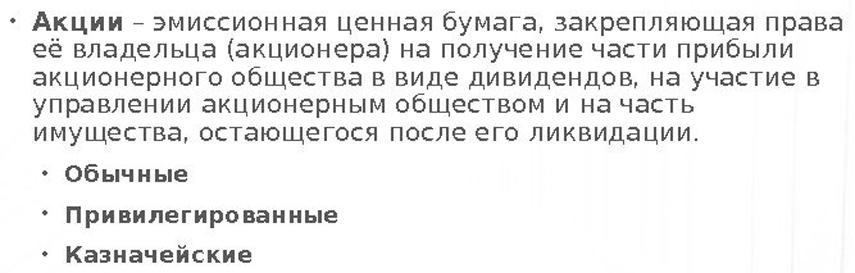

Откуда берутся акции и что они дают их владельцам

с целью привлечения денег, необходимых для дальнейшего роста и развития. Основное преимущество такого способа создания капитала — отсутствие необходимости возвращать полученные средства в заранее установленный срок.

Кроме того, продажа инвестиционного инструмента этого вида не налагает обязательств по размеру и частоте обязательных выплат их держателям.

В него входят следующие этапы:

В него входят следующие этапы:

- принятие и утверждение решения руководством;

- государственная регистрация выпуска;

- размещение;

- государственная регистрация отчета.

Каждый из них включает в себя множество разных подэтапов, которые превращают это действие в длительный и сложный процесс. Поэтому для эмиссии чаще всего привлекается специальная компания — андеррайтер.

Для акции устанавливается номинальная цена, которая определяется путем деления уставного капитала на общее количество выпускаемых бумаг. Разница между этим показателем и стоимостью, по которой происходит первичное размещение и составляет эмиссионный доход компании.

Для того, чтобы выпущенные акции были допущены к торгам, выпустившее их акционерное общество должно пройти процедуру листинга. При этом каждая биржа предъявляет свои требования. Покупая их, инвестор приобретает малую долю эмитента этого актива и становится совладельцем бизнеса.

Возможности, которые это дает человеку, зависят от того, какой объем от общего числа акций нужного типа находится в его собственности:

- 1% — держатель может ознакомиться с реестром других владельцев бумаг этой компании;

- 2% — дает право вносить темы для обсуждений на собраниях акционеров и предлагать кандидатуры на руководящие позиции;

- 10% — позволяют инициировать внеочередные собрания и проверки;

- более 25% — дают возможность налагать вето на решения, принятие которых требует более 75% голосов, например, внесение изменений в устав;

- более 50% — наделяют своего владельца правом принимать часть решений самостоятельно;

- 75% и более — превращают человека в собственника бизнеса, обладающего полномочиями принятия единоличных решений.

Человек, который является собственником менее чем 2% акций никакого влияния на компанию оказывать не способен, несмотря на то, что формально является совладельцем.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Держатель даже одной дающей право голоса бумаги получит уведомление о проведении собрания акционеров. Через депозитарий, в котором ведется учет его активов, он может подать поручение на голосование. Однако его мнение не сыграет роли.

Главная цель, с которой миноритарные инвесторы приобретают такой вид активов — заработок на дивидендах или росте стоимости.

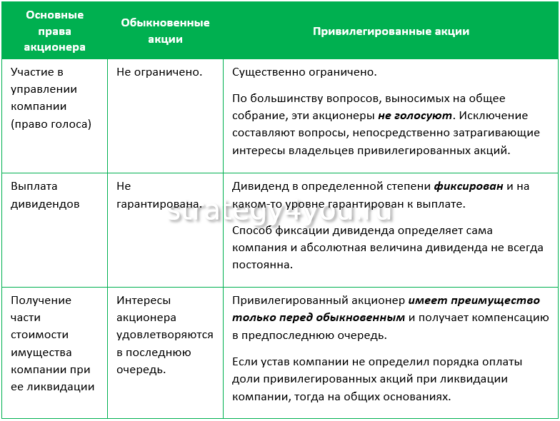

Сравнительная характеристика

| Разница в признаках обыкновенных и привилегированных акций | ||

|---|---|---|

| Права акционеров | Обыкновенные | Привилегированные |

| Право голоса (участие в управлении АО) | Не ограничивается | Существенно ограничивается |

| Получение дивидендов | Не гарантируется | Выплаты фиксированы и гарантированы |

| Получение части имущества АО в случае ликвидации | Выплаты производятся в последнюю очередь | Привилегированные акционеры имеют приоритет лишь перед держателями обыкновенных акций, и получают компенсацию предпоследними |

Привилегированные акции характеризуются более высокими дивидендами, причитающимися к выплате их владельцу. Размер выплат по таким ценным бумагам определяется во время выпуска. Когда фирма решает увеличить дивиденды, выплаты с обыкновенных акций растут и могут стать больше, чем выплаты с префов.

Префы имеют как часть преимуществ, характерных для облигаций и обыкновенных акций, так и их некоторые недостатки. Положения, характеризующие свойства этих бумаг:

- Префы намного более волатильны (изменчивы, непостоянны) чем облигации, и почти так же волатильны, как простые акции;

- Префы считаются возвратными. Это значит, что они могут быть выкуплены в любое время компанией – эмитентом;

- Право голоса владельцев обыкновенных акций, голосующих на собраниях АО, чаще всего не используется, и не даёт никакой пользы (исключение – владельцы крупных пакетов ценных бумаг);

- Чаще всего цена обыкновенных акций растёт быстрее, чем стоимость привилегированных, когда организация работает продуктивно. Но и быстрее дешевеет, когда у фирмы появляются проблемы.

Как происходит эмиссия акций

Для того чтобы иметь право на эмиссию акций, организация должна быть зарегистрирована как акционерное общество. В России акционерное общество, размещающее свои акции на рынке и имеющее неограниченное число акционеров, называется публичным (ранее оно называлось открытым акционерным обществом). Эмиссия акций может проводиться с различными целями:

- формирование уставного капитала акционерного общества;

- преобразование в акционерное общество организации иной формы собственности;

- увеличение уставного капитала акционерного общества;

- привлечение инвестиций со стороны;

- дробление ранее выпущенных акций.

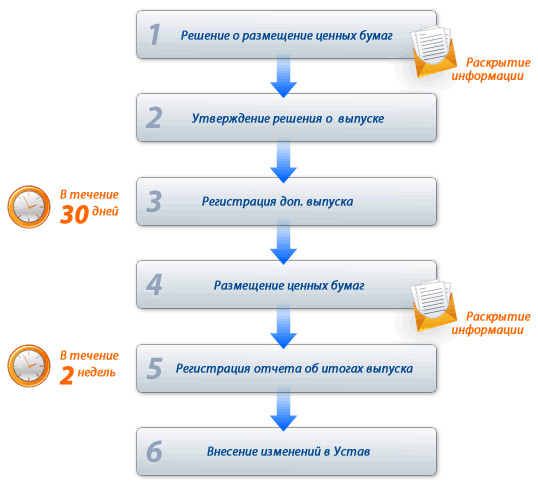

Процесс эмиссии акций состоит из нескольких этапов:

- принятие решения об эмиссии акций;

- утверждение решения об эмиссии акций;

- государственная регистрация выпуска акций;

- размещение акций (их передача первичным владельцам);

- государственная регистрация отчета об итогах эмиссии акций;

- внесение изменений в устав компании.

Под выпуском акций понимается совокупность акций одного эмитента, предоставляющих их владельцам одинаковые права независимо от даты приобретения, одинаковые условия размещения, а также одинаковые реквизиты и характеристики. Обязательными являются следующие реквизиты:

- наименование документа;

- наименование компании и её юридический адрес;

- номер документа;

- номинальная стоимость акции;

- размер уставного капитала предприятия;

- вид акции (обыкновенная или привилегированная);

- количество эмитированных акций;

- данные о дивидендах;

- данные о владельце;

- печать и подпись предприятия-эмитента.

Вплоть до начала XXI века большую популярность имели акции на предъявителя. Их владельцы не вносились в реестр акционеров, а право собственности подтверждалось простым предъявлением сертификата. Однако, борьба с незаконным отмыванием средств привела к тому, что в настоящее время в большинстве стран акции на предъявителя не регистрируются. Для ранее выпущенных акций был установлен период, в течение которого они изымались из обращения и заменялись именными акциями. В России также допускается хождение только именных акций. Кроме того, утратила силу документарная форма акций. Акционер не имеет на руках сами акции как бумаги. Вместо них он имеет выписку из реестра акционеров.

Порядок купли-продажи акций

- Об исполнении поручений клиента на куплю-продажу ценных бумаг;

- Оформление и учёт ценных бумаг клиента

После этого брокер открывает клиентский счёт для совершения торговых операций, а в депозитарии открывается счёт для учёта приобретаемых акций. Всё это делается, как правило, бесплатно, а комиссия взимается брокером с осуществлённых сделок. В дальнейшем остаётся только установить торговый терминал и приступить к торговле. После того, как акции были куплены через торговый терминал, все необходимые действия по оформлению права собственности на акции выполняет брокер.

Оформление сделки купли-продажи акций между физическими лицами – более трудоёмкий процесс. Он прописывается федеральным законом N 39-ФЗ «О рынке ценных бумаг».

- Перед подписанием договора купли-продажи покупатель запрашивает у продавца выписку из реестра акционеров, подтверждающую право продавца на владение акциями

- Подписывается договор купли-продажи. Типовой договор можно найти в интернете. В нем указывается наименование и количество акций, полное название эмитента продаваемых акций, их тип (обыкновенные или привилегированные), цена акции и общая сумма сделки.

- После подписания договора право покупателя на приобретаемые акции регистрируется в реестре акционеров у реестродержателя. Только после этого право на владение акциями переходит к покупателю.

- При внесении в реестр записи о переходе права собственности на акции, оформляется передаточное распоряжение, которое подписывает продавец.

- Покупатель обязан открыть лицевой счет в реестре акционеров эмитента. Для этого регистратору предъявляется заполненная анкета зарегистрированного лица.

- На основе анкеты регистратор открывает счёт в реестре. На этом счету будут учитываться приобретаемые акции.

Рынок ценных бумаг — динамично развивающаяся область экономики. Не удивительно, что в законодательстве и регламентах работы участников рынка происходят постоянные изменения. Инвестору приходится следить за этим процессом и оперативно реагировать на него. Но в действительности всё кажется сложным лишь на первый взгляд.

Подписывайтесь на новости блога, Всем профита!

28.12.2016

Пакеты акций и их возможности

Пакетом называется количество акций, находящихся под единым контролем. Существуют следующие виды пакетов акций:

- миноритарный (от 1% до 25%);

- блокирующий (от 25%+1 акция до 50%);

- контрольный (от 50%+1 акция).

Владельцы менее 1% акций называются розничными. Владение тем или иным пакетом акций наделяет акционера различными правами:

- акционеры, имеющие менее 1% акций, не наделяются никакими правами, кроме права голосования на общем собрании акционеров;

- 1% акций даёт право доступа к базе данных акционеров. Это может быть полезно для разработки стратегии скупки акций;

- 2% акций позволяют акционеру предлагать кандидатуры в совет директоров компании и другие её контрольные органы, а также вносить вопросы в повестку дня общего собрания акционеров;

- 10% акций позволяют созывать внеочередное собрание;

- 20% акций, которыми владеет другая компания, делают акционерное общество зависимым;

- 25%+1 акция составляют блокирующий пакет, т.е. позволяют блокировать решения общего собрания акционеров, требующие одобрения 75% голосов. Это, например, такие вопросы, как реорганизация и ликвидация акционерного общества, внесение изменений в его устав, изменение уставного капитала;

- 50%+1 акция – контрольный пакет. Он позволяет единолично принимать решение по ряду стратегических вопросов. Например, об эмиссии ценных бумаг и о выплате дивидендов;

- 75%+1 акция позволяют акционеру единолично принимать любые решения.

Владелец контрольного пакета акций обязан сделать публичное предложение (оферту) остальным акционерам о выкупе у них акций. Владелец более 95% акций принудительно выкупает акции у миноритарных акционеров. Благодаря этим качественным различиям, рыночная стоимость одной акции в составе, например, блокирующего или контрольного пакета может быть значительно выше, чем её розничная рыночная стоимость. Вообще же выделяют следующие виды стоимости акций:

- номинальная – доля уставного капитала, приходящаяся на 1 акцию;

- эмиссионная – стоимость акции при первичном размещении на рынке, обычно она выше номинальной на сумму, называемую эмиссионной выручкой;

- рыночная – определяется на бирже как равновесие между спросом и предложением;

- балансовая – результат деления чистых активов компании на число акций в обращении.

Если рыночная стоимость акции (или её курс) ниже балансовой, считается, что акция недооценена и следует ожидать роста её курса. Аналогично в случае переоценённости акции относительно её балансовой стоимости следует ждать снижения курса.

Обыкновенные акции и их разновидности

Держатели обыкновенных акций имеют право получать прибыль от роста котировок и получения дивидендов. Кроме этого, они имеют голос на собраниях Акционерного общества и могут принимать участие в выборах новых членов в совет директоров. Ликвидационная стоимость (имущественная доля) таких акций в случае ликвидации АО не определена.

Если фирма станет банкротом, держатели непривилегированных акций будут последними в списках претендентов на выплаты: после кредиторов, владельцев облигаций и привилегированных ценных бумаг. Другими словами, у владельца обыкновенных акций при банкротстве АО очень небольшие шансы получить денежные средства обратно. У обыкновенной акции нет определённого срока обращения, то есть она является бессрочной. Она неделима, но ею могут владеть несколько лиц на правах общей собственности.

Обычные акции имеют разную степень инвестиционной привлекательности, и подразделяются на шесть основных разновидностей:

| Виды | Особенности |

|---|---|

| «Голубые фишки» | Выпускаются ведущими предприятиями в своей отрасли. Это стабильные АО, получающие высокую прибыль и выплачивающие акционерам дивиденды. Финансовая стабильность такой компании не зависит от конъюнктуры рынка. «Голубые фишки» можно найти в индексе Доу Джонсона |

| Акции роста | Ценные бумаги фирм, по которым ждут высокий темп прибыли. Инвестиционную привлекательность таких бумаг определяет быстрый рост их стоимости. Получаемая владельцами прибыль вкладывается в развитие бизнеса, дивиденды не выплачиваются. Например, крупные высокотехнологичные компании |

| Доходные | Имеют постоянную доходность на уровне банковского процента. АО этой группы имеют стабильное финансовое положение, при этом почти не расширяются, отправляя основную часть прибыли, полученной владельцем , на выплату дивидендов. Например, предприятия коммунального хозяйства |

| Циклические | Изменяются в зависимости от экономических циклов. В периоды преуспевания прибыль и стоимость ценных бумаг растёт, в периоды рецессии – падает. При тенденции к росту экономики такие акции становятся удачным объектом для инвестиций. Например, организации, производящие промышленное оборудование |

| Спекулятивные (рискованные) | Имеют самую большую тенденцию к росту, при этом существует высокая вероятность возникновения у АО финансовых проблем. Их стоимость часто меняется, дивиденды почти не выплачиваются. Чаще всего они приобретаются опытными инвесторами, так как имеется очень высокий риск крупных убытков. Например, маленькие предприятия в перспективных отраслях экономики (новые технологии, современные тип ы энергии) |

| Защитные (оборонительные) | Выпускаются АО, имеющими стабильные прибыли даже при снижении деловой активности. Их стоимость не уменьшается в периоды спада в экономике. Инвесторы вкладывают денежные средства при первых предпосылках на экономический спад и держат их там до улучшения ситуации. Например, компании, производящие фармацевтические препараты и продовольствие |

Учитывая типы обычных акций, составляется инвестиционный портфель, где оптимально сочетаются доходность и риски. Начинающий инвестор, разрабатывающий стратегию инвестирования, должен прислушиваться к рекомендациям специалистов. Финансовым консультантом анализируются тенденции развития экономических секторов, определяются перспективные АО, которые могут иметь стремительное увеличение дохода или фирмы, на которые не повлияют кризисные ситуации.

Дивиденды

Один из критериев классификации ценных бумаг, о которых идет речь, — способ начисления дивидендов. Есть акции, где соответствующие выплаты фиксированные, а есть те, что допускают дополнительные начисления. В первом случае размер дивиденда по привилегированным акциям, таким образом, остается постоянным в течение всего периода контракта. Величина доходности методологически определяется либо в денежном выражении, либо в процентах от текущей стоимости ценной бумаги.

Общепризнанная в среде экспертов характеристика акций, о которых идет речь, — фиксированная доходность. То есть случай, когда дивиденды начисляются по плавающим ставкам, скорее, исключение. По меньшей мере, первый вариант появился исторически раньше. На фондовых рынках развитых стран как только соответствующие финансовые институты появились, привилегированные ценные бумаги выпускались только с постоянным размером дивидендов. Так же и сейчас: во многих странах законодательство требует от эмитентов выпуска акций данного типа с фиксированной доходностью.

В некоторых случаях возможен вариант, при котором ценные бумаги будут иметь корректируемую величину дивиденда, исходя из соразмерности с доходностью акций, эмитированных государством. Например, если соответствующие выплаты предполагают квартальную периодичность, то их размер привязывается к соответствующей волатильности по гособлигациям. Данный механизм используется компаниями, главным образом, с целью снижения рисков.

Есть типы привилегированных акций, в которых ставка дивидента определяется по аукционному принципу. На практике этот механизм выглядит так. Компания-брокер (или банк), которая осуществляет размещение акций, проводит с заданной периодичностью аукционы по купле-продаже ценных бумаг соответствующего типа. Те, кто желает купить активы, подают заявки, в которых указывают необходимое количество единиц акций, а также ожидаемый размер дивидендов.

Собрав все заявки, брокер вычисляет оптимальную величину доходности ценных бумаг. Добро на продажу акций дается только тем заявителям, которые установили ставки дивидендов ниже, чем определено брокером. При этом все победители аукциона получают акции с одним и тем же уровнем доходности.

Некоторые эксперты считают, что данный тип ценных бумаг — один из самых привлекательных для российских инвесторов. Однако, как полагают аналитики, есть в такой схеме и некоторый недостаток — не всегда на акции находится достаточное количество покупателей, вследствие чего вычисленный брокером уровень доходности по заявкам может быть слишком большим для эмитента или самого посредника.

В то же время в России также популярен вариант эмиссий, при которых выплата дивидендов по привилегированным акциям осуществляется по плавающим ставкам, как правило, привязанным к чистой прибыли компании.

Вычисление дивидендов по префам

Для правильного понимания расчетных формул инвестору необходимо разбираться в понятиях стоимости акций на разных этапах ее формирования.

Номинальная — цена акции на дату регистрации эмитента. Рассчитывается как частное от деления капитала на количество отправляемых в оборот ценных бумаг.

Рыночная — складывается в процессе торговли, зависит от спроса и предложения на данный вид активов.

Исходя из определения, можно сделать вывод, что номинальная цена простой акции одинакова для всех бумаг. У префов стоимость зависит от их вида и может отличаться друг от друга.

Размер вознаграждения по бумагам с преимущественными правами устанавливается на основе рыночной процентной ставки, действующей на момент выпуска.

ДДт = Дг/Ср, где

ДДт — текущая дивидендная доходность.

Дг — ежегодная сумма дивидендов.

Ср — рыночная стоимость акции.

Отсюда Ср = Дг/ДДт.

Существуют различные способы начисления дивидендов по акциям с привилегиями. Чаще всего используются алгоритмы:

- установленный процент от номинала;

- процент по ставке LIBOR от первоначальной цены бумаги;

- доля чистого дохода.

LIBOR — средняя ставка кредитования лондонских банков. Служит базовым элементом для определения процентов по долговым обязательствам субъектов предпринимательской деятельности по всему миру.

Формулы расчета

Процент дохода на одну акцию публикуется в проспекте эмиссии при начальном размещении бумаг на бирже.

-

При фиксированном проценте

-

По ставке ЛИБОР

-

Процент от чистой прибыли

Практический пример

ПАО выпустило 400 000 акций. Номинальная цена одной — 20 рублей. Из общего количества: 300 000 — обыкновенные, 100 000 — привилегированные с 10 % дивидендов.

Требуется отразить выплаты по привилегированным акциям, если распределяемая прибыль составила 650 000 руб.

Сумма дивидендов = дивидендная ставка х номинальная стоимость 10 % х 20 руб. = 0,1 х 20 = 2 руб. на одну привилегированную акцию.

Общий итог дивидендов на все префы:

Произведена первоочередная выплата вознаграждения по льготным бумагам.

Остаток прибыли 650 000 — 200000 = 450 000 руб. в равных долях направляется на платежи по обыкновенным акциям.

Доходность определена в 10 %.

Для обыкновенных акций доходность составит 1,5 / 20 = 0,075 = 7,5 %.