Когда и как рассчитывать и платить транспортный налог

Содержание:

Проверка базы 1С на ошибки со скидкой 50%

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Как рассчитывается транспортный налог

Для получения итоговой цифры учитываются несколько критериев.

Налоговая база

Речь идёт о специфических характеристиках НК РФ Статья 359 транспортного средства:

- мощности двигателя в лошадиных силах — для транспорта с двигателем (за исключением воздушного транспорта);

- суммарной паспортной статической тяге всех реактивных двигателей на взлётном режиме в земных условиях в килограммах силы — для воздушного транспортного средства;

- валовой вместимости — для несамоходных водных буксиров.

На остальные воздушные и водные транспортные средства налог начисляется без учёта дополнительных характеристик, просто по факту наличия.

Для примера возьмём два автомобиля:

- KIA Rio 2017 года с объёмом двигателя 1,4 литра и мощностью двигателя в 100 лошадиных сил.

- BMW X5 xDrive40i 2018 года с мощностью двигателя в 340 лошадиных сил.

Считать пока нечего, так как у нас всего один критерий. Просто запомним цифры.

Налоговая ставка

Она устанавливается на единицу налоговой базы, то есть, например, на одну лошадиную силу. Ставку определяют региональные власти. При этом они отталкиваются от цифр НК РФ Статья 361 в Налоговом кодексе. Федеральные ставки существуют как ориентир для субъекта. Регионалы могут увеличить их, но не более чем в 10 раз. Например, с владельца автомобиля мощностью до 100 лошадиных сил не могут взять больше 25 рублей за лошадиную силу. Уменьшить ставку тоже разрешается — для легковушек мощностью менее 150 лошадиных сил на сколько угодно, для остального транспорта также не более чем в 10 раз.

Ещё местным властям можно ввести дифференцированные ставки, которые будут меняться в зависимости от возраста транспортного средства или его экологического класса.

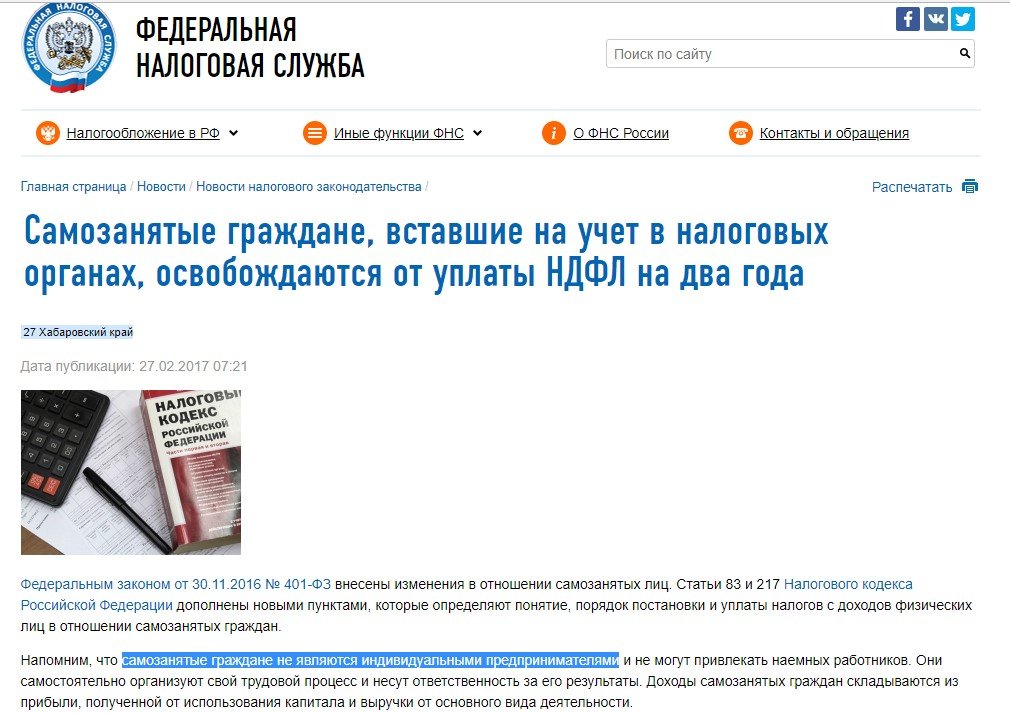

Точные ставки вашего региона можно найти на сайте ФНС.

Сервис выдаст вам цифры и ссылки на актуальные местные законы.

Допустим, наши герои из примера живут в Санкт‑Петербурге. С легковушек мощностью до 100 лошадиных сил включительно здесь берут 24 рубля за одну лошадиную силу. Если мощность свыше 250 лошадиных сил — 150 рублей. Умножаем налоговую ставку на налоговую базу:

- KIA = 100 лошадиных сил * 24 рубля = 2 400 рублей.

- BMW = 340 лошадиных сил * 150 рублей = 51 000 рублей.

Повышающий коэффициент

Это своеобразный налог на роскошь. Повышающий коэффициент ежегодно устанавливается для некоторых автомобилей дороже 3 миллионов рублей. Их список О Перечне легковых автомобилей средней стоимостью от 3 миллионов руб. для налогового периода 2019 г. можно найти на сайте ФНС и Минпромторга, его публикуют не позже 1 марта. Значение имеет также возраст машины. В итоге повышающий коэффициент будет таким:

- 1,1 — для легковушек стоимостью от 3 до 5 миллионов не старше трёх лет;

- 2 — для автомобилей ценой от 5 до 10 миллионов не старше пяти лет;

- 3 — для машин от 10 миллионов не старше 10 лет или для авто от 15 миллионов не старше 20 лет.

Если машина дорогая, но её нет в списке, то коэффициент не применяется. Также в перечне может быть уточнено количество лет, прошедших с выпуска машины, необходимых для перерасчёта налога.

По очевидным причинам, недорогая KIA Rio в расчётах не участвует. А вот BMW X5 Drive40i могла бы, но под действие повышающего коэффициента попадают только автомобили этой модели не старше одного года.

Повезло, иначе пришлось бы умножить 51 тысячу базового налога на коэффициент 1,1. Именно его автоматически предлагает налоговая при расчётах — вероятно, в 2019 году автомобиль стоил дешевле 5 миллионов.

Период владения

Здесь всё просто: если вы владели машиной год, то и платите транспортный налог за 12 месяцев. Если меньше, то сумму годового транспортного налога надо разделить на 12 и умножить на число месяцев, когда вы были собственником транспорта.

Автовладелец в 2019 году продал KIA в марте, а в апреле купил себе BMW. Следовательно, первой машиной он владел 3 месяца, второй — 9. Посчитаем налоги:

- KIA = 2 400 / 12 * 3 = 600 рублей.

- BMW = 51 000 / 12 * 9 = 38 250 рублей.

Считать всё вручную не обязательно. На сайте налоговой есть специальный калькулятор, который поможет вычислить нужные цифры. Сервис носит ознакомительный характер, реальный итог может отличаться, — предупреждают в ФНС.

Транспортный налог.

Транспортный налог относится к региональным налогам, вводится в действие законами субъектов РФ и обязателен к уплате на территории соответствующего региона. Региональные законодательные (представительные) органы определяют ставку налога в пределах, установленных НК, порядок и сроки его уплаты, форму отчетности по данному налогу, а также налоговые льготы и основания для их использования.

Налогоплательщиками признаются лица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения.

Объектом налогообложения являются автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые) суда и другие водные и воздушные транспортные средства.

Не являются объектом налогообложения: весельные лодки, моторные лодки с двигателем мощностью не свыше 5 л.с; автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 л.с, полученные (приобретенные) через органы социальной защиты населения; промысловые морские и речные суда; пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности организаций, основным видом деятельности которых является осуществление пассажирских и грузовых перевозок; тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые для производства сельскохозяйственной продукции; самолеты и вертолеты санитарной авиации и медицинской службы и др.

Налоговая база: 1) в отношении транспортных средств, имеющих двигатели, – как мощность двигателя транспортного средства в лошадиных силах; 2) в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, – как валовая вместимость в регистровых тоннах; 3) в отношении иных водных и воздушных транспортных средств – как единица транспортного средства.

Налоговым периодом признается календарный год.

Налоговые ставки устанавливаются в твердо фиксированной сумме – в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства.

Порядок исчисления налога. Организации исчисляют сумму налога самостоятельно. Сумма налога, подлежащая уплате физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются органами, осуществляющими государственную регистрацию транспортных средств. Сумма налога исчисляется в отношении каждого транспортного средства как произведение налоговой базы и налоговой ставки. Уплата транспортного налога производится налогоплательщиками по месту нахождения транспортных средств в порядке и сроки, установленные законами субъектов РФ.

Налоговая база

Налоговая база – основа, которая берется для расчета налога. Например, для налога на добавленную стоимость берется за основу торговая наценка. Многие граждане путают налоговую базу и объект налогообложения. Но стоит помнить, что объект – то, что подлежит налогообложению, а база – за счет чего рассчитывается налог.

В данном случае объект – транспортное средство, а база – мощность, то есть лошадиные силы. Чем больше мощность, тем больше денежных средств уплатит собственник. Но мощность – это не единственный показатель. Если ее нельзя определить, то за базу берется объем и вес ТС.

Часто налоговая база указана производителем в книге по эксплуатации. В этом случае нужно только вписать показатель в декларацию.

Определяется она следующим образом:

- автомобиль, автобус и иные транспортные средства водного и наземного типа – мощность мотора в лошадиных силах;

- самолет – изометрическая тяга в режиме взлета в кгс.;

- иные ТС воздушного уровня с изотермической тягой;

- водные ТС без двигателя – валовая вместимость в регистровых тоннах.

В случае, когда в документации исчисление происходит в кВт, нужно самостоятельно перевести этот показатель в лошадиные силы.

Какие параметры учитываются при расчете налога

Прежде, чем приступить к расчетам необходимо:

- Найти ставки транспортного налога касательно необходимого региона, ведь каждый регион вправе устанавливать свои ставки. Иногда в таблицах даже предоставляются ставки с учетом года выпуска машины, в этом случае таблица будет более расширенная.

- Найти в документах на машину мощность двигателя.

- Узнать год выпуска машины.

- Сопоставить полученные данные с таблицей и умножить указанную ставку на мощность машины.

В принципе все достаточно просто, главное — это найти действующую таблицу со ставками для определенного региона на текущий год.

Для грузовых автомобилей

Определяя расчет транспортного налога на грузовой автомобиль необходимо обратить внимание на положения ст. 358 НК РФ, где указан перечень транспортных средств, подлежащих налогообложению, а какие — нет

Расчет налога проводится с учетом мощности двигателя авто, в результате чего согласно установленным тарифам придется платить:

| мощность двигателя до 100 л.с. | 2,5 за 1 л.с. |

| 100 -150 л.с. | 4 руб. за 1 л.с. |

| 150-200 л.с. | 5 руб. за 1 л.с. |

| 200-250 л.с. | 6,5 руб. за 1 л.с. |

| более 250 л.с. | 8,5 руб. за 1 л.с. |

В данном случае указан установленный федеральный тариф, который может быть изменен на региональном уровне, соответственно и размер налога также будет выше.

Стоит отметить, что налоговое законодательство запрещает поднимать ставки более в 10 раз установленных тарифов.

Срок оплаты налога, а также механизм внесения денежной суммы устанавливается также региональными властями, поэтому налог на один и тот же грузовой автомобиль в разных регионах может существенно отличаться.

Так, для сравнения предлагаем регионы, где налог на грузовой транспорт, с мощностью 100 л.с. более дешевый:

| Чеченская Республика | 200 руб. |

| Республика Ингушетия | 500 руб. |

| Красноярский край | 600 руб. |

| Чукотский АО | 500 руб. |

| Забайкальский край | 1000 руб. |

Более дорогими оказались следующие районы:

| Приморский край | 2500 руб. |

| Кемеровская область | 2500 руб. |

| Ленинградская область | 2500 руб. |

| Санкт-Петербург | 2500 руб. |

| Москва | 2500 руб. |

Для расчета налога на транспорт нужно знать только мощность двигателя и установленную в регионе налоговую ставку.

Если же с расчетами все-таки возникли трудности можно обратиться к Интернету, где существует множество онлайн — калькуляторов, которые подсчитают транспортный налог, подлежащий оплате.

Система самостоятельно рассчитает сумму, достаточно внести только:

- период, за который необходимо оплатить налог;

- мощность грузового авто;

- регион, в котором был зарегистрирован автомобиль.

Сегодня законных способов уменьшить размер налога не существует, однако есть возможность зарегистрировать автомобиль в регионе, где ставка налога меньше. Данный вариант в законе не запрещен, однако и не особо поощряется.

Для автобусов

Если же на региональном уровне налоговая ставка на транспорт не была установлена, то в расчет берутся ставки, закрепленные в НК РФ.

Формула расчета транспортного налога для автобусов сходна и с остальными транспортными средствами:

Мощность двигателя х установленную ставку х срок владения машиной/количество месяцев в году.

В принципе мощность автобусов до 200 л.с. имеет налоговую ставку в размере от 11 до 50 руб., в зависимости от города или страны, в котором находится автобус.

Согласитесь, стоит это все удовольствие достаточно дорого, да и сумма налога может ежегодно только подниматься.

Расчет суммы транспортного налога входит в круг полномочий налоговых органов, которые присылают квитанцию с суммой и сроком оплаты налога.

Если же не оплатить указанную сумму в установленный срок, необходимо будет еще оплатить штраф и пеню.

Чтобы узнать, какие машины не облагаются транспортным налогом в 2019 году, смотрите статью: какие машины не облагаются транспортным налогом.

Чтобы узнать, какие машины не облагаются транспортным налогом в 2019 году, смотрите статью: какие машины не облагаются транспортным налогом.

Что говорится в новом законе о транспортном налоге в 2019 году, есть информация на странице.

Где самый низкий транспортный налог в России в 2019 году, показывается в таблице.

Подборка для Вас!

Скачайте в надежное место бланки и образцы документов для автолюбителей.

Если продать автомобиль, то…

Если продать автомобиль, то начисление налога на прежнего владельца будет происходить до тех пор, пока новый собственник не перерегистрирует машину на себя или предыдущий не прекратит регистрацию на своё имя. Как это сделать? Через десять суток после продажи автомобиля прежнему владельцу нужно прийти в ГИБДД с договором передачи права собственности и написать заявление. Проданная машина перестаёт числиться за ним, а новые данные передаются в ИФНС.

В заключение отметим, что в автосфере законодательство находится в стадии разработки, поэтому постоянно меняется. Например, в скором времени депутаты предлагают прибавить к вышеуказанным критериям начисления налога ещё учёт экологического класса автомобиля. С октября 2016 года действуют правила контроля налогообложения, по которым ответственность за действия, которые повлекли за собой неуплату пошлины, незнание новых норм, передачу неверных сведений о месте пребывания, законотворцы возложили на собственника машины. Поэтому лучший вариант для любого автовладельца — это интересоваться изменениями в этой правовой отрасли и в случае возникновения спорной или конфликтной ситуации обратиться к налоговому консультанту.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

От чего зависит сумма денег за машину в год?

Величина налога может варьироваться и зависит от нескольких факторов: налоговая база и ставка, право на налоговые льготы, тип ТС и наличие повышающих коэффициентов.

База и ставки

База определяется ст. 359 НК РФ. Она может отличаться в зависимости от типа ТС. Так, для автомобилей с двигателем (самый распространенный случай), база будет равняться количеству лошадиных сил. В отношении водного и воздушного ТС база будет определяться либо как валовая вместимость либо как единица ТС.

Определение налоговых ставок входит в компетенцию субъектов РФ. Ставки зависят от возможных вариантов налоговой базы: от мощности двигателя, тяги реактивного двигателя или валовой вместимости ТС в расчете на одну л.с. мощности двигателя и т.д. Базовые ставки прописаны в пункте 1, статьи 361 НК РФ.

Субъекты могут изменять (в большую или меньшую сторону) ставки, но не более чем в 10 раз, поэтому в соседних регионах они могут существенно отличаться. Помимо этого возможна дифференциация ставок в зависимости от категории ТС, его возраста и эко-класса.

В этой публикации размещена информация о размере транспортного налога и ставках по лошадиным силам и по регионам.

Всем ли надо платить за легковой автомобиль: льготы

Льготы на оплату данного дорожно-транспортного налога могут предоставляться как на федеральном уровне, так и на региональном. Федеральные льготы предусмотрены для:

- героев СССР и России;

- инвалидов и ветеранов ВОВ;

- военных пенсионеров;

- опекунов и приемных родителей;

- одного из родителей ребенка-инвалида;

- инвалидов 2 группы;

- владельцев ТС с объемом двигателя менее 70 л. с.;

- одного из родителей в многодетной семье;

- ликвидаторов последствий техногенных аварий – на ЧАЭС, ПО «Маяк»).

Региональные льготы вводятся по желанию властей субъекта РФ. Так, налоговая льгота для пенсионеров по транспортному налогу в каких-то регионах сильно урезана, а в каких-то совсем отсутствует. Поэтому в двух соседних регионах размер сборов может иметь существенную разницу.

Тип ТС

Согласно НК РФ различие налоговых ставок зависит от типа ТС, а не от категории (A, B, C, D, прицеп), как многие привыкли думать. Помимо того, внутри каждого отдельного типа ТС ставка также варьируется в зависимости от мощности, валовой вместимости или силы тяги, однако наблюдается общая закономерность – с увеличением мощности ТС происходит и пропорциональный рост ставки на каждую лошадиную силу.

Наименьшую ставку имеют мотоциклы и мотороллеры. Самая высокая ставка определена для водного и воздушного транспорта. Легковой и грузовой транспорт не может иметь ставку менее 2,5 рублей за лошадиную силу. В отдельной статье вы можете прочитать о транспортном налоге на грузовой автомобиль, а более подробно о ставках по мощности и регионам мы писали здесь.

Повышающие коэффициенты

Окончательный размер фискального платежа сильно зависит и от повышающего коэффициента (иногда его также называют платой за роскошь). Он рассчитывается налоговыми органами субъектов РФ в зависимости от стоимости и возраста ТС.

Повышающие коэффициенты применяются только для тех ТС, стоимость которых превышает 2 миллиона рублей.

Согласно п.2, ст. 362 НК РФ, в случае применения повышающего коэффициента величина налога на транспорт умножается на:

- 1,5, 1,3 или 1,1, если средняя стоимость ТС составляет от 3 до 5 млн руб., а возраст не превышает одного, двух или трех лет соответственно;

- 2, если стоимость ТС от 5 до 10 млн руб., а возраст не превышает 5 лет;

- 3, если стоимость ТС от 10 до 15 млн руб., а возраст не превышает 10 лет или же для ТС средней стоимостью более 15 млн руб. и моложе 20 лет.

Производство расчётов

Налог на ТС считается по стандартной формуле – (налоговая ставка) * (налоговая база) * (коэффициент владения ТС в году) * (повышающий коэффициент для дорогих авто). Данная калькуляция основана на 28-ом параграфе Налогового Кодекса Российской Федерации. При этом НК РФ не даёт чётких указаний по налоговой ставке. Каждый субъект РФ (регион) самостоятельно устанавливает налоговую ставку. Она зависит от времени выпуска автомобиля, от внутреннего объёма двигателя, класса по экологической безопасности и др. Поэтому перед первой уплатой налога на ТС необходимо узнавать эту информацию в своём регионе. Налоговая база – это сумма лошадиных сил, или мощность ТС.

Для физических лиц

Калькулятор расчета налога на ТС выглядит следующим образом:

Региональная налоговая ставка умножается на налоговую базу. Узнать налоговую ставку для своего места регистрации ТС можно в региональной налоговой службе или по Интернету.

Но полученная величина транспортного налога иногда требует уточнения. В формуле присутствует понятие «владение месяцев в году». На это число необходимо умножить полученную сумму, чтобы получить окончательный вариант. Также сумма транспортного налога умножается на повышающий коэффициент, если стоимость автомобиля больше 3 000 000 руб. Это т.н. «налог на роскошь». В рамках данного вопроса полезно почитать про исчисление сроков в гражданском праве.

Пример калькуляции налога на ТС:

Авто имеет мощность 200 л/с. Налоговая ставка в регионе – 75 руб. Количество месяцев владения в году – 6. Авто стоит дешевле 3 млн. руб. В итоге получаем следующую формулу:

75*200*(6/12)*1 = 7 500 рублей налога на ТС. Если во время расчета имеют место быть дробные числа, то они округляются до целых рублей.

Происходит это на основании регистрационных данных. Поэтому ваши данные могут не совпадать с теми, которые пришли вам для уплаты транспортного налога.

Возможно вам так же будет интересно узнать всё про налоговые льготы для пенсионеров по транспортному налогу.

На видео-как считается транспортный налог:

Для юридических лиц

Формула расчета транспортного налога для организаций такая же точно, как и для отдельных граждан. При этом каждый регион имеет свой расчет налоговой ставки. В одних субъектах РФ в него включают возраст ТС, вид транспорта и его экономический класс. В других к этим показателям могут добавить какие-то свои параметры. Данное явление регулируется ст.361 НК РФ.

Срок уплаты налога на ТС для юридических лиц имеет крайнюю дату 1 февраля следующего года за отчетным периодом. Как для юридических, так и для физических лиц возможна оплата авансовым платежом поквартально. Определенные категории транспорта имеют налоговые льготы, в зависимости от региона РФ.

Если физические лица получают от налоговой службы уведомление о размере уплат, то организации обязаны сами производить расчет налога на ТС.

Авансовые платежи

Авансовые платежи можно вносить не по окончанию отчётного периода, а во время него. Эта возможность есть только у юридических лиц. Граждане уплачивают налог согласно закону единовременно не позднее 1 октября следующего года.

Авансовый платеж выплачивается поквартально и равен ¼ от всей суммы транспортного налога. Не требуется предоставлять отдельную декларацию на каждый авансовый платеж. Все они будут отражены в общей сумме декларации. Оплата происходит за первый, второй, третий кварталы и в означенный период за отчетным годом.

- Первый квартал – до 30 апреля;

- Второй квартал – до 31 июля;

- Третий квартал – до 31 октября.

Некоторые регионы не признают авансовых платежей для определенных категорий организаций и транспорта. Чтобы узнать, можно ли платить транспортный налог авансом, нужно обратиться в свою региональную налоговую службу.

На мотоцикл

Физическим лицам расчет транспортного налога на мотоцикл, как и на любое другое ТС, нужен лишь в качестве рекомендации. Налоговая служба сама рассчитывает сумму на основании данных из ГИБДД. Тем не менее, всегда хочется знать, во сколько вам обойдётся содержание вашего «железного коня».

Каждый регион устанавливает свою налоговую ставку в зависимости от мощности двигателя. Приведем пример, как посчитать сумму налога на мотоцикл в Московской обл.

В Московской области действуют следующие тарифы налоговой ставки:

- Мощность меньше 20 л.с. – 7 рублей с одной лошадиной силы;

- Мощность от 20 до 35 л.с. – 15 руб./л.с.;

- Мощность 35 л.с. – 50 руб./л.с.

Таким образом, по стандартной формуле расчета налога на мотоцикл получаем:

(налоговая ставка)*(количество л.с.)*(период владения ТС) = сумма налога. Например, если есть мотоцикл с мощностью двигателя 25 л.с., которым вы владеете полгода, то получается:

15*25*0.5 = 188 рублей.

Как сэкономить на налоге на транспорт?

Вырисовывается следующая картина: размер транспортного налога зависит от нескольких факторов, и если манипулировать этими факторами, то можно повлиять на размер транспортного налога. Рассмотрим всевозможные способы экономии.

1 способ: менять регион регистрации

Транспортный налог – это региональный налог, он целиком зачисляется в бюджет субъекта. Поэтому каждый субъект в России устанавливает свой размер налога, федеральная власть прописывает лишь базовую ставку, а регион может повысить ее или понизить, получается «налоговая вилка». А разбег налога по регионам такой большой получается, потому что Налоговый кодекс разрешает увеличивать/уменьшать базовую ставку транспортного налога в 10 раз.

Регистрация автомобиля в другом регионе, но при условии вашей прописки там, позволит значительно сэкономить. Но этот способ не очень распространен, т.к. не все имеют недвижимость или близких родственников в субъектах РФ с низкими ставками транспортного налога. Если вы без смены прописки поставите на учет авто в другом регионе, то налоговая ставка будет применяться региона прописки, а не региона регистрации ТС. Потому что постановка на налоговый учет транспортного средства происходит по месту его нахождения, а по пункту 5 ст. 83 НК РФ местом нахождения автомобиля признается место жительства владельца.

Москвичи и Питерцы платят транспортный налог по самым высоким ставкам, поэтому прописка в области поможет сэкономить на налоге на транспорт.

2 способ: чем меньше мощность, тем больше экономия

Покупая автомобиль с мощным двигателем , не все понимают, что транспортный налог на большие лошадиные силы высок. Поэтому, как вариант экономии можно рассматривать замену мотора на менее мощный. Однако это должно быть сделано официально и зарегистрировано в ГИБДД. Ну или применить первый способ и прописаться в регионе с меньшими налоговыми ставками.

3 способ: льготы на транспортный налог

Получить налоговые льготы можно различными путями. Инвалидом я вам не советую становиться по своей воле, а вот зарегистрировать автомобиль на родственника инвалида можно. Но это зависит от наличия льготы в вашем регионе. На федеральном уровне предусмотрена льгота для инвалидов независимо от региона прописки лишь на легковые автомобили, оборудованные для использования инвалидом, а также на купленные через органы соцзащиты легковушки с двигателем до 100 л.с. (73,55 кВт).

Некоторые регионы предоставляют льготу даже родственникам боевых действий, родителям (опекунам) многодетных семьей.

Так пенсионеры в Перми платят лишь половину транспортного налога за автомобиль до 100 л.с. А в Амурской области за один принадлежащий пенсионеру по старости автомобиль с мотором до 100 лошадиных сил включительно 100% льгота. Здесь сразу два фактора играют роль: мощность и регион прописки.

Узнать перечень налоговых льгот проще всего на сайте Налоговой службы, в разделе «Электронные сервисы» найдите калькулятор транспортного налога, не забудьте выбрать свой регион, мне всегда почему-то Москва выпадает автоматически.

4 способ: проверяем и доверяем

Четвертый способ экономии напрямую вытекает из второго и третьего способа, только вам самим не нужно менять прописку или становиться льготником, а просто перерегистрировать автомобиль на льготника или на родственника в регионе с низкой ставкой транспортного налога.

Главный минус здесь то, что на бумаге собственник не вы, и не дай бог, что случиться с человеком, на которого зарегистрировано ваше ТС. Или он окажется не чистым на руку и подаст в розыск ваше авто, юридически же он владелец.

В случае открытия наследства ваш авто может достаться не вам вовсе, а прямым наследникам. Если Вы прямой наследник – пользоваться ТС можно будет лишь после вступления в наследственные права, а это минимум 6 месяцев.

А еще есть ограничения по управлению транспортом, зарегистрированным на льготника. Например, в Амурской области льгота на транспортный налог пенсионеру по старости предоставляется лишь при условии, что автомобилем управляет сам пенсионер или его супруга (супруг).

Взвесьте все выгоды и возможные риски, прежде чем перерегистрировать свою машину на другого человека ради экономии на транспортном налоге.