Как и где можно оплатить налог на имущество физическому лицу?

Содержание:

- Как оплатить через Госуслуги

- Как рассчитывается налог на имущество физических лиц

- Когда необходимо платить?

- Платить 6% как ИП на «упрощёнке»

- Налоговое уведомление содержит неточности

- Налог на имущество юридических лиц

- Как оплатить налог на имущество физических лиц?

- Какими налогами сопровождаются сделки с недвижимостью

- Где взять квитанцию на оплату налога

- Орган для обращения за квитанцией и способы оплаты

- Оплата через Госуслуги с переходом на сайт ФНС – имущественный налог

- Ответственность за неуплату

- Как оплатить онлайн

- Как получить имущественную льготу для пенсионеров?

- Итоги

Как оплатить через Госуслуги

Нередко граждане, желающие воспользоваться этим способом, задаются вопросом: как оплатить налог на имущество физических лиц через сайт госуслуг? Для этого необходимо зарегистрировать личный кабинет на портале и пройти авторизацию, предоставив сведения о себе на проверку в Пенсионный Фонд и ФМС. Сделать это можно непосредственно на сайте, понадобятся лишь паспорт гражданина и СНИЛС (страховое свидетельство). Также для пользования некоторыми услугами портала может потребоваться подтверждение личности, что можно сделать в ближайшем центре обслуживания.

После прохождения процедуры регистрации, необходимо сделать следующее:

- Войти в личный кабинет под своим логином и паролем;

- На главной странице портала выбрать пункт «Налоговая задолженность»;

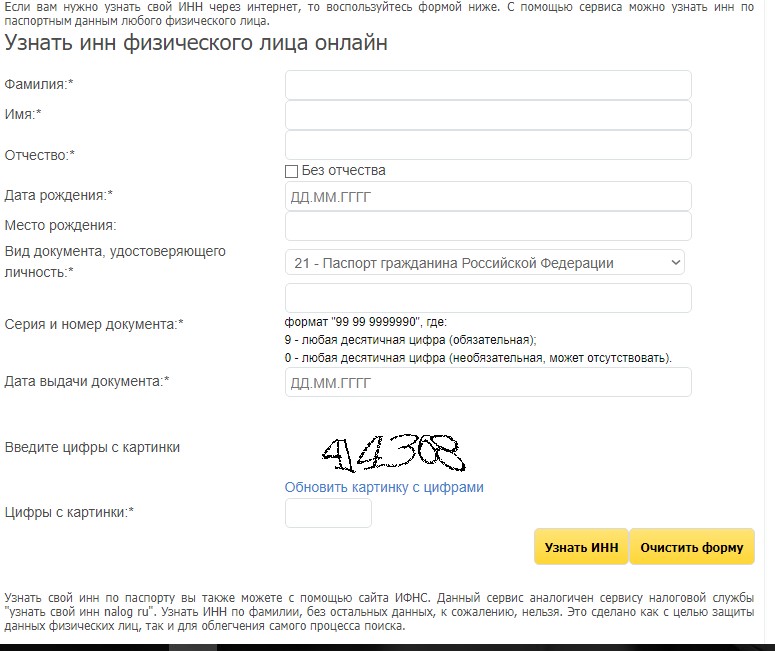

- Заполнить электронную заявку (понадобится ИНН);

- Проверить внесённые данные. В случае необходимости можно вернуться назад и исправить допущенные ошибки;

- Получить информацию по задолженности;

- Оплатить сформированное платёжное поручение банковской картой VISA или MasterCard, при помощи сервисов WebMoney, QIWI, Яндекс Деньги или со счёта мобильного телефона.

Если вы имеете автомобиль или иное транспортное средство, то должны уплачивать транспортный налог. Можно ли осуществлять такие платежи онлайн с использованием банковских карт? Такая информация будет актуальна для тех, у кого нет желания и времени перечислять суммы налога в отделениях банков.

В наше время не обязательно стоять в очередях для уплаты налогов в бюджет. Можно произвести и банковских терминалов. Разберемся, как и .

Как рассчитывается налог на имущество физических лиц

Если не хотите разбираться с нюансами, на сайте ФНС есть калькулятор. С его помощью можно быстро посчитать сумму налога. Эта информация пригодится вам, если вы составляете бюджет на год или просто хотите знать заранее, сколько придётся заплатить. А вообще налоговая считает всё сама и потом просто ставит вас в известность, сколько вы должны.

Налог рассчитывается с учётом нескольких критериев.

Налоговая база

Это кадастровая стоимость объекта недвижимости. Её определяют специалисты, уполномоченные государством, по специальной методике. В отличие от инвентаризационной стоимости, по которой налог на имущество считали ранее, кадастровая учитывает не только себестоимость жилья, но и важные характеристики вроде транспортной доступности и инфраструктуры.

Узнать кадастровую стоимость можно онлайн на сайте Росреестра.

Для этого нужно знать кадастровый номер или адрес. Кадастровый номер указан в свидетельстве о собственности, если вы приобретали недвижимость до 15 июля 2016 года, или в выписке из ЕГРН, которая у вас должна остаться после регистрации перехода права собственности в Росреестре.

Ещё кадастровый номер и кадастровую стоимость можно посмотреть в личном кабинете на сайте налоговой.

Кадастровая стоимость периодически может пересчитываться. Поэтому для вычисления налога используется та, что действовала на 1 января того года, за который он платится. Если имущество было приобретено в течение года, то берётся кадастровая стоимость на дату, когда информация о новом собственнике была занесена в Единый государственный реестр недвижимости.

Есть ещё один важный момент. Налоговый кодекс подразумевает серию налоговых вычетов НК РФ Статья 403 , которые способны серьёзно уменьшить налоговую базу. Вычитать предлагается или квадратные метры из площади недвижимости — они налогом облагаться не будут, или конкретную сумму из кадастровой стоимости. Это:

- 10 метров для комнаты или части квартиры;

- 20 метров для квартиры или части дома;

- 50 метров для дома целиком;

- 1 миллион, если речь идёт о едином недвижимом комплексе, в котором есть хотя бы один жилой дом.

Допустим, вы собственник квартиры площадью 60 квадратных метров с кадастровой стоимостью в 3 миллиона рублей. При налоговом вычете в 20 метров вам придётся заплатить налог только за оставшиеся 40 метров, то есть налоговой базой будет 2 миллиона рублей, а не 3.

Если собственник многодетный, то налоговая база уменьшается дополнительно. На каждого ребёнка вычитается из налоговой базы стоимость пяти квадратных метров комнаты или квартиры и семи метров — жилого дома или его части.

Налоговая ставка

В Налоговом кодексе предусмотрены базовые ставки НК РФ Статья 406 :

- 0,1% для домов, в том числе недостроенных, квартир, комнат, единых недвижимых комплексов, если хотя бы один объект в них предназначен для жилья.

- 2% для имущества, кадастровая стоимость которых превышает 300 тысяч рублей, а также если оно попало в специальный список недвижимости, утверждаемый местными властями. Обычно там оказываются различные торговые и офисные здания.

- 0,5% для прочей недвижимости.

Итоговые ставки устанавливают местные власти. Они могут уменьшить базовые цифры до нуля или увеличить, но не более чем в три раза. Также им разрешается ввести дифференцированные ставки в зависимости от кадастровой стоимости, вида имущества и его расположения.

А потому, например, в Москве Закон города Москвы от 19.11.2014 г. № 51 квартиры, комнаты дома с кадастровой стоимостью до 10 миллионов облагаются налогом в 0,1%, от 10 до 20 миллионов — 0,15%, от 20 до 50 миллионов — 0,2%, от 50 до 300 миллионов — 0,3%. За гаражи и машино-места налог составит 0,1%, а недострои пойдут по ставке 0,3%.

Узнать ставки вашего населённого пункта можно на сайте ФНС.

Соответственно, узнать размер налога можно, если умножить налоговую базу на налоговую ставку.

Доля владения

Допустим, вы владеете квартирой напополам с супругом. Или на вас записано ⅔ родительской квартиры. В этом случае именно за половину или ⅔ вы и должны платить налог. А потому нужно вычислить эту часть от произведения налоговой базы на налоговую ставку.

Налоговый период

По умолчанию налог начисляется за год. Но если вы купили или, наоборот, продали имущество, заплатить придётся только за те месяцы, что вы им владели. Здесь действует простая формула:

Налог = Кадастровая стоимость × Налоговая ставка / 12 × Число месяцев, когда имущество вам принадлежало.

Когда необходимо платить?

Стандартный вариант — налоговая служба отправляет уведомление почтой, но есть случаи, когда подобное уведомление не приходит. Поэтому, даже если вы не получили такое уведомление, это не освобождает вас от оплаты налога.

Транспортный налог требуется уплатить до 1 октября

. Каждый год вы оплачиваете за прошлый: если машина продана в конце 2021 года, в 2021 еще нужно платить налог.

Важный момент: налоги — это не одно и тоже, что и налоговая задолженность

. Это также и не судебная задолженность.

С момента начисления налоговой службой налога вплоть до 1 октября за вами закреплены налоговые начисления. Если оплата происходит в срок, штраф и пеня вам не грозят, но уже после 1 октября эти налоговые начисления переходят в задолженность, на которую уже начисляют пеню.

Кроме пени налоговая имеет право взыскать штраф — от 20% до 40% от общей суммы налога

. Ваша задача — как можно быстрее обнаружить и оплатить задолженность.

Если задолженность просрочена на полгода, дело могут передать в суд

. В таком случае ее будут взыскивать судебные органы. Поэтому, чем раньше вы оплатите налог, тем дешевле и безопаснее.

Можно ли оплатить транспортный налог через Госуслуги?

Конечно! Процедура платежей по налогу на транспорт через ресурсы сайта Госуслуг — достаточно простой метод перевода денежных средств с банковской карты плательщика на счет Федеральной налоговой инспекции того или иного региона.

Только после того, когда вы остались удовлетворенными всеми цифровыми показателями, можете смело оплачивать сумму транспортного налога.

В случае возникновения вопросов незамедлительно задавайте их специалисту в ФНС, но лучше именно тому, кто рассчитал сумму транспортного налога по вашему авто.

Как заплатить с помощью сайта Госуслуги?

Если вы хотите внести платеж при помощи официального сайта ФНС, прежде всего, вам следует пройти процедуру регистрации в базе данных этого ресурса.

Сделать это можно путем посещения налоговой службы, в которой вы оставляете заявку, затем вас должны внести в базу и выдать пароль. К счастью, это достаточно быстрая процедура, не занимающая много времени.

Что необходимо сделать после регистрации? Рассмотрим все последующие действия пошагово

Как оплатить пени по транспортному налогу через Госуслуги?

Необходимо сделать следующее:

- Зарегистрироваться на официальном сайте Госуслуги ФНС. Для этого вам понадобятся имя, фамилия, ваш номер телефона или же адрес электронной почты.

- Заполнить паспортные данные, ИНН, СНИЛС.

- Выбрать , нажать на строку «Получить услугу».

- Посмотреть результат.

Оплатить пеню за транспортный налог можно либо непосредственно в банке, либо на сайте с помощью банковской карточки.

Почему выгодно производить оплату налога на транспорт с помощью сервиса Госуслуги? Можно перечислить следующие достоинства этого метода:

- можно не стоять долгие часы в очередях;

- не надо выходить из дома, поэтому и тратить драгоценное время на дорогу;

- комиссия меньше в 3 раза и больше;

- за штраф комиссия будет составлять только 1% от суммы, а клиентам Газпромбанка и Банка Москвы необходимо оплатить всего 0.5%;

- в любой момент можно проверить начисление или списание долга, поскольку все операции отражаются в личном кабинете пользователя;

- исключен риск просрочки платежа.

Однако следует признать, что у такого способа оплаты транспортного налога есть свои недостатки:

Следите за состоянием своих долговых обязательств, а в случае возникновения вопросов обращайтесь за разъяснением в местную Налоговую службу.

Оплата налогов, являясь обязанностью каждого гражданина РФ, требует не только финансовых затрат, но и траты времени на посещение банков для перечисления нужной суммы. Если физическое лицо владеет несколькими объектами налогообложения, недвижимостью, земельными угодьями, оплата имущественных налогов превращается в утомительное занятие. Нередки ситуации, когда времени на уплаты налогов практически не остается, и посещение банка уже невозможно. Электронные платежи позволяют, не выходя из дома в удобное для себя время, заплатить по реквизитам, указанным в налоговых квитанциях. Налог на имущество через Сбербанк Онлайн уплачивается быстро, без комиссий, в любом уголке России, не требуя посещения офиса банка.

Владельцам банковских карт, выпущенных Сбербанком, предоставляется способ существенно сэкономить время и силы, благодаря использованию системы СбербанкОнлайн. Сложно оценить все преимущества использования онлайн-системы для проведения платежей от Сбербанка: в любое время суток в считанные минуты решается вопрос погашения налоговых обязательств, требуя для этого только наличия достаточной суммы на карте и возможности выхода в интернет.

Платить 6% как ИП на «упрощёнке»

Сразу оговоримся, что по закону открывать ИП нужно, только если вы специально купили одну или несколько квартир, чтобы зарабатывать на сдаче жилья в аренду. В других случаях делать это необязательно, а иногда — не так уж и выгодно.

Когда подавать декларацию?

Сколько платить?

Чтобы открыть ИП, нужно терпение и оплата госпошлины в 800 ₽.

ИП на упрощённой системе налогообложения (УНС), который выбрал объект налогообложения «доходы», оплачивает налог в размере 6% с доходов. Ещё есть объект налогообложения «доходы минус расходы», ставка по которому — 15%, но для арендодателей это совсем невыгодно.

Также ИП раз в год обязан уплачивать страховые взносы. Раньше их размер зависел от МРОТ, но с 2018 года это фиксированная сумма. Взнос на обязательное медицинское страхование составляет 5 840 ₽ в год, в пенсионный фонд — 26 545 ₽. Если годовой доход ИП больше 300 000 ₽, то предприниматель обязан перечислить в пенсионный фонд дополнительно 1% от суммы дохода, превышающего 300 000 ₽.

К радости арендодателей, ИП без сотрудников имеет право вычесть из налога сумму страховых взносов. Получается, если взносы будут больше, чем налог, то его можно не оплачивать.

Ещё предприниматель должен вести книгу учёта доходов и расходов, причём заводить новую книгу следует каждый налоговый год. Это бесплатно.

Пример. Вы сдаёте квартиру за 40 000 ₽, в год выходит 480 000 ₽. Как ИП вам надо уплатить взносы на сумму 34 185 ₽ (5 840 ₽ — на ОМС, 26 545 ₽ — на ОПС и 1 800 ₽ — дополнительно на ОПС). Налоги составят 24 000 ₽ (6% от 480 000), это меньше, чем страховые взносы, поэтому их платить не надо. Отдав взносы за ИП, вы заработаете на сдаче квартиры 445 815 ₽.

Когда платить?

Вносить авансовые платежи по налогу следует каждый квартал. Последний платёж должен быть сделан не позднее 30 апреля. Страховые взносы необходимо выплатить до 9 января следующего года, а дополнительный 1% в пенсионный фонд (если надо) — до 1 июля следующего года.

Какие подводные камни?

Квартира, которую сдаёт в аренду индивидуальный предприниматель, по закону используется в коммерческих целях. Вы не сможете участвовать в её продаже как физическое лицо. Придётся платить налог 6% от суммы продажи — вне зависимости от того, сколько лет квартира была в собственности. «В случае если реализованное имущество использовалось в предпринимательской деятельности, то в отношении дохода от его продажи нельзя использовать никакие имущественные налоговые вычеты», — подтверждает руководитель правового департамента Heads Consulting Диана Маклозян.

Для сравнения: физические лица, которые владеют квартирой более 3 лет (в некоторых случаях — более 5 лет), освобождаются от уплаты налога при продаже этого жилья.

Кроме того, если доход от ИП на УНС 6% — это ваш единственный заработок, вы не сможете получать налоговые вычеты, например: на покупку недвижимости или на лечение.

Налоговое уведомление содержит неточности

Сведения о налогооблагаемом имуществе и его владельце (включая характеристики имущества, налоговую базу, правообладателя, период владения) в налоговые органы представляют органы, осуществляющие регистрацию (миграционный учет) физических лиц по месту жительства (месту пребывания), регистрацию актов гражданского состояния физических лиц, органы, осуществляющие государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество, органы (организации, должностные лица), осуществляющие государственную регистрацию транспортных средств, органы опеки и попечительства, органы (учреждения), уполномоченные совершать нотариальные действия, и нотариусы, органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории Российской Федерации.

Ответственность за достоверность, полноту и актуальность указанных сведений, используемых в целях налогообложения имущества, несут вышеперечисленные регистрирующие органы. Указанные органы представляют информацию в налоговую службу на основании имеющихся в их информационных ресурсах (реестрах, кадастрах, регистрах и т.п.) сведений.

Если, по мнению налогоплательщика, в налоговом уведомлении имеется неактуальная (некорректная) информация об объекте имущества или его владельце (в т.ч. о периоде владения объектом, налоговой базе, адресе), то для её проверки и актуализации необходимо обратиться в налоговые органы любым удобным способом:

- для пользователей Личного кабинета налогоплательщика – через Личный кабинет налогоплательщика;

- для иных лиц: посредством личного обращения в любую налоговую инспекцию либо путём направления почтового сообщения, или с использованием интернет-сервиса ФНС России «Обратиться в ФНС России».

По общему правилу, налоговому органу требуется проведение проверки на предмет подтверждения наличия/отсутствия установленных законодательством оснований для перерасчета налогов и изменения налогового уведомления (направление запроса в регистрирующие органы, проверка информации о наличии налоговой льготы, определение даты начала применения актуальной налоговой базы и т.п.), обработка полученных сведений и внесение необходимых изменений в информационные ресурсы (базы данных, карточки расчетов с бюджетом и т.п.).

При наличии оснований для перерасчета налога (налогов) и формирования нового налогового уведомления налоговая инспекция не позднее 30 дней (в исключительных случаях указанный срок может быть продлен не более чем на 30 дней):

- проведёт перерасчет налога;

- сформирует при наличии оснований новое налоговое уведомление и разместит его в Личном кабинете налогоплательщика. Если Вы не являетесь пользователем Личного кабинета налогоплательщика, направит новое налоговое уведомление в установленном порядке;

- направит Вам ответ на обращение (разместит его в Личном кабинете налогоплательщика), в т.ч. в случае отсутствия основания для перерасчета налога (налогов).

Налог на имущество юридических лиц

Юридические лица обязаны платить налоги за любое недвижимое и движимое имущество, находящееся на балансе в разделе «Основные средства».

К движимому имуществу относятся материальные ценности, переданные компании или организации на условиях договора временного пользования или доверительного управления. С 2017 года был изменен классификатор основных средств по движимому имуществу, в результате чего имущественным сбором перестали облагаться материальные ценности, относящиеся к I и II группе по амортизации средства.

Все остальное, находящееся на балансе юридического лица, облагается налогом по установленным в конкретном регионе ставкам.

Как оплатить налог на имущество физических лиц?

Порядок аналогичен указанному выше — вы можете узнать сумму платежа через портал госуслуг или сайт ФНС либо подойти в налоговый орган. Нужно тщательно проверить правильность начисления налога, так как расчет с использованием кадастровой стоимости недвижимости нередко приводит к завышению суммы платежа.

Вот как можно оплатить сбор на имущество физических лиц, если не возникает возражений по сумме расчета:

- по квитанции через банк;

- через портал госуслуг или ФНС;

- через банкоматы и банковские терминалы (можно ввести данные о платеже вручную или отсканировать код с квитанции);

- через приставов, если сбор уже взыскан и передан на исполнение.

Для этого нужно доказать, что показатель кадастровой стоимости существенно превышает рыночную цену квартиры.

Что делать, если после оплаты налога задолженность осталась в базах данных?

Информация о платеже будет учтена в федеральных базах данных с момента ее зачисления на счет в УФК. Это период может составлять от нескольких дней до нескольких недель. Если платеж длительное время не отражается в информации на онлайн-ресурсах, обратитесь в местный налоговый орган с подтверждающим платежным документом.

К наиболее распространенным причинам несвоевременного учета платежа можно отнести следующие:

- ошибка в сведениях о плательщике — обязательно проверяйте свои личные данные еще до момента оплаты (ФИО, ИНН и т.д.);

- ошибка в реквизитах платежа — даже одна неточная цифра в счете получателя не позволит учесть платеж, поэтому внимательно сверьте данные в квитанции и информацию на официальном сайте ФНС;

- оплата через сомнительные интернет-ресурсы — выбирайте только проверенные сервисы для платежей (например, систему онлайн-банкинга).

Чтобы устранить ошибку, вы можете обратиться в ИФНС с заявлением об уточнении платежа либо заполнить бланк о его возврате с одновременной оплатой по правильным реквизитам.

Какими налогами сопровождаются сделки с недвижимостью

Если квартира находится в доме, который не введен в эксплуатацию и, соответственно, на нее не оформлено право собственности, то никаких налогов ее покупатель не платит, сообщает Мария Литинецкая, управляющий партнер «Метриум Групп», участник партнерской сети CBRE. Физические лица платят налоги только за объекты, которые уже сданы и оформлены в собственность, то есть фактически перешли в статус вторичного жилья.

Единственный случай, при котором за первичную квартиру придется заплатить налог, это переуступка прав на нее, рассказывает Мария Литинецкая. Если покупатель приобрел объект по договору долевого участия, но решил продать эту квартиру другому лицу, то ему придется заплатить налог на доходы физических лиц (НДФЛ).

Передача прав требования от застройщика квартир проходит по договору уступки. Если цена, указанная в этом договоре, превосходит стоимость квартиры, по которой объект был приобретен ранее, то с этой суммы продавец должен заплатить НДФЛ. К примеру, квартира была приобретена по договору долевого участия за 6 млн рублей. Ее владелец решает продать (точнее – переуступить права на нее) другому лицу еще до ввода объекта в эксплуатацию и оформления права собственности. При этом назначает стоимость – 7 млн рублей.

Это значит, что он получает дополнительный доход 1 млн рублей, с которого должен заплатить 13%. Однако если цена договора будет равна стоимости, уплаченной за квартиру ранее (то есть 6 млн рублей), то владелец освобождается от налога, так как никакого дохода он не получил, комментирует спикер.

Основной юридической формой оформления правоотношений застройщика и физических лиц на рынке новостроек является договор участия в долевом строительстве (ДДУ). Услуги застройщика на основании ДДУ (за исключением услуг застройщика, оказываемых при строительстве объектов производственного назначения) освобождены от налогообложения по НДС, рассказывает Василий Шарапов, юрист девелоперской группы «Сити-XXI век». Таким образом, при заключении и исполнении ДДУ НДС не начисляется и не оплачивается (см. подпункт 23.1 части 3 ст.149 НК РФ). А вот в случае уступки имущественного права требования к застройщику по ДДУ участником долевого строительства в адрес третьего лица должен быть исчислен и оплачен НДС (см. подпункт 1 части 1 ст. 146 НК РФ). При этом сумма НДС исчисляется с разницы между стоимостью уступленного имущественного права, указанной в соглашении об уступке права требования по ДДУ, и расходами на его приобретение.

При получении физическим лицом доходов от продажи права требования к застройщику по ДДУ подлежит взиманию налог на доходы с физических лиц (НДФЛ), комментирует Василий Шарапов. Например, если цена ДДУ составляет 3 000 000 рублей, а цена уступки права требования по ДДУ составляет 3 500 000 рублей, то сумма НДС рассчитывается по формуле 500 000 x 18/118.

Где взять квитанцию на оплату налога

Квитанцию на оплату налога можно получить нарочно, встав в электронную очередь. Следует быть готовым предъявить паспорт. Только в таком случае оператор сможет разыскать плательщика в общей базе и распечатать квитанцию.

Второй вариант вывести квитанцию из личного кабинета налогоплательщика, если предполагается посещать банкомат или терминал для оплаты.

Последний и не самый надежный способ – ожидание. Налоговая должна прислать квитанцию, но она не отвечает за работу почты. До 2 декабря пени и штрафы не начисляются, а после этой даты ежедневно величина налога увеличивается.

В НК РФ указывается, что платежку выдадут по месту нахождения имущества, а не по адресу регистрации, но на практике есть законная процедура по получению сведений в любом удобном месте. Написав заявление в ИФНС, можно разыскать неоплаченный налог в любом регионе России. Производится общефедеральный поиск по всем базам данных.

https://youtube.com/watch?v=UE5QPPXHCIE

Орган для обращения за квитанцией и способы оплаты

В ситуации, когда срок оплаты уже подходит к концу, а уведомления все нет, плательщику необходимо позаботиться о самостоятельном получении квитанции.

Обращаться за этим необходимо в подразделение ФНС, в юрисдикцию которого территориально попадает принадлежащий ему участок. Также в отдельных случаях возможно обращение в инспекцию, расположенную по месту проживания плательщика.

Как правило, за земельный налог в этом органе отвечает отдельное подразделение или инспекторы, которые и смогут рассчитать его.

Возможно, эти данные уже имеются у сотрудника (например, если уведомление было отправлено и утеряно в пути), поэтому ему останется только распечатать квитанцию и передать ее плательщику. В любом случае, много времени данная операция не займет.

Еще одним вариантом является получение данных через личный кабинет плательщика на сайте ФНС (для этого обязательно требуется регистрация). При условии, что данные об объекте налогообложении в ФНС имеются и налог был рассчитан, пользователь сможет сформировать необходимые для оплаты данные.

Если же объект налогообложения не значится в базе данных, плательщику во время обращения необходимо предоставить в инспекцию определенный пакет документов. В частности, потребуются правоустанавливающие бумаги на участок и кадастровый паспорт (выписка из ЕГРП).

Конечно, при наличии у собственника всей необходимой информации (налоговой ставки, кадастровой стоимости участка, реквизитов для оплаты) он может рассчитать и уплатить налог самостоятельно.

Однако ошибка в расчетах может привести к недоплате налога, что в дальнейшем обернется для него финансовыми санкциями. Поэтому лучше все-таки получить квитанцию у сотрудников инспекции.

После получения квитанции оплатить ее землевладелец сможет одним из следующих способов:

- через банковское учреждение;

- онлайн при помощи интернет-банкинга;

- через платежный терминал;

- при помощи сервиса «Гос;

- онлайн при помощи электронных денег.

Законом допускается использование любого из этих способов, однако при этом стоит учитывать, что у каждого из них есть определенный срок зачисления денежных средств. Поэтому оплату следует производить хотя бы за несколько дней до крайней даты уплаты налога.

Это интересно: Как заплатить налог за квартиру если нет квитанции: изучаем внимательно

Оплата через Госуслуги с переходом на сайт ФНС – имущественный налог

Этот способ оплаты позволит внести налог заблаговременно, и не переплачивать пени за просрочку. Но для него необходимо подтвердить учетную запись от портала Госуслуги в специализированном центре или Налоговой инспекции. Алгоритм действий такой:

- Откройте сайт ФНС – www. nalog.ru, кликните на блок, расположенный слева на странице «Физические лица. Личный кабинет»;

- На форме входа, найдите ссылку «Войти через госуслуги (ЕСИА)», нажмите на нее и авторизуйте по учетным данным от Госуслуг;

- В верхней строке личного кабинета налогоплательщика кликните на раздел «Начисления»;

- В открывшемся списке находятся все начисленные налоги, выберите те, которые будете оплачивать, внимательно проверьте суммы и объекты налогообложения;

- Кликните на кнопку «Оплата налога» рядом с суммой налога к уплате;

- Сервис предложит сделать выбор способа оплаты, для этого нажмите на раздел «Сформировать платежные документы»;

- В списке выберите «Госуслуги», нажмите на этот блок;

- Вас перенаправят на портал Гоуслуг, где вы сможете оплатить любым удобным онлайн-способом – электронный кошелек, банковская карта и прочее.

Оцените, пожалуйста, публикацию:

Ответственность за неуплату

Стоит учесть, что неполучение уведомления с рассчитанной суммой налога не является достаточным основанием для его неуплаты. В любом случае плательщик знает о наличии у себя налоговых обязательств и должен самостоятельно позаботиться о получении квитанции.

Неуплата налога или нарушение срока, установленного для этого, является основанием для применения к нему определенной ответственности.

Она установлена ст. 122 НК РФ и заключается в следующих мерах наказания:

- единоразовый штраф — его размер составляет 20 и 40% от суммы долга, в зависимости от отсутствия или наличия в действиях плательщика умысла соответственно;

- пеня — она начисляется за каждый день просрочки платежа вплоть до полного погашения долга и рассчитывается путем умножения общего количества дней неуплаты на величину налога и 1/300 ставки рефинансирования ЦБ РФ.

Данные меры являются наиболее распространенными и применяются в большинстве случаев. Однако в законодательстве предусмотрен еще один вид ответственности для налоговых нарушителей, а именно уголовная. Для физических лиц она устанавливается ст. 198 УК РФ и включает в себя:

1. При крупной сумме неуплаты (то есть более 900 тыс. руб. за три финансовых года подряд):

- штраф в размере от 100 до 300 тыс. руб.;

- принудительные работы на срок до года;

- лишение свободы на такой же период;

- арест длительностью до полугода.

2. При особо крупном размере долга (более 4,5 млн. руб. подряд за три года):

- штраф величиной 200-500 тыс. руб.;

- принудительные работы или лишение свободы на срок до трех лет.

Очевидно, что данные суммы долга слишком велики для того, чтобы они могли возникнуть у обычных граждан, поэтому на практике применение таких мер встречается очень редко. Кроме того, в случае полного погашения всей суммы задолженности, а также штрафа и пени, и при условии совершения нарушения в первый раз уголовная ответственность применяться не будет.

Как следует из статьи, отсутствие уведомления на земельный налог в большинстве случаев не является весомым основанием для его неуплаты. Плательщику необходимо самому позаботиться о получении квитанции в налоговом органе и выполнить свои обязательства в установленный законом срок. В противном случае неизбежными мерами, применяемыми к нему, будут начисление штрафа и пени за каждый день просрочки.

Как оплатить онлайн

Оплатить налог на имущество через интернет – удобный и несложный способ, требующий совсем немного времени.

После прохождения регистрации на сервисе, для проведения платежа достаточно знать номер ИНН, по которому имеется задолженность.

Таким методом можно погасить задолженность посредством:

- Сайт Госуслуги;

- Сбербанк-онлайн;

- Личный кабинет налогоплательщика;

- Яндекс Деньги и т. д.

Этот вид переводов нуждается в устойчивом интернет-трафике. Не следует забывать и о вредоносных программах на устройстве.

Оплата через портал Госуслуги

Это возможно для всех зарегистрированных граждан с подтвержденными персональными данными, но без прохождения процедуры верификации личности.

Порядок действий:

- Через Госуслуги войти в свою учетную запись.

- Последовательно пройти по вкладкам «Услуги», «Налоги и финансы», «Налоговая задолженность», «Получить услугу».

- Выбрать способ поиска задолженности: «По персональным данным» или «По номеру квитанции (УИН)».

- Кнопка «Найти задолженность», затем: «Счета на оплату», «Детали счета и оплата».

- «Выбор способа оплаты». Возможен платеж с банковской карты, мобильного телефона и электронного кошелька. Для каждого вида оплаты предусмотрена комиссионная издержка, она отобразится перед тем, как будет выбран способ проведения платежа.

Обновление базы данных после зачисления средств займет 2 дня.

Сбербанк онлайн

Рассчитываться с налогом на имущество через Сбербанк онлайн выбирает большинство граждан. Схожий метод расчетов есть и у клиентов других банков, например, ВТБ.

Для начала работы на платформе «Сбербанк Онлайн» нужно получить логин и пароль своего личного кабинета. Это можно бесплатно сделать в любом банкомате организации.

Войти на сайт, в левом верхнем углу ввести логин и пароль учетные данные может быть.

Пройти в заголовок «Переводы и платежи», спуститься вниз и во вкладке «ГИБДД, налоги, пошлины, бюджетные платежи», найти подрубрику «Федеральная налоговая служба». Выбрать «Поиск и уплата налогов ФНС». Приступить к заполнению реквизитов. Здесь пользователю предоставлен выбор:

- Уплата налогов по индексу документа.

- Поиск просроченных налогов по ИНН плательщика.

Далее нужно указать счет для списания и произвести перевод.

Оплата по ИНН

Если предыдущие способы не подходят, а налоговой квитанции на имущество нет, возможен перевод с использованием только своего индивидуального налогового номера.

Этот вариант доступен в личном кабинете на сайте ФНС или сервисе Яндекс. Деньги.

Личный кабинет сайта ФНС

При входе в аккаунт сразу доступны следующие заголовки:

- Объекты налогообложения.

- Начислено/уплачено.

- Переплата/задолженность.

- Налог на доходы и страховые взносы.

- Документы налогоплательщика.

Все указанные вкладки «активные»: по ним можно пройти для получения подробной информации и проверки ее на соответствие действительности.

Во вкладке «Начислено» указана сумма и сроки уплаты налога. Там же имеется кнопка «Оплатить начисления» с возможностью создания квитанции, перечисления средств онлайн и печати чека.

Яндекс Деньги

После прохождения верификации аккаунта сервис позволит переводить средства по данным ИНН или по данным квитанции.

Все очень просто:

- Завести на аккаунт нужную сумму.

- Ввести ИНН или индекс из квитанции.

- Выполнить перевод.

Как получить имущественную льготу для пенсионеров?

Владелец пенсионного удостоверения, который является собственником недвижимого имущества, должен действовать по такому плану:

-

Подать заявление о праве на льготу

В большинстве случаев налоговики сами владеют сведениями о принадлежности граждан к льготной категории. Но если льгота не предоставлена, следует подтвердить свой статус пенсионера, подав заявление в налоговую инспекцию.

Написать заявление можно непосредственно в ФНС по месту жительства или через личный кабинет на портале nalog.ru. Пенсионное удостоверение прилагать не нужно. Никакие другие документы также не потребуются.

Точные сроки подачи заявления законодательно не определены. Поэтому стоит действовать так: изучить своё налоговое уведомление, льгота есть — заявление подавать не нужно, нет — подайте его как можно скорее. Делается это всего один раз.

Налоговое уведомление — это документ, формируемый налоговой инспекцией. Он отправляется человеку в электронном виде в личный кабинет налогоплательщика или в виде бумажного документа по почте. Также его можно получать лично в руки на основании заявления. Срок предоставления уведомления — не позднее 1 декабря года, следующего за истёкшим налоговым периодом.

-

Дождитесь подтверждения права на льготу

На рассмотрение заявления, поданного в налоговую инспекцию, по закону отводится 30 дней, после чего гражданин получает уведомление о предоставлении льготы.

-

Определите льготный объект

Если физическое лицо владеет несколькими объектами недвижимости, нужно подать уведомление о выборе объекта для применения льготы. Это следует сделать до 31 декабря расчётного года.

Уведомление на выбор объекта — это не заявление, его нужно подавать обязательно, если человек желает самостоятельно сделать выбор льготного имущества. Иначе это право перейдёт на налоговую инспекцию. По установленному порядку выбирается тот объект, по которому сумма налога максимальная. Если это устраивает, в подаче уведомления нет нужды.

Физическим лицам разрешено менять льготный объект каждый год, достаточно подать уведомление в налоговую. Это разрешено потому, что в течение года человек может купить, продать или подарить недвижимость.

Итоги

Определение «налог на имущество», согласно НК РФ, применяется к двум видам платежей: к тем, которые платят юрлица, и к уплачиваемым физлицами. Базовые правила применения для этих налогов, прописанные в НК РФ, характеризует значительное сходство. Но имеют место и отличия, к числу которых относится вопрос установления сроков для перечисления платежей в бюджет. Для налога с физлиц действует единый для всей страны срок, указанный в НК РФ и подчиняющийся правилу переноса его на более позднюю дату при совпадении с выходным. Платеж за 2020 год физлицам предстоит сделать не позже 01.12.2021.

Процедура оплаты налога с юрлиц имеет варианты. Налог может платиться:

- разово по итогам декларации, составленной по завершении года, если регион отказался от деления налогового периода на отчетные;

- в 4 приема (по итогам отчетных периодов и после окончания года).

Однако какая бы процедура ни оказалась действующей, крайние сроки для перечисления налоговых платежей регион установит самостоятельно. Поэтому узнать конкретные даты таких сроков можно только из закона субъекта РФ.

Пробный бесплатный доступ к системе на 2 дня.