Кредит

Содержание:

- Можно ли взять кредит наличными?

- Банковские кредиты для физ. лиц

- Главные особенности кредитных учреждений

- Функции кредита

- Потребительский кредит это

- В различных культурах

- Права кредитных компаний

- Банковские кредиты: виды и условия

- Выгодный потребительский кредит

- Роль кредита

- Формы кредита

- Ссуда: понятие, признаки, порядок выдачи

- Что выгоднее в том или ином случае

- Калькулятор потребительского кредита

- Общая информация о понятии банковский кредит

- Формы собственности Кредитной структуры

Можно ли взять кредит наличными?

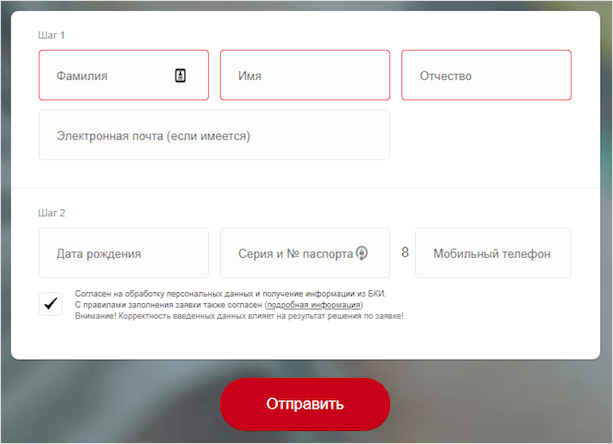

Сегодня используются два основных варианта получения заемных средств по потребительскому кредиту. Первый из них предполагает зачисление денег на карту, уже имеющуюся у клиента или специально по этому поводу изготовленную. Этот способ пользуется в последнее время все большей популярностью, что объясняется его удобством и безопасностью для заемщика.

Второй вариант предусматривает получение наличных средств непосредственно в кассе банка. Он еще недавно был самым востребованным, однако, сегодня применяется все реже. Это объясняется несколькими причинами: комиссией за обналичивание, которая установлена во многих банках, и неудобством ношения с собой большой суммы денег.

Банковские кредиты для физ. лиц

К этой категории относятся следующие виды кредитов для физических лиц:

Потребительский

Предполагает получение клиентом кредита на удовлетворение потребительских нужд, например, покупку какого-либо товара или оплаты разных услуг. Это самый популярный у населения вид кредитования в силу его быстрого оформления и получения с минимальными требованиями к получателю кредита (часто требуется лишь предоставление паспорта гражданина России).

Ипотечный

Услуга очень востребована в России в силу недостатка у граждан собственных средств на покупку жилья. Характерная особенность такого кредитования – большая сумму выделяемых средств и значительный срок займа. По ипотеке приобретаемая недвижимость оформляется в виде залога. Также практикуется выдача такого займа под залог имеющегося у клиента жилья.

Автокредит

Автокредит – это разновидность потребительского займа, предоставляемого с учётом некоторых нюансов. Так, автокредит имеет целевой характер, выдаётся исключительно на приобретение автомобиля. К тому же, закон обязывает страховать транспортное средство, купленное на заимствованные в банке средства. Предоставление такого кредита на выгодных условиях – причина частого обращения граждан к кредитным организациям. Многие машины сегодня берутся на средства от автокредита.

Микрозаймы

Кроме банков, кредиты даются микрофинансовыми организациями. Получаемые средства называются микрозаймами, так как они выдаются малыми суммами на карту заёмщика или наличными. Особенность такого кредита в том, что он предоставляется на небольшой срок и под значительные проценты.

На развитие бизнеса

Это большое число займов, целенаправленно выдаваемых для открытия, развития бизнеса. В их числе – факторинг (займ под полученный товар, выполненную услугу) и форфейтинг (приобретение обязательств, возникающих при внешнеторговых операциях).

Главные особенности кредитных учреждений

Кроме базовых принципов работы юридического лица, которым является любая кредитная организация, есть некоторые отличительные моменты в ее работе, которые необходимо знать потенциальным заемщикам.

- Для проведения любых банковских операций и требуется письменное разрешение клиента. Это может быть оговорено в договоре с кредитной организацией или выписан отдельный документ, в котором клиент разрешает компании проводить конкретные операции. Кредитор не может самостоятельно установить, какой тип услуг будет необходим конкретному клиенту, но обязан предоставить полную информацию об услуге.

- Надзорные организации (Налоговая служба, Служба банковского контроля и пр.) проводят полную проверку работы учреждения и осуществляют постоянный контроль и назначают процедуру аудита ее деятельности. Если кредитор нарушает права клиента или не выполняет обязательства должным образом, у заемщика есть право написать жалобу в контролирующую инстанцию или подать исковое заявление в суд.

- Кредитная организация обязана держать в тайне все клиентские операции. Все сведения о состоянии счета, проводимых транзакциях и пр. доступны только клиенту после процедуры идентификации. Для этого создаются кабинеты самообслуживания в офисах финансово-кредитных компаний. У клиентов есть возможность оформить соответствующие документы на допуск к информации своего счета своему представителю (доверенному лицу).

Рынок финансовых услуг достаточно разнообразен, от потенциального заемщика или клиента не потребуется много времени выбрать надежную и стабильно работающую кредитную компанию, где можно спокойно кредитоваться под небольшие проценты на долгий срок.

Автор статьи:

Функции кредита

Функции кредита: перераспределительная, создания кредитных орудий обращения; воспроизводственная и стимулирующая.

Благодаря перераспределительной функции происходит перераспределение временно высвободившейся стоимости. Она может осуществляться на уровне предприятий, отрасли, государства (национальной экономики), мирового хозяйства (мировой экономики). Перераспределение идёт на условиях возврата стоимости.

Функция создания кредитных орудий обращения связана с возникновением банковской системы. Благодаря возможности хранения денежных средств на счетах в банках, развитию безналичных расчётов, зачёту взаимных обязательств, появились кредитные средства обращения и платежа.

Воспроизводственная функция кредита проявляется двояко: 1) получение заёмщиком кредита обеспечивает его необходимым объёмом капитала для ведения предпринимательской деятельности (производства). Посредством кредита происходит воспроизводство хозяйствующего субъекта (товаропроизводителя) как такового; 2) в результате предоставления кредита разным предприятиям воспроизводятся как лучшие, так и худшие для общества условия производства товаров (качество, себестоимость, цена).

Стимулирующая функция кредита проявляется в возможности развития производства без наличия собственных денежных средств. Благодаря кредиту предприятия получают мощный стимул для дальнейшего развития.

Потребительский кредит это

Потребительский кредит предоставляется частным лицам (домохозяйствам) для покупки предметов потребления. Объектами потребительского кредита могут быть практически любые покупки — квартира, машина, телефон, телевизор, организация свадьбы, лечение зубов и т.д. Потребительский кредит имеет целевое назначение — то есть, при его оформлении банк ставится в известность, на какие нужды будут потрачены заемные средства. Иногда банк выдает кредит наличными нецелевого назначения.

В чем заключаются плюсы кредита? Можно позволить себе приобрести понравившуюся вещь практически сразу. Кредит — своего рода, фиксация стоимости товара от будущего подорожания. Оплата за товар вносится небольшими частями — ежемесячными платежами, позволяя оптимально спланировать семейный бюджет и избавить от финансового провала в виде единовременной крупной денежной траты.

Среди минусов потребительского кредита можно отметить: высокую процентную ставку, которая существенно увеличивает стоимость товара, наличие скрытых дополнительных платежей и комиссий, которые выставляют недобросовестные кредиторы. Ну и психологическую составляющую: первые эмоции улеглись, вещь протестирована и используется, остается головная боль ежемесячных платежей. Чем крупнее покупка, тем больший фактор стресса: получится ли заплатить вовремя, не случится ли форс-мажоров с доходами, нужно больше работать и зарабатывать, ну и так далее…

В различных культурах

Кредит в Месопотамии

Уже во II тысячелетии до нашей эры в государствах Месопотамии кредитные отношения были систематическими и распространёнными, что потребовало их законодательного регулирования. Кодексом Хаммурапи в статье 117 устанавливалось, что в долговом рабстве человек мог пробыть не более трёх лет, после чего его надо было отпускать на свободу. Статья 116 гласила, что если сын свободного человека, взятый в долговое рабство кредитором, умер в доме кредитора от дурного обращения с ним, то за это смерти мог быть предан сын кредитора.

Кредит в Древнем Египте

В Древнем Египте, банки урожая развились до возможности перевода между филиалами без физического переноса самого урожая, основываясь лишь на записях чиновников таких банков.

Кредит в Империи Инков

Первая часть книги «Хроника Перу», ().

Административные чиновники кураки во время неурожайных годов из хранилищ, которые наполнялись урожаями, полученными из полей-чакара правителя Инки, с разрешения самого Инки выдавали пищу бедным людям поселения, и при этом вносили в кипу отчёты о том, что таким образом было получено. Поэтому эти отчисления делались в качестве ссуды, то есть, можно утверждать, что у инков существовал институт финансового кредитования. Также всё, что, как указывал Педро Сьеса де Леон в своей «Хронике Перу», выдавали отдельным жителям со складов правителя Инки, вручали под отчёт служащим камайос, которые занимались кипу. В кипу было видно, что каждый индеец сделал, и всё им сделанное вычиталось у него из подати, которую ему надлежало отдать. Но возвращение займа делалось не теми самыми видами продукции, а оплачивалось разными видами работ. Так же дело обстояло и с выдачей провизии со складов составов для целой общины или провинции:

Права кредитных компаний

Каждая организация, задействованная в кредитно-банковском секторе, определяет самостоятельно те финансовые услуги, которые она будет предоставлять населению и предприятиям. Под каждую услугу компания получает соответствующий разрешительный документ. Перечень услуг, которые небанковская структура может предложить своим клиентам:

- Открытие расчетного, депозитного и пр. счета.

- Операции по ведению дел на счетах клиентов.

- Проведение безналичных расчетов в иностранной валюте.

- Проводить операции хранения денежных средств клиентов до востребования.

- По поручению клиентов осуществлять транзакции средств.

- Выполнять расчетные операции.

- Привлекать и размещать денежные средства (с ограничениями).

- Осуществлять операции лизинга (долгосрочная аренда производственных мощностей).

- Вести управление клиентскими счетами.

- Проводить инкассации (с ограничениями).

- Осуществлять продажу-скупку драг. металла (согласно ограничениям законодательства).

- Обслуживать клиентов в кассовом режиме.

- Публиковать с СМИ весь перечень предоставляемых услуг.

Кредитная организация обязана по требованию клиента предоставить ему полую информацию обо всех возможных услугах, на которые она имеет право. Обязательным считается предоставление разрешительных документов (копии).

Банковские кредиты: виды и условия

В этом разделе многие понятия покажутся знакомыми. Новички в теме узнают новые для себя понятия, а профессиональные и подкованные люди закрепят известные знания, дополнив их новыми фактами.

В этом разделе многие понятия покажутся знакомыми. Новички в теме узнают новые для себя понятия, а профессиональные и подкованные люди закрепят известные знания, дополнив их новыми фактами.

Этот раздел также подходит к понятию классификации кредитования, но, применительно к физическим лицам. Основными видами банковского кредита являются:

- потребительский заем;

- кредитная карточка (линия);

- ипотека;

- на транспортное средство.

Каждый из них имеет особенности.

Потребительский заем

Может быть, как целевым, так и нецелевым. Денежные средства перечисляются на счет обладателя единоразово или выдаются наличными в кассе. Такой заем получают люди с положительной кредитной историей и хорошей репутацией.

Потратить денежные средства можно по своему усмотрению. Условия:

- размер суммы от 5-10 тыс. р., до 3 млн., в зависимости от характеристик кредитора и должника;

- срок до 5-7 лет;

- быстрый срок рассмотрения в пределах рабочего дня;

- процентная ставка от 6 до 20% в зависимости от банка.

Условия на потребительские займы регулируются государством и Центральным банком.

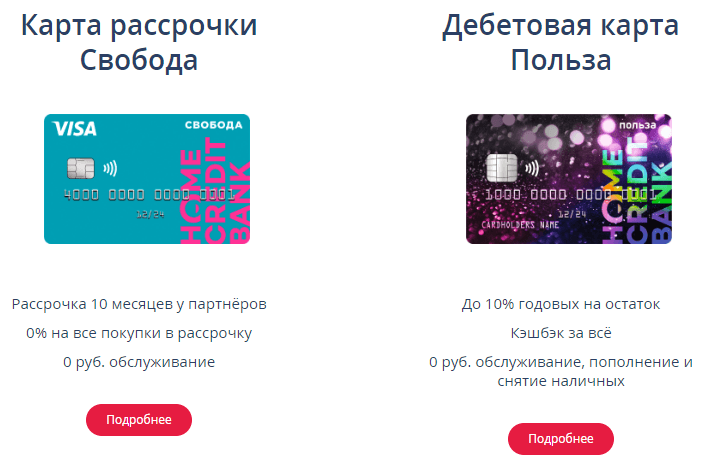

Кредитная карточка

В пределах одной кредитной линии пользователь может снимать деньги и пополнять счет по своему усмотрению. Отличительные черты:

- договор подписывается 1 раз вне зависимости от количества снятий, пополнений;

- беспроцентный период 30-90 суток;

- накладываются ограничения на съем наличных и денежные переводы. За такие операции взимается внушительный процент;

- высокая процентная ставка, которая может доходить до 60% годовых;

- быстрый срок рассмотрения заявки, в пределах рабочего дня.

Кредитными карточками удобно пользоваться, но также легко попасть в долговую яму. Принимать решение о получении карточки следует обдуманно, и делать это при острой необходимости. Хотя у ответственных людей получается экономить при использовании карт. Многие магазины предоставляют скидку или кэшбэк (частичный возврат денег) при оплате кредиткой.

Ипотека

Приобретение собственного жилья связано с высокими тратами и гражданам России приходится прибегать к помощи банков.

Отличительные черты:

Отличительные черты:

- долгий срок от 5 лет;

- пониженная процентная ставка;

- могут быть ограничения по выбору застройщика;

- высокие суммы от 1 млн;

- обязательный первоначальный взнос;

- имущество остается в залоге;

- в 90% случаев требуется поручитель и страхование.

Несмотря на безвыходное положение, люди опасаются брать ипотеку, их возмущает конечная сумма переплаты в 2-3 раза от первоначальной стоимости квартиры.

Кредит на транспортное средство

Автокредит схож с ипотекой. Исключение составляет то, что в качестве цели и залога выступает не недвижимость, а транспортное средство. Условия:

- обязателен залог в виде приобретаемого авто;

- низкая процентная ставка;

- условия могут действовать только на конкретную модель;

- первый взнос 10-20%.

Резюмируя, стоит отметить, что государство регулирует деятельность банков и ситуация заметно улучшилась к 2019 году. Люди могут брать займы под небольшой процент, главное, рассчитывать силы и подходить к взятию долга с трезвой головой.

Выгодный потребительский кредит

Исходя из вышенаписанного, можно сделать вывод, что выгодным является потребительский кредит, который соответствует следующим требованиям:

- Низкая процентная ставка;

- Прозрачные условия и отсутствие скрытых комиссий;

- Быстрые сроки рассмотрения;

- Простой пакет документов;

- Дополнительные предложения, типа «Кредитных каникул»;

- Страхование кредита на случай форс-мажорных обстоятельств.

Кроме того, не стоит стесняться собирать максимальную информацию о кредитной организации, у которой хотите одолжить денег. Возможно, там кредитовался кто-то из Ваших знакомых или родственников. Да и отзывы в интернет тоже не стоит сбрасывать со счетов — именно они могут удержать от принятия необдуманного решения.

Мы рассмотрели возможные виды потребительского кредитования и их особенности. Выбор кредита должен соответствовать Вашим целям: если необходимо совершить срочную покупку — оптимально будет воспользоваться потребительским кредитом или рассрочкой. Если расходы должны носить скорее периодический характер — лучше выпустить кредитную карту. Если Вы не берете кредиты, но не застрахованы от непредвиденных перерасходов — неплохим вариантом будет открытие овердрафта — лучшие дебетовые карты позволяют это сделать.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Роль кредита

Кредит играет важную роль в саморегулировании величины средств, необходимых для совершения хозяйственной деятельности. Благодаря кредиту предприятия располагают в любой момент такой суммой денежных средств, которая необходима для нормальной работы.

Роль кредита важна для пополнения оборотных средств, потребность в которых у каждого предприятия не стабильна, меняется в зависимости от условий работы: рыночных, природных, климатических, политических и др.

Роль кредита велика для воспроизводства основных фондов. Используя кредит, предприятие может совершенствовать, увеличивать производство значительно быстрее, чем при его отсутствии.

Важна роль кредита в регулировании ликвидности банковской системы, а также в создании эффективного механизма финансирования государственных расходов.

Формы кредита

В зависимости от размера процентной ставки можно выделить кредиты с положительной процентной ставкой, беспроцентные кредиты (процентная ставка равна нулю) и кредиты с отрицательной процентной ставкой.

В зависимости от вещественной формы ссуженной стоимости выделяют товарную, денежную и смешанную формы кредита.

Товарная форма кредита предполагает передачу во временное пользование конкретной вещи, определённой родовыми признаками. Данная форма исторически существовала до появления денежных отношений. Эквивалентом для обмена являлись отдельные товары (меха́, скот, зерно и пр.), а кредиторами были субъекты, обладавшие излишками предметов. Возвращать надлежало аналогичное имущество с оговоренным или естественным (для скота, зерна, птицы) приращением. В современных условиях товарной формой кредита является поставка товаров с отсрочкой оплаты (обычно от производителя в адрес торговой организации), продажа в рассрочку, аренда (прокат) имущества, лизинг оборудования, товарная ссуда или заём, некоторые варианты ответственного хранения. В ряде случаев возвращать надлежит то же самое или аналогичное имущество с дополнительной оплатой или без таковой. Если возвращать надлежит денежный эквивалент товара, полученного в кредит, то получается смешанная форма кредита.

Денежная форма кредита предполагает передачу во временное пользование оговоренного количества денег. Денежная форма является преобладающей в современных условиях экономики. Данная форма кредита активно используется всеми субъектами экономических отношений (государством, предприятиями, отдельными гражданами) как внутри страны, так и во внешнем экономическом обороте. В денежной форме кредита нет эквивалентного товарно-денежного обмена, а есть передача стоимости во временное пользование с условием возврата через определённое время и, как правило, с уплатой процентов за пользование ей.

Смешанная форма кредита возникает в том случае, когда кредит был предоставлен в форме товара, а возвращён деньгами или наоборот — предоставлен деньгами, а возвращён в виде товара. Последний вариант часто используется в международных расчётах, когда за полученные денежные ссуды расчёт производится поставками товаров. Во внутренней экономике продажа товаров в рассрочку сопровождается постепенным возвращением кредита в денежной форме.

Ссуда: понятие, признаки, порядок выдачи

Ссуда – процесс предоставления в долг денежных средств или имущества стороне на определенный срок.

Участники правовых отношений определяют порядок и условия передачи долга, включая срок пользования имуществом и начисленные проценты, в формате договора. Кроме того, ссуда может быть предоставлена бесплатно.

Основными видами ссуд являются:

- имущественная – предусматривающая безвозмездную передачу объекта;

- потребительская (потребительский кредит);

- банковская.

Беспроцентная ссуда наиболее часто выдается руководством компании ее сотрудникам, а также государством – некоторым категориям граждан. Банковская ссуда всегда предусматривает начисление процентов, учитывая основную цель деятельности финансового учреждения в получении прибыли.

В качестве преимуществ ссуды следует отметить отсутствие переплаты и привязки к кредитной истории заемщика.

Базовые признаки ссуды, отличающие данный вид займа от стандартного кредита, включают:

- передачу имущества во временное пользование другому лицу на определенный срок, по истечении которого долг подлежит возврату собственнику без возможности его замены аналогичным объектом или компенсационной выплатой;

- отсутствие обязательств по выплате процентных начислений за пользование имуществом или арендной платы.

Что выгоднее в том или ином случае

Выбирая между займом и кредитом, разница между этими двумя разными формами получения денег в долг может быть сразу не видна потенциальному клиенту. Мнение экспертов, что кредит это наиболее безопасный вид финансовой сделки, как для заимодавца, так и для клиента достаточно спорный.

Всегда следует помнить главное:

- Письменный договор это всегда гарантия возврата средств и официальное доказательство при возможном судебном разбирательстве.

- Вознаграждение по займу может намного превышать процентную ставку по кредиту.

- Если при оформлении займа не был оговорен (в письменной форме) срок его полного возврата, то заемщик обязан вернуть долг не позднее, чем через 30 дней, после первого требования заимодавца.

Вариант получения займа без вознаграждения (без процентов) возможен в очень редких случаях. Например, некоторые банки предоставляют беспроцентные краткосрочные займы своим постоянным вкладчикам.

Калькулятор потребительского кредита

Инструмент, который присутствует практически на каждом сайте банковской организации, кредитный калькулятор, поможет рассчитать основные параметры кредита. Он покажет Вам размер ежемесячного платежа в зависимости от основной суммы кредита и срока кредитования. Очень удобные и прозрачные инструмент, если Вы сомневаетесь, кредит на какую сумму можете себе позволить. Кроме того, он позволяет прикинуть баланс между Вашими доходами и обязательным ежемесячным платежом банку. Целесообразно воспользоваться также для сравнения предложения разных банков.

Кредитный калькулятор GQ

Общая информация о понятии банковский кредит

Официальное определение банковского кредита гласит, что это движение ссудной суммы, предоставляемой финансовыми организациями в долг. Основан на принципах возвратности, платности, срочности и целевого использования. Такое определение сложно понять с первого раза, поэтому объясним принцип простыми словами.

Банковское кредитование ― это форма взаимоотношений между заемщиком и кредитором. Их целью является двустороннее получения выгоды. Одна сторона (заемщик) претендует на получение требуемой суммы. При этом вторая сторона (кредитор) отдает деньги в пользование за заранее оговоренный процент.

Кроме того, оформленное обязательство предполагает срок возвращения денежных средств и прочие условия, которые кредитор включает в договор (покупка страховки, изменение процентной ставки вследствие наступления определенных факторов и т.д.).

Как и любой финансовый продукт, банковский кредит обладает характерными признаками:

- в роли кредитора может выступать исключительно лицо, имеющее лицензию на осуществление подобного рода деятельность. То есть банк;

- долг является возвратным, а в бумагах прописан период;

- банковский кредит всегда предоставляется в денежной форме. Взаймы нельзя получить имущество, драгоценности и т.д.;

- за использование денежных средств заемщик должен выплачивать процент. Исключение составляет такая форма, как рассрочка. При этом процент платит не банк, а третье лицо, через которое совершалась сделка. Например, при покупке телефона в рассрочку в магазине бытовой электроники, банку платит не покупать, а торговая точка.

Далее, разберемся в таком неоднозначном и трудном понятии, как классификация банковских кредитов. Оно включает различные понятия, чтобы понять и систематизировать их необходимо приложить усилия.

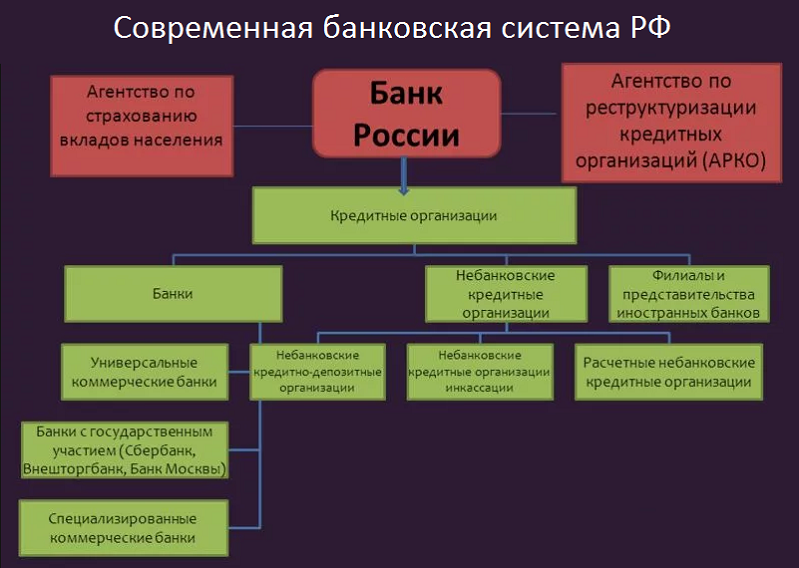

Формы собственности Кредитной структуры

На сегодняшний день законодательство РФ разрешает создавать и получать соответствующую регистрацию кредитно-финансовых небанковских организаций по четырем формам собственности. КО может работать как:

- ООО (Общество с ограничениями ответственности). Создание компании (Общества) допускается одним учредителем. Если в формировании общества участвуют два и более юр. лица, в уставных документах оговаривается долевое участие каждого учредителя. При объявлении банкротства учредители теряют свой уставной капитал, ответственности за ООО они не несут.

- ОАО (Открытое общество акционеров компании). Главным отличием Открытого общества от Закрытого является право каждого учредителя выставлять свой пакет акций компании на открытые торги или передавать их в право владения третьей стороне.

- ЗАО (Общество акционеров закрытого типа).

- ОДО (Общество с дополнительной ответственностью). Учредители несут полную ответственность за деятельность компании, за все обязательства ОДО перед клиентами.

Если кредитное учреждение работает в форме ООО, это свидетельствует о недостаточной уверенности учредителей в полной надежности организации. Большинство финансовых структур (80%) регистрируют свою деятельность в формате ОАО или ЗАО. К их числу принадлежат авторитетные структуры с большим уставным капиталом и увеличенным спектром предоставляемых услуг.