Какие документы нужны для оформления ипотеки

Содержание:

- Порядок действий

- Особенности госпрограммы ипотеки в Сбербанке

- Документы для ипотеки

- Для получения ипотечного кредита в банк необходимо представить документы

- Обычный пакет документов для оформления заявки на ипотеку

- Что стоит проверить?

- Нужные документы для продавца

- Анализ собственных возможностей и потребностей

- Дополнительные документы

- Документы для ипотечного кредита

- Кому не дают ипотеку и есть ли альтернатива

Порядок действий

При оформлении ипотечного кредита, заемщику придется соблюдать такой порядок действий:

- Выбор банка и программы по ипотеке;

- Предварительный сбор и подготовка документов, которые потребуется подать вместе с заявлением на ипотеку;

- Непосредственно написание и подача заявки, вместе с прикрепленными документами;

- Ожидание. Обычно, заявления на ипотеку рассматривают 3-10 рабочих дней;

- После одобрения, вам дается время на выбор недвижимости. Обычно это 1-3 месяца, и за этот срок нужно подобрать квартиру и предоставить банку документы на нее;

- Подписание соглашения с продавцом;

- Передача этого документа банку и заключение договора ипотеки. В это же время заключается и страховое соглашение;

- Получение средств и оплата квартиры;

- Регистрация ипотеки в Росреестре.

Порядок оформления

Нужные документы

В зависимости от того, к какой категории Вы относитесь, Вам может понадобиться разный список документов. Банки требуют разные пакеты бумаг от индивидуальных предпринимателей и физических лиц.

| Документы для физических лиц | Документы для индивидуальных предпринимателей |

|---|---|

| Паспорт | Документ о налогах за последний год деятельности (если Вы работаете по системе упрощенного налогообложения) |

| Любое другое удостоверение личности | Налоговая декларация по НДФЛ за последний год (если Вы используете обычный режим налогообложения) |

| Копия трудовой книжки или трудового договора, заверенного работодателем | Выписка из реестра, о регистрации индивидуального предпринимателя |

| Документ о доходах по 2-НДФЛ и налоговой декларации по 3-НДФЛ | ИНН и ОГРН |

| Выписка из банковского счета, о доходах за последние полгода | Если Вы ведете деятельность, которая подлежит обязательному лицензированию, нужно принести лицензию |

| Документ с реквизитами банковского счета, на который должны поступить кредитные средства |

Обратите внимание! Иногда, даже если Вы предоставили все документы нужны и дополнительные бумаги. Это необходимо для уточнения определенных сведений о заемщике

Как выбрать подходящую квартиру?

Вопрос о том, как квартиру выбрать так, чтобы банк не мог придраться после получения оценочного отчета, стоит особенно остро, если Вы собираетесь брать ипотеку в крупном банке. Обычно, все про параметры залогового имущества рассказывает сам банк, однако бывают и противоположные ситуации.

А все дело в том, что выбранная заемщиком квартира или имущество, которое он отдает в залог, обязательно должно быть ликвидным. Если Вы не сможете выплатить ипотеку, то банк через суд отберет у Вас этот дом и продаст его, погасив кредит средствами с его продажи

Поэтому важно, чтобы данная квартира была интересна и другим потенциальным покупателям. Насколько квартира ликвидна, определит группа экспертов, при оценке имущества

Правила выбора жилья

Но главное, чтобы она:

- Не была в старом, аварийном или подлежащем сносу доме;

- Имела доступ к системе инженерных коммуникаций;

- Была расположена в районе с хорошей инфраструктурой;

- Находилась поблизости от отделения банка, в котором оформляется ипотека.

Обратите внимание! При оформлении ипотеки в одном из крупных банков, заемщику предлагается выбрать квартиру от одного из аккредитованных заемщиков. Обычно, квартиры из этого каталога соответствуют параметрам банка

А так Сбербанк и вовсе делает выбор жилья от аккредитованной компании обязательным условием.

Страховка

В большинстве банков, страхование залогового имущества является обязательным. Ни один банк не хочет рисковать, и поэтому пытается всячески защитить ипотеку. Страховка предотвратит ситуацию, когда залоговая квартира уничтожается полностью или же теряет в своей цене. Ведь в таком случае, стоимость ущерба выплатить страховщик.

Обратите внимание! Некоторые банки позволяют отказаться от страхования квартиры, однако в таких случаях заемщику могут сделать повышенную процентную ставку и существенно ужесточить условия кредитования.

Особенности госпрограммы ипотеки в Сбербанке

Сбербанк выполняет госпрограмму по обеспечению жильем граждан в рамках ФЦП «Жилище».

По государственной программе ипотеки в Сбербанке вы можете приобрести следующие объекты недвижимости, в том числе квартиру в многоквартирном доме, ее часть (одну или несколько комнат), частный дом, дачу, коттедж, а также землю под индивидуальное жилищное строительство. При этом участок с домом будет считаться единым объектом.

Перевод средств федерального бюджета осуществляется в безналичной форме на счет клиента, открытый в Сбербанке. Право получения средств федерального бюджета подтверждается государственным жилищным сертификатом.

Для клиентов, которые могут получить поддержку от государства, в Сбербанк ипотека (документы на заявку будут перечислены ниже) может быть предоставлена на выгодных условиях. Перечислим основные особенности таких кредитов:

- в рамках госпрограммы вы можете взять ипотеку в Сбербанке на вторичное жилье или квартиру в новостройке только в том регионе, который указан в сертификате;

- процентная ставка составляет 12,5 и более процентов годовых;

- ипотечные займы выдается в рублях;

- необходимо оплатить не менее 10% от суммы в качестве первоначально взноса;

- минимальная сумма займа составляет 45 тысяч рублей;

- максимальная сумма определяется в индивидуальном порядке и зависит от платежеспособности заемщика (необходимо, чтобы размер ежемесячных платежей был не более 50% финансовых поступлений заемщика);

- кредит можно погасить досрочно без комиссии;

- жилье обеспечивается залогом приобретаемой недвижимости;

- клиент может привлечь созаемщиков для погашения ипотеки;

- льготные условия распространяются на молодые семьи и граждан – клиентов Сбербанка (получают зарплату или социальные выплаты на пластик или счет этой организации).

Когда вы определились с условиями кредита, необходимо подать в Сбербанк документы для ипотеки:

- договор купли-продажи недвижимости – на его основании будет зарегистрировано право собственности на жилье;

- выписку из ЕГРН;

- договор займа, в котором указано, что средства поступают на приобретение указанного жилого помещения;

- удостоверение личности владельца недвижимости и доверенного лица (доверенность должна быть заверена у нотариуса);

- договор банковского счета.

Документы для ипотеки

Кредитные организации требуют закрытый перечень документов, подходящий каждому без исключения банку. К стандартному списку добавляются бумаги, подчеркивающие особенность кредита: материнский сертификат, удостоверение военнослужащего. Но иногда держатель средств оставляет за собой право запрашивать иные документы, основываясь на индивидуальности случая. Их следует донести по требованию банка.

Итак, какие стандартные документы нужно собрать для получения ипотечного кредита:

Анкета. Бланк можно скачать на сайте банка или получить в офисе. Она несложная в заполнении. Анкета одновременно является заявкой на ипотеку, поэтому в ней много вопросов личного характера: о членах семьи, о доходах, о наличии недвижимого имущества.

- Паспорт заемщика и созаемщика, копия всех страниц.

- СНИЛС, ИНН.

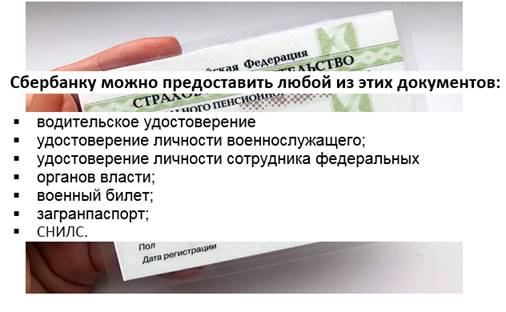

Помимо паспорта банки просят СНИЛС. Некоторые банки предлагают заемщику самостоятельно выбрать, что предоставить в качестве второго документа, удостоверяющего личность:

Для получения ипотечного кредита в банк необходимо представить документы

Получение ипотечного кредита зависит от двух основных моментов:

Банк должен убедиться в платежеспособности заемщика

То есть, документы для получения ипотечного кредита, должны показать, что заемщик «уверенно стоит на ногах», что он зарабатывает достаточно, чтобы платить по кредиту и, что также очень важно для банка, что у заемщика будет возможность зарабатывать столько же или больше в дальнейшем.

Объект недвижимости должен удовлетворять требованиям банка.. Здесь мы не будем рассматривать, какие банк предъявляет требования к объекту недвижимости

Требования к объекту недвижимости, как к предмету залога, зависят от конкретного банка-кредитора. Список документов по объекту, в свою очередь, сильно зависит от того, что за объект является предметом залога: квартира, комната, коттедж, земельный участок,… Также список документов зависит от «истории объекта»: принадлежит ли он продавцу по договору передачи, договору мены, договору дарения, наследству или по иным основаниям. У каждого документа есть свои особенности. Их достаточно много, и разобраться в них лучше доверить профессионалам: юристам или риэлторам.

Здесь мы рассмотрим то, какие документы потребует банк от заемщика, чтобы банк мог убедиться в платежеспособности заемщика

Здесь мы не будем рассматривать, какие банк предъявляет требования к объекту недвижимости. Требования к объекту недвижимости, как к предмету залога, зависят от конкретного банка-кредитора. Список документов по объекту, в свою очередь, сильно зависит от того, что за объект является предметом залога: квартира, комната, коттедж, земельный участок,… Также список документов зависит от «истории объекта»: принадлежит ли он продавцу по договору передачи, договору мены, договору дарения, наследству или по иным основаниям. У каждого документа есть свои особенности. Их достаточно много, и разобраться в них лучше доверить профессионалам: юристам или риэлторам.

Здесь мы рассмотрим то, какие документы потребует банк от заемщика, чтобы банк мог убедиться в платежеспособности заемщика.

Обычный пакет документов для оформления заявки на ипотеку

Чтобы упорядочить процесс документального оформления займа на покупку жилья, законодательством РФ установлен единый регламент. Наряду с государственными нормативными актами, в банках применяются внутренние требования к документам потенциальных заемщиков. В сети и рекламных проспектах все чаще можно встретить объявления, согласно которым рекламодатель выдает займы на покупку недвижимости по минимальному набору документов (чаще всего по удостоверению личности, СНИЛС или справке о доходах). В действительности, если подобная схема выдачи ипотеки и практикуется, то весьма на невыгодных для заемщика условиях. Хотя в большинстве случаев это всего лишь маркетинговый ход для привлечения клиентов.

Для оформления ипотеки требуется полный комплект документов

Для оформления ипотеки требуется полный комплект документов

В стандартный список документов, необходимых для получения ипотеки, входят:

- удостоверение личности (некоторые банки наряду с паспортом требуют дополнительное свидетельство – водительские права или загранпаспорт);

- свидетельство о заключении брака и брачный договор (при наличии);

- СНИЛС;

- заполненный бланк заявки;

- ИНН;

- военный билет (только для мужчин моложе 27 лет);

- трудовая книжка или договор;

- справка о доходах.

Паспорт

Документ не должен иметь никаких механических повреждений, а также просрочки регистрации. Для получения ипотеки потребуются дубликаты всех страниц удостоверения гражданина РФ (даже незаполненных):

- идентификационные сведения документа (серия, номер, дата и орган выдачи);

- персональные данные гражданина РФ;

- страницы с отметками обо всех прописках и снятиях с учета (обязательно наличие действующей записи);

- сведения о семейном положении;

- данные о наличии детей;

- отметки о группе крови, резус-факторе и ИНН;

- информация о ранее выданных удостоверениях.

Именно они остаются в банке. Наряду с ксерокопией, кредитор вправе потребовать предъявить оригинал документа. Если ипотеку берут сразу несколько человек, то нужны дубликаты паспортов всех созаемщиков. В случае наличия договора поручительства удостоверение личности финансового гаранта также необходимо отксерокопировать.

Заявление-анкета

Для запуска процесса рассмотрения запроса на ипотеку потенциальный заемщик должен подать заявку. Единого формата данного документа не существует, т.к. он регламентируется внутренними правилами банка.

В ней может потребоваться отразить:

- ФИО;

- контактные данные;

- информацию о непогашенных кредитах;

- семейное положение;

- размер ежемесячного дохода;

- место трудоустройства и ряд других обстоятельств.

Документы, удостоверяющие доход заемщика, обязательны к предоставлению

Документы, удостоверяющие доход заемщика, обязательны к предоставлению

Можно заполнить заявление-анкету самостоятельно или доверить это кредитному менеджеру. Он справится с этим быстрее и отразит сведения таким образом, чтобы повысить шанс на одобрение запроса. Многие банки предоставляют возможность удаленного заполнения заявки. Она имеет ту же силу, что и бумажный вариант.

Справки о доходах

Размер и стабильность пополнения бюджета заемщика является основным критерием его кредитоспособности. Поэтому к оформлению справки о доходах для ипотеки следует отнестись особенно внимательно. Подтвердить наличие доходов можно справкой 2 НДФЛ или другим документом по форме банка. Если предоставляется с работы 2 НДФЛ, стоит перед подачей проверить ее на предмет типичных ошибок:

- заполнение документа по устаревшей форме;

- неверное внесение паспортных данных;

- неправильное сокращение улиц или других названий прописки;

- не соответствующее действительности отображение сумм отчислений.

Справка составляется в бухгалтерии по месту трудоустройства потенциального заемщика. Она обязательно должна визироваться гендиректором или главным бухгалтером.

Подтверждение трудоустройства

Чтобы кредитор удостоверился в стабильности получаемых заемщиком доходов, нужна справка с работы. Обычно в ее роли выступает ксерокопия заполненных листов трудовой книжки. Каждая страница дубликата визируется уполномоченными лицами (гендиректором или сотрудником отдела кадров) с указанием ФИО, должности, росписи и даты составления документа. Обязательно должна иметь место постраничная отметка с формулировкой «Копия верна». На последнем развороте документа указывается, что заемщик до сих пор трудоустроен в организации. Некоторые кредиторы допускают предъявление трудового договора, который также визируется работодателем.

Что стоит проверить?

Обеим сторонам сделки нужно обращать внимание на:

- Даты документов, предоставляемых сторонами. Так, например, по апелляционному определению от 16.09.2014 по делу № 33-7616/2014 Новосибирский облсуд установил, что выписка из ЕГРН, хотя срок ее действия нормативами не ограничен, все же должна быть «взята в разумные сроки», то есть максимум за месяц до совершения сделки. Выписка из домовой книги действительна от двух до четырех недель, в зависимости от выдавшего ее органа. Если даты устаревшие, это серьезный повод задуматься.

- На всех документах должны присутствовать подписи сторон, а в документах от юридических лиц — официальная печать организации.

- Документы, полученные из полномочных органов (например, разрешение органов опеки на приобретение недвижимости в ипотеку), должны иметь заранее установленную форму, в противном случае документы нелегитимны.

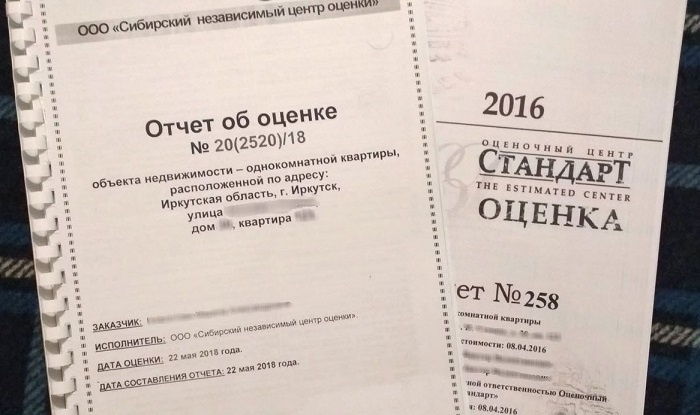

Покупателю дополнительно нужно обратить внимание на технический паспорт. Дело в том, что продавец может попытаться скрыть от покупателя данные, снижающие стоимость жилья — например, факт проводимых ранее и незарегистрированных перепланировок

Покупателю нужно сверить отчет о проведенной оценке и тех.паспорт. Если выяснится из отчета, что была произведена перепланировка, а в тех.паспорте этого нет — стоит задуматься об общей честности продавца.

В свою очередь продавцу нужно обратить особенное внимание на проект договора об ипотеке, предоставляемый покупателем. Все данные должны сходиться с паспортом покупателя

Более того, не будет лишним явиться в банк лично и проконсультироваться с сотрудниками о том, действительно ли покупатель является клиентом банка.

Таким образом, документы, предоставляемые в рамках купли-продажи недвижимости по ипотеке, не должны вызывать испуга у сторон сделки, ведь их совсем нетрудно взять, а где нужно — нотариально заверить. Ведь в конечном итоге только ответственный подход позволит грамотно и успешно провести всю сделку.

Нужные документы для продавца

Суть ипотеки заключается в том, что одновременно с оформлением жилья в собственность оформляется и банковский залог, в котором обеспечением является приобретаемая недвижимость.

Логично, что в первую очередь банку нужен договор купли-продажи от продавца — его интересует не ипотека, а деньги, в том числе и банка, поэтому его-то и будут проверять максимально пристально.

Договор оформляется обычным способом, как правило через риелтора, но сам он немного отличается от типового и обязательно уточняет:

- Что часть средств предоставляется банком в качестве кредита;

- Точную сумму самого кредита для ипотеки;

- Как только право собственности будет оформлено на имя покупателя, жилплощадь автоматически переходит в качестве залога банку в счет ипотеки;

Естественно, что есть обязательный список документов, которые предоставляет продавец, и этот список должен быть даже избыточно исчерпывающим:

- Свидетельство о государственной регистрации права собственности на жилье;

- Правоустанавливающие документы.

Перечень правоустанавливающих документов

Некоторые банки предпочитают перестраховаться или переложить часть затрат на участников сделки.

В любом случае правоустанавливающие документы без проблем получит риелтор:

- Договор купли-продажи;

- Договор дарения (скорее всего в этом случае могут потребоваться дополнительные документы, если договор заключался не между близкими родственниками);

- Право на наследство (тоже могут возникать вопросы, если жилплощадь передавалась в наследство долями — об этом ниже);

- Свидетельство о приватизации;

- Выписка из Единого государственного реестра, в которой указываются права на жилье, обременения и предыдущие сделки.

На самом деле это самая «простая» справка, которую легко за минуты заказать в любом МФЦ, но нужно учитывать, что она действительна только один календарный месяц.

По правилам, если жилплощадь находится в долевой собственности, то нужно зафиксировать отказ остальных долевых собственников от права «первого покупателя».

Важно: В первую очередь нужно предоставить право выкупа другим долевым собственникам, и только потом можно будет продавать свою долю «на сторону». Согласие супруга/супруги продавца на продажу, которое нужно оформить нотариально

Согласие супруга/супруги продавца на продажу, которое нужно оформить нотариально.

Если же жилье было в собственности продавца до брака, было подарено или передано по наследству, то такое разрешение не требуется. Разрешение требуется только на совместно нажитое имущество.

- Нотариальная доверенность, если продавец совершает сделку через третье лицо;

- Разрешение от органов опеки, если на долю от жилплощади претендует несовершеннолетнее лицо.

Это самый скользкий момент на вторичном рынке, в который никто не хочет влезать. Поскольку ипотечная сделка кредитной организации очень выгодна, то только покупатель будет нести ответственность.

Анализ собственных возможностей и потребностей

Как бы странно не звучало, но оформление кредита на приобретение жилья следует начинать задолго до обращения в сам банк. Если же сразу подать заявку в компанию, то можно просто получить отказ по кредитной заявке И это будет вполне объяснимо.

Для того, чтобы определиться с возможностью оформления кредита, необходимо знать такие параметры:

Какова стоимость приобретаемой недвижимости. При этом недостаточно определиться только с видом квартиры: однокомнатная, двухкомнатная и т.д. Для банка важным моментом является вопрос того, на первичном или на вторичном рынке осуществляется сделка. Для двух рынков в некоторых банках действуют абсолютно разные условия кредитования. Если недвижимость приобретается именно на первичном рынке, а сам объект еще не возведен, необходимо знать точную дату ввода в эксплуатацию и т.д.;

Какую часть от стоимости жилья заемщик может внести собственными средствами. Не имея в наличии первоначального капитала получить ипотеку невозможно. Исключение – наличие материнского капитала, который по действующему законодательству можно использовать в качестве первоначального взноса;

Какую часть бюджета заемщик или семья заемщиков может ежемесячно тратить на оплату кредита

Обращаем внимание, что не позволительно расходовать на ипотеку или любой другой заем более 50 % от семейного бюджета.

На основании этого, можно сделать вывод: необходимо четко определиться с потребностями на жилье, с его ценовым диапазоном и собственными ресурсами. Никто не говорит о том, что необходимо четко определить границы, например, миллион рублей. Можно определить для себя диапазон: недвижимость от 1 до 1,5 миллиона рублей; возможность внести первоначальный взнос – не более 200 000 рублей, ежемесячный платеж – не более 15 000 рублей.

Кто-то может противостоять такому подходу. Многие считают, что именно банк определяет, какой размер платежа будет по займу, какая сумма доступна заемщику и т.д. С одной стороны, это да, но если все эти показатели будут известны, заемщик будет четко понимать, что он хочет, как он это хочет, то и кредит будет одобрен с более высокой вероятностью.

Дополнительные документы

Все вышеперечисленное верно практически для любых ситуаций, так как банк подразумевает, что уж эти документы у человека точно есть. Если же чего-то нет (например, второго документа, подтверждающего личность), этот вопрос также будет рассматриваться отдельно. Кроме уже перечисленного, если банк считает, что клиент обязан подтвердить свой доход, нужна будет справка 2 или 3 НДФЛ. В отдельных случаях, когда работодатель по какой-то причине не может выдать такую справку, допускается предоставление другого аналогичного документа, в котором будет указана вся информация, что и в справке 2-НДФЛ.

Если у потенциального заемщика уже есть оформленная в Сбербанке зарплатная карта, ситуация с подтверждением доходов становится еще проще. Банк самостоятельно берет выписку и делает справку на основании своих данных

Тут важно, чтобы клиент больше нигде не получал зарплату другим способом, так как эту информацию банк использовать без дополнительных документов не сможет

Пенсионерам придется предоставить справку из государственных органов власти о том, сколько он получает ежемесячно. Кроме того, если есть официальные дополнительные источники дохода, по ним нужно будет предоставлять документы отдельно.

Документы для ипотечного кредита

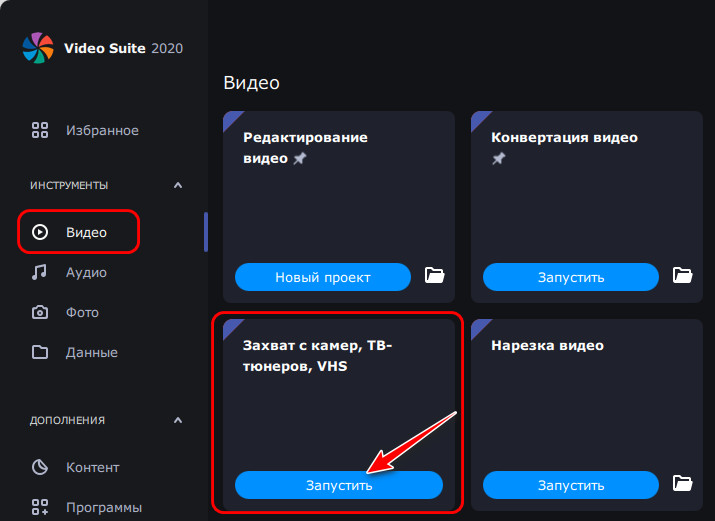

Сотрудник банка на приеме предоставит будущему клиенту список требуемых документов

Отдельные особо восприимчивые заемщики могут пугаться внушительного перечня документов и подумать, что собрать все необходимые справки будет очень сложно, однако не нужно преждевременно отказываться от ипотечного кредита.

Многие документы уже имеются у заемщика и потребуется просто сделать с них копии:

| Паспорт гражданина РФ | а также всех созаемщиков |

| Свидетельство о браке | При наличии детей — свидетельства о их рождении, включая усыновленных детей |

| свидетельство пенсионного страхования (СНИЛС) | Для мужчин потребуется также военный билет |

| Диплом об образовании | среднем или высшем учебном заведении |

Необходимо заранее снять ксерокопии с данных документов и предоставить на приеме специалисту кредитного отдела в банке.

Кроме того заемщику потребуется получить следующие справки:

| Документ о составе семьи | который можно получить в местной администрации |

| Справки из наркологического и психиатрического диспансеров | Подтверждающие то, что заемщик не состоял на учете в этих учреждениях |

| Справка об отсутствии задолженности | по ЖКЖ (получить можно в управляющей организации) |

| Копия трудовой книжки | которая заверяется руководителем организации, в которой работает потенциальный заемщик |

| Справка по форме 2-НДФЛ о доходах | либо по форме банка за последние пол года |

| Нотариальное согласие супруга | составляется у нотариуса |

С использованием материнского капитала

Средства материнского капитала могут помочь заемщикам получить ипотечный займ без скапливания средств на первоначальный взнос. В качестве него и будет внесен мат.капитал.

Процедура предоставления ипотечного кредита для таких семей во многом сходна с обычный процессом получения кредита.

Потребуется собрать документы, необходимые для оформления кредита. Как правило, перечень бумаг стандартен.

Основной особенностью такого вида кредитования является наличие сертификата о материнском капитале, который выдается в ПФР.

Так же как и в случае обычной ипотеке, заемщику потребуется написать заявку в банк, приложить нужные документы и ждать решения банка.

Без справки о доходах

В российских реалиях часто встречаются ситуации, когда рабочие е имеют официального трудоустройства, или получают зарплату «в конверте».

Однако даже в случае невозможности подтверждения доходов, заемщик может получить ипотеку. Но подобный ипотечный кредит будет предоставлен банком на менее выгодных условиях для заемщика (на меньший срок либо под более высокий процент).

От заемщиков, которые не подтвердили доходы, потребуются следующие документы:

| Паспорт | а также иной документ, который подтверждает личность заемщика (СНИЛСЯ, военный билет, водительское удостоверение, загранпаспорт и др.) |

| Справка о наличии денежных средств на оплату первоначального взноса | например, сведения об имеющемся депозите, жилищный сертификат, выписка со счета, сертификат материнского капитала и др. |

Если все требующиеся документы предоставлены заемщиком, заявка, вероятнее всего, будет одобрена банком в короткие сроки.

После принятия положительного решения по заявлению от заемщика потребуется выбрать объект недвижимости и предоставить в банк бумаги на залоговую недвижимость:

| Выписка (свидетельство) о праве собственности | из Росреестра |

| Кадастровый и технический паспорт на помещение | а также предварительный договор купли-продажи с продавцом |

От молодой семьи

На правительственном уровне вводятся многообразные программы для молодых семей. Такие программы направлены на социальную поддержку семей, в которых супруги не достигли возраста 35 лет, в частности, для того, чтобы они смогли обзавестись собственной жилплощадью.

Смысл социальной помощи заключается в том, что:

| Молодая семья становиться на жилищный учет как нуждающаяся в улучшении условий проживания | и получает возможность взять ипотеку в кредитном учреждении |

| За счет бюджетных средств оплачивается до 30% кредита | Оставшаяся сумма выплачивается молодой семьей самостоятельно |

В список необходимых документов для оформления ипотечного кредита обязательно включается справка о том, что молодая семья состоит на жилищном учете на улучшению жилищных условий.

Кому не дают ипотеку и есть ли альтернатива

Прежде всего, не дают ипотеку тем, кто не соответствует условиям конкретного банка, а также:

- Основная волна отказов связана с невозможностью подтвердить доход. Поэтому чаще всего отклоняют заявки: фрилансеров, самозанятых граждан, людей с зарплатой в конверте и т.д.

- Не дадут ипотеку, если у вас низкий доход. Поскольку основной причиной отказа становится недостаточная платежеспособность, основное правило увеличения своих шансов – предоставление сведений о дополнительном заработке. Возьмите копию трудового договора и справку со второй работы или договоритесь, чтобы вам сделали такие документы друзья или родственники. Если такового заработка нет, попробуйте привлечь созаемщиков. Их доход также учитывается в расчетах.

- Кроме того, в группе риска находятся и люди творческих профессий, получающие гонорары. Даже при высоком подтвержденном доходе есть риск получить отказ, поскольку заработок нерегулярен.

- В ряде банков можно взять ипотеку предпринимателям и собственникам бизнеса, но есть определенные нюансы и сложности. Наиболее лояльны к таким категориям заемщиков Сбербанк и Транскапитал банк. Ипотека по двум документам станет также очень большой возможностью получить ипотечный займ. Банки готовы рассмотреть таких заемщиков при первом взносе от 30%.

- Если у вас плохая кредитная история, то вероятность отказа довольно большая. К плохой кредитной истории также относятся штрафы и иски на сайте судебных приставов.

- Закредитованность. Если у вас много действующих кредитов, кредитных карт, то банк может отказать в предоставлении кредита. Стоит знать, что если у вас есть кредитные карты, которыми вы не пользуетесь и они просто лежат у вас дома, они все равно будут влиять на платежеспособность. Желательно их все сдать в банк и закрыть счет, но это может занять до 45 дней, поэтому обязательно предупредите ипотечного специалиста об этом. Пусть он подберет ипотечный банк, который одобряет ипотеку с отлагательным решением, в рамках которого можно на сделку принести справку о закрытии карты и этого будет достаточно для выдачи кредита и не надо будет ждать закрытия счета кредитной карты.

- Проблемы с законом и судебными приставами. Бывшие “грешки” могут серьезно осложнить получение решения по ипотеке, но опытный ипотечный брокер подскажет как это обойти.

- Проблема с работодателем. Бывает так, что отказ приходит из-за работодателя заемщика. Организация может быть банкротом, иметь задолженность по налогам и кредитам и т.д. Все это может повлиять на решение.

В качестве альтернативного варианта можно взять обычный потребительский кредит, который даст практически любой банк. Проценты по нему в разы превышают ипотечные, но здесь не нужен залог приобретаемой недвижимости. Вариант хорош в том случае, если для приобретения желаемой площади не хватает совсем немного средств. В остальных же случаях у заемщика не хватит необходимого уровня платежеспособности, поскольку потребительские ссуды выдают на срок не более 5 лет.

Не стоит оставлять без внимания и так называемую ломбардную ипотеку (ипотека под залог имеющегося жилья). Это жилищный кредит, который выдается под залог не приобретаемой, а уже имеющейся недвижимости. Здесь нет требований о первоначальном взносе, а тот же материнский капитал можно использовать как в процессе самой покупки, так и при досрочном погашении ипотек, но ставка может быть чуть выше стандартной на 1-3%.