Брать или бежать? эксперт разобрал перспективы самых популярных акций среди россиян

Содержание:

- Самые высокодоходные акции российских компаний 2019

- Кто больше всего на этом зарабатывает

- Рейтинг акций с высокими дивидендами 2020 года

- Недооцененные акции

- Лидеры наиболее популярных секторов

- 1 место – BeiGene, Ltd. (NASDAQ: BGNE)

- Самые доходные акции

- Акции государственных компаний

- Самые недооцененные российские акции 2020

- Российские дивидендные акции список лучших

- Несколько слов об основных сроках

- Как инвестировать в акции

- Сроки выплат дивидендов

Самые высокодоходные акции российских компаний 2019

В процессе составления списка брались в расчет критерии роста чистого заработка и прибыль предприятия. Не последнюю роль отыгрывает финансовое положение в момент выбора ценной бумаги для вложений.

Сбербанк

Акции Сбербанка весьма перспективны и с большим потенциалом. На данный момент это один из самых крупных банков РФ и стран постсоветского пространства. Главным акционером считается ЦБ РФ — 50% акций. Около 40% акций в руках зарубежных представителей. Оптимальное решение для долгосрочной инвестиции.

Heap of five thousand russian rubles banknotes as background

Яндекс

Поисковая система РФ специализируется на развитии новых проектов, которые должны в ближайшее время запуститься. Согласно прогнозам, прибыльность Яндекса существенно увеличится, что воздействует и на выручку для вкладчиков.

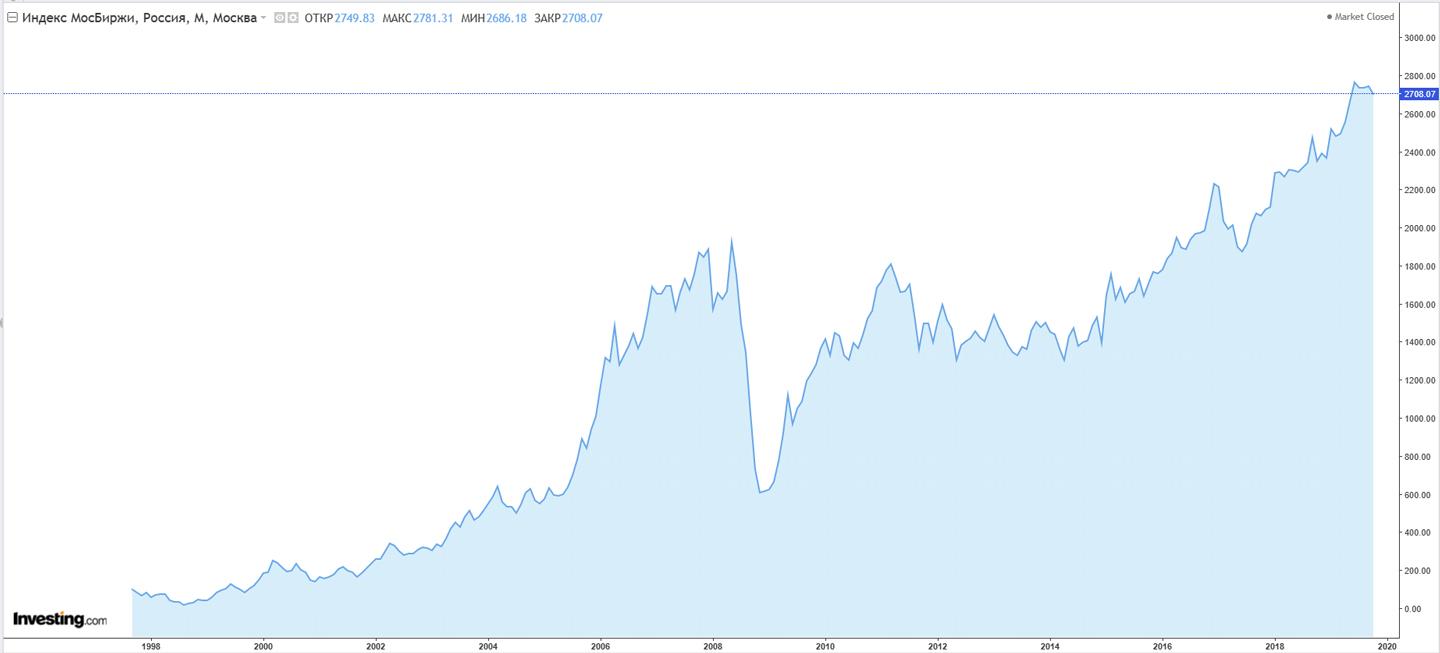

Московская биржа

Крупный и перспективный холдинг РФ, работающий с 2011 года. Согласно прогнозам аналитиков в 2017 году акции были самыми доходными, и в будущем можно только ожидать их повышения. Порядка 62% акций пребывают в свободном обращении.

Газпром

Газовая фирма с большими перспективами, и вкладчики получают неплохие дивиденды. Около 70% газа поставляется на отечественный рынок как раз Газпромом. Постепенно прибыль растет, а соответственно заработок от акций тоже

Обратите внимание, что этот вариант вложения средств более удачный для долгосрочной перспективы

МТС

В области Мобильных Телесистем акции МТС считаются самыми прибыльными. МТС относиться к одной из самых стабильных компаний по дивидендам.

Российские сети

Перспективное предприятие, которое работает в сфере электроэнергетики. Эксперты рекомендуют инвестировать в данные акции, поскольку наблюдается стремительный рост выручки ежегодно.

Норильский Никель

Компания считается одним из лидеров в мире по производству драгоценных и цветных металлов. Первое место по производству никеля и палладия. Порядка 5% экспорта припадает на ГМК.

Это далеко не все высокодоходные акции российских компаний, далее в статье будут представлены не менее прибыльные активы.

Кто больше всего на этом зарабатывает

Все очень просто: зарабатывает на дивидендах тот, кто является обладателем крупного, хорошо сбалансированного портфеля и ориентирован не на быстрый, а на стабильный доход в долгосрочной перспективе. Чем больший процент активов вы держите, тем больше дивиденды.

Кроме простой стратегии «купил-держи», нужно взять на вооружение несколько моментов.

Покупайте бумаги по низкой цене. Используйте моменты дивидендного ГЭПа. Да, в ближайший период дохода не будет, но для долгосрочного инвестора это не будет иметь большого значения.

При проведении ребалансировки старайтесь поймать момент до отсечки

В этот период на продаже бумаг можно неплохо заработать, а на вырученные средства приобрести другие активы, которые кажутся вам более интересными.

Обращайте внимание на недооцененные бумаги. При наличии опыта их можно купить с дисконтом, а в дальнейшем получить прибыль.

Недооцененными считаются бумаги, цена которых занижена. При этом предприятие демонстрирует перспективы роста: увеличивается чистая прибыль, стоимость активов и другие показатели. Почему так происходит?

- Недостаток информации. Не все компании вкладывают огромные средства в рекламу.

- Небольшое количество ценных бумаг в обращении. Вследствие этого акции не очень популярны, по ним не проводится много сделок, следовательно, не сильно растет цена.

- Низкая волатильность. Этот фактор вытекает из двух предыдущих: стабильно невысокий уровень спроса и предложения.

- Дивидендная политика.

К недооцененным относятся, к примеру, российские дивидендные акции энергетических компаний (ФСК ЕЭС) некоторых предприятий, занятых в сфере телекоммуникаций (Ростелеком), крупных застройщиков (ЛСР).

Рейтинг акций с высокими дивидендами 2020 года

Итак, ниже Вы можете ознакомиться с ТОПом ценных бумаг, составленным на основе некоторых вышеперечисленных критериев.

| Компания | Дивиденды, % | DSI |

| Газпром нефть | 12,01 | 0,5 |

| Сбербанк-п | 9,68 | 0,79 |

| ВТБ | 11,87 | 0,5 |

| НМТП | 12,68 | 0,57 |

| Северсталь | 10,24 | 0,5 |

| Лукойл | 10,78 | 0,93 |

| Норникель | 7,75 | 0,64 |

| НКНХ-п | 11,26 | 0,07 |

| Татнефть-п | 9,02 | 0,57 |

| НЛМК | 8,92 | 1 |

| МТС | 8,57 | 1 |

| Газпром | 8,36 | 0,93 |

| ФСК ЕЭС | 9,11 | 0,5 |

| Детский мир | 7,28 | 0,36 |

| Башнефть-п | 8,11 | 0,64 |

| ТГК-1 | 9,96 | 1 |

| Ленэнерго-п | 8,77 | 0,21 |

| Россети-п | 8,75 | 0,36 |

| ЛСР | 10,12 | 1 |

| МРСК Центра и Приволжья | 9,79 | 0,79 |

Опять же, данный рейтинг субъективен, и он точно не идеален. Как Вы могли заметить, некоторые бумаги, добавленные в список, имеют низкий индекс стабильности.

Например, DSI Детского мира всего 0,36.

А какие акции на Ваш взгляд заслуживают того, чтобы попасть в ТОП самых доходных по части дивидендов? Буду рад выслушать аргументы и скорректировать свой рейтинг.

Подписывайтесь на обновления блога и читайте больше об инвестициях и формировании пассивного дохода.

Всем профита!

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Лидеры наиболее популярных секторов

Помимо компаний из секторов, пострадавших от распространения коронавирусной инфекции, можно выделить ряд отраслей, ключевые игроки которых традиционно приносят неплохой доход акционерам.

В финансовой индустрии наиболее перспективными являются ценные бумаги «Сбербанка» и «Московской биржи». Крупнейший российский банк будет получать прибыль на фоне восстановления отечественной экономики в целом, а также интереса зарубежных владельцев капитала к российскому фондовому рынку. Рост акций «Московской биржи» обеспечивается благодаря притоку капитала на отечественный рынок, расширению объёма торгов и росту комиссионных доходов. Есть все основания полагать, что курс акций «Московской биржи» и «Сбербанка» за следующий год может прибавить 15-20%.

В электроэнергетическом секторе интересными выглядят бумаги, по которым стабильно выплачиваются дивиденды. Среди них выделю акции «РусГидро», «ФСК ЕЭС», «Юнипро», «Интер РАО» и обыкновенные акции компании «Россети».

Ведущие предприятия розничного ритейла продемонстрировали неплохой прирост в 2020 году – их стоимость выросла в среднем на 35%. На мой взгляд, курс акций лидеров данного сектора – «Магнита», «Детского мира» и Х5 Retail Group – будет расти и в дальнейшем.

Среди игроков рынка добычи металлов хорошие позиции сохраняют «Норильский никель», «Северсталь», «НЛМК», «ММК» и в меньшей степени «АЛРОСА». Акции золотодобывающих компаний, в частности, «Полюс» и «Полиметалл», в последние недели имеют отрицательную динамику на фоне оптимизма участников фондового рынка. Тем не менее, на мой взгляд, просадка будет кратковременной, поэтому вложить часть капитала в эти активы будет целесообразно.

Доход способны принести и капиталовложения в IT-сектор. Американская технологическая индустрия во главе с FAANG в 2020 году была на максимумах и имеет потенциал для дальнейшего роста. Интерес к развитию информационных технологий наблюдается по всему миру, и лидеры российского рынка – «Яндекс» и Mail.ru Group – не являются исключением. Ставка на технологическое развитие России в сложившейся ситуации способна себя оправдать.

1 место – BeiGene, Ltd. (NASDAQ: BGNE)

• Цена 2 мая 2016: $27,54.

• Цена 2 мая 2018: $181,29.

• Общий прирост: 558,3%.

Это биотехнологическая компания, базирующая на Каймановых островах и разрабатывающая лекарства от рака. Рост её акций на более чем 500% особенно удивителен, если учесть, что в период с мая 2016 до начала 2017 года они увеличились лишь на 11%.

Как видно, одним из лучших вариантов для погони за прибылью являются биотехнологические акции. При наличии благоприятных факторов вроде удачного исследования или успешного выпуска препаратов на рынок они имеют все шансы на рекордный рост цены за короткий промежуток времени.

Читайте: 12 причин, по которым вы должны и не должны инвестировать в свой любимый бренд

Самые доходные акции

Для многих инвесторов одной из основных причин вложения денег в акции является желание заработать на дивидендах. Этому способствует и российский рынок. По уровню дивидендов он является одним из самых высокодоходных. Поэтому в 2021 году лучше вложить деньги в акции российских компаний-лидеров, предоставляющих акционерам более 10% от стоимости своих активов. Направлять значительный объем денежных средств на выплату дивидендов им позволяют зрелость бизнеса, отсутствие затратных проектов и уровень прибыли. Это такие компании, как ГМК «Норникель», ПАО «Северсталь», ГлобалТранс, Детский мир, МТС.

Надежность и высокую доходность гарантируют акции российских госкомпаний, имеющих большой потенциал роста. Именно они будут в ближайшие три года фаворитами в РФ по ликвидности. Такой вывод можно сделать, проанализировав политику Минфина по управлению финансами. Согласно документу под названием «Основные направления бюджетной, налоговой, таможенно-тарифной политики», показатели роста дивидендов по акциям компаний с госучастием с 2019 по 2021 год должны превысить 100%.

Существуют две отрасли, где государство принимает очень активное участие в управлении: нефтегазовая и банковская. Эксперты советуют в 2021 году вложить деньги в акции Газпрома, Роснефти, Сбербанка, ВТБ. К тому же Газпром и Роснефть являются экспортными компаниями. Они получают выручку в иностранной валюте, поэтому мало зависят от курса российского рубля, а при возникновении сложностей (кризис, санкции) государство, которое является главным акционером, оказывает им существенную поддержку.

Чтобы получать максимальный доход, лучше купить акции компании с прозрачной структурой выплат дивидендов и стабильно повышающей их размер. Выбирать нужно надежных эмитентов, имеющих большой потенциал роста, подтвержденный финансовыми документами. В их число входят:

- Нижнекамскнефтехим. На акциях этой компании в 2021 году можно заработать свыше 6,85% годовых;

- Сургутнефтегаз – до 19,4%;

- Башнефть обещает 158 рублей по обычным и привилегированным акциям, что соответствует годовой доходности 9,2%;

- Татнефть платит инвесторам 24 рубля за акцию, или 5,19% годовых;

- Алроса запланировала дивиденды в размере 5,88 рубля за акцию, или 6,96% годовых;

- Детский мир – 5,22%.

Купить эти акции можно здесь →

Акции государственных компаний

Совокупная капитализация отечественных госкомпаний на ноябрь 2019 года достигла 23 трлн. руб., что в процентном соотношении к общей капитализации отечественного рынка составило почти 48%.

Получения прибыли по акциям российских компаний гарантировать невозможно. Всё зависит от перспектив деятельности конкретного предприятия. Дивиденды держатели таких акций получают один раз в год, за предыдущие 12 месяцев

Важно понимать, что их выплата является правом, а не обязанностью руководства госкомпаний. Нередки случаи, когда учредители принимают решение направить всю прибыль на развитие деятельности, ничего не выплатив держателям активов

В список государственных компаний с дивидендными акциями в 2020 году входят:

- АО «Сбербанк» (финансовый сектор) – 10,5%;

- ФСК ЕЭС (энергетическая промышленность) – 6,2%;

- РОССЕТИ (оператор электрических сетей) – 2,6%;

- «АЛРОСА» (горнорудная, алмазодобывающая промышленность) – 6,9%;

- Мосбиржа (фондовые рынки) – 9,6%;

- Северсталь (тяжелая промышленность) – 11%.

Самые недооцененные российские акции 2020

Акции ТГК-1 (TGKA)

ПАО «Территориальная генерирующая компания №1» – производитель тепло и электроэнергии в России. Сфера его деятельности простирается на Северо-Западный регион. Он владеет 52 электростанциями, расположенными в Санкт-Петербурге, Мурманской, Ленинградской области, Республике Карелия. 19 из них работают в зоне Полярного круга. Объем производственных активов «Территориальной генерирующей компании №1» таков, что 60% из них составляют гидроэлектростанции (40 из 52 станций). Они генерируют порядка 3000 МВт электроэнергии. Остальные теплоэлектростанции, работающие на экологическом газовом топливе, обеспечивают тепловой энергией Апатиты, Мурманск, Кировск, Петрозаводск, Санкт-Петербург.

Свободные ценные бумаги ТГК-1 (18,76%) обращаются на столичной фондовой бирже и имеют тенденцию роста (+0,75%). 51,79% их является собственностью «Газпром энергохолдинга», 29,45% – финской государственной энергетической компании Fortum Corporation. Компания работает и на экспорт, заключая контракты с финляндскими и норвежскими фирмами. К концу 2019г. были введены в эксплуатацию новые электрические мощности, порядка 1745 МВт. Чистая прибыль за прошедший год составила 9,49 млрд. руб., а капитализация достигла 97 млрд. руб.

По итогам работы на 30.06.2020г. выработка электроэнергии через ТЭЦ снизилась на 11,8%, а по ГЭС увеличилась на 17,8% в сравнении с аналогичным периодом 2019г. Итоги работы за 6 мес. 2020 года показали выручку в 47 млрд. руб., что на 10,3% меньше по сравнению с 2019г. на фоне аномально теплой зимы. При этом чистая прибыль снизилась более существенно – на 27,4% за счет роста постоянных затрат и износа и амортизации. Однако это не помешало компании погасить часть краткосрочных займов и сократить соотношение чистого долга к EBITDA с 0,73 до 0,24, укрепив финансовую устойчивость.

Фундаментальные показатели:

- P/E = 6,57 говорит о том, что инвестиции в компанию окупятся за 6,5 лет,

- P/S = 0,43 свидетельствует о недооцененности акций компании в среднесрочной перспективе,

- ROE = 4,89%,

- ROA = 3,08%,

- ROI = 3,64%.

ТГК-1 стабильно платит дивиденды с 2010г. Последние из них были выплачены в июле с доходностью 8,25%.

Акции ТГК-1 прогноз

С технической точки зрения акции TGKA торгуются ниже скользящих средних, что также говорит о недооцененности со стороны инвесторов.

По мнению аналитиков Газпромбанка прогнозная цена акций составляет 0,014002 руб. за акцию, т.е. потенциал роста составляет 32%.

Акции Обувь России прогноз

ПАО «Обувь России» – сеть производителей и продавцов обуви в России, включающая крупные обувные фабрики, супермаркеты и магазины, расположенные по всей стране. 44% ценных бумаг «Обувь России» принадлежит Антону Титову — генеральному директору. Остальная часть торгуется на Московской бирже. За прошлый год обувная фирма заработала 13,7 млрд. рублей. Она развивает и продвигает на отечественном и международном рынке 5 основных торговых марок:

- Пешеход,

- Emilia Estra,

- Lisette,

- Rossita,

- Westfalika.

Показатель доходности EBITDA в прошлом году составил 3583 млн. руб., что на 728 млн. рублей больше, чем в 2018 году. Основные производственные площадки «Обувь России» расположены в Новосибирской области, как и головной офис.

По итогам работы в 1-ом полугодии 2020г. выручка компании снизилась на 1 420 млн. руб. или 26,37% по сравнению с 2019г. Средний прирост по выручке за последние 5 лет +12,42% ежегодно. Выйти в чистую прибыль с такими показателями не получилось, как результат компанией получен убыток в 305,69 млн. руб. По большей части это связано с карантином, когда компания не могла полноценно работать, но зарплату нужно было платить. В связи с этим пропорционально выручке снизилась себестоимость, но выросли расходы на зарплату и социальные отчисления, амортизацию и складские расходы. Со снятием карантинных мер ситуация должна постепенно прийти в норму.

Фундаментальные показатели:

- P/E = 3,24,

- P/S = 0,35,

- ROE = 7,77%,

- ROA = 3,93%,

- ROI = 5,66%.

По фундаментальному анализу акции Обувь России привлекательны для инвесторов за счет быстрой окупаемости и хорошей рентабельности.

По техническому анализу акции торгуются вблизи уровня поддержки на 30,2 руб. в ожидании хороших данных по отчету за 9 мес. 2020г.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

Несколько слов об основных сроках

Самыми важными сроками в работе каждого инвестора считаются:

- Закрытие реестров (отсечение). Суть закрытия реестров заключается в фиксации сведений обо всех держателях ценных бумаг данной компании. Стоит напомнить, что продолжительность владения акциями не влияет на суммы выплат, которые причитаются трейдерам. Приобрести акции можно как за несколько месяцев, так и за несколько дней до отсечения.

- День экс-дивидендов – последний день, когда можно приобрести акции, по которым будут осуществляться выплаты. Здесь чаще всего имеется в виду европейская трактовка этой даты, предполагающая, что официальным собственником ценных бумаг инвестор становится только через 2 рабочих дня после заключения сделки. В российской практике такой срок используется редко.

- День объявления. Указанная дата утверждается общим собранием акционеров. В этот день обнародуются официальные сведения о размере дивидендов и сроки выплаты.

- День выплат, когда средства, причитающиеся держателю, поступают на его банковский счёт.

Даты проведения указанных событий можно считать главными датами в жизни каждого инвестора. Публикуются они в «Дивидендном календаре», который находится в открытом доступе на различных тематических сайтах. По общему правилу компания платит дивиденды не позднее, чем через 45 дней после закрытия реестров.

Как инвестировать в акции

Чтобы инвестировать, нужен инвестиционный счет. Для обычного человека это обычно означает поиск онлайн-брокера и открытие у него торгового счета.

Как купить акции частному лицу

Каждый брокер дает подробное руководство по открытию брокерского счета у него в виде пошаговой инструкции. Проще говоря, подробная инструкция для чайников, плюс под рукой онлайн-чат, если возникли какие-то проблемы. Так что это можно считать одним из самых простых этапов.

Как подобрать акции

Купить и продать бумаги легко — онлайн-брокер постарался, чтобы технически сам процесс предоставлял собой пару кликов мышкой. Гораздо сложнее научиться инвестировать — правильно выбирать активы, грамотно диверсифицировать портфель и вовремя его перебалансировать.

Вот чем руководствуюсь я:

Чем эта конкретная бумага может принести мне деньги. Когда я покупаю актив компании, оцениваю, в каком виде полезнее — как дивидендная бумага или как часть преуспевающего бизнеса, которую я могу продать за большие деньги потом.

Как проявит себя в долгосрочной перспективе. Фондовый рынок может быть очень волатильным, но хорошая новость для инвесторов заключается в том, что в исторической перспективе он всегда остается растущим. Поэтому оценивать акцию нужно с расчетом на годы вперед.

Насколько хорошо я понимаю в теме. Золотое правило мэтров фондового рынка — инвестируй только в то, что понимаешь — остается справедливым и поныне.

Есть ли у компании конкурентное преимущество. Конкурентное преимущество — это, по сути, преимущество перед аналогичными компаниями, чем оно устойчивее, тем выше вероятность того, что компания останется прибыльной в долгосрочной перспективе.

Насколько эффективно работает менеджмент компании. Менеджмент отвечает за принятие стратегических решений, которые со временем влияют и на стоимость компании

Вот почему так важно найти компанию, укомплектованную сильными кадрами.

Как заработать на росте стоимости

У инвесторов есть несколько стратегий, которые они могут использовать, чтобы заработать деньги на фондовом рынке.

Одна из популярных — покупка растущих активов, то есть компаний, которые опережают рынок, увеличивают свою прибыль быстрее, чем остальные конкуренты в отрасли.

Вот на какие вещи обращаю внимание я при поиске акций роста:

- общие рыночные макротренды;

- рыночная капитализация компании;

- рентабельность;

- темпы роста продаж;

- прогнозируемый и реальный рост прибыли;

- перспективы рыночного сектора.

Хотя на самом деле не существует «бронебойной» формулы, которая позволит надергать в свою корзину только самые четкие бумаги. Место для ошибки всегда вакантно.

Сроки выплат дивидендов

После собрания акционеров публикуется информация, в которой находятся сроки выплаты дивидендов по ценным бумагам. Как правило, срок выплаты – до 45 дней со дня закрытия реестра.

Ниже представлен дивидендный календарь за 2019 год.

Вы можете посмотреть отчеты за все года, начиная с 1994.

Даты закрытия реестров, даты отсечки

Дата закрытия реестра или, как еще называют, дата отсечки – это день, когда проводится сверка действующих акционеров организации с целью дальнейших выплат дивидендов. Компания заранее предупреждает об этом, чтобы люди успели купить дивидендные акции в этом году.

Если инвестор не успел купить дивидендные акции до оговоренного дня, он автоматически исключается из числа лиц, которым начисляются выплаты.

Ниже представлен календарь предстоящих отсечек на сентябрь и октябрь 2019 года.