Что значит реструктуризация долга простыми словами, как правильно реструктуризировать кредит

Содержание:

- Виды реструктуризации и преимущества данного процесса

- Реструктуризация по типу долга

- Виды реструктуризации

- Как сделать реструктуризацию

- Как влияет реструктуризация на кредитную историю

- Выгодно ли делать реструктуризацию

- Причины для реструктуризации

- Реструктуризация кредита в Сбербанке – ее виды и особенности

- Каким образом оформляется реструктуризация?

- Что такое реструктуризация долга и какой она бывает?

- Взаимоотношения банка и заёмщика

- Реструктуризация кредита — что это и для чего она нужна

- Как оформить реструктуризацию

- Понятие рефинансирования долга

Виды реструктуризации и преимущества данного процесса

Согласно установленным правилам, банк может предложить своим должникам следующие виды реструктуризации долговых обязательств:

Изменение распорядка платежей – в этом случае, банковским учреждением предлагается более удобный для должника график погашения кредита.

Изменение срока погашения задолженности – в этой ситуации происходит перерасчет оставшегося долга с учетом продления времени. Это означает, что банк предоставляет заемщику дополнительный срок, увеличивая процентную ставку.

Кредитные каникулы – использование этого метода реструктуризации позволяет заемщику в течение определенного промежутка времени оплачивать лишь проценты по кредиту. По истечении срока, указанного в договоре, заемщик возвращается к стандартному методу оплаты.

Изменение валюты – как показала практика, девальвация негативно отразилась на тех заемщиках, что получили финансовые средства от кредитных учреждений в иностранной валюте

Для снижения финансовой нагрузки на заемщика, банк может использовать этот метод реструктуризации долговых обязательств

Важно обратить внимание, что данный метод изменения условий погашения долга имеет малую выгоду для банка, что объясняет его редкое применение.

Снижение ставки по кредиту – этот метод используется крайне редко, поскольку для снижения банковской ставки потребуется внести крупную сумму в качестве предоплаты.

Также следует обратить внимание на то, что многие кредитные организации позволяют своим заемщикам использовать несколько способов реструктуризации долга одновременно.

Довольно часто в интернете можно увидеть вопрос о том, как реструктуризировать долг по кредиту или ипотеке. В этой ситуации, служащие банковского учреждения предлагают заемщику изменить условия погашения задолженности либо выбрать другую валюту, которой будет погашаться долг

Использование подобных льгот, предоставленных кредитной организацией, позволяет должнику быть уверенным в том, что его не лишат приобретенного имущества. Помимо этого, данный процесс является практически единственным методом восстановить собственную платежеспособность.

Реструктуризация возможна в случае дефолта разных видов должников

Реструктуризация возможна в случае дефолта разных видов должников

Важно обратить внимание на то, что банк имеет собственную выгоду от инициации рассматриваемого процесса. Изменение условий платежа позволяет увеличить процентную ставку, что положительно отражается на прибыли финансового учреждения. Помимо этого, отсутствие необходимости использовать внутренние резервы, позволяют кредитной организации предупредить возможные убытки

Кроме этого, не изменяются экономические показатели банка, благодаря факту отсутствия задолженностей по выданным кредитам

Помимо этого, отсутствие необходимости использовать внутренние резервы, позволяют кредитной организации предупредить возможные убытки. Кроме этого, не изменяются экономические показатели банка, благодаря факту отсутствия задолженностей по выданным кредитам.

Но помимо кредитной организации, реструктуризация предоставляет определенную выгоду для должника. В случае инициации данного процесса отсутствуют штрафные санкции со стороны банка за просрочку оплаты. Помимо этого, у банка нет необходимости передавать «плохой» долг коллекторским службам, что снижает силу морального давления на должника. Использование кредитных каникул на определенный промежуток времени, позволяет заемщику значительно снизить переплату по долговым обязательствам.

Реструктуризация по типу долга

1. По кредитам.

Это комплекс мер кредитной организации, который направлен на то, что уменьшить кредитную нагрузку клиента. Если ситуация заемщика изменилась и он не может вовремя погашать долг, то можно взять кредитные каникулы, увеличить срок кредитования и т.д.

2. По долгам ЖКХ.

Если это задолженности за ЖКУ, то взыскателем будет являться управляющая компания. Благодаря реструктуризации могут быть установлены новые сроки выплат, размеры платежей, а также меры в случае не погашения задолженности. УК может не соглашаться на реструктуризацию, однако в большинстве случае принимается положительное решение.

3. По налогам.

Налоговая предоставляет рассрочку до пяти лет. При этом получить отсрочку по уплате можно как по одному налогу, так и по нескольким. Реструктуризацию по налогам предоставляют, когда имеются основания, например банкротство физического лица. Заявление подается в уполномоченный орган.

Виды реструктуризации

- Кредитные каникулы – уплата долга откладывается на срок от месяца до 2 лет. В этот период заемщик должен выплачивать только проценты. После каникул необходимо заплатить больше, так как размер переплаты увеличивается на весь период кредита. Отсрочка – отличный вариант для тех, кто потерял работу.

- Пролонгация или увеличение срока кредита. При этом ежемесячные платежи будут уменьшены. В случае если применялись штрафные санкции, то их распределяют по месяцам. Срок продления не должен превышать максимальный для банка.

- Изменение валюты, как правило, применяется во время девальвации. Для кредитной организации изменение ссуды, которая взята в долларах или евро на рубли не выгодно. Обычно замена валюты является следствием решения руководства банка под влиянием внешних политических факторов. Также некоторым клиентам тяжело покрывать задолженность из-за роста курса доллара. Перевод в рубли повысит ставку, тем не менее, такой вариант будет выгоден заемщику.

- Уменьшение ежемесячного платежа. Для того чтобы уменьшить платеж сам кредит по договору продлевают, однако размер переплаты будет увеличен.

- Списание неустойки. Получить прощение от штрафов и пеней можно только при условии, что клиент предоставит веские основания для отсрочки, например решение суда о признании заемщика банкротом. Кредитная организация в данном случае считает, что без штрафов кредит выплатить реально. Как правило, на штраф выдается рассрочка.

Как сделать реструктуризацию

- Справка о доходах.

- Копия трудовой книжки.

- Паспорт (копия и оригинал).

- Документы, которые подтверждают, что размер дохода изменился или его временно нет. Это может быть приказ об изменении положений договора, справка о нетрудоспособности, инвалидности и т.д.

- Если необходимо реструктурировать кредит с залогом (ипотека, автокредит), то необходимо предоставить копию страхового полиса, а также чек по уплате страхового взноса по залогу.

Кредитные организации могут потребовать предоставить и иные документы. Стоит понимать, что реструктурировать долг банк не обязан. Документы могут быть рассмотрены, однако показаться неубедительными.

Необходимо обратиться с заявлением, пока еще не было просрочки. С таким заемщиком кредитные организации более охотно договариваются.

Главное условие – банк должен быть уверен, что клиент нуждается в помощи и данная мера необходима для погашения задолженности. В ином случае кредитные организации только потеряются время даже, несмотря на то, что получат прибыль при увеличении процентов или кредитных каникул.

Как влияет реструктуризация на кредитную историю

Реструктуризация после просрочки платежей рассматривается кредитными организациями, как уклонение от выполнения обязательств.

Выгодно ли делать реструктуризацию

Преимущества реструктуризации:

- Сохранение положительное кредитной истории.

- Клиент не допускает судебных разбирательств.

- Можно избежать дефолта.

- Возможность избавить от неоплаченной неустойки.

- Заемщик избежит принудительного взыскания суммы долга.

Главный плюс реструктуризации в том, что как правило, ее выполняют бесплатно. Могут быть понесены расходы, если потребуется подписать дополнительное соглашение к заверенному нотариусом договору залога. Данная мера поможет кредитору выйти из непростой ситуации. Если банк отказывает в реструктуризации, то можно предоставить копию заявление в суде.

Наверно, большинство людей слышали о перекредитовании, но не все понимают точно что такое рефинансирование кредитов и как его оформить, какие банки предоставляют такую услуги и в какой кредитной организации предлагаются лучшие условия. Мы ответим на все эти вопросы и поможем сделать выбор.

Причины для реструктуризации

Обратиться в кредитное учреждение с просьбой внести в договор изменения, повышающие личную платёжеспособность, имеет право каждый заемщик. Кредитор пойдет навстречу лишь тому заявителю, который имеет веские для этого причины, подтвержденные документально.

К личным причинам относятся:

- тяжелая болезнь заемщика;

- болезнь или смерть кормильца (близкого родственника, супруга или супруги);

- болезнь или смерть ребенка (внука);

- уменьшение заработной платы;

- потеря работы;

- получение инвалидности;

- потеря жилья вследствие природных катаклизмов (наводнение, землетрясение, пожары);

- изменение семейного положения (брак, развод, рождение ребенка, незапланированная беременность и другое);

- попадание в ДТП, в результате которого пострадал заемщик или его транспортное средство.

Независящие от заемщика причины:

- уменьшение курса национальной валюты;

- ухудшение экономической ситуации в стране;

- пандемия.

Все личные обстоятельства, которые привели к необходимости реструктуризации долга, необходимо подтвердить документально. Это могут быть свидетельства из ЗАГСа, больничные листы, справка о присвоении статуса безработного, выписка из трудовой книжки, форма 2-НДФЛ с места работы, выписка из стационара, медицинское заключение и др. Главное, чтобы документы содержали достоверную информацию. Кредитор не пойдет на контакт с заявителем, пока не проверит предоставленные сведения.

Даже если все изложенные обстоятельства являются абсолютно достоверными, заимодавец вправе отказать должнику в его просьбе. Изменение условий договора является проявлением его доброй воли, а не прямой обязанностью.

Реструктуризация кредита в Сбербанке – ее виды и особенности

Рассмотрим, на каких условиях заемщики могут получить реструктурирования займа в Сбере. По сути, это стандартная процедура, которую используют многие финансовые учреждения.

Важно! Реструктуризация кредита в Сбербанке физическому лицу доступна только в том случае, если еще не было допущено просрочки по текущему займу. В связи с этим следует обратиться в банк сразу при возникновении риска невыплаты по текущему займу

К сожалению, не все заемщики успевают пройти процедуру до наступления просрочки. В противном случае речь будет идти уже о реструктурировании задолженности.

Тем клиентам, которым потребовалась реструктуризация кредита, Сбербанк предлагает несколько вариантов выхода из сложной экономической ситуации:

- смена валюты. Если вы брали займ в долларах или евро, в связи с изменением курса фактический размер выплат может существенно увеличиться. В этом случае возможен перевод расчетов в рубли;

- кредитные каникулы. Клиенту дается отсрочка по выплате «тела» (основной части) займа, и в течение определенного времени он выплачивает только проценты. Минус этого способа заключается в том, что впоследствии долг пересчитывается и размер ежемесячных взносов становится выше того, который был изначально. Метод выгодно использовать тем, кто планирует получить более высокооплачиваемую должность, чтобы погашение займа проходило в благоприятных финансовых условиях;

- пролонгация. В этом случае банк соглашается на продление срока выплаты займа. Следует учесть, что этот период не может превышать времени погашения самого кредита или быть равным ему по продолжительности. Это следует учитывать, чтобы предложенный срок не оказался меньше приемлемого. Кроме того, время, на которое может быть продлен договор, не может превышать максимального периода кредитования в банке. К примеру, если по программе потребительского займа Сбербанка срок погашения составляет пять лет, а вы взяли заемные средства на три года, то продлить время выплаты в рамках пролонгации вы сможете максимум на два года;

- списание неустойки. Если просрочка все же была допущена, но у клиента есть уважительная невыплаты, банк может пойти ему навстречу и списать начисленные пени. Отдельным основанием может стать решение суда о признании физического лица банкротом. В этом случае заемщику останется только выплатить непосредственный долг по условиям кредитного договора («тело» займа и проценты без штрафов). Тем не менее, банк может предложить рассрочку, в которую будут включены проценты, но сумма ежемесячных платежей при этом все-таки станет меньше.

Каким образом оформляется реструктуризация?

Как только у заёмщика появляется задолженность по взносам, банковское учреждение будет тщательно отслеживать его действия. Как правило, ему направят уведомление о наличии просрочки с просьбой погасить долг. Если клиент не отреагировал, то банк имеет полномочия истребовать денежные средства в судебном порядке.

Однако до обращения в органы защиты кредитные организации будут стараться предложить клиентам варианты выхода из трудного положения. Одним из таких является процедура по реструктуризации займа. Но мы всё-таки советуем не допускать образования долга. Как только положение заёмщика ухудшилось, необходимо обратиться в банк. Тогда он сможет предложить наиболее выгодные условия, так как в его глазах клиент будет считаться добросовестным.

Что такое реструктуризация долга и какой она бывает?

Реструктуризация долга может происходить в несколько разных способов, при выборе из которых отталкиваются от причины непогашения:

-

Наиболее популярным и выгодным для банка является вариант увеличения срока выплаты, благодаря чему ежемесячный платеж уменьшается и выплачивать его не так проблемно.

Требования по процентной ставке при этом никак не меняются. Все что в итоге отличается от изначальных договоренностей – это срок.

Среди позитивных моментов данного способа реструктуризации в банке можно выделить такие как:

- это делает сумму выплат более реальной и удобной;

- не будет необходимости выплачивать штрафы за просрочку выплаты;

- другие пункты кредитного договора неизменны.

Несмотря на все позитивные моменты, все же стоит учесть: если срок увеличивается, то и общая сумма переплаты также растет.

В некоторых случаях, заемщик еще долгое время возвращает сами проценты, тем не менее, если другого выбора нет, то это единственное подходящее решение.

-

Еще одним способом реструктуризации долга является что-то вроде временных «кредитных каникул».

Это дает возможность должнику в течение определенного периода вовсе не выплачивать кредит. А именно – на протяжении срока от 3 до 12 месяцев, что, конечно же, очень удобно.

Тем не менее, все зависит от того, какая схема по выплате кредита была выбрана изначально: классическая или аннуитетная.

Первая не предусматривает никаких выплат на время «каникул», а вторая требует выплату процентной ставки.

Также, очень важен вопрос, что происходит с суммой, которая должна была выплачиваться в этот срок.

Есть два варианта развития событий:

- ее разбивают на весь остаточный срок и ежемесячный платеж становится выше.

- сам кредит продлевается на срок «каникул».

Будет ли такой вариант реструктуризации выгодным для вас – зависит от той ситуации, которая сложилась, и от изначальных условий. Неправильно принятое решение может привести к усугублению проблемы возврата по кредиту.

-

Реструктурировать долг при помощи смещения на конец периода кредитования.

Простыми словами, это означает, что ежемесячный платеж будет уменьшен в текущий момент, но при этом его увеличат в последние сроки (месяцы или годы, в зависимости от общей суммы долга).

Очевидно, что выгодно это лишь при условии наличия временных трудностей, которые окупятся со временем.

-

Изменение валюты кредита – перерасчет долга с иностранной валюты в национальную, так как в периоды ее роста крайне невыгодно выплачивать такой кредит.

Но самый важный момент заключается в том, что желательно заранее перевести кредит в национальную валюту, так как если она уже максимально упала, выплачивать переведенную сумму будет все также невыгодно.

То же самое касается и «обратного» перевода (с национальной в иностранную) – главное вовремя это сделать.

Взаимоотношения банка и заёмщика

Как только клиент и банк заключают договор, между ними сразу образовываются взаимоотношения. В итоге получается, что:

- Они действуют в качестве юридически самостоятельных лиц.

- Имеют долговые обязательства друг перед другом.

- Заинтересованы друг в друге.

Такие отношения регулируются договором, который стороны подписывают при оформлении ссуды. В таких документах необходимо отразить следующие сведения:

- Размер процентной ставки по кредиту.

- Стоимость услуг займодателя, период их предоставления, включая время на обработку документации.

- Ответственность обеих сторон, если условия контракта будут нарушены.

- Условия для расторжения договора.

Любое кредитование подразумевает под собой ответственность за нарушение условий контракта. Заёмщик в случае просрочек рискует своим имуществом.

Стоит отметить главную особенность: клиент банковского учреждения обязан узнать до заключения контракта или во время изменения его условий следующее:

- Размер стоимости кредита.

- О штрафах, пени и неустойках, которые ему грозят за невыполнение требований, прописанных в договоре.

Однако бывают ситуации, когда точную стоимость кредита банк указать не сможет. Такое возможно, когда условия могут быть в дальнейшем изменены по общему соглашению участников. В этом случае банк обязан оповестить заёмщика о максимально возможном размере ссуды.

Информация к сведению!

Всем известно, что банки любят всю важную информацию для клиента прятать под мелким шрифтом, который не всегда граждане могут прочитать. Судебная практика показывает, что иногда клиенты выигрывали такие споры

Суды часто становились на сторону пострадавших лиц, считая такой способ донесения важной информации неприемлемым.

Если уже существуют просрочки по действующим кредитам

Старайтесь не усугублять ситуацию, как только вы заметили, что появились материальные трудности, обращайтесь в свой банк. Иногда есть возможность продлить период кредитования без уплаты пени и штрафов. Но учитывайте следующее:

- Такая услуга платная, придётся уплатить дополнительные проценты или определённую сумму.

- Далеко не все банковские организации предоставляют пролонгацию.

Если же задолженность образовалась, то нужно определить причины:

- Некорректная оценка материальных возможностей заёмщика.

- Отсутствие заработной платы или задержка.

- Нерациональное расходование денежных средств клиентом.

- Потеря рабочего места или потеря трудоспособности.

- Тяжёлая болезнь.

- Другие материальные трудности.

Как только появилась просрочка, с первого её дня начисляются пени. Один из способов расчёта пени выглядит так: Н=Р×20%/365 или Н=0,055%×Р, где:

- Н — размер неустойки.

- Р — размер просрочки.

Стоит обратить внимание, что пеня здесь считается за каждый просроченный день! В итоге получается приличная сумма задолженности. У должника в этом случае существует три способа избавления от долгового бремени

У должника в этом случае существует три способа избавления от долгового бремени.

Первый — уплата всей стоимости задолженности со всеми пенями и штрафами. Недешёвый вариант.

Второй — начало процедуры банкротства

Однако здесь важно соответствовать таким критериям:

- Общий размер задолженности должен быть от 300000 рублей.

- Просрочка по взносам более трёх месяцев.

- За банкротство нужно тоже заплатить. Минимальная стоимость начинается от 50000 рублей.

- Есть вероятность потери имущества для погашения задолженности. Причём продадут его намного ниже рыночной цены.

Однако тут тоже есть исключения. К примеру, не допускается реализовывать единственное жильё должника и его личные вещи. Но не нужно обольщаться. Финансовый управляющий займётся проверкой сделок должника за последние три года. Если у него возникнут подозрения, то он имеет полномочия аннулировать сделку, а имущество реализовать для погашения долга.

Мнение эксперта

Попов Дмитрий Алексеевич

Практикующий юрист с 7-летним стажем работы в области банковского права

А также стоит отметить, что процесс по объявлению о несостоятельности довольно сложный и длительный. Бесспорно, такая процедура начинает набирать обороты, но после её завершения на гражданина будут наложены определённые ограничения. К примеру, банкрот в течение пяти лет не сможет взять новую ссуду.

Третий способ — реструктуризация задолженности. Данный метод интересен для обоих участников договорных отношений.

Реструктуризация кредита — что это и для чего она нужна

Для начала давайте уясним, что банк заинтересован получить назад деньги, которые он Вам одолжил. Поэтому в банке могут согласиться на какие-либо варианты, оптимальные для обеих сторон и приводящие к возврату денег.

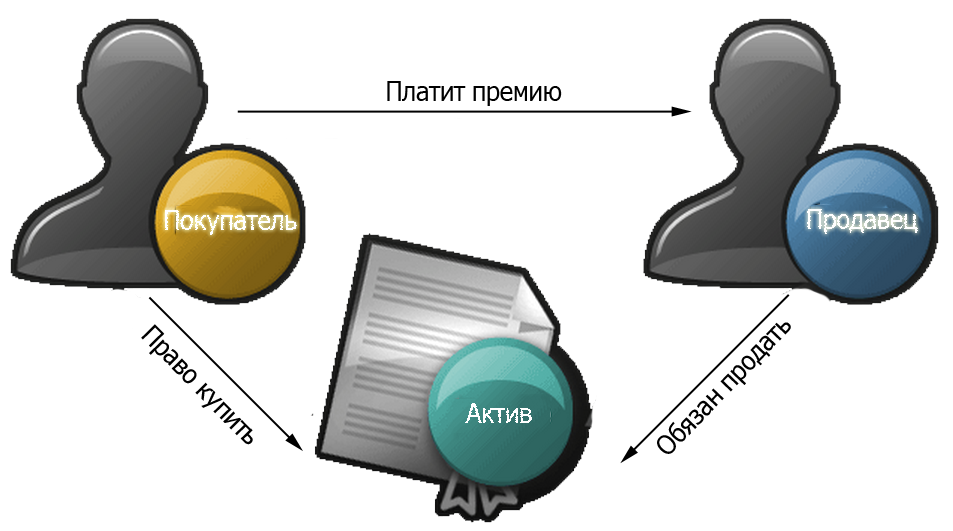

Не стоит смешивать понятия «реструктуризация» и «рефинансирование«. Реструктуризацию оформляют в банке-кредиторе, а за рефинансированием (перекредитованием) обращаются в другой банк, который может выкупить проблемный заем.

Другими словами, реструктуризация кредита – это урегулирование проблемной задолженности путем изменения условий кредита на более лояльные. То есть это уступка банка-кредитора.

Какой она может быть?

- изменение графика погашения долга, размера ежемесячного платежа;

- снижение процентной ставки по кредиту;

- отмена штрафных санкций;

- кредитные каникулы;

- списание части долга (в т. ч. за счет имущества, переходящего в собственность банка);

- конвертация кредита в другую валюту;

- передача обязательств по кредиту поручителю или другому доверенному лицу;

- проведение процедуры банкротства, что позволит заемщику списать с себя долги, конечно же, с некоторыми ограничениями.

Кому банки разрешат реструктуризацию просроченного кредита?

- людям, которые потеряли работу;

- предпринимателям, если они подтвердят сокращение собственных доходов;

- работникам, которым стали получать меньшую зарплату;

- людям, которые серьезно и надолго заболели, или если заболел кто-то из членов семьи;

- заемщикам, которые взяли кредит в валюте перед резкой девальвацией.

Как оформить реструктуризацию

Для оформления реструктуризации необходимо выполнить следующие действия:

- Оценить, имеются ли причины для изменения условий договора и подготовить документы, подтверждающие данный факт.

- Обратиться в банк и объяснить представителю ситуацию, предоставить документы и заполнить бланк заявления, которое он предложит. Заявление может быть оформлено и в свободной форме.

- Дождаться предварительного решения на предоставление реструктуризации.

- Подписать дополнительное соглашение.

Скачать заявление на реструктуризацию долга по кредиту (образец/бланк)

В случае, когда банк отказывает в реструктуризации, рекомендуется просить предоставить отказ в письменном виде. В документе будут указаны причины, по которым он производится.

Можно ли оспорить отказ

Заключение дополнительного соглашения – это добровольное действие. Невозможно принудить банк к заключению документа, если он сам не желает этого. Поэтому оспорить отказ в судебном порядке не получится.

Заключение дополнительного соглашения – это добровольное действие. Невозможно принудить банк к заключению документа, если он сам не желает этого. Поэтому оспорить отказ в судебном порядке не получится.

Однако из этого правила имеется исключение. Так, если в банке появилась программа, на основании которой он обещает оформить реструктуризацию всем, кто обратится и соответствует определённым требованиям, но в итоге отказывает клиенту, который таким условиям соответствует, можно попытаться такой отказ оспорить.

Оспаривание производится в следующем порядке:

Получение письменного отказа

Важно, чтобы в нём была указана причина, по которой заключение соглашения, по мнению банка, не представляется возможным.

Подготовка полного пакета документации, в том числе текста условий, по которым реструктуризация возможна и указываются условия, на которых она предоставляется.

Составление искового заявления.

Подача заявления в суд и участие в его рассмотрении.. Однако на практике оспорить отказ практически невозможно

Чаще всего условия предлагаемых программ содержат причины для отказа или в них содержится право банка на односторонний отказ без объяснения причин

Однако на практике оспорить отказ практически невозможно. Чаще всего условия предлагаемых программ содержат причины для отказа или в них содержится право банка на односторонний отказ без объяснения причин.

Понятие рефинансирования долга

Рефинансирование относится к форме реструктуризации, при составлении договора особое внимание уделяется важным моментам:

- старый кредит закрывается;

- заемщик получает новое обязательство для погашения проблемного под определенные условия;

- наличные деньги проситель не получает — они используются для перекрытия просрочек по старому договору.

К минусам такого подхода специалисты относят:

- появление новой суммы с процентами;

- незначительное снижение ставки ежемесячных выплат;

- значительное увеличение сроков — вместо трех платят семь лет и пр.;

- компания соглашается рефинансировать, но учитывает не только основной кредит, но и штрафы, комиссию, пеню и пр.

Выгода рефинансирования

«Кривой» подход

Подразумевает наличие постороннего лица, который предоставляет деньги для оплаты задолженности. После расчета с финансовой организацией заемщик берет новый кредит в другом банке (с лучшими условиями) и возвращает взятое кредитору. Затем начинает рассчитываться по новому обязательству.

К плюсам такого подхода относят большой выбор организаций, выдающих кредиты под залог недвижимого имущества, возможность подбора подходящих и более выгодных условий. Минусы представлены сложностью с поиском постороннего лица, способного дать актуальную сумму даже на небольшой срок, без обеспечения. Отрицательные стороны данного займа — это проценты за пользование деньгами, которые могут перекрыть положительные стороны рефинансирования.

Классический подход

Заключается в поиске нового кредитора, который даст деньги на оплату долгов перед старой финансовой организацией. Компания согласовывает обязательства под залог жилья или любой иной недвижимости, позволяя рассчитаться с задолженностями.

К плюсам такого подхода специалисты относят защищенность клиента от мошеннических схем, прозрачность условий и актуальные процентные ставки. Минусы заключаются в том, что организации стали заниматься рефинансированием недавно и четко выверенных схем у них не существует.

На примере ипотеки

Попавшие в сложную жизненную ситуацию клиенты интересуются про рефинансирование или реструктуризация кредита, что лучше выбрать и как оформить. Порой люди до конца не понимают смысл обоих предложений. Перед подписанием нового договора необходимо изучить все нюансы, реально оценить свои финансовые возможности. В противном случае заемщика ожидают неприятные сюрпризы в виде невозможности погашения долгов и последующий суд с отторжением собственности.

Последнее обновление — 1 сентября 2020 в 11:23

1-й шаг к успеху!

1-й шаг к успеху!

Прекращаем творить себе бедность. Бизнес. Интернет. Финансы

ПЕРЕЙТИ канал Твой 1-й>миллион в телеграмм