Стоит ли вкладываться в облигации федерального займа?

Содержание:

- Способ первый: ОФЗ-н через банк

- Понятие и виды

- Виды с расшифровками

- Народные облигации: плюсы и минусы

- ОФЗ и ОФЗ н: в чем отличия

- Приятный бонус для владельцев облигаций

- Как и где купить облигации ОФЗ физическому лицу — 4 шага

- Не гонялся бы ты за доходностью

- Виды доходов с ОФЗ: основные понятия и пример из практики

- Какие бывают облигации?

- Выбор брокера и заключение договора

Способ первый: ОФЗ-н через банк

Первое, что обычно приходит на ум, обратиться в банк, там-то должны знать, что такое облигации и как их купить. В этом есть логика и с недавних пор, например, в сбербанке действительно можно приобрести облигации федерального займа, но есть нюансы, о которых мы сейчас и поведаем.

Народные ОФЗ и их отличия от остальных

В упоминании облигаций ОФЗ, к ним часто применяется прилагательное «народные». Это слово настолько «прилипло» в обиходе к облигациям федерального займа, что многие стали считать народными все эти ценные бумаги. Однако термин относится только к одному виду таких облигаций, а именно ОФЗ-н. Эта маленькая добавочка в виде буквы «н» и означает народные. Продажей ОФЗ-н занимаются определенные банки.

Справка. ОФЗ-н были выпущены правительством РФ весной 2017 года для привлечения инвестиций граждан с целью погашения государственных долгов и развития экономики.

При этом самыми активными покупателями становились, как правило, люди с небольшим финансовым опытом, а то и без него вовсе. Эти облигации стали альтернативой банковским депозитам и позволяли разнообразить финансовый портфель. Народные облигации были отлично популяризированы, поэтому первые их выпуски разлетелись, как горячие пирожки. Со временем народ поостыл и задумался. Почему?

Комиссии при покупке ОФЗ-н

Когда ажиотаж вокруг ОФЗ-н поутих, первые покупатели этих бумаг с течением времени обнаружили некоторые неприятные нюансы. Они касались банковских комиссий.

Момент № 1. Оказалось, платить их надо будет дважды:

- при покупке облигации;

- в случае её досрочной продажи.

Или как вариант — не торговать облигациями вовсе, а ждать момента их погашения через три года (облом).

Момент № 2. Комиссия у банков снижается при увеличении входящей суммы на рынок. То есть, чем больший объём облигаций будет куплен, тем комиссия меньше (так выгодно банку). Границы комиссий — от 0,5 до 1.5 %. Следовательно, велика вероятность, что основное преимущество — «сливки» ОФЗ-н в виде премии к средней доходности в 0,5% комиссия «скушает».

Момент № 3. Минимальным порогом вклада в ОФЗ-н является сумма в 30 тыс. рублей (30 облигаций по 1000 рублей). Но чтобы избежать потерь по комиссии, вкладчику скорее всего необходимо будет приобрести эти долговые бумаги на сумму не меньшую, чем 300-500 тыс. рублей (300-500 облигаций!). Ничего себе. Таким образом, «народные» облигации «плавно» переходят в облигации для «обеспеченного народа», потому что при нынешнем уровне дохода такие вклады недоступны для большинства рядовых граждан.

Ну и – Memento morі (что по-латыни «все мы смертны»). Правительство назвало «народные» облигации – инструментом «повышения финансовой грамотности населения», так как механизм этот недостаточно «обкатанный». (Что учитывая 2%-ную активность в покупке облигаций обывателями, действительно, может стать «набиванием шишек»).

Где приобрести ОФЗ-н?

Купить ОФЗ-н физическим лицам можно через крупнейшие банки, которые предоставляют подобные услуги. Для этого нужно просто обратиться в любое из отделений, за соответствующей услугой, лучше всего у самых надежных и популярных:

- Сбербанк;

- ВТБ24.

Там же потенциальных капиталовкладчиков обязательно и проконсультируют, какие ОФЗ лучше, в зависимости от целей, ими преследуемых. Но если вам будут объяснять, что те или иные облигации выгоднее, не забудьте спросить: «Кому»? Относитесь к полученным рекомендациям критично, не забывая, что банковские работники обязаны исполнять приказы менеджмента в работе с клиентами.

Важно! Поймите правильно. В упомянутых банках есть выход и на фондовую биржу. Но это уже будет брокерское обслуживание и другое юридическое лицо. У Сбера и ВТБ есть даже удобные приложения на смартфоны для торговли на бирже

Там можно покупать любые облигации и другие инструменты.

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

С индексацией номинала (ИН)

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Виды с расшифровками

Облигации типов ПД, ФД и АД являются ценными бумагами с известным купонным доходом. Далее перечислены виды ОФЗ, но, возможно, вам будет интересна и статья про виды облигаций по всем параметрам.

ОФЗ-ПД (с постоянным купонным доходом)

Данный вид имеет длительный срок обращения – от 1 года до 30 лет. Размер купонов является фиксированной величиной в течение всего времени владения облигациями. Купонный доход выплачивается 2-3 раза в год.

ОФЗ-ФД (с фиксированным купонным доходом)

Срок обращения данных ОФЗ – более 4 лет. Купонный доход фиксируется в момент выпуска облигаций и может быть различным в зависимости от периода выплат. В первые несколько лет купонный доход может составлять 7% от номинальной стоимости, а следующие несколько лет – 6%.

Выплаты по купону осуществляются 2-4 раза в год.

ОФЗ-АД (с амортизацией долга)

Срок обращения составляет от 1 года до 30 лет. Данный вид ценных бумаг появился относительно недавно — в мае 2002 года. Погашение по номиналу происходит по частям в разные даты. Выплаты по купону происходят 2-4 раза в год.

ОФЗ-ПК (с переменным купонным доходом)

Срок обращения облигаций с переменным купонным доходом – от 1 года до 5 лет. Купонный доход данного вида ОФЗ меняется и заранее не известен.

Владельцы гособлигаций получают доход, который постоянно меняется в соответствии с данными макроэкономического индикатора, например, ставки RUONIA (ставка совместного кредитования банков на межбанковском рынке). Купон постоянно меняет свой размер, поэтому рассчитать доходность с такой инвестиции невозможно.

Купонный доход выплачивается либо 2, либо 4 раза в год. Его размер объявляется перед началом каждого купонного периода в зависимости от доходности ГКО. Государственные краткосрочные облигации погашаются практически одновременно с датой выплаты купона.

Существует возможность получения дисконта в случае, если при реализации облигаций их цена будет меньше цены, за которую они приобретались при первичном размещении или на вторичных торгах. Погашение облигаций по номиналу дает ту же возможность.

ОФЗ-ИН (с индексируемым номиналом)

Впервые данный вид ценных бумаг появился в июле 2015 года. Облигации с индексируемым номиналом являются единственными в своем роде, так как имеют «встроенную» защиту от инфляции. Номинальная цена ОФЗ-ИН индексируется каждый месяц в зависимости от индекса потребительских цен на товары и услуги в РФ.

Народные облигации: плюсы и минусы

Рассмотрим основные преимущества и недостатки ОФЗ-н.

ОФЗ-н: преимущества

- Возможность получить доходность выше, чем по банковским вкладам, при еще более низком уровне риска.

- Возможность начать инвестировать в ценные бумаги по упрощенной схеме, чтобы «прочувствовать» этот рынок и инструмент.

- Государственные гарантии по ОФЗ не ограничиваются суммой вложений (в то время как по банковским вкладам ограничены).

- Владелец ОФЗ-н может продать свои бумаги, не теряя накопленный купонный доход, через 12 месяцев владения.

- Купонная доходность по ОФЗ-н плавно растет: чем больше период владения — тем выше будет совокупный доход. Это своего рода механизм защиты от инфляции.

- Купить ОФЗ-н проще, чем другие виды ОФЗ — это можно сделать через банки.

- По ОФЗ-н четвертого выпуска отменили банковские комиссии, которые ранее существенно снижали реальную доходность инструмента.

- Минимальная сумма инвестиций в народные облигации сейчас составляет 10 тыс. рублей, что доступно широкому кругу населения.

- Купонный доход по ОФЗ-н освобождается от НДФЛ.

- ОФЗ-н можно передавать по наследству.

ОФЗ-н: недостатки

- ОФЗ-н не поступают в свободное обращение на бирже, ими нельзя торговать, чтобы получить не только купонный, но и спекулятивный доход.

- ОФЗ-н нельзя купить через Индивидуальный Инвестиционный Счет, чтобы получить налоговый вычет, увеличив, таким образом, реальную доходность.

- Есть ограничения максимального объема покупки ОФЗ-н — 15 тыс. штук (15 млн. рублей).

- Доходность ОФЗ-н хоть и выше, чем по банковским вкладам, но разница очень незначительна. В определенных условиях она может оказаться и ниже (неизвестно, какие ставки будут в банках через 1-2 года).

- ОФЗ-н — это инструмент среднесрочного инвестирования. Если нужно вложить деньги на короткий срок (до года) — народные облигации непривлекательны.

Теперь вы знаете, что такое ОФЗ-н или «народные облигации», каковы их характеристики, доходность, что представляет собой нынешний 4 выпуск ОФЗ-н, и можете сами сделать выводы, насколько данный инструмент интересен конкретно вам.

Я же на сегодня прощаюсь с вами. Оставайтесь на Финансовом гении — сайте, который поможет вам повысить свой уровень финансовой грамотности и научиться более грамотно и эффективно распоряжаться личными финансами. До новых встреч на страницах Фингения!

ОФЗ и ОФЗ н: в чем отличия

На первый взгляд, особой разницы между ОФЗ и ОФЗ н нет:

- ОФЗ дают вам право на получение купонного дохода (в среднем 6-7%) от вложенной суммы. Приобрести их можно на брокерском или индивидуальном инвестиционном счете (ИИС).

- ОФЗ н – все то же самое. Но приобрести эти ценные бумаги можно только в крупных банках. Причем открывать ИИС для этого не нужно – достаточно прийти в офис или даже купить ОФЗ н онлайн.

Принципиальная разница

Однако на самом деле разница есть. Обычные ОФЗ – это классические рыночные облигации, которые свободно торгуются на Московской бирже. Это означает, что в любой момент вы можете купить и продать их по рыночной цене, и благодаря этому заработать на положительной разнице. В этом смысле ОФЗ ничем не отличаются от акций, индексов, ETF и других ценных бумаг.

А вот народные ОФЗ н можно приобрести не на бирже, а только в 4 банках:

- Сбербанк.

- ВТБ.

- Промсвязьбанк.

- Почта Банк.

Причем не по рыночной цене, а по номиналу (1 штука = 1000 рублей). И продавать их при досрочном погашении вы тоже будете по номиналу, потому что в этом случае выплаты купонного дохода, т.е. тех самых процентов, не будет. А если погасите в срок, то получите и номинал, и купон.

Получается, что это ОФЗ н – это облигации для массового потребителя, который не хочет вдаваться в тонкости биржевой торговли, а просто желает вложить определенную сумму и получить гарантированный процент не ниже, а то и выше банковских вкладов. В этом смысле они ничем не отличаются от обычного депозита: пришли в отделение, положили деньги, и спустя оговоренный срок получили заведомо известный процент.

Таблица сравнения

Чем же еще отличаются ОФЗ от рыночных облигаций? Основные моменты описаны ниже.

| параметр сравнения | ОФЗ | ОФЗ н |

| цена 1 шт. (номинал) | 1000 рублей | 1000 рублей |

| купонный доход* | известен или неизвестен заранее | всегда известен заранее |

| величина дохода** | 6-7% годовых | 6,5-7,5% годовых |

| минимальное количество штук для покупки | 1 | 10 |

| досрочное погашение | продажа по рыночной цене | возврат номинала |

| комиссия за сделку | от 0,035% | не взимается |

| покупка через ИИС | да | нет |

| покупка в банке | нет | да |

| передача по наследству | да | да |

| передача другому человеку*** | нет | нет |

| открыть на ребенка | нет | нет |

*Купонный доход – это и есть выплата по процентам, как на банковском вкладе. Он устанавливается по-разному для каждого выпуска облигаций. Но в среднем (по состоянию на декабрь 2019 г.) составляет 6-7% годовых. У обычных ОФЗ он также часто известен заранее – например, у облигаций с постоянным доходом ОФЗ ПД. А у народных облигаций ОФЗ он известен всегда.

**Сравнивать доходность довольно трудно, поскольку она периодически меняется в зависимости от конкретного выпуска, срока обращения облигаций, рыночной ситуации и других факторов. Поэтому в таблице представлены средние значения на декабрь 2019 г.

***Передать (подарить, продать) эти ценные бумаги другому человеку у вас не получится. Но вы сможете предоставить нотариально заверенную доверенность на доступ к счету супруги, совершеннолетних детей и других.

Приятный бонус для владельцев облигаций

Для тех кто еще сомневается, а стоит ли вкладывать деньги в облигации есть небольшой бонус. А именно, главное различие между банковскими вкладами и облигациями. Это ликвидность и сохранность начисленной прибыли (купонного дохода).

Ведь как происходит в банке, если вы открываете депозит на длительный срок, но потом, в силу ряда причин (допустим срочно нужны деньги), вам необходимо изъять часть средств или вообще закрыть вклад? Вы теряете все начисленные проценты за прошедший период. Ну может быть, банк накинет вам пару рублей по смехотворной ставке в 2-3% годовых (за счет досрочного закрытия вклада).

В облигациях немного по другому действует механизм начисления прибыли. Есть заранее известный купонный доход (аналог банковской ставки по вкладу). Этот купон начисляется ежедневно на саму стоимость облигации. И если вы захотите продать облигации, то вы получите весь начисленный купонный доход пропорционально периоду, в течение которого вы являлись владельцем этих облигаций.

Поясню на примере.

Второй бонус для владельцев облигаций — это освобождение от уплаты налога на прибыль. Открывая банковский вклад, с вас возьмут налог на прибыль в размере 35% с разницы между текущей банковской ставки и ставкой рефинансирования +5%.

Конечно, не ахти какие деньги, но все равно неприятно, когда у тебя забирают часть прибыли.

ОФЗ, как было описано выше не облагаются подобным налогом.

Как и где купить облигации ОФЗ физическому лицу — 4 шага

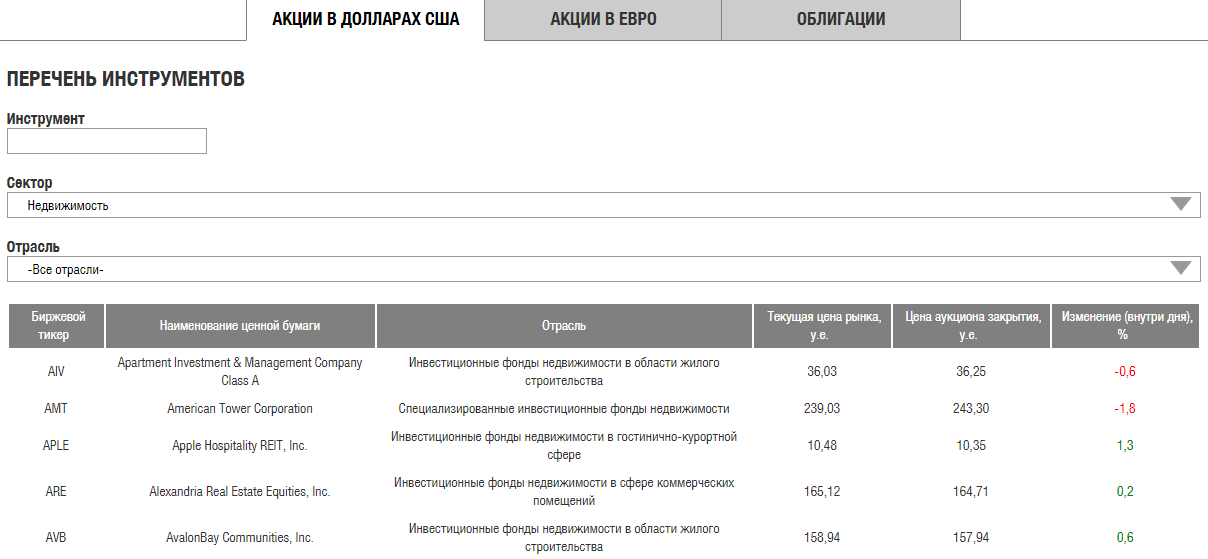

Обращаются ОФЗ на Московской бирже в секции «облигации». Помимо этого, крупные сделки могут совершаться на внебиржевом рынке напрямую между банками и инвестиционными фондами. Для физического лица подобные сделки закрыты. Им можно торговать ОФЗ только через фондовую биржу.

Купить ОФЗ может как любой житель России, так и любые иностранные инвесторы. Доля нерезидентов на ОФЗ составляет около 20% по состоянию на апрель 2021 г.

Рассмотрим пошаговую инструкцию как купить гособлигации физическим лицам.

Шаг 1. Регистрация у брокера

Доступ к торгам на Московскую биржу для физических лиц возможен лишь через брокерские компании. На рынке можно найти не один десяток брокеров. Советую работать с лучшими из них:

У них самые лучшие торговые условия, минимальные комиссии на торговый оборот. Бесплатные пополнения и снятия. В наличии представлены все финансовые инструменты на бирже, есть доступ к иностранным акциям, представлены офисы по всей России.

Так выглядит форма регистрации у брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. В личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

После чего нужно выбрать тип счёта:

Есть несколько типов счётов. На любом из них можно совершать операции, отличия лишь в условиях. Например, в ЕДП (единая денежная позиция) сразу на одном счёте есть доступ к покупке акций, облигаций, валюты, фьючерсов, товаров — что очень удобно.

Рекомендую открыть счёт ИИС, который позволяет получать налоговые вычеты с суммы пополнения. Максимальная сумма вычета на взнос за один год составляет 52 тыс. рублей. Для этого нужно пополнить брокерский счёт на 400 тыс. рублей. Единственным условием является срок существования от 3 лет (имеется в виду от даты открытия, а не пополнения).

ИИС бесплатен и не требует никаких затрат, его можно не пополнять сразу. Поэтому советую открыть его просто на будущее, чтобы срок в 3 года начал уже идти. Более подробно про это читайте в статьях:

Шаг 3. Пополнение торгового счёта

После открытия счёта его можно пополнить в любое время. Обслуживание брокерского счёта с нулевым балансом бесплатное.

Пополнение брокерского счёта не облагается никакими комиссиями: сколько положили, столько и будет на нём.

Способов пополнения множество. Например, можно пополнить счёт наличными через банк брокера (это удобно для жителей Москвы и Подмосковья). Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Межбанковский перевод без комиссий

Карта бесплатная в обслуживании, на остаток начисляются проценты (3,5%), кэшбэк на все покупки. В целом очень удобная карта, более подробно читайте: обзор про карту Тинькофф.

Шаг 4. Покупка ОФЗ

Для доступа к торгам брокер предоставит доступ к торговым терминалам (Quik для компьютера и приложение для смартфонов). Через эти терминалы можно будет осуществлять торговые операции на бирже во время торговых сессий. Торговля ОФЗ проходит по будням в основную торговую сессию с 10:00 до 18:40.

В приложении есть удобная возможность просмотреть текущий график торгов:

В приложении Финам трейд можно просматривать биржевой стакан:

Более подробно про торговлю облигациями читайте в статьях:

Не гонялся бы ты за доходностью

В материале Минфина говорится, что облигации федерального займа для населения (ОФЗ-н) нового формата – это специальный инструмент, разработанный для начинающих инвесторов. В той же статье отмечаются успехи фондового рынка по привлечению частных инвесторов – бум розничных вложений в различные инструменты, в том числе более 2 млн открытых индивидуальных инвестиционных счетов (ИИС) и т.д., создание «банками удобных онлайн-инструментов для работы с ценными бумагами». Все это, наряду со снижением процентных ставок по банковским депозитам, как отмечают авторы инструкции, «подталкивает людей к «миграции» на фондовый рынок». Так зачем же в таких условиях создавать еще специальный инструмент для новичков, и насколько он эффективен?

В числе главных преимуществ ОФЗ-н нового формата называются низкий порог входа (10 тыс. рублей, на которые можно купить 10 облигаций номиналом по 1 тыс. рублей), прозрачность условий приобретения и получения дохода, что, как считают в Минфине, «особенно подходит для семейной аудитории». «Надежность ОФЗ-н гарантирована бюджетом Российской Федерации, профицит которого по итогам года достиг почти двух триллионов рублей (1,8 % ВВП)», – говорится в материале. Финансовое ведомство гарантирует выплату купонного дохода каждые шесть месяцев. Ставки зафиксированы на три года вперед. Максимальный пакет ОФЗ-н – 15 млн рублей. Не нужно оплачивать никаких комиссий при покупке и продаже облигаций:их банкам-агентам компенсирует Минфин.

Что нужно сделать для покупки ОФЗ-н?

- Выбрать банк-агент, который реализует ОФЗ-н. Их четыре – Сбербанк, ВТБ, Промсвязьбанк и Почта Банк.

- Открыть брокерский счет

- Перевести на него сумму на покупку облигаций со своего банковского счета (если его нет в выбранном банке, то его нужно предварительно открыть)

Эта процедура на сайте банка занимает 5–10 минут.

В материалах Минфина также приводятся мнения консультантов по финансовой грамотности проекта вашифинансы.рфоб ОФЗ-н «нового формата», которые называют инструмент «вашим первым шагом в сторону более доходных инвестиций – корпоративных, муниципальных облигаций и ОФЗ», «практическим рычагом повышения финансовой грамотности населения», «понятным механизмом получения дохода с возможностью его фиксации на среднесрочную перспективу, обеспечивающей стабильный прирост инвестиционного капитала». «Не гонитесь за высокой доходностью, научитесь сначала получать доходность выше банковского депозита: освойте ОФЗ-н и биржевые ОФЗ, разберитесь в их тонкостях, когда какой вид ОФЗ будет выгоднее»«, – советует Анна Заикина, консультант по финансовой грамотности проекта вашифинансы.рф, эксперт Национального центра финансовой грамотности.

Виды доходов с ОФЗ: основные понятия и пример из практики

Налогообложение ОФЗ для физических лиц связано с 2 видами доходов:

- НКД (накопленный купонный доход) – т.е. сумма выплат по купонам. Допустим, вы приобрели облигации с постоянным доходом 7% годовых на 3 года. Тогда каждые полгода вы будете получать выплаты, а в сумме они и составят накопленный купонный доход.

- Доход от разницы между ценой продажи и покупки облигации. Допустим, вы купили ОФЗ по рыночной стоимости 900 р за штуку, а продали за 1100 р – тогда ваш доход составил 200 р.

Основные понятия

Исходя из этого можно сформулировать несколько основных понятий:

- Доход в данном случае составляет сумму НКД и выручки от разницы между ценой продажи и покупки.

- Налоговая база – это финансовый результат от проделанных операций, т.е. сумма полученного дохода (основание: п. 7 ст. 214.1. НК).

- Расходы – издержки, которые связаны с покупкой облигаций, а также их хранением и совершение и других операций (основание: п. 10 ст. 214.1. НК РФ).

Пример

Объясню особенности налогообложения НКД ОФЗ на примере. Вы приобрели 100 облигаций на сумму 100 тыс. р. с заранее известным купоном 7%. Срок погашения – через 3 года. На момент погашения их рыночная цена выросла до 1050 р. (вместо 1000 р., которые были вложены изначально). Комиссия брокера (в сумме) 0,5% от дохода.

Тогда:

- НКД 7% от 100 тыс. – 7000 р.*3 года = 21000 р.

- Доход от разницы цены при покупке и продаже: (1050-1000)*100 = 5000 р.

- Итого доход: 21000+5000 = 26000 р.

- Комиссия брокера: 0,5% от 26000 р. = 130 р.

- Налоговая база (чистая прибыль): 26000 – 130 = 25870 р.

По общему правилу с этой суммы должен быть удержан налог 13 процентов, Но у меня есть хорошая новость: на самом деле доход от ОФЗ не облагается налогом. Правда, есть исключение – сейчас разберемся.

Какие бывают облигации?

Гособлигации

Это один из самых надёжных способов вложить деньги. Этот вариант интересен, прежде всего, любителям держать средства в Сбербанке, где ставка по депозиту сроком год-три 5-6% годовых, а по вкладу с возможностью пополнения и частичного снятия без потери процентов равна 1,5-2,3%. При этом доходность ОФЗ (облигациям федерального займа), составляет около 8%, процент по 2-летним ОФЗ – около 8,12% годовых. Гарантом возврата денег выступает государство, так что в ОФЗ можно смело вкладывать больше, чем 1,4 млн руб.

Если вы хотите получить бOльшую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ, и он тоже не облагается налогом на доход. Но тут и риски выше, ведь отдельный регион теоретически может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т.д. Приятный бонус – доходы по гособлигациям не облагаются налогами.

Доходность: до 7,5-8,5% годовых

Порог входа: 1 000 рублей (именно столько стоит одна облигация).

Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации (ценные бумаги компаний). В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как Газпром, Роснефть, Сбербанк, ВТБ, Северсталь и т.д.

Но есть одно «но». Из полученного дохода придётся вычесть не только комиссию брокеру, но и налог НДФЛ 13%, которым облагается процент по облигациям.

Есть один лайфхак. По облигациям, выпущенным не ранее 2017 г., можно будет не платить НДФЛ, но только по тому купону, который поступит на счёт инвестора с 1 января 2018 г. Если покупать облигацию на этих условиях, то доходность по ней будет практически равняться ставке купона. Например, на днях Газпромбанк разместил трёхлетние облигации по ставке 8,65% годовых. То есть вложив 100 тыс. в облигацию с такой ставкой, вы получите через год за вычетом комиссии брокера доход в размере 8400-8500 руб. или около 8,4-8,5% годовых.

Доходность: 8,4-8,5% годовых

Порог входа: 1 000 рублей

Народные облигации

Весной Министерство финансов запустило специальный инструмент – упрощенные так называемые народные облигации федерального займа или ОФЗ-н. Ставка по ним даже выше, чем по обыкновенным ОФЗ и составляет 8,5% годовых. Размещаются такие бумаги обычно на три года. Купонный доход по ним так же не облагается налогом. Однако дополнительную комиссию придётся заплатить банкам, которые выступают агентами по продажам. Причём эта комиссия тем больше, чем меньше инвестированная сумма. При приобретении ценных бумаг на сумму менее 50 тысяч рублей комиссия составит 1,5%. Если 50-300 тысяч рублей – 1%, более 300 тысяч рублей – 0,5%. Кроме того, банки могут взять комиссию за досрочное предъявление облигации к погашению, так же при досрочном погашении можно потерять часть накопленного купонного дохода. Однако если вы продержите бумагу до конца срока вложенные в эти облигации 100 тыс. руб., то в итоге получите доход в размере 8,4% годовых за вычетом комиссии банку или 8400 руб.

Доходность: 8,4% годовых

Порог входа: 30 000 руб.

Выбор брокера и заключение договора

Брокер или управляющая компания – посредник и постоянный партнер, который исполняет заявки на покупку и продажу облигаций от имени инвестора.

Поэтому к выбору нужно подходить с полной ответственностью, остановившись на одной из крупнейших компаний.

К таковым сегодня можно отнести ВТБ, Сбербанк, Финам, БКС, Открытие Брокер, Альфа-Капитал и ряд других организаций с многолетним опытом и безупречной репутацией.

На что обратить внимание при выборе подходящего партнера

Наличие обслуживающего офиса в вашем населенном пункте и круглосуточной технической поддержки.

Условия в части тарифов

Нередко за одни и те же операции у различных компаний наблюдается большая разница в размерах комиссий.

Возможность открыть счет и управлять активами в режиме онлайн.

Доступные площадки, это особенно важно, если инвестор открывает необычный брокерский счет, а ИИС.. Когда выбор сделан, нужно перейти к заключению договора

Когда брокерские услуги оказываются на базе банковских учреждений, к онлайн-банкингу которых есть доступ, открытие счета проводится онлайн

Когда выбор сделан, нужно перейти к заключению договора. Когда брокерские услуги оказываются на базе банковских учреждений, к онлайн-банкингу которых есть доступ, открытие счета проводится онлайн.

Все документы подписываются вводом кодов из СМС, по аналогии с простой электронной подписью.

Посещение офиса брокерской компании

Если что-то не получается сделать онлайн, можно лично посетить офис брокерской компании или отделения банка, предоставляющего подобные услуги.

Во время визита специалист помогает заполнить все необходимые документы и предоставит исчерпывающую консультацию по тарифам и нюансам сотрудничества.

На данном этапе не стоит пренебрегать информацией, нужно задавать все интересующие вопросы.

Что должно быть у вас на руках, после окончания оформления

- Вторые экземпляры заявлений и договора.

- Выписка с реквизитами личного брокерского счета.

- Входные данные для доступа к счету.

Далее, чтобы купить долговые бумаги, счет необходимо пополнить на любую сумму. Если клиент обращается в управляющую компанию и выбирает стратегию доверительного управления активами, минимальная сумма может быть ограничена.

Так, Альфа-Капитал обозначил входной порог в размере 10 000 рублей. При самостоятельном управлении стартовать на бирже можно с одной тысячи рублей – такова стоимость одного лота облигаций.

Способов пополнений, как правило, несколько:

- наличными или картой через кассу;

- внутрибанковским или межбанковским переводом.

Про выбор брокера и покупку облигаций простым языком – видео