Кредитные карты

Содержание:

- Условия получения самых выгодных кредитных карте

- Виды кредитных карт онлайн

- Пошаговая инструкция оформления кредита онлайн

- Как выгодно пользоваться кредитной картой

- Оформить кредитную карту в Москве

- На что обращать внимание при оформлении карты?

- Рядовой пользователь кредитки и банк должны говорить на одном языке

- Плюсы и минусы кредиток

- Какие данные могут потребоваться для микрозайма на карту

- Что такое кредитка и как отличить от дебетовой карты

- Преимущества получения займа на карту

- Кредит без справок в Тиньков Банке

- Оформление карты без справки о доходах

- Виды кредитных карт

- Займ-go.ru поможет выбрать и получить кредитную карту онлайн

- О бонусных программах

- Итоговое сравнение займов на карту

Условия получения самых выгодных кредитных карте

Кредитные карты выдаются на упрощенных условиях, но банки предпочитают сотрудничать с надежными клиентами:

- Постоянный источник дохода, который заемщик может подтвердить справкой от работодателя;

- Хорошая или нулевая кредитная история;

- Совершеннолетний возраст, российское гражданство и регистрация в городе присутствия банка;

- На руках есть список необходимых документов (разный у кредиторов).

Если вы хотите быстро оформить кредитную карту с лучшими условиями, воспользуйтесь сервисом Микрокредитор. Здесь большой выбор предложений, уже проведен анализ условий кредитования и выведен в удобные выжимки.

Виды кредитных карт онлайн

Банки выпускают несколько серий кредитных карт с online оформлением:

- Стандартные/классические. Имеют небольшой кредитный лимит, минимальный набор функций. Плюс классических карт – низкая стоимость обслуживания. Простую карту можно оформить срочно, ее сделают за 1 день.

- Золотые. Обслуживание обходится дороже, но по золотой карточке доступны повышенный кэшбек, возврат на остаток средств и другие бонусы.

- Платиновые. Сделать онлайн платинум кредитную карту сложнее, по сравнению с другими продуктами. Держатель получает максимальный набор функций, возможность использовать кредитные средства по всему миру.

Пошаговая инструкция оформления кредита онлайн

Все финансовые учреждения, где можно получить займ на карточку, предоставляют своим клиентам возможность подать заявку online — не выходя из дома. Заполнение анкеты не занимает много времени. Такие запросы в выдающих ссуды организациях рассматривают максимально быстро. Для тех, кто еще не брал займы и не знает всех нюансов, существует возможность обратиться за поддержкой к онлайн-консультанту.

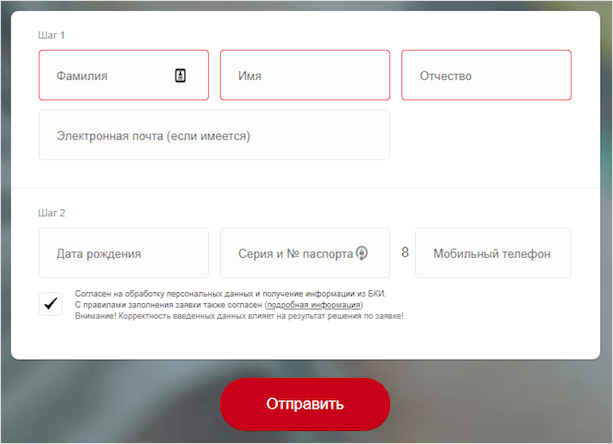

Как заполнить анкету на кредит:

В зависимости от того, какую сумму вы запрашиваете, количество ячеек для заполнения может меняться. Например, иногда банк запрашивает информацию о военном билете (для мужчин моложе 27 лет) или СНИЛС.

Кредитование на карту в режиме онлайн становится все более востребованным способом получить ссуду на личные потребности. Оформить запрос легко за несколько минут по интернету. Управлять денежными средствами удобно с помощью личного кабинета или мобильного приложения. Способов моментального погашения кредита без дополнительных комиссий достаточно, чтобы клиенту было удобно оплачивать долг.

Как выгодно пользоваться кредитной картой

Команда сервиса Микрокредитор может посоветовать, как обращаться с лучшими кредитными картами, чтобы отношения с банком оставались выгодными:

- Рекомендуется выбирать кредитку с большим льготным периодом. Вы успеете погасить значительную часть или долг полностью. Переплата будет минимальной.

- Воздержитесь от снятия наличных. Большинство кредиток предусматривают комиссию за получение наличности. Исключение – новые карты ВТБ, но даже у них существует лимит на наличные.

- Оформляйте карты с бесплатным обслуживанием внимательно. Некоторые банки предлагают бесплатный сервис только при тратах на определенную сумму каждый месяц.

В банках действуют разные условия по кредиткам, сравнивайте их до подачи заявок. Выбирайте лучшие условия, и только тогда приступайте к оформлению. Заявки заносятся в кредитную историю и могут снижать рейтинг заемщика, если их слишком много.

Оформить кредитную карту в Москве

Давно канули в лета те времена, когда под кредитной карточкой было принято понимать выпущенный в банке «пластик» с одобренным кредитом. На сегодня, это абсолютно самодостаточный «продукт» со своими уникальными параметрами, характеристиками, который быстро завоевал сердца граждан своей доступностью и актуальностью. Благодаря кредитной карте легко и удобно рассчитываться за любые товары и услуги не только в обычных магазинах, но и через интернет, а при помощи мобильного приложения и интернет-банкинга держатель кредитки может, не посещая банка, самостоятельно совершать все онлайн-платежи и переводы.

Условия и требования

Нет сомнений, что выбор кредитных карточек в банках Москвы сейчас настолько велик, что это в какой-то степени действует пугающе на многих граждан, решивших обзавестись этим платежным инструментом «с нуля» или при наличии определенного опыта. Однако не надо сразу пасовать перед проблемой, так как на 100% это ее не решит. Советуем познакомиться с основными условиями пользования кредитной картой, которые помогут все расставить местам:

Кредитный лимит. Несмотря на то, что банки в анонсировании кредиток всегда делают акцент на максимальном его значении (от 300 000 до 1 000 000 рублей), получить сразу эту сумму будет весьма затруднительно, даже несмотря на высокий кредитный рейтинг. Как правило, кредитор дает заемщику постепенно прийти к максимальной сумме самостоятельно, если обслуживание кредитной задолженности будет осуществляться вовремя.

Процент, под который реально заказать кредитную карту онлайн. Кто бы и что не говорил, проценты по кредитной карточке есть всегда, но и они устанавливаются для каждого заемщика индивидуально с учетом кредитного рейтинга, уровня дохода и внутренних уставов банка. Однако сейчас многие кредитки предлагают своим владельцам использовать кредитные средства под 0% за счет льготного периода

Важно лишь познакомиться с его условиями и рационально подойти к расходам, чтобы вовремя и в полном объеме погашать образовавшуюся задолженность без процентов.

Снятие наличных. По всем кредитным карточкам предусмотрена возможность обналичивания кредитных средств в банкоматах и кассах банков

Но большинство держателей кредитных карточек интересует вопрос, где можно это сделать бесплатно. В ответ на спрос московские банки подготовили подходящие предложения.

Цена выпуска и обслуживания кредитной карточки. Чтобы не оказалось так, что деньги уходят исключительно на оплату комиссионных вознаграждений и процентов по кредитке, лучше провести сравнительный анализ продукта с учетом всех затрат в купе.

Требования и документы для оформления кредитной карты:

- гражданство РФ;

- прописка в регионе присутствия банка кредитора;

- стабильный доход от трудоустройства на последнем месте работы в течение 3-6 месяцев;

- хорошая кредитная история;

- возраст от 18-20 до 70-75 лет (на момент окончания сроков обслуживания кредитного договора);

- из документов для оформления кредитной карточки требуется чаще всего лишь гражданский паспорт.

Как выбрать выгодную кредитку

Перед каждым человеком, желающим кредитоваться, стоит задача – получить кредитные средства на максимально выгодных условиях. Именно по этой причине, многим импонирует кредитка, из-за льготного периода, который предусматривает 0% в течение определенного времени, на определенных условиях. Однако взять кредитную карту онлайн с опцией «беспроцентный период», это еще не значит, получить «иммунитет» на проценты, если есть намерения не только оплачивать карточкой товары и услуги, но и снимать наличные. Поэтому до того, как начинать выбор кредитки в банках Москвы стоит определить перечень своих запросов к ней: по сумме, ставке, срокам и условиям льготного периода, сопутствующим кредитованию комиссиям (за выпуск, за снятие и обслуживание), бонусам и скидкам.

Как оформить?

До того, как оформить кредитную карту онлайн необходимо:

- Определиться с ее характеристиками.

- Выбрать банк с подходящим предложением.

- Собрать все необходимые документы.

- Подать заявку на кредитную карту.

- Дождаться ответа.

Далее, все будет зависеть от того, каким образом у кредитора налажен процесс оформления и выдачи кредиток. Есть два варианта:

- Через отделение банка.

- Дистанционно с доставкой на дом.

Где взять кредитку в Москве?

Сравнить предложения по кредиткам лучших банков Москвы можно у нас на сайте. На странице представлен перечень доступных программ с актуальными условиями и ставками. Для подачи запроса на кредитование через интернет предусмотрен безопасный переход на страницу кредитного учреждения. Срок принятия решения по заявке на кредитную карту от 10 до 30 минут.

Желаем успешного кредитования.

На что обращать внимание при оформлении карты?

Перед тем, как поставить подпись на кредитном договоре, изучите его

Обратите внимание на:

- Процентную ставку. Она начинает начисляться по завершении льготного периода.

- Расчет льготного периода. Иногда он начинает действовать с момента активации карты, например, при ее снятии первых средств. В некоторых случаях – со дня выдачи. Есть и такие банки, которые устанавливают определенный расчетный день, с которого и будет рассчитывать беспроцентный период.

- Размер минимального ежемесячного платежа. Если долг не вернуть в льготный период, банк его автоматически делит на 2-3 года. Минимальный платеж равен 5-8% от суммы задолженности. Но переплата за этот промежуток времени будет большой.

- Штрафы. За первые просрочки пени небольшие, затем начисляется процент от суммы и фиксированный штраф. Они списываются в первую очередь при поступлениях на карту. Поэтому стоит внимательно отслеживать размер долга через личный кабинет или смс-сообщения.

Также рекомендует узнать, какие кредитные карты можно пополнять через банкоматы банков-партнеров без комиссий, а какие – через личный кабинет путем списания с дебетового счета. Это упростит процесс выплаты долга и не позволит вам допустить просрочек по данному договору.

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Ни один клиент не может выйти за границы кредитного лимита

Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

Например:

- карточка “100 дней без %” от Альфа-Банка – ежемесячный минимальный платеж составляет 5 % от суммы долга, но не менее 320 руб.;

- карта Тинькофф Платинум – от 6 до 8 %;

- Visa Classic и MasterCard Standard от Сбербанка – 5 %.

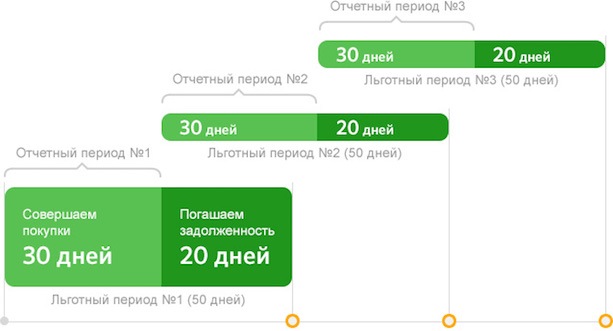

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга

Обратите внимание, что платеж должен быть не меньше минимального

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Плюсы и минусы кредиток

Так что же на самом деле такое кредитная карта – «палочка-выручалочка» или очередное долговое болото? На самом деле на этот вопрос нет однозначного ответа. Все зависит только от того, как вы будете пользоваться картой. Мы же можем только выделить очевидные преимущества и недостатки этого продукта.

Преимущества:

- Льготный период. По сути это то, о чем мечтает любой заемщик – получить и вернуть одну и ту же сумму. К тому же во время грейс-периода можно возвращать не полную сумму, а лишь ее часть или вовсе только минимальный платеж. Главное – следить за сроками.

- Многократное использование кредитного лимита. Не нужно оформлять заем несколько раз: как только вы погасите текущий долг, снова сможете пользоваться полученной изначально суммой.

- Деньги с кредитки можно использовать по своему усмотрению и не отчитываться перед банком, на что вы их потратили.

- Кешбэк, баллы, мили – эти дополнительные опции позволят немного сэкономить. Особенно если вы оформили кобрендовую карту магазина или бренда, в котором часто закупаетесь. Мили можно менять на авиа и ж/д билеты – пластик с такой опцией подойдет заядлым путешественникам.

Что касается недостатков, то их примерно столько же:

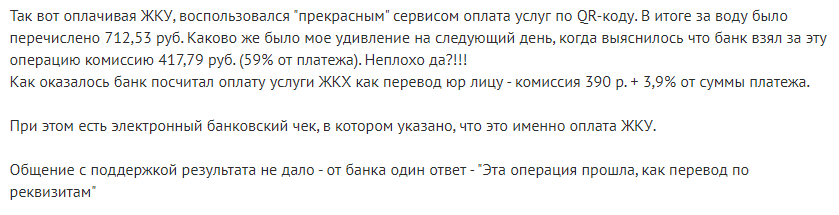

- Процентные ставки выше, чем по обычным кредитам – разница часто составляет 5−15 процентных пунктов. Поэтому стоит внимательно следить за датами платежного периода.

- Комиссии. Если выпуск карты в большинстве банков бесплатный, то обслуживание выльется в копеечку.

- Дорогое снятие наличных. Не советуем снимать наличку с кредитки – комиссия за такую операцию будет немаленькой. Например, для «Золотой карты» Сбербанка она составляет от 3% от суммы выдачи и не менее 390 рублей.

Все это усугубляется психологическим фактором. Пользоваться деньгами банка очень удобно, особенно когда есть возможность внести минимальный платеж от долга и снова пользоваться кредитом бесплатно. Так очень легко выйти за рубеж своих возможностей. Общий долг разрастется, и погасить его будет сложно. Совет здесь только один – держите себя в руках и не следите за лимитами.

Какие данные могут потребоваться для микрозайма на карту

Для того, чтобы получить микрозайм на карту, сервисы могут потребовать следующие ее данные: номер и срок действия, имя и фамилию держателя, CVV2 или CVC2 код, также может понадобиться подтверждение по SMS.

Номер, данные владельца и срок действия

Номер банковской карты – 16-значный номер, состоящий из нескольких групп цифр, расположенный на лицевой стороне. Данные владельца – ваше имя и фамилия на латинице. Срок действия – месяц (включительно) и год, когда вашу карту нужно перевыпускать. Некоторые сервисы требуют, чтобы карта для получения микрокредита не истекала в ближайшие 3 месяца.

CVV2 или CVC2

CVV2 или CVC2 – специальный 3-значный код, расположенный на задней стороне карты рядом с вашей подписью.

Используется как инструмент защиты при проведении операций в интернете.

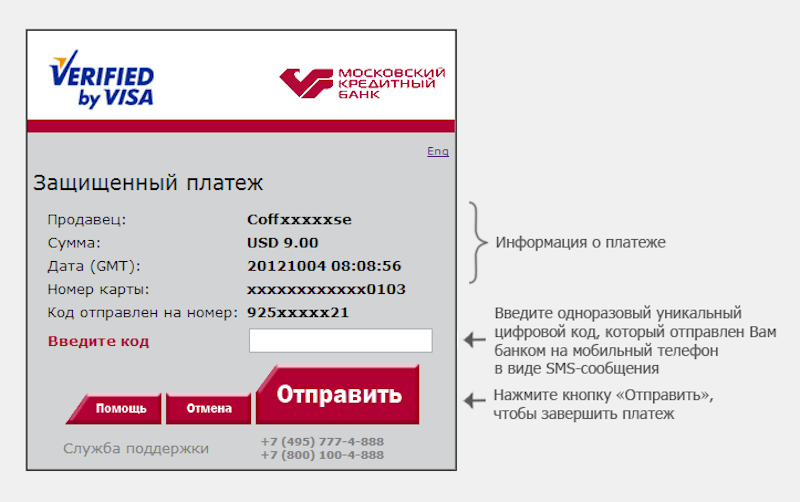

3-D Secure

Технология 3-D Secure – подтверждение по SMS или с помощью специального кода того, что вы являетесь владельцем карты при проведении онлайн-платежей. Обычно подтверждение происходит на сайте банка.

Экспертное мнение

Банковские карты есть у многих людей — на них получают зарплату и хранят деньги, ими оплачивают покупки. Микрофинансовые организации знают об этом и позволяют получить займ на такую карту. Это удобно для тех, кому срочно нужна небольшая сумма на неотложные расходы. Займ, выданный подобным способом, быстро оформляется и перечисляется — его можно будет использовать сразу же.

Однако, среди МФО, которые выдают деньги подобным способом, очень много мошенников. Они могут привлекать выгодными условиями и обещать одобрить заявку при любой кредитной истории. Но при обращении в такую компанию вы в лучшем случае потеряете деньги, а в худшем — получите долг, который не сможете выбрать.

Чтобы убедиться в честности компании, проверьте ее перед обращением:

Проверьте ее наличие в реестре микрофинансовых организаций ЦБ

Проверьте членство в саморегулируемой организации по ее реестру

Изучите условия предоставления займов — в них должны быть прописаны порядок расчета процентов и штрафные санкции

Обратите внимание на комиссии за выдачу займов — настоящая МФО не будет их взимать

Изучите мелкий шрифт внизу страницы — если в нем сказано, что компания «оказывает информационные услуги», то не обращайтесь в нее

Прочитайте отзывы других заемщиков о компании

При соблюдении всех мер безопасности микрозайм с оформлением на карту станет удобным решением в сложной ситуации. Вы сможете оформить и погасить его в любое удобное время — для этого нужны только паспорт, сама карта и доступ в интернет. Рассчитайте переплату и спланируйте погашение заранее, чтобы заем не навредил вашей кредитной истории.

Владимир Гендлин

Коммерсантъ

Что такое кредитка и как отличить от дебетовой карты

На банковском языке кредитная карта – это электронное средство платежа для совершения операций за счет средств банка в пределах лимита, установленного в договоре.

Какие еще мы знаем платежные средства? Я уже писала о дебетовых картах. Именно они получили на сегодняшний день наибольшее распространение. Некоторые люди имеют их по несколько штук. Нам переводят на карту зарплату, мы расплачиваемся ими в магазинах и кафе. Кто-то даже копит на них деньги.

Ее главной отличительной особенностью является то, что на дебетовой карточке хранятся наши личные денежные средства, которые мы можем расходовать по своему усмотрению. Нет денег на счете, нет и расходов по карте. Но есть исключения даже из этого правила – это карты с овердрафтом.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Дебетовая карта с овердрафтом – это карта с личными деньгами, но с возможностью в случае крайней нужды заглянуть в кошелек банка и взять оттуда до зарплаты или любого другого поступления. Не путайте с кредиткой. Овердрафт дает право на получение в долг небольшой суммы на короткий срок и погашается одним платежом.

Кредитная карта – это платежное средство, которое может стать отличным заменителем потребительского кредита. Но об этом мы поговорим в отдельном разделе.

Преимущества получения займа на карту

Постепенное внедрение инновационных методов микрокредитования позволяет выделить несколько ключевых плюсов, главные из которых:

- Шанс одобрения. Представленные кредитные организации отличны друг от друга внутренней политикой, которая предполагает гарантированное одобрение потребительских кредитов, но на разных условиях.

- Лояльность и бонусная программа. Первые клиенты определенной МФО получают преимущество благодаря отсутствию процентной ставки на первый заем на на карту. Таким образом, большая сумма кредита не облагается дополнительными процентами на момент пользования.

- Конфиденциальность данных. Веденные на сайте МФО данные полностью защищены.

Кредит без справок в Тиньков Банке

Данный банк является один из самым прогрессивных и устойчивых на российском банковском рынке. Основные продукты банка это: кредитный и дебетовые карты, за которые банк не раз получал престижные премии и номинации.

У Вас также есть возможность оформить потребительский кредит, который доставят вам лично в любую точку России на дебетовой карте банка. А это значит, что Вы сможете снять деньги в любом банкомате, любого банка без комиссий и процентов.

Преимуществом банка является то, что у него нет отделений и как следствие больших издержек на содержание помещений и персонала. Банк может себе позволить держать процентную ставку ниже рыночной. А из-за всех операций, которые проходят в режиме онлайн, все решения принимаются очень быстро. К тому же дебетовая карта Тиньков Банка дает ряд других преимуществ, а не только возможность снимать деньги в любом банкомате мира без процентов.

Оформление карты без справки о доходах

В Москве, как и в других городах, многие граждане хотят оформить кредитку именно без справок. Кто-то не может предоставить этот документ, а кто-то просто желает получить продукт как можно быстрее, не тратя время на сбор кипы документов. Для получения платежного средства на упрощенных условиях рассмотрите предложения следующих банков:

- Альфа-Банк. Предлагает один из самых больших ассортиментов кредитных карт, и всех их можно оформить без справок. Есть кобрендовые продукты, карточка со 100 днями льготного периода, с большим уровнем начисления кэшбэка. Кредитные карты Альфа-Банк доступны для полностью дистанционной выдачи в течение суток.

- Тинькофф. Работает дистанционно, принимает заявки онлайн и присылает готовые карты курьером. Для оформления нужен только паспорт, посещение офиса не требуется. Есть стандартная кредитка, кобрендовые, с наичислением бонусных миль.

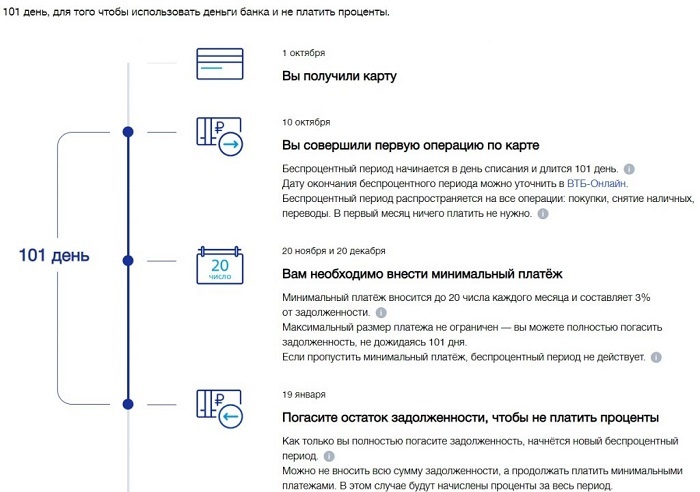

- МТС Банк. Выдает кредитки без справок, предлагает интересные варианты. Есть карта с большим льготным периодом в 101 день и кэшбэком. Интересна и карта Зеро, по которой нет платы за обслуживание и обналичивание. МТС выдает карты в день обращения.

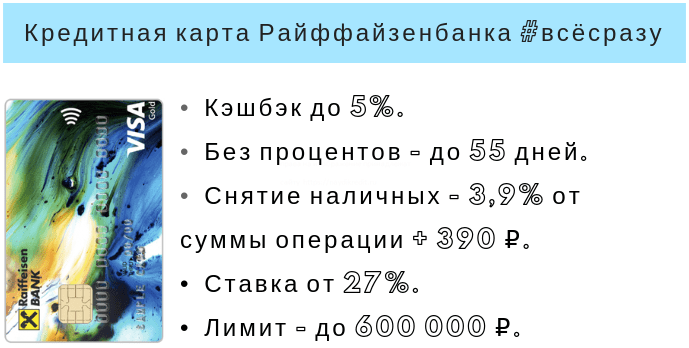

- Райффайзенбанк. Даже этот требовательный банк может выдать кредитку в Москве без предоставления справок. Вместо нее он готов принять документы на авто заемщика или его загранпаспорт с отметками о пересечении границы. Банк выпускает карту с льготным периодом в 110 дней и бесплатным обналичиванием.

На портале БанкСправка.ру можно найти и другие упрощенные варианты выдачи. Например, можете рассмотреть предложения УБРиР, Восточного Банка, Русского Стандарта, ОТП Банка и других. Все они лояльно относятся к заявителям и готовы выдать кредитную карту без подтверждения дохода справками.

Серьезные банки типа Сбербанка, Газпромбанка и ВТБ выдают карточки только со справками. Они требовательны к клиентам, но взамен предлагают им выгодные условия обслуживания, что выражается в низких ставках и повышенной кредитной линии.

Виды кредитных карт

На сайте БанкСправка можно увидеть все кредитные карты банков Москвы, которые прямо сейчас доступны для подачи онлайн-заявки

Обратите внимание, что многие компании готовы доставить платежное средство на дом клиента, в этом случае весь процесс выдачи окажется дистанционным

В случае если вы не нашли подходящую кредитку на нашем сайте, то рекомендуем ознакомиться с каталогом предложений кредитных карт в Москве на сервисе Бробанк.

Кредитные карты банков столицы можно разделить на следующие категории:

- стандартные или классические. Самые популярные программы, именно их чаще других выбирают граждане. Обладают обычным функционалом, среднего размера лимитом и небольшой платой за обслуживание;

- премиальные. Особые, статусные продукты. Подключается высокая линия кредита, бонусный функционал для изыскательных клиентов. Такие карты удобны для тех, кто часто совершает поездки за границу: предоставляются страховки, доступ в ВИП-залы аэропортов и пр. Плата за обслуживание высокая;

- кобрендовые. Некоторые банки столицы выпускают кредитки совместно с торговыми сетями или ТРК. То есть, пользуясь картой, человек получает какие-то привилегии от партнера. Обычно это бонусы, которыми можно оплачивать покупки.

На любую кредитную карту в Москве можно оформить онлайн-заявку, значительно сократив время оформления. И от вида и класса продукта это не зависит, все они оформляются по идентичной схеме.

Займ-go.ru поможет выбрать и получить кредитную карту онлайн

Кредитная карта – это отличная альтернатива кредиту. На карточку зачисляется определенная сумма (лимит), а дальше держатель может тратить деньги на свое усмотрение. Удобство кредитки неоспоримо, вместо того, чтобы таскать с собой наличные деньги, лучше расплачиваться пластиком, как в России, так и при поездках за границу.

Наша помощь в сравнении и заказе карты состоит в следующем:

- мы отсортировали кредитные карты банков от наиболее выгодных условий к наименее выгодным (размещение сверху вниз);

- доступно показанные условия по карте, такие как кредитный лимит, наличие кэшбэка, срок льготного периода, процентная ставка и стоимость обслуживания, помогут выбрать лучшее предложение;

- для удобства пользователей, представлены подробные обзоры кредиток, а также отзывы держателей;

- ну и кончено предусмотрена возможность сразу оформить онлайн заявку на кредитную карту в понравившемся банке.

Теперь, чтобы заказать и получить кредитную карту, вам не нужно просматривать десятки сайтов, достаточно посетить наш портал и подобрать наиболее выгодные предложение.

О бонусных программах

Для привлечения заемщиков многие банки разрабатывают карты с дополнительным функционалом, который будет интересен и выгоден держателю

Обязательно обращайте внимание на его наличие при выборе продукта:

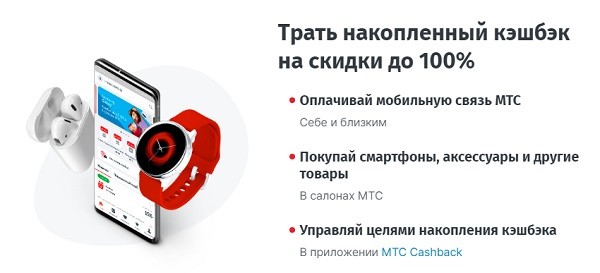

- кэшбэк. От возврат части потраченного безналично с карты обратно на ее счет. Обычно банки дают 1% кэшбэка на все. Но некоторые дают до 5-10% бонуса за покупки в льготных категориях, которые выбирает клиент, или банк периодически сам указывает на эти категории, регулярно меняя их;

- бонусные мили. За безналичные покупки клиент получает мили. Они накапливаются от бонусном счету, после ими можно расплатиться за услуги авиакомпании (любой или одной конкретной);

- льготный период, возможность бесплатно пользоваться кредитной линией определенный срок. Сейчас практически все карты обладают льготой в 50-60 дней, но некоторые банки увеличивают ее до 100-120 дней и даже выше.

Некоторые банки разрабатывают собственные программы лояльности, подробную информацию о них размещают на своих официальных сайтах. Например, за покупки клиент получает баллы, которые заемщик может обменять на конкретные товары и услуги.

Сравнивайте кредитные карты, выпускаемые банками Москвы, изучайте требования к заемщикам, подавайте заявки на выбранный продукт. Сейчас процесс выдачи кредиток значительно упрощен.

Итоговое сравнение займов на карту

| Займы на карту | Минимальная сумма | Минимальный срок | Процентная ставка |

|---|---|---|---|

| MishkaMoney | 1 000 ₽ | 1 день | 0% |

| BelkaCredit | 1 000 ₽ | 7 дней | 0% |

| Монеткин | 10 000 ₽ | 14 дней | 0% |

| RobotMoney | 1 000 ₽ | 1 день | 0% |

| Cash-U | 3 000 ₽ | 5 дней | 1% |

| еКапуста | 100 ₽ | 7 дней | 0% |

| Отличные наличные | 1 000 ₽ | 5 дней | 0% |

| CashAdvisor | 500 ₽ | 6 дней | 0.5% |

| Konga | 2 000 ₽ | 10 дней | 0.34% |

| Надо Денег | 1 000 ₽ | 7 дней | 0% |

| Турбозайм | 3 000 ₽ | 7 дней | 1% |

| Pay P.S. | 4 000 ₽ | 5 дней | 0% |

| Vivus | 3 000 ₽ | 1 день | 0.1% |

| ГлавФинанс | 3 000 ₽ | 8 дней | 0.65% |

| MoneyMan | 1 500 ₽ | 5 дней | 0% |

| FastMoney | 3 000 ₽ | 7 дней | 0.9% |

| Веб-займ | 3 000 ₽ | 7 дней | 0% |

| До зарплаты | 2 000 ₽ | 7 дней | 0% |

| Webbankir | 3 000 ₽ | 7 дней | 0% |

| Деньги сразу | 1 000 ₽ | 7 дней | 0% |

| Good Zaim | 1 000 ₽ | 2 дня | 0.6% |

| Честное слово | 3 000 ₽ | 15 дней | 1% |

| Joymoney | 5 000 ₽ | 10 дней | 0.76% |

| Займиго | 4 000 ₽ | 1 день | 0.49% |

| СрочноДеньги | 2 000 ₽ | 1 день | 0% |

| Viva Деньги | 1 000 ₽ | 7 дней | 0.4% |

| AliZaim | 1 000 ₽ | 5 дней | 0.5% |

| CreditStar | 1 000 ₽ | 7 дней | 0% |

| Займ Экспресс | 2 000 ₽ | 7 дней | 0% |

| Moneza | 3 000 ₽ | 5 дней | 0% |

| Mr.Zaim | 3 000 ₽ | 4 дня | 1% |

| Platiza | 3 000 ₽ | 5 дней | 1% |

| Займер | 2 000 ₽ | 7 дней | 0% |

| Ezaem | 3 000 ₽ | 5 дней | 0% |

| Monebo | 1 000 ₽ | 1 день | 0% |

| CheckMoney | 1 000 ₽ | 5 дней | 0.5% |

| У Петровича | 5 000 ₽ | 60 дней | 0.5% |

| Banando | 3 000 ₽ | 1 день | 0% |

| GreenMoney | 2 000 ₽ | 3 дня | 1% |

| Online-Zaim | 4 000 ₽ | 5 дней | 0% |

| CreditKin | 5 000 ₽ | 5 дней | 0.08% |

| Finicom | 3 000 ₽ | 1 день | 0% |

| Qzaem | 1 000 ₽ | 5 дней | 0% |

| Max.Credit | 3 000 ₽ | 1 день | 1% |

| Бабулес | 2 000 ₽ | 1 день | 0% |

| WomenMoney | 5 000 ₽ | 1 день | 0% |

| Fanmoney | 4 000 ₽ | 5 дней | 0% |

| Mandarino | 3 000 ₽ | 1 день | 0% |

| MyBank | 3 000 ₽ | 7 дней | 0% |

| Fedoro | 2 000 ₽ | 1 день | 1% |

| Kredito24 | 2 000 ₽ | 16 дней | 1% |

| Микроклад | 1 000 ₽ | 7 дней | 1% |

| CashToYou | 500 ₽ | 6 дней | 1% |

| Big-zaim | 5 000 ₽ | 5 дней | 0.08% |

| Финтерра | 1 000 ₽ | 1 день | 1.5% |

| Creditter | 2 000 ₽ | 5 дней | 1% |