Дебетовые карты тинькофф банка

Содержание:

- Плюсы и минусы дебетовых карт Тинькофф

- Как заказать Карту Тинькофф Блек через мобильное приложение

- Условия пользования в 2020 году

- Что потребуется для открытия “Черной” дебетовой карты?

- «Тинькофф Блэк» — Онлайн Заявка на Оформление Дебетовой Карты с Доставкой

- Оформление и доставка карты

- Дебетовая Карта «Тинькофф» – Тарифные Планы: Условия Кэшбэка и Лимиты на Перевод

- Плюсы и минусы использования Tinkoff Black

- Плюсы и минусы

- Как получить карту?

- «Тинькофф» — Страхование Заемщиков и Держателей Дебетовых Карт

- Какие условия и проценты на кэшбэк?

- Как подключить Кэшбэк Тинькофф Блэк?

- Условия и проценты начисления

- Когда начисляют кэшбэк?

- Как выбрать категории повышенного кэшбэка?

- Какие существуют категории повышенного кэшбэка?

- Индивидуальные категории для Tinkoff Black

- Максимальный возврат в месяц

- Как выводить?

- Как пользоваться и тратить?

- Есть ли возврат за покупки на Алиэкспресс?

- Магазины-партнеры по кэшбэку: где посмотреть список

Плюсы и минусы дебетовых карт Тинькофф

Продукты, которые 100% плохи, определенно, существуют, но продуктов, идеальных на 100% не существует в принципе – все это понимают. Какие достоинства и недостатки, «плюшки» и «подводные камни» существуют у дебетовых карт Тинькофф и стоит ли их открывать?

Достоинства

По самой популярной линейке (Tinkoff Black) действует программа 1%/5%/30%. Раз в 3 месяца клиент выбирает три категории, по которым получает 10% кэшбэка, в мобильном приложении можно посмотреть особые программы, по которым действует возврат 30%, а на все остальные покупки вы получаете 1%.

Существуют также «целевые» предложения, вроде Tinkoff Air Travel или Tinkoff Drive, с повышенным возвратом за целевые траты и возможностью накопления специальных бонусов для путешествий.

Будем честны – кэшбэк в 30% сейчас не предлагает вообще никто (хотя нужно смотреть, будет ли он по интересным для вас предложениям). Впрочем, возврат до 10% есть у других банков. Поэтому в любом случае стоит сравнить.

С простыми и понятными условиями. 30.000 на счету – и можете пользоваться бесплатно. С одной стороны, удобно – никаких сложных расчетов и необходимости следить за ежемесячными тратами (некоторые банки за бесплатное обслуживание требуют именно определенный размер трат по счету). С другой – не всем удобно постоянно держать 30.000 на счету и не трогать их.

Впрочем, если вы не укладываетесь в условия, обслуживание все равно обойдется всего в 99 рублей/месяц. Довольно демократично на фоне конкурентов.

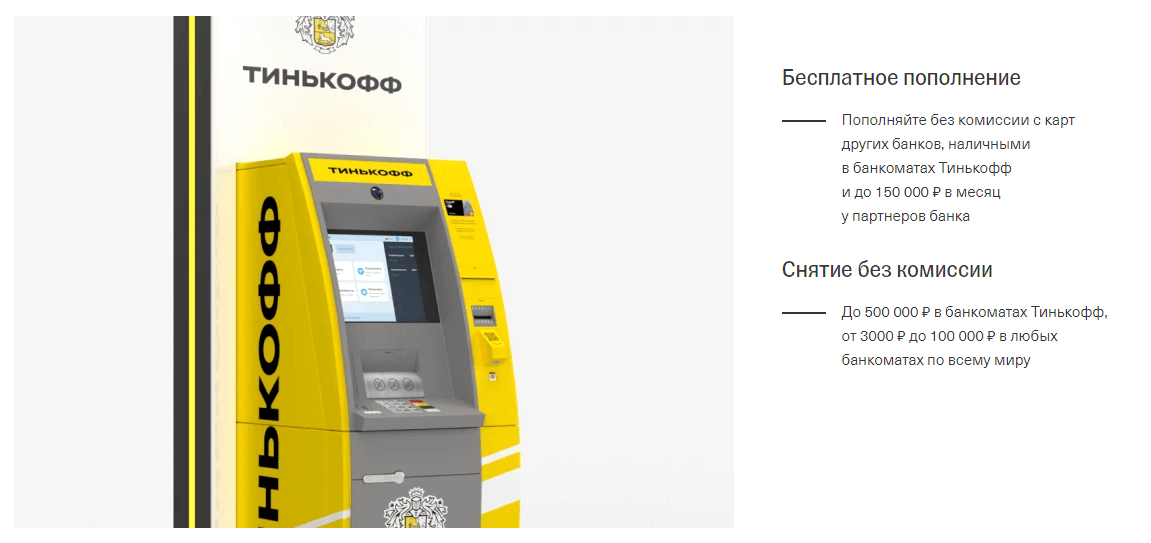

Даже в чужих банкоматах. Главное – снимать от 3000 до 100.000 р. При обналичивании меньшей или большей суммы придется доплатить. Правда, не в банкоматах Тинькофф, которых становится все больше.

До 150.000 р/месяц у партнеров Tinkoff и на любую сумму в «родных» банковских банкоматах.

Правда, только на сумму до 300.000 р. То есть, если на счету «пластика» от Тинькофф будет лежать 500.000 рублей, проценты вы получите только за триста тысяч. С другой стороны, как мы уже говорили, многие ли хранят на картсчету миллионы?

А +5% в год достаточно приятный бонус.

Здесь действительно все красиво. Все операции можно производить с телефона – причем, перевод средств, но и оплату коммунальных услуг. С помощью приложения можно оформить выписку или справку для визы, расплатиться на кассе, не настраивая отдельно Apple или Android Pay, даже снять наличные в банкомате по QR счету в смартфоне.

Через мобильное приложение в любой момент можно решить возникшие вопросы, не дозваниваясь часами до оператора и, тем более, не тратя время на поездку в сам банк.

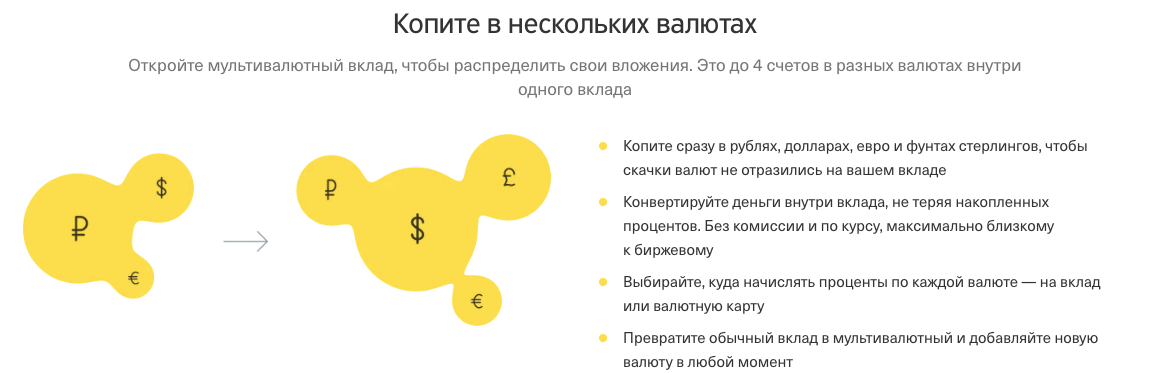

На российском рынке в принципе немного мультивалютных предложений, а для часто путешествующих людей или предпринимателей, работающих с зарубежными партнерами, это практически маст-хэк. Дебетовые карты Tinkoff объединяют 30 валют на одном картсчете, обеспечивая простую, выгодную конвертацию и возможность везде использовать одну карточку.

Недостатки

К сожалению, во всех банковских договорах прописан пункт, согласно которому условия могут измениться практически в любой момент. Конечно, клиента обязаны уведомить, но все равно узнать о том, что снизился кэшбэк или годовой процент, достаточно неприятно.

Подобная ситуация уже происходила несколько лет назад, когда дебетовые карты Тинькофф были топовыми по годовому начислению на картсчет, а потом руководство решил сделать условия менее шоколадными.

Так что охотникам за преимуществами и бонусами придется регулярно держать руку на пульсе.

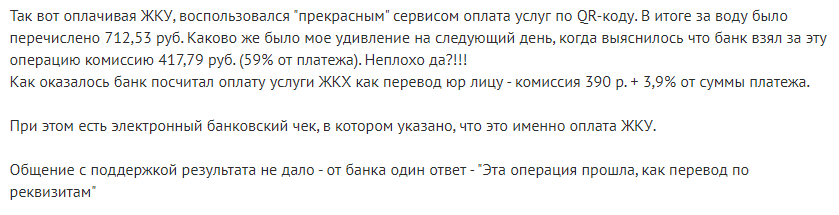

Тот самый 1% не получится вернуть с оплаты услуг ЖКХ, расчетов через мобильный и интернет-банкинг, оплату мобильной связи и ряд других услуг. Не критично, но, учитывая, что некоторые банковские организации подобных ограничений не вводят, может оказаться неприятно.

Информация о пополнениях и переводах предоставляется бесплатно. А вот СМС об операциях по карт.счету (например, о покупке в магазине) высылаются по платному тарифу. Впрочем, недорогому – около 60 р./месяц. И эти оповещения можно отключить буквально в пару движений через мобильное приложение.

Максимальная сумма в месяц – 3.000 по обычным предложениям (1% и 5%) и 6.000 для специальных офферов (которые до 30%). Тем, кто тратит суммы, в теории позволяющие получить большие суммы, будет обидно.

Кроме того, при «неровных» тратах (185, 299, 567) округление всегда производится в меньшую сторону, а не по правилам математики, когда 125, например, округляются до 100, а вот 153 уже до 200.

Зато кэшбэк начисляется живыми деньгами, а не баллами, которые потом еще нужно понять, где можно тратить, а где – нельзя.

Как заказать Карту Тинькофф Блек через мобильное приложение

Все привыкли, что для оформления дебетовой карты требуется время и множество документов, тем более если вы не являетесь клиентом банка. В Тинькофф все намного проще, получите популярный пластик за 5 минут, на дому.

Действительно, оформить карту Тинькофф Блэк можно через интернет, точнее по-другому и не получится, ведь этот банк существует только в режиме онлайн. Если у вас уже есть продукт этой системы, то через приложение Тинькофф, можно добавить дополнительный.

Заходите в мобильное приложение, спускаетесь вниз и нажимаете «Открыть новый продукт». Сразу высвечивается эта карта.

- Далее выбираете «Оформить карту».

- Валюту, с которой работаете.

- Подтвердите, что оформляете на свое имя.

- Выбрать пункт и время доставки.

Условия пользования в 2020 году

К очевидным преимуществам карточки относят повышенный кэшбэк в наиболее востребованных категориях — до 15% от суммы, увеличенный срок действия — 5 лет, возможность выпуска моментальной карты без пластика в приложении. При оплате товаров и услуг, входящих в список спецпредложений из приложения банка клиент экономит до 30% от стоимости в виде возврата денег обратно на счет.

Кроме того Тинькофф Блэк позволяет хранить и расходовать деньги в 30 валютах мирах. Для выгодных операций с валютой клиенты открывают отдельные счета с возможностью переключения карты между разными валютными счетами в режиме онлайн.

Стоимость обслуживания

Цена обслуживания дебетовой карты Тинькофф Black — 0 ₽, при условии выполнения одного из требований банка:

- на счетах, картах, вкладах, в инвестиционные продукты Тинькофф вложено более 50 тысяч рублей;

- карта переведена на обслуживание по тарифу «зарплатный»;

- клиент пользуется кредитными продуктами банка.

Если не выполнено ни одно из условий использования, абонентская плата за обслуживание по тарифному плану ТПС 3.0 стоит 99 рублей ежемесячно.

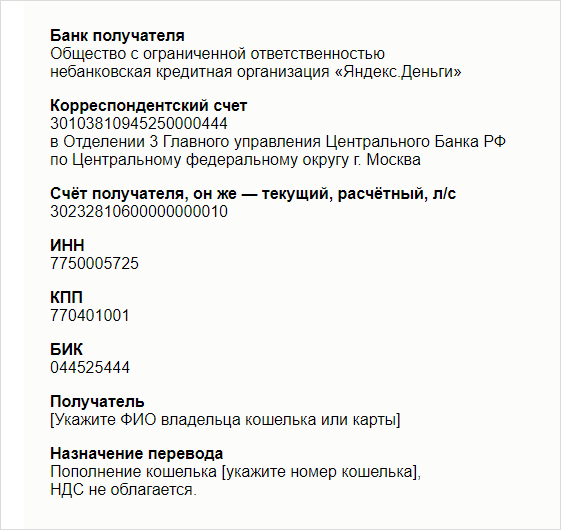

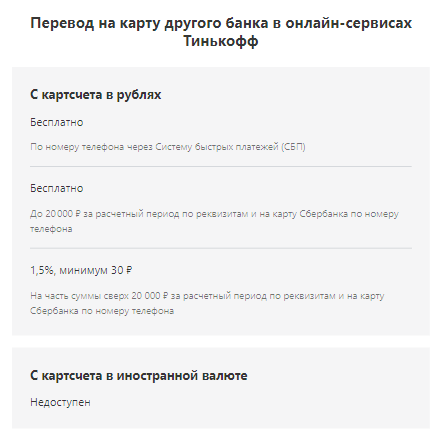

Комиссия за переводы

Пользуясь дистанционным форматом обслуживания клиенты Тинькофф только выигрывают – большинство онлайн операций не предполагает списание комиссий.

Бесплатные переводы возможны через приложение или онлайн-кабинет:

- с рублевого картсчета;

- по номеру сотового, пользуясь системой быстрых платежей;

- по реквизитам в других банковских учреждениях или на карты Сбера в пределах 20 тысяч рублей.

В остальных случаях взимают 1,5% комиссию, но не менее 30 рублей.

При выполнении банковских переводов со счета на счет другого фин. учреждения комиссия также не взимается, если переводят деньги в рублях. Перечисления с карточного счета в валюте выполняют с комиссией в 15 долларов или евро за транзакцию.

Комиссия за снятие и пополнение

Деньги с карты Tinkoff Black снимают через банкоматы партнеров или собственные устройства самообслуживания.

Условия снятия наличных денег по карточке зависят от суммы и выбора банкомата:

- В собственном банкомате можно бесплатно снять любую сумму в пределах 500 тысяч рублей, 5 тысяч евро или долларов. При превышении лимита установлена комиссия в 2,0%, но не менее 90 рублей, 3 долларов или евро.

- В банкоматах других банков бесплатно снимают от 3 тысяч рублей за транзакцию, но не больше 100 тысяч рублей. Если сумма превышена, комиссия составит 2,0% или 90 рублей.

- При снятии валютной наличности 100-5000 долларов или евро комиссия нулевая.

- Если снимают сумму меньше 100 или более 5000 долларов/евро, комиссия составит 3 доллара/евро или 2,0%.

При пополнении карточки установлены следующие правила:

- через онлайн-сервисы банка комиссия не взимается;

- через родные банкоматы Tinkoff – бесплатно;

- в партнерских устройствах самообслуживания до 150 тысяч рублей – 0 рублей, сверх этой суммы – 2,0%;

- пополнение валюты от 2 до 10 тысяч долларов/евро через банкоматы партнеров комиссия нулевая;

- пополнение меньше 2 или больше 10 тысяч долларов/евро – комиссия в 2,0%.

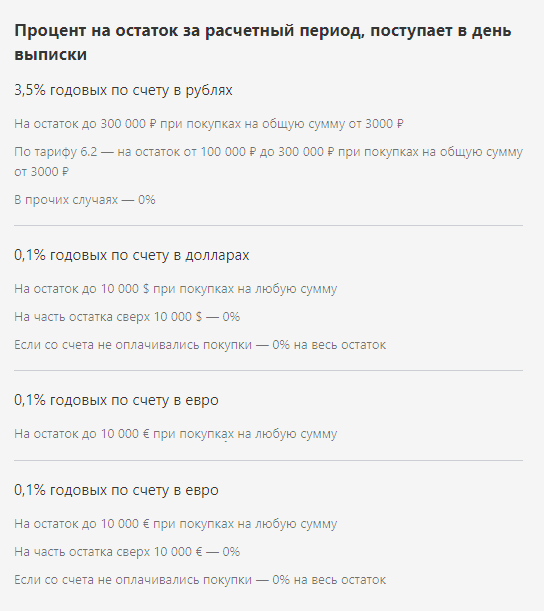

Проценты за остаток на счету

Храня рублевые сбережения на карточке банка, можно заработать до 3,5% годовых.

Условия для начисления:

- На счету не больше 300 тысяч рублей.

- Покупки в месяц – от 3 тысяч рублей.

- Для клиентов, обслуживаемых по тарифу 6.2, остаток должен быть от 100 тысяч рублей.

Для валютных сбережений максимальная прибыль в процентах – 0,1% годовых.

Что потребуется для открытия “Черной” дебетовой карты?

Из документов потребуется только паспорт, а сама процедура занимает не больше 5 минут. Такие условия одинаковы для всех вариантов заявок, всего их 3.

Тинькоф Блек может оформить любой гражданин, который хочет получать в конце месяца приятный бонус. Она действует за границей и во всех магазинах России, где есть возможность оплатить покупки картой.

Онлайн-банк сделал удобную и быструю систему оформления дебетовой карты, которая не требует кучи бумажек и кипу заявлений. Если есть виза, и вот уже через несколько дней вам нужно быть в другой стране, то смело заказывайте выгодный тариф и пользуйтесь ей. Всем выгодных покупок!

Посмотрите видео на тему: Как оформить карту

«Тинькофф Блэк» — Онлайн Заявка на Оформление Дебетовой Карты с Доставкой

«Tinkoff Black» в определенной мере уникальный продукт. Как и в случае с другими дебетовыми пластиками клиент имеет возможность хранить на ней собственные средства. Особенность же этого предложения заключается в том, что на карту распространяется повышенный кэшбэк в размере 30%. Кроме того, на остаток по счету начисляется процентная ставка, благодаря чему можно заработать на хранении средств.

Для оформления пластиковой карты, как и в случае с другими продуктами «Тинькофф», клиенту придется воспользоваться официальным сайтом банка в интернете. Финансовое учреждение не имеет отделений, работающих с физическими лицами, весь процесс заказа пластика (от подачи заявки до получения) происходит в дистанционном режиме.

- Перейти на банковской организации.

- Выбрать пункт «Дебетовые карты».

- Найти нужный пластик.

- Нажать на кнопку «Оформить карту».

Пользователь сразу же будет перенаправлен на страницу для оформления. Если пролистать ее вверх, можно будет ознакомиться с основными условиями предоставления и использования пластиковой карты, а также преимуществами продукта. Если у клиента нет необходимости в этом, можно сразу переходить к заполнению формы.

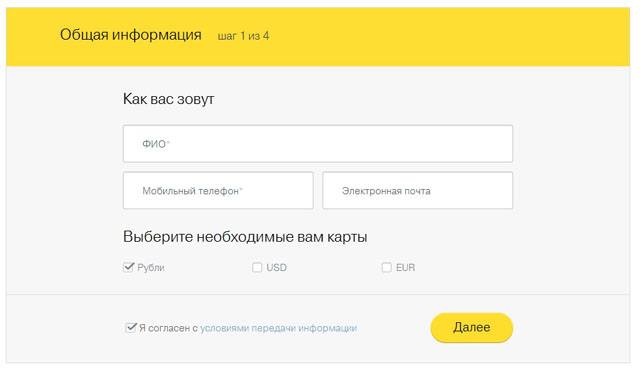

Потребуется ввести следующие данные:

- ФИО;

- номер мобильного телефона;

- адрес электронной почты;

- дату рождения;

- гражданство;

- валюту, в которой нужно получить карту;

- кодовое слово.

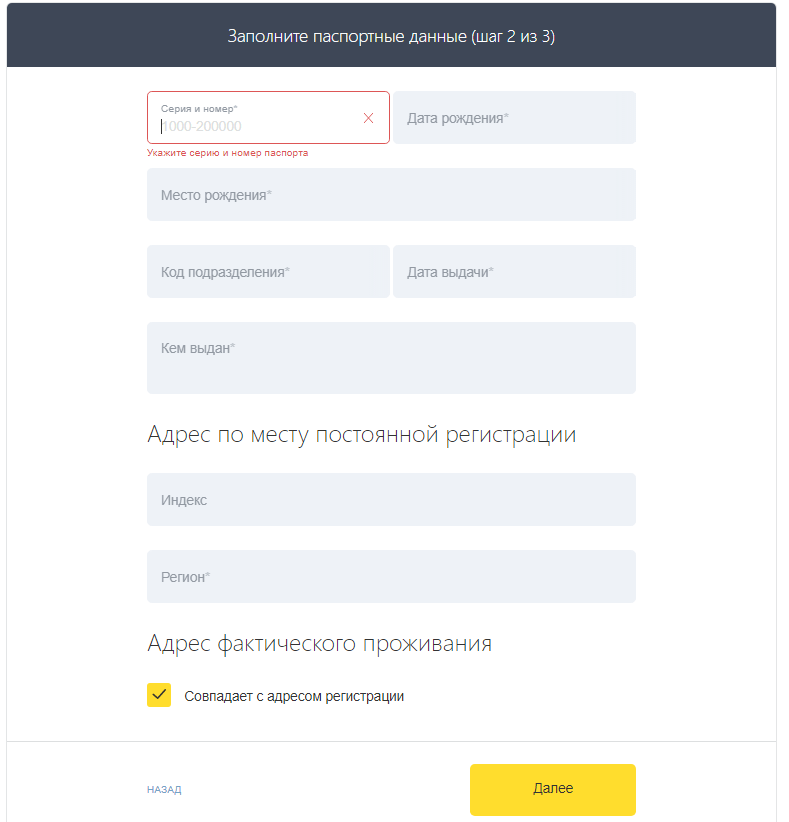

После этого с заявителем свяжется сотрудник банка. Он может запросить дополнительную информацию для получения полных сведений о клиенте:

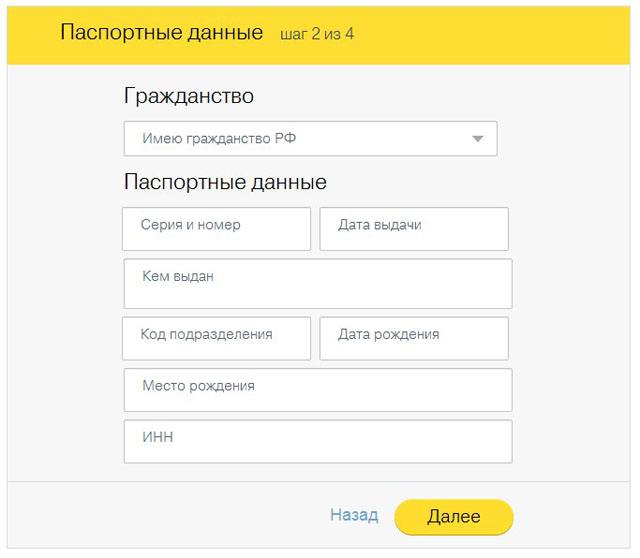

- Паспортные данные. Придется назвать серию и номер паспорта, дату и место выдачи. Кроме того, необходимо указать место рождения, ИНН, код подразделения, выдавшего документ.

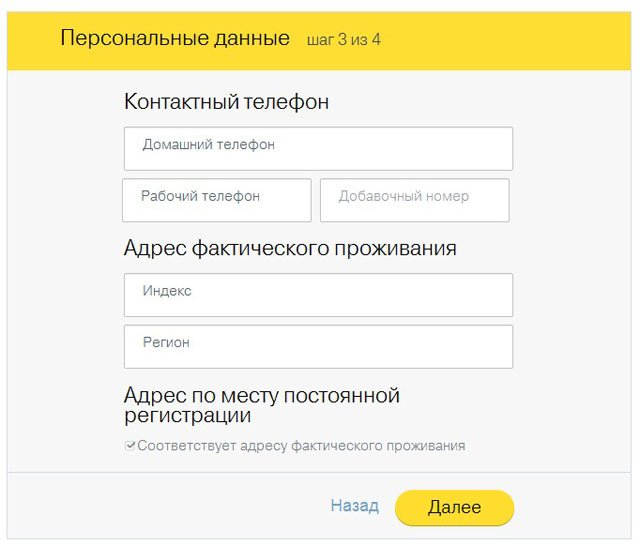

- Контактные данные. Сотрудник компании может поинтересоваться, совпадает ли текущее место жительства клиента с указанным в документе. Если нет, необходимо будет назвать актуальный адрес.

- Сведения о работе. Также могут быть затребованы сведения о работе клиента. Работник спросит о трудоустройстве, должности

Если клиент подтвердит свое желание оформить карточку, работник банка укажет, что делать дальше, уточнит, где ее можно получить или куда доставить (зависит от конкретного города).

В большинстве случае изготовление карты занимает около недели. После этого она отправляется курьером или через представителя. Также получить карточку можно у партнеров банка.

Карта «Тинькофф Блэк» — Условия Пользования и Проценты Пластика

В отличие от кредитной карты, по дебетовому пластику «Tinkoff Black» кредит не предусмотрен. Соответственно, требования банка в данном случае гораздо демократичнее, нежели при оформлении кредитки. К примеру, необязательно быть гражданином РФ. Кроме того, не придется подтверждать и указывать уровень дохода.

Есть послабления и по возрасту. Оформить пластиковую карту можно с 18 лет. Однако, поскольку это не кредитка и, соответственно, на карточке не хранятся средства банка, заказать ее могут лица в возрасте от 14 лет. Но в таком случае обязательным является письменное согласие на это действие со стороны родителей ребенка.

Существует возможность воспользоваться овердрафтом, однако для этого клиент обязан подтвердить свою платежеспособность. Соответственно, могут потребоваться определенные документы, подтверждающие уровень дохода держателя пластиковой карты. Для постоянных клиентов опция может быть активирована и без этого условия.

Следует также учесть, что банком может быть единовременно выпущено до 5 карточек, которые будут привязаны к одному счету. Благодаря этому клиенты финансового учреждения имеют возможность оформить сразу несколько карточек, после чего совместно использовать средства, хранящиеся на едином счету. Выпуск дополнительных карт бесплатен.

Карта «Тинькофф Блэк» – Какие Документы Нужны для Оформления?

Для оформления продукта потребуется минимальный пакет документов. Поскольку на пластике не используются денежные средства банка, финансовое учреждение требует предоставления только паспорта. Причем этот документ понадобится как во время заполнения анкеты, так и при получении пластикового носителя. Предоставлять другую документацию не нужно.

Оформление и доставка карты

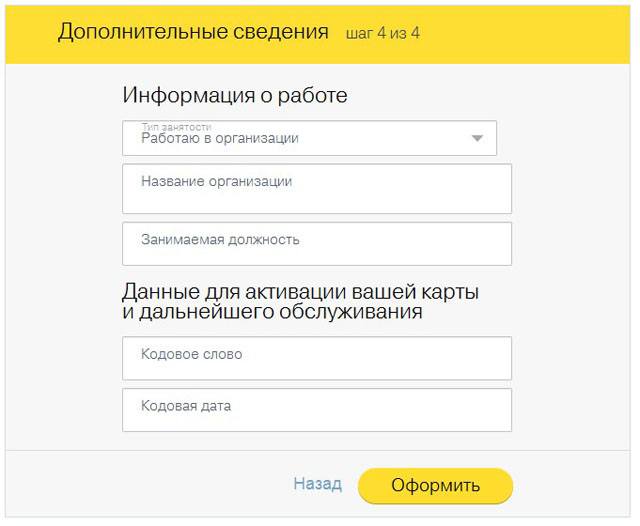

Вечером 30 апреля я оформил заявку на сайте банка. Заявка состояла из четырех простых форм:

На следующий день (1 мая, праздничный день) мне позвонила оператор и заново прошлась по всем анкетным данным. Разговор длился несколько минут. В конце разговора оператор сказала, что карта будет готова через неделю + несколько дней займет доставка.

Плюс Тинькову. Из Инста-Банка мне позвонили только 4 мая, а из Рокетбанка я так и не дождался звонка.

Ровно через неделю, 6 мая, позвонил курьер и мы договорились с ним о времени и месте встречи. При доставке карты курьер проверил мой паспорт и сфотографировал меня с картой. На это ушло несколько минут.

Новую карту нужно активировать и получить ПИН-код. Для этого звоним в службу поддержки, отвечаем на несколько вопросов и слушаем как робот называет ПИН-код.

Дебетовая Карта «Тинькофф» – Тарифные Планы: Условия Кэшбэка и Лимиты на Перевод

Данный пластик выпускается в трех основных валютах. Речь идет о долларах, евро и рублях. От выбранной клиентом валюты напрямую зависят тарифы, применяемые по отношению к карточке.

Они отображены в следующей таблице (данные актуальны для «Black Metal»):

| Валюта/Название услуги | Рубль | Доллар | Евро |

|---|---|---|---|

| Обслуживание счета карточки | Бесплатно, но только в том случае, если депозитах или накопительных счетах пользователя в «Тинькофф» хранится не менее 3 000 000 рублей, либо же клиент каждый расчетный период осуществляет покупки на сумму более 200 000 рублей. В остальных случаях придется платить 1 990 в месяц. | Бесплатно | Бесплатно |

| Снятие наличных | До 500 000 рублей – бесплатно. При снятии более 500 000 рублей придется заплатить 2% от суммы, но не меньше 90 рублей. | Бесплатно до 5 000 долларов, однако только если сумма снятия превышает 100 долларов (в противном случае за каждую операцию придется платить 3 доллара). Если клиент снимает больше 5 000 долларов, стоимость услуги составляет 2% от суммы обналичивания, но не меньше 3 долларов. | Как и в случае с долларом, снятие бесплатно в пределах до 5 000 евро, если выводится более 100 евро (при меньшем размере вывода также придется заплатить 3 евро). При обналичивании больше 5 000 евро придется заплатить 2%, минимальный платеж – 3 евро. |

| Внешний перевод средств (на счет в другом банке) | Бесплатно. | 15 долларов. | 15 евро. |

| Пополнение карточки у партнеров банка (наличными) | Если сумма не превышает 500 000 рублей – бесплатно, в противном случае – 2% от зачисления. | Если сумма не превышает 10 000 долларов – бесплатно, в противном случае – 2% от зачисления. | Если сумма не превышает 10 000 евро – бесплатно, в противном случае – 2% от зачисления. |

| Оповещение об операциях, проводимых по карте | Бесплатно. | 1 доллар в месяц. | 1 евро в месяц. |

| Доступ к сервисам дистанционного управления счетом | Бесплатно. | Бесплатно. | Бесплатно. |

| Процент на Остаток | 5% годовых при ежемесячных тратах от 3 000 рублей, при остатке на счете не более 300 000 рублей. |

Пластик выпускается в двух вариантах: «Black» и «Black Metal». Разница между ними небольшая, но она есть. Основное отличие заключается в ограничениях на вывод денежных средств. В случае с картой «Black» за вывод наличных через партнеров придется заплатить 90 рублей или 3 доллара/евро, если сумма меньше 100 000 рублей/10 000 долларов или евро. При превышении лимита взыскивается 2% от суммы.

Также стоит учесть, что стоимость обслуживания карточки “Black” гораздо меньшая, нежели в случае с “Black Metal”. Клиенту придется платить всего 99 рублей в месяц и то только в том случае, если на карте хранится меньше 30 000 рублей на конец отчетного периода.

Как Работает Кэшбэк у Карты «Тинькофф Блэк» на Остаток Счета и Обслуживание?

Все денежные средства, хранящиеся на пластике, принадлежат клиенту. Соответственно, он может использовать их по собственному усмотрению, без каких-либо ограничений

Единственное, на что стоит обратить внимание – комиссии, взыскиваемые за определенные операции. На данный момент держатели пластиков могут с их помощью:

Такого понятия, как минимальный платеж, в данном случае нет. Пользователь может хранить на карте столько средств, сколько ему самому удобно. Никаких ограничений не установлено. Единственное – каждый месяц придется оплачивать обслуживание пластика (если не выполняются условия банка).

По карте предусмотрена возможность овердрафта. Под данным термином подразумевается использование средств банка, если собственных денег клиента для осуществления оплаты недостаточно. Баланс пластика «уйдет в минус», но восстановится после погашения долга перед банком.

До 3 000 рублей можно получить бесплатно, но, если сумма овердрафта превышает 10 000 – 20 000 рублей, придется платить до 59 рублей в день.

Как Активировать Карту «Тинькофф Блэк» Полученную Курьером Через Приложение?

После того, как пластик будет получен, его необходимо активировать. Это обязательная процедура перед использованием пластиковой карты. Если передача осуществляется представителем, последний поможет ее провести. Однако клиент может сделать это самостоятельно.

- Перейти на .

- Ввести номер пластиковой карты в специальное поле.

- Нажать на кнопку «Активировать».

После этого пользователю станут доступны все действия с картой. Он сможет переводить денежные средства, оплачивать ею покупки и т. п. Активация создана для безопасности продукта, чтобы нивелировать риск его использования сторонними лицами при дистанционной доставке.

Плюсы и минусы использования Tinkoff Black

На финансовом портале Банки.ру банк занимает 1-е место в народном рейтинге. Отзывы от пользователей дебетовой карты Tinkoff Black самые разные: от крайне отрицательных до восторженно положительных. Я не буду присоединяться ни к одному из них. А выпишу, как часто советуют эксперты, все плюсы и все минусы, которые подметили клиенты. А потом вы сможете оценить получившуюся картину и принять взвешенное решение.

Достоинства:

- Скорость оформления. От подачи заявки на сайте до получения карточки проходит всего 1-2 дня.

- Заявка подается онлайн не выходя из дома. Вам не нужно искать ближайший офис банка и стоять в очередях. Закажите карту через интернет, и курьер лично доставит ее по указанному адресу.

- Получить наличные можно в любом банкомате. Тинькофф Банк имеет и собственные банкоматы, но снятие денег доступно в банкоматах любого банка.

- Возможность привязать к карте до 30 валют и пользоваться деньгами за границей без лишней конвертации.

- Бесплатные онлайн-сервисы: мобильное приложение и интернет-банк. Управление финансами полностью находится в ваших руках. В любое время дня и ночи в любом месте совершайте необходимые операции и контролируйте расходы самостоятельно.

- Возможность получения дополнительного дохода. Вы получаете проценты на остаток счета (до 5 % годовых) в конце расчетного месяца и кэшбэк (от 1 до 30 %) с каждой покупки. Бонусы – это реальные деньги. Вы можете тратить их на любые цели, в том числе снять наличными.

- Тинькофф Банк – участник государственной программы страхования вкладов. Вы полностью получите свои деньги (до 1,4 млн руб.) в случае возникновения у него финансовых проблем.

- Безопасность. Помимо традиционных мер (введение ПИН-кода, необходимость получения кода при онлайн-покупках и т. д.), вы можете отключить возможность совершать платежи в интернете. Также можно установить лимиты на покупки и снятие в сутки и в месяц.

- Оперативная работа чата в личном кабинете в любое время суток. Встречаются и негативные отзывы, но за все годы владения карточкой Тинькофф Банка у меня проблем с общением не было.

Недостатки:

- Довольно высокая стоимость обслуживания (99 * 12 месяцев = 1 188 руб.). Но есть и бесплатные варианты.

- Бескомиссионное снятие наличности возможно только от 3 000 руб.

- Необходимость изучения большого числа условий по обслуживанию, совершению операций, программе лояльности и т. д. На первый взгляд кажется, что все сложно и запутанно.

- Необходимость самостоятельно отслеживать изменения, которые вносит банк в условия использования карты. Рекомендую делать это не реже 1 раза в месяц.

- Округление суммы покупки, с которой возвращается кэшбэк, в меньшую сторону и ограничение на сумму бонусов в месяц.

- Список категорий повышенного кэшбэка устанавливает банк, и он не всегда отвечает нашим с вами ожиданиям.

- Лимит суммы, на которую начисляется процент на остаток (300 000 руб., 10 000 $ или 10 000 €).

- Комиссия за операции, которые вы совершаете через другие кредитные организации (90 руб. за каждый платеж). Можно оказаться в неприятной ситуации, когда ты делаешь небольшие переводы другим кредитным организациям (например, до 50 руб.) и каждый раз банк снимает плату в 90 руб. Не уследишь (или просто не знаешь) – добро пожаловать в “минус”.

- Платные СМС-оповещения (бесплатно расскажут только о минимуме стандартных операций, информация по которым не так важна).

Плюсы и минусы

Фактически единственным минусом карты Тинькофф является тот факт, что при отсутствии достаточных оборотов и суммы на счету ее использование будет платным. Однако требования не слишком значительные и потому пользоваться картой можно без проблем. Также некоторые неудобства создает момент перевода всех поступлений из другого банка на эту карту. В остальном же сплошные плюсы:

- Выгодная программа кэшбэка, который зачисляется не некими бонусами, а реальными деньгами. Их сразу же можно тратить на что угодно по собственному желанию.

- Личный онлайн кабинет, который один уже тянет на большой плюс. Удобный интерфейс, интуитивно понятное управление, полный перечень возможностей и функций.

- И конечно же, бесплатное снятие наличных денег в любом банкомате, любого банка, любой страны мира.

Как получить карту?

Карту доставят на тот адрес, который был указан в заявке. Вручат лично в руки. Жители провинции могут рассчитывать на «Почту России», скорость и качество работы которой в последнее время повышаются. Вне зависимости от способа доставки, платить не придется — все бесплатно для клиента, включая услуги курьерской службы.

Заказ карты

Заказать карту вправе граждане РФ и иностранцы, которым исполнилось 14 лет, при наличии единственного документа — паспорта. Оформление карточного продукта от банка Тинькофф происходит на официальном сайте организации. Порядок заказа функционально прост, не потребуется специальных знаний и временных затрат:

•Заходим на главную страницу сайта и в центре экрана видим предложение от банка по дебетовой карте Tinkoff Black.

- Нажимаем кнопку ярко желтого цвета «Оформить карту».

- Переходим на страницу, посвященную описанию возможностей карты.

- Заполняем онлайн-заявку, включающую 3 шага.

- Первый включает сведения:

1. Фамилия Имя Отчество;

2. номер мобильного телефона в федеральном формате;

3. адрес электронного почтового ящика (необязательно);

4. число, месяц, год рождения;

5. категория валюты из трех предложенных: рубли, доллары, евро;

6. гражданство: российское или иное.

- Переход ко второму шагу происходит с помощью введения цифрового смс-кода, отправленного на номер телефона, указанный в заявке.

- Второй шаг подразумевает внесение данных:

1. паспорта;

2. место рождения;

3. постоянной регистрации.

Заключительный шаг касается сведений о работе:

1. форма занятости;

2. наименование организации, должности;

3. ежемесячный доход;

4. индивидуальный номер налогоплательщика;

5. кодовое слово для активации карты.

•Нажимаем «Оформить».

Те, кто открывает вклад в банке Тинькофф становятся владельцами карты Tinkoff Black автоматически.

«Тинькофф» — Страхование Заемщиков и Держателей Дебетовых Карт

Поскольку на карточке хранятся денежные средства, всегда существует определенный риск их потери. Финансовое учреждение «Тинькофф» дает возможность минимизировать вероятность утраты денежных знаков, оформив страхование денег, зачисленных на карту.

Основные параметры программы выглядят следующим образом:

- Стоимость оформления продукта – 99 рублей в месяц. После оформления защита действует на протяжении целого месяца. При следующем внесении средств срок действия опции пролонгируется.

- Защита предусматривает возврат денег, списанных со счета без разрешения держателя пластика. Это касается как случаев завладения картой злоумышленниками, так и использования реквизитов пластика в мошеннических целях. Кроме того, страховым случаем считается и снятие наличных в банкомате при помощи поддельной карточки.

- Максимальная сумма компенсации – 100 000 рублей.

Оформить страхование можно через «Личный кабинет». Опция подключается в разделе «Защита карты». Кроме того, пользователь имеет возможность воспользоваться для этого горячей линией – 8 (800) 755-25-50.

Какие условия и проценты на кэшбэк?

Владельцам дебетовых Tinkoff Black предоставляется возможность совершать покупки, расплачиваясь безналичным способом, и возвращать часть уплаченной суммы, то есть получать кэшбэк.

Как подключить Кэшбэк Тинькофф Блэк?

Держателям Tinkoff Black не нужно в отдельном порядке подключать кэшбэк. Рассчитываться за покупки можно сразу после оформления и активации платежного средства.

Необходимость в подключении возникает в случае использования повышенного кэшбэка. О том, как это сделать подробно написано ниже по тексту.

Условия и проценты начисления

По Tinkoff Black начисление кэшбэка производится в следующих размерах:

- от 3 до 15% – за покупки, совершенные в местах, выбранных держателем карты в личном кабинете или приложении Тинькофф Банка,

- 1% – за прочие платежи,

- от 3 до 30% – можно получить при совершении покупок по специальным предложениям от партнёров банка.

Когда начисляют кэшбэк?

Согласно правилам, действующим в Тинькофф Банке, кэшбэк за совершенные покупки начисляется в последний день расчетного периода, то есть один раз в месяц (в день формирования выписки).

СПРАВКА. Держатель карты имеет возможность изменить дату расчетного дня. С соответствующим предложением нужно обратиться в чат поддержки банка.

Как выбрать категории повышенного кэшбэка?

Один раз в месяц банк подбирает для держателей Tinkoff Black несколько категорий, по которым можно получить повышенный кэшбэк. Его размер варьируется в пределах от 3 до 15%.

Для того, чтобы выбрать категорию повышенного кэшбэка, нужно выполнить следующие действия:

- Перейти на страницу tinkoff.ru/bonuses и авторизоваться в системе.

- Перейти по вкладке «Бонусы» и поставить галочку напротив интересующей категории.

- Нажать на кнопку «Выбрать».

ВНИМАНИЕ. Следует иметь в виду, что после подтверждения операции, отменить свои действия уже не получится.. Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»)

Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»).

Какие существуют категории повышенного кэшбэка?

Как уже было отмечено, банк каждый месяц устанавливает разные категории повышенного кэшбэка. К основным их разновидностям можно отнести:

- аптеки,

- спортивные товары,

- книги,

- служба доставки «Delivery Club»,

- красота,

- искусство и т.д.

Индивидуальные категории для Tinkoff Black

Держателям Tinkoff Black также предоставляется возможность ежемесячно выбирать 3 индивидуальные категории, по которым можно получить возврат до 30%. В этот перечень включены предложения от многих известных сетевых магазинов и сервисов России (например, «Рив Гош», «Адидас», «Биглион», «Озон» и другие).

ВНИМАНИЕ. Перечень спецпредложений устанавливается в индивидуальном порядке для каждого отдельного клиента

Он формируется на основании расходов, совершенных в течение последних месяцев.

Чтобы ознакомиться со всем перечнем, необходимо в мобильном приложении выбрать вкладки: «Еще» – «Спецпредложения». В личном кабинете список индивидуальных категорий можно просмотреть в разделе «Бонусы».

Максимальный возврат в месяц

По премиальной дебетовой Tinkoff Black Metal пользователи могут получить максимальный кэшбэк в размере 30 000 рублей (в месяц). Такая сумма действует в отношении рублевых счетов.

Как выводить?

Выводить кэшбэк, полученный по Tinkoff Black, можно следующими способами:

- через банкомат,

- путем перевода на другую карту.

Как пользоваться и тратить?

Кэшбэк по Tinkoff Black приравнивается к настоящим деньгам, поэтому использовать эти средства можно в самых разных целях. Например:

- снятие наличных,

- погашение задолженности по ЖКХ,

- совершение покупок,

- оплата штрафов и т.д.

Есть ли возврат за покупки на Алиэкспресс?

Да, такая возможность есть. Оформив Tinkoff Black AliExpress, клиент сможет получить бонусы от покупок, совершенных через эту площадку. Их размер составляет – 2 бонуса за каждые 100 рублей.

СПРАВКА. Один бонус по Tinkoff Black AliExpress приравнивается к 1 российскому рублю.

Магазины-партнеры по кэшбэку: где посмотреть список

С полным списком магазинов-партнёров, с которыми сотрудничает Тинькофф Банк, можно ознакомиться в личном кабинете или в мобильном приложении.