Карта мир от сбербанка

Содержание:

- Преимущества и недостатки

- На какие категории делятся дебетовые карты «Мир»

- Как это работает у бюджетников

- Почему именно платежная система «Мир»?

- Описание карты «Мир» от «Открытия»

- Национальная платежная карта «Мир»: что это

- Что делать, если кредитная карта «Мир» пришла по почте

- Сколько мы тратим на обслуживание международными корпорациями?

- Где можно получить карту МИР?

- Выпускаемые карты

- Плюсы и минусы карты МИР: практические советы

- Ответы на вопросы

- Как и где получить и активировать карту

- Как отказаться от перехода

Преимущества и недостатки

Невозможно найти полностью идеальную платежную систему, равно как и систему, у которой были бы в основном положительные качества. Причем качество определяется не только общими критериями, но и отдельно личными критериями каждого человека. Несмотря на это, основные плюсы ПС МИР определить несложно. Среди них:

- Бесплатный выпуск карт. Оформление можно производить в огромном количестве различных банков. Наиболее крупные из них: Сбербанк, Тинькофф Банк, ВТБ;

- Дешёвое обслуживание. Отечественная ПС как при производстве стоит дешевле, так и во время обслуживания;

- Безопасность и шифрование. В любых онлайн или офлайн точках оплата полностью безопасна, потому что ее невозможно подделать благодаря уникальному чипу;

- Постоянный рост точек приема карт. Сеть точек обслуживания и платежей растет. Они устраиваются в любых учреждениях с прибылью свыше 40 миллионов рублей на законодательном уровне;

- Снятие наличных возможно в любом банке и банкомате. Законом установлено, что любой банк обязан наладить систему по снятию денежных средств для клиентов «Мир»;

Большое количество достоинств не исключает минусы, основными из которых являются:

- Невозможность использования карточек за границей. Чтобы осуществить перевод в иностранное государство, нужно оформлять смежную карточку на основе двух платежных систем: российской и иностранной;

- Внедрение в банки и организации проходит медленно, это сказывается на клиентах.

ПС «Мир» — отличная альтернатива зарубежным аналогам

ПС «Мир» — отличная альтернатива зарубежным аналогам

На какие категории делятся дебетовые карты «Мир»

«Мир» – основная ниша работы с бюджетниками и другими клиентами крупнейших частных и коммерческих банков страны. Согласно официальному постановлению, все сотрудники бюджетной сферы и пенсионеры должны быть в обязательном порядке переведены на работу с современным решением, исходя из чего было разработано несколько типов дебетовых карт:

- зарплатная;

- пенсионная.

Все зарплатные карты сотрудников государственных учреждений переводятся на платежную систему «Мир» с 1 июля 2017 года. Процесс должен быть выполнен в течение года, после чего перевод зарплаты, авансов и премий на сторонние системы станет недоступным. Официальный график выдачи новых пластиковых карт опубликован на сайте обслуживающего банка.

К преимуществам таких карт можно отнести:

- бесплатный выпуск и льготное дальнейшее обслуживания, согласно программе государственной поддержки;

- применение в производстве последних технических и программных технологий, повышающих надежность и защищенность таких решений. Карты надежно защищены от удаленного считывания и перехвата сигнала. Возможность бесконтактной оплаты ускоряет процесс оплаты товаров и услуг;

- поддержка работы с электронными панелями управления, что позволяет удаленно оплачивать товары и услуги партнеров. Из-за новизны такого решения, еще не все частные и государственные компании успели добавить в список возможных для оплаты способов «Мир», данная проблема активно решается;

- возможность участия во множестве акций, что позволяет приобретать товары и услуги со значительной скидкой.

Пенсионеры вправе отказаться от замены пластиковой карты в пользу выдачи средств наличными. Сделать это можно только в том случае, если банковский клиент не может самостоятельно обналичить средства по состоянию здоровья или в связи с отсутствием центра обслуживания или банкомата в регионе жительства. Получить новое решение можно в ближайшем офисе обслуживания, но также меняют карты и почтальоны при составлении соответствующего письменного заявления.

Пенсионная карта «Мир» – усовершенствованный вид дебетового решения, который бесплатно обслуживается и предлагает обязательный накопительный процент по наименьшему месячному остатку. Стоимость годового обслуживания карты мир включена в льготную программу. Данный параметр может изменяться в зависимости от обслуживающего банка.

Воспользоваться дебетовой картой сможет и сторонний клиент банка, не относящийся к бюджетной сфере. Выпуск карты будет произведен со скидкой, но дальнейшее обслуживание придется оплатить в полной степени.

Как это работает у бюджетников

С лета прошлого года в российских бюджетных организациях начался обязательный перевод сотрудников на карту «Мир» – это касается как работающих граждан, так и пенсионеров. На секундочку, бюджетники – это почти половина трудящихся граждан России. Впрочем, оформить карту может и любой человек, не работающий на государство.

Принудительному переводу обрадовались далеко не все. Однако представитель пресс-службы НСПК Елена Бочарова спешит успокоить: «Карта «Мир» – не единственный предусмотренный законом способ получения бюджетных выплат. Работники государственных организаций и пенсионеры могут также получать заработную плату или пенсию наличными или на банковский счёт, к которому не привязана никакая карта».

Александр Логачёв, сотрудник государственного банка, говорит: «Отказаться от перевода на «Мир» мы не могли, о такой опции нам никто не сказал. Хотя некоторые мои коллеги до сих пор не оформили себе «мировские» карты. Им иногда названивают с этим вопросом. По поводу возможности зачисления зарплаты на другие карты тоже не было речи, а получать в 2018 году деньги наличкой – просто смешно».

По словам Александра, оформить пластик «Мир» можно было в любом банке. «В тот момент Газпромбанк постарался привлечь к себе клиентов. Они пообещали, что, мол, вы сможете снимать без комиссий в любом банкомате; вам на карту будет ежемесячно начисляться 3% годовых на остаток; вы сможете дополнительно оформить 4 карты на себя и членов семьи. Это звучало хорошо по сравнению со Сбербанком, где изначально нельзя было даже оформить кобейджинговую карту (работающую совместно с международной платёжной системой – прим. редактора). Что в итоге: 3% на карту действительно начисляют, снимать деньги оказалось возможным без комиссии только в банкоматах-партнёрах, дополнительные карты оформить можно, но тоже только “Мир”».

Почему именно платежная система «Мир»?

Платежная система «МИР» была создана в 2014 году. Ее оператором стало АО «НСПК». Основной целью компании было создание безопасной финансовой обстановки. Система прилагает все усилия, чтобы абстрагироваться от политических и экономических факторов, которые могут оказывать влияние на ее деятельность. На данный момент сервис сотрудничает с более чем 300 банками. Для удобства использования системы специалистами компании была создана платежная карта, отвечающая российским и международным стандартам безопасности.

Использовать ее можно на территории всей России для оплаты товаров и услуг, вывода наличных, осуществления переводов, работы с платежными терминалами, мобильным приложением, управления финансами бесконтактно. По данным, полученным в 2019 году, системой выпущено более 64 миллионов карт, а использовать платежную систему. «МИР» можно теперь не только на территории России, но также в Турции, Кыргызстане, Казахстане, Крыму, Армении, Абхазии, Южной Осетии, Беларуси. Использование собственной системы безопасности позволяет применять на практике передовые достижения, защищать финансовую информацию и персональные данные клиентов.

Система MirAccept помогает упростить процедуру оплаты и защитить данные по каждой операции в отдельности. Среди дополнительных плюсов можно указать наличие программы лояльности, которая позволяет возвращать на карту до 20% потраченной на покупки суммы, а также возможность выиграть денежные призы, получить доход благодаря процентам, начисленным по остатку на счете.

Столь явные преимущества позволили платежной системе «Мир» широко распространиться по территории России и ряда ближайших стран. Что же на самом деле представляет собой эта система? Сервис «Мир» — это развод или надежный партнер, который предлагает выгодные условия сотрудничества?

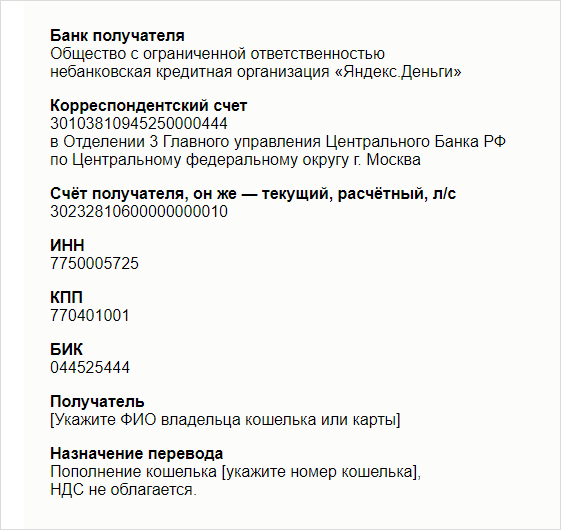

«МИР» для форекс

Конкретной информации о возможности использования карты «Мир» для пополнения и вывода средств с торгового счета форекс на официальном сайте mironline.ru не представлено. При этом карту можно использовать для проведения платежей в интернете, совершения денежных переводов. Популярность же работы с форекс-брокерами в последнее время позволяет использовать многие платежные системы для пополнения счетов и вывода денежных средств на банковскую карту.

«Мир» для бинарных опционов

Бинарные опционы относятся к операциям с высокой степенью риска. Поэтому многие платежные системы негативно относятся к их использованию. На данный момент на официальном ресурсе компании нет информации по работе с данными операциями. Однако необходимо отметить, что карту «Мир» пользователи могут свободно использовать для перевода средств, оплаты товаров и услуг как любую другую, а значит, функции ее аналогичны большинству платежных карт, выпускаемых банками на территории России.

Платежная система «Мир» для ставок на спорт

Ставки на спорт сегодня занимают одну из популярных позиций в мире азартных развлечений. В связи с этим карты «Мир» принимают многие букмекерские конторы как на территории России, так и за рубежом. Поэтому многие любители адреналина и болельщики могут воспользоваться системой для того, чтобы сделать ставку на игру.

«МИР» для покупки/продажи криптовалюты

На официальном сайте платежной системы не представлена информация о возможности использования карты для приобретения и продажи криптовалют. При этом карта позволяет осуществлять платежи на региональном и международном уровне, работает наравне с ведущими системами. Поэтому если напрямую карту использовать для приобретения критовалюты не представляется возможным, то всегда можно воспользоваться услугами посредника.

Описание карты «Мир» от «Открытия»

Для продуктов платежной системы «Мир» разработаны практически идентичные тарифные планы. Отличительная черта заключается лишь в стоимости выпуска.

Условия использования OpenCard «Мир»

OpenCard — самый популярный продукт «Открытия». Он подходит для:

- оплаты товаров и услуг;

- внесения и получения наличных в кредитно-финансовых организациях через банкоматы и информационно-платежные терминалы;

- совершения иных операций.

Платежное средство действует до последнего дня месяца, указанного на лицевой стороне пластикового носителя. Карту с истекшим сроком действия запрещается использовать.

Тарифы на обслуживание

Пластиковые карты «Мир» в банке «Открытие» обслуживаются бесплатно (кроме выпуска). Установленная комиссия — 500 руб. (данная сумма возвращается в виде бонусных рублей при достижении общей суммы покупок 10 тыс. руб.).

Возможность ее возврата не предусмотрена. В соответствии с действующими тарифами, деньги можно бесплатно снимать с карт в банкоматах «Открытия» и партнерских кредитно-финансовых организаций.

Для терминалов иных компаний предусмотрены следующие условия обналичивания средств:

- до 10 тыс. руб. в месяц — без комиссии;

- больше этой суммы — 1%, но не менее 100 руб.

Переводы, совершаемые через интернет-систему и мобильное приложение, практически всегда бесплатны. Комиссия взимается только при отправке денег в стороннюю кредитно-финансовую организацию с указанием номера платежного средства получателя — 1,5%, но не менее 50 руб.

Лимиты

Они установлены на выдачу наличных в банкоматах и кассах кредитно-финансовой организации (суммарно по всем оформленным карточным продуктам):

- до 200 тыс. руб. в день;

- до 1 млн руб. в месяц.

При этом «Открытие» оставляет за собой право в индивидуальном порядке уменьшить данные суммы до 100 тыс. руб. в день/месяц.

Также предусмотрены лимиты на количество транзакций в день:

- в интернет-системе с использованием одноразового подтверждающего кода — до 60 операций на общую сумму до 800 тыс. руб., без кода — до 2 операций (до 1 тыс. руб.);

- в мобильном приложении — до 60 операций (до 300 тыс. руб.).

Возможности карты

Карточный продукт «Мир» привлекателен тем, что позволяет получать кешбэк не только от «Открытия», но и от национальной платежной системы.

Кэшбэк для карты «Открытие»

Банк «Открытие» разработал для своих клиентов программу лояльности «Макс». При участии в ней начисляется кешбэк в виде бонусных баллов. Ими можно возмещать стоимость покупок, совершенных за последние 30 дней.

Правила начисление кэшбэка по картам «Мир» от банка «Открытие».

Правила начисление кэшбэка по картам «Мир» от банка «Открытие».

Размер кешбэка, установленный тарифным планом:

- до 3% за все покупки (до 4% для клиентов, имеющих статус «Премиум»);

- до 11% за оплату товаров и услуг, относящихся к категориям «Билеты и отели», «Рестораны и кафе», «АЗС и транспорт», и дополнительно 1% за все остальное.

Максимальный кешбэк действует в первый месяц пользования картой при активации одной из доступных категорий.

Далее его можно получать только в том случае, если выполняются 2 условия:

- пользователь хотя бы 1 раз в месяц оплачивает услуги или совершает внешние переводы, применяя интернет-банк или мобильное приложение;

- у клиента на счетах банка и группы «Открытие» хранится сумма от 500 тыс. руб.

Национальная платежная карта «Мир»: что это

«МИР» – полноценный аналог популярных зарубежных платежных сервисов PayPal и MasterCard, выполняющий идентичные функции. Главным преимуществом системы является полная государственная поддержка, что делает выгодным хранение российской валюты и предоставляет выгодные условия для обслуживания. Оплата картой доступна как на территории России, так и заграницей.

Официальные законопроекты гарантируют стабильность и долгосрочную поддержку работы такой системы. Первым из банков свои решения на новой платформе представил Сбербанк. Первые модели дебетовых и кредитных пластиковых карт были выпущены в 2015 году, а официальная программа по замене зарубежных решений на отечественное для сотрудников бюджетных сфер способствовала активному росту клиентской базы.

Оформить такую карту может любое физическое и юридическое лицо. Подробнее рассмотрим категории выпускаемых решений, способы получения, дальнейшей активации и реальные пользовательские отзывы.

Что делать, если кредитная карта «Мир» пришла по почте

Такие случаи могут иметь место, так как кредитку банк может выдавать клиенту по своему усмотрению: как по его заявлению, так и в рамках какой-либо программы. Если человек пользовался (даже один раз) услугами банка для получения небольшого займа, он может получить в подарок кредитную карту, даже если она ему не нужна.

Если гражданину без его на то согласия от любого банка пришла почтой кредитка, которая ему ни к чему, и он не намерен ею пользоваться, человек имеет право её самостоятельно сломать и выбросить.

Как правило, подобные карты нуждаются в активации через интернет или посредством звонка в банк, поэтому неактивированная карта не представляет опасности и не может привести к финансовым потерям.

Если кредитная карта использовалась но долг уже погашен, а в дальнейшем занимать деньги у банка в планы не входит, гражданину необходимо обратиться в это учреждение и оставить письменное заявление о расторжении договора на обслуживание.

Такое заявление лучше составить в двух экземплярах, лично заверить его и убедиться, что оно подписано представителями банка. После этого необходимо получить справку о закрытии кредитного счёта с наличием всех подписей и печатей. При этом карта должна быть уничтожена в присутствии владельца разрезанием на две части.

При приближении окончания срока действия карты нужно заранее позаботиться об отказе, написав заявление в банк не за месяц до истечения срока действия. В противном случае банк автоматически выпустит для пользователя обновленную карту, а в случае отказа от неё может потребовать выплату неустойки или штрафа.

От карты можно отказаться также, если человек получил её, а потом передумал, оформив отказ письменно.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

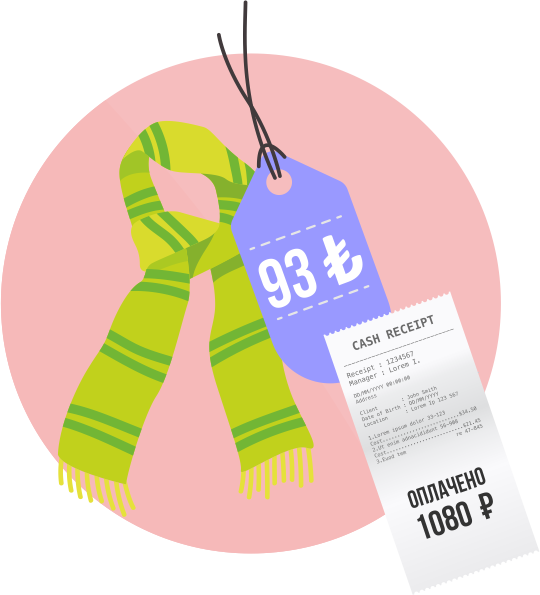

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Где можно получить карту МИР?

В банках-эмитентах на территории страны и за ее пределами. Сегодня доступно 3 вида продукта:

- дебетовая;

- классическая;

- премиальная.

Выпуск бесконтактной карты не займет много времени. Некоторые банки периодически предлагают получить бесплатно, а комиссия за обслуживание у всех разная, а тарифы периодически меняются. Ближе ознакомимся с наиболее популярными вариантами оформления такого персонального продукта.

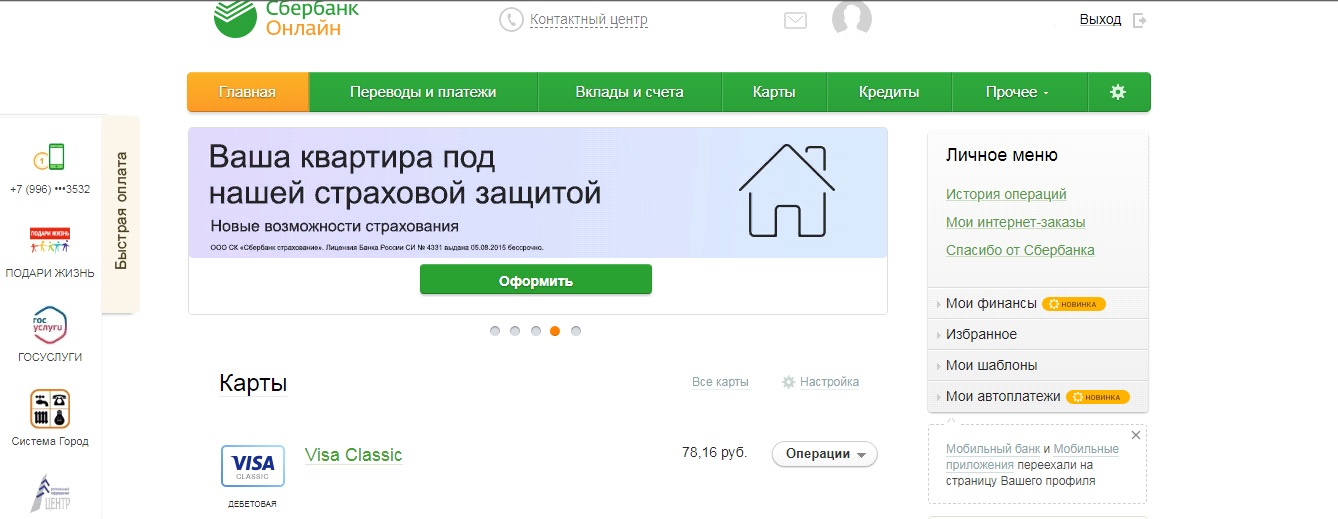

Сбербанк

Когда вам нужна карта МИР или Золотая зарплатная, для других выплат в Сбербанке, то оформляете заявку на открытие онлайн. Для получения карты «Мир» стоит отправить форму удаленно и вовсе не обязательно посещать офис. Карты выпускаются с 2016 года и рассчитываться ими можно в «Каруселе», «Пятерочке», «Перекрестке» в 56 регионах, получая бонусы.

На выбор клиентов доступны 5 разновидностей дебетовых карт. Ближе познакомлю с каждым:

- «Классическая» на 5 лет требует оплату 750 рублей за обслуживание в первый год, далее — 450 руб. Без комиссии в сутки можно снимать до 150 тыс. руб.

- «Золотая» с таким же периодом, но в год стоит заплатить 3000 руб. Без комиссии в сутки разрешено снимать 300 тыс. руб.

- «Пенсионная» на 5 лет с бесплатным обслуживанием, но дополнительные карты не предусмотрены. На остаток начисляется доход в размере 3,5%.

- «Моментальная» на 3 года, которую менеджеры оформят максимально быстро.

- «Единая карта петербуржца» выдается на 5 лет. Она удобна тем, что можно интегрировать с проездными билетами, в частности, для льготных категорий.

Можно участвовать в программе «Спасибо», получая до 30% от трат в виде бонусов. Для «ЕКП», «Золотой» и «Пенсионной» — дополнительные 5% за покупки.

Обратите внимание: снятие в банкоматах и кассах банка бесплатное, в остальных случаях – дополнительная комиссия 1%.

ВТБ

Этот банк выпускает карты с 2016 года, а к концу прошлого их количество превысило 10 млн. На текущий момент ассортимент весьма солидный:

- «Единая карта петербуржца» (бесплатный выпуск и обслуживание);

- «Мультикарта пенсионная» — обслуживание 0 рублей, кэшбек до 4%;

- «Социальная карта льготника» — отличный вариант для пособий, который также можно использовать для идентификации на сайтах госуслуг, выпускается бесплатно;

- «Социальная карта молодой мамы» с бесплатным обслуживанием;

- «Социальная карта пенсионера» с бесплатным выпуском и обслуживанием и начислением 4% на остаток;

- «Социальная карта студента», не требующая оплаты за обслуживание;

- «Социальная карта ученика», не предусматривающая оплаты за обслуживание.

Практично, что многие варианты с доступом к транспортному приложению «Тройка» и «Полису ОМС».

Почта Банк

- «Почта банк Мир» с открытием сберегательного счета бесплатно и до 6% прибыли на остаток.

- «Почта банк Пятерочка» оформляется к сберегательному счету за 1 визит в банк, дает 5500 приветственных бонусов и в 3 раза больше баллов за покупки в одноименном магазине.

Тинькофф

Этот банк славится своим быстрым выпуском карты и тем, что предлагает кэшбэк для кредитных и дебетовых категорий. Карты «Мир» выпускаются с 2016 года. На выбор представлена одна версия «Black», позволяющая получать двойной доход:

- начисления на остаток 4%;

- кэшбек до 30% и постоянно 1% за потраченные 100 рублей.

Обслуживание 0 рублей, если на карте или на депозитах есть 30 тыс. рублей. Снять в месяц можно до 600 тыс. руб. без комиссии.

Альфа Банк

Обзор кредитной карты Альфа Банк вызвал активное обсуждение, думаю и предложение от системы «Мир» не пройдет мимо вашего внимания. Начало выпуска карты — апрель 2017 года. Предложен один вариант «Classic» с бесплатным обслуживанием без различного вида условий. Можно получать 20% кэшбека за оплату в магазинах сети-партнеров. Удобно, что коммунальные платежи, мобильная связь и штрафы ГИБДД без комиссий. Курьер доставляет на следующий день с момента онлайн-заказа.

Выпускаемые карты

В рамках этой системы выпускаются следующие типы карт:

- Классические. Они именные и подходят для оплаты в интернете, оффлайновых расчетов, получения зарплаты для сотрудников бюджетных организаций. В зависимости от банка могут участвовать в бонусных программах и получать проценты на остаток. Оформление происходит на 5 лет;

- Дебетовые. Самые простые карты для офлайн и онлайн покупок, снятия наличных в банкоматах. Могут быть именными и неименными;

- Премиум. В зависимости от банка держатели этих карт получают расширенные возможности в виде увеличенного кэшбека, SMS-уведомлений, льгот и других преимуществ.

Важно! Все эти карты оформляются не только в крупнейших банках России, таких как Газпромбанк, ВТБ, Сбербанк, но и во многих других точках. Премиум карточка от Сбербанка

Премиум карточка от Сбербанка

Премиум карточка от Сбербанка

Плюсы и минусы карты МИР: практические советы

С одной стороны, такими карточками можно пользоваться только на территории России. Ее также не примут к оплате на некоторых иностранных сайтах. Нет возможности и загрузить образ карточки в смартфон для совершения оплаты в одно касание, без пластика.

Но с другой стороны, все виды карт МИР Сбербанка обладают несколькими ощутимыми преимуществами:

- Они выпускаются надежной отечественной системой. Благодаря тому, что карточки не используются за рубежом, исключается риск попадания личных данных к мошенникам, действующим в других странах.

- К тому же эти карточки в 2019 году уже начали принимать во многих банкоматах, магазинах и отелях Белоруссии.

- Ими уже можно расплатиться в сервисе Samsung Pay (пока он доступен только клиентам Почта Банка, МКБ и Альфа-Банка). Аналогичные переговоры уже ведутся с представителями Apple Pay и Google Pay.

- Карты МИР Сбербанка обслуживаются по доступной цене или даже бесплатно.

- Лимиты на снятие наличных позволяют получать достаточно большие суммы каждый день (минимум 50 тыс. руб. в любом банкомате или кассе Сбербанка).

- Благодаря программе «Спасибо» каждый клиент получает бонусы от любой покупки.

- У партнеров Сбербанка можно получать повышенный кэшбэк до 20%-30%.

- Также клиентам доступны специальные предложения от платежной системы МИР (скидки и повышенный кэшбэк у партнеров).

- Клиенты могут рассчитываться на разных сайтах благодаря коду CVV2, расположенному на обратной стороне пластика.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Рис. 2. Код CVV2 представляет собой 3 цифры, которые вводятся при совершении онлайн-покупок в соответствующее поле.

Программа «Спасибо»

Подключиться к этой программе можно бесплатно несколькими способами:

- Через банкомат Сбербанка.

- В личном кабинете Сбербанк-Онлайн.

- С помощью смс на номер 900 «Спасибо АААА», где АААА – это последние 4 цифры от номера вашей карточки.

- Через мобильное приложение (вход в Сбербанк Онлайн со смартфона или устройства компании Apple).

Программа лояльности от системы МИР

Вне зависимости от вида карты МИР от Сбербанка, стоимости ее обслуживания и других условий, каждому клиенту доступны специальные предложения от отечественной платежной системы. Например, сегодня действуют такие виды кэшбэка:

- 2% за любую покупку в магазинах «ОКЕЙ;

- 10% на АЗС.GO (покупка от 1500 руб.);

- 10% за покупку товаров Panasonic;

- 7% за первую покупку в сети «Дочки-Сыночки»;

- 6% за любую покупку на сайте ru и др.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Рис. 3. Полный список всех актуальных предложений от платежной системы МИР доступен на ее официальном сайте.

Как получить максимальную выгоду: пример расчета

Для получения повышенного кэшбэка и бонусов «Спасибо» владельцу карты следует совершать как можно больше операций (оплата товаров в магазинах и на сайтах). Например, семья тратит на еду ежемесячно 30 тыс. руб. Если приобретать товары в гипермаркетах «ОКЕЙ», в качестве кэшбэка будет постоянно возвращаться 2% от этой суммы, т.е. 600 руб. За год можно накопить 7200 руб. Эту сумму можно потратить для покупки товаров к новому году.

В другом примере можно представить, что пенсионер получает ежемесячные выплаты 30 тыс. руб., откладывает по 10 тыс. ежемесячно и тратит на еду 7 тыс. в магазинах «ОКЕЙ». Тогда за год он накопит:

- 1700 руб. за счет кэшбэка в «ОКЕЙ».

- 4200 руб. за счет процента на остаток 3,5%.

- Итого за год: 5900 руб.

К тому же как в том, так и в другом случае владельцы карточек МИР получат бонусы «Спасибо», которые также можно потратить в любое время.

Ответы на вопросы

Есть ли годовое обслуживание у карты МИР?

Зависит от банка, выпустившего ее. Обслуживание карты для пенсионеров чаще всего будет бесплатным. Для всех остальных категорий клиентов оно обычно платное. Например, первый год обслуживания карты МИР от Сбербанка будет стоить 750 рублей, последующие — 450 рублей.

Есть ли комиссия по карте МИР и в каких банкоматах можно снять деньги без нее?

Если снимать деньги в банкоматах своего банка, то комиссия взиматься не будет. При снятии наличных через банкоматы сторонних банков, комиссия будет взиматься согласно внутренним тарифам этого банка. Может быть предусмотрено бесплатное снятие наличных в пределах определенных лимитов.

Можно ли расплачиваться картой МИР за границей?

Стандартные карты МИР принимаются в Армении, Беларуси, Казахстане, Турции, Киргизии и ряде других стран. Кобейджинговые, которые выпускаются совместно с международными системами UnionPay, Maestro и JCB, принимаются в странах, где действуют эти системы

Где можно снять деньги по карте МИР?

Согласно указу президента РФ от 1 мая 2017 года, наличные с карты МИР можно снять в кассах и банкоматах любых кредитных организаций на территории страны.

Карта МИР — какого банка эта карта?

МИР — название платежной системы, такой же, как MasterCard или Visa. Выпускать карты в ней могут самые разные российские банки. Например, карты МИР предлагают ВТБ, Сбербанк, Тинькофф, Россельхозбанк и многие другие банки.

Карта МИР международная или нет?

Карта не является международной, так как она — национальное платежное средство, которое действует преимущественно на территории России.

Чем карта МИР отличается от карты Visa?

В отличие от карты МИР, у Visa есть некоторое особенности:

-

Карта активно принимается как в России, как и в других странах (кроме Крыма и ряда других подсанкционных территорий)

-

Этой картой можно оплатить любую покупку в интернете

-

Карта поддерживает бесконтактную оплату PayWave, ее можно добавить в Apple Pay или Google Pay

-

В системе предусмотрены карты с повышенным статусом с привилегиями для состоятельных клиентов банков

Как и где получить и активировать карту

Получить карту «Мир» можно в любом банке, работающем с платёжной системой. Например, банк ВТБ предлагает карты гражданам РФ в возрасте 21-68 лет, а также пенсионные карты.

Для оформления пенсионной «Мультикарты ВТБ» необходимо прийти в банк с паспортом, заполнить заявление на перевод и отправить его в Пенсионный фонд. Что касается зарплатных карт открыть «Мультикарту» можно, явившись в банк с паспортом. Если же предприятие является клиентом ВТБ, карты оформляются по запросу бухгалтерии. В других банках страны требования к открытию карт примерно одинаковы.

Активируется «Мир» банком в установленные сроки, чаще всего в течение первых же суток.

Загрузка …

Как отказаться от перехода

Несмотря на закрепленную указом обязанность перейти на национальную карту, многие граждане хотели бы отказаться от её использования. Возможно ли это?

Таким образом, если гражданин изъявляет желание получать полагающиеся выплаты наличными или на счёт без привязки к пластиковой карте, ему обязаны предоставить такую возможность.

Это можно сделать, написав заявление в бухгалтерию по месту работы с просьбой о выдаче зарплаты наличными в кассе учреждения. Законом не предусмотрено ограничение на выплату наличными, поэтому все, кто не желает ограничиваться национальной картой, могут воспользоваться такой возможностью.