Как создать портфель ценных бумаг: полное руководство и примеры

Содержание:

- Введение в инвестиционный портфель

- С чем необходимо определиться перед формированием портфеля

- Характеристики основных активов и оценка доходности

- Как начать торговать

- Основные инструменты управления инвестиционным портфелем

- Подробно о новостях

- Ценные бумаги можно купить за 500 рублей

- Нюансы вечных инвестиционных портфелей

- Анализ и покупка ценных бумаг

- Преимущества и недостатки портфельных инвестиций

Введение в инвестиционный портфель

Инвестиционный портфель — это совокупность финансовых активов с оптимальным соотношением риска и доходности для конкретного инвестора. Должен быть некий баланс между тем риском, который готов принять конкретный человек и его ожидаемой доходностью.

Главными инструментами инвестиционных портфелей являются два класса ценных бумаг:

- Акции (долевые ценные бумаги);

- Облигации (долговые ценные бумаги);

Некоторые инвесторы добавляют в свой портфель золото, но это не является идеальным решением. История показывает, что выгоднее покупать золотодобывающие компании.

Любая инвестиция несёт риски. Почти всегда доходность и риски связаны прямолинейно: чем выше доходность, тем ниже риск. Безрисковым активом можно назвать только гособлигации (ОФЗ). Их доходность задаёт минимальный уровень, который стоит ожидать от других финансовых инструментов.

Главная цель создания портфелей: заработать деньги с минимальными рисками. Например, как показывает история за 200 лет, акции растут быстрее всего, но они гораздо волатильней. В периоды кризисов стоимость акций падает на 10%, 20% и даже 50%. Если вложить в них 100% средств, то такой вариант подойдёт не для каждого инвестора, поскольку большинство не смогут спокойно смотреть на такое падение своего капитала.

Формируя инвестиционный портфель из разных классов активов, можно избежать сильные колебания своего баланса. При этом сильно не проиграть в доходности. В каких-то случаях можно даже и увеличить её.

На какую доходность можно рассчитывать? Ответить на этот вопрос однозначно нельзя. Всё зависит от структуры портфеля, а также сроков инвестирования. Например, от долгосрочных инвестиционных портфелей (от 10 лет) можно ожидать следующую доходность:

- 10-20% годовых — 100% из акций голубых фишек;

- 8-15% годовых — 50/50 из акций и облигаций;

- 7-10% годовых — 20/75 из акций и облигаций;

Если добавить в портфель другие финансовые инструменты (например, золото), то расчёт усложняется. Среднегодовой рост золота уступает акциям, но обгоняет облигации. Но дело даже не в доходности золота, а в том, что в периоды панических распродаж оно растёт, поэтому выступает в качестве хеджирующего инструмента.

- Консервативный/Доходный (доходность 10-20%). В его состав входит облигации и голубые фишки;

- Портфель роста (доходность 15-30%). Входит частично надёжные корпоративные облигации и развивающиеся компании (например, IT сектор);

- Рискованный портфель (доходность 20-50%). Входят высоко доходные рискованные облигации и акции компаний испытывающих трудности;

С возрастающей доходностью растут и риски потерь. Можно почитать интересную статью на эту тему:

Доходность и риски инвестиционного портфеля;

По времени инвестирования можно разделить портфели на:

- Долгосрочный (от 5 лет);

- Краткосрочный (до 5 лет);

При создании инвестиционного портфеля ценных бумаг оказывает влияние предполагаемые сроки инвестирования. Например, для срока 3 года и 10 лет стоит формировать немного разные структуры.

С чем необходимо определиться перед формированием портфеля

Любой инвестиционный портфель – это набор разных финансовых инструментов – вкладов, акций, облигаций, драгоценных металлов, ПИФов и т.п.

В нашей статье «Как начать инвестировать деньги: пошаговый план для начинающих» мы очень много внимания уделили необходимости создания «подушки безопасности»

А так же важности постановки целей, определения отношения к риску и выбору стратегии инвестирования. Именно эти факторы будут определяющими при формировании структуры вашего инвестиционного портфеля

Коротко напомним. При принятии решения о покупке тех или иных бумаг вы должны помнить:

- Есть ли у вас «подушка безопасности». Это запас денежных средств на случай непредвиденных обстоятельств. Так как вы не сможете предусмотреть все случаи, когда вам могут срочно понадобиться деньги, «подушка» будет выступать защитой. Например, если вы купите акции и в случае срочной необходимости вам понадобится вывести деньги с брокерского счета, продав бумаги, а в этот момент на рынке будет просадка, то вам придется фиксировать убыток. При наличии у вас страховки в виде «финансовой подушки» вы смогли бы взять средства оттуда. А потом, дождавшись роста рынка, уже продавать бумаги. Кстати, хранить такой капитал можно на депозите или в виде коротких ОФЗ.

- Цели, стратегии и сроки инвестирования. Если ваша цель, к примеру, «покупка машины через 3 месяца», то акции, да и фондовый рынок в целом, это не ваш инструмент. В такой ситуации оптимальным будет положить деньги на счет с процентами на остаток (например, у карты Тинькофф Блэк процентная ставка составит 5% годовых). Если ваша цель «накопить через 20 лет капитал для того, чтобы выйти на пенсию», то здесь можно выбирать из нескольких инвестиционных стратегий и формировать портфель из растущих и дивидендных акций. Чем точнее сформулирована цель, тем понятнее, какие инструменты использовать для ее достижения.

- Суммы и частота пополнения счета – факторы, оказывающие существенное влияние на структуру вашего портфеля. Они будут едва ли не решающими при принятии решения о покупке в случае, если сумма пополнения достаточно мала.

Характеристики основных активов и оценка доходности

В условиях фондовой биржи постоянно обращаются два вида активов:

- Капитальный актив долевого участия, представляющий долю владельца в собственности;

- Долговой актив, имеющий строго фиксированную процентную ставку с возвратом.

Классическая ценная бумага, назовём её так, имеет несколько цен, каждая из которых обладает определенной характеристикой, учитываемой бухгалтером, инвестором, экспертами аналитиками при формировании курсов. Расскажу подробнее о ценах.

Номинал – стоимость, означающая утвержденную или нарицательную стоимость, не являющаяся мерой измерения определенных свойств за исключением сферы бухучета. На мой взгляд, для инвестора эта величина достаточно бесполезна.

Ликвидация – показатель того, что предприятие может выставить на аукцион в случае прекращения деятельности. Вслед за обыкновенной или аукционной стоимостью продажи акций по максимально выгодной цене с гашением долга, остается сумма, которую принято считать ликвидационной ценой.

Рыночная стоимость – лёгкая в исчислении единица, представляющая превалирующий в области рынка курс, показатель оценки игроками стоимости отдельной акции. Умножение характеристики одной акции на число представленного в обращении объема, есть рыночная стоимость предприятия.

Рыночная цена – граница, за пределы которой акции не выходят на покупку/продажу. На практике этот показатель устанавливается торгами в условиях рынка фондов, отражая действительный номинал при предельном объеме по сделкам.

Основополагающая характеристика акции – курсовая цена, описывающая относительную величину, которая показывает, во сколько раз классика больше номинала. Расчёт производится по формуле

, где:

- K – курс акции в национальной валюте;

- P – рыночный ценник в национальной валюте;

- N – номинальный ценник в национальной валюте.

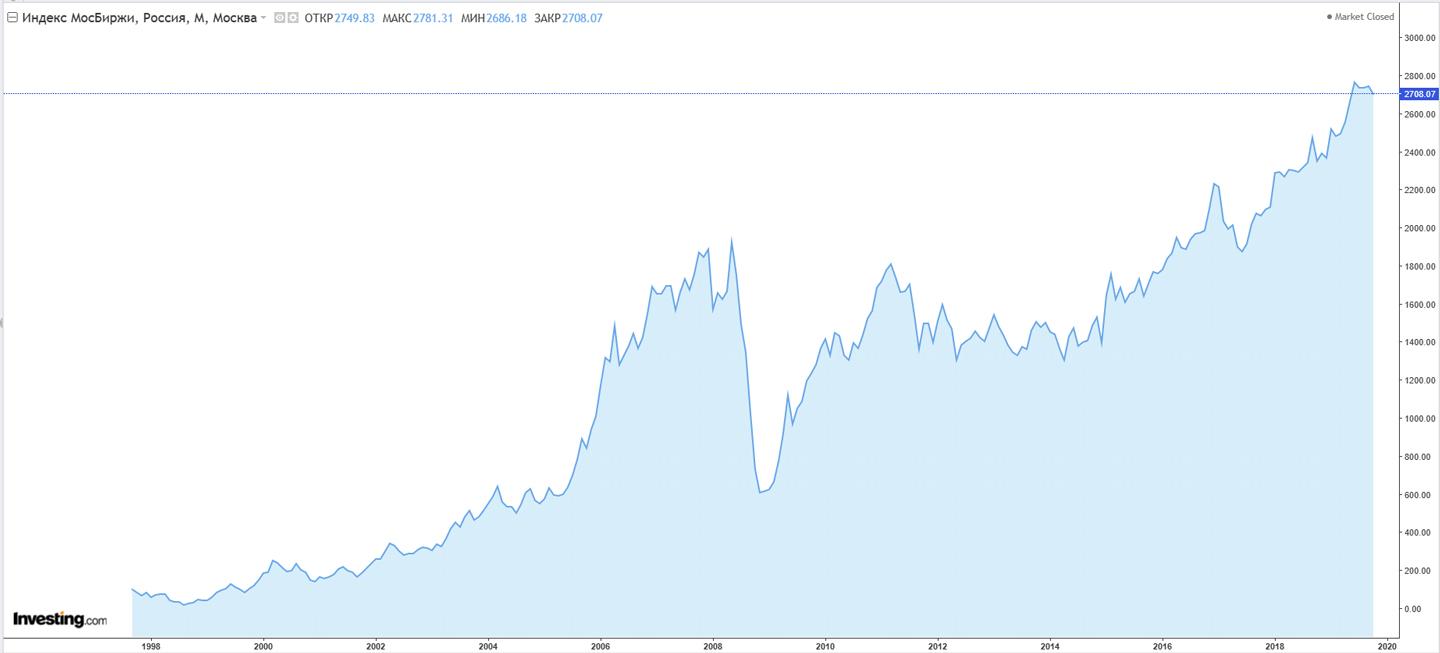

Индекс, курирующий среднестатистическую цену на акции и ценные бумаги в совокупности предприятий, принято называть биржевым индексом. Опытные инвесторы опираются на него, когда проводят оценку состояния фондового рынка и анализируют надёжность своих активов. Каждый уважающий себя предприниматель, для которого инвестирование в акции – основной вектор деятельности, имеет личный финансовый план, о котором я еще расскажу отдельно. Что же касается основных показателей акций, характеризующих инвестиционную ценность, она легко рассчитывается по формуле

, где:

- DA – процент дивидендов, зависимый от суммы годовых выплат;

- dK – изменение цены курса в единичном исчислении;

- N – номинальная цена акций в национальной валюте.

Порой показатель доходности находится для строго определенного отрезка времени. В данной ситуации изменения высчитывают по формуле

, где:

- P1 – рыночная цена на начальный период;

- P2 – рыночная цена на конечный период.

Характеристика доходности – исходная величина для расчёта общего показателя акций, которым является прибыль покупки, рассчитываемая по формуле

, где P – рыночная цена по отношению ко времени приобретения акций.

Реальные рыночные курсы по акциям различных эмитентов отличаются от действительной цены, так как на них оказывают влияние спрос и предложение по фондовому рынку. В результате, интересы инвесторов к рыночным курсам на период выпуска акций предприятий практически не подвержены колебаниям.

Стоимость одной ценной бумаги – важный показатель для каждого предпринимателя, занятого инвестиционной деятельностью, так как используется в разработке инвестиционного плана. Инвестиционная стоимость – ещё один важный критерий для акционера, потому как указывает на цену, приписываемую ценным бумагам инвесторами.

Как начать торговать

Сейчас это очень просто организовать, даже идти никуда не надо. С помощью вашего компьютера, смартфона с выходом в интернет заходите на сайт брокера. Как его выбрать я пишу здесь. Но можно выбрать любого брокера из этого перечня, они все хорошие.

Если еще не до конца разобрались с вопросом о том, кто такой брокер, то можно почитать об этом здесь.

Если выбрали инвестирование и не верите в российский рынок, то можно попробовать торговлю на американском рынке. Это все также организуется через нашего российского брокера.

Затем, открыв брокерский счет, вам нужно пройти обучение. Если вы выбрали трейдинг и спекуляции, то можно пройти обучение в моей школе Трейдинга. Но в любом случае, только пройдя обучение тем или иным способом, заводите деньги на счет и начинаете свой путь инвестора или трейдера.

Основные инструменты управления инвестиционным портфелем

Создание инвестиционного портфеля это лишь полдела, дальше им нужно управлять — следить за результатами, анализировать их и делать корректировки. Поэтому сначала стоит позаботиться об учёте инвестиций. Благодаря нему вы сможете увидеть реальную доходность своих вложений и сразу видеть активы, которые приносят убытки.

Есть два варианта ведения учёта:

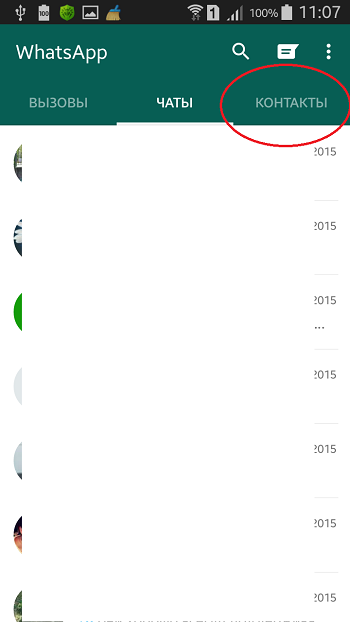

- Сайт в Интернете. Вы импортируете туда отчёты по сделкам и сайт автоматически рассчитывает все показатели — доходность, доли активов, просадки. Если выбирать из русскоязычных, то лучший вариант — Intelinvest, здесь больше всего возможностей и неплохая бесплатная версия. Благодаря партнёрству с сервисом я могу предложить читателям блога скидку 20% на полноценную подписку (по промокоду 1VYV9CMSTD).

- Электронная таблица. MS Excel и подобные программы позволяют вести удобный учёт инвестиций, но нужно иметь навыки и в идеале разрабатывать шаблон самостоятельно. Подписчикам блога я раздаю , который использую с 2013 года.

Если вы ведёте учёт инвестиций, то управлять инвестиционным портфелем становится проще. Например, можно отслеживать качество диверсификации.

Допустим, вы решили инвестировать в акции популярных IT-компаний — Apple, Amazon, Microsoft, Google и Netflix. Диверсификация такого портфеля будет слабой, потому что в нем компании из одного сектора и они обладают сильной корреляцией:

С математической точки зрения, движения цен IT-гигантов практически совпадают. Для инвестиционного портфеля это означает, что акции дублируют друг друга и в случае коррекции на фондовом рынке вы рискуете потерять деньги одновременно во всех акциях — ваши риски только растут. Компания Disney в этом примере выделяется, потому что она представляет другой сектор экономики. Она будет хорошим дополнением к портфелю IT-компаний и позволит снизить риски.

В общем, стоит разделять все активы по секторам экономики и следить, чтобы какой-то из них не обладал слишком большой долей. Имеет смысл делать диверсификацию по валютам (использовать доллары, рубли, евро и т.д.) и по странам (инвестировать не только в акции России или США).

Если вы склоняетесь к пассивному управлению инвестиционным портфелем, то к этому моменту сформируется стабильный состав инвестиционного портфеля. Через несколько месяцев одни активы вырастут, другие упадут в цене — и это подходящий момент для первой ребалансировки.

К примеру, состав вашего портфеля 50% акций / 50% драгоценные металлы, а через год соотношение изменилось до 60% / 40%. Делая ребалансировку, вы продаете часть акций и докупаете драгметаллы — и возвращаетесь к 50% / 50%.

Для чего это делается? Во-первых, чтобы портфель не отклонялся от к первоначальной стратегии. Во-вторых, ребалансировка на длинной дистанции увеличивает доходность портфеля. По сути, мы продаём часть подорожавших активов и докупаем более дешёвые. Вот график для наглядности:

В этом примере ребалансировка не сразу стала эффективной, но за 18 лет портфель с её использованием принёс значительно больше прибыли.

Также стоит использовать реинвестирование полученной прибыли, это позволяет портфелю расти еще быстрее. Как и ребалансировка, реинвестирование на длинной дистанции увеличивает доходность ваших инвестиций (благодаря эффекту сложного процента):

Последний инструмент управления инвестиционным портфелем, о котором стоит упомянуть — хеджирование рисков. Эта операция позволяет фиксировать возможные потери портфеля на прогнозируемом уровне и в редких случаях зарабатывать на падающем рынке.

Хеджировать риски портфеля можно такими способами:

- открывать короткие позиции по слабым бумагам;

- использовать опционы и фьючерсы;

- открывать противоположные сделки на других рынках.

Это уже продвинутый уровень, поэтому хеджирование рекомендуется использовать только опытным инвесторам.

В зависимости от вашей вовлечённости в процесс инвестирования управление инвестиционным портфелем также включает в себя поиск выгодных точек входа и фиксацию прибыли/убытков. Пассивный инвестор делает это редко, активный — практически ежедневно. Это всё индивидуально, подход нужно выработать самостоятельно. Экспериментируйте 🙂

Подробно о новостях

Самые важные и значимые новостные ленты, в которых содержатся сведения о результатах активной работы, слияниях и заключении судьбоносных контрактов, поступают на фондовый рынок через официальные каналы. В Англии этот вопрос курирует RNS – управление сбора и регулирования информации, принадлежащее лондонской бирже. В соединённых штатах Америки этим занимается корпорация SEC – управление ценными бумагами и биржей. Эксперты этих компаний распространяют данные, на основе которых инвесторы принимают решения. Новостная лента, оказывающая влияние на курсы акций и пресс-релизы – вот основные векторы информации, на которые следует опираться в аналитической деятельности с последующим принятием единственно верного и правильного решения.

К сожалению, официальный источник являет собой пик здания Empire State в Нью-Йорке. Доступ к напичканным информацией 150 этажам обычные инвесторы не имеют. Однако, это не значит, что важная информация всегда скрыта.

Её распространяют фирмы и организации по связи с широкой общественностью, которым инвесторы доверяют как себе. Специалисты этих компаний занимаются организацией предоставления информации аналитикам и инвесторам, которые, в свою очередь, проводят обработку информации в периоды между новостными лентами.

Немного истории

Репортёры и управляющие крупными инвестиционными центрами появились много десятилетий назад. Профессия аналитика – относительная новация. В Америке аналитики начали плодотворно работать в пик славы Уолл-Стрит, который пришёлся на 20-е годы XX века. Тогда на должности аналитика находились специалисты отдела сбора и обработки информации. На лондонской бирже первые аналитические исследования начали проводиться в 60-е годы двадцатого века. Их аудитория разрасталась по мере увеличения количества брокерских фирм и компаний инвестиционного вектора. Позже организации, специализирующиеся на управленческой деятельности в сфере инвестиционных проектов, начали открывать собственные отделы аналитики и обработки информационных каналов.

Работа эксперта аналитического отдела в условиях фондовых рынков заключается в разработке инвестиционных рекомендаций, которые затем используют клиенты и наниматели. Сегодня работа на NYSE престижна и уважаема.

Ценные бумаги можно купить за 500 рублей

— С какой суммы начинать инвестировать?

— Я всегда рекомендую своим студентам не откладывать в долгий ящик и начинать с той суммы, что есть в кошельке. На фондовом рынке есть ценные бумаги, которые можно купить всего за 500 рублей. В инвестициях главное — дисциплина и регулярность. Человек, который вкладывает даже 1 000 – 2 000 рублей в месяц, может достичь большего результата, чем тот, кто ничего не делает в ожидании, когда у него вдруг появится крупная сумма для инвестиций.

— На какие ценные бумаги имеет смысл обратить внимание сейчас и почему?

— Конечно, идеальный вариант для долгосрочной и среднесрочной стратегии — найти дивидендную акцию, да еще и с большим потенциалом роста. Но, как правило, приходится делать ставку на что-то одно. Я за портфель, где надежные дивидендные акции сочетаются с молодыми перспективными компаниями.

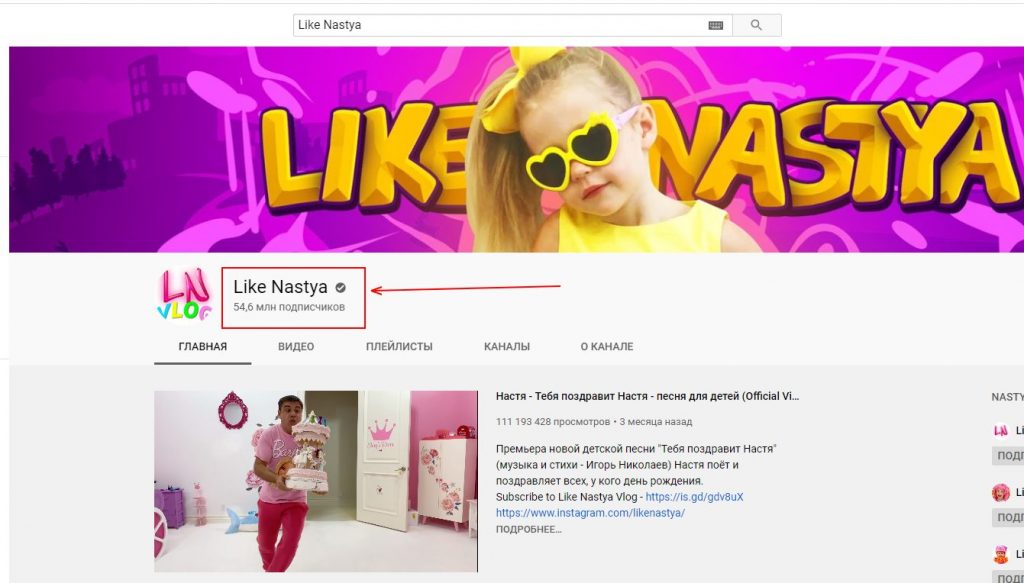

Каждый новый цикл экономики дает толчок развитию нового направления. Чтобы найти акции, которые вырастут в несколько раз, я стараюсь уловить, что станет востребованным, какие сферы экономики пойдут в рост в ближайшее десятилетие. Сейчас я делаю упор на акции компаний постиндустриальной эпохи: здравоохранение, узкоспециализированные направления IT-технологий. Это компании фармацевтики и медицинского оборудования, разработка синтетических добавок, робототехника (дроны), направление возобновляемой энергетики. Безусловный лидер в этих направлениях — США, то есть мы говорим об инвестировании на зарубежном рынке, о долларовых доходах.

Тем, кто пока не имеет такого опыта, я рекомендую обратить внимание на ETF, это достойная альтернатива. Сам по себе российский рынок — это тоже большие возможности в инвестировании

Наш рынок не так переоценен, как зарубежные, его окупаемость во много раз быстрее. Можно ли сделать на фондовом рынке России капитал? Да, конечно, можно, здесь главное — уловить эту цикличность рынка, зайти на него в правильный момент.

— Как собрать правильный портфель долгосрочных и краткосрочных вложений?

— Как я уже говорила, мои основные инструменты — это акции, облигации и ETF. С их помощью можно создать любые правильные комбинации. Чтобы поговорить предметно, отделим среднесрочную стратегию от долгосрочной.

Среднесрочная стратегия в первую очередь решает задачу сохранения денег, особенно при текущей волатильности рынка. Риск здесь неуместен, выбираем те активы, которые дадут нужную доходность, и на этом надо вовремя остановиться. Если, по вашим расчетам, нужна 5 % плановая доходность, не разгоняйтесь на акциях, выбирайте стратегию «медленно, но верно».

А вот долгосрочная стратегия — это уже возможность реализовать амбициозные цели и задачи. Здесь ограничение только одно — ваш риск-профиль. Он отвечает за подбор активов, определяет, будет у вас риск-капитал, спекуляции и другие активные методы наращивания капитала.

Долгосрочная стратегия — это как раз возможность для полноценного инвестирования в акции, здесь вы можете реализовать любое направление. Но в самом начале пути ответьте себе на вопрос: какой результат вы хотите получить. Рынок акций настолько широк, что один и тот же инструмент «акция» позволит и работать с пассивным доходом, и наращивать капитал в тысячи процентов. Добавляя к ним облигации и индексные фонды в разных пропорциях, получим бесконечное число вариаций стратегии. Поэтому я повторюсь: фондовый рынок подходит любому инвестору и дает возможность реализовать любые идеи.

Нюансы вечных инвестиционных портфелей

Стоит ли вообще пользоваться концепцией вечных инвестиционных портфелей? Это философский вопрос и для каждого ответ будет свой. Перечислим нюансы, которые стоит учитывать.

3.1. Среднерыночный доход

Вечный портфель может дать стабильную прямую роста капитала, но не стоит ждать от него какого-то сверхдохода. Сюда стоит вкладывать крупные суммы. Если вложить сюда буквально сто тысяч рублей, то шансы увидеть на счёте 1 млн рублей в ближайшие 10 лет почти нулевые.

Как было уже сказано, среднегодовой рост таких портфелей 5-10% годовых в долларах. В рублях будет немного больше.

3.2. В портфеле периодически будут дорогие активы

Из-за того, что рыночная конъюнктура постоянно изменяется, то не имеет особо смысла действовать строго по процентному распределению в портфеле. Например, зачем держать 25% золота в портфеле, если оно дорожает уже 1-3 года подряд? Любая тенденция заканчивается. Сырьевые циклы не могут длится очень долго. Обычно бум заканчивается за 5-7 лет. После чего экономика впадает в стагнацию, а цены на сырье падают.

3.3. Зависимость от ключевых ставок

Доходность будет зависеть от действующих ключевых процентных ставок ЦБ. От их значений зависит доходность по облигациям. Почти во всех портфелей их процент довольно большой.

Предложенные выше портфели были предложены в периоды, когда процентные ставки даже у ФРС были 3-7%. На момент 2020 г. ставка ФРС почти ноль. Такая тенденция по всему миру. Есть ли смысл хранить деньги под 0,5% годовых в трежерис? Да, это самые надёжные ценные бумаги в мире, но фактически прибыли никакой нет. Вероятно всего, что нет. Надёжнее тогда просто хранить капитал в деньгах.

Из-за действий ЦБ со снижением процентных ставок, облигации потеряли интерес для инвесторов. Гораздо выгоднее брать дивидендные акции, которые платят 3-6% годовых в долларах. Если мы говорим про российский рынок, то здесь можно найти акции с дивидендом 7-10% годовых.

Дивиденды по российским акциям — доходность и размер;

Времена меняются, поэтому вечный портфель и его большая доля в облигациях будут не самым эффективным вложением.

3.4. Подойдут не для всех

Вечные портфель подойдёт больше для инвесторов старшего поколения. Им нет необходимости получать большую прибыль от инвестиций, зато надёжный сглаженный рост кривой капитала для них только хорошо.

3.5. Регулярная ребалансировка

Все предложенные варианты предполагает ежегодную ребалансировку. Для частного инвестора эта процедура крайне не удобна, поскольку:

- Есть затраты на комиссии брокеру;

- Из-за фиксации прибыли появляются налоги;

- На это нужно уделять время;

Есть вариант не делать ребалансировку специально. Для этого нужно просто направлять новые пополнения (если они есть), прибыль по купонам и дивидендам в докупку тех активов, доля которых уменьшались.

Анализ и покупка ценных бумаг

Фондовый рынок – гигантская аналитическая машина, работающая в безостановочном режиме, 24 часа в сутки. Успех ваших инвестиций всецело зависит от информации о минувшей и будущей доходности акций. Работая в условиях международного рынка, бизнесмен отслеживает биржевой курс, располагает нужной ему информацией о том, что происходит в том или ином мировом регионе. К примеру, если американское правительство утверждает законодательное ограничение на деятельность предприятий по производству сигарет, это отражается на стоимости сигарет во всех мировых регионах. Если в африканской республике произошёл взрыв нефтяной вышки, фьючерсы на нефть в одночасье взлетают. Это аналитика – умение отличать устаревшие неактуальные данные от свежих новостей.

Старые новостные ленты, уже инициировавшие изменение курса, более не актуальны, а вот новые данные, описывающие будущий рост, только планируют произвести перемены. Задача – проанализировать имеющиеся сведения, применяя собственные методики, одновременно с этим приняв участие в социальном опросе среди коллег, в результате которого тоже происходят определенные изменения, о них позже. Вновь появляющиеся новостные ленты приводят к борьбе за извлечение выгоды. В свете данной теории рынок представляет собой площадку конкурентной борьбы инвесторов за актуальную информацию. Когда долгое время ничего существенного не происходит, рынок уходит в тихую фазу, с возникновением нового движения, продиктованного информационным импульсом, он вновь разгорается.

Лучшие данные позволяют провести высококачественную аналитику с последующим извлечением выгоды при отклонениях курса на бирже от уровня покупки. Покупая или продавая, некоторые инвесторы лишают коллег шанса выиграть на курсовой разнице, как бы подталкивая курс к точке невозврата. Результат такой игры обычно положительный, потому что показатели прибыли и курсов склонны к постоянному росту.

Общеэкономическое увеличение прибыли фирм и курсов с равными условиями растёт. К сожалению, на практике, это понимание ситуации никак не облегчает деятельность предпринимателя. Принятию радикального решения о покупке или продаже способствует уверенность в правильности совершаемых действий.

Преимущества и недостатки портфельных инвестиций

Начнем с самого главного вопроса: преимуществ и недостатков портфельных инвестиций. Начнем с позитивного.

Преимущества

Ликвидность. Первое и самое главное преимущество портфельных инвестиций в ценные бумаги – ликвидность вложений. В большинстве случаев, инвесторы вкладывают свои деньги в высоколиквидные или среднеликвидные ценные бумаги, благодаря чему, в случае надобности могут легко от них избавиться без существенной потери стоимости (а часто и с прибылью).

Но это касается далеко не всех ценных бумаг. Несмотря на то, что они обращаются на бирже ежесекундно, на некоторые ценные бумаги спрос может быть только через 2-3 дня, а то и больше. Но к этой категории относятся малоизвестные компании, которых никто не знает. К ним очень низкое доверие, их бумаги покупают с большой опаской, но при этом вложения часто оправдываются.

Открытость. Рынок ценных бумаг достаточно открыт для широкой публики. Это касается как механизмов ценообразования, так и объемов торговли. Здесь не нужно самостоятельно изучать статистические данные, для того чтобы определить, по какой стоимости нужно будет продавать ту или иную бумагу (в отличии любимого в России рынка недвижимости). Это все находится в открытом доступе для любого человека – достаточно зайти на сайт Московской биржи.

Именно открытость позволяет видеть даже самому неосведомленному человеку несколько факторов: динамику цен от периода к периоду, объем вложений в ту или иную ценную бумагу, а также спред – разницу между ценой покупки и продажи.

Эти данные всегда придаются огласке, поэтому каждый может оценить эффективность вложений. Чего нельзя сказать о других видах инвестиций вроде недвижимости, бизнеса, инвестиционных фондов или банковских депозитов. Механизмы ценообразования там более туманны, а цены колеблются в зависимости от странных факторов.

Доходность. Ценные бумаги можно сразу отнести к высокодоходным финансовым инструментам. Причем акции, как один из самых доходных видов ценных бумаг, могут принести деньги сразу в двух случаях: при выплате дивидендов и при увеличении стоимости самой бумаги.

И если смотреть на дистанции, вложения в акции приносят своим инвесторам огромную прибыль в случаях, когда неизвестная компания врывается на рынок.

Простота в управлении. Ценные бумаги хороши еще и тем, что можно купить высоконадежные акции и просто-напросто забыть о них на какое-то время. На ваш банковский счет будут поступать дивиденды, без непосредственно вашего участия.

Тем не менее это палка о двух концах. С одной стороны, вы имеете достаточно неплохой пассивный доход, но с другой – при грамотном управлении доходность возрастет в разы.

Но помимо преимуществ, у портфельных инвестиций в ценные бумаги есть и ряд минусов.

Недостатки

Рискованность. Главное правило финансов – чем выше риски, тем выше доход. А если ценные бумаги являются высокодоходным активом, значит и риски там будут соответственно высоки.

Требования к знаниям. Лезть без базовых знаний на рынок ценных бумаг сродни самоубийству. И это не потому, что на РЦБ находятся одни акулы, которые готовы сорвать куш с новичка. Это стереотип. Просто без базовых знаний, даже при достаточном везении, вы очень быстро спустите весь инвестиционный счет, так и не увеличив свой капитал.

Инвестиции в РЦБ можно сравнить с покером. Даже у самого везучего игрока, который не знает теории, лишь базовые правила игры, настанет тот момент, когда его попросту задавят опытом. Вам не может вечно везти, поэтому без теоретической базы там делать нечего. Тем более, если вы не обладаете сумасшедшим везением.

Анализ. Это самая большая проблема. Неспособность многих людей анализировать ситуации может просто-напросто погубить их инвестиционный счет. Для того чтобы грамотно инвестировать, не нужно обладать огромным багажом знаний и специальными умениями. Достаточно правильно выстраивать причинно-следственные связи.

Но при этом большинство инвесторов об этом забывают. Грамотный анализ позволит вам выявить негативную тенденцию за несколько дней до её начала, минимизировать риски и получить максимальную прибыль даже в момент, когда рынок летит вниз.