Как приумножить деньги за короткий срок

Содержание:

- Индивидуальные инвестиционные счета (ИИС)

- Приобретение акций

- Как сберечь деньги?

- Подробности темы

- Формула заработка денег

- Приумножая деньги, вы заботитесь о своем будущем

- ТОП-7 способов приумножения денег

- Покупка драгоценных металлов – популярный способ инвестирования

- Правила инвестирования

- Альтернативные способы инвестирования

- Как начать копить деньги при маленькой зарплате

- Как накопить деньги?

- Недвижимость для сдачи в аренду

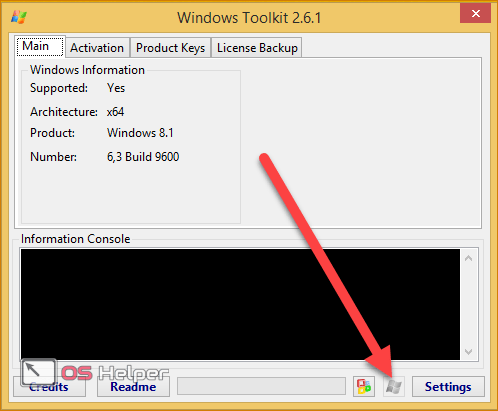

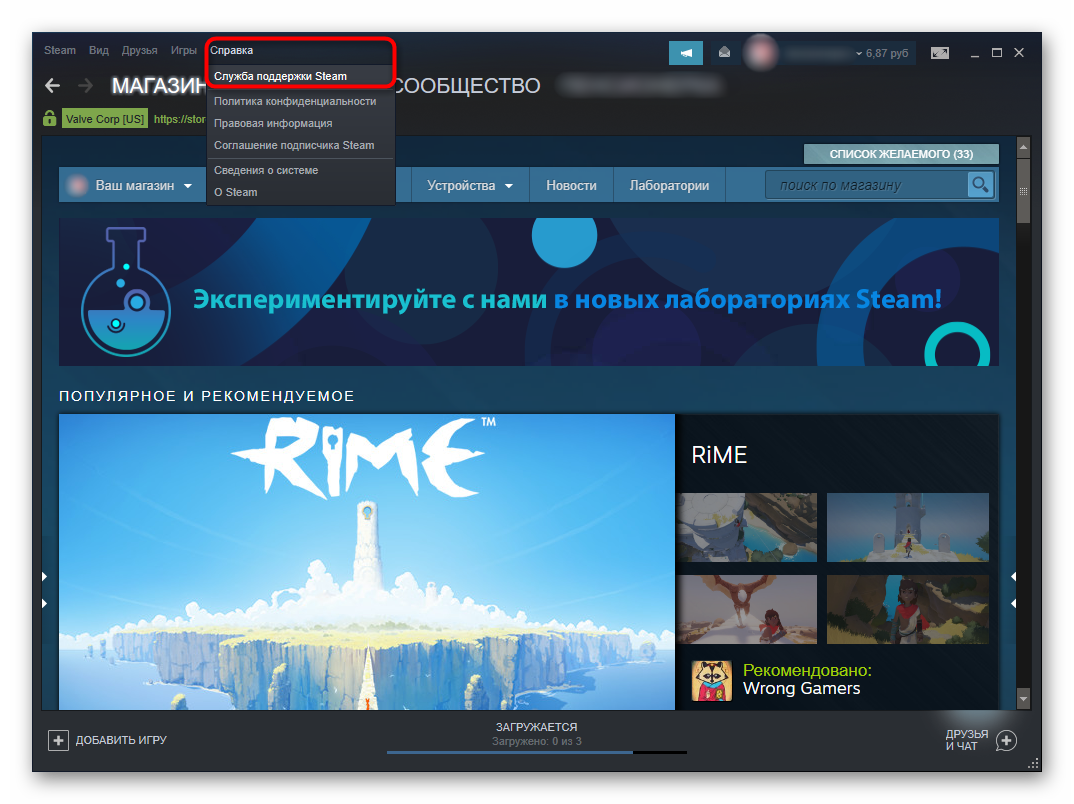

Индивидуальные инвестиционные счета (ИИС)

Разновидность торгового счета. Владелец может реализовать ЦБ и пользоваться остальными торговыми инструментами, включая акции с американских площадок. Доходность зависит от знаний и опыта трейдера. Открыть счет поможет лицензированный брокер.

Особенности системы ИИС:

- Гражданин вправе открыть один счет. Нельзя распределять свой бюджет по нескольким. Исключение – оформить их на данные родственников или деловых партнеров.

- Использование разных зарубежных торговых инструментов. Например, сырьем, ЦБ. Транзакции происходят благодаря местным представителям – отечественным биржам.

- Единственная валюта счета – рубли.

- Ограничения в пополнении. Годовая сумма – миллион рублей, это максимальный порог.

- Единственный выбор. Тип ИИС пользователь определяет раз, впоследствии изменить решение нельзя.

Получается, держатель счета может вкладывать туда небольшие суммы, что делает систему ИИС доступной большинству.

|

Наименование портфеля |

Годовая доходность |

Инвестиции (минимальные, рубли) |

|

«Доходный ИИС» |

94,7% |

400 000 |

|

«Независимый ИИС» |

43,6% |

300 000 |

|

«Сберегательный ИИС» |

30,8% |

300 000 |

Плюсы и минусы

Основной плюс – нет обязательств. Наподобие депозита, открытого в банке. Хозяин решает сам, пользоваться счетом или нет. Обслуживание бесплатное, может пустовать некоторое время.

| Преимущества |

Недостатки |

|

Налоговая льгота – 2 варианта. 13% вычет за все годовые взносы (максимальный размер его 52000 рублей), осуществляется ежегодно. |

Временные ограничения. Пользоваться льготами могут владельцы после трехлетного срока. Сэкономить можно – достаточно открыв счет, выждать положенные 3 года. |

|

13% вычет, производимый 3 года. Освобождение владельца от налогообложения, если он закроет счет, когда 3 года пройдут. Размер вычета в принципе не ограничен. |

|

|

Налоговые расходы будут рассчитаны согласно вносимой клиентом сумме. |

Приобретение акций

Инструмент сложный, доступен лишь профессионалам. Конечно, финансисты ищут клиентов, предлагая им выгодные вклады. Когда человек передает средства другому, тот осуществляет финансовые операции и полученную прибыль отдает владельцу. Сам получает оплату или % с доходов. Это рискованно, среди таких финансовых консультантов много мошенников. Однако, приобрести акции реально. Многие компании специально объявляют аукцион, продавая ценные бумаги. Например, им требуются дополнительные вложения при расширении дела или создании отдельного направления производства.

Перспективные ценные бумаги

|

Наименование компании — акционера |

Стоимость акции (рубли) |

|

PayPal (PayPal Holdings, Inc) |

6 842,03 |

|

The Procter & Gamble Company |

6 745,26 |

|

Visa Inc |

10 169,83 |

|

Microsoft Corporation |

7 747,85 |

|

Starbucks Corporation |

4 893,62 |

|

Amazon.com, Inc. |

118 863,07 |

|

Verizon Communications Inc. |

3 771,02 |

|

Netflix, Inc |

23 670,67 |

|

Alphabet Inc. Class C (Google) |

77 774,07 |

| Pfizer Inc |

2 729,07 |

За получаемую с акций прибыль, владелец платит налог. Его удерживает брокер – 13%. Это происходит сразу и инвестору деньги приходят после вычета. Для расчета величины налога учитываются расходы, понесенные клиентом, когда он покупал акции.

Плюсы и минусы

Данный вариант позволяет выгодно вложить деньги. Он понятный, используется давно. Человеку достаточно купить несколько ценных бумаг, затем правильно распорядится ими.

|

Преимущества |

Недостатки |

|

Приобретение и последующая продажа акций выгоднее остальных торговых инструментов. |

Волатильность (изменчивость) ЦБ. Стоимость их не обязательно вырастает. На это сильно влияет атмосфер рынка и внутренние факторы предприятия. |

|

Зачастую годовая прибыль успешного инвестора — все 100%. Причем курс акций нередко формируется отдельно, не завися от возможной инфляции. |

Хоть инвестор считается совладельцем предприятия, свою прибыль она распределяет сама. Покрывает насущные расходы – аренда, зарплата работникам, расчеты с имеющимися поставщиками. Остатки достаются держателям ЦБ. |

|

Количество ценных бумаг определяется лишь их владельцем. Можно стать совладельцем/партнером компании, чьи бумаги человек приобрел. Соответственно, получать ежемесячно часть ее дохода. |

Нельзя потребовать компанию показать отчетность и проследить, как распределяется получаемая прибыль. Акции – не власть, а возможность иметь % дохода. |

|

Основная часть бумаг сохраняет ликвидность. Ее можно перепродавать, покупать снова. |

|

|

Курс акций – вещь нестабильная. Может неожиданно падать, и быстро вырасти. Стоит отслеживать такие изменения, своевременно подстраиваться. |

|

|

Прибыль формируется по 2 разным направлениям – дивиденды и доходы, приходящие от прироста общего капитала. Если компания – акционер растет, соответственно увеличивается и стоимость ее ЦБ. |

Как сберечь деньги?

Первые накопленные сбережения — это большое искушение. Получая в руки большую сумму, почти каждый человек вспоминает о том, что телефон или машину давно уже пора обновить, а в квартире много лет не делался ремонт. Но непредсказуемость обстоятельств заставляет понять, что финансовый запас нужно иметь. Более того, стоит разобраться не только в том, как его создать, но и в том, как правильно приумножить деньги. Есть несколько проверенных советов:

- Накопленные в результате откладывания 10% прибыли средства нельзя тратить ни при каких условиях. Когда размер этих сбережений достигнет размера личного дохода за 4–6 месяцев, нужно положить их на депозит, чтобы защитить от инфляции;

- Как только резервный фонд будет сформирован, следует приступать к накоплению капитала для инвестирования. Эта сумма может быть небольшой, в пределах 20–30 тысяч рублей, поскольку сегодня есть много доступных для новичков инструментов;

- В вопросе о том, как приумножить капитал, советы окажутся бесполезными, если поддаваться на уловки маркетологов и постоянно совершать импульсивные покупки. Некоторые имеют привычку тратить остаток денег за день до зарплаты;

- Любую покупку нужно стремиться совершить за счёт своих средств, без привлечения займов. Дело в том, что ставки по депозитам намного меньше процентов по кредитам. Поэтому заёмщик теряет больше, чем зарабатывает;

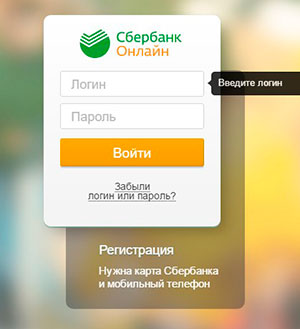

- Следует отказаться от привычки оплачивать всё картой или с помощью телефона. Если не держать в кошельке живые деньги, то можно и не заметить, с какой скоростью они тратятся на разные безделушки;

- Крупные расходы желательно планировать заранее, распределяя их во времени. В противном случае личный бюджет просто не выдержит такой нагрузки. Например, одежду и обувь лучше покупать заранее, на сезонных распродажах;

- Если от банковской карты отказаться нельзя, следует научиться ею пользоваться. Нужно узнать о правилах обслуживания счёта, выяснить длительность льготного периода, ознакомиться с выгодными предложениями банка по возврату средств;

- Собираясь заняться инвестированием, не стоит оставлять основную работу. Никто не может предсказать успешность вложения денег, да и выход на приемлемый уровень дохода может занять несколько лет. На этом этапе без зарплаты не продержаться.

Подробности темы

Накопительное страхование

…— это сочетание накопления денег и вместе с этим, финансовая защищенность денежных средств на период действия страховки. Для оформления страхования необходимо обратиться в надежную страховую компанию, где составляется финансовый план, в соответствии с которым вы, в определенное время вносите деньги.

Капитал пополняется и работает. При этом, ваше здоровье и жизнь защищены на всем периоде действия страхования, а в конкретное время вы сможете получить все накопленные средства. Надо отметить, что если в промежуток времени действия страховки вы попадете в больницу и лечение займет более одной недели, то в этом случае вы получите денежную компенсацию за потерю трудоспособности.

Рисковое страхование

….заключается на конкретный срок и предусматривает страховые выплаты по травмам, полученным в результате несчастных случаев. Однако, нужно понимать, что если страховой случай не возникает, то вложенные деньги вы потеряете.

Вкладываясь в драгоценные металлы, вы обезопасите свои финансы от инфляции. Наиболее популярные способы инвестирования в драгоценные металлы — приобретение золотых слитков, покупка акций. Можно покупать золотые или серебряные монеты, они значительно дешевле слитков и, соответственно, доступнее в покупке.

Вкладываясь в драгоценные металлы, вы обезопасите свои финансы от инфляции. Наиболее популярные способы инвестирования в драгоценные металлы — приобретение золотых слитков, покупка акций. Можно покупать золотые или серебряные монеты, они значительно дешевле слитков и, соответственно, доступнее в покупке.

Если вы обладаете значительным капиталом, то хорошим вложением свободных финансов можно считать покупку антиквариата (картины, старинные вещи, представляющие культурную или историческую ценность).

Совершают такие приобретения на специальных аукционах и выставках, кроме того, можно купить антиквариат в специализированных магазинах.

Совершают такие приобретения на специальных аукционах и выставках, кроме того, можно купить антиквариат в специализированных магазинах.

Но в данном случае присутствует риск приобрести подделку, поэтому прежде, чем совершить покупку, нужно проконсультироваться со специалистами в этой области (экспертами). Положительным моментом в данном случае является постоянной увеличение цены с каждым годом.

Инвестиции в коллекционные вещи

…тоже приносят значительный доход. Это могут быть вещи известных людей (актеров, спортсменов). Они не относятся к антиквариату, но имеют огромную ценность для фанатов этих людей. Ценителей таких вещей и покупателей без проблем можно отыскать в интернете.

Для тех, кто увлечен спортом и разбирается в спортивной аналитике есть возможность заработать на ставках в букмекерских конторах. Конечно, в данном случае, простое угадывание результата вряд ли принесет стабильный доход, поэтому стоит потратить время на изучение вида спорта, анализа игр, возможностей игроков и т.д. Ну и к выбору букмекерской конторы тоже следует подойти серьезно – навести справки о ее репутации, размерах коэффициентов и т.д.

Продажа товаров через интернет

Можно рассмотреть простой метод приумножения денег – продажа товаров через интернет. Это не значит, что вы должны совершать оптовые закупки товаров и держать их на складе. Вы просто можете выполнять роль посредника между продавцом и потребителем (покупателем).

Смысл состоит в том, что вы ищите покупателя и сводите его с продавцом для заключения сделки. При заключении сделки вы получаете свой процент. Ваш доход зависит от размера проданного товара и комиссии, которую выплатит продавец.

Формула заработка денег

Если вспомнить многочисленные истории успеха, то несмотря на разные сюжеты, в них можно найти много общего. Можно даже попытаться вывести формулу, которая подскажет что же нужно для того, чтобы разбогатеть. При этом в данном разделе статьи вы не увидите фраз, что залог будущего богатства — появление на свет в семье долларового миллионера. Абсолютно каждый из нас, несмотря на происхождение, пол, вероисповедание и прочие факторы, может достичь богатства и успеха.

Первое, что нужно иметь для того, чтобы стать в будущем успешным человеком — желание им быть. И тут попрошу не путать с банальными мечтами «вот бы мне миллион!». Человек должен иметь конкретную установку, не просто мечтать, а именно быть полностью уверенным, что в этом его предназначение и он, вопреки обстоятельствам, действительно сумеет достичь желаемого.

В то же время, просто желание иметь деньги не сотворит чуда и не наполнит ваши карманы до отказа банкнотами. Необходимо выделить время на воплощение своей мечты и прилагать усилия. Будьте готовы к тому, что зачастую вы можете оставаться без выходных, отпуска и даже элементарного сна. Позже, когда вы встанете на ноги, это все появится и с лихвой окупится, но работать на износ следует быть готовым.

Еще один важный момент для тех, кто готов зарабатывать по-крупному и менять свою жизнь к лучшему — вам потребуются инвестиции. Вы можете избрать для себя деятельность, которая не требует прямых вложений, но в любом случае, рано или поздно, вы столкнетесь с какими-либо затратами. Эти правила обязательны для выполнения тем, кто ставит перед собой глобальные цели по заработку. Если же вы желаете получить такой-сякой доход, то тут можно обойтись и без ущемления собственных потребностей — достаточно просто выбрать один из простых способов, перечисленных ниже.

Приумножая деньги, вы заботитесь о своем будущем

Я от многих читателей слышала жалобы.

Вот, вы постоянно твердите: пробуй, зарабатывай, начинай свое дело, инвестируй и т.д.

Но как, мол, это сделать, не имея стартового капитала.

Так что оставьте свои пустые советы, Юля, для тех, кто уже родился буржуином, а мы, бедные-несчастные пролетарии, так и будем прозябать на минимальную зарплату.

Конечно, наличие стартового капитала очень облегчает жизнь, но не обязательно ждать, пока крупная сумма упадет вам на голову. Ее вполне можно за несколько лет насобирать и самостоятельно, даже получая среднюю зарплату.

Главное – правильно планировать месячный бюджет.

К тому же, вы никогда не знаете, какие планы на вас имеют высшие силы.

Вот представьте: завтра вы выиграете в лотерею, получите наследство или неожиданно найдете чемодан с баксами.

Но вы совершенно не готовы к такому подарку судьбы и абсолютно не знаете, как приумножить деньги.

И что дальше? Побежите растрачивать свой шанс на тряпки и бытовую технику?

Именно так поступил один наш родственник три года назад.

Выиграл он, правда, в лотерею не миллион, но 40 тыс. гривен вполне бы хватило, чтобы обеспечить себе безбедное будущее.

В крайнем случае, можно было бы инвестировать в себя: купить хорошее авто, взяв на оставшуюся часть суммы кредит, начать какой-то бизнес, подумать об ипотеке или съездить с женой за границу.

Так нет же ж!

Все растеклось на фигню.

Ну, вот зачем в съемной квартире новые диваны?

Или зачем жене, работающей продавцом в супермаркете, жилетка из норки?

А сыну-балбесу навороченный телефон?

Очнулся он, когда денег практически не осталось.

Теперь опять сидит-ноет: «Ах, я такой бедный! Ах, мне бы шанс все исправить! Ах, почему я выиграл так мало! Ах…».

ТОП-7 способов приумножения денег

Как я уже говорил, способов приумножить деньги, существует большое количество. Выбор зависит не только от личных предпочтений, но и от того, каким образом вы хотите получить прибыль, с какой периодичностью, это будет дополнительный источник дохода или хотите получить все выплаты сразу, от того на какой период готовы «заморозить» вложенные средства.

- Банковский вклад. Это самый популярный способ инвестирования ваших денежных средств. Он является еще и самым надежным, но, к сожалению, не очень выгодным. Так как проценты, которые сегодня банки предлагают по сберегательным вкладам, едва покрывают инфляцию. Тем не менее это хороший вариант сохранения ваших средств и накопления на финансовую подушку безопасности или какую-то крупную покупку. К более выгодным вложениям в банк можно отнести вклады в валюте или покупку драгоценных металлов. Стоит понимать, что валютные вклады довольно рискованные вложения, необходимо довольно хорошо разбираться в ситуации на мировом рынке, чтобы понимать перспективы изменения курса. Покупка же драгоценных металлов более консервативный способ вложения денег. Цена на золото и другие металлы более-менее стабильна и постоянно растет, но довольно медленными темпами. То есть это тоже больше способ сбережения средств, чем их приумножения.

- Недвижимость. Если у вас на руках существенная сумма денег, то оптимальным вариантом ее долгосрочного приумножения может стать покупка недвижимости. Недвижимость всегда пользовалась повышенным спросом, цены на нее постоянно растут. Поэтому, покупая квартиру или другую недвижимость, риск потерять деньги практически отсутствует. Одни их самых выгодных вложений – это вложение в строительство на начальных этапах, так квартиру можно приобрести раза в полтора ниже, чем готовое жилье. Приобретенную квартиру можно сдавать в аренду и превратить ее в источник дополнительного дохода.

- Покупка и продажа ценных бумаг. Быстрого и большого дохода от покупки ценных бумаг так же ожидать не стоит, но это хороший инструмент надежного вложения денежных средств на долгосрочную перспективу. Для покупки ценных бумаг достаточно стартового капитала в 50-100 тысяч рублей.

- Создание собственного интернет-проекта. Это потребует дополнительных знаний в сфере продвижения в интернете, маркетинга, работы поисковых систем и построения своего сайта/проекта/ведения социальной сети. Но при должном подходе принесет через определенное время хорошую финансовую отдачу. Если говорить о собственном сайте, то все вложения складываются из оплаты хостинга, покупки домена, заказа статей на сайт. На первую прибыль можно рассчитывать не ранее, чем через полгода. Для ускорения процесса стоит разобраться в особенностях сео-продвижения в поисковых системах или привлечь соответствующего специалиста. Строго говоря, проект даже не обязательно создавать самостоятельно, можно вложить свои деньги в какой-то развивающийся старт-ап в этой сфере.

Вот 7 способов инвестировать деньги. На мой взгляд самыми актуальными всегда будут инвестиции в себя и свои проекты, это не требует больших финансовых затрат по сравнению с отдачей, которую можно получить. А самое главное, что такие инвестиции никогда нельзя потерять, они навсегда останутся с тобой.

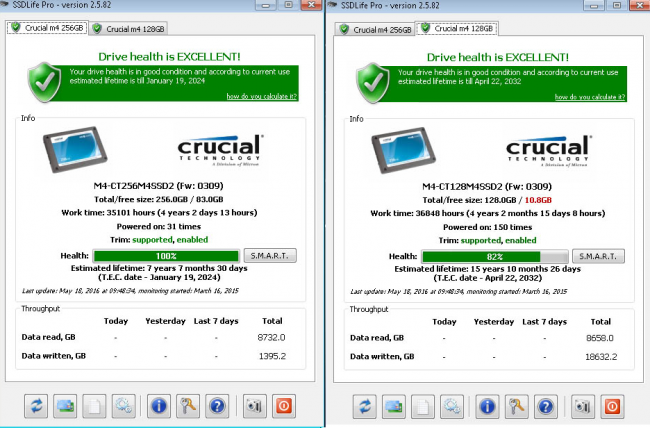

Покупка драгоценных металлов – популярный способ инвестирования

Вложение в золото имеет ряд неоспоримых преимуществ. Главной особенностью является тот факт, что цены на золото практически никогда не падают. Драгоценные металлы всегда ценились и продолжают цениться. Это означает, что риски сведены к минимуму.

Курс акций и облигаций зависит от множества факторов, которые практически не влияют на стоимость золота. Основными факторами, влияющими на курс драгоценных металлов, являются спрос и объем предложения. В целом это очень надежное вложение денег.

Приобретение золотых металлов происходит несколькими способами и каждый из них имеет свои особенности. Основные способы покупки:

- Золотые ювелирные украшения;

- Монеты, содержащие в себе драгоценный металл;

- Банковские золотые слитки;

- Приобретение драгоценного металла на бирже;

- Обезличенные металлические счета.

Уровень последующего дохода от перечисленных способов значительно отличается, но это не значит, что эффективен только один из них. К примеру, понижение стоимости на золото сильно отразится на слитках, при этом золотые украшения не потеряют в цене. Есть и обратная ситуация, при повышении стоимости золота, слитки принесут в два раза больше дохода, чем украшения.

Как приумножить деньги без риска, инвестируя в золото

Наиболее простым способом является приобретение золота в банках. Для этого достаточно иметь паспорт и достаточную сумму денег. Кроме того, покупка будет храниться в надежном месте под круглосуточной охраной.

Банки предлагают слитки разной массы. Приобретение маленьких слитков практически не целесообразно. Это связано с тем, что цены на драгоценный металл повышаются достаточно медленно. Следовательно, при продаже небольшого слитка, доход будет минимальным. Уровень дохода растет пропорционально с объемами продаж.

Инвестиционные монеты

Среди многочисленных способов приумножения капитала, многие предпочитают вкладываться в инвестиционные монеты. Впрочем, это неудивительно. Подобный метод является достаточно эффективным. В некоторых случаях можно умножить свой капитал в два раза.

Помимо плюсов, существуют и некоторые недостатки

Дело в том, что при последующей продаже, банки уделяют огромное внимание состоянию монет. Даже незначительная царапина сильно отразится на стоимости монеты

Кроме этого, металл со временем темнеет и теряет первозданный блеск, что также отражается на оценке.

Ювелирные украшения

Перед тем, как приумножить деньги при помощи ювелирных украшений, необходимо все тщательно взвесить. Основная проблема состоит в том, что при покупке золотых изделий, инвестор в большей степени платит не за массу, а за ювелирную работу. Если впоследствии продавать изделия по весу, получится не доход, а значительные убытки.

Подобный способ инвестиций имеет право на существование, если у инвестора есть возможность продать украшения в ювелирные магазины или другие точки сбыта. В противном случае можно понести убытки.

Что такое обезличенные металлические счета?

Это способ инвестирования, который стремительными темпами набирает популярность. В данном случае идет речь о счетах, на которых хранится золото. Это можно сравнить с безналичными денежными средствами, только здесь на счету хранятся не деньги, а драгоценные металлы. Как и любое инвестирование, ОМС имеет свои плюсы и минусы. К положительным сторонам можно отнести отсутствие налогооблажения при проведении операций, а также получение дополнительного дохода в виде процентов на остаток. Что касается минусов, то это отсутствие госгарантий. Поэтому данный способ не лишен рисков

Торговля драгоценными металлами на бирже

Сейчас огромную популярность набирает торговля на бирже. Если раньше данный вид деятельности был доступен профессиональным брокерам, то сейчас этим может заниматься любой желающий, не выходя из своего дома. Бесспорно, многие на бирже зарабатывают большие деньги, в том числе и на золоте, но далеко не все. Дело в том, что на бирже происходят большие колебания стоимости, которые значительно отличаются от банковских. В итоге не компетентный инвестор может потерять все, что есть за несколько часов. Если вы задаетесь вопросом, как приумножить деньги без риска, этот вариант точно не подходит. Здесь нужен опыт и готовность к любому исходу.

Правила инвестирования

Не забывайте, что прибыль инвестора соразмерна рискам, которые он готов на себя взять. По этой причине для начала стоит изучить работу финансовых инструментов – подобные инвестиции в себя обязательно окупятся. После получения знаний переходите к инвестированию, соблюдая нижеперечисленные правила.

Денежный резерв безопасности

Нельзя заниматься инвестированием, не обладая финансовой подушкой. Она состоит из запаса денег, которых бы вам и вашим близким хватило на полгода жизни привычного уровня, если бы все другие денежные ресурсы исчезли.

Допустим, вы живете один на сумму в 30 тысяч рублей ежемесячно. Тогда перед тем, как заниматься инвестированием, вам необходимо накопить 180 тысяч рублей, то есть Ваш полугодовой доход.

Диверсификация вложений

Необходимо разделить деньги на разные инвестиционные инструменты. Неразумно целиком полагаться только на один вариант – есть риск остаться ни с чем.

Например, то что касается акций и облигаций. Вкладывайте деньги в разные финансовые инструменты и отрасли экономики.

Созданный инвестиционный портфель (все ваши активы) необходимо распределить следующим образом:

- 20% – банковский сектор;

- еще 20% – нефтегазовая отрасль;

- 20% – производственный сектор;

- 20% – продовольственный или сельскохозяйственный сектор.

Когда определенная сфера (или компания) потерпит серьезные убытки, то остальные не дадут вам уйти в минус.

Контролирование рисков

Каждый инвестор сталкивается с такой серьезной (и основной) проблемой, как риски. Перед инвестированием необходимо подумать о том, сколько вы рискуете потерять, а затем – сколько способны получить.

Если вы переоцените свои знания и опыт и займетесь агрессивным инвестированием (опционы, фьючерсы, ПАММ-счета) вместо консервативного (банковские депозиты, страховые накопительные программы, государственные облигации, недвижимость), то с вероятностью в 99% потеряете все свои деньги. У вас останется крупный кредит, если вы брали займ на инвестирование.

Лучший вариант – постепенно переходить от минимальных сумм к более крупным инвестициям, начиная со $100 или максимум $1000.

Привлечение сообщников

Когда вы получите необходимый опыт в сфере инвестирования, начните вкладывать деньги вместе с соинвесторами, формируя инвестиционные пулы. В результате у вас будет больше возможностей вложить деньги так, чтобы они приносили наиболее высокую прибыль.

Выглядит это следующим образом. Вы находите интересный проект, который обещает быть высокодоходным, однако ваших свободных денег для участия в нем не хватает. Вы ищите инвесторов, заинтересованных в том же проекте, и вместе с ними вкладываете деньги на общих правах.

Популярными являются ПАММ-счета, когда инвесторы передают свои деньги в доверительное управление специалисту по финансовым активам. Данный управляющий (трейдер) способен использовать деньги исключительно для получения прибыли. Определенный процент с прибыли отчисляется ему. Распоряжаться переданным ему имуществом или деньгами он не вправе. Риски по убыткам участники берут на себя. Размер рисков пропорционален вложенным ими деньгам.

Пассивный доход

Получив от инвестирования прибыль, не нужно сразу же вкладывать ее в новые проекты. Вместо этого создайте пассивный доход. Это предотвратит потерю большей части денег или всех их в том случае, если в будущем что-то пойдет не так, и вы прогорите.

С каких сумм заниматься инвестированием

Подойдут любые суммы, но лучше начинать с минимальных. Так, при выборе акций или вклада в банке можно начать с нескольких сотен рублей. Читайте нашу статью на данную тему.

Когда свободных денег для инвестиций у вас нет совсем, то откладывайте около 10% от своего текущего дохода. Помимо увеличения финансового резерва вы сформируете у себя полезную привычку копить деньги.

Альтернативные способы инвестирования

Существует несколько видов инвестиций. Одни направлены на быстрое получение максимального дохода, а другие производятся на более долгосрочную перспективу и косвенно влияют на получение дохода. В ряде случаев такие инвестиции приносят более внушительный и стабильный эффект.

Как известно, хороший результат приносит комплексное использование методов. Именно поэтому нужно рассматривать все варианты, даже те, которые на первый взгляд могут показаться сомнительными.

Страхование

Страхование жизни и здоровья стремительными темпами набирает популярность. Некоторые об этом не задумываются, но если ваш доход напрямую зависит от физической активности, тогда стоит подробнее изучить данный вопрос.

В большинстве случаев страховкой пользуются спортсмены. К примеру, заработок футболиста напрямую связан с его физическим здоровьем. В случае получения серьезной травмы, он полностью потеряет источник дохода. Но ситуация в корне меняется, если он позаботиться о страховании своего здоровья. В таком случае он получит огромную сумму денег, чем обеспечит свою дальнейшую жизнь.

Отрицательная сторона заключается в высокой стоимости страховки и большой вероятности потери вложенных денег. Если страховой случай не наступит, денежные средства забирает страховая компания. Поэтому подобную инвестицию стоит рассматривать в сочетании с другими способами увеличения капитала.

Образование, как способ инвестирования

В современной жизни очень трудно добиться успеха без достаточного уровня знаний и высшего образования. Данный вид инвестиций является ключевым и беспроигрышным. Перед тем, как приумножить деньги, человек должен быть подготовлен и эрудирован в той или иной области. Без этой составной части практически любые попытки увеличить капитал обречены на провал, так как бизнес не любит дилетантов.

Необходимо систематически проводить работу над собой и получать новую актуальную информацию. Для этого есть множество источников. Среди самых распространенных можно выделить ВУЗы, посещение семинаров, курсы по повышению квалификации, стажировку у специалистов и так далее. С таким багажом можно с легкостью получить высокооплачиваемую работу или организовать успешный бизнес. Кроме того, образование расширяет мышление и позволяет находить новые способы получения дохода.

Хорошая репутация – проверенный способ увеличения капитала

Репутация – это создавшееся у общественности мнение о человеке или определенной группе людей. Репутация включает в себя совокупность положительных и отрицательных сторон, а так же их соотношение.

В жизни каждого человека значимую роль играет репутация. От нее зависит доверие и уважение окружающих, а без этого увеличить капитал будет очень сложно. К примеру, известные бизнесмены, зарекомендовавшие себя с наилучшей стороны, имеют большие связи и с легкостью могут привлечь покупателей своей продукцией. Другим примером являются политические деятели. Принимая благородные и правильные решения, они завоевывают себе хорошую репутацию, которая в свою очередь помогает набрать большое количество голосов на выборах.

Как начать копить деньги при маленькой зарплате

Важное условие — минимизировать категории трат и их суммы, чтобы накопить средства, аккумулировать их для дальнейших вложений. Маленькая зарплата — не приговор и всегда можно стремиться к тому, чтобы увеличить накопления и искать новую работу

Предлагаю детальную таблицу, как эффективно и правильно копить, откладывать деньги, даже если зарплата не сильно высокая, а о дивидендах вы только читали, но не получали.

Альтернативные способы накоплений

| От чего отказаться | Чему предоставить приоритет | Сколько можно сэкономить, % |

|---|---|---|

| Покупка кофе на вынос | Сварить напиток дома | 50 |

| Посещение ресторанов | Готовить дома | 50 |

| Покупка сезонных вещей | Покупка вещей в не сезон | 30 |

| Езда на такси | «Разбрасывание» цены топлива на всех попутчиков | 100 |

| Покупка продуктов, которые хочется | Покупка только акционных товаров | 40 |

Когда тяжело в финансовом плане, вспомните американскую пословицу: за деньги счастье купить нельзя, а вот взять в аренду — конечно!

Научитесь вести свой бюджет

Для решения этой ситуации вполне хорошо подойдет обычная таблица в Google, где можно настроить автоматические расчеты. Основное правило: расходы должны быть меньше поступлений. Поставьте пару важных дат или запланированных трат на месяц, определите ключевые числа получения зарплаты, дивидендов, и сформируйте временной коридор, когда лучше тратить без проблем.

Создайте “подушку безопасности”

Откладываете вы в валюте, или копите в рублях, должна быть подушка безопасности — тот резерв, который будет лежать с постоянным доступом, но с которого деньги не берутся на ежедневные расходы. А вот увеличивать его размер — правильная и грамотная стратегия. Деньги могут понадобиться на лечение, срочный ремонт и другие траты, но их наличие делает человека более спокойным и уверенным в завтрашнем дне.

Откладывайте 10%

Это главный принцип разумного накопления без ущерба. Далее эти 10% можно распределить в разные категории: инвестиции для физических лиц, увеличение финансовой подушки, отдельные накопления на конкретную цель, формирование бюджета для отдыха или обучения детей. Интересно и то, что «десятина» — популярная «норма» пожертвований в многих церквях на протяжении веков.

Автоматизируйте платежи

Это позволит не забыть оплатить отопление или электроснабжение, и не получить по итогу пеню или штрафы за просроченные платежи. Плюс, многие банки дают скидки на свои комиссии, если заполняете формы и подписываетесь на регулярные платежи на протяжении 6 или 12 месяцев. Удобно при получении зарплаты сразу автоматически закрыть все «генштальды по коммуналке» в пару кликов.

Составляйте список покупок

Проверено на собственном опыте, что метод, как копить деньги правильно, работает уже после первого посещения супермаркета с составленным списком. Если его нет, тогда глаза разбегаются, начинаешь думать, что купить на ужин, а что на завтрак, набирая продуктов и товаров без системы. Разумеется, что, придя домой, можно вспомнить что мусорные пакеты так и не куплены, а помидоры черри дополнят те, что уже лежат неделю в холодильнике.

Откажитесь от вредных привычек

Представим: пачка сигарет стоит в среднем 3 доллара, и даже если вы выкуриваете одну пачку за 2 дня, то за неделю тратите 9-12 долларов, а за месяц больше 45$. За год это 540$ — и по сути, это билеты на Бали по хорошей скидке в 2 стороны. Но для отказа от вредных привычек должна быть сила воли, желание и порой даже нужно глубже изучить, что такое мотивация, как она работает на биологическом и психологическом уровне.

Не гонитесь за легкими деньгами

Речь идет о сомнительных проектах, лотереях, где на билеты спускают огромные суммы, заработки с репутацией, которая оставляет желать лучшего. Согласна, что при маленькой зарплате на квартиру будешь копить не быстро, но при этом совесть будет чиста, да и спать можно крепко и спокойно. Легкие деньги часто не создают надежный капитал, и как пришли легко, так могут и уйти быстро без особых предпосылок к этому.

Пользуйтесь скидочными и дисконтными картами

Их предлагают многие продуктовые магазины, косметические супермаркеты, службы такси. Многие даже не нужно иметь физически, ведь достаточно загрузить приложение на смартфон и показать для считывания кода цифровой аналог. Благодаря картам можете получать кэшбек за покупки или определенные товары приобретать дешевле в определенной сети магазинов.

Как накопить деньги?

Далеко не каждый гражданин может похвастаться высокооплачиваемой должностью или прибыльным бизнесом. Соответственно, вопрос о том, как привлечь, сохранить и приумножить деньги, является актуальным для большинства людей. Решать проблему нехватки средств для инвестирования следует поэтапно. Прежде всего, нужно выяснить, как накопить начальный капитал:

Следует составить подробный список расходов и внимательно изучить его. Вероятно, в нем обнаружатся регулярные траты, которых можно избежать — например, походы в кафе, поездки на такси, заказ суши на дом;

Нужно составить бюджет на месяц — без излишней строгости, но и без растрат

Здесь важно обеспечить себе приемлемый уровень комфорта, чтобы процесс накопления денег не превратился в суровое испытание;

Один из выдающихся инвесторов как-то сказал, что платить в первую очередь нужно себе. Поэтому с каждого дохода необходимо начать откладывать как минимум 10%, чтобы сформировать собственный финансовый резерв;

Определённый запас денег на счёте или в кошельке должен быть всегда

Неприятно будет, если машина сломается именно в тот момент, когда все накопления потрачены на покупку смартфона последней модели или на отдых за границей;

Без финансовой грамотности в инвестициях делать нечего. Нужно постоянно читать книги о бизнесе, изучать новые способы, как приумножить капитал без риска. Если есть возможность, желательно записаться на финансовые курсы для новичков;

Деятельность, направленная исключительно на обретение богатства, не принесёт морального удовлетворения. Поэтому нужно найти мечту, которая заставит каждое утро вставать с постели и упорно трудиться;

Лучше забыть стереотип о том, что достаток — это удел избранных. Почти в каждой работе можно найти скрытые ресурсы для увеличения заработка. Если их нет, стоит задуматься о смене работодателя или даже о выборе нового направления.

Недвижимость для сдачи в аренду

Будьте готовы к тому, что это очень долгосрочная инвестиция. Покупаете квартиру за 2 миллиона и при арендном платеже без коммунальных услуг в 20 тысяч рублей возвращаете накопления только через 8 лет.

Но при этом у вас в собственности есть квартира. Правда, данные Индексы цен на вторичном рынке жилья по Российской Федеpации Росстата говорят, что в последние три года снижается стоимость всех типов квартир за исключением элитных. До этого недвижимость стабильно росла в цене.

Срок получения прибыли: первые деньги — через месяц, окупаемость — через несколько лет, но у вас будет квартира, которую можно продать.

Риски: ниже среднего, если тщательно выбирать объект недвижимости и проверять арендаторов.