Голубые фишки фондового рынка рф: 15 самых высокодоходных акций

Содержание:

- Топ-15 вкусных акций для инвесторов

- Покупать или нет

- Список голубых фишек мира

- Состав индекса “голубых фишек” на Московской бирже

- Российские голубые фишки 2020

- Pfizer Inc. [NYSE: PFE]

- Кому интересны голубые фишки?

- Как правильно инвестировать в голубые фишки?

- Что означает понятие «голубые фишки» на рынке ценных бумаг?

- Американские голубые фишки

- Что такое голубые фишки?

- Плюсы и минусы

Топ-15 вкусных акций для инвесторов

К голубым фишкам российского фондового рынка относятся, в основном, компании из отраслей энергетики, металлургии и нефтегазовой промышленности. Ниже их список и основные параметры по обыкновенным акциям.

- «Газпром».Газодобывающая компания. В свободном обращении 46% всех акций, дивидендная доходность 4,99%.

- «Сбербанк».Крупнейший банк России. 48% акций на рынке, дивидендная доходность 6,26%.

- «Лукойл».Нефтедобывающая компания. Свободно для покупки 55% акций, доходность – 4,35%.

- «Норникель».Металлургическая компания. Капитализация около 2 трлн. рублей, дивидендная доходность 6,86%.

- «Новатэк».Газовая компания. 24% акций доступно для покупки, доходность – 1,56%.

- «Магнит».Розничная сеть продтоваров. В обращении 71% акций, доходность – 7,41%.

- «НК Роснефть».Нефтяная компания. В обращении 11% акций, доходность по дивидендам 4,95%.

- «Татнефть».Нефтяная компания. 32% акций доступно для покупки. Доходность – 5,58%.

- «МТС».Компания в сфере связи и телекоммуникации. На рынке – 45% акций, доходность – 10, 20%.

- «ВТБ-Банк».27% акций в обращении, доходность по дивидендам – 9,56%.

- «Сургутнефтегаз».Одно из крупнейших предприятий нефтяной отрасли. 25% акций доступно, доходность 2,32%.

- АК «Алроса».Мировой лидер по добыче алмазов. 34% акций доступно, доходность 11,62%.

- «Московская биржа».В обращении 58% акций, доходность 6,29%.

- «Северсталь».Горнодобывающая и сталелитейная компания. 20% акций на рынке, доходность – 16,50%.

- «Интер РАО».Электроэнергетическая компания. В обращении 33% акций, дивидендная доходность 3,35%.

Итак, мы рассмотрели компании-голубые фишки российского фондового рынка. Научиться грамотно использовать их акции для составления инвестиционного портфеля, а также умело прогнозировать движение цен можно в Школе трейдинга Александра Пурнова, пройдя обучение трейдингу у практикующего наставника. А подписка на наш блог позволит Вам получать свежие и интересные статьи о финансах и трейдинге прямо на свою электронную почту.

Покупать или нет

Инвестирование в голубые фишки фондового рынка имеет ряд неоспоримых преимуществ:

- Низкие риски. Вероятность того, что компания, входящая в индекс голубых фишек, обанкротится, крайне мала.

- Высокая ликвидность. Это значит, что такие бумаги всегда имеют спрос. Продать их можно в любой момент, сделка займет всего несколько секунд.

- Низкий спред. Вытекает из высокой ликвидности. Т.е. здесь не будет такой ситуации, что в биржевом стакане цены заявок сильно отличаются от рыночных.

- Меньшая волатильность в период кризисов, если сравнивать голубые фишки с бумагами второго и третьего эшелонов. Первые более устойчивы к изменениям на рынке за счет того, что их держателями является большое количество долгосрочных инвесторов, которые не побегут избавляться от своих активов при малейшем падении общих настроений.

Теперь поговорим о недостатках. Какие «против» есть у инвестирования в голубые фишки:

- Низкая доходность. Поскольку в индекс МосБиржи могут попасть только зрелые компании, прошедшие долгий путь на фондовом рынке, они уже маловероятно покажут резкий взлет котировок. Хотя история помнит и исключения из этого правила. Например, акции Газпрома в 2019 году почти удвоили свои значения.

- Риск падения цены остается. Включение в статус голубых фишек не дает гарантии того, что цена будет расти. Взять тот же Магнит или Boeing, который в сравнении с прошлым годом потерял ровно половину своей цены.

- Статус не защищает от банкротства. Даже голубые фишки могут обанкротиться. Пример – американский банк Lehman Brothers в 2008 году.

- Нет гарантии выплаты дивидендов. Статус не накладывает обязательств по выплатам акционерам. К примеру, Яндекс, занимающий более 9 % веса в индексе, вообще никогда не платил дивидендов.

Список голубых фишек мира

1. Россия

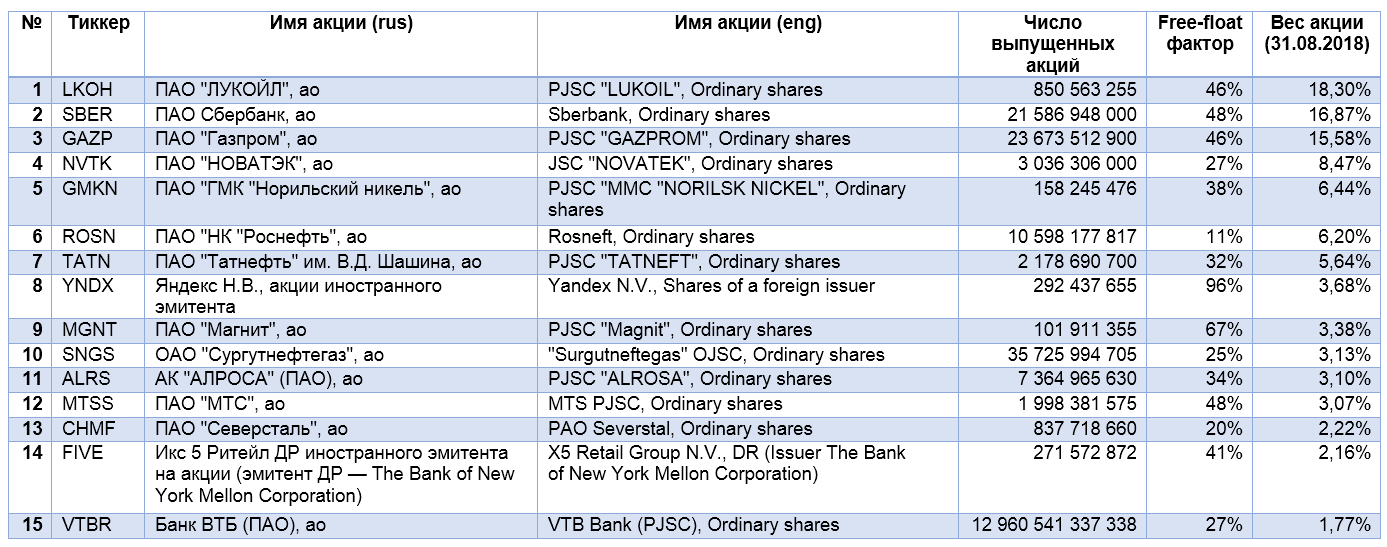

Российские голубые фишки (в старом варианте — голубые фишки ММВБ) оцениваются и отбираются на Московской бирже раз в квартал, которая публикует список на своем сайте во вкладке «База расчета». В него на данный момент входят 15 наиболее известных и доходных публичных компаний России:

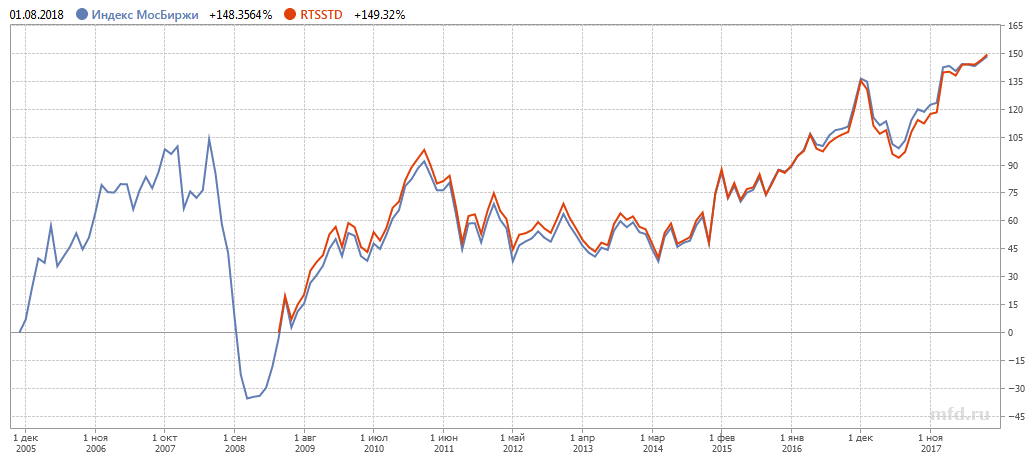

Ожидаемо котировки индекса RTSSTD практически полностью совпадают с индексом Мосбиржи, так как в последнем вес голубых фишек очень высок:

Голубые фишки российского фондового рынка

Эти компании представляют следующие сектора российской экономики:

- добыча и переработка полезных ископаемых (9 ед. – 69,07%)

- банковский (2 ед. – 18,64%)

- телекоммуникационный (2 ед. — 6,75%)

- торговый (2 ед. — 5,54%).

В прошлом квартале в этот список входила также «Московская биржа», а в прошлом году – «Интер РАО» и «Ростелеком».

С момента начала составления индекса топовые предприятия российского рынка по структуре изменились незначительно. В 2009 г. в этот список входили 11 компаний: «Северсталь», «Газпром», «Норильский никель», «Лукойл», «Полюс Золото», «Роснефть», «Сбербанк», «Сургутнефтегаз», «Татнефть», «Уралкалий» и «ВТБ».

Этот состав лишь немного отличается от сегодняшнего, хотя доля компаний по добыче и переработке полезных ископаемых 10 лет назад была выше и составляла 84,1%. В данный момент капитализация российских голубых фишек составляет почти 8.4 трлн. рублей.

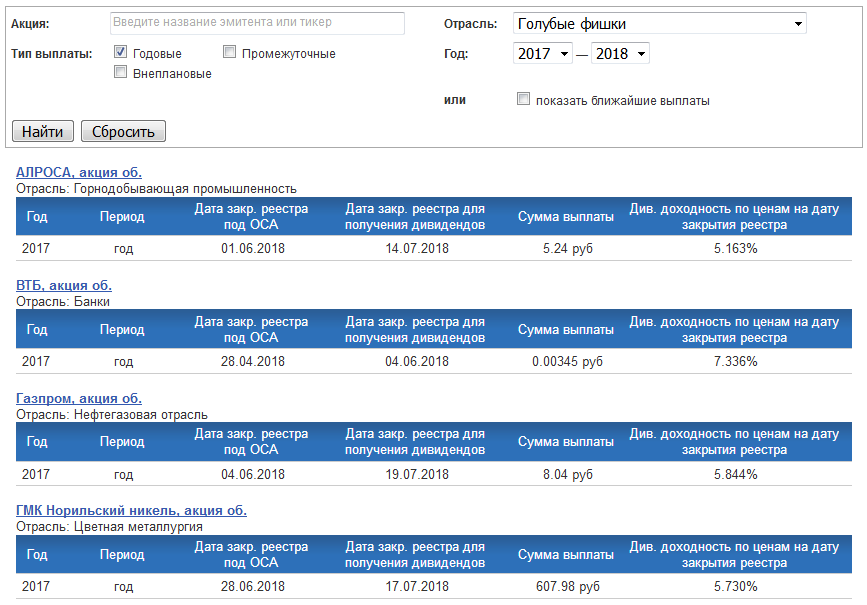

Дивиденды голубых фишек ММВБ

Дивиденды российских голубых фишек можно посмотреть на сайте , выбрав в меню справа соответствующую опцию. Правда не факт, что она будет доступна в новом дизайне сайта. Для дивидендов и дат по отдельным российским компаниям есть другие ресурсы, например .

Актуальные значения дивидендов показывают, что компании этого ранга можно рассматривать как альтернативу банковским депозитам — хотя, конечно, нужно учесть налог на дивиденды в размере 13% и тот факт, что котировки любой акции могут как расти, так и снижаться. Порой очень резко.

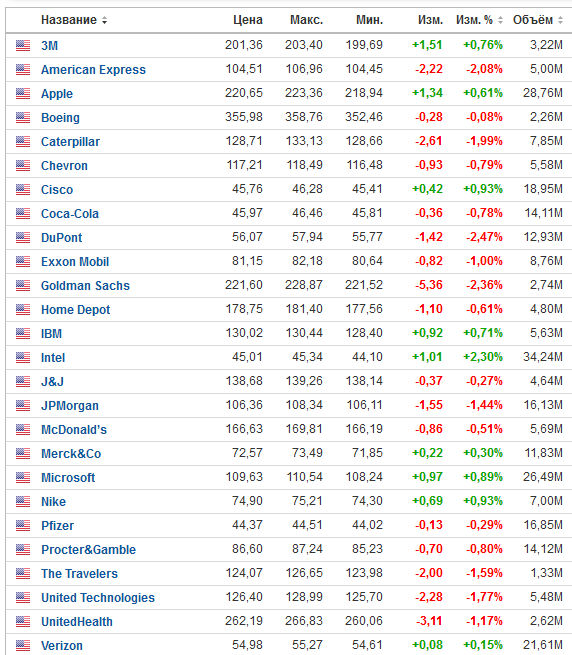

2. США

Список голубых фишек США

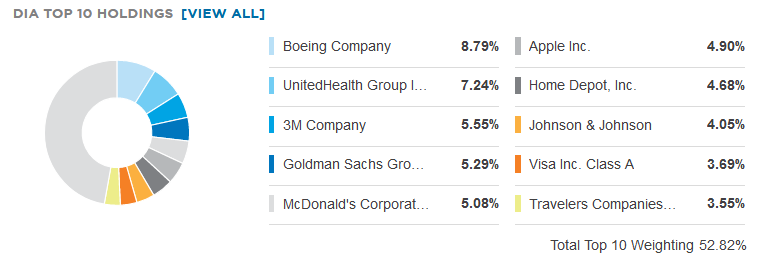

Посмотреть полный и актуальный состав индекса, включая долю каждой компании, можно например на сайте etf.com, забив туда отслеживающий индекс биржевой фонд SPDR Dow Jones Industrial Average ETF (DIA).

Из-за большой капитализации к голубым фишкам США также можно отнести компании Amazon и Alphabet Inc. (Google). Капитализация американских голубых фишек в десятки раз превышает капитализацию российских.

В англоязычном мире используется термин «Blue chips», который имеет такое же значение и происхождение.

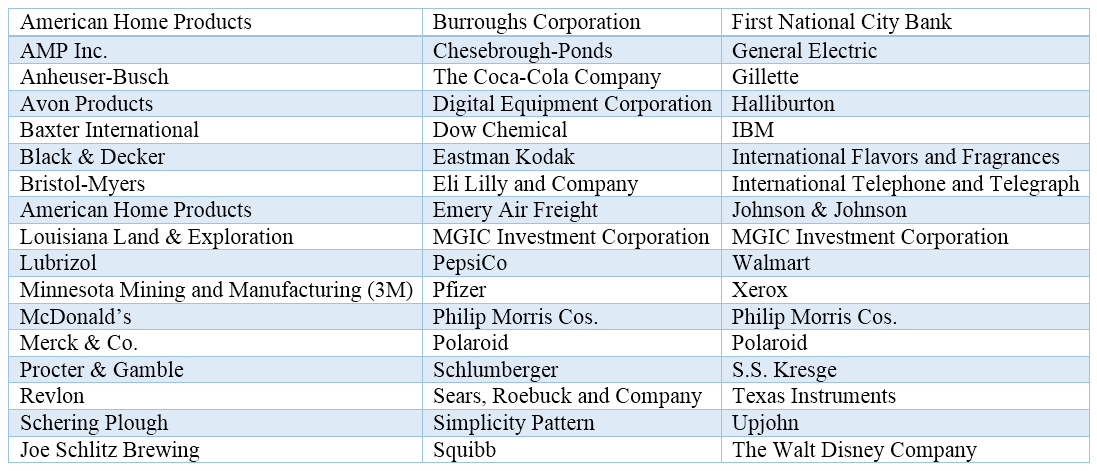

В США на Нью-Йоркской фондовой бирже в 1960-1980-х годах для обозначения ценных бумаг 50 наиболее популярных компаний применялось другое название – «Nifty Fifty» (в вольном переводе – «классные 50»).

Американские компании из списка «Nifty Fifty» 1970-х годов

P.S. После обвала фондового рынка в середине 1970-х голубые фишки стали для многих синонимом спекулятивной игры — хотя в Индии до сих пор существует одноименный индекс NIFTY 50, включающий в себя национальные топовые корпорации. Подобный обвал повторился и в начале 2000-х и получил название «пузырь доткомов«. Дивидендная доходность американских голубых фишек около 2-3% годовых.

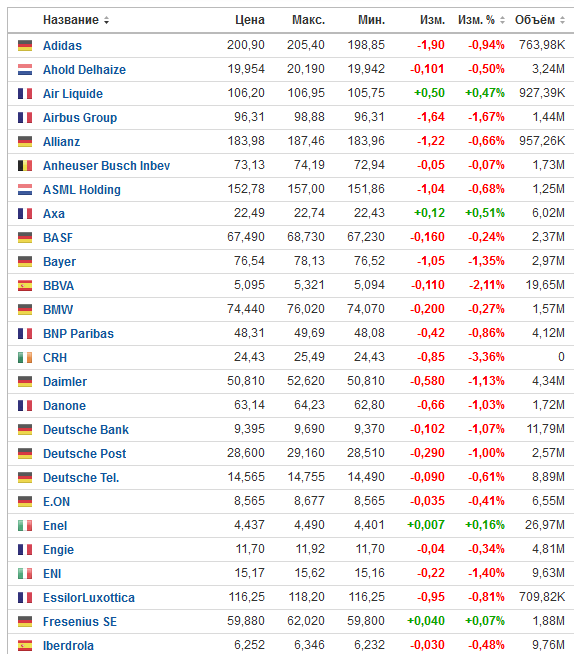

3. Европа

Euro Stoxx 50 индексирует 50 акций крупнейших компаний из 11 ведущих стран еврозоны. Рынок голубых фишек Европы представлен компаниями разнообразных отраслей экономики: банковская и страховая деятельность, пищевая и химическая промышленность, телекоммуникации, строительство, недвижимость, СМИ, автомобилестроение и др.

Европейские голубые фишки

Отследить актуальный полный состав европейских голубых фишек можно либо на , либо найдя на фонд SPDR EURO STOXX 50 ETF (FEZ). Рыночная капитализация входящих в индекс компаний в данный момент находится в диапазоне от 2.5 до 18 трлн. рублей.

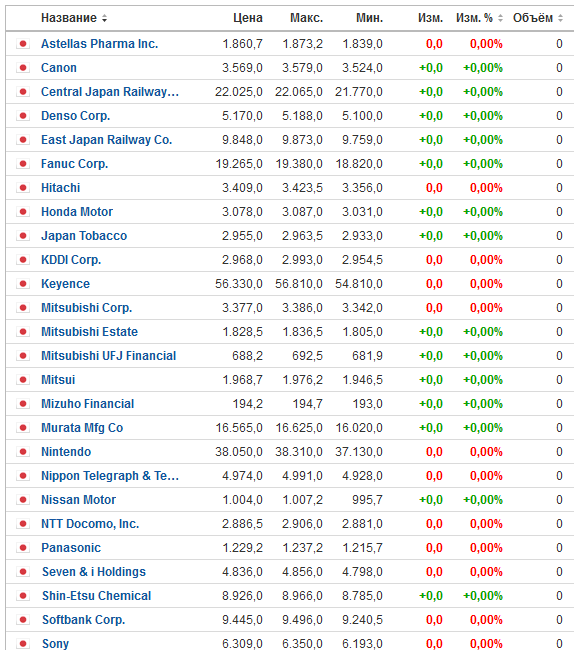

4. Япония

Индекс TOPIX Core 30 японских голубых фишек включает 30 наиболее доходных и капитализированных компаний Токийской фондовой биржи. Торговля голубыми фишками Японии представлена автомобильными гигантами, промышленными, финансовыми, фармацевтическими и информационно-коммуникационными корпорациями.

Список голубых фишек Японии

Список компаний из индекса можно найти здесь: .

5. Китай

На Шанхайской фондовой бирже среди множества индексов представлен SSE 50 Index, в котором учитываются результаты торгов 50 самых ликвидных компаний Китая из разных секторов экономики: сельскохозяйственного и пищевого производства, легкой промышленности и автомобилестроения, химической и нефтеперерабатывающей отраслей, банковского и страхового сектора и др. Это и есть голубые фишки китайских компаний. Финансовую систему Китая я рассматривал здесь.

Актуальный список всех 50 компаний есть тут: .

Состав индекса “голубых фишек” на Московской бирже

Инвестору не надо самостоятельно искать “голубые фишки”. Московская биржа рассчитывает специальный индекс (тикер MOEXBC), в который на сегодня включены 15 компаний. Рассмотрим их ключевые параметры по состоянию на 17.11.2020:

| Эмитент | Отрасль | Цена акции, руб. | Free-Float, % | Вес, % |

| Алроса | Металлы и добыча | 86,48 | 34 | 1,84 |

| X5 Retail Group | Потребительский сектор | 2 718 | 41 | 2,57 |

| Газпром | Энергоресурсы | 182,9 | 50 | 15,53 |

| Норильский никель | Металлы и добыча | 20 546 | 38 | 8,86 |

| Лукойл | Энергоресурсы | 4 850 | 55 | 13,26 |

| Магнит | Потребительский сектор | 4 865 | 71 | 2,99 |

| МТС | Телекомы | 322,6 | 45 | 2,47 |

| Новатэк | Энергоресурсы | 1 251,8 | 21 | 6,79 |

| Полюс | Металлы и добыча | 15 798 | 21 | 3,79 |

| Полиметалл | Металлы и добыча | 1 703 | 45 | 3,07 |

| Роснефть | Энергоресурсы | 439,65 | 11 | 4,36 |

| Сбербанк | Финансы и банки | 246,58 | 48 | 18,3 |

| Сургутнефтегаз | Энергоресурсы | 36,935 | 25 | 2,81 |

| Татнефть | Энергоресурсы | 508 | 32 | 3,01 |

| Яндекс | Информационные технологии | 4 682,4 | 97 | 10,34 |

Отраслевая структура индекса:

- энергоресурсы – 44 %;

- финансы – 17,9 %;

- металлы и добыча – 17,6 %;

- информационные технологии – 11,8 %;

- потребительский сектор – 6,1 %.

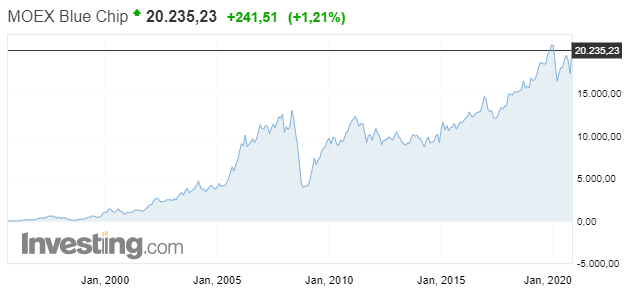

Как видите, наибольшую долю в индексе занимают акции компаний, добывающих нефть и газ. Доходность за 2018 г. составила 15,5 %, за 2019 г. – 31,8 %, за 9 месяцев 2020 г. – минус 9 %. Дивидендная доходность: за 2018 г. – 5,9 %, за 2019 г. – 6,4 % и за 9 месяцев 2020 г. – 5,9 %.

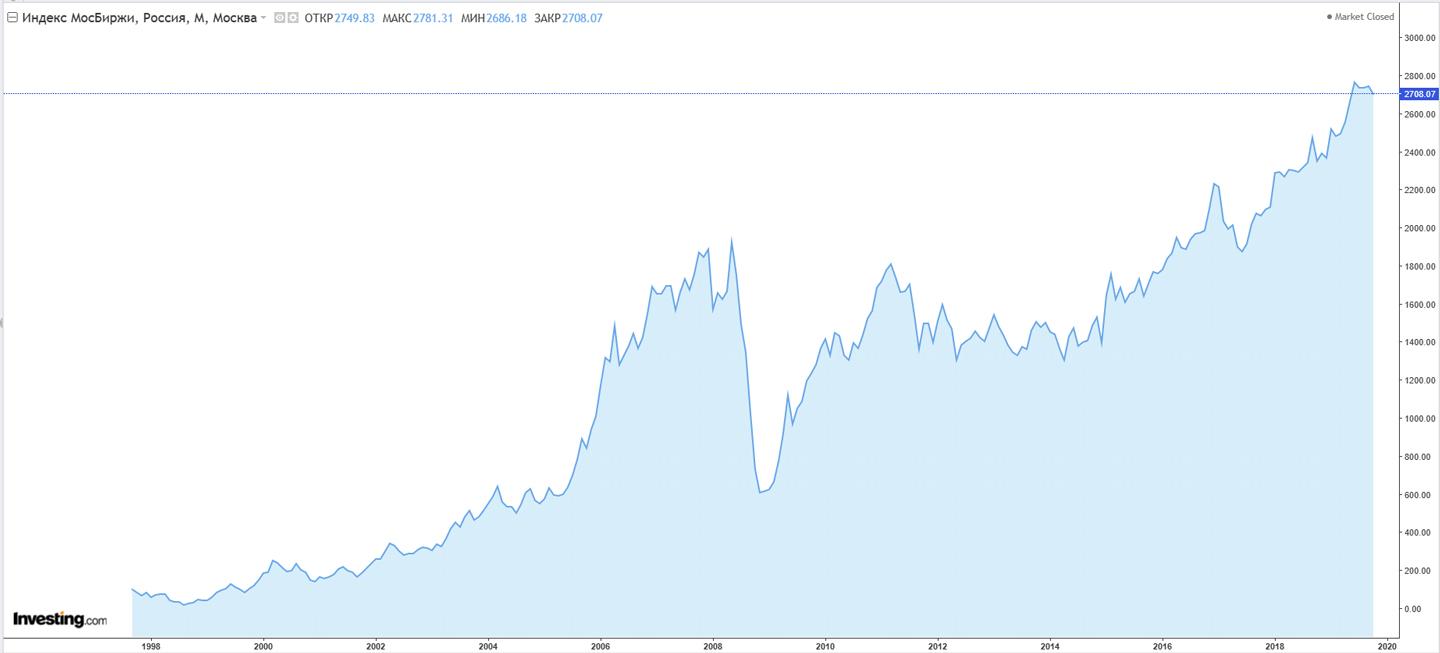

Динамика изменения индекса за последние 20 лет:

Российские голубые фишки 2020

ПАО “Полюс” (PLZL)

Полюс – крупная золотодобывающая компания. Себестоимость добычи золота Полюса считается одной из самых низких, что позволяет компании стабильно получать высокую прибыль и выплачивать привлекательные дивиденды акционерам.

Подробный разбор компании читайте в статье “Акции золотодобывающих компаний“.

Полюс – одна из немногих компаний, акции которой выросли в кризисный период почти в 3 раза. Это ожидаемого, т.к. золото исторически считается защитным активом. Это привело к тому, что сейчас акции PLZL с технической точки зрения выглядят перекупленными.

По мнению экспертов бумаги Полюса в скором времени протестируют уровень в 16100 руб. и при его пробое могут упасть до 1500-15300 руб., где их можно покупать как для спекуляций, так и для долгосрочных инвестиций. Покупки для краткосрочной торговли следует рассматривать только в случае закрепления выше 17000 руб.

По последнему прогнозу от Ренессанс Капитал от 9 октября 2020г. рейтинг понижен до “держать” с прогнозным курсом 16900 руб.

Яндекс (YNDX)

IT-компания, владеющая самой крупной системой интернет-поиска в России. Занимает четвертое место по посещаемости среди мировых поисковых систем. Также имеет популярность в Казахстане, Беларуси и Турции. Помимо функции поисковика, компания Яндекс разработала большое количество служб и приложений таких, как: Яндекс.Деньги, Яндекс.Маркет, Яндекс.Музыка и другие.

С момента падения в марте акции Яндекса не только отыграли падение, но и выросли на 100%. Однако сейчас по техническому анализу бумаги выглядят перегруженными.

Кроме того, акции в последнее время растут меньше индекса, а по сделке с TCS пока новостей ни с одной ни с другой стороны не поступало. Это может привести к тому, что часть инвесторов начнут фиксировать прибыль, что откинет курс к уровню 4500 руб. В случае появления новостей по сделке возможен рост до 4900-5105 руб.

Сургутнефтегаз (SNGS)

В Тимано-Печерской, Восточно-Сибирской и Западно-Сибирской нефтеносных провинциях работает крупная российская нефтегазовая компания ПАО «Сургутнефтегаз». 70% ее акций владеют офшорные компании. Это крупный многопрофильный холдинг, включающий сбытовые, газо- и нефтеперерабатывающие, буровые и геолого-разведочные предприятия. В 2019 году Сургутнефтегаз нарастил газопереработку на 23%, нефтепереработку — на 2,3%. На сегодняшний день на счетах и депозитах компании порядка 3,25 трлн. руб., включая вклады в евро и долларах. Она не имеет долговых обязательств. Такой запас прочности повышает котировки акций Сургутнефтегаза.

Анализ акций Сургутнефтегаз.

После выплаты дивидендов обыкновенные акции Сургутнефтегаза начали постепенное снижение, которое усилилось последними новостями о росте запасов нефти.

В отношении привилегированных акций ситуация противоположная – после отсечки они росли и скорректировались только на негативных новостях про нефть.

По графикам видно, что инвесторы предпочитают привилегированные акции компании. По мнению экспертов разница будет восстановлена, но для покупки SNGS стоит подождать позитивных новостей или роста нефти.

Pfizer Inc. [NYSE: PFE]

• Цена акции: $44.27

Ещё одна «голубая фишка» 2018 года – американская фармацевтическая компания Pfizer. Она основана в далёком 1849 году и к сегодняшнему дню достигла рыночной капитализации в $257 миллионов. По акциям PFE выплачиваются стабильные дивиденды 3,7%, что на 50% больше, чем у главных конкурентов Johnson&Johnson’s.

Pfizer ожидает одобрения 9 новых продуктов со стороны Управления по санитарному надзору над качеством пищевых продуктов и медикаментов, а также имеет 28 методов лечения, проходящих поздние стадии клинических испытаний.

Для инвесторов важно, что эти акции устойчивы к рыночным откатам. Это делает маловероятным такое же падение цены, как у индекса Standard&Poor’s во время краха

Читайте: Акции каких партнёров Google стоит рассмотреть для покупки

Кому интересны голубые фишки?

В связи с тем, что голубые фишки — самые надежные инвестиционные инструменты в области фондового рынка, а значит, что они подходят практически любому инвестору. Колоссальное количество новичков начинают инвестирование именно с них. В голубые фишки инвестируют средства негосударственные пенсионные, паевые и хежд-фонды, как в надежный инструмент, наиболее подверженный колебаниям стоимости на фондовых рынках.

Основная целевая аудитория голубых фишек — инвесторы, готовые вложить деньги на несколько лет, поскольку кратковременные инвестиции в этот инструмент малоперспективны из-за низкого темпа роста их стоимости.

Учитывая надежность такого финансового инструмента, как голубые фишки, они представляют интерес для большого количества инвесторов.

Пассивные инвесторы

Стабильный, но в свою очередь, медленный рост акций, делает их привлекательным для инвесторов пассивного тира, которые держат купленные акции минимум 5 лет. Инвестиции такого рода могут принести обладателю внушительную прибыль. Но все же самым важным фактором здесь является надежность, ведь голубые фишки, зачастую, уверенно прибавляют в стоимости.

Спекулянты

Вкладчики данного типа занимаются перепродажей акций в больших количествах. Благодаря тому, что голубые фишки имеют хорошую ликвидность, совершить быструю сделку не составит никакого труда. То есть, спекулирующий инвестор зарабатывает даже на минимальных колебаниях стоимости ценных бумаг, за счет их количества.

Активные инвесторы

Активные инвесторы детально анализируют рынок. Они вычисляют компании, ценные бумаги которых предположительно должны стремительно подняться в цене. Затем активный инвестор скупает максимальное количество голубых фишек и продает их лишь после того, как дождется ранее спрогнозированного результата.

Как правильно инвестировать в голубые фишки?

- У вложения должна быть измеримая и понятная цель — покупка ценного имущества, путешествие, пенсионные накопления. Бессмысленно копить деньги ради денег;

- Перед инвестированием нужно создать резервный капитал. Иначе при появлении внезапных проблем в жизни придётся продавать активы с убытком;

- Не стоит ждать результата немедленно. Деньги начинают зарабатывать деньги только через несколько лет, когда проявляется эффект капитализации процентов;

- При инвестировании в голубые фишки России важна регулярность. Если каждый месяц понемногу наращивать свой портфель, можно удвоить его уже через пару лет;

- Нельзя терять голову. Бывают моменты, когда сложно сопротивляться соблазну заработать много и быстро, но чаще всего это очередная ловушка;

- Не стоит вкладывать все деньги в одну отрасль. Например, из-за обвала цен на нефть инвестиции в голубые фишки энергетических компаний оказались убыточными.

Важно контролировать нецелевые расходы. Комиссии брокера и налоговые платежи за несколько лет могут превратиться в огромные суммы

Что можно придумать:

- Для работы с активами в банке или у брокера стоит открыть индивидуальный инвестиционный счёт, допускающий льготное налогообложение;

- По возможности лучше продавать ценные бумаги не ранее, чем через три года после покупки — при этом инвестор освобождается от налога на прибыль;

- Не стоит гадать и надеяться на удачу, так как лучшие акции и самые перспективные криптовалюты для инвестирования в 2021 году могут преподнести сюрпризы.

Что означает понятие «голубые фишки» на рынке ценных бумаг?

Бумаги, в которых спред постоянно достаточно мал (в которых всегда есть много покупателей и продавцов), называют ликвидными ценными бумагами.

Бумаги с меньшей ликвидностью называют бумагами второго эшелона. Иногда брокеры говорят даже о бумагах третьего или четвертого эшелона, подразумевая обычно практически неликвидные ценные бумаги, выпущенные относительно небольшими эмитентами.

Основной критерий причисления ценных бумаг к голубым фишкам – стабильная доходность за продолжительный период времени, а также высокая ликвидность или возможность быстро и выгодно продать активы.

Покупая подобные акции, вкладчик обеспечивает своим финансам надежный прирост, а при необходимости может продать акции, потеряв при этом меньшее количество денег по сравнению с акциями, к примеру, второго эшелона.

В России, в силу особенностей финансового и экономического развития это, в первую очередь, газовые и нефтяные компании:

- Газпром;

- Роснефть;

- ЛУКОЙЛ;

- Сургутнефтегаз;

- НОВАТЭК;

- Татнефть.

Кроме того, промышленность представлена бумагами двух металлургов: ГМК «Норильский никель» и Новолипецкий металлургический комбинат. Из финансового сектора к голубым фишкам российского фондового рынка относят акции Сбербанка. Также 2 ритейлера входят в индекс: сеть магазинов «Пятёрочка» и «Магнит». Из высокотехнологичных компаний в перечень входят Яндекс и МТС.

Несмотря на финансовый кризис, акции вышеуказанных компаний остаются на должной высоте, вложения в них подвержены наименьшему риску, а, следовательно, можно дождаться дохода в виде дивидендов.

Тем не менее, как утверждают специалисты российского финансового рынка, ситуация не всегда будет оставаться прежней. Несмотря на спад в мировой экономике и последствия санкций, российская экономика набирает рост, а значит, рано или поздно доля монополий на рынке должна уменьшиться.

Акции гигантов начнут уступать место акциям компаниям с более скромной капитализацией, и тогда придет время менять стратегию при формировании инвестиционного портфеля.

Однако на сегодняшний день российская действительность такова, что только первая двадцатка эмитентов может, хотя бы в некоторой мере, гарантировать ликвидность, безопасность и доходность инвестиций.

Американские голубые фишки

При накоплении опыта любой инвестор стремится выйти на международный уровень, предпочитая работать в первую очередь с ценными бумагами компаний США. Выгоды здесь очевидны: американская экономика занимает первое место в мировых масштабах, все операции и выплаты проводятся в долларах, а корпоративная этика требует от фирм предоставления подробной информации о своей деятельности. Проблема только одна: для новичка нет иного способа получить доступ к иностранным ценным бумагам, кроме, как стать квалифицированным инвестором в России.

Индексы голубых фишек в США рассчитывает несколько агентств, причём наиболее объективными среди них считаются S&P 500, DJIA и Nasdaq. Верхние места во всех этих списках занимают одни и те же компании:

- Apple. Лидер в производстве смартфонов и планшетов, гаджетов и программного обеспечения к ним. Цена акции — $244,51, дивиденды — 1,27% годовых;

- Procter & Gamble. Крупный производитель бытовых потребительских товаров, владеет пакетом из 40 брендов. Цена акции — $114,41, дивиденды — 2,75% годовых;

- Chevron. Разрабатывает крупнейшие месторождения нефти в Северной Америке и Юго-Восточной Азии. Цена акции — $61,90, дивиденды — 7,40% годовых;

- Exxon Mobil. Мировой лидер в добыче углеводородов и производстве нефтепродуктов. Цена акции — $34,52, дивиденды — 10,09% годовых;

- Intel. Самый известный изготовитель чипов для компьютеров, телефонов, станков и медицинской техники. Цена акции — $49,07, дивиденды — 2,96% годовых;

- JP Morgan Chase. Финансовая компания, оказывающая услуги правительствам и бизнесу в 60 странах мира. Цена акции — $85,36, дивиденды — 4,07% годовых;

- Microsoft. Производитель программного обеспечения и продуктов для компьютеров, телефонов и приставок. Цена акции — $142,83, дивиденды — 1,51% годовых;

- Pfizer. Один из мировых лидеров в производстве лекарств, владеет десятками брендов в 100 странах мира. Цена акции — $31,68, дивиденды — 5,04% годовых;

- Verizon. Крупнейший американский оператор сотовой связи, кабельного телевидения и доступа в интернет. Цена акции — $54,58, дивиденды — 4,82% годовых;

- Walmart. Самая известная в США сеть супермаркетов с товарами для дома. Работает в 28 странах мира. Цена акции — $126,61, дивиденды — 2,02% годовых.

Что такое голубые фишки?

В настоящее время даже далёкий от фондовых рынков гражданин не раз слышал, что такое голубые фишки: простыми словами это акции самых крупных и прибыльных корпораций, оказывающих существенное влияние на экономическую ситуацию не только на уровне государства, но и в масштабах всего мира. Появление этого термина связывают с казино — на игровых столах Лас-Вегаса и Монте-Карло именно фишкам голубого цвета присваивается самый высокий номинал в 10000 долларов.

Голубые фишки наглядно демонстрируют общее состояние рынка: рост их стоимости наблюдается при позитивных тенденциях и появлении благоприятных возможностей для бизнеса в целом, а падение котировок означает приближение стагнации и кризиса.

Единого мирового списка голубых фишек не существует. Могут ли те или иные акции входить в их число, определяют сами биржи на основании статистических данных по торговым сделкам и ряда экономических показателей компаний-эмитентов. Как правило, к голубым фишкам относятся ценные бумаги со следующими характеристиками:

- Выпустившая их компания давно работает на рынке, пользуется хорошей репутацией и занимает одно из ведущих мест в своей отрасли;

- Сама отрасль оказывает существенное влияние на государственную и мировую экономику, отчасти определяет показатель ВВП и курс национальной валюты;

- По сумме капитализации и стоимости активов предприятие также входит в число лидеров данного рыночного сегмента;

- Эмитент ведет деятельность максимально прозрачно, публикует подробные отчеты и не скрывает своих планов на будущее;

- Сделки по таким ценным бумагам занимают значительную долю в общем количестве и сумме ежедневных торговых операций;

- Рост стоимости акций обусловлен не сомнительными спекуляциями, а планомерным развитием бизнеса и увеличением капитализации эмитентов.

Плюсы и минусы

Рассмотрим преимущества и недостатки покупки акций и облигаций “голубых фишек”.

Плюсы:

- котировки ценных бумаг компаний из топ-15 зависят в большей степени от развития бизнеса, чем от действий спекулянтов, и в долгосрочной перспективе растут;

- вероятность банкротства компаний минимальна, в трудной ситуации на помощь придет государство, потому что деятельность гигантов рынка существенно влияет на экономику страны;

- высокая ликвидность позволяет инвесторам в любое время купить и продать нужное количество акций и облигаций;

- крупные компании охотно делятся с бюджетом и частными инвесторами частью прибыли в виде дивидендов, поэтому являются отличным инструментом для создания пассивного дохода.

Минусы:

- котировки растут медленно, для инвесторов-спекулянтов такие ценные бумаги могут оказаться не самым эффективным инструментом в попытке заработать миллионы за короткое время;

- при всей своей надежности этот инструмент нельзя рассматривать для консервативных портфелей, потому что инвестиции в акции – всегда риск, особенно на коротком отрезке времени.