Торговля фьючерсами: с чего начать новичку?

Содержание:

- Стратегии торговли фьючерсами

- 3 мифа о фьючерсах

- Фьючерс на золото

- Хеджирование фьючерсами

- Торговля

- Что такое фьючерс?

- Какие бывают типы фьючерсных контрактов

- Как купить фьючерс

- Фьючерс. Основные понятия. Кратко

- Роль фьючерсов в современной экономике

- Фьючерсы vs. Акции

- Основные понятия фьючерсных контрактов и примеры

Стратегии торговли фьючерсами

А что собственно говоря, Вы хотели прочитать в этом разделе? Чтобы я Вам тут рассказал, какие есть “волшебные” стратегии с “супер-пупер” индикаторами для торговли фьючерсами на фондовой бирже? 🙂

Так нет таких. В смысле “волшебных”. Есть огромное количество самых разных стратегий торговли фьючерсами. И с индикаторами и без. И на свечах и на барах. И на разных таймфреймах. Автоматические и ручные.. И… Короче, ооооочеень-очень много. Я тут конкретно ничего советовать не буду. Дам только несколько советов из личного опыта:

- Забудьте про так называемый “скальпинг”! Почему? Долго объяснять “по научному”. А по простому – очень быстро “сольетесь”! Просто поверьте!

- Не торгуйте в течение 2-х часов после начала сессии. Сильные движения. Вас может “смыть”!

- Не торгуйте на вечерней сессии. Только зря просидите у монитора!

- Не покупайте никаких торговых роботов и советников. Они сольют Вам счет моментально!

- Не торгуйте в дни сильных движений. Часто это первые дни месяца. Хотя опытные трейдеры как раз на таких движениях делают деньги. Но Вы же не опытный трейдер 🙂 Сольете депозит с большой вероятностью!

А вообще – не верьте никому. Проверяйте все гипотезы сами. И желательно не на реальном счете!

3 мифа о фьючерсах

Чем популярнее торговый инструмент, тем больше вокруг него собирается слухов. Фьючерс – не исключение. Нередко мифы и байки отталкивают начинающих трейдеров, мешая им объективно оценить этот инструмент и попробовать зарабатывать на фьючерсных контрактах. Ниже – 3 популярных мифа.

«Покупая фьючерс, трейдер обязан приобрести товар».

Именно этого часто боятся новички. На самом деле, покупка фьючерса, скажем, на нефть, не предполагает, что покупателю действительно пришлют цистерну чёрного золота по почте. И на то есть несколько причин.

Во-первых, так работают только фьючерсы на физические товары – сельхозсырьё, драгметаллы, нефть и т. п. А помимо них, существуют расчётные фьючерсы, которые подразумевают только договор, за которым не стоит реального товара. И таких на Московской бирже большинство. К примеру, можно приобрести фьючерс на фондовые индексы, валюту, акции предприятий и опционы.

Во-вторых, даже покупая поставочный фьючерс на реальный товар, трейдер имеет время, чтобы его перепродать (если, конечно, ему действительно не нужен предлагаемый товар). Это время – срок обращения фьючерса — и открывает возможности для выгодной перепродажи контракта и получения чистой прибыли.

«Фьючерсы – это очень рискованный инструмент».

На самом деле, не рискованнее торговли акциями. Если же рассуждать объективно, то фьючерсы во многом даже выгоднее и безопаснее. Так, при покупке фьючерса, трейдер оплачивает не всю стоимость актива, как в случае с акциями, а только гарантийное обеспечение. Оно варьируется в пределах от 2-10% от стоимости самого актива. Поэтому даже в случае неудачи, трейдер теряет гораздо меньше.

Кроме того, фьючерсный рынок строго регулируется государством и биржей, поэтому риск столкнуться с мошенниками минимален. А благодаря регламентированной форме документа и четким срокам и правилам исполнения обязательств, прописанных в спецификации, фьючерс считается одним из наиболее надёжных торговых инструментов.

Разумеется, даже при торговле фьючерсами можно не уследить за ежедневным колебанием маржи и слить депозит, однако при ответственном подходе и с навыками технического анализа такая вероятность очень мала.

«Этот инструмент не для новичков»

И это также миф. Есть примеры успешных на сегодняшний день биржевых трейдеров, которые начинали именно со спекуляций фьючерсами.

Конечно, чтобы избежать досадных ошибок и получать существенную прибыль на фьючерсном рынке, новичку потребуется получить базовые знания технического анализа. С этим помогут в Школе трейдинга Александра Пурнова.

Фьючерс на золото

Помимо нефтяных фьючерсов одними из самых популярных и ликвидных являются фьючерсы на золото, они занимают второе место. Биржей для торговли этим фьючерсом можно выбрать также NYMEX. Кроме нее фьючерсы на золото присутствуют на крупнейших биржах — лондонской LME, чикагской CME, товарной COMEX. Объемы на перечисленных трех биржах измеряются тройскими унциями, а цены устанавливаются в долларах США за 1 тройскую унцию золота 995 пробы. Фьючерсами на золото можно торговать и на московской бирже MOEX.

Основным источником спроса формируется со стороны ювелирных производителей, а предложения — золотые рудники.

Хеджирование фьючерсами

Вопреки распространённому мнению, расчётные фьючерсы используются не только для того, чтобы получать спекулятивную прибыль. С их помощью также можно страховать риски изменения цены на базисный актив, не прибегая к его непосредственной продаже или покупке. Страхование цены актива при помощи производных финансовых инструментов, в частности фьючерсов, называется хеджированием.

Что же происходит далее? При изменении цены акций в любую сторону прибыль или убыток данного инвестора будут равны нулю. Происходит это потому, что короткая позиция по фьючерсному контракту предполагает получение инвестором прибыли от падения цены фьючерса, и убытка при её росте.

В случае же с реальными акциями ситуация обратная – рост цены на акции позволит инвестору получить прибыль при последующей продаже, а падение – убыток. Соответственно, стратегический инвестор сможет влиять на решение общего собрания акционеров без риска получить огромный убыток от изменения цен его пакета акций.

Данная стратегия называется полным хеджированием. Существует также частичное хеджирование, при котором продаётся меньшее количество фьючерсов, чем приобретается базисного актива. Таким образом страхуется только часть риска убытка, однако остаётся возможность для получения некоторой части прибыли.

Торговля

Обращение фьючерсов происходит на таких биржах, как СВОЕ (Чикаго, США) и FORTS (Россия).

Торговля обладает массой преимуществ, среди которых:

- ликвидность рынка фьючерсных контрактов за счет большого спроса на них;

- диверсификация портфеля активов благодаря доступу ко многим торговым инструментам;

- стоимость контракта гораздо ниже цены на базовый актив.

Гарантийное обеспечение является своеобразным залогом, взимаемым биржей. Его размеры могут находиться в рамах 2-10% от цены на базовый актив. Обязательства по гарантии — это не фиксированный показатель.

Они изменяются даже после покупки контракта. За этим значением необходимо следить. Если капитала не хватает, то брокер закрывает позиции при нехватке денег на счете трейдера.

Что такое фьючерс?

«Фьючерс» или, как его еще называют, фьючерсный контракт – это инструмент для торговли на бирже. Наравне с форвардом, он занимает большую долю на биржевом рынке.

Главное преимущество фьючерсного контракта – это очень высокая ликвидности и большой выбор инвестиционных стратегий. Для начинающего трейдера он может показаться достаточно сложным в применении и нести большой риск, но опытные игроки с помощью фьючерса страхуют свои риски.

Термин фьючерс имеет английские корни и происходит от слова «future», которое переводится как «будущее». Собственно, в значении слова и лежит его главная особенность – заключение контракта на сделку, которая фактически будет совершена в будущем. Фьючерс позволяет зафиксировать рыночную цену на актив на дату заключения контракта.

Участники данной сделки достигают соглашения о цене товара, договариваясь при этом об отсрочке оплаты контракта. Фьючерс выгоден обеим сторонам – он позволяет застраховать себя от серьезных колебаний цен на рынке. Основная цель контракта – минимизировать риски, гарантировать поставку товара и получить запланированный доход. В качестве гаранта соблюдения условий контракта выступает биржа. В РФ фьючерсы торгуются на Московской бирже.

Пример фьючерса

В качестве примера фьючерсного соглашения можно рассмотреть сделку закупщика и производителя сельхозпродукции. Фермер просчитывает какую сумму он хочет выручить за свою продукции с учетом расходов на выращивание и ожидаемой прибыли. Если она примерно соотносится с текущим уровнем цен на рынке, то он заключает фьючерсный контракт. При этом поставка товара произойдет только через 5-10 месяцев, то есть тогда, когда урожай будет собран.

Виды фьючерсов

Существует два основных вида фьючерсов:

- расчетные;

- соглашение на поставку.

На отечественном рынке поставочных контрактов достаточно мало. В основном это фьючерсы на опционы, некоторые валютные пары и акции крупных компаний – Сбербанка, Газпрома и Сбербанка.

Большинство фьючерсных контрактов расчетные и не требуют осуществление поставки товаров. Основное их отличие от поставочных в том, что на дату осуществления контракта поставка актива или товара не производится. В последний день действия соглашения происходит перераспределения убытков и прибыли участниками сделки.

Условия фьючерсных контрактов обычно стандартные и устанавливаются биржей, на которой торгуются. При этом для каждого актива предписываются дополнительные условия – шаг цены, место и дата поставки, тикер, вид контракты и т.п.

Преимущества фьючерсных сделок

Большая популярность подобных сделок обуславливается следующим:

- Диверсификация инвестиционного портфеля.

- Высокая ликвидность.

- Большой выбор стратегий — арбитражные, хеджирование, спекулятивные.

- Сравнительно небольшая комиссия за покупку контракта.

- Гарантийное обеспечение составляет от 0-10 процентов.

Начинающим инвесторам следует помнить, что гарантийное обеспечение не является постоянной величиной и может меняться на протяжении обращения контракта. Фьючерсная цена также может колебаться. Если цена контракта больше стоимости самого актива, то такая ситуация называется «котанго». Термин «бэквордация» используется для обозначения противоположной ситуации. На момент закрытия контракта стоимость фьючерса и актива выравниваются.

Риски при торговле фьючерсными контрактами

Фьючерс по своей сути является полностью спекулятивным инструментом. Достаточно сложно предугадать цену на актив через определенное время. Например, цена пшеницы зависит от урожая, возможностей поставки, наличие складов. Можно ли со 100-процентной вероятностью утверждать, что цена будет такой-то? Конечно, нет

На фьючерсе можно, как заработать, так и потерять, собственно, поэтому важно распределять свои средства на разнообразные фьючерсы и другие активы, не пересекающиеся между собой

Какие бывают типы фьючерсных контрактов

Различают

два основных типа фьючерсов:

- Поставочные;

- Расчётные.

Поставочные

фьючерсы — это фьючерсные контракты в

их классическом виде. В той форме, которую

они собой представляли изначально.

Продавая контракт такого типа вы берёте

на себя обязательство поставить

оговоренное в нём количество базового

актива в заданные сроки, а приобретение

поставочного фьючерсного контракта

означает, что в момент его экспирации

(окончания) вы получите оговоренное

количество того товара,который выступает

в качестве базового актива фьючерса.

В настоящее

время ни в целях хеджирования, ни, тем

более, в спекулятивных целях, поставка

реального актива вовсе не обязательна.

Мало того, она, мягко говоря, совершенно

не нужна (ну нафига спекулянту цистерна

нефти?). Поэтому львиная доля всех

обращающихся на современной бирже

фьючерсов носят не поставочный, а

исключительно расчётный характер.

Расчётные

фьючерсы не предполагают никаких

товарных поставок, а все расчёты по ним

происходят исключительно в денежной

форме. Например, экспирация расчётного

фьючерса на нефть будет означать

взаиморасчёты между сторонами контракта

исходя из текущих рыночных цен на нефть.

Если с момента заключения такого

контракта цена на нефть снизится, то

покупатель фьючерса должен будет

возместить разницу продавцу. И наоборот,

если нефть подорожает, то продавец

фьючерсного контракта (тот кто находится

по нему в короткой позиции) будет должен

деньги покупателю (занимающему длинную

позицию).

Более того, на современных биржах торгуются такие фьючерсные контракты, базовый актив по которым попросту невозможно поставить (ввиду того, что он не имеет физического воплощения). Ну как, например, можно погрузить в вагон и доставить покупателю фондовый индекс? Да что говорить об индексах, когда на американских биржах торгуются фьючерсы на изменение погодных условий. Естественно, что подобные виды фьючерсных контрактов априори являются расчётными.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Фьючерс. Основные понятия. Кратко

Датой исполнения контракта является третий четверг каждого последнего месяца квартала (хотя есть и исключения, например, для фьючерса на нефть установлен шаг в 1 месяц). Нас сегодня интересует фьючерс на пару доллар-рубль, который обозначается буквами Si. Самым ликвидным инструментом (где совершается максимальное количество сделок) всегда является ближайший к исполнению фьючерс. Сейчас ближайший фьючерс – июньский (обозначается как Si-6.18). Для сравнения, на 26.04 объём контрактов на ближайший фьючерс Si-6.18 составил 1 891 626 шт., на следующий, сентябрьский (Si-9.18) – 10 359, на декабрьский — всего 76:

Для заключения такого контракта нужно оставить задаток (гарантийное обеспечение), который составляет некоторый процент от текущей цены базового актива. Данный задаток должен оставить как продавец фьючерса, так и покупатель.

Размер гарантийного обеспечения для разных активов разный и рассчитывается как процент от цены базового актива. Чем ниже волатильность цены базового актива, тем меньший процент составляет гарантийное обеспечение.

Текущее значение ГО можно посмотреть на сайте Московской Биржи. По состоянию на 27.04.2018 гарантийное обеспечение для интересующего нас контракта доллар-рубль составляет 10%:

Фьючерсы бывают поставочные и расчетные. В дату окончания поставочного контракта должна произойти поставка базового актива (на Московской Бирже поставочными контрактами являются фьючерсы на акции, в эту дату вы должны на самом деле купить или продать акции). В дату окончания расчетного контракта поставки не происходит, а просто фиксируется финансовый результат. О том, как именно это происходит, чуть ниже.

Всю необходимую информацию по интересующему фьючерсу можно посмотреть на сайте Московской Биржи, для этого на главной странице щёлкаем на вкладку «Деривативы» (от англ.”derivative” – “производный”):

Открывается список доступных на Московской Бирже фьючерсов, которые имеют ближайшую дату исполнения

Стоит обратить внимание, что далеко не все фьючерсы ликвидны, у большинства из них количество сделок за день не превышает 1000 шт. Я бы вообще не рекомендовал обращать на них внимание, поскольку там нет возможности быстро купить или продать контракт по адекватной цене

Самые ликвидные фьючерсы — это фьючерсы на индекс РТС, ММВБ, ММВБ мини, на обыкновенные и привилегированные акции Сбербанка, на акции «Газпрома», «ВТБ», «Магнита», «Лукойла», «Роснефти», на пары доллар-рубль, евро доллар, евро-рубль, на нефть, на золото. Ещё более или менее ликвидным является фьючерс на серебро:

Находим нашу «Сишку» (так в народе называют фьючерс на доллар-рубль) и щелкаем по ней. Открываются все параметры инструмента, которые необходимо знать для торговли:

Главное, на что здесь нужно обратить внимание: тип контракта – «Расчетный», размер лота — 1000$, шаг цены – 1 руб. и стоимость шага цены 1 руб

Гарантийное обеспечение на момент наблюдения — 6248 руб. Последний день обращения нашего фьючерса Si-6.18 – 21 июня 2018. Комиссия биржи за заключение контракта (на срочном рынке комиссия берется за каждый контракт, а не рассчитывается как процент от оборота) составляет 0,87 руб. (если совершить сделку с 19.00 одного дня, а потом её закрыть до 18.45 следующего дня, то такая сделка будет называться скальперской, комиссия за такие сделки в два раза ниже).

Роль фьючерсов в современной экономике

Фьючерсный рынок можно

назвать одним из индикаторов показывающих

состояние экономики в отдельно взятой

стране. Он довольно чутко реагирует на

появление негативных тенденций и

факторов, сам при этом являясь одной из

важнейших частей финансового рынка.

От слаженной работы фьючерсного рынка

во многом зависит состояние экономического

климата в стране.

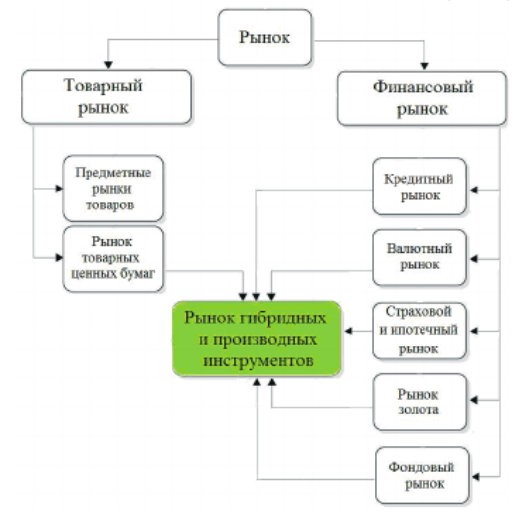

Финансовый рынок это

структура позволяющая максимально

эффективно распределять и перераспределять

капиталы между отдельными отраслями и

сегментами экономики. При этом он

генерирует целое множество показателей,

так или иначе обрисовывающих текущую

экономическую ситуацию. На рисунке ниже

схематически показана структура

рыночного пространства (в одной из

возможных её классификаций**).

Как видно из рисунка,

рынок производных финансовых инструментов

(к коему помимо фьючерсного относится

ещё и рынок опционов) представляет собой

некое средоточие — точку в которой

сходятся большинство нитей от всех

остальных участников рыночного механизма.

Такое положение вещей,

собственно говоря, и делает фьючерсный

рынок тем самым индикатором отражающим

изменения происходящие во всей структуре

в целом. Наблюдение за ним даёт возможность

наблюдать и за всеми остальными сегментами

финансового рынка анализируя их влияние

друг на друга и прогнозируя их дальнейшее

поведение.

Так, например, анализируя

соотношение цен фьючерсных контрактов

на процентные ставки и на облигации,

можно делать выводы о том какую

денежно-кредитную политику преследует

в настоящее время государство. О смягчении

этой политики обычно говорит рост цен

на фьючерсные контракты по процентным

ставкам превышающий рост фьючерсов на

облигации. А об ужесточении — снижение

цен на фьючерсы по процентным ставкам

опережающее аналогичное снижение цен

по фьючерсам на облигации.

** Дело в том, что в

зависимости от целей анализа, а также

от особенностей экономического развития

в разных странах эта структура может

представляться несколько по разному.

Фьючерсы vs. Акции

В чем отличие фьючерсов и акций? Рассмотрим самые главные отличия:

- Отсутствие дивидендов. По акциям есть выплаты, по фьючерсам их нет.

- Акцию можно держать сколько угодно, фьючерсы до даты истечения срока. В эту дату осуществляются расчеты контрагентов друг с другом.

- Когда покупаем акцию на брокерском счету, должна быть 100% сумма от цены лота. Если необходимо купить фьючерс на акцию, не требуется вся сумма, нужна сумма гарантийного обеспечения, на Мосбирже это 10-20%.

- Когда покупаем акцию, прибыль по ней мы видим, когда закрываем сделку. По фьючерсу прибыль видна каждый день − это вариационная маржа, она начисляется на счет и ее можно использовать для дальнейших сделок.

- Маржин Колл. Когда купили акцию, и даже когда цена по данной акции падает до нулевой отметки, держать акцию можно и ждать когда подойдет на рост. Если работаем с фьючерсами, здесь ситуация другая. Когда на счете меньше средств, которые составляют гарантийное обеспечение, то брокер может закрыть сделку по маржин колл. Тем самым инвестор теряет деньги.

Основные понятия фьючерсных контрактов и примеры

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Фьючерсный контракт (или просто фьючерс) — это контракт, по которому покупатель обязуется купить, а продавец — продать некоторый актив к определённой дате по оговоренной в контракте цене. Эти контракты относятся к биржевым инструментам, поскольку торгуются исключительно на биржах в рамках стандартизованных спецификаций и торговых правил. Контрагенты оговаривают лишь цену и дату исполнения. Все фьючерсы можно разделить на 2 категории

- Поставочные;

- Расчётные.

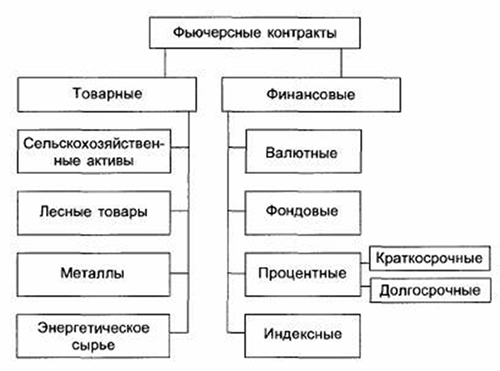

Поставочные фьючерсы подразумевают поставку актива на дату исполнения контракта. Таким активом может выступать товар (нефть, зерно) или финансовые инструменты (валюта, акции). Расчётные фьючерсы не предусматривают поставку актива и стороны производят только денежные расчёты: разница между ценой контракта и фактической ценой инструмента на дату исполнения. Более детальная классификация фьючерсов основана на природе активов: товары или финансовые инструменты:

Изначально фьючерсы возникли как поставочные товарные контракты, прежде всего на продукцию сельского хозяйства: таким способом поставщики и покупатели стремились оградить себя от рисков, связанных с плохим урожаем или условиями хранения продукции. Например, крупнейшая в мире Чикагская товарная биржа CME (Chicago Mercantile Exchange) была создана в 1848 г. именно для торговли сельскохозяйственными контрактами. Финансовые фьючерсы появились только в 1972 г. Ещё позже (в 1981 г.) появился самый популярный на сегодняшний день фьючерс на фондовый индекс S&P500. По статистике, только 2-5% фьючерсных контрактов заканчиваются поставкой актива. На первый план выступают такие задачи, как хеджирование сделок и спекуляция.

Каждый фьючерс имеет спецификацию, в которой могут быть указаны:

- наименование контракта;

- тип (расчётный или поставочный) контракта;

- цена контракта;

- шаг цены в пунктах;

- период обращения;

- размер контракта;

- единица торговли;

- месяц поставки;

- дата поставки;

- часы торговли;

- способ поставки;

- ограничения (например, на колебания валюты контракта).

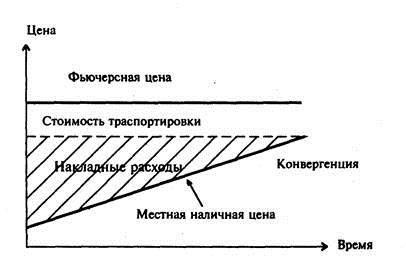

В течение времени до исполнения фьючерсного контракта, спотовая цена актива может быть как выше, так и ниже контрактной в зависимости от этого различают состояния фьючерса, называемые контанго и бэквардация.

- Контанго – ситуация, при которой актив торгуется по более низкой цене, чем цена фьючерса, т.е. участники сделки ожидают роста цены актива.

- Бэквардация – актив торгуется по более высокой цене, чем цена фьючерса, т.е. участники сделки ожидают снижения цены.

Разница между ценой фьючерса и спотовой ценой актива называется базисом фьючерсного контракта. Например, в случае контанго базис положительный. В день поставки фьючерсная и спотовая цены сходятся с точностью до стоимости поставки, это называется конвергенцией. Причина конвергенции – фактор хранения актива перестаёт играть роль.

В случае, когда наблюдается последовательное снижение базиса фьючерсного контракта, дилер может сыграть на этом. Например, покупая зерно в ноябре и одновременно продавая фьючерс на поставку в марте. При наступлении даты поставки, дилер продаёт зерно по текущей спотовой цене и одновременно совершает т.н. офсетную сделку по этой же цене, выкупая фьючерс. Таким образом, хеджирование ценового риска за счёт фьючерса позволяет окупить затраты на хранение товара. Точно так же, как и другие биржевые инструменты, фьючерсы позволяют применять традиционные методы технического анализа. Для них справедливы понятия тренда, линий поддержки и сопротивления.