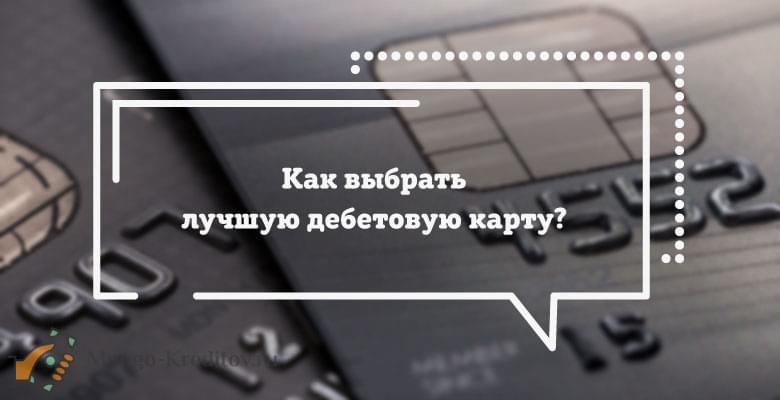

10 лучших дебетовых карт с бесплатным обслуживанием

Содержание:

- Тенденции-2021

- Какую дебетовую карту лучше оформить?

- 3 место. Кэшбэк-карта (Райффайзенбанк) — MasterCard

- Лучшие дебетовые карты с бесплатным обслуживанием

- Виртуальная Альфа-Банк

- Дебетовые карты с бесплатным обслуживанием и кэшбэком — с 11 по 21 место

- Может ли дебетовая карта быть бесплатной

- «Мультикарта» ВТБ

- Помощник

- Топ-5 дебетовых карт

- Карта Priority от CitiBank

- Советы по выбору

- Недостатки карт без годового обслуживания

- Выводы

- Вывод — как лучше пользоваться виртуальной картой

Тенденции-2021

По итогам 2020 года количество выпущенных банками пластиковых карт превысило 19,2 млн, в то время как за весь период количество выданных всеми банками карт составляет 300 млн. В период пандемии россияне сокращали количество контактов с бумажными деньгами. Это привело к активному росту платежей по картам, а развитие электронной торговли и цифровизация отрасли дополнительно популяризирует безналичные и бесконтактные формы оплат. По прогнозам ЦБ, доля выпуска пластиковых карт продолжит расти, в том числе за счет развития бесконтактных платежных технологий и сервисов, таких как Система быстрых платежей, виртуальные карты, оплата по QR.

Трендом в России становится отказ от пластиковых банковских карт в пользу цифровых. Так, в 2023 году Сбербанк планирует эмитировать до 50% всех выпускаемых карт исключительно в цифровом формате. Виртуальная банковская карта – то же самое, что и обычная дебетовая, только хранится не на пластиковом носителе, а в мобильном приложении. Цифровые карты привлекательны тем, что их обслуживание, как правило, является бесплатным, а для выпуска нет необходимости посещать банк: оформить и активировать карту можно в приложении банка.

Но являются ли виртуальные карты более безопасными и стоит ли ожидать полный отказ от пластиковых карт в России? Пока это спорный вопрос. С одной стороны, такую карту сложнее украсть или скопировать ее данные, с другой – технологии взлома виртуальных систем развиваются так же быстро, как и технологии защиты. Банковской отрасли только предстоит завоевать доверие клиентов к цифровым продуктам.

Шаг 1: Выбираем банк

Главный принцип дебетовой карты заключается в том, что с ее помощью можно распоряжаться денежными средствами, которые уже лежат на ваших счетах в банке. Поэтому, если вы решили оформить дебетовую карту, первым шагом должен быть выбор надежного банка, чтобы в случае проблем с финансовой организацией не потерять личные средства. По каким критериям выбирать банк:

Шаг 2: Выбираем карту

При выборе дебетовой карты, в первую очередь, рекомендуем обратить внимание на ее оснащенность: наличие магнитной полосы, микрочипа и системы бесконтактной оплаты PayPass – всё это позволит безопасно совершать покупки. К дополнительным критериям можно отнести:

Предоставляемые услуги (SMS-оповещение, 3DS, бесконтактная оплата картой и мобильным устройством);

Возможность моментальных переводов с карты на карту или по номеру телефона без комиссии (Р2Р, СБП);

Срок изготовления карты и размер комиссии за выпуск и обслуживание

Сравнивайте предложения банков и подбирайте для себя оптимальный тариф, обратите внимание на размер снятия наличных денежных средств и комиссию за снятие;

Наличие овердрафта, который позволяет уходить в минус, расходуя деньги банка, если не хватило личных средств. Такая опция является одним из видов кредитования и на потраченную сумму начисляются проценты, поэтому рекомендуем внимательно изучить условия.

Бонусные программы в виде кэшбэка и процентов на остаток по счету

Банки заинтересованы, чтобы клиент как можно дольше хранил деньги на банковском счете. Проанализируйте предложения банков, свои доходы, расходы по местам и типам покупок, после чего определите для себя дебетовую карту с наиболее привлекательными условиями.

Шаг 3: Выбираем платежную систему

Наиболее крупными международными платежными системами являются Visa и MasterСard. Картами этих систем можно пользоваться не только в России, но и за рубежом. Кроме того, к ним можно привязать сразу несколько счетов в разной валюте и использовать в путешествиях.

Локальные системы полностью автономны и работают на ограниченной территории. Примером является российская национальная платежная система МИР. Согласно Федеральному закону от 01.05.2017 N 88-ФЗ, пенсии, социальные пособия, стипендии, зарплаты бюджетникам и военным должны перечислять только на карту платежной системы МИР.

Какую дебетовую карту лучше оформить?

При всём многообразии предложений от банков выбрать что-то одно непросто, но данный обзор дебетовых карт значительно облегчает эту задачу. Также подобрать лучший дебетовый продукт можно по следующим параметрам:

сложность выполнения условий, которые выдвигает банк для получения максимальных бонусов;

размер процента на остаток и кэшбэка (также важно в каком виде они начисляются — в рублях или бонусах, и можно ли их потратить сразу или нужно копить);

возможность пользоваться картой в других странах и снимать наличные без бешеных комиссий;

удобство приложения, в котором можно просматривать всю информацию по карте и совершать переводы;

оперативность и отзывчивость техподдержки;

количество партнёров банка, предлагающих повышенный кэшбэк и другие интересные условия.

Правильный выбор дебетовой карты напрямую зависит от приоритетных целей клиента. Например, если пользователь дебетовки не собирается пользоваться ей для покупок, а хочет только хранить и копить на ней деньги, то стоит выбирать ту карту, где большой процент на остаток и нет требования ежемесячно тратить большую сумму.

Если в приоритете повышенные кэшбэк-отчисления, то стоит внимательно ознакомиться со всеми партнёрами банка, на покупки у которых будет начисляться самый высокий процент. Выбирать лучше тот банк, который сотрудничает с наибольшим количеством любимых компаний.

Также нужно задуматься, важно ли бесплатное обслуживание? Если не проблема ежемесячно отдавать некоторую сумму за обслуживание — выбрать можно любой продукт. Ну а в том случае, если принципиально пользоваться картой бесплатно, то нужно выбрать предложение, которое предлагает полностью бесплатное обслуживание — желательно без каких-либо условий

Немало людей обзаводятся сразу несколькими выгодными дебетовыми картами от разных банков и используют их для различных целей. Каждая имеет свои преимущества и работает на клиента, а в совокупности все они обеспечивают максимальную выгоду.

Лучшие бесплатные карты 2021

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- 4% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- 5% на остаток

- 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- 4% на остаток

- до 11% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

3 место. Кэшбэк-карта (Райффайзенбанк) — MasterCard

3 место

Крупный международный банк австрийского происхождения. Предоставляет разнообразные услуги частным и корпоративным клиентам. Кэшбэк-карта от Райффайзена предлагает небольшой кэшбэк за все покупки, который начисляется без ограничений по сумме. Ее можно получить с доставкой на дом.

Условия

Карта обслуживается бесплатно без каких-либо условий.

Использование

Карта подойдет для регулярного использования.

Бонусы

Категории повышенного кэшбэка не предусмотрены

Надежность

Один из самых надежных банков по версии Форбс.

Доступность

Отделения банка есть во многих крупных городах.

- Условия бесплатного обслуживаниянет

- Снятие наличныхв банкоматах Райффайзена и партнеров — бесплатно

- Проценты на остатокнет

- Бонусы за покупкикэшбэк 1,5% за все покупки

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытиябесплатно

- Способ оформленияонлайн с доставкой на руки или в отделение банка

- Сроки оформления3-5 дней

Преимущества

- Быстрое оформление с доставкой на дом

- Кэшбэк начисляется без ограничений по сумме

- Крупные лимиты на снятие наличных

Недостатки

Отсутствуют категории повышенного кэшбэка

Подробнее

Лучшие дебетовые карты с бесплатным обслуживанием

Дебетовая карта Tinkoff Black

Обслуживание бесплатно (с условиями) до 6% на остаток 1 — 5% (по акциям — до 30%) Cashback

Все карты банка

Дебетовая карта Standart Альфа-банка

Обслуживание бесплатно 4-5% на остаток 1.5-2% Cashback

Все карты банка

Пенсионная дебетовая карта Сбербанка

Обслуживание бесплатно 3,5% на остаток нет Cashback

Все карты банка

Моментальная дебетовая карта Mastercard Сбербанка

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая карта «Ключ» Home Credit

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая карта «МИР» Home Credit

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая пенсионная карта Промсвязьбанка

Обслуживание бесплатно до 5% на остаток нет Cashback

Все карты банка

Дебетовая Кэшбэк карта Райффайзен банка

Обслуживание бесплатное Без процента на остаток 1,5% на всё Cashback

ПерейтиВсе карты банка

Дебетовая карта Card Plus Кредит Европа Банка

Обслуживание бесплатно 5,4% на остаток до 5% Cashback

Все карты банка

Пенсионная дебетовая мультикарта ВТБ

Обслуживание бесплатно до 5% на остаток до 10% Cashback

Все карты банка

Дебетовая карта «Простой доход» ЛОКО-Банка

Обслуживание бесплатно от 5,75 до 6,25% на остаток до 5% Cashback

Все карты банка

Молодежная дебетовая карта ОТП Банка

Обслуживание бесплатно до 6,5% на остаток нет Cashback

Все карты банка

Дебетовая карта ОТП Банка Максимум+

Обслуживание бесплатно до 4% на остаток До 10% Cashback

ПерейтиВсе карты банка

Пенсионная дебетовая карта Россельхозбанка

Обслуживание бесплатно до 7% на остаток нет Cashback

Все карты банка

Дебетовая карта «Пятерочка» Почта Банка

Обслуживание бесплатно 3% на остаток нет Cashback

Все карты банка

Дебетовая доходная карта пенсионера МИР УБРиР

Обслуживание бесплатно 3,75% (при наличии открытого вклада или кредита) на остаток 5% — за покупки в аптеках и 0,5% — за остальные Cashback

Все карты банка

Дебетовая карта долголетия Ак Барс Банка

Обслуживание Бесплатно 5% на остаток 5% Cashback

Все карты банка

Дебетовая карта iCard СКБ-Банка

Обслуживание бесплатно до 5,75% на остаток до 1% Cashback

Все карты банка

Дебетовая Пенсионная карта Газпромбанка

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая карта МИР МТС Банка

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Пенсионная дебетовая карта Росгосстрах Банка

Обслуживание бесплатно до 5,5% на остаток до 3% Cashback

Все карты банка

Дебетовая карта Mastercard Unembossed Совкомбанка

Обслуживание бесплатно до 8% на остаток за покупки в выбранных категориях — 3%, за остальные — 0,5% Cashback

Все карты банка

Дебетовая карта МИР Совкомбанка

Обслуживание бесплатно до 5,5% на остаток 0,5 — 3% Cashback

Все карты банка

Дебетовая карта «Копилка» банка Уралсиб

Обслуживание бесплатно для пенсионеров и льготников, для остальных со второго года — 299 р./год до 6% на остаток нет Cashback

Все карты банка

Дебетовая карта МИР «Почетный пенсионер» банка Уралсиб

Обслуживание бесплатно 5% начисляется на минимальный остаток за месяц на остаток нет Cashback

Все карты банка

Дебетовые карты Mastercard Standart и Visa Classic МКБ

Обслуживание бесплатно первый год, со 2-го года — 850 рублей/год 6%, если на счете находится от 40 000 рублей на остаток до 1% по всем операциям Cashback

Все карты банка

Дебетовая карта с тарифом «Уютный космос» Рокетбанка

Обслуживание бесплатно 1 — 10% баллами на остаток 5,5% Cashback

Все карты банка

Дебетовая карта Mastercard Сити-парк Град банка Авангард

Обслуживание бесплатно нет % на остаток 1% Cashback

Все карты банка

Дебетовая Intesa Sambo Card банка Интеза

Обслуживание 1-й год бесплатно, со второго — 799 р./год 3,5% на остаток нет Cashback

Все карты банка

Дебетовая карта «Доходный остаток» банка Зенит

Обслуживание первый год бесплатно 3 — 7% на остаток нет Cashback

Все карты банка

Дебетовая карта Mastercard Standart Эксперт Банка

Обслуживание бесплатно 2 — 6% на остаток нет Cashback

Все карты банка

Дебетовая Накопительная карта Росевробанка

Обслуживание бесплатно 6,1% на остаток нет Cashback

Все карты банка

Дебетовая Зачетная карта Росевробанка

Обслуживание бесплатно нет % на остаток до 5% Cashback

Все карты банка

Возрождение дебетовая карта МИР для пенсионеров

Обслуживание бесплатно 5% на остаток нет Cashback

Все карты банка

Виртуальная Альфа-Банк

Виртуальная карта для действующих клиентов Альфа-Банка. Получила большие лимиты и в целом удобные условия. Для выпуска необходимо иметь какой-либо счет в Альфа-Банке. Первой картой виртуалка быть не может – обязательно нужно иметь как минимум простую дебетовую карточку. Банк возьмет 49 рублей за оформление вне зависимости от текущего тарифа клиента, но за обслуживание платить не придется.

Срок действия карты – месяц. Но можно установить и большее время вплоть до бесконечности. Такая маленькая «годность» нужна для безопасности денег на счету. Однако постоянно перевыпускать виртуалки накладно – за каждую придется отдать по 49 рублей. Для оплаты нужно оформить виртуальную карту и задать ей определенный лимит. По исчерпании этого лимита не получится совершить какие-то противоправные действия, что очень удобно: даже если реквизиты попадут к мошенникам, они ничего не смогут сделать. Кстати, платежи можно проводить не только в рублях, но и в евро или долларах США.

С виртуальной карты нельзя снимать наличные вообще. Для этого придется пользоваться пластиковой версией. Зато можно делать переводы – до 75 000 рублей за раз и до 500 000 рублей в месяц, что довольно много. Также у виртуалки нет каких-то отдельных особенностей вроде кэшбека, т.к. все зависит от основного тарифа клиента.

Дебетовые карты с бесплатным обслуживанием и кэшбэком — с 11 по 21 место

Дебетовая карта от Банка Home Credit «Польза»

Бесплатное обслуживание первые два месяца, далее при ежедневном остатке от 10 000 руб. или транзакциях на сумму от 5 000 руб. в месяц, в иных случаях 99 руб. в месяц

Снятие наличных в любых банкоматах до 100 000 рублей в месяц бесплатно

Комиссию за переводы с карты на карту через сервисы банка до 20 000 ₽ в месяц вернутся кэшбэком.

Оформить онлайн

Дебетовая карта Tinkoff Black

3,5% на остаток по счету

Бесплатное снятие наличных в любом банкомате мира

Cashback до 30% за покупки по спецпредложениям

Для граждан любых стран

Оформить онлайн

Дебетовая карта Tinkoff Junior (детская карта Тинькофф Джуниор)

Бесплатное обслуживание карты

Оповещения об операциях и снятие до 20 000 ₽ в месяц — бесплатно

Бонусы за покупки и задания с денежными наградами от родителей

Оформить онлайн

Дебетовая карта от Сбербанка «Большие бонусы»

4 900 обслуживание в год

Бонусы СПАСИБО: до 10% от Сбербанка, до 30% от партнёров

Снятие наличных: 500 000 ₽ в банкомате и 500 000 ₽ в отделении в день без комиссии

Дополнительные повышенные бонусы СПАСИБО в 4-х категориях на ваш выбор при выполнении заданий

Оформить онлайн

Дебетовая карта от Сбербанка «Голд»

Обслуживание: 3 000 ₽ в год

Дополнительные скидки и привилегии от платежных систем

Повышенные бонусы СПАСИБО: 5% в кафе и 1% в супермаркетах

Оформить онлайн

Дебетовая карта от Сбербанк «КИД» (Классическая карта с дизайном на выбор)

Первый год обслуживания: 750 ₽; Второй и далее: 450 ₽

Бонусы СПАСИБО: 30% от партнёров

Снятие наличных: 150 000 ₽ в банкомате и 150 000 ₽ в отделении в день без комиссии

Оформить онлайн

Дебетовая карта от Сбербанк «МИР» (карта для пособий и пенсий)

0 ₽ обслуживание в год

На остаток по карте начисляются 3,5%

Бонусы СПАСИБО: до 3% от Сбербанка, до 30% от партнёров

Снятие наличных: 50 000 ₽ в банкомате и 50 000 ₽ в отделении в день без комиссии

Оформить онлайн

Дебетовая карта от Сбербанка «Классик» (Классическая карта)

Обслуживание: 750 рублей в первый год; Второй и далее: 450 ₽

150 000 ₽ в день можно снимать в банкоматах без комиссии

Бонусы СПАСИБО: 30% от партнёров

Оформить онлайн

Карта рассрочки от СовкомБанка «Халва»

Ставка за пользование рассрочкой — 0% годовых

Период рассрочки — от 1 до 12 месяцев

Оформить онлайн

Дебетовая карта от МТС Банка «МТС ДЕНЬГИ WEEKEND»

Карта с еженедельным кэшбэком в рублях и доходом на остаток

до 3,5% на остаток средств

5% кэшбэк по пятницам

Оформить онлайн

Дебетовая карта от МТС Банка «MTS CASHBACK»

Обслуживание карты с первого месяца и навсегда — Бесплатно

5% кэшбэк за покупки в аптеках, на АЗС, в кино и за развлечения

снятие наличных во всех банках и банкоматах —

за переводы по номеру телефона в другие банки своих средств 0% комиссия

Оформить онлайн

Может ли дебетовая карта быть бесплатной

Не в интересах банков обман клиентов. Дебетовые карты с бесплатным обслуживанием на 100% — редкость, чаще держателю предлагается выполнить ряд определенных условий, при которых оплата не взимается.

Например, владелец дебетовой карты должен потратить определенную сумму в течение расчетного периода или иметь остаток в определенном объеме на балансе. Абсолютно бесплатной при выпуске и обслуживании может быть виртуальная карта. Виртуальные версии предлагают крупные банки, системы электронных денег. Виртуальной дебетовой картой можно расплачиваться за покупки через интернет или делать переводы на другие счета.

«Мультикарта» ВТБ

ВТБ разработал уникальную «Мультикарту», которую держатель сам настраивает согласно собственным нуждам и предпочтениям. Банк дает право выбора одной из 7 категорий, где дается максимальный кэшбэк. Платежная система на выбор – VISA, MasterCard или МИР.

Бесплатное обслуживание доступно при условии трат по счету в объеме от 5 000 рублей в месяц, иначе «Мультикарта» обойдется в 249 рублей в месяц.

Плюсы:

- смена категории возможна 1 раз в месяц либо посредством специалистов колл-центра банка, либо на его сайте;

- опция Cash back предполагает начисление 2,5% кэшбэка за все покупки;

- на остаток счета начислят процент, величина которого определяется исходя из размеров трат;

- счет оформляется в рублях, долларах США, евро;

- выпустят до 5 допкарт;

- если в ВТБ оформлен кредит, то при наличии на счету от 300 000 рублей или при обороте от 75 000 рублей в месяц можно рассчитывать на скидку по стоимости займа;

- получение наличности в устройствах самообслуживания других финансово-кредитных организаций, а также онлайн-переводы в пользу их клиентов бесплатны.

Минусы:

- при перемене категории утрачиваются преимущества, полученные за предыдущие месяцы, — начисление бонусов начинается сначала;

- максимальный кэшбэк – до 10% — предоставляется лишь по направлениям «Авто» и «Рестораны»;

- месячный лимит при начислении бонусов – 3 000 рублей.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

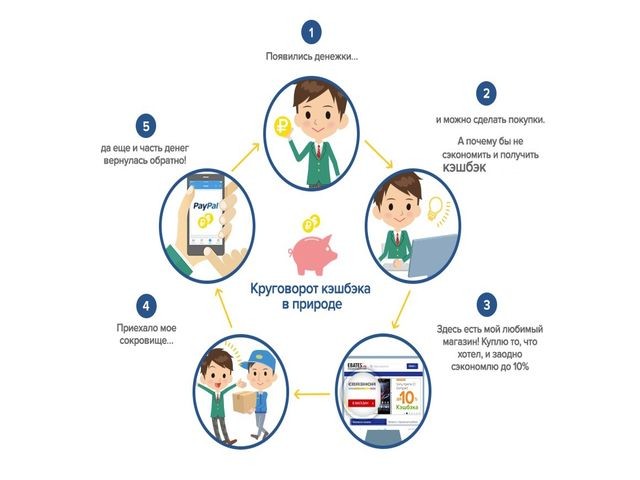

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Карта Priority от CitiBank

Priority в CitiBank эмитируется в версиях:

- World Mastercard;

- Citi Priority World;

- Mastercard Black Edition.

Плюсы:

- допускается предоставление до 2 допкарт;

- счет создается в одной из 10 валют, включая британские фунты стерлингов, швейцарские франки, японские иены, сингапурские и австралийские доллары;

- если есть Priority, можно рассчитывать на получение доходов на накопления до 7%;

- безвозмездная страховка путешественника;

- 2-4 посещения в месяц бизнес-залов при аэропортах идут как подарок.

Минусы:

- бесплатный сервис предоставляется при наличии поступлений от 80 000 рублей ежемесячно либо при остатке от 300 000 рублей (с учетом типа карточки). В ином случае платят 250 рублей в месяц за World Mastercard и 1 500 рублей за Citi Priority World и Mastercard Black Edition;

- перечисления на счета клиентов иных банков — 1% (от 150 до 1 500 рублей).

При выполнении условий, дающих право на безвозмездное обслуживание, получение наличности по всему миру осуществляется при нулевой комиссии, однако расходы на конверсию все же будут.

Советы по выбору

Бонусные программы

Популярность набирают различные бонусные программы, например:

- кэшбэк, то есть возврат части стоимости покупок, оплаченных безналичным путем. Чаще начисления совершаются в пределах 0,5-3%, по акциям возврат достигает 10-40%. Такие бонусы станут принимать только дружественные банку-эмитенту компании. Исключение – если есть возможность обмена кэшбэка на рубли;

- скидки от партнеров банка;

- привилегии от платежной системы. Они чаще всего доступны держателям премиальных карточек, чье обслуживание весьма дорого.

Срок бесплатного обслуживания

Иногда банки предлагают карточки на условиях бесплатного обслуживания в течение первого года пользования. Второй год владения будет уже платным.

Ряд владельцев после 11-11,5 месяцев пользования продуктом счет просто закрывают и открывают новый. Основные недостатки такой схемы:

- выпуск нового бланка возможен только через некоторое время;

- изменятся банковские реквизиты, то есть, например, для корректного перечисления пенсии или зарплаты потребуются обновленные данные. До их уточнения по новой карточке нужно предупредить ПФР или работодателя о необходимости приостановления выплат.

Внимательно изучаем условия

Отсутствие комиссии за ведение счета дебетовой карты возможно в таких случаях:

- обеспечивается определенный минимум оборота средств по карточному счету;

- поддерживается некоторый объем неснижаемого остатка на карточке;

- клиент является важным вкладчиком;

- имеется кредитка, условия пользования которой предусматривают эмиссию дебетовой карточки;

- положены льготы, например, как пенсионеру, недееспособному и так далее;

- расходы на обслуживание берет на себя работодатель в рамках договора по зарплатному проекту.

Чаще всего при владении дебетовой картой с безвозмездным обслуживанием сталкиваются с такими проблемами:

- платная эмиссия карточного бланка;

- комиссия за ведение счета не удерживается всего за первый год владения;

- повышенные тарифы за совершение операций;

- серьезные ограничения на объемы совершаемых операций, на выполнение ряда транзакций и так далее.

Недостатки карт без годового обслуживания

Однако все же существует разница между платными и бесплатными видами. Если продукт выдан полностью с бесплатными условиями, то и опции будут ограничены. При подключении смс-оповещения, банками практически всегда взимается плата, и при отсутствии такой опции отследить расходы и другие транзакции крайне сложно. По бесплатному банковскому продукту данная услуга отключена по умолчанию. Конечно, подключить такую опцию можно самостоятельно, стоимость будет приблизительно 90 рублей в месяц.

Дополнительным минусом является отсутствие возможности получить именной вариант. Это означает, что нельзя получить продукт, где на лицевой стороне будут указаны реквизиты держателя. К сильному недостатку это отнести нельзя, однако при оплате в интернете могут возникнуть трудности, так как некоторые магазины принимаю оплату только с именных карт.

Позаботиться нужно и о степени безопасности. Безусловно, банковские организации всячески стараются обезопасить средства клиента и используют для этого различные инструменты. Но бесплатная дебетовая карта имеет таких инструментов в минимальном количестве. И плата за пользование – дополнительные гарантии, что деньги под надежной защитой. Этими преимуществами не стоит пренебрегать.

Выводы

В статье я перечислил существующие на сегодня универсальные банковские карты, которые могут быть единственными в кошельке для повседневных трат. UNO — самая свежая их универсальных карт. Райф, Альфа с преимуществами и Комфорт из них самые малодоходные. Opencard и Прибыль являются самыми оптимальными и массовыми продуктами. Citi Priority и 365 подходят людям с большими месячными тратами. Кредитные карты «Восторг» и «Хочу больше» являются хорошими среди кредитных карт. Карта от Солидарности будет хорошим выбором для желающих протестировать китайскую платежную систему.

Если же у вас есть большие или частные траты в каких-то специализированных категориях, то для таких трат лучше завести отдельные карты.

Вывод — как лучше пользоваться виртуальной картой

Если изначально виртуальные карты служили лишь дополнением к пластиковым, то постепенно они становятся полноценными расчетными инструментыми. Банки вводят для них различные специальные условия и бонусы, предусматривают способы использования в офлайне, упрощают процедуру оформления. Изготовление и обслуживание виртуальных карт обходится для банков дешевле, чем пластиковых, поэтому в будущем их доля на рынке продолжит расти.

Однако такую карту все еще можно использовать как дополнительный платежный инструмент. В этом случае не храните на ней крупные суммы денег, оформляйте ее только для одной или нескольких покупок. В остальных ситуациях пользуйтесь вашей основной дебетовой или кредитной картой, либо, если необходимо, наличными.

При использовании виртуальной карточки соблюдайте все правила и меры безопасности. Проверяйте сайт перед оплатой, не оставляйте реквизиты в подозрительных местах, никому не сообщайте код безопасности и пароли для подтверждения операций. После того, как вы совершите все необходимые покупки и выведете остаток денег, не забудьте закрыть карточку. Если вы будете соблюдать все правила, онлайн-карта станет самым удобным способом оплаты покупок в сети.

Как видно из рейтинга, большинство предложений почти не отличаются какими-либо особыми условиями. Лучшими виртуальными банковскими картами можно назвать предложения от МегаФон Банка, МТС Банка и ЮMoney. Особенности этих карточек позволяют удобно использовать их для оплаты покупок как онлайн, так и офлайн.

При выборе виртуальной карточки прежде всего учитывайте следующие условия:

| Название, банк, платежная система | Тип карты | Способы пополнения | Стоимость открытия | Стоимость обслуживания |

| Виртуальная карта (МегаФон Банк) — MasterCard | Дебетовая — привязанная к балансу номера телефона | В любых банкоматах и платежных терминалах, в салонах МегаФон и Связной, платежом с любой карты, электронным кошельком QIWI или Яндекс.Деньги | Бесплатно | Бесплатно при оборотах от 3 000-30 000 рублей в месяц, иначе — от 49 рублей в месяц (в зависимости от тарифа) |

| МТС Кэшбэк Виртуальная (МТС Банк) – MasterCard | дебетовая — привязанная к балансу номера телефона или с отдельным счетом | В салонах МТС, Связной, в терминалах QIWI и Элекснет, переводом с другой карты, переводом с баланса телефона МТС | Бесплатно | Бесплатно |

| Карта ЮMoney (Яндекс.Деньги) — MasterCard | Дебетовая — привязанная к счету кошелька | В отделениях Сбербанка, в салонах Связной, переводом с другого кошелька или карты | Бесплатно | Бесплатно |

| Квику (ЭйрЛоанс) — Visa | Кредитная | Переводом с другой карты, кошельком QIWI или Яндекс.Деньги, в салонах Связной, в терминалах Киви | Бесплатно | Бесплатно |

| Цифровая карта (Сбербанк) — Visa | Дебетовая | В банкоматах и кассах Сбербанка, переводом с другой карты | Бесплатно | Бесплатно |

| Карта QIWI — Visa | Дебетовая — привязанная к счету кошелька | В терминалах QIWI, в банкоматах, в салонах Евросеть, Связной, МТС и Мегафон, переводом с другого кошелька или карты | 199 рублей, при повышенном статусе — бесплатно | Бесплатно |

| Цифровая карта (Росбанк) — Visa, MasterCard | Дебетовая | В банкоматах и кассах Росбанка, переводом с другой карты | Бесплатно | Бесплатно |

| Онлайн-карта (Почта Банк) — Visa | Предоплаченная с лимитом до 40 000 рублей | в банкоматах и отделениях Почта Банка, в салонах Связной, в терминалах QIWI и Элекснет, переводом с другой карты | Бесплатно | Бесплатно |

| Банк в кармане Цифровой (Русский Стандарт) — MasterCard | Дебетовая | В банкоматах и отделениях Русского Стандарта, переводом с другой карты | Бесплатно | Бесплатно |

| Виртуальная карта (Россия) – МИР | Предоплаченная с лимитом до 120 000 рублей | В банкоматах и кассах Банка Россия, переводом с другой карты | Бесплатно | Бесплатно |

Виртуальная карта — это удобный инструмент для онлайн-покупок, который можно использовать временно или постоянно. Такая карточка, как правило, бесплатно обслуживается и моментально открывается и закрывается. Банки вводят для таких карт, как и для обычных, различные бонусы и кэшбэк. Чтобы понять, какая карта лучше, необходимо учитывать все эти параметры.

Наиболее интересное предложение по виртуальным картам есть у МегаФон Банка. Его карточка привязана к балансу мобильного телефона, ее легко открыть и пополнить. Она предлагает бесплатное обслуживание и начисляет мегабайты мобильного интернета за все покупки. А благодаря поддержке Apple Pay и Google Pay ее можно использовать и в офлайн-магазинах.