Налоговый вычет за учебу. как вернуть деньги за получение знаний?

Содержание:

- Сколько можно получить, примеры расчета

- Вычет за обучение ребёнка

- 4 шага по возврату денег

- Как вернуть налоговый вычет за обучение?

- Как вернуть деньги за обучение

- Особенности документов об оплате

- Кто может получить возврат 13% за обучение?

- Как оформить налоговый вычет за обучение

- Порядок оформления налогового вычета

- Сколько денег можно вернуть?

- Как получить вычет — 2 способа

- Процедура возмещения подоходного налога

- Декларация 3-НДФЛ

- Вернуть деньги за обучение через налоговую

Сколько можно получить, примеры расчета

Предельная сумма возврата обусловлена несколькими факторами, а именно:

- Суммой понесенных расходов.

- За кого осуществляли оплату.

Первый случай означает, что не выплатит государство больше фактически затраченных вами средств. Например, в 2020 году произвели оплату своей учебы в автошколе на сумму в 24 тыс. рублей. Именно с них и будет возвращено 13%, то есть 3120 рублей на руки.

Во втором случае законодатель определил предельно возможные суммы, с которых отсчитывается подоходный сбор. Так, для себя, братьев и сестер максимально возможный предел установлен в 120 тыс., то есть 15600 к возврату.

ВНИМАНИЕ !!! А для детей в 2021 году размеры и лимиты по стоимости обучения составляют всего лишь 50 тыс. на каждого ребенка

Фактически 5500 к возмещению. Такие суммы достаточно невелики, особенно при обучении в ВУЗе.

Даже если оплата выходит за рамки предела, то больше государственный бюджет возмещать не готов и не станет. Так, отец оплатил учебу сына в институте в размере 230 тыс. за год. Но претендовать можно только на компенсацию в пределах 13% от 50 тыс.

Малоприятным ограничением выступает предел в 120 тыс. за все социальные вычеты. То есть, если вы оплатили учебу, проходили лечение в платном стационаре, и оно не относится к дорогостоящим, затратили на все 200 тыс., а получить сможете только 15600 и не более.

Вычет за обучение ребёнка

Россияне имеют право на социальную льготу за учёбу ребёнка, неважно, родного, приёмного или опекаемого. Для оформления вычета нужно соблюсти ряд условий и попасть под критерии:

- Обучение оплачивается детям до 24-летнего возраста.

- В отличие от взрослых, дети могут учиться только на дневной, очной форме (детский садик, школа, колледж, художественная или музыкальная школа, ВУЗы, автошкола).

- Несмотря на то, что услуги образовательного учреждения получает ребёнок, договор оплаты должен оформляться на родителя, претендующего на вычет.

- Платёжные документы (чеки, квитанции, банковские переводы) должны содержать данные родителя.

- Если обучение проводилось в счёт материнского капитала, вычет не является возможным.

Возврат правомерен, если ребёнок учится музыке, языкам или творчеству

Отметим, что социальная льгота «работает» и в случае, если ребёнок платно учится за рубежом. За каждого ребёнка родитель может получить максимальную льготу в 6 тысяч 500 рублей (лимит на общую сумму обучения – пятьдесят тысяч рублей).

Рассмотрим пример. в 2016 году Арсений Семёнович Сухов заработал сто тысяч рублей и уплатил подоходный налог в размере тринадцати тысяч рублей. В этом же году он заплатил за обучение сына в платном колледже, отдав 40 тысяч рублей за год. Тринадцать процентов от суммы обучения ребёнка составят 5 тысяч 200 рублей, что меньше уплаченного Суховым НДФЛ, поэтому деньги вернутся в полном объёме.

Рассмотрим пример. С января 2016 года Максим Витальевич Котов оплачивал обучение своей дочери в ВУЗе стоимость семь тысяч рублей ежемесячно. 1 июня 2016 года девушка отпраздновала двадцатичетырёхлетние. Следовательно, Максим Витальевич сможет возвратить средства только до этого момента, за пять месяцев прошедшего года. За это время он затратил 35 тысяч рублей и сможет вернуть 4 тысячи 550 рублей, если ему это позволяет уплаченный подоходный налог.

Документы, подтверждающие оплату обучения, могут быть оформлены на любого из родителей – маму или папу. Даже если бумаги содержат данные одного супруга, другой сможет без проблем получить вычет за себя – для этого в налоговую нужно будет предоставить копию свидетельства о браке.

Рассмотрим на примере. За 2016 год семья Головановых заплатила за обучение своего трёхлетнего сына в частном детском саду, договор и платёжные бумаги оформлялись на маму. Но претендовать на налоговую льготу она не может, так как в 2016 году находилась в отпуске по уходу за младшим ребёнком и не платила НДФЛ. В этой ситуации налоговый вычет сможет получить глава семьи, независимо от того, что его данные не значатся в договорах и чеках.

4 шага по возврату денег

На нашей стороне ст. 32 ЗОЗПП “О защите прав потребителей”, принятая 7 февраля 1992 года.

Даже если вы попробовали курс, но он оказался водой диванных теоретиков, вы можете забрать деньги. Нужно уповать на плохое качество. По закону № 2300-1 обучение должно оправдывать ожидания. Если вам обещают, что вы станете копирайтером и найдете заказчиков, то так должно и быть.

Читайте внимательно договор оферты. Хитрые инфобизнесмены могут прописать сроки компенсаций и рассмотрения жалоб. Но закон “О защите прав потребителей” сильнее.

Эта краткая инструкция поможет вернуть деньги хоть за курсы английского, хоть за тренинг по личностному росту.

Ищем несостыковки

Сравните содержимое курса с одностраничником, группой соцсети, где он опубликован. Обещали рассказать, где зарабатывать больше без бирж, а на деле отправляют вас туда же. Одно несоответствие – повод вернуть деньги.

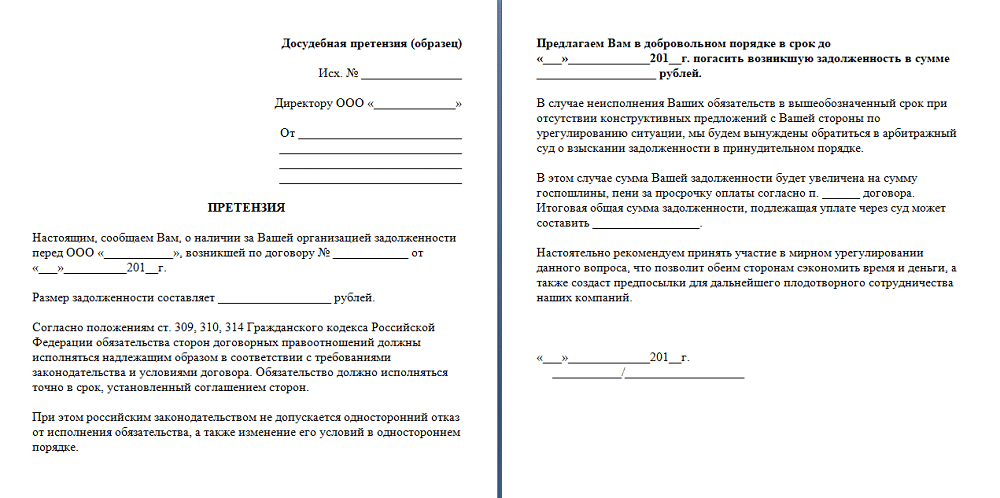

Пытаемся договориться с автором курса

Попросите автора вернуть деньги, потому что курс не оправдал ожиданий. Укажите Ф. И. О., дату и скриншот оплаты. Подробно опишите причину недовольства, несоответствие. Желательно приложить скриншоты.

В конце предупредите, что если не получите деньги обратно, напишете претензию в платежную систему Glopart, QwertyPay и др. В общем, туда, где оплачивали.

Не ругайте автора. Будьте терпеливы и вежливы. Если ваше сообщение 1 – 2 дня игнорируют, дают пустые обещания, то действуем дальше.

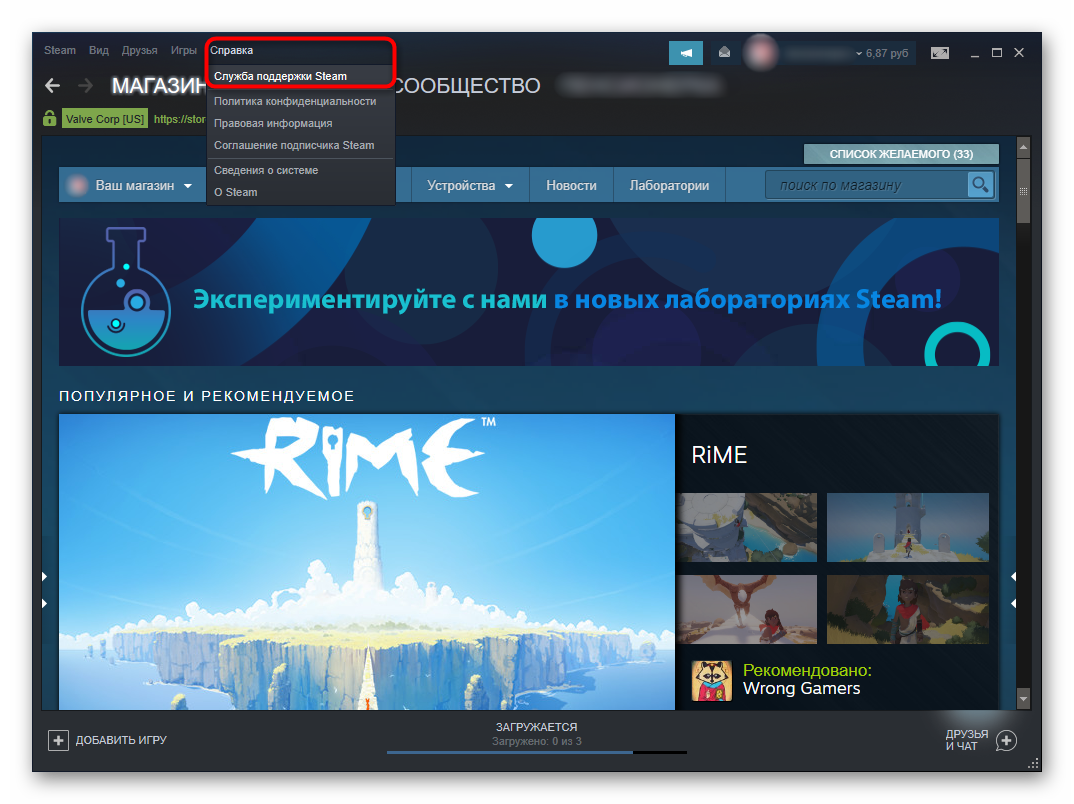

Пишем платежной системе

Напишите технической поддержке платежного сервиса, через который платили за обучение. Подробно объясните, какой автор не выходит на связь, почему хотите вернуть деньги, добавьте скриншоты переписки, оплаты. Вы получите ответ 100 %. Платежные системы боятся проблем, поэтому вернут деньги после обращения.

В 90 % случаев они быстро вернут деньги. Им не нужны проблемы с электронными кошельками. Если в ответ опять тишина или отговорки, переходим к следующему этапу.

Обращение к банку, электронному кошельку

Найдите контакты на сайте той финансовой компании, через которую платили. Будь то Сбербанк или Яндекс.Деньги.

Шаблон письма:

“Здравствуйте!

Я оплатил(а) курс (дата) на сервисе платежной системы (указывайте ссылку). Номер заказа (подставьте свой + скриншот оплаты). В обмен на деньги я получил информацию мошеннического характера, которая не соответствует описанию на сайте (ссылка на курс).

Я попросил автора (дата) вернуть деньги за курс, но он проигнорировал/дал обещание, которое не выполнил (скриншот переписки). После я (дата) написал в техподдержку платежного сервиса с просьбой вернуть деньги, но они промолчали/отказались.

Пожалуйста, помогите вернуть деньги из рук мошенников. Предоставлю любую дополнительную информацию по вашей просьбе.

Можете ждать деньги на свой счет. Никому не нужны проблемы из-за нескольких тысяч рублей. Если и тут все прошло не слишком гладко, идите в суд со всеми доказательствами: скриншотами переписок, чеков.

Куда еще обратиться:

- в местный центр защиты прав потребителей;

- к адвокатам с лицензиями – они повысят шансы на выигрыш в суде;

- к прокурорам.

Как вернуть налоговый вычет за обучение?

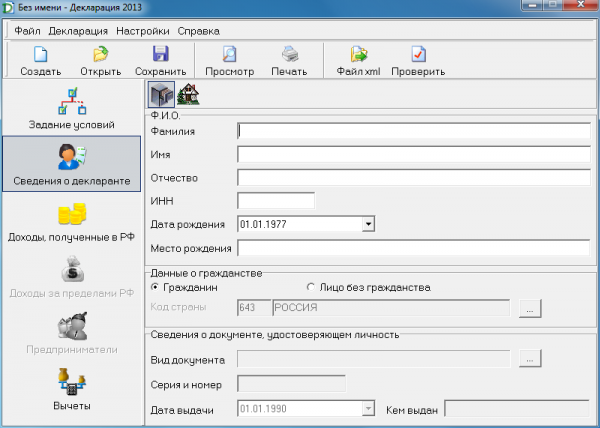

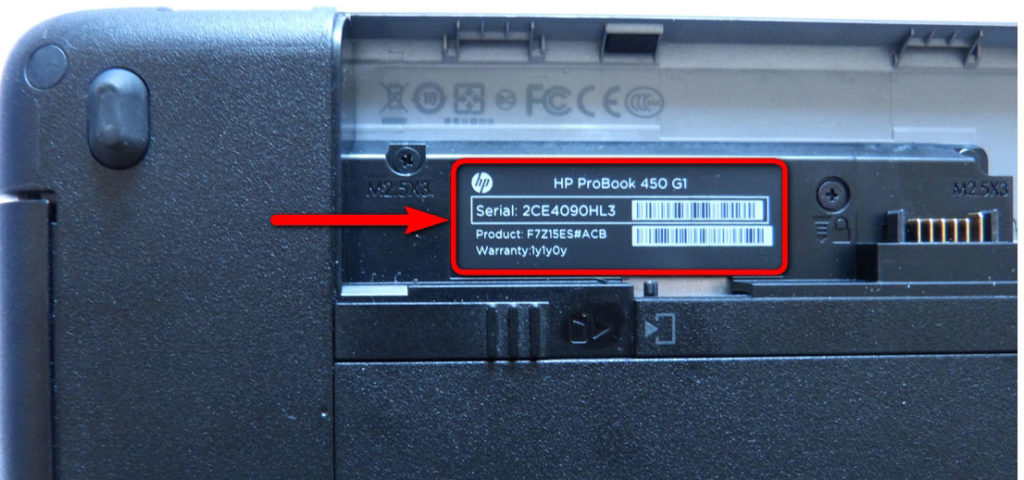

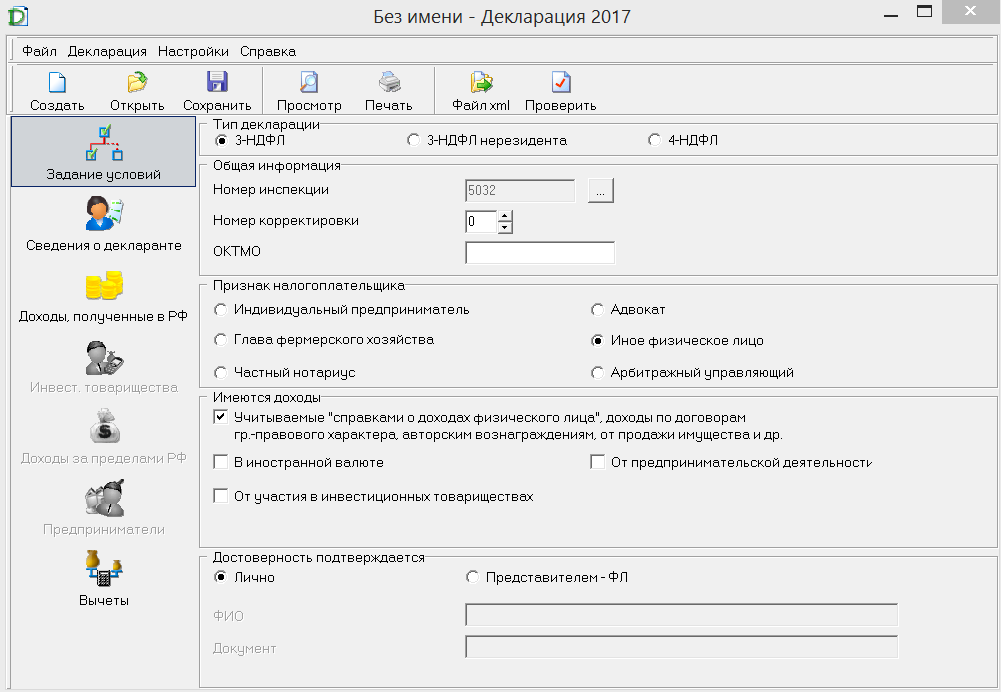

Первым делом следует озаботиться получением декларации по форме 3-НДФЛ. Для удобства граждан ФНС подготовила специальную программу, позволяющую быстро заполнить необходимые данные и исправляющую ошибки. Её можно скачать на сайте — nalog.ru/rn77/program.

В интерфейсе программы предусмотрен ввод любых вариаций данных, которые требуются для справки.

Если какие-то пункты введены неверно, при переходе в следующую вкладку программа укажет на ошибки и предложит их исправить.

На любом этапе работы файл можно сохранить, и продолжить вносить данные позже. Итоговый результат распечатывается с помощью этой же программы.

Вторая необходимая справка – 2-НДФЛ. Её следует брать на работе. Работодатель вписывает туда сумму вашего годового дохода. Отдельно указывается сумма подоходного налога. Затем отправляйтесь в образовательное учреждение. Возьмите там копию договора, который заключали при поступлении. Обязательно проверьте, есть ли в копии реквизиты действующей лицензии учебного заведения. Если их нет в договоре, возьмите копию отдельно.

Нужны также копии, подтверждающие не только факт обучения, но и факт расходов. Подойдут чеки ККТ, платёжные поручения и другие официальные бумаги, где точно видно, что вы передавали деньги в конкретное учреждение. Заявление на вычет пишется в свободной форме. Следует предоставить свои банковские реквизиты и сумму, запрашиваемую к возврату.

Если вы оплачивали учёбу ребёнка или брата/сестры, дополнительно подготовьте:

- копию свидетельства о рождении;

- копию свидетельства опекуна или попечителя (если требуется);

- если это брат или сестра – копию документа, подтверждающего родство;

- справку о том, что родственник обучался на очной форме.

Документы относите в налоговую службу по месту прописки. За первые три месяца налоговая проверит все полученные данные, а в течение четвёртого месяца со дня подачи бумаг можно ожидать возмещения средств.

Как вернуть деньги за обучение

Все официально трудоустроенные граждане нашей страны платят налог с заработной платы – НДФЛ. Он составляет 13%. Этим сбором облагаются не только зарплаты, но и другие доходы – например, от продажи или сдачи имущества в аренду, от индивидуального предпринимательства, и т.д.

Несмотря на то, что государство берет налог почти с любого дохода россиянина, закон предусматривает «поблажки» в виде налогового вычета.

Налоговый вычет бывает:

- имущественный – представляется на покупку и строительство жилья;

- стандартный – на инвалидов, ветеранов военных действий, маленьких детей, и т.п.;

- социальный – дается на обучение и лечение.

Возврат денег за учебу имеет некоторые нюансы, о которых следует знать каждому претенденту на его оформление.

Кто имеет право на вычет?

Воспользоваться льготой можно лишь в строго определенных законом случаях. Вернуть 13% вправе:

- россияне, самостоятельно вкладывающие средства в свое образование;

- родители, братья, сестры или опекуны учащегося.

Во втором случае требуется соблюдение двух условий:

- возраст ученика не превышает 24 года;

- он учится на очном отделении;

- договор с образовательным учреждением заключен на имя плательщика (мама, папа, брат, сестра, опекун);

- в квитанции на оплату обучения фигурируют их же данные.

Каждый получатель обязан иметь официальный заработок. Но чтобы получить право на вычет, одного факта трудоустройства недостаточно. Вы обязаны исправно вносить деньги в счет НДФЛ, а его сумма должна равняться или превышать размер требуемого возмещения.

На какие образовательные учреждения распространяется вычет?

Вернуть деньги можно за обучение в:

- детском саду;

- школе;

- колледже, училище, лицее;

- ВУЗе;

- детских учреждениях допобразования – в спортивной или музыкальной школе, в различных кружках и секциях;

- автошколе;

- организациях по изучению иностранных языков;

- центрах повышения квалификации.

Чтобы рассчитывать на вычет, убедитесь, что у вашего образовательного заведения имеется государственное разрешение (лицензия) на работу.

Возврат денег за обучение через налоговую

Вернуть деньги можно двумя способами: через работодателя или обратившись в ИФНС. Если вы решили воспользоваться вторым вариантом, нужно собрать пакет документов и прийти в отделение налоговой службы по месту вашей регистрации (прописки).

Подавать бумаги можно в любое время года – законодательных ограничений по срокам нет. Но претендовать на возврат можно только по окончании налогового периода (календарного года). Проще говоря, получить вычет за 2018 год удастся только в 2019 году.

Перечень документов сравнительно небольшой. Вам потребуется:

- заявление на получение вычета;

- паспорт;

- ИНН;

- справка 2-НДФЛ на ваше имя;

- декларация 3-НДФЛ;

- договор с учебным заведением;

- оплаченные чеки и квитанции.

Но проще получить деньги через работодателя. Для этого не требуется дожидаться окончания календарного года. Вы подаете те же документы в налоговую (кроме 3-НДФЛ). В течении 30 дней она проверяет их и выносит решение о предоставлении вычета. Утвердительный вердикт отдаете работодателю, после чего с вашей зарплаты перестают удерживать НДФЛ. Однако если сумма большая и подана во второй половине года, работодатель может просто не успеть вернуть все деньги. В подобной ситуации придется опять обращаться в ИФНС для получения остатка.

Особенности документов об оплате

В качестве документов, подтверждающих оплату, могут выступать чеки с кассовых аппаратов, квитанции к приходным кассовым ордерам, платежные поручения, выписки из банков и прочие. Они указаны, в частности, в письмах Минфина России от 19.08.2010 № 03-04-05/7-470 и ФНС России от 22.11.2012 № ЕД-4-3/19630@.

Можно оплату производить через терминалы самообслуживания. Но в таких случаях подтверждающим документом должно служить извещение о перечислении денег. Этот документ выдается кредитной небанковской организацией, обладающей лицензией ЦБ РФ. При этом в письме Минфина России от 21.09.2011 № 03-04-06/5-232 приведены обязательные реквизиты, которые должны содержаться в данном извещении, как то:

- фамилия, имя, отчество физического лица, внесшего средства за обучение;

- цель платежа, где указывается: «Плата за обучение»;

- наименование учреждения образования (полностью);

- размер вносимой суммы, номер и дата договора об обучении;

- дата совершения операции по перечислению средств.

Но есть и ограничения по документам на оплату. Так, не получится подтвердить факт оплаты с помощью мемориального ордера, поскольку этот документ используется исключительно для операций, проводимых внутри банков. Подтверждение можно найти в письме УФНС России по г. Москве от 06.03.2009 № 20-14/4/020538@.

Разъяснение из другого письма, Минфина России от 19.08.2010 № 03-04-05/7-470, показывает, что доверенность, выданная другому лицу на уплату средств, тоже не является подтверждающим оплату документом.

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

Как оформить налоговый вычет за обучение

Для оформления налогового вычета, родители должны быть официально трудоустроенными и получать заработную плату, из которой работодатель ежемесячно уплачивает налог.

Человек, который не работает на официальной работе, и не оплачивает подоходный налог — права на получение вычета не имеет. Это правило также касается пенсионеров, которые оплачивают внукам образование, например, за балетную студию или частный детский сад.

Стоит помнить, что существует срок давности вычета. Вернуть средства можно в течение 3 лет после осуществления оплаты. Если оплата за обучение производилась в 2019 году, то вернуть часть суммы вы сможете до 2022 года включительно. Сумма социального вычета будет зависеть от двух показателей:

- Максимального размера социального вычета.

- Суммы налога НДФЛ, который был уплачен государству за прошедший год.

Вернуть подоходный налог за очное обучение в университете может как и сам ребенок, если он работает, так и его родители. В случае с супругами, вернуть такой налог не удастся. То есть, если ваш супруг оплачивает ваше обучение в университете или любом другом образовательном учреждении, получить налоговый вычет он не сможет.

Чтобы в дальнейшем избежать проблем с получением возмещенного подоходного налога, родителям при поступлении ребенка в университет, необходимо указывать плательщика средств за обучение. Если суммы за обучение платят родители, то и при оформлении подобной субсидии стоит указывать доходы родителей. При этом, чем выше ежемесячный доход родителей и их платежеспособность, тем меньшую сумму уплаченного ими налога удастся вернуть.

Порядок оформления налогового вычета

Процесс вычитывания части налогов из уплаченного бюджету начинается с подготовки всех необходимых документов. Для начала заявителю нужно заполнить декларацию 3-НДФЛ, получить справку 2-НДФЛ на работе, а также собрать все чеки и квитанции в одном месте.

Пример заполнения 3-НДФЛ:

Далее весь этот пакет документов вместе с заявлением, написанным в свободной форме, должно быть передано в территориальное отделение ФНС по месту постоянной регистрации заявителя (по месту его жительства). При желании, гражданин может заранее записаться на прием через госуслуги — это сократит время, требуемое на отстаивание живых очередей.

Если весь пакет бумаг собран правильно и в полном объеме, сотрудник ФНС примет их, после чего начнется рассмотрение всех предоставленных документов. В среднем на проверку сведений, указанных в декларации, справке 2-НДФЛ и заявлении, уходит два месяца.

Еще месяц требуется на высчитывание выплат, положенных гражданину, исходя из его налоговых отчислений в течение отчетного периода. И, наконец, на пересылку денежных средств уходит в среднем несколько недель. Таким образом, срок рассмотрения заявления составляет от трех до четырех месяцев.

О результатах рассмотрения гражданину сообщают по оставленным в заявлении контактным данным. Если в заявке была просьба перечислить деньги на карточку или банковский счет, и при этом были даны соответствующие реквизиты, ФНС сразу отправит туда деньги.

Сколько денег можно вернуть?

Сумма вычета зависит от категории налогоплательщика.

Если платите за себя сами

Порядок оформления вычета в подобной ситуации имеет следующие особенности:

- вы не можете вернуть деньги в сумме больше той, что заплатили в виде НДФЛ за прошедший год;

- максимальная сумма вычета за образование – 15,6 тыс. руб. Получить больше не удастся;

- вычет на обучение входит в категорию социальных вычетов. Все ваши расходы в рамках этой категории суммируются. Максимальная сумма за год ограничивается 120 тыс. руб. (13% – 15,6 тыс. руб.). Следовательно, если вы уже возвращали деньги, к примеру, за лечение, за учебу получите меньше.

Приведем пример: В 2017 году вы отдали за свое обучение в 150 тыс. руб. За этот же период с зарплаты удержали 50 тыс. руб. НДФЛ. Если взять 13% с расходов на учебу (150 тыс. руб.), получится 19,5 тыс. руб. Но вы не сможете вернуть их полностью, хотя размер уплаченного НДФЛ позволяет это сделать. В конечном итоге вам достанется лишь 15,6 тыс. руб.

Если платите за обучение ребенка

Максимальная сумма вычета на одного ребенка составляет 6,5 тыс. руб. в год.

Приведем пример: в 2017 году вы оплатили учебу двоих детей в общей сумме 150 тыс. руб.:

- 100 тыс. руб. – за одного студента – очника;

- 50 тыс. руб. – за второго студента – заочника.

В 2018 году вы вправе вернуть деньги только за первого ребенка. Сумма – 13 тыс. руб. (13% от 100 тыс. руб.). Но целиком ее вы не получите. На ребенка-заочника возмещение вообще не положено. В итоге имеем на руках ровно 6,5 тыс. руб.

Если платите за брата или сестру

Условия получения денег аналогичны предыдущему пункту. Единственное различие – сумма возмещения. Предельный размер средств, которые можно вернуть, составляет 15,6 тыс. руб. в одни руки.

Приведем пример: вы оплатили 60 тыс. руб. за обучение своего ребенка и 80 тыс. руб. – за брата. Итого потратили 130 тыс. руб. в течение года.

Максимальное возмещение ребенка – 6,5 тыс. руб., за брата – 15,6 тыс. руб. На ваш социальный вычет за год ограничивается суммой в 120 тыс. руб. Поэтому можете вернуть либо наибольшую сумму, либо разделить выплату на 2 части и получить:

- 13% за сына – 6,5 руб.;

- 13% за брата – оставшиеся 9,1 тыс. руб.

Итого 15,6 тыс. руб. за год.

Как получить вычет — 2 способа

До 2016 года существовал только один способ возврата налогов за обучение — через налоговую инспекцию и только по истечению года. Теперь можно получать деньги практически сразу, напрямую у работодателя, не дожидаясь начала года. Давайте рассмотрим оба способа и сравним, что лучше.

Через налоговую

Для возврата 13% от понесенных вами расходов на обучение нужно предоставить в налоговую инспекцию пакет документов. После камеральной проверки, максимальный срок которой составляет 3 месяца с момента подачи документов, в течение месяца вам будет перечислен излишне уплаченный налог на банковский счет.

Подавать документы можно в любое время года. Здесь налоговая не вводит никаких ограничений.

Список документов для получения вычета:

- справка по форме 2-НДФЛ;

- договор с учебным заведением об оказании платных услуг;

- документы подтверждающие ваши расходы;

- декларация по форме 3-НДФЛ;

- заявление о перечисление денег на ваш расчетный счет.

Через работодателя напрямую

Сама процедура выглядит следующим образом. После понесенных расходов, не дожидаясь окончания года, нужно отнести документы в налоговую инспекцию для подтверждения права на налоговый вычет. В течение 30 дней происходит проверка и вам выдадут подтверждение, которое нужно отнести своему работодателю.

Далее, с текущего месяца с вас не будет удерживаться подоходный налог, то тех пор, пока вы не исчерпаете право на налоговый вычет полностью.

Отличием возврата налога на обучения через работодателя является то, что вам не нужно заполнять декларацию 3-НДФЛ и не нужна справка о ваших доходах.

Пример. Иванов в феврале текущего года понес затраты на обучение на сумму — 100 тысяч рублей. Он предоставил в налоговую инспекцию документы, подтверждающие понесенные им расходы. Через месяц инспекция выдала подтверждение, дающая Иванову право на налоговый вычет в размере 13 тысяч, которое он в марте передал в бухгалтерию по месту работы.

Начиная с этого месяца с него не будет удерживаться подоходный налог и зарплата будет выплачиваться полностью.

Его доход — 30 тысяч в месяц. На руки он получал 26 100, а 3 900 — это 13% налог. С марта месяца Иванов будет получать на руки 30 000 рублей. И так вплоть до июня включительно, пока не будет использовано право на получение налогового вычета в полном объеме.

Важно понимать, что работодатель не имеет право возвращать удержанный налог за более ранние месяца. То есть, если вы принесли уведомление от налоговой в ноябре, то за январь — октябрь текущего года вы ничего не получите

Те деньги, который работодатель не успеет вам выплатит до конца года, на следующий период не переносятся. Для получения остатка недополученной суммы, нужно будет обращаться в налоговую.

Пример. Наш знакомый Иванов с той же зарплатой 30 000 рублей (26 100 — на руки и 3 900 — налог) потратил на обучение 100 тысяч рублей. Он имеет право вернуть обратно 13 тысяч. В октябре он предоставил в бухгалтерию подтверждение от налоговой на возврат налога.

Всего он получит деньги только за 3 месяца (октябрь, ноябрь, декабрь) — 11 700 (3 900 х 3 месяца). Оставшуюся невыплаченную сумму 1 300 рублей он у работодателя получить уже не сможет.

Как лучше и выгоднее

У каждого способа есть свои плюсы и минусы. И ответить однозначно никак нельзя. Каждый налогоплательщик выбирает для себя более удобный или выгодный вариант.

- Вычет через работодателя вы можете начать получать практически сразу, не дожидаясь окончания календарного года. Но если сумма возврата большая и подана во второй половине года, то работодатель может не успеть выплатить полностью все, по причине того, что год закончится. В таком случае для получения невыплаченного остатка нужно будет опять обращаться в налоговую инспекцию.

- Если в течение года у вас запланировано несколько платежей на обучение, то целесообразней все же один раз в следующем году обратиться в налоговую инспекцию и получить вычет сразу за весь год, чем в течение года несколько раз.

- Для получение денег через работодателя вам не нужно заполнять декларацию 3-НДФЛ. Нужно отнести только документы, подтверждающие расходы. Но с другой стороны, вы потратите больше времени на оформление: нужно 2 раза обратиться в налоговую, потом в свою бухгалтерию. В случае получения денег через налоговую вам нужно только ОДИН РАЗ предоставить им пакет документов и ждать перечисления денег.

- Если по истечении года вам все равно нужно подавать декларацию, например для получения имущественного вычета, то логичнее и вычет на обучение включить в нее и получить все деньги за один раз.

Процедура возмещения подоходного налога

Сначала вы должны выбрать способ получения вычета. Я не буду подробно останавливаться на каждом из них, потому что уже разбирала в статье о возврате денег за лечение. Напомню только, что сделать это вы можете:

- через налоговую инспекцию,

- через своего работодателя.

Что нужно, чтобы получить законный возврат денег за обучение от государства:

- Собрать документы.

- Выбрать вариант получения: через налоговую или работодателя.

- При любом способе сначала обратиться в налоговую, потому что в первом случае она берет документы на проверку и оформляет вам вычет, во втором – проверяет документы и выдает уведомление для работодателя о возможности получения вами вычета.

- Получить законный возврат излишне уплаченного подоходного налога. Опять же зависит от выбранного способа:

- либо единовременным платежом на свой расчетный счет примерно через 4 месяца после подачи документов;

- либо каждый месяц в виде увеличенной зарплаты до момента получения полной суммы вычета.

Обратите внимание, что государство дает время вам на раскачку и осознание необходимости оформления вычета. Целых 3 года вы можете планировать собрать документы и все-таки дойти до налоговой или сделать все это онлайн через Госуслуги

Но если вы вспомнили, что в 2014 году где-то учились и даже нашли все необходимые подтверждающие бумаги, то вернуть часть потраченных средств уже не удастся.

Еще один важный момент – не путайте возврат налога при покупке квартиры или процентов по ипотеке с возвратом расходов на обучение. Первые можно получать не один год, а по обучению это получится сделать только в год подачи документов.

Какие документы надо представить:

- Заявление.

- Налоговая декларация за тот год, в котором были расходы на образование (не требуется, если оформляете вычет через работодателя).

- Лицензия образовательного учреждения.

- Договоры на обучение.

- Платежные документы, которые доказывают, что вы оплатили учебу.

- Паспорт и свидетельства о рождении детей, если оформляете вычет за их образование.

Чтобы составить налоговую декларацию, понадобится еще справка о доходах и ИНН.

Декларация 3-НДФЛ

Эта декларация используется всегда, когда речь идет об оформлении вычета, при этом не имеет значения то, к какой разновидности он принадлежит. Производится ее заполнение самостоятельно или же посредством специально созданной налоговой службой России программой, которая скачивается на официальном электронном ресурсе.

На сайте ФНС можно скачать образец заявления на возврат НДФЛ

Если же вы выбрали ручной способ заполнения, то скачайте актуальную форму бланка там же, на главном веб-ресурсе службы, найдя ее в виде приложения к конкретному приказу. Или можете скачать данный бланк из нашей статьи.

Те, кто воспользуется программой, сократят процесс заполнения значительно, повлияв тем самым и на общую длительность всего действа, так как максимально смогут избежать совершения различных ошибок. Открыв первую вкладку после запуска программы, необходимо сразу же указать, кем является плательщик подоходного налога, претендующий на получение компенсации. Выбирайте значение физического лица, которое не является бизнесменом индивидуального характера, и единственным источником доходов его является официальное место трудоустройства.

К признаку налогоплательщика относится физическое лицо «иное», тип, к которому относится заполняемая декларация, должен проставляться автоматически. Речь идет о формате бланка, то есть его маркировки – 3-НДФЛ.

Затем вносите сведения о себе, так как именно вы совершили оплату образовательных услуг. К этим сведениям относятся:

- фамилия, имя, отчество;

- идентификационный номер налогоплательщика;

- официальная прописка;

- день появления на свет;

- место, где произошло ваше рождение.

Затем вы вносите информацию в справку, касающуюся поступающих к вам на рабочем месте денежных средств в виде доходов за каждый месяц. Одновременно с этим указывают величину исчислений, произведенных ежемесячно в казну страны. Информацию по описываемым графам вам необходимо найти внутри бланка справки 2-НДФЛ, которую ранее вы запросили в бухгалтерском отделе по месту трудоустройства.

Далее переходите к главному. Укажите затраченную на обучение сумму средств во вкладке с соответствующим названием. Благодаря полученным данным, программа от Федеральной налоговой службы Российской Федерации автоматически сгенерирует декларационный бланк.

Минусы оформления документа без использования искомого программного обеспечения состоят в том, что вам самостоятельно придется вписывать внутрь него кодировки, обозначающие конкретные категории налогоплательщиков, поступающих к ним денежных средств и т.д.

Что касается заполнения бланка за ребенка, или брата с сестрой, оно также производится вами, то есть плательщиком, поэтому процедура имеет мало отличий от первого способа, описанного нами выше. Просто в этот раз затраченные на обучение деньги будут указаны в другой графе, одновременно с этим фактически предоставляемый в инспекцию пакет документов будет содержать другие составные части.

Максимально возможная к предоставлению сумма также меняется для случая с детьми, если же компенсация за брата или сестру, то ее величина остается прежней.

Образец декларации

Приведем пример. В 2015 году вы потратили 86 тысяч рублей, чтобы оплатить старшей дочери обучение в вузе. Вы получили официальную бумагу, подтверждающую, что она проходит обучение на очном отделении и предоставили ее в налоговую инспекцию вместе с другими необходимыми документами.

При этом ваша заработная плата в том же году составила 550 тысяч 300 рублей, и она ежемесячно облагалась и урезалась по ставке 13% налога на доходы физических лиц. Как мы помним, максимальная сумма, положенная к возврату в данном случае равна 50 тысячам рублей. Получается, именно с нее вы претендуете на получение 6 тысяч 500 рублей, возврат которых можете оформить непосредственно на рабочем месте.

Вернуть деньги за обучение через налоговую

У оформляющего есть три года, чтобы собрать все документы и подать заявку в налоговую на возвращение суммы, потраченной на учебу. По истечению трех лет, налоговая не будет возвращать такого рода компенсацию.

Для того чтобы без трудностей оформить возврат денег, необходимо выполнить следующие условия:

Перед тем как ребенок запишется на курсы и начнет сдавать вступительные экзамены, попросите вуз предоставить копию лицензии о праве осуществлять образовательную деятельность. Если такого документа нет, государство не заплатит ни копейки.

Сохраните квитанцию об оплате учебы и сам контракт с института, автошколы или другого учреждения.

Соберите документы у работодателей, подтверждающие ваш официальный доход.

Не забудьте предоставить договор купли-продажи, если вы реализовали какое-то свое имущество на протяжении года. Прикрепите квитанцию об уплате соответствующего налога.

Заранее откройте счет в банке. Именно на него будет перечислена оплата от государства.

После всех выполненных условий нужно написать заявление. В шапке заявления обязательно нужно указать номер учреждения, куда вы обращаетесь (местная налоговая). Написать фамилию, имя и отчество, почтовый индекс, место регистрации, ИНН.

Собранный пакет документов можно отправить заказным письмом или отнести единолично в органы налоговой инспекции.