Простыми словами, что такое ipo

Содержание:

- Яндекс.Такси

- 2. IPO Ant Group

- Инвестиции в IPO – как тут заработать

- Выбор компании-эмитента для инвестирования

- Рынок IPO

- Понятие и особая терминология IPO

- Как инвестировать непосредственно во время IPO?

- Что такое «народное IPO»?

- Как заработать на IPO обычному инвестору?

- Как заработать на IPO?

- А как можно инвестировать в IPO проще?

Яндекс.Такси

Кто? Сервисы агрегатора такси и доставки еды и продуктов, а также мобильные приложения к ним.Когда? Перенесено на неопределённый срок.О планах по проведению IPO Яндекс.Такси компания заявляла в начале 2019 г. Однако после этого в ноябре 2020 Яндекс отказался от размещения Такси.Грег Абовский, операционный и финансовый директор Яндекса, заявил: «Мы видим, что такая платформа Яндекса, которую мы создали, становится лучше из-за своей цельности. Поэтому IPO сервиса такси на сегодняшний день не рассматривается.»В случае размещения Яндекс.Такси есть большая вероятность, что он разместится по более высокой оценке, чем рынок закладывает сейчас в акции Яндекса. На этом фоне котировки Яндекса могут вырасти. Однако в связи с переносом IPO на неопределённый срок, использовать его в качестве инвестиционного тезиса не стоит.

2. IPO Ant Group

Во вторник (25 августа 2020 г.) дочерняя компания Alibaba и финтех-компания Ant Group Co. подала на Фондовую биржу Гонконга (SEHK) проспект своего долгожданного первичного публичного размещения (IPO).

Компания из Ханчжоу намерена разместить свои акции в рамках двойного предложения на SEHK и на рынке STAR Шанхайской фондовой биржи: ответ Китая на NASDAQ. Ожидается, что компания Ant Group продаст около 10% своих акций в ходе IPO.

В случае проведения публичных размещений акций компании Ant — это будет крупнейшее IPO в мире, превысив $29,4 млрд, привлеченные нынешним рекордсменом нефтяной компании Saudi Aramco в 2019 году. Компания Ant Group также войдет в число 30 крупнейших компаний мира по рыночной капитализации.

IPO Ant Group может состояться уже в октябре 2020 года, хотя количество акций, которые будут предложены, и диапазон цен еще не подтверждены.

Основным направлением деятельности компании Ant является приложение Alipay, которое насчитывает чуть более 1 миллиарда активных пользователей в год и ошеломляющие 711 миллионов активных пользователей в месяц в континентальном Китае и во всем мире.

Что касается продавцов, то у Alipay более 80 миллионов активных ежемесячных продавцов, которые ведут бизнес с помощью приложения, а также партнерские отношения с более чем 2000 финансовыми учреждениями.

Компания также управляет крупнейшей в Китае инвестиционной платформой для фондов денежного рынка Ant Finance, продает другие инвестиционные продукты и страхование, предоставляет финансирование для малого бизнеса и частных лиц и даже ведет независимый бизнес по оценке кредитоспособности.

Ant Group в цифрах

В настоящее время компания оценивается в $150 миллиардов. Эта оценка основана на раунде финансирования серии C еще в 2018 году, когда она привлекла $14 млрд от частных инвесторов, таких как американская частная инвестиционная компания Warburg Pincus LLC и сингапурские Temasek Holdings и GIC.

Финансы Ant Group выглядят очень стабильно. Компания осталась относительно невредимой в период пандемии Covid-19, ее доходы и прибыль неуклонно растут.

Компания сообщила о выручке в размере 72,5 млрд юаней ($14,39 млрд) за первое полугодие 2020 года, что на 38% больше, чем 52,5 млрд юаней ($10,42 млрд) в первой половине 2019 года.

Что касается прибыли, компания Ant Group сообщила о 21,9 миллиарда юаней (4,35 миллиарда сингапурских долларов) за первую половину 2020 года, что примерно в 11,5 раза больше, чем в 1,9 миллиарда юаней (0,38 миллиарда сингапурских долларов) в первой половине 2019 года.

Инвестиции в IPO – как тут заработать

Относительно недавно, с развитием финансовой системы в интернете, инвестиции в IPO стали общедоступными. Конечно, у частных вкладчиков нет доступа к фондовым биржам, но участие в IPO доступно через брокеров. Их на сегодняшний день существует огромное количество, причем не только зарубежом, но и в странах СНГ. В одной из статей блога мы рассказываем об одном популярном брокере под названием United Traders, который предоставляет услуги доверительного управления средствами на рынке американских IPO. В чем же заключается суть инвестиций в IPO и как на них заработать? В первую очередь, нужно понимать, что вложение средств в IPO – это более рискованный вид инвестиций, чем приобретение акций известных компаний с многомиллиардной капитализацией. Но есть и существенный плюс, ведь IPO сможет принести гораздо большую прибыль, чем акции крупных компаний. Покупка акций IPO – это достаточно специфический вид вложений, и он имеет свои особенности:

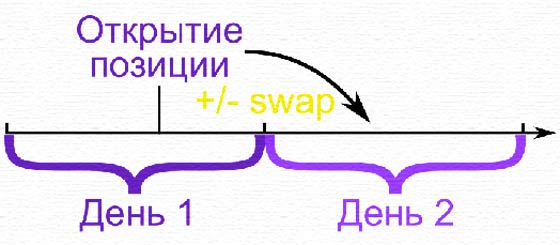

- Инвестируя через брокера в IPO, вы не сможете продать акции на протяжении определенного времени – это ограничение называют периодом Lock up. Как правило, он составляет 180 дней.

- Порог входа при инвестиции в IPO достаточно высокий и может составлять несколько миллионов долларов. Инвестируя через брокера, вы можете входить мелкими суммами, так как все средства инвесторов собираются в общий пул.

- Перед размещением своих акций компания публикует их примерную цену, но в реальности она может быть гораздо меньше. Как правило 60-70% компаний после размещений акций на IPO показывают более высокие результаты, тогда как около 30% не достигают обозначенной цены, из-за чего инвесторы терпят убытки.

- Спрос на акции компании может повышаться и тогда заявки инвесторов могут исполняться не полностью. В такой ситуации, вкладывая 10 000$, инвестор может получить акций на 5 000$. До конца IPO точное количество купленных акций останется неизвестным.

Что же делать инвестору, который учел все особенности вложения средств в IPO и готов покупать акции? Алгоритм действий должен быть следующим:

- Найдите надежного брокера с хорошей репутацией.

- В списке отобранных брокером перспективных IPO компаний выберите подходящую для вас.

- Выделите сумму, которую готовы инвестировать в IPO. При этом не забывайте о диверсификации и сделайте пусть небольшие вклады сразу в несколько компаний.

- Откройте счет, создайте заявку и переведите деньги брокеру.

Инвестиции в IPO – это одно из направлений моего заработка и в настоящий момент я инвестировал средства через брокера United Traders в две перспективные компании. Как видно со скринов ниже, обе уже принесли мне около 50% прибыли.

Примеры удачных IPO

Инвестиции в IPO компаний в 2019 году набирает особую популярность, так как многих инвесторов впечатляют успешные примеры недавно прошедших IPO. Среди тех компаний, которые набрали большие суммы инвестиций, есть и принесшие солидные проценты профита:

- PagerDuty – компания, которая занимается разработкой программного обеспечения в сфере IT-безопасности, собрала 250$ млн. инвестиций, а цена ее акции после завершения IPO в 2019 году подорожала на 62%.

- Zoom – провайдер видеосвязи, собрал на IPO 751$ млн., цена акций после завершения продажи поднялась на 67%.

- Dropbox – IPO проходило в 2018 году, в первый же день акции подорожали на 36%.

- Farfetch – акции онлайн-платформы для люксовых брендов подорожали на 42% в первый же день.

- NIO – производитель электромашин, через два дня после размещения акций цена на них подорожала на 85%.

- Xiaomi – компания разместила акции во втором квартале 2018 года, после чего они подорожали на 68%.

- CarGurus – аналог auto.ru родом из США. Акции компании подорожали на 98%.

Календарь IPO

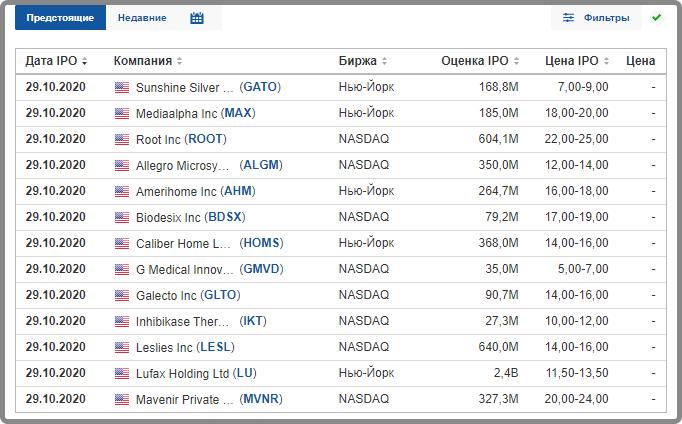

Ежегодно сотни компаний выходят на IPO, поэтому инвестору очень важно владеть информацией о том, когда будет проходить размещение акций. Поможет сориентироваться в датах календарь IPO, который составляется в соответствии с информацией, опубликованной фондовыми биржами

Календарь IPO полезен тем, что расписывает ожидаемые события предстоящего месяца, позволяет инвесторам сориентироваться относительно специфики компании (в какой сфере она работает, какие о IPO отзывы и оценки делают эксперты), а также прогнозирует максимальную и минимальную цену IPO акций. С помощью календаря IPO можно узнать о предстоящих размещениях акций и выделить для себя наиболее интересные варианты, один из таких представлен на сайте investing.com. Дополнительно ознакомившись с информацией в интернете можно принять решение о том, стоит ли покупать акции конкретной компании.

Выбор компании-эмитента для инвестирования

Если этап выбора проводника на сделки IPO за вами сделан, то начинается уже серьезная работа по выбору компаний, куда будете деньги инвестировать. Здесь хорошо, что всегда можно в календаре посмотреть предстоящие размещения.

Календарь IPO на Investing.com

Календарь IPO на сайте брокера Финам

Но проанализировать компанию самому будет сложней, ведь здесь очень важны перспективы развития, финансовые показатели (форма S-1), кто является андеррайтером и т. п. В общем можно сойти с ума от всего этого анализа. Поэтому хороший брокер будет осведомлять своих клиентов по оценке эмитентов, рискам и условиям размещения. Обычно закрепляют финансового советника, у которого можно любой вопрос решить.

Но у многих брокеров отлично сделана навигация по предстоящим IPO. Там подробная информация не только по деятельности компании, но и по комиссиям. Меня всегда этот вопрос больше всего интересует. И новичкам в инвестициях проще разбираться в компаниях, когда указывают степень риска. Любят выбирать низкую степень риска.

Тем более, что и капитал нужен будет уже приличный для диверсификации. И не стоит пугаться, что заявку сложно подать. В отличии от трейдинга, здесь не нужно указывать количество акций брокеру для покупки, ведь цену размещения точную никто еще не знает. Вы ложите сумму денег в заявке, а брокер все сделает. И если еще останутся денежные средства после приобретения акций, то они останутся на вашем брокерском счете.

На мой взгляд, сделки IPO достаточно нервные для клиентов. Лично у меня нет какого-то азарта и маниакального желания поменять торговлю фьючерсами на сделки IPO. Объясню почему:

Вот представьте ситуацию, куплены акции, цена взлетела, вы в эйфории, а потом бац и все падает. И вы ничего сделать не можете месяц, а то и больше. Локап-период может быть разный.

Это сделано для того, чтобы не было таких умников, которые же потом и обрушать акции и сделают бесмыссленной процедурку размещения. Но многие брокеры позволяют и раньше закрывать такие сделки, хотя придется заплатить посреднику комиссию и брокер просто может вас не пригласить на следующую IPO. Когда акции вы продадите, можно будет подсчитывать прибыль или убыток.

Рынок IPO

Итак, выход на IPO предполагает выпуск акций или депозитарных расписок на эти акции и размещение их на бирже. Это не какие-нибудь биржи, а фондовые – их совокупность еще называют рынком ценных бумаг. Отечественные компании размещают свои акции на Московской бирже, тогда как зарубежные компании чаще всего отдаю предпочтение американским биржам. Тем не менее ничего не мешает отечественным компаниям осуществить выход на IPO через западную биржу.

Выход на российский рынок IPO

Российский рынок IPO начал свое зарождение с либерализацией экономики в 1991 году, тем не менее нельзя сказать, что за прошедшее время он сильно преуспел. Если сравнивать отечественный рынок ценных бумаг с мировым или западным, то он и в наше прогрессивное время развит слабо. Зарубежные рейтинговые агентства считают фондовый рынок России не просто молодым, а развивающимся, так как он характеризуется высокой степенью риска и небольшим количеством компаний. Тем не менее положительные изменения происходят: с начала 2000-х ситуация на российском рынке ценных бумаг несколько улучшилась, в частности, появились какие-никакие механизмы защиты инвесторов. Крупнейшей отечественной биржей является Московская биржа, которая появилась в 2011 году путем слияния валютной биржи России ММВБ и Фондовой биржи РТС. Именно на ней отечественные компании чаще всего и размещают свои акции. Но эти размещения происходят не часто – по имеющейся информации, за 2018 год на Московской бирже не состоялось ни одного IPO. Это не значит, что ни одна отечественная компания не вышла на уровень продажи своих акций – просто российские IPO выбрали для этого рынки в странах с более развитой экономикой. Так как для компании IPO является “взлетной полосой”, то рисковать и выходить на отечественном рынке захочет далеко не каждая из них. Причиной тому не только слабо развитый рынок ценных бумаг в России, но и консервативность инвесторов. Если иностранные вкладчики готовы вкладывать в русские IT-стартапы огромные деньги, то отечественные инвесторы продолжают осторожничать и считать такие инвестиции слишком рискованными.

Выход на американский рынок IPO

Американский рынок IPO на многие десятилетия опережает российский и входит в рейтинг семи наиболее развитых в мире. Попасть на американские биржи компаниям гораздо труднее, ведь здесь более жесткие условия допуска, но зато и перспективы перед эмитентом акций открывают самые обширные. Это положительный момент и для инвесторов, которые менее рискуют своими деньгами, чем если бы они вкладывали средства через развивающиеся рынки. На фондовом рынке США ключевыми являются две биржи – NASDAQ и NYSE. Нью-йоркская фондовая биржа (NYSE) является самой крупной в мире и существует с 1792 года. С ней работают лучшие брокеры со всего мира и разместить свои акции на бирже NYSE считается для компании большим престижем.

Народное IPO

Многие компании, которые вышли на IPO, не ограничивают круг инвесторов – некоторые из них даже получают статус международных, так как привлекают участников из разных стран. Но есть и другой вариант размещения акций компании, когда к их покупке допускаются только граждане определенной страны. Данный метод получил название “народное IPO” и чаще всего к нему прибегают государственные предприятия. Какой смысл в проведении народного IPO? К примеру, той или иной компании нужны средства на развитие, но получить их в кредит будет невыгодно из-за больших комиссий или необходимости заложить свое имущество. В этом случае компания привлекает инвесторов, но сотрудничает только с физическими лицами, которые являются гражданами конкретной страны. Такое условие может быть обусловлено тем, что компания формирует свой доход за счет деятельности в этой стране и не зависит от мировых рынков. Народное IPO, это также возможность привлечь в экономику страны средства инвесторов через национальные компании. Государство не получает никакого преимущества от того, что сбережения населения страны лежат на банковских депозитах, поэтому народное IPO становится альтернативой для инвесторов, которое принесет пользу и национальным компаниям, и вкладчикам. Наиболее громким народным IPO в РФ стало предложение акций банка ВТБ, в ходе которого к инвестициям присоединилось более 130 тыс. россиян. В ходе IPO компании удалось собрать 7,98$ млрд., но для многих вкладчиков оно оказалось убыточным – цена акций ВТБ после продажи подешевела более чем на 80%.

Понятие и особая терминология IPO

В IPO непонятно все: от самой аббревиатуры до терминологии, которой пользуются опытные инвесторы, участвующие в этом процессе. Будем разбираться, чтобы не остаться за бортом аттракциона невиданной щедрости (так говорят профессионалы). А может, после изучения этот аттракцион предстанет в другом свете – например, в виде Поля Чудес, где Буратино зарыл свои золотые монеты и, сами знаете, что получил.

Что такое IPO

У каждого способа есть свои плюсы и минусы. Последний вариант позволяет привлечь суммы несоразмерно большие, чем при всех других. Для выхода на биржу компания должна стать публичной и открыто показывать инвесторам свою финансовую отчетность, т. е. деятельность становится прозрачной. Это накладывает определенные обязательства, но имеет неоспоримые плюсы, о которых еще будем говорить в статье.

Основные цели выхода предприятия на биржу:

- Повышение статуса компании и доказательство успешности ее деятельности. IPO – это определенная ступень в развитии, когда бизнес перестает быть стартапом, становится зрелым и может заинтересовать большее количество инвесторов.

- Получение дополнительного капитала на развитие: открытие новых производств, расширение существующих, модернизация, покупка других компаний и пр.

- Получение известности, рост доверия со стороны партнеров, клиентов, кредитных организаций, международных сообществ. Это в итоге приводит к расширению бизнеса и увеличению прибыли.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

У инвесторов, которые участвуют в IPO, одна задача – заработать. Предсказать заранее, достигнет или нет компания своих целей, выйдя на фондовый рынок, невозможно. Известны случаи, когда стоимость акций взлетала на несколько сотен процентов после начала торгов, но часто случается и обратная ситуация.

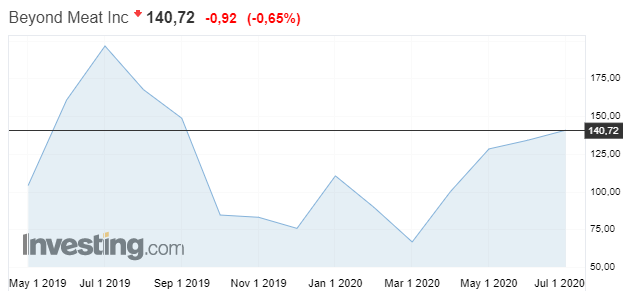

Компания Beyond Meat провела IPO в мае 2019 г. Через 3 месяца (на 1 августа 2019 г.) доходность сделки составила 61 %. Сейчас (на июль 2020 г.) прибыль – скромнее – плюс 35 %.

Компания Uber Technologies вышла на фондовый рынок в мае 2019 г. Через 3 месяца (на 1 августа 2019 г.) убыток по сделке составил минус 19,4 %. На июль 2020 г. – минус 24 %.

В этом кроется большой риск инвестирования в IPO, т. е. в покупке акций на старте продаж. Советы опытных инвесторов:

- Не входить на рынок первичного размещения, пока не научитесь самостоятельно оценивать компанию и ее перспективы.

- Не вестись на обещания брокеров о сумасшедшей прибыли, а смотреть пункт 1.

- Не вкладывать в акции более 10–20 % своего капитала.

- Диверсифицировать вложения, т. е. участвовать не в одном IPO, а в нескольких. Но финансовые затраты для такого подхода будут большие, потому что у многих брокеров есть порог входа.

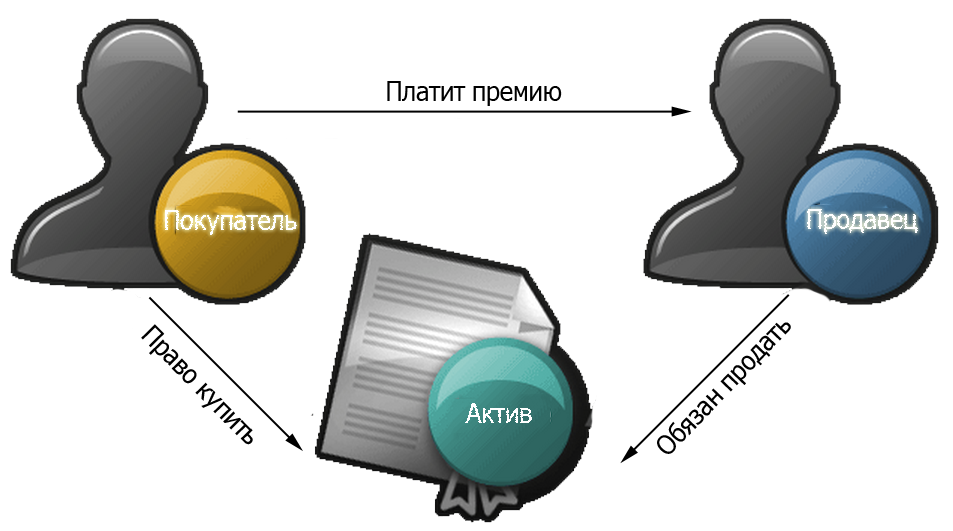

Начинающие инвесторы должны изучить терминологию процесса первичного размещения. В ней встречаются непонятные слова: андеррайтер, аллокация и локап-период.

Андеррайтер

Критерии выбора посредника:

- опыт проведения процедуры первичного размещения;

- репутация на рынке;

- условия, на которых инвестиционная организация оказывает посреднические услуги.

Аллокация

Для одной сделки аллокация может составить, например, 5 %, для другой – 80 %. Это происходит потому, что одни компании известны и имеют хорошие перспективы развития, поэтому многие инвесторы хотят вложить деньги в нее с целью заработать на росте котировок. Другие не пользуются популярностью, и желающих приобрести их акции немного.

Получается, что при инвестировании в IPO, например, 10 000 $ в первом случае инвестор купит ценные бумаги только на 500 $, а в другом – на 8 000 $. Процент удовлетворения заявки может оказать существенное влияние на доходность всего портфеля, поэтому надо очень внимательно подбирать компании для инвестиций.

Локап-период

Цели, которые преследует введение локап-периода:

- избежать обвала котировок в случае массовой продажи ценной бумаги;

- избежать волатильности и поддержать стабильность на рынке.

Сегодня есть брокеры, которые дают возможность участия в первичном размещении и без локап-периода. Например, в Тинькофф Инвестициях. Но требуется статус квалифицированного инвестора.

Как инвестировать непосредственно во время IPO?

Рассмотрим порядок действий, если вы решили участвовать в IPO с помощью своего брокера. Как это можно сделать?

Шаг 1. Найдите брокера.

Напрямую купить акции у андеррайтеров не получится – нужен посредник: брокер. Но у большинства зарубежных брокеров ценник входа достаточно высокий – от 5-10 тысяч долларов и выше. Однако есть брокеры, которые организовывают так называемые «коллективные инвестиции» в IPO, т.е. они собирают заявки от нескольких инвесторов, формируют единый пул и направляют его в банк как одну заявку. Андеррайтер перечисляет акции брокеру, а уже тот – инвесторам.

Я знаю двух брокеров, которые работают по такой схеме (их называют иногда IPO-брокеры):

- United Traders – минимальная заявка 50 долларов;

- Freedom Finance – вход от 2000 долларов.

Возможно, есть еще другие варианты. Возможно, именно ваш брокер по запросу коллектива инвесторов отправит заявку. В любом случае, пока не свяжетесь с брокером, не узнаете.

Шаг 2. Определите сумму вложений.

Участие в IPO связано с рисками. Поэтому рекомендую вкладываться не в один проект, а в несколько. Диверсификация – это наше всё, вы же помните? ?

И еще – будьте готовы к тому, что из-за lock up’а ваши средства будут заморожены на 3-6 месяцев. Так что вложенные в IPO деньги не должны вам понадобиться в этот срок.

Шаг 3. Подайте заявку на участие в IPO.

Как именно это сделать – уточните у брокера. В день размещения акций вы узнаете, какую часть заявки удовлетворил брокер, какова была цена начала торгов выбранной акции и какова теперешняя стоимость вашего портфеля.

Шаг 4. Фиксируйте прибыль.

Тут есть два варианта. Первый – дождаться окончания «периода заморозки» и продать акцию по рыночной цене. Причем ваша инвестиция может быть как в плюсе, так и в минусе. Учтите, что после первого ажиотажа цена акции может упасть, причем даже из-за спекуляций (было открыто много позиций в лонг и просто посшибались стоп-лоссы). И период коррекции как раз может прийтись на 3-6 месяцев после старта.

Здесь есть риск: акции могут упасть и сразу после IPO, а контракт придется исполнять. Но, как правило, всё заканчивается хорошо.

Комиссия за форвардный контракт обычно 8-10%. Но если вы зарабатываете на IPO 50-100% прибыли, с такой комиссией приходится мириться.

Что такое «народное IPO»?

Народное IPO несколько отличается от «классического» IPO, схема которого описана выше. Если при обычном IPO имеется один или несколько основных инвесторов, которые скупают значительную часть выпущенных акций, то при «народном» IPO таковых нет. Основными приобретателями акций становятся физические лица – то есть народ.

И это с учетом того, что производилась дополнительная эмиссия акций + были созданы специальные выпуски для Минфина, чтобы в свое время поддержать банк на плаву. В результате доля начальных владельцев основательно размыта, а доходность падает с каждой дополнительной эмиссией.

Как заработать на IPO обычному инвестору?

Нельзя сказать определенно, что процесс участия в IPO рядового инвестора является хорошей тактикой заработка. В недавней истории есть как положительные так и отрицательные примеры. Среди удачливых эмитентов на российском рынке можно отметить Магнит, Мосбиржу и Алоросу. А неудачи при выходе на IPO настигла ТМК, Дальневосточного Морского Пароходства и ВТБ.

Обычно о готовящемся выходе на IPO той или иной компании бывает известно за несколько месяцев или даже год. Среднему инвестору очень сложно оценить возможность заработка на выходе компании на IPO, так как нужно глубоко проанализировать деятельность компании, учитывать экономическую и политическую ситуацию. Для этого у брокеров или консалтинговых агентств существуют услуги, заключающиеся в предоставлении информации о компании, которая скоро делает первичное размещение.

Выгода для инвестора может быть в том, что после выхода на IPO, первоначальная цена акции может тут же измениться и довольно значительно. Если первичная цена акций окажется заниженной, то после выхода на биржу, цена вырастет и на этом можно будет заработать. Рыночный спрос и предложение на бирже будут искать баланс и сама-собой установится справедливая цена.

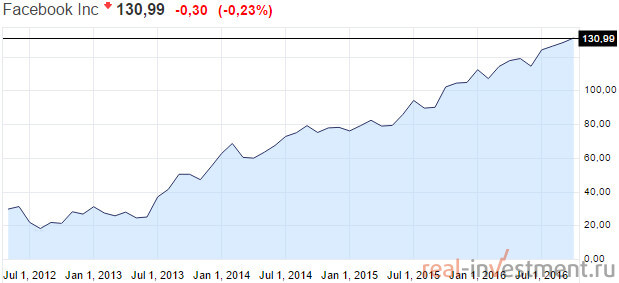

Но может случиться и так, что первичная цена окажется завышенной и после публичного размещения упасть. Рассмотрим теперь пример американской компании. После выхода на IPO акции компании Facebook обрушились в 2 раза. Казалось, что это самая неудачная инвестиция и от акций нужно избавляться. Но впоследствии акции стали расти и через год они вернулись к первоначальной цене, а еще через два года удвоились. Сегодняшние владельцы акций Facebook, купившие их на IPO считают эту покупку одной из лучших своих инвестиций.

Как вы видите на рисунке, вначале акции Facebook стоили 38 долларов, потом упали до 19, а потом уже росли не останавливаясь до сегодняшних дней.

Таким образом, покупка акций сразу после публичного размещения несет в себе как возможности заработать, так и потерять. Если подойти к этому с умом и тщательно изучать компании, претендующие на IPO, если выработать стратегию выборки компаний, то это непременно даст свои плоды и вы сможете стать успешным и богатым.

На выходе компаний на IPO может строиться ваша торговая система

Вам больше не нужно будет вникать в технические индикаторы, вроде RSI, Bollinger Bands и обращать внимание на дивергенции. Теперь вам нужно будет сконцентрироваться на финансовых показателях компании

Кому-то это покажется более легкой задачей.

Участвовать в IPO

Как заработать на IPO?

В период проведения Road Show инвесторам предлагаются к покупке акции с дисконтом к цене размещения, что, естественно, выглядит привлекательным, особенно если компания известна и популярна. Обычный трейдер, имеющий на счете, скажем, 10-50 тыс. USD, не может купить акции напрямую у андеррайтера, так как он работает с клиентами, у которых сумма инвестиции превышает 1 млн USD.

Поэтому есть компании-посредники, которые аккумулируют у себя заявки инвесторов, желающих купить акции до IPO, и потом от своего имени отправляют одну большую заявку андеррайтеру, который ее выполняет. Но это все в теории — на практике же андеррайтер не всегда в полном объеме удовлетворяет такие заявки, поэтому возможна ситуация, когда из запрошенных 100 тыс. акций андеррайтер удовлетворит лишь 70% заявок.

Если по каким-либо причинам акции до момента размещения купить не удалось, а может, и не было такого намерения, потому что на операции с ними действует период Lockup, то всегда есть возможность купить акции в день IPO.

За последнюю неделю июня 7 эмитентов провели IPO на бирже NASDAQ, из них 2 компании в первый день торгов закончили сессию в «минусе», акции 1 компании остановились на уровне открытия торгов, а 4 акции продемонстрировали положительную доходность от 0,5 до 35,0%. Таким образом даже «слепая» покупка акций в день IPO может принести доход, но здесь желательно все же провести предварительный анализ компании на основе информации из открытых источников

В частности, необходимо обращать внимание на андеррайтеров эмитента — чем они более известные и крупные, тем выше вероятность удачного IPO

Показатель чистой прибыли тоже имеет большое значение — очень часто бывает, что даже крупные компании выходят на биржу, не имея чистой прибыли и не выплачивая дивиденды. У таких компаний единственным источником дохода является только рост стоимости их акций, а это может снизить интерес инвесторов. На стоимость акций может повлиять также и запланированное к размещению количество — их чрезмерно большой объем может привести к падению стоимости в первый же день торгов. В данном случае количество акций лучше сравнивать с уже торгующимися на бирже компаниями этого же сегмента и сопоставимые с эмитентом по объемам.

IPO акций компаний

IPO акций компаний

Акционеры, купившие ценные бумаги в период Road Show, не имеют возможности продать их на IPO, т. е. они становятся среднесрочными инвесторами, которые вынуждены держать акции в портфеле несколько месяцев. Андеррайтер работает с инвесторами, у которых сумма инвестиции превышает 1 млн USD, а значит, их можно отнести к опытным участникам рынка.

Если они покупают акции и их не пугает длительность периода Lockup, скорее всего, обычным инвесторам тоже можно рассматривать инвестиции в день IPO с расчетом несколько месяцев держать в своем портфеле

В этой ситуации, конечно же, необходимо тщательно изучить компанию-эмитент, обратить внимание на ее андеррайтеров, финансовые результаты и перспективы развития. Косвенным показателем, который проще всего анализировать при выборе компании, можно считать стартовую цену акций IPO

К примеру, среди 23 компаний, проведших в мае IPO, на текущий момент 8 акций показывают отрицательную доходность, и лишь у одной из них цена акций на момент IPO больше 20 USD.

| Компания | Цена акций на IPO (USD) | Оценка (млн USD) | Доходность (%) |

| Red River Bancshares Inc (RRBI) | 45,00 | 27,0 | -12 |

| Uber Technologies Inc (UBER) | 45,00 | 8100,0 | +4,7 |

| Parsons Corp (PSN) | 27,00 | 500,0 | +26 |

| Beyond Meat Inc (BYND) | 25,00 | 218,8 | +371 |

| Axcella Health Inc (AXLA) | 20,00 | 71,4 | +48 |

| South Plains Financial Inc (SPFI) | 17,50 | 59,2 | |

| Cortexyme Inc (CRTX) | 17,00 | 75,0 | +105 |

| Mayville Engineering Co Inc (MEC) | 17,00 | 106,3 | -14 |

| Luckin Coffee (LK) | 17,00 | 510,0 | -26 |

| TransMedics Group Inc (TMDX) | 16,00 | 91,0 | +27 |

| Sciplay Corp (SCPL) | 16,00 | 352,0 | -28 |

| Fastly Inc (FSLY) | 16,00 | 180,0 | |

| NextCure Inc (NXTC) | 15,00 | 75,0 | +8 |

| Milestone Pharmaceuticals Inc (MIST) | 15,00 | 75,0 | +25 |

| Avantor Inc (AVTR) | 14,00 | 2900,0 | +24 |

| Bicycle Therapeutics Ltd (BCYC) | 14,00 | 60,7 | -40 |

| So-Young International Inc (SY) | 13,80 | 179,4 | |

| Yunji Inc (YJ) | 11,00 | 148,5 | -23 |

| Sonim Technologies Inc (SONM) | 11,00 | 39,3 | +14 |

| Trevi Therapeutics Inc (TRVI) | 10,00 | 46.7 | -20 |

| Applied Therapeutics Inc (APLT) | 10,00 | 40,0 | +14 |

| Ideaya Biosciences Inc (IDYA) | 10,00 | 50,0 | -41 |

| Rattler Midstream LP (RTLR) | 10,00 | 333,3 | +11 |

| ИТОГО доходность | +474 |

Конечно, бывают такие компании, как, например, Beyond Meat Inc (BYND), инвестиции в акции которых дают колоссальную доходность, но это лишь приятное дополнение тем, кто использует инвестирование в IPO для получения прибыли.

В прошлом году еще большую доходность показала канадская компания Tilray (NASDAQ: TLRY). За 2 месяца ее акции подорожали с 23 USD до 300 USD, таким образом продемонстрировав доходность свыше 1200%.

А как можно инвестировать в IPO проще?

Да, вложения в акции на IPO сопряжены с определенными трудностями, большими расходами и огромными рисками. Если всё выгорит – получите фантастическую прибыль. Если же нет – потеряете инвестицию. Причем вы можете потерпеть потери не из-за неудачного размещения, а собственных неумелых действий: выйдите не в то время или переплатите там, где не нужно.

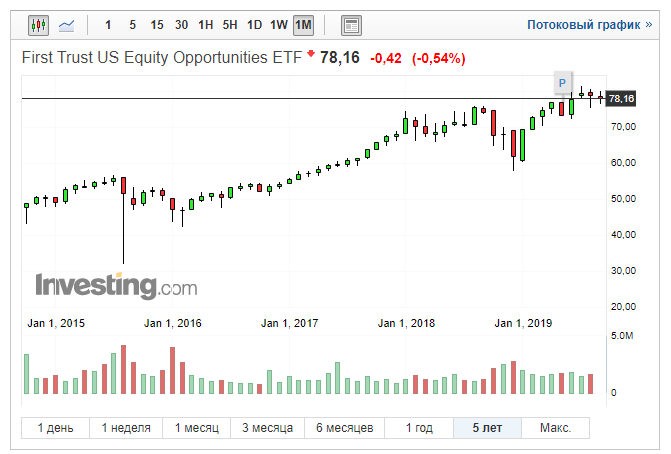

Чтобы избежать всех этих проблем, можно поступить проще: купить ETF на IPO. Биржевых фондов, специализирующихся на венчурных инвестициях и на заработке на IPO в частности, много. Особо стоит выделить два из них.

Первый – Renaissance IPO ETF с простым и незамысловатыми тикером IPO. Он отслеживает индекс Renaissance IPO Index, в который включены акции, которые выходят на размещение на биржах США.

Акции включаются в состав индекса на 5-ый день после IPO и исключаются после 500-го дня. Комиссия фонда – 0,6% годовых. Стоимость одной акции ETF IPO – 30,42 доллара. Объем активов этого фонда относительно невелик – порядка 20 млн долларов.

Второй фонд – First Trust US IPO Index Fund с тикером FPX. Он следует за индексом IPOX-100 U.S. Index, который включает в себя 100 самых крупных по капитализации компаний на рынке США, которые торгуются на бирже менее 1000 дней. Как только проходит этот срок, компания исключается из индекса вне зависимости от результатов.

Комиссия за управление – 0,6% годовых. Капитализация фонда – более 1 млрд долларов. Стоимость одной акции – 78,16 долларов.

На мой взгляд, разумнее всего инвестировать в акции на IPO именно с помощью ETF. Профессионалы уже всё за вас подумали и продумали и даже сделали. И за вменяемую комиссию. Самое сложное – найти способ купить эти самые ETF. Тут могу посоветовать иностранных брокеров, например, Interactive Brokers или Saxo Bank. У первых минимальный депозит не предусмотрен, у последних – от 10 тысяч долларов. Везде есть русскоязычная поддержка, а если что-то нужно обсудить на иностранном языке – Гугл-Переводчик в помощь

Конечно, если хочется максимальной прибыли, адреналина и острых ощущений, а также если вы готовы заморочиться со всеми проволочками процедуры – добро пожаловать на полноценное IPO.