Как создать свой электронный кошелек

Содержание:

- Яндекс.Деньги

- Как пользоваться Webmoney

- Что такое Qiwi

- Как обналичить средства

- Регистрация WMB

- Правила безопасного использования электронных кошельков

- Понятие кошелька и аккаунта WebMoney

- Какой самый лучший электронный кошелек в Украине

- Функции электронных кошельков

- Преимущества и недостатки электронных кошельков

- Учет электронных денег

- Кому нужны электронные кошельки

- Регистрация через мобильное приложение

- Безопасность кошелька

- Возможности кошелька

- Какие электронные кошельки существуют?

- Идентификация и статусы в платежной системе

- Виды сервисов и электронных кошельков

- ТОП-3 лучших ресурса – детальная сводка

Яндекс.Деньги

Сайт – money.yandex.ru.

Сервис электронных платежей от холдинга Яндекс, основанный в 2002 году. В отличие от Вебмани, Яндекс не работает с валютой: операции проводятся исключительно в рублях.

С помощью Яндекс.Денег можно оплачивать:

- Штрафы.

- Квитанции ЖКХ.

- Налоги.

- Мобильный телефон, интернет и телевидение.

- Микрозаймы и кредиты.

- Онлайн-сервисы (объявления, курсы, хостинг, домен).

- Благотворительные взносы.

- Билеты на поезд, самолеты, туры.

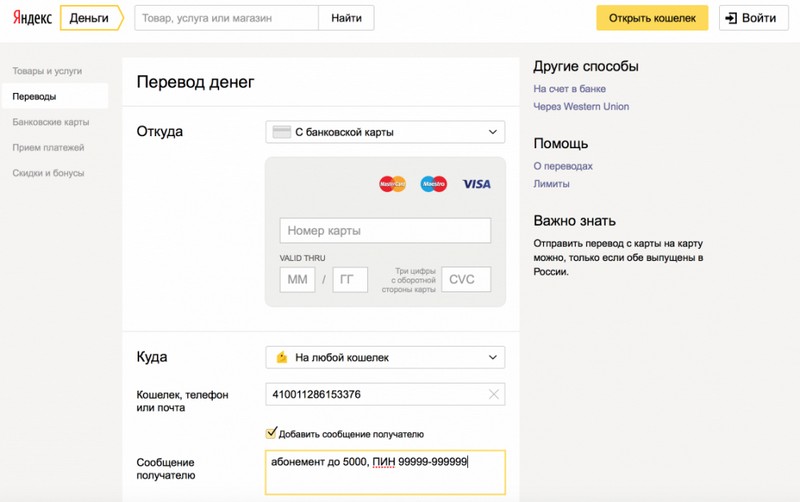

Возможны переводы с Яндекс:

- На другой кошелек платежной системы.

- На банковскую карту.

- Юрлицу или ИП.

- На QIWI кошелек.

- На WebMoney.

Другие возможности:

- Покупка игр, пакетов цифрового ТВ, кино, музыки, книг, подарочных карт магазинов, компьютерных программ.

- Выпуск пластиковой карты Яндекс.Деньги с возможностью оплачивать покупки в российских магазинах, снимать наличные и получать кэшбэк до 5 %.

- Сбор денег с помощью генерации специальных ссылок, кнопок для сайта, виджетов, писем и пр.

- Получение платежей для юридических лиц.

- Инвестирование с Yammi и БКС.

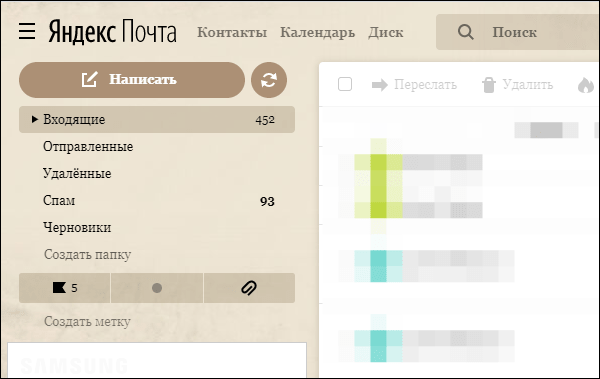

Чтобы зарегистрироваться в системе, достаточно иметь электронную Яндекс почту.

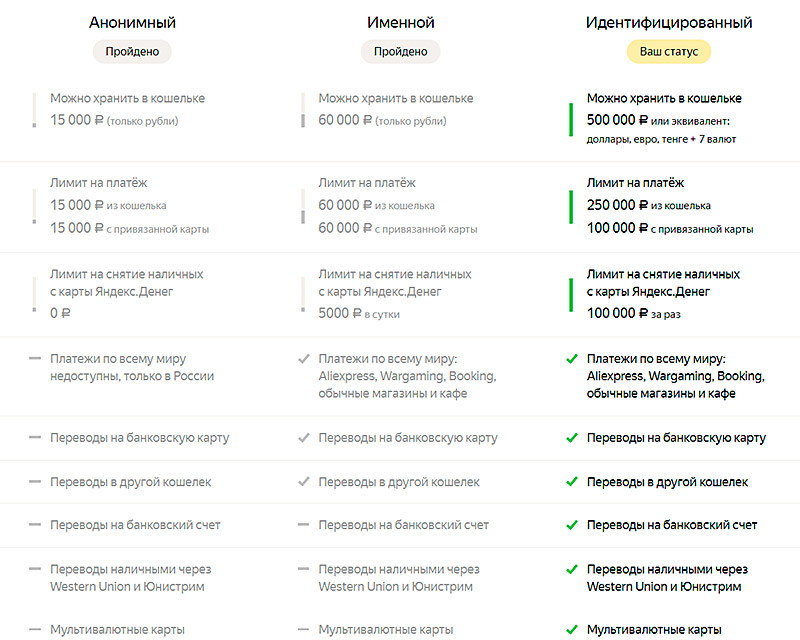

Аналогично Вэбмани, здесь есть свои уровни идентификации. Новым участникам присваивается «анонимный идентификатор», позволяющий совершать переводы внутри системы и покупки в онлайн-магазинах.

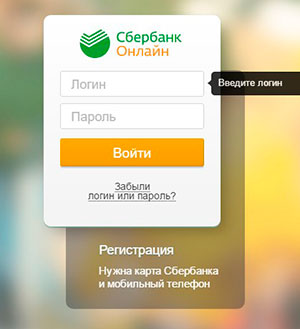

После подтверждения личности пользователю присваивается «идентифицированный статус». Сделать это можно с помощью:

- Мобильного банка (для клиентов Сбербанка).

- Паспорта, в сети салонов «Евросеть» и «Связной».

Комиссии:

- За перевод внутри системы – 0,5 %.

- За перевод на банковскую карту – 3 % + 45 рублей.

- За вывод средств в банкоматах с пластиковой карты Яндекс.Деньги – 3 % + 15 рублей.

Как пользоваться Webmoney

Как уже было выше сказано, система предлагает своим клиентам большой спектр услуг.

С помощью дополнительного сервиса Вебмани чек можно оплачивать услуги и товары без дополнительных действий. Кроме этого, за покупки в определенных известных онлайн магазинах клиенты могут получать бонус в виде кэшбека.

Рассмотрим основные операции, которыми пользуется практически каждый зарегистрированный человек.

Пополнение баланса

Вариантов пополнения баланса очень много и все они зависят от того, в какой валюте нужны средства. Все актуальные методы можно просмотреть непосредственно на сайте под каждым кошельком.

При пополнении любого wm нужно учитывать, то, что будет снята комиссия. Кроме этого, в зависимости от достигнутого аттестата есть и ограничения в суммах

На это также необходимо обратить внимание

Если возникает дополнительный вопрос по теме «как пополнить» или другой, то спросить можно на самом ресурсе.

Обмен

Обмен можно произвести в самих кошельках или же при помощи сторонних сайтов. Но, как правило, более выгодно проводить операции в самом сайте. Процедура также не бесплатная и сервис возьмет свою комиссию, которая зависит от валюты и суммы.

Например, обменять можно даже криптовалюту. И произвести конвертацию рубля на биткоин.

Вебмани предлагает три способа обмена.

- Непосредственно на сайте. Необходимо выбрать кошелек, на котором нужны деньги и в списке выбрать из какого счета произвести конвертацию.

- Путем внутренних систем обмена. Это безопасная сделка, которая гарантируется самой компанией. Здесь можно произвести операцию с более выгодными условиями, но для этого понадобится немного подождать.

- Сделать это на сторонних сайтах. Сегодня каждый пользователь может выбрать любой обменник предоставленный в сети. В данном варианте Вы самостоятельно выбираете, по какому курсу произвести конвертацию. Понятное дело, что Вы предпочтете самый выгодный вариант.

Вывод средств

С выводом средств на WebMoney также не возникнет проблем, если пройден весь процесс идентификации и Ваш аттестат не ниже формального. Самые популярные способы вывода:

- в одном из обменных пунктов с электронной валюты на наличные;

- на банковский счет;

- на банковскую карту.

Стоит учесть, что практически всеми способами могут воспользоваться только жители Российской Федерации, другие страны имеют несколько иные условия по выводу. Например, Украина и Беларусь с наличием формального аттестата на банковскую карту могут конвертировать свои деньги только с помощью сторонних обменных сайтов. Найти выгодный курс вы можете при помощи мониторинга обменников Bestchange. При этом пластиковая карта должна быть именной.

Что такое Qiwi

Наверняка вы могли заметить, что во многих общественных местах есть платежные терминалы Qiwi. Они позволяют вам проделывать все то же самое, только за наличный расчет. Точно так же вы сможете оплачивать покупки, переводить деньги на другие кошельки или в другие платежные системы вроде Яндекс.Денег или WebMoney. В общем, Qiwi очень популярен в России и странах СНГ. Также он пользуется популярностью и за рубежом. Это говорит об определенном уровне и качестве этого сервиса.

Если вас волнует вопрос безопасности и сохранности средств, то и здесь сервис приятно удивляет: кошелек можно защитить с помощью двухфакторной аутентификации, все запросы и транзакции проходят через защищенное соединение, ваши конфиденциальные данные надежно защищены законом и современными технологиями.

Проще говоря, Qiwi – это сервис высшего качества, который используется по всему миру миллионами людей.

Все сайты, принимающие оплату с этой платежной системы, должны иметь соответствующий значок с логотипом компании. Если такой имеется, то вы можете быть спокойны, можно легко оплатить свою покупку с минимальной комиссией.

Баланс виртуальной банковской карты будет привязан к вашему балансу Qiwi. То есть на тех сайтах, где нет возможности работать с Qiwi, вы можете просто ввести данные от виртуальной банковской карты. Транзакция успешно пройдет, деньги будут списаны, а покупка будет завершена. Довольно удобная функция, которой может похвастаться далеко не каждый платежный сервис.

Я рекомендую установить расширение для браузера. Оно будет в реальном времени показывать вам активный кэшбэк на разных сайтах. То есть даже если вы забудете об этом, то расширение “выскочит” в правом верхнем углу и покажет процент возврата средств в случае, если вы будете оплачивать покупку с помощью Qiwi.

Помимо коммуналки и госуслуг, о которых я говорил ранее, вы также можете платить кредиты через Qiwi. Для этого необходимо просто пополнить счет на нужную сумму. Вам предоставляется поле с номером банковской карты. Туда необходимо ввести этот самый номер, а чуть ниже сумму пополнения.

Вы можете оплатить кредит без регистрации, используя свою банковскую карту. Тогда комиссия будет составлять всего 2 %. Также вы можете воспользоваться своим кошельком, тогда комиссия будет 2 % + 50 рублей сверху. Какой из них выгоднее для вас, решайте сами. Лично мне было бы удобнее пользоваться кошельком, оплата будет проходить буквально в пару кликов без каких-то дополнительных заморочек.

Пополнить кошелек можно разными способами:

- Банковской картой: комиссия не снимается, но здесь есть ограничение на минимальную сумму – не менее 2 000 рублей за одну транзакцию.

- С мобильного: в этом случае вы просто пополняете кошелек с баланса вашего телефона. Комиссия при этом будет зависеть от мобильного оператора.

- Через терминалы Qiwi: они расположены в разных магазинах, переходах, торговых центрах и т. д. Комиссии не будет только в случае, когда вы пополняете баланс на 501 рубль и выше. Если сумма пополнения ниже, то комиссия будет стандартной – 2 %.

- Через интернет-банк: комиссии не будет. Список банков, которые работают с этой платежной системой можно увидеть здесь – qiwi.com/replenish/banks.

- Через заем: вы можете пополнить счет через организации, которые предоставляют займы под процент. В этом случае вам необходимо будет заполнить соответствующие формы, подтвердить свою личность и оформить договор. Деньги, как можно догадаться, придется вернуть.

- Банковским переводом: в этом случае вы будете использовать банковские переводы со всеми нюансами. Сама платежная система Qiwi не берет комиссию, но вот комиссия от банка все еще остается. Учитывайте этот момент при пополнении данным способом.

На официальном сайте можно почитать об этой платежной системе более подробно.

Как обналичить средства

Превращение виртуальных денег в реальные предполагает оплату комиссии. Тарифы на обналичивание в разных ЭПС колеблются в диапазоне от 2,5 до 5%. Есть ограничения по суммам для разных видов ЭК. А некоторые анонимные аккаунты вообще не позволяют провести такую операцию.

Рассмотрим самые популярные способы.

Вывести на карту банка

Не сказать, что это выгодно, но зато быстро. Привязал карту к счету и выводи без проблем в пределах установленного лимита.

Если мне срочно нужны наличные, я перевожу их на карту Альфа-Банка с Яндекс-кассы. Теряю 3%, но в других системах ставки аналогичные. Иначе говоря, 100 виртуальных рублей это не 100 реальных, а несколько меньше.

Перевести на банковский счет

Это дольше, но некоторые работодатели предпочитают именно банковский перевод: так проще для финансовой отчетности. Скорость вывода – от 1 до 7 дней.

Внимательно указывайте реквизиты: ошибетесь в одной цифре, деньги вернутся обратно, а то и зависнут в системе на неопределённый срок.

Воспользоваться услугой обменников

Самый сложный и наименее надёжный способ. Онлайн-обменники дерут с трудящихся 5-7% за каждый перевод. Пользуйтесь ими только в том случае, если другие варианты недоступны.

Есть и другие, менее популярные способы вывода. К примеру, через офисы некоторых ЭПС, которые есть в крупных городах.

Сложнее всего приходится жителям стран, в которых нет своих платежных компаний. У меня есть знакомые из Казахстана, получающие оплату на Вебмани (другие ЭПС там либо не работают, либо не предусматривают обналичивание). Выводом наличных там занимаются частные коммерсанты, которые берут за свои услуги от 10 до 20%.

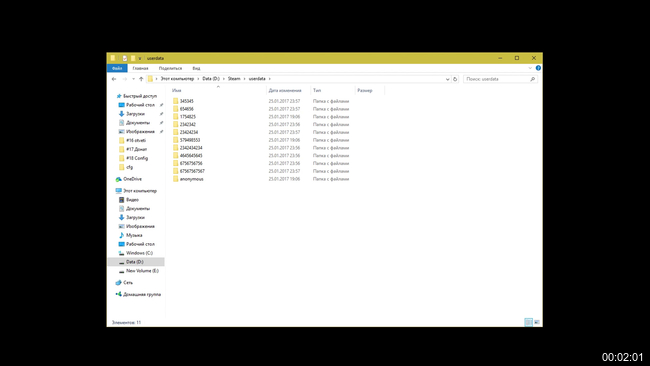

Регистрация WMB

В качестве эквивалента рубля в Беларуси выступает ящик WMB. Также есть возможность сделать такие кошельки, как WMR, WME, WMZ и пр. Операция добавления виртуального кошелька заключается в том, чтобы разрешить идентификатору участника сервиса mini.webmoney выполнять действия с нужными вам кошельками. В дальнейшем вы сможете с ними работать в WebMoney Keeper Standard (Mini).

Если ранее вы осуществляли управление электронным кошельком через WebMoney KeeperWinPro (WMKeeperWebPro), то для того, чтобы завести кошелек в WMKeeperStandard необходимо:

- Зайти в WebMoney Keeper Standard.

- Открыть раздел «Финансы».

- Во вкладке «Кошельки» и нажать строку «Добавить кошелек».

- Выбрать тип кошелька WMB.

- Кликнуть по кнопке «Добавить».

- Ввести код подтверждения, отправленный по СМС.

- Кликнуть по кнопке «Добавить».

Правила безопасного использования электронных кошельков

В первую очередь пользователю нужно обезопасить устройство, с которого он обычно выполняет вход в личный кабинет электронного кошелька: телефон, компьютер, планшет. Чтобы обезопасить себя, лучше установить пароль для входа, использовать только оригинальные ОС, проверенный браузер, хороший антивирус. Все это убережет электронный кошелёк от несанкционированного взлома или доступа 3-их лиц.

Второе важное правило — не нужно хранить пароль от входа в электронный кошелек на видном месте, передавать его 3-им лицам. В идеале пароль нужно запомнить, а не хранить на бумажном носителе

Если вы придумали очень сложный пароль и не можете его запомнить, напишите его на бумажке, но храните ее в надежном месте.

Не стоит пользоваться функцией «Запомнить пароль» в расширении для браузеров, которая сохраняет комбинацию пароля для тех или иных сайтов. В этом случае любой потенциальный пользователь вашего ПК сможет получить доступ к вашем электронным деньгам.

Не сообщайте никому данные своего кошелька. Злоумышленники в интернете придумывают сотни различных способов и причин, как можно украсть деньги с чужого электронного кошелька.

Понятие кошелька и аккаунта WebMoney

Чтобы понять, что представляет собой аккаунт и как работает финансовая структура WebMoney, необходимо пройти регистрацию.

Процедура эта несложная, но требует внимания и многоуровневого подтверждения личности. Также предусмотрены проверочные действия на случай утраты пароля или контроля над учетной записью пользователя.

Стоит понимать, что WebMoney – серьезная финансовая структура, схожая с банком, которой доверяют свои реальные денежные средства около 40 миллионов клиентов (по данным на начало 2019 года).

Аккаунт WebMoney

Все, кто зарегистрировался в системе, автоматически получают аккаунт. Это личный кабинет, в котором хранятся персональные данные владельца, и с которого участник «ВебМани» осуществляет все свои финансовые и деловые операции. Это может быть оплата счетов, перевод денег, сборы на благотворительность, получение кредита.

Сервис предлагает несколько способов заработка в системе WebMoney, а для работы предусмотрена защищенная электронная почта, хранилище файлов и система контроля над выполнением задач.

Но основная функция, которой пользуются участники системы, – электронный кошелек.

Каждому аккаунту присваивается WMID-идентификатор. Это и есть доступ к аккаунту и электронным кошелькам. У вновь созданного аккаунта есть ограничения по операциям. Чтобы снять лимит, нужно пройти аттестацию – для начала отправить отсканированную копию документа, удостоверяющего личность.

Кошелек WebMoney

Электронный кошелек – это система хранения информации о финансовых оборотах владельца в виртуальном пространстве. В сервисе WebMoney существует возможность создания нескольких электронных кошельков – каждый для отдельного вида валют (титульных единиц), драгоценных металлов (золота), кредитных операций и даже для криптовалюты.

Контроль над каждым видом кошелька может проводиться только с того WMID, к которому он прикреплен. К одному WMID можно прикрепить ряд кошельков. Они открываются у партнеров-гарантов, участников системы WebMoney.

Важно знать, что WMID – это и есть аккаунт пользователя, к которому могут быть привязаны различные кошельки, номера и буквенные обозначения которых отличаются друг от друга и от WMID. Если возникает необходимость у участника системы WebMoney удалить аккаунт, следует вооружиться знаниями о процедуре и возможных результатах этих действий

Может быть, информация о том, как удалить кошелек на «ВебМани» обезопасит владельца от неприятных последствий

Если возникает необходимость у участника системы WebMoney удалить аккаунт, следует вооружиться знаниями о процедуре и возможных результатах этих действий. Может быть, информация о том, как удалить кошелек на «ВебМани» обезопасит владельца от неприятных последствий.

Какой самый лучший электронный кошелек в Украине

Сейчас в стране действует запрет на работу части российских сервисов. Потому использовать их можно только в обход блокировок, что не совсем законно.

- Webmoney – оптимальный выбор для фрилансеров;

- PayPal – используется для оплаты покупок за рубежом;

- UkrMoney – сотрудничает с ПриватБанком, поддерживает разные валюты;

- Liqpay – удобный прием платежей, сотрудничает с большинством крупных компаний в Украине, Европе и Америке;

- iPay.ua – мгновенно переводит средства в любую точку мира;

- Payoneer – выгодна для удаленщиков, которые работают с зарубежными заказчиками.

Последняя система попала в тренды в Украине в 2018 году. Она позволяет быстро и безопасно получать деньги с любого уголка планеты. Отличается минимальной комиссией. Но если оплата приходит только от клиентов из стран СНГ, самым удобным оказывается старый добрый Вебмани (так обналичивать рубли гораздо проще).

Функции электронных кошельков

Бизнес и торговля в интернете осуществляются с использованием электронных платежей. Электронные кошельки предназначены не только для покупок на онлайн-площадках или оплаты услуг. Они позволяют заработать деньги и вывести их через банковские карты. В ЭПС есть функция ввода и вывода денег. Она предназначена для пополнения кошелька или перевода электронных сумм в реальные.

Электронный кошелек используется для ряда финансовых операций.

- Оплата работы фрилансерам или удаленным сотрудникам.

- Заработок на переводе средств с одной платежной системы на другую (например, с «Яндекс.Деньги» на «Вебмани»).

- Заработок на рекламном контенте – на указанный номер кошелька будут приходить средства после просмотра промопредложений.

- Покупка товаров и оплата услуг через интернет.

- Пополнение счета мобильного телефона.

Электронные деньги удобно использовать как для оплаты, так и для приема платежей. Продавцам не нужно высылать свои данные покупателям и просить от них данные банковских карт.

Преимущества и недостатки электронных кошельков

Если говорить о плюсах электронных кошельков, то они следующие:

- быстрые транзакции – достаточно всего несколько секунд, чтобы перевести средства;

- никаких ошибок при пересчете денег – отсутствует человеческий фактор;

- функциональность – возможно получение средств и совершение практически любых платежей;

- безопасность – платежные сервисы имеют привязку к мобильному телефону, что служит надежной защитой;

- простая регистрация электронного кошелька – для создания не потребуется много времени.

Минусы электронных кошельков:

- не везде принимают виртуальную валюту;

- за переводы с кошелька на кошелек предусмотрена комиссия;

- зависимость от сети Интернет;

- электронная наличность не регулируется государством;

- существование ограничений на величину переводов, обналичивания и пр.

Учет электронных денег

Закон № 161-ФЗ приравнял расчеты электронными деньгами к безналичным расчетам, поэтому в бухгалтерском и налоговом учете они учитываются по тем же правилам, что и безналичные денежные средства.

Минфин считает, что для плательщиков УСН момент признания доходов возникает в тот момент, когда деньги от покупателя или клиента поступили на электронный кошелек, а не на привязанный к нему расчетный счет.

«Моментом погашения задолженности покупателя перед организацией является момент одновременного принятия оператором электронных денежных средств распоряжения, уменьшения им остатка электронных денежных средств плательщика и увеличения им остатка электронных денежных средств получателя средств на сумму перевода электронных денежных средств. Этот момент и является датой признания дохода от реализации товаров». (из письма Минфина от 24 января 2013 г. N 03-11-11/28). При этом доходом признается вся сумма продаж без учета банковской комиссии.

Плательщики общей системы, применяющие для учета доходов от реализации метод начисления, учитывают доходы в виде электронных денег в момент реализации товаров или оказания услуг, независимо от фактического поступления денежных средств.

Доход физического лица, которое получило за свои услуги электронные деньги, влечет за собой такие же налоговые последствия, как и при получении денег в другой форме. Если деньги перевела организация или ИП, то они выступают в отношении этого дохода налоговыми агентами, поэтому должны удержать НДФЛ.

Кому нужны электронные кошельки

Соответственно, все эти сервисы берут за свои услуги плату. У кого-то она меньше, у кого-то больше.

Зарегистрироваться в этих сервисах в России можно бесплатно и занимает это не более пяти минут. Можно сделать это анонимно, тогда никто не сможет узнать ваших личных данных при получении или переводе денежных средств. Однако, у таких анонимных счетов очень ограниченный функционал. Это стоит иметь ввиду. Например, в сервисе Яндекс.Деньги на анонимном счёте можно хранить и обналичивать сумму до 15 тысяч рублей.

Основными преимуществами платежных сервисов является их надёжность, удобство и быстродействие. Такой кошелек невозможно потерять и забыть в гостях. Для того, чтобы потратить с него деньги, нужно только получить выход в интернет.

Проще сказать, что электронные кошельки могут когда-то понадобится абсолютно каждому человеку. В основном все эти системы не берут плату за обслуживание счета, только процент с каждой транзакции.

Некоторые электронные кошельки, например Яндекс и Киви, даже выпустили свои пластиковые карты. За обслуживание карты платится около 200 рублей за три года обслуживания и вы можете спокойно расплачиваться картой в любом магазине без надобности выводить деньги со счета и терять при этом процент.

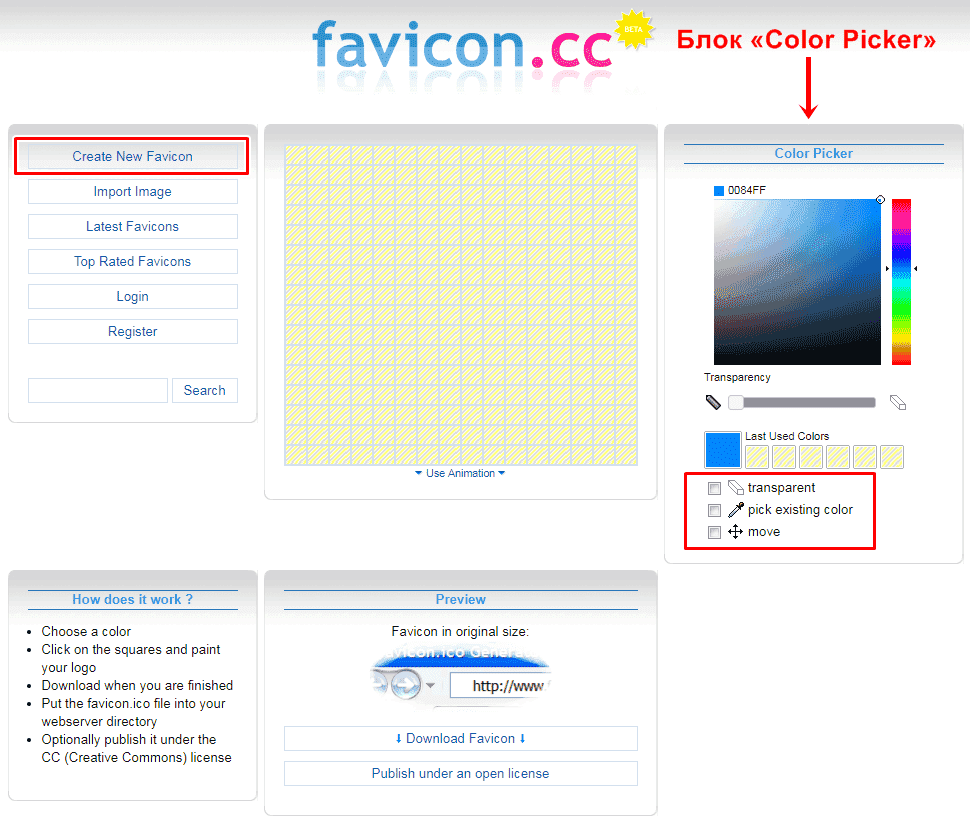

Регистрация через мобильное приложение

Мобильное приложение можно найти на Google Play, AppStore или загрузить напрямую с сайта. Для этого надо зайти в раздел «Помощь» и найти пункт «Мобильные приложения».

Важно: приложение можно скачивать только с официальных источников. Сторонним сайтам доверять нельзя, есть риск того, что программа окажется заражена вирусом и ваши средства уйдут злоумышленникам

В Google Play полное название программы — «Яндекс.Деньги – кошелек, карты, переводы и штрафы». После установки и входа в приложения появится экран с надписью «Войти».

При нажатии кнопки появляется другое окно, где осуществляется вход. В верхнем правом углу экрана есть кнопка «Зарегистрироваться». После клика на нее попросят ввести свой номер телефона. Туда придет смс с кодом подтверждения. После этого начнется следующий шаг: нужно последовательно ввести свои данные.

Затем на экране появится сообщение об удачном создании кошелька и попросят придумать четырехзначный код безопасности. Его потребуется вводить при каждом входе в приложение.

Само приложение работает отлично, имеет средний рейтинг на Google Play больше 4,5 баллов. Отзывы сплошь положительные. Редкие отрицательные касаются не самой программы, а ограничений сервиса в целом.

Безопасность кошелька

Самым лучшим методом застраховать себя от взлома всегда был и остается сложный пароль и здравый смысл пользователя. Никто не спасет от входа злоумышленника в аккаунт, если пароль легко отгадать или получить доступ к нему (поэтому нельзя хранить пароли на компьютере).

Однако, Яндекс стремится гарантировать безопасность личных данных и самих платежей, поэтому вводит дополнительные меры предосторожности:

- «Сигнализация кошелька». Система Яндекс Деньги (Юмани) присылает уведомления на телефон или электронную почту владельца о каждой совершенной транзакции. Кроме того, если кто-то попытается изменить личные данные, сервис также отправит извещение владельцу кошелька.

- Платная услуга — информирование по смс. Она не обязательна для подключения, пользоваться кошельком можно и без нее. Стоимость услуги составляет 350 рублей в год. При ее подключении каждое поступление или списание средств будет дублироваться в виде смс, отправляемых на привязанный номер.

- Отмена платежа. В случае, если аккаунт был взломан, идентифицированные пользователи имеют право отменить платеж в течение 24 часов. Для этого необходимо отписать в службу поддержки и разъяснить им сложившуюся ситуацию. Менеджеры проверят факт взлома и, если он подтвердится, вернут денежные средства на счет.

- Код протекции. Система дает возможность дополнительно обезопасить свои переводы и платежи. При оформлении платежа отправитель получает от сервиса четырехзначный код, который нужно сообщить получателю. Чтобы платеж зачислился на его кошелек, он должен ввести точную последовательность цифр. Без этого деньги вскоре вернутся на счет отправителя.

- Одноразовые пароли. Для каждой операции, будь то перевод или смена данных, требуется подтверждение. Оно приходит в виде пароля на телефон и имеет срок действия 7 минут. Если код будет введен неверно или время истечет, то действие отменится. В случае, когда код неправильно вводится несколько раз подряд, происходит блокировка счета на несколько часов.

Кроме того, сам доступ к кошельку осуществляется через защищенное соединение, а все данные шифруются надежным криптографическим алгоритмом. Яндекс — информационная компания, кому как не ей знать о том, как обезопасить кошелек от интернет-угроз.

Возможности кошелька

Сервис предоставляет широчайший спектр возможностей для своих пользователей и, помимо электронных платежей, выпускает собственную пластиковую карту mastercard, обслуживание которой стоит всего 300 рублей за три года.

Помимо этого, система Яндекс Деньги (Юмани) имеет свою программу лояльности. За некоторые действия в ней, оплату с помощью кошелька или карты и просто в качестве подарка от администрации могут начисляться бонусные баллы. Ими можно оплатить часть (до 50%) покупки.

Вообще, все возможности сервиса можно условно поделить на три большие категории: «Платежи и покупки», «Переводы» и «Сбор средств».

Какие электронные кошельки существуют?

Самыми популярными платежными системами в России являются Яндекс.Деньги, QIWI, PayPal, Webmoney. У каждой из этих систем собственные формы идентификации, различные статусы пользователей, которые дают те или иные преимущества и ограничения.

Чем больше информации предоставит о себе зарегистрированный владелец электронного кошелька, тем выше будет его статус.

Чтобы получить максимальный статус, многим пользователям приходится отправлять сканы паспорта с фотографией и пропиской, проходить специальные собеседования с другими участниками системы, подтверждать свою личность и т.п.

| Платежная система | Эмитент |

|---|---|

| Яндекс.Деньги | ООО «ПС Яндекс.Деньги» и Сбербанк России |

| Qiwi | КИВИ Банк (ЗАО) (Россия) |

| Webmoney | WM Transfer Ltd через управляющую компанию — UAB «DEED BALTIC» (Литва) |

| PayPal | PayPal Inc (США) |

Идентификация и статусы в платежной системе

Вебмани – серьезный платежный ресурс, поэтому требует от каждого клиента заполнения личных данных. Все обладатели электронных кошельков должны иметь паспорт, который служит электронным удостоверением личности. Более того, сегодня практически ни одна операция на сервисе не может быть осуществлена без данного пункта.

После регистрации каждый пользователь получает начальный аттестат – «псевдоним», более высокие такие виды:

- Формальный. Этот вид идентификации подойдет для пользователей, которые не нуждаются в особых функциях ресурса. Обладатели аттестата имеют возможность выводить деньги, оплачивать услуги, покупки. Для фрилансеров этого варианта вполне достаточно.

- Начальный. Этот вид открывает более широкие возможности. Увеличиваются дневные лимиты по денежным операциям, которые есть в формальном виде. Но стоит учесть, что данный аттестат не бесплатный. Получается путем личной встречи или же через VideID.

- Персональный. Необходим, в первую очередь для ведения бизнеса или же получения дохода частным предпринимателям. Такой статус позволяет даже брать деньги в кредит. Но, займ осуществляется только в Z-валюте. Обладатель безгранично может открывать иски против других пользователей системы. А также данному клиенту открывается множество других возможностей, список которых постоянно увеличивается. Данный аттестат также платный.

Виды сервисов и электронных кошельков

В числе основных работающих в России платёжных сервисов, в которых можно завести электронный кошелёк – Webmoney, Яндекс.Деньги (ЯД) и Qiwi.

Старейший – Webmoney, который был запущен в 1998 году компанией WM Transfer Ltd. Он занимал монопольное положение в России, пока не появились крупные конкуренты – Яндекс.Деньги (2002 год) и Qiwi (2008 год).

Работа с кошельком Webmoney строится через браузер, web-интерфейс, приложение для ПК и мобильных устройств. Каждый пользователь может создать несколько кошельков в разных валютах. Кроме того, в базовом варианте он получает один из четырёх основных аттестатов – псевдонима, формальный, начальный или персональный. Они различаются между собой механизмом подтверждения персональных данных и возможностью производить определённые операции.

Сервис Яндекс.Деньги ранее был реализован в виде приложения, а затем появились web-версия и программа для мобильных устройств. Работать можно с российскими рублями и десятком валют других стран, а каждому кошельку присваивается анонимный, именной или идентифицированный статус. От него зависит, какие ограничения и лимиты устанавливаются на выполнение тех или иных операций. Так же, как и в Webmoney, чем выше статус, тем более подробное подтверждение личности предполагается, в том числе документальное.

Qiwi-кошелёк (Qiwi Wallet) так же, как и вышеописанные сервисы, оперирует разными валютами: рублями, долларами, евро и тенге. Иерархия статусов включает три позиции: «Минимальный», «Основной» и «Профессиональный». С кошельком можно работать через web-интерфейс, мобильное приложение и терминалы Qiwi.

ТОП-3 лучших ресурса – детальная сводка

Изучив какие электронные кошельки есть в России, Беларуси и Украине выделяем три популярных:

- WebMoney. Занимает лидирующие позиции в РФ и странах СНГ. Его уникальное достоинство – мультивалютность и внутренний обменник.

- Яндекс Деньги. Средства на внутренней пластиковой карте доступны в банковских платежных терминалах и банкоматах по всему миру. А это значит, что расплачиваться можно наличными и безналом.

- Киви. Для регистрации нужен только номер мобильного. Простой и понятный интерфейс.Можно оформить пластиковую карточку в рублях и долларах.

Теперь рассмотрим более подробно тарифы и функционал, чтобы определиться какой электронный кошелек лучше выбрать для вывода денег:

| Webmoney | QIWI | Yandex Money | |

| Регистрация |

|

сотовый телефон | электронная почта |

| Валюты |

|

|

рубли |

| Выпуск карты |

доллар или евро – 10 у.е.

виртуальная – бесплатно |

рубль – 199 р. (доступна только жителям РФ)

виртуальная – бесплатно |

рублевая – 199 р.

виртуальня – бесплатно |

| Общий счет карточки и кошелька | +

(WMZ или WME) |

+ | + |

| Перевод внутри системы | 0,8% | 0% | 0,5% |

| Пополнение счета | зависит от суммы | 0% банковским переводом |

Сбербанк – 0%,

другие – 1% |

| Перевод на стороннюю карту | 2,5 % + 40 р. | 2% + 50 р. | 3% + 45 р. |

| Снятие наличных | 2,5 % в долларах | 2% + 50 р. | 3% + 15 р. |

| Вывод средств | зависит от суммы |

банковский счет – 1,6%

карточка – 2% |

банковский счет – 3%

карточка – 3% + 45 р. |

| Оплата товаров и услуг | 0% | 0% | 0% |

Если одна из площадок подходит вам по ряду параметров, лучше выпустить к ней карту. Так вам не приходится платить комиссию за перевод денег на пластик. Резюмируем данные таблицы:

- Киви наиболее выгодно обналичивать крупные суммы и переводить средства внутри системы.

- Яндекс удобен для оплаты товаров и услуг в терминале.

- Вебмани экономит только на транзакциях с иностранной валютой.