Платежные системы visa и mastercard: что лучше

Содержание:

- Особенности молодежных карт Visa и MasterCard

- Сколько мы тратим на обслуживание международными корпорациями?

- Чем отличаются эти платежные системы: сравнение

- Что лучше Visa или Mastercard Сбербанк

- Отличия

- Категории и типы банковских карт

- Разница во внешнем виде

- Кто делает карты и как заказать

- Важно знать

- Платежная система Visa

- MasterCard

- Как закрыть

- Что лучше выбрать

- Главные отличия между картами разного класса

Особенности молодежных карт Visa и MasterCard

Так как пользователями банковских карточек являются в основном молодые люди, то специально для данной целевой аудитории ряд банков предлагают молодежные карты, воспользоваться которыми могут физические лица возрастом до 25 лет.

На данный момент выпуск подобных карт осуществляет Сбербанк, РосБанк, Альфа-Банк и ОТП-банк. Абсолютным лидером по выпуску молодежных карт банков является Сбербанк.

Молодежная карта может использоваться для проведения практически всех банковских операций:

- зачисление зарплаты, стипендии, социальных выплат;

- оплата покупок и услуг через терминал и в режиме онлайн;

- снятие и внесение наличности через банкоматы, терминалы или в кассах;

- произведение операций через онлайн-приложения;

- контроль операций через «Сбербанк Онлайн» и «Мобильный банк».

Преимуществом использования молодежной карты является наличие дополнительных бонусов. Например, Сбербанк возвращает до 10% стоимости покупки в виде бонусов, которые потом можно использовать для последующих покупок.

В качестве приятного дополнения можно назвать возможность выбора необычного дизайна, в том числе и по собственному макету.

Для подростков и молодежи возрастом от 14 до 25 лет можно оформить молодежные карты Виза и Мастеркард.

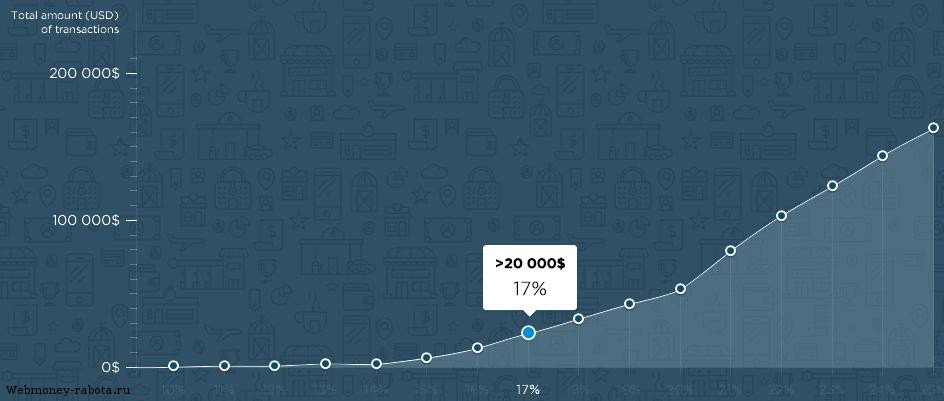

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом.

Помимо комиссии за пользование платежной системой, которую за вас заплатит

продавец, вы еще потеряете деньги на переводе валюты.

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

А теперь представьте, что в магазине вам предлагают услугу — произвести расчет в рублях. Такое тоже возможно, особенно если в этой стране расчет рублями — не редкость. Например, вы приехали в Турцию с рублевой картой Visa и покупаете… шарфик (дались вам эти шарфики). На нем висит ценник — 93 лиры (≈1000 рублей). Добрый продавец предлагает оплатить счет в рублях. Для начала он переводит 93 лиры в рубли по внутреннему курсу магазина. Он может быть каким угодно. Предположим, продавец посчитал, что 93 лиры — это 1 050 рублей. Но у вас-то Visa, и вы находитесь не в России. Так что ваша карта переводит 1 050 рублей в доллары (17 $), а потом обратно в рубли по собственному курсу (1 080 рублей). К тому же за операцию по смене валюты оплаты банк возьмет с вас дополнительный процент.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Чем отличаются эти платежные системы: сравнение

Изначально структура электронных платежей Visa предлагает своему пользователю наибольший перечень финансовых предложений, начиная с того, что выпускает больше видов электронных носителей со значительным спектром услуг для определенной категории пользователей.

Отличие данных финансовых отношений состоит в базовой валюте. У Визы это доллар США, у Мастеркард – Евро. Соответственно и конвертация денежных средств по рублевому счету в платежной программе Visa в европейских странах будет двойной. С рублевого счета на доллар и далее на евро.

Образцы начальной категории Visa, в отличие от Mastercard, при проведении операций с небольшими суммами могут не потребовать введения PIN-кода.

Существенно отличаются предлагаемые услуги по носителям разряда Премиум. Структура электронных платежей Мастеркард значительно уступает Визе. Соответственно годовое обслуживание банковских видов намного дороже.

Что лучше Visa или Mastercard Сбербанк

Сберегательный банк России успешно работает как с Visa так и с Mastercard. Вы можете получить в Сбербанке как дебетовые, так и кредитные карты этих платежных систем. Если вы планируете пользоваться картой на территории Р.Ф., то разницы какая у вас карта Сбербанка Mastercard или Visa принципиально нет никакой.

Конверсия при использовании Visa и Mastercard на примерах Допустим вы имеете карточку Visa и карточку Mastercard и на той и на другой у вас рубли. Вы много путешествуете и на данный момент прибыли в Германию, хотите взять авто на прокат.

В этом случае конверсия по карте Visa-рубли-USD-EUR Mastercard- рубли- EUR Из примера мы видим, что у карты в Visa Европе две конвертации из рублей в доллар затем в евро. У Mastercard же одна конвертация из рублей в евро. Вывод использование Mastercard в Европе выгоднее.

Та же самая задача взять на прокат авто, но теперь в США

В этом случае конверсия по карте Visa-рубли-USD Mastercard- рубли- EUR- USD В США ситуация полностью противоположенная в этом случае платежная система Visa гораздо выгоднее смотрится, чем Mastercard, поскольку Visa имеет одну конвертацию, а Mastercard две.

Не лишне будет напомнить, что проценты за конвертацию списываются с вашей пластиковой карточки и чем у вас меньше конвертаций, тем больше средств остается на вашей банковской карте.

Так какую карту все-таки выбрать Mastercard или Visa В кошельке современного Россиянина присутствует несколько банковских карт, различных платежных систем, но для жителей России вопрос о выборе платежной системы не столь важен. Но если вы путешествуете по миру, то идеальным вариантом будет иметь две и более банковские карточки различных платежных систем.

Отличия

Разница Visa и Mastercard может наблюдаться в обменном курсе валют, особенностях конвертации, доступных точках приема карт и дополнительных преимуществах для держателей премиальных продуктов. Расчет в других странах происходит через корреспондентские счета банков-эмитентов.

Конвертация валюты

Для расчета за границей банк, выпускающий карту (эмитент), заводит счет в банке-корреспонденте. Корреспондентский счет финансовой организации дает клиенту возможность свободно расплачиваться в торговых точках и снимать деньги в банкоматах. За операции в других странах банки-эмитенты нередко назначают комиссию в размере 0-5% платежа. Эта комиссия называется Enter Bank Fee (EBF).

Открытие нескольких корреспондентских счетов является нецелесообразным, поэтому чаще всего банки-эмитенты работают с Mastercard в евро. Если же клиенту необходимы расчеты в долларах, сотрудники финансового учреждения предложат ему инструменты с логотипом Виза.

Наличие одной главной валюты не означает, что клиент не сможет расплатиться данной картой вне США и Еврозоны. Ориентация на доллар или евро определяет только схему конвертации:

- Если валюта выбранной ПС и страны совпадает, то происходит прямая конвертация. Отечественная валюта (например, рубль) меняется на деньги Еврозоны и США по наиболее выгодному курсу. Если валюта карточного счета совпадает с нужной для платежа (например, счет в евро, а клиент расплачивается в ЕС), то конвертации не происходит.

- Если денежная единица системы и страны различается, то происходит двойная конвертация. При оплате товаров в Еврозоне инструментами Виза обмен средств идет по схеме рубль-доллар-евро (для США и евро-счета МастерКард — рубль-евро-доллар). Даже если на счете клиента лежат доллары и платежная операция происходит в США, оплата через карту в евро произойдет по схеме двойного обмена (доллар-евро-доллар). За каждый этап операции банк-эмитент снимет дополнительную комиссию.

- Если платеж нужно совершить в стране, валюта которой отличается от доллара и евро, то операция пройдет с двойной или тройной конвертацией. Возможные схемы платежей: рубль-евро-нацвалюта и рубль-доллар-нацвалюта. Если на счету лежат евро или доллары, и вид валюты соответствует типу ПС, то схемы конвертации упрощаются до евро-нацвалюта и доллар-нацвалюта.

- Тройная конвертация распространена в странах, которые работают преимущественно с США или Евросоюзом. В них рубль меняется сначала на валюту платежной системы, затем — евро или доллар, близкий экономике страны (если денежная единица отличается от предыдущей), а потом — национальную валюту.

Преимуществом Виза при конвертации является то, что клиент может ознакомиться с курсами обмена заранее.

В некоторых эмитентах комиссия за конвертацию через Visa и Mastercard различается. Если клиент планирует зарубежные поездки, то ему стоит уточнить выбранную банком валюту МастерКарда и размер комиссий (EBF) для каждой ПС.

Точки приема карт

Несмотря на лидерство в количестве карт, в т.ч. и на российском рынке, Visa уступает Mastercard в количестве торговых точек, где карта будет принята к оплате. Разница составляет несколько миллионов магазинов, поэтому клиенты имеют немалый шанс увидеть терминал или точку продажи, которая работает только с одной из ПС.

Наименьшую распространенность Visa имеет в африканских и азиатских странах.

Дополнительные возможности

Владельцам инструментов выше уровня Classic финансовые системы предоставляют дополнительные сервисы:

- службу поддержки и персональных менеджеров;

- туристические страховки, страховки отмены поездок;

- скидки у фирм-партнеров;

- страховка товаров, расширенные гарантии и др.

Виза имеет больший набор дополнительных возможностей для клиентов категории Gold, Platinum и др. МастерКард не предлагает дополнительных страховок, но эта услуга может включаться в стоимость обслуживания карты и предоставляться банком-эмитентом.

Некоторая часть различий касается и наиболее простых карт ПС. Например, Maestro не предназначена для онлайн-платежей, а ее аналог — Visa Electron — допускает такую возможность, если банк-эмитент не отключил эту функцию.

Получатель карты может выбрать платежную систему самостоятельно, исходя из своих потребностей и удобства. Исключением являются только зарплатные и социальные карты (пенсионные, стипендиальные и др.).

Категории и типы банковских карт

Внутри платежных систем выпускаются пластиковые карточки, которые делятся на три категории:

- начальную;

- среднюю;

- премиальную.

К первой относится неименной пластик моментального выпуска: Visa Electron, Instant Issue, MasterCard Unembossed и Maestro.

При их использовании клиент обязательно вводит ПИН-код в устройствах и терминалах оплаты, они не поддерживают бесконтактной технологии совершения платежей.

Характеризуются невысокой стоимостью годового обслуживания. Ими можно платить за товары или услуги в точках розничных продаж, оплачивать коммунальные услуги.

Возникают трудности при платежах в интернете, так как не все сайты работают с соответствующими платежными терминалами. Карты этой категории чаще пригодны для использования только в стране выпуска и не подходят для расчетов за рубежом.

Средний уровень – классические платежные карты Visa и MasterCard Standard и Classic. Именные дебетовки и кредитки чаще выпускаются в рамках зарплатных проектов, и очень распространены в России и за рубежом.

Стоимость годового обслуживания у них выше, чем по карточкам моментального выпуска, но пользователю доступны все основные функции: оплата в торговых точках, в Интернете, расчет за рубежом и снятие наличных.

Принимаются повсюду. Дополнительно владельцы «классики» могут участвовать в программах лояльности от платежных систем: копить бонусы, пользоваться привилегиями и скидочными программами.

Премиальные карточки имеют расширенный по сравнению с базовым функционал. К данной категории относятся карты Gold, Platinum и Infinite.

Последние – знаменитый «черный пластик» для обеспеченных людей с неограниченным кредитным лимитом.

Эти карты дают такие привилегии: бесплатное страхование, доступ к VIP-залам в аэропортах, льготное медицинское обслуживание, выгодную конвертацию средств и максимальную безопасность денег на счету.

Стоимость годового обслуживания этой категории составляет до 30 000 рублей. Все пластиковые карты делятся на три сегмента в зависимости от типа: кредитные, дебетовые и предоплаченные.

Отдельно можно сказать о виртуальных картах – не имеющих физического носителя и предназначенных только для расчетов в интернете.

Предоплаченные, или подарочные карточки – в России пока явление новое, и широкого распространения не получившее.

Все три категории карт (начальные, классические и премиальные) бывают как дебетовыми, так и кредитными.

Разница во внешнем виде

По внешнему виду данные банковские продукты не слишком сильно отличаются. На них имеется логотип системы и разные защитные элементы. Понять по внешнему виду, к какой системе принадлежит конкретный пластик, не составит труда, так как на нем обязательно будет иметься надпись MasterCard или Visa.

Отличия в предлагаемых функциях

При выборе конкретного варианта учитываются предлагаемые функции. К основным нюансам относится:

- Visa распространена шире, чем Мастеркард;

- принимаются карточки MasterCard в большем количестве разных организаций;

- обе системы предлагают покупки в интернете;

- они обладают уникальными системами безопасности, которые являются надежными;

- система Visa имеет больше 50 фирм-партнеров, поэтому держатели платежных инструментов при сотрудничестве с ними могут рассчитывать на скидки в пределах от 5 до 10 процентов, а также часто проводятся разные акции;

- система MasterCard предлагает держателям уникальную бонусную программу, причем полученные бонусы могут обмениваться на уникальные подарки.

Что лучше Мастеркард или Виза, расскажет это видео:

Изучив все предложения и функции, можно утверждать, что Виза считается более предпочтительной в России.

Нюансы корреспондентских счетов

При сотрудничестве с системами MasterCard и Visa обязательно банки формируют один или сразу несколько корреспондентских счетов. Для Мастеркард обычно применяются евро при расчетах, а для Визы – доллары.

Но в теории для MasterCard может открываться даже долларовый счет, поэтому данная система считается более удобной и универсальной.

Кто делает карты и как заказать

Выпуском карт занимается банк-держатель. Система Visa, МИР или MasterCard не делают карточки. Если у пользователя карточка МИР Сбербанка, значит, ее выпустил Сбербанк России.

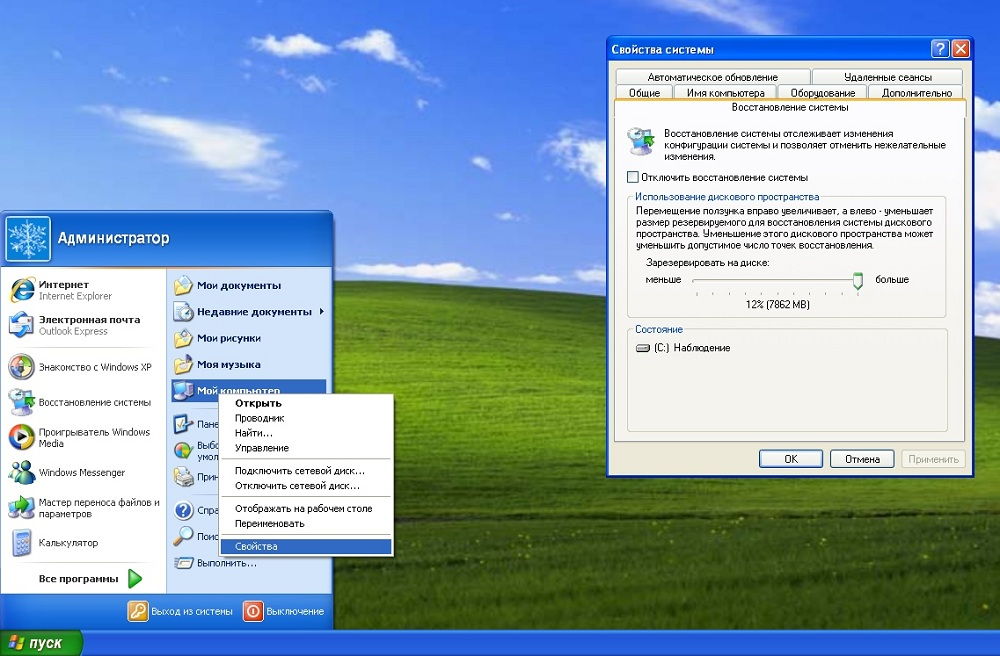

Заказать карту можно несколькими способами:

- В офисе банка. Для этого клиент приходит в банк с паспортом и заполняет анкету. Если данные внесены правильно, специалист назначает дату, когда прийти в банк за готовой карточкой.

- На сайте в интернете. Пользователь заполняет свободные окна на странице своего банка. Отсылает данные оператору. После этого приходит смс с кодом. Цифры вводят в окно, подтверждая заказ, и указывают отделение, где хотят забрать карту. Через несколько дней приходят в ближайший офис с паспортом и получают МИР.

- На работе. Бюджетникам карточки оформляет бухгалтерия. Пользователю остается подписать документы и получить карту.

Важно знать

Если вы собираетесь в США, Канаду, страны Юго-Восточной Азии, Мексику, Австралию, Доминикану или страны Латинской Америки, то лучше сделать выбор в пользу карты Виза. В странах Европы и Африки выгоднее пользоваться Мастеркард. В Китае и России различий между этими системами практически нет. А вот собираясь на Кубу, поинтересуйтесь последними веяниями: если раньше доллар там был не в чести, то открытие американского посольства и улучшение отношений между двумя странами могут что-то и изменить. Кроме того, на Кубе не все банкоматы работают с обеими платежными системами. В туристических местах Гаваны проще владельцам Visa, поскольку сюда часто приезжали и продолжают приезжать туристы из Канады.

Платежная система Visa

Ведущая международная система основана на долларовой валюте. Конвертирование здесь проходит именно через эту расчетную единицу. Причина популярности сервиса состоит в использовании у 30 млн торговых предприятий, действующих в свыше чем 200 странах.

Американская компания занимает около 28% рынка по выпуску карт. Наибольшая востребованность зафиксирована в населенных пунктах Северной Америки, а наименьшая – в Азии. В работе участвует собственная утилита для безопасности 3D Secure. Цель внедрения – увеличение безопасности и упрощение оплаты онлайн по карточкам.

Структура безопасности основана на 3 независимых доменах:

- Эмитент (банки и карты).

- Эквайер (финансовые компании и владельцы).

- Взаимодействие (согласует домены).

Каждая денежная операция проходит через них. В РФ компания появилась в 1974 г. Партнеры – все российские банки.

Характеристики:

- общее количество обслуживающих банкоматов – более 1 млн;

- свыше 50% оборота финансовых международных организаций проходит через систему;

- 20 тыс. учреждений – участников.

Среди преимуществ:

- управление счета доступно круглосуточно и в любом населенном пункте;

- проведение онлайн-операций;

- валюта универсальна для каждого из государств;

- отсутствие комиссии при списании (не зависит от местоположения).

За последнее десятилетие сфера обслуживания системы в РФ очень расширилась. Большинство работников России – держатели зарплатных дебетовок этого сервиса. Вряд ли найдется кинотеатр, кафе или супермаркет, где отсутствует специальный терминал для безналичного расчета.

MasterCard

MasterCard Worldwide или MasterCard Incorporated — это крупная межнациональная ассоциация банков и компаний, работающих по общим правилам использования карточек. Корпорация владеет производственными подразделениями в огромном количестве стран по всему миру. Она объединяет в себе около 22 тыс. финансовых институтов. Главная штаб-квартира наряду с глобальным операционным офисом находится в США.

С конца 2005 года платежная система Мастеркард приобрела статус публичной компании, то есть ее акции начали обращаться на фондовом рынке без каких-либо ограничений. До 2006 года корпорацией управляли только 25 тыс. финансовых институтов. Создателями MasterCard Incorporated являются калифорнийские банки. Стоит упомянуть, что ранее платежная система именовалась Interbank / Master Charge. Создатели корпорации позиционировали свое детище, как прямого конкурента BankAmericard.

Проприетарные торговые марки

- MasterCard — основное обозначение, служащее для индивидуализации в сфере визуального взаимодействия с клиентами компании Мастеркард;

- MasterCard Electronic — электронные карточки начального уровня, использующихся в среде с большим риском: например, для неблагонадежных приобретателей услуг и неблагополучных территориально обособленных мест продаж;

- Maestro — созданный в начале 2000-х сервис дебетовых карт с ограниченными по сравнению с картами Мастеркард возможностями;

- Mondex — продукт, позволяющий использовать электронные деньги, — для этого создана специальная система, которая дает возможность клиентам создавать и пополнять электронные кошельки, работает преимущественно на европейских и азиатских рынках;

- Cirrus – межбанковская банкоматная сеть.

Помимо всего прочего, MasterCard предоставляет своим клиентам возможность пользоваться системой PayPass, позволяющей производить платежи путем поднесения карты к терминалу. Все операции по картам Мастеркард производятся через телекоммуникационную систему Banknet.

Корпорация позволяет осуществлять финансовые сделки в огромном количестве стран по всему земному шару. На долю платежной системы приходится практически ¼ от всех обладателей банковский карт. Основная валюта MasterCard — евро. Примечательно то, что ассоциация банков и компаний, работающих под маркой Мастеркард, не облагают каким бы то ни было лимитами и ограничениями своих клиентов, когда те осуществляют операции со сторонними банкоматами. Возможности, предоставляемые обладателям карт, обусловлены ее типом (начальный, стандартный, премиум).

Карты уровня сервиса «Стандарт», имеющие принадлежность к MasterCard, выдаются абсолютно бесплатно. Они отлично подойдут для получения пенсий, заработной платы, социальных пособий и стипендий. К ним так же возможно подключить дополнительные опции, которые позволят клиенту платить за покупки, коммунальные услуги или использовать их как сберкнижку.

Как закрыть

Иногда владелец по той или иной причине хочет отказаться от своей карточки, но не знает, как именно ее правильно закрыть.

Процедура не представляет сложности, но имеет важный нюанс: при отказе от обслуживания нужно закрыть не только карту, но и счет, иначе банк будет продолжать взимать с вас плату за его обслуживание.

А это приводит к накоплению долга на счете, который отображается в кредитной истории как просрочка и может быть передан на взыскание в суд.

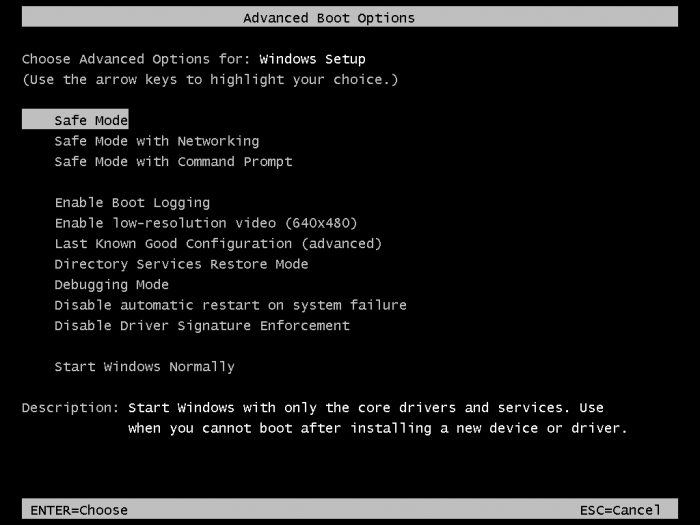

Поэтому чтобы закрыть карточку правильно, нужно:

- обратиться в обслуживающее отделение с паспортом;

- снять оставшиеся средства со счета;

- написать заявление об отказе от услуг банка и закрытии ссудного счета;

- получить уведомление от банка о его закрытии;

- сдать карту и дождаться ее уничтожения в вашем присутствии.

Уведомление необходимо сохранить. Вот и все, как видите – никаких сложностей нет.

Что лучше выбрать

Почти все банки в стране, а именно, всех крупнейших финансовых организаций в России работают с системами денежных операций. Так что карта в любом учреждении, клиент может выбрать наиболее удобную платежную систему.

Чтобы выбрать, просто ответьте на простой вопрос:

- цели, на которые выдаются карточки;

- как часто вы планируете использовать безналичные расчеты за рубежом, в каких странах;

- какие выгоды хочет получить владелец от использования пластика.

Путешествуя по миру нужно вспомнить основной валютой системы, она будет конвертирована в российские рубли. Для держателя предпочтительно проводят окончательный расчет. Это поможет избежать потери средств на бирже.

Например, туристы, приезжающие в Египет, лучше использовать карту MasterCard, и путешествуя по США, Канаду или Австралию – визы. При оплате покупок картой Visa в странах Европы, система переводит рубли в доллары, а потом доллары в евро. Владелец теряет часть средств на конвертации. Потери, конечно, не столь значительны, но они есть.

Пожалуй, это главное отличие платежных систем для россиян.

Как на ПС есть хороший уровень безопасности и те же функциональные возможности, рассмотреть эти критерии по отдельности, нет необходимости.

Важными преимуществами считаются специальные предложения, возможности и скидки от партнеров платежной системы. Полный список акций можно найти на интернет-сайтах СС, лучшие предложения находятся за пределами России, однако владельцы премиальных карт могут ощутить преимущества в своей стране.

Гораздо более интересным для пользователя, система бонусов и кэшбэка. Так, на карту возвращается % от денег, потраченных или заработанных очков, давая скидку на будущие покупки. Но, как правило, эти действия не зависят от платежной системы, а также условия организации, выдавшей карты.

При выборе кредитной карты, прежде всего, учитывать:

- условия и выгоды банка, кредитной карты эмитента;

- требуемый уровень карты и ее возможностей;

- способ платежей в банк (предоплатная, постоплатная, смеси);

- возможных преимуществ в виде бонусов и кэшбэка.

И только выгоду от использования карты за пределами России может определиться с выбором платежной системы. Для любителей Европы и Африки (Тунис, Египет) больше подходит для MasterCard, и частых путешественников в Соединенные Штаты и Таиланд –визы.

P. S. оба одинаково удобным для использования в России и одинаково неудобно для поездок в азиатские страны, где основная платежная система UnionPay.

Идеальным решением станет дополнительная карта для путешествий. Выгодно открыть кредитную карту в валюте выбранной страны, чтобы избежать преобразования. Но для использования в России, чтобы выбрать самые доступные и привлекательные условия банка.

Главные отличия между картами разного класса

Чем отличается Мастеркард от Виза мы рассмотрели – это базовая валюта и степень распространенности в мире. Но не стоит забывать о том факте, что весьма важную роль играет класс банковской карты.

Электронные

Это самая простая категория банковских карт. Их цена достаточно низка. Также они имеют некоторые ограничения в функционале. Виза представила только один пластик в данном сегменте – Виза Электрон. MasterCard представила два типа:

- МастерКард Электроник;

- Маестро.

Основной функционал пластика обоих платежных систем состоит в следующем:

- снятие денежных знаков через банкомат;

- оплата товаров безналичным путем через терминалы.

Расплатиться в интернете за товар данным классом будет достаточно сложно. Карты платежной системы MasterCard не предусмотрены для оплаты товаров таким путем. Некоторые банки, например, Сбербанк, которые выпускают Visa Electron, разрешают оплату товаров в интернете. Но данную информацию лучше узнавать заранее.

Расплатиться за пределами страны выпуска пластика будет также достаточно проблематично. Все потому, что имена владельцев платежных карт напечатаны обыкновенными буквами (на пластике более высокого класса они выдавлены). В других странах большинство устройств требуют наличия именно объемных или выдавленных букв для совершения оплаты.

Классика

Классические карты – это выбор большинства людей благодаря низкой стоимости в обслуживании. Они отличаются достаточно широким функционалом. Платежная система Виза предлагает своим клиентам два вида:

- Виза Классик;

- Виза Бизнес.

MasterCard предлагает только одну карту данного типа – MasterCard Standart.

Основной функционал состоит в следующих действиях:

- получение наличных денежных средств через банкомат;

- оплата товаров и услуг через терминалы;

- оплата товаров через Интернет.

Премиальные

Американская Виза предлагает своим клиентам два вида премиальных карт:

- Виза Голд;

- Виза Платинум;

В свою очередь МастерКард предлагает аналогичные карты премиум класса:

- МастерКард Голд;

- МастерКард Платинум.

Такой класс карт – это не просто инструмент для хранения денежных средств, а показатель статуса человека. Они дают право своим владельцам на дополнительные услуги:

- страховой полис во время поездок за границу;

- скидки в лучших ресторанах и отелях мира;

- скидки в различных магазинах.

К тому же, владельцы получают специальное обслуживание в банках, например, консультацию личного менеджера, находящегося на связи 24 часа в сутки.