Инвестиции в интернете

Содержание:

- ТОП инвестиций для физических лиц

- Сравнение и выбор брокера

- Как инвестировать в сайты: три стратегии вложения денег

- Инвестирование в стартапы (проекты)

- Цель инвестиций

- Преимущества инвестирования в интернете

- Как создать прибыльный сайт: выбор темы

- Особенности инвестиций в интернет проекты или как приумножить свой капитал в сети

- Что такое инвестирование в интернете

- Куда инвестировать, чтобы получить пассивный доход: акции и облигации

- Инвестиции в акции и ценные бумаги через банки

- Куда вложить деньги – примеры из жизни

- Мифы об инвестировании в Интернете

- Кредитование интернет-обменников и частных лиц

- Миф 4: Инвестирование в Интернете сопряжено с высоким риском

- 6 основных ошибок начинающего интернет-инвестора

ТОП инвестиций для физических лиц

Любое обучение начинается с того, что нужно грамотно проанализировать все за и против каждого метода, используемого в общем инвестиционном портфеле. Никогда не знаете, как повернется рынок, но за счет различных методов, применяемых в рамках одного портфеля, можно сбалансировать и диверсифицировать доход. Практически ежемесячно эксперты, аналитики готовят ТОПы методов, что направлены на получение прибыли. Позиции в них могут меняться местами, но всегда остаются «гиганты» — классические и уже привычные инструменты для получения пассивного дохода. Какие же они?

Банковские вклады

Депозит в рублях дает до 6% в год (и то, если сильно повезет), в иностранной валюте — не более 3%. Для поддержания стабильности инструмент подходит как нельзя лучше, но не более. А если у банка отзовут лицензию, фонд гарантирования покроет убытки до 1,4 млн. рублей. Перспектива неплохая.

Акции

Инструмент выгодный, если знать, как с ним работать или найти профессионального брокера-менеджера. Актуальные советы экспертов указывают, что вы точно не знаете, сколько может принести разница между покупкой и продажей, но иногда может быть суммарно по разным ценным бумагам до 20-25% в год. Есть ценные бумаги, подразумевающие выплату дивидендов за год или полугодие по результатам финансовой деятельности компании.

Облигации

Метод основан на том, что даете деньги в долг, получаете выплаты по купонам и можете в определенный момент вернуть стартовые вложения. Это один из способов, куда вкладывают богатые, как покупая облигации федерального займа, так и определенных компаний. Средняя доходность 9-11% в год. Сроки погашения по каждому индивидуальные.

Жилая недвижимость

Инструмент предусматривает покупку недвижимости и последующую ее продажу или сдачу в аренду. Дешевле всего инвестировать на этапе строительства, но риски, что объект будет сдан не в срок, а то и вовсе «заморожен» остается большим. Доходность плавающая, зависит в аренде от срока сдачи, а в продаже еще от площади, размещения и, разумеется, условий.

Малый бизнес

Вложения средств в малый бизнес позволяет поддержать чье-то дело, и при этом получать дивиденды в случае его положительного развития. Определенные тематические сайты для инвесторов, о которых много на www.gq-blog.com, подразумевают предложения, из которых можете выбрать вариант с учетом суммы вклада, сферы бизнеса, территории работы, заявленной доходности. Как правило, в малых городах прибыль в год до 15%, в мегаполисах — немного меньше. Есть и другие варианты, дающие прибыль, но они с особыми рисками, ведь нет уверенности и стабильности в том, что прибыль вообще будет. Давайте расскажу и о них.

Методы инвестирования для физических лиц

| Метод | Средняя доходность в год |

|---|---|

| Покупка иностранной валюты | До 5-10% |

| Онлайн-проекты | От 100% |

| Вложения в предметы искусства | От 20% |

| Вложения в интеллектуальную деятельность | От 15% |

Сравнение и выбор брокера

Для торговли на валютном и фондовом рынках необходимо открыть брокерский счет. К выбору компании, с помощью которой вы начнете инвестировать деньги и создавать свой капитал, надо относиться не менее серьезно, чем к выбору банка. Критериев может быть несколько:

- Надежность компании. Она должна иметь доступ на биржу, на которой вы собираетесь торговать. Эту информацию лучше взять непосредственно из списков допущенных брокеров на Московской бирже, на Санкт-Петербургской бирже.

- Рейтинг ведущих брокеров по торговому обороту.

- Рейтинг по числу активных клиентов.

- Комиссии, возможность онлайн-подачи документов на открытие счета, доступ к площадкам для торговли. Эту информацию придется искать на конкретных сайтах брокеров.

Есть сервис для сравнения и выбора брокера. Он основан на отзывах трейдеров начиная с 2008 года. Учитывайте субъективность таких оценок и не принимайте как руководство к действию.

Как инвестировать в сайты: три стратегии вложения денег

Существует три стратегии вложения денег в сайты.

- Создание сайта с нуля. Здесь вы регистрируете домен, настраиваете хостинг и движок, размещаете статьи и начинаете работать именно в таком формате.

- Наращивание капитала. В этом случае вы покупаете сайт, а потом быстро «докручиваете» его и продаете за более высокую стоимость.

- Денежный поток, когда вы настраиваете свой сайт таким образом, что он начинает приносить вам высокую прибыль.

Что касается первой стратегии, то она более сложная и потребуется больше времени для того, чтобы ваш ресурс приносил реальный доход. Вы создаете сайт с нуля, оформляете хостинг, движок, наполняете сайт статьями, покупаете какие-то ссылки, некоторое время ждете, пока ваш ресурс начнет давать денежный поток.

Поэтому более быстры и интересны вторая и третья стратегии. Например, что представляет собой вторая стратегия? Если не всем понятно как она осуществляется, вернемся к примерам с недвижимостью. Вы купили квартиру за 2 000 000 рублей, сделали косметический ремонт за 300 000 рублей и продали недвижимость уже, за 3 500 000 рублей. Так и с сайтами Вы можете купить либо недооцененный актив, либо просто его «докрутить» и продать уже более выгодно.

Чтобы было понятно, как это происходит, рассмотрим одну из сделок на бирже Телдери.

Сайт куплен за 300 00 рублей в апреле, продан в сентябре за 560 578 рублей, то есть получена доходность 86% за 5 месяцев, причем при этом не вносилось никаких изменений в сайт. В этом случает просто надо выбирать сайт правильно, видеть перспективы.

Третья стратегия также может быстро принести высокий доход.

Сайт realybiz.ru. был приобретен за 818 848 рублей. Денежный поток с этого сайта составлял 23 443 рубля, то есть 34. 3% годовых. Достаточно было сменить темы на более современные, обновить ворд-пресс, сделать рубрикаторы и т.д, на что было затрачено 100 00 рублей. При добавлении статей на сайт увеличилось количество уникальных посетителей, в результате денежный поток вырос до 64 651 рубля. Выросла и стоимость самого сайта. Денежный поток за 20 месяцев — 1 727 000 рублей. Итого, накопленный капитал составил 4 317 000 рублей. Это без учёта реинвестирования. Доходность за 20 месяцев – 427 % , то есть немногим больше 200 % годовых.

Самое главное — правильно определиться с выбором сайта. «Докрутить» его могут специалисты, нужна только правильная стратегия. Цифровые активы сегодня необходимы. Интернет всё больше нас поглощает, растет количество пользователей, стоимость на рекламу. И такая тенденция будет развиваться в течение 30-50 лет.

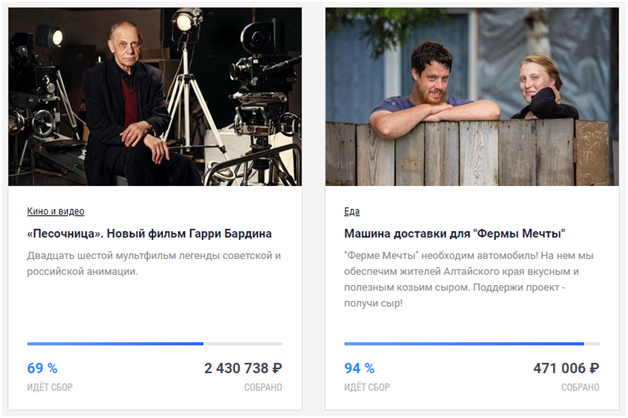

Инвестирование в стартапы (проекты)

Существует множество так называемых старапов. Это инвестиционные проекты, которые являются амбициозными. Есть чёткий план действий, есть предпосылки того, что эти проекты окажутся успешными. Причём такие стартапы могут быть как онлайн, так и оффлайн.

В интернете существуют специальные места, которые позволяют инвестировать в старапы. Вы покупаете доли проекта (фактически акции). Каждая доля потом играет на бирже, где её можно продать как дороже, так и дешевле (это уже, как повезёт).

В целом такое инвестирование даёт возможность получать дивиденды, а также потом возможность продать свою долю дороже.

Цель инвестиций

Инвестиции – это получение дохода от вложения средств. Существует огромное количество видов инвестиций и инвестиционных инструментов. В нашей статье мы рассмотрим, где и как можно разместить свои средства онлайн, чтобы получить доход.

Глобальная цель любого инвестора – получить стабильный поток финансовых средств.

Однако, перед началом процесса инвестирования, необходимо определить вашу конкретную цель. Именно от нее и будет зависеть выбор способа, объемов и инструментов для размещения капитала.

В зависимости от целей вы можете выбрать:

- долгосрочные инвестиции,

- формирование пенсионных накоплений,

- создать дополнительный пассивный доход,

- накопить на новую квартиру (машину, дачу и т.п.),

- средне и краткосрочные инвестиции,

- создание «финансовой подушки безопасности»,

- сформировать капитал на обучение ребенка в ВУЗе,

- накопить на отпуск и т.д.

После определения цели необходимо разобраться, какую сумму и как часто вы готовы инвестировать. Дело в том, что многие финансовые инструменты имеют ограничения по сумме входа, частоте и сумме пополнения. Поэтому свои возможности лучше просчитать заранее, чтобы правильно выбрать подходящие инструменты.

Кроме того, большинство инвестиций предполагает наличие хоть каких-то минимальных знаний на первых этапах с дальнейшим более глубоким погружением в тему. Многие финансовые инструменты, позволяющие расширить ваши возможности в инвестиционной сфере, достаточно сложны. Разобраться с ними с нуля можно, но потребуется определенное время и желание.

Ну и самое главное, что вы должны для себя решить на этапе старта – это каков ваш допустимый уровень риска. То есть какой процент вложенных собственных средств вы готовы безболезненно потерять. Любые, даже самые консервативные инвестиции – это риск.

Преимущества инвестирования в интернете

У интернет-инвестирования существует достаточно плюсов, о которых мы расскажем ниже.

Более низкие комиссии

Поскольку для этой сферы требуется значительно меньше контроля и взаимодействия с профессионалами, заработок на инвестициях в интернете обычно обходится дешевле, чем традиционное инвестирование. Многие сделки облагаются фиксированной комиссией, и любые применимые комиссионные за управление, как правило, ниже, поскольку технология онлайн-инвестиций делает вещи более эффективными и, как следствие, менее дорогими.

Удобство

Онлайн-трейдеры также любят инвестиции в интернет проекты из-за их удобства. Их можно совершить где угодно, в любое время, с любого устройства.

Контроль

Существует также возможность большего контроля, чем при традиционных инвестициях. Некоторые онлайн-инвестиционные сервисы даже позволят вам решить, какой контроль вы хотите получить, и какой объем средств вы предпочли бы передать профессионалу (или компьютеру).

Как создать прибыльный сайт: выбор темы

Прибыльный сайт — это прекрасный способ получения дохода. Доходный сайт можно передать по наследству, продать, переложить в простые депозиты. Если вы устали от него – купить недвижимость, доходный дом. Раскрученные высокодоходные сайты, кстати, могут стоить столько же, сколько стоит доходный дом.

Начните с выбора темы. Если всё идёт в стагнации, если тема, которой вы занимаетесь, никому не нужна, то, соответственно, тот актив, который вы создаете – тоже никому не нужен. Если вы покупаете актив на растущем рынке, то тема вас ведет вперед. Она постоянно растет. И что бы вы не делали, она будет расти, увеличивая ваш доход. И это реальность, а не магия.

Не стоит покупать сайты с темами, которые для вас неинтересны или будут интересны узкой аудитории. Не спешите рассматривать сайты по кулинарии. Маловероятно, что они принесут вам хороший доход. Много других тем, которые всегда будут пользоваться популярностью: рыбалка, спорт, желтая пресса, IT, эротика, финансы, бизнес, строительство, инвестиции, порно, путешествия, видео-игры, садоводство, здоровье, религия. Для покупки или продажи (если вам уже есть что продать) рекомендую российскую биржу по покупке-продаже сайтов Telderi.

Что не стоит покупать?

- Региональные порталы, потому что вы делаете бизнес, и нужно инвестировать именно в него. Если он заточен на какое-то Кукуево, большого рынка там не будет. Вы не сможете влиять на рост трафика, потому что он сконцентрирован в одном городе.

- Новостные сайты. Если мы говорим о пассивном доходе, то трафик будет расти только при публикации новых статей. Новая статья – это новый актив на сайте, который увеличивает ваш трафик. Но у новостей есть определенной время жизни. Можно публиковать 7 новостей, 10 новостей, но, если вы останавливаетесь, трафик пропадает. Новостной сайт нужно пополнять ежедневно и постоянно.

- Сайты со сложными экспертными темами, в которых вы не разбираетесь. Проблема в том, что трудно будет создать экспертный контент. Если вы можете его создавать, можете делать видео – это для вас «золотая жила». Тогда доходность будет принципиально выше.

- Сайты с быстроустаревающей тематикой. Она взлетела, хайпнула, но интерес к ней быстро пропал. (Например, недавно продавался хороший сайт «Танцы на ТНТ». Однако тематика устарела, закончилась, трафик упал).

- Сайты с сезонной тематикой: огород, грибы, Новый год. Трафик растет в сезон, потом падает.

- Брендовые сайты, которые посвящены одному бренду, типа «Карта Халва». Сегодня он дает классный доход, но завтра карты не будет – вы полностью потеряете деньги.

- Личные кабинеты и инструкции. Например, набрали в поисковике «Как войти в Сбербанк» – появляется масса сайтов. Но изменили картинки, изменили способы авторизации, выпустили мобильное приложение – сайт никому не нужен.

Важно, чтобы тема вам нравилась и была близка

Особенности инвестиций в интернет проекты или как приумножить свой капитал в сети

На сегодняшний день инвестиции в интернет проекты является не только выгодными, но и наиболее простым, наименее затратным вариантом получения пассивного дохода.

Такие проекты бывают трех видов:

Многие интернет-бизнесмены отдают предпочтение созданию и содержанию информационного издания (блога, портала) в сети, зарабатывая на рекламе, которая размещается на его сайте. Однако при создании данного веб-ресурса следует помнить о том, что в таком бизнесе будут расходоваться дополнительные средства на оплату работы журналистов, копирайтеров, услуги по созданию самого ресурса и его продвижения.

Кроме этого, можно вкладывать деньги в проекты, предлагающие услуги по консультации: к примеру, финансовой, юридической, медицинской, психологической и т.д. Также можно вложить средства в агентства, которые предоставляют услуги, касающиеся программирования, создания и раскрутки сайтов, написания статей.

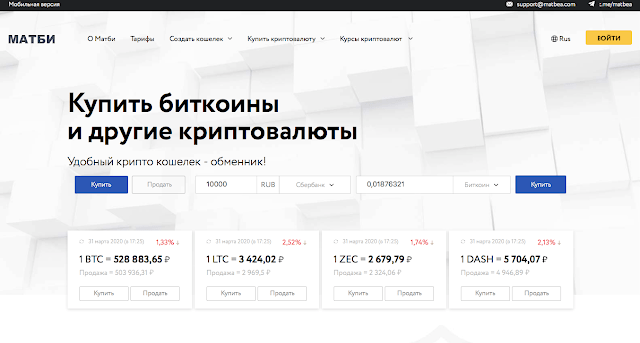

Интернет-инвестирование денег под проценты

Самым надежным и высокодоходным на данный момент считается инвестирование денег под проценты в акции, биржи или фонды. Наиболее распространенным выступает вклад денег под проценты в:

- Хайпы. Это прибыльные онлайн проекты, которые работают с электронной валютой. По сути, они являются финансовой пирамидой, которая выплачивает вкладчикам огромные проценты за счет новых поступлений и привлечения большого количества участников;

- Памм-счета. Памм выступает инвестиционным инструментом, который предлагают брокеры рынка форекс, куда вкладчик может внести средства. Это счета, управляемые профессиональными трейдерами, которые принимают вклады у всех желающих.

- Организационные расходы – оплата услуг юридической компании на регистрацию предприятия, внесение минимального первичного капитала, расходы на открытие в банке расчетного счета, установку электронной системы «банк-клиент»;

- Приобретение минимального набора мебели для офиса;

- Покупка компьютеров и специальной оргтехники для организации рабочих мест;

- Аренда сервера для онлайн магазина и его размещение на площадке провайдера;

- Монтаж локальной сети и настройка оборудования;

- Разработка витрины и интерфейса электронного магазина;

- Запуск рекламной кампании в сети.

Как не «прогореть» и оградить себя от возможных проблем интернет-инвестирования?

Основные правила поведения для интернет-инвестора:

- Перед тем, как инвестировать свои деньги в какой-либо проект, обязательно рассчитайте сумму, которую можно вложить в новый бизнес без особого риска обанкротиться. Для того, чтобы обезопасить себя, рекомендуется поделить средства на несколько равных частей и вкладывать их в разные проекты. Чем больше будет таких частей, тем меньше будет потеря от несостоявшихся программ;

- Следует помнить, что обещание слишком больших процентов является признаком обмана. Если в день предлагается 0,5-3% или 30-100% в месяц, то нужно понимать, что данные цифры далеки от реальности. По-настоящему рабочие проекты рассчитаны на долгосрочную деятельность и проценты в них значительно ниже, к примеру, как в банке — 6-10% годовых;

- Если нет лицевого счета, то это признак деятельности мошенников. Проектов, в которых вся регистрация и заработок на сайте сводиться к пересылке денег, следует избегать;

- Не рекомендуется задерживать всю сумму вклада в одном месте долго, а вывести деньги как можно быстрее и продолжить бизнес на полученные проценты.

Начиная заниматься инвестициями в интернете, вкладчик должен помнить о мошенниках, которые стремятся «выкачать» из доверчивых пользователей как можно больше средств. Следует основательно изучать все нюансы различных предложений, а не браться за первое попавшееся предприятие.

Что такое инвестирование в интернете

Термин «инвестиции в интернете» первоначально означал торговлю акциями и другими инвестициями самостоятельно в режиме онлайн, без какого-либо взаимодействия с финансовым профессионалом.

Это часто называлось электронной торговлей, самостоятельным инвестированием, прямым инвестированием или использованием дисконтного брокера. Комиссионные за торговлю самостоятельно были ниже, чем комиссионные с традиционного брокерского обслуживания с полным набором услуг. С годами этот термин расширился и включает в себя различные услуги, и сегодня вы можете найти множество вариантов, соответствующих вашим потребностям.

Куда инвестировать, чтобы получить пассивный доход: акции и облигации

Покупка ценных бумаг — один из самых удобных способов инвестирования. Купить их можно через брокера на бирже. Для старта не нужны огромные суммы или знания: не требуется даже выходить из дома. Любой человек может выбрать брокера онлайн, скачать приложение на смартфон, открыть брокерский или инвестиционный счет и начать свой путь в мире инвестиций. Основные виды ценных бумаг — акции и облигации.

Акция представляет собой ценную бумагу, которая подтверждает право инвестора владеть долей той или иной компании. Инвестор может получать процент от прибыли компании (дивиденды). Размер выплат зависит от количества купленных акций.

Акции делятся на обычные и привилегированные. Их отличия состоят в том, что владельцы обычных акций имеют право получать дивидендный доход, размер которого зависит от прибыли компании, а также участвовать в собраниях акционеров и голосовать на них. Владельцы же привилегированных акций получают дивиденды, но при этом не имеют права голоса на собраниях. Есть одно исключение — голосование о решении не выплачивать дивиденды по привилегированным акциям.

Доходность по акциям не гарантирована. Если компания не получила доход, инвесторы его тоже не получат. Кроме дивидендов, инвестор может заработать на изменении курса при продаже ценной бумаги — если на этот момент стоимость акции выросла.

Что касается торговли (трейдинга), это нельзя воспринимать как способ получения пассивного дохода. Трейдинг предполагает постоянную куплю-продажу ценных бумаг с целью извлечения прибыли. Это способ заработка, который занимает определенное время и требует от инвестора определенных знаний и навыков, поэтому для новичков он не подходит.

Акции, которые выросли за последний год

Если 2020 и стал годом кризиса для кого-то, то для инвесторов он стал годом возможностей. Появилось много организаций, куда стоит инвестировать деньги. Многие акции значительно изменились в цене в большую сторону, что помогло многим акционерам приумножить свой капитал в разы. Вот как выглядит Топ-10 выросших российских акций за 2020 год по версии Forbes:

- Полюс (PLZL) — 116%;

- Яндекс (YNDX) — 89%;

- АФК Система (AFKS) — 87%;

- TCS-ГДР (TCS Group) (TCSG) — 86%;

- Polymetal (POLY) — 73%;

- Магнит (MGNT) — 58%;

- НЛМК (NLMK) — 49%;

- Московская биржа (MOEX) — 49%;

- ПИК (PIKK) — 46%;

- РусГидро (HYDR) — 37%.

Компании, которые стабильно платят дивиденды

Обычно российские компании осуществляют выплаты акционерам раз в год — в середине или конце лета. Но есть 15 компаний, которые стабильно выплачивают дивиденды ежеквартально. Для многих инвесторов такой способ получения средств удобнее и надежнее. Вот эти компании:

- «АЛРОСА» (ALRS);

- НЛМК (NLMK);

- Детский мир (DSKY);

- «ЛУКОЙЛ» (LKOH);

- МТС (MTSS);

- «ФосАгро» (PHOR);

- «Татнефть» (TATN);

- «Газпром нефть» (SIBN);

- «Селигдар» (SELG);

- «ВСМПО-АВИСМА» (VSMO);

- «Юнипро» (UPRO);

- ММЦБ (GEMA);

- «Полюс» (PLZL);

- «Химпром» (HIMCP);

- НКХП (NKHP).

Другой вид ценных бумаг, которые можно приобрести на бирже — это облигации. Они представляют собой долговые расписки. Покупая облигации, инвестор дает эмитенту заемные средства, рассчитывая получить их обратно вместе с прибылью. Сроки и проценты можно узнать в момент приобретения бумаги, и в этом главное отличие облигаций от акций — можно рассчитать свой потенциальный доход сразу. В этом случае риски значительно меньше.

Облигации делятся на государственные и корпоративные. Первые выпускаются Министерством Финансов Российской Федерации, а вторые — компаниями.

Государственные облигации РФ

Цель государственных облигаций РФ — привлечение дополнительного финансирования от частных лиц. Стоимость бумаг невелика, для их покупки достаточно небольшой суммы. Для того, чтобы получить прибыль, нужно вложить деньги минимум на три года. Тогда можно будет получить от 6 до 8% годовых. Проценты начисляются каждые полгода. Кроме того, можно открыть Индивидуальный Инвестиционный счет и с помощью налогового вычета вернуть уплаченные 13% НДФЛ (максимум 52 тыс. рублей в год).

На графике ниже представлена кривая бескупонной доходности ОФЗ (облигаций федерального займа). На оси абсцисс указан срок до погашения долга в годах, а на оси ординат доходность в годовых %. График актуален на 15 февраля 2021 года.

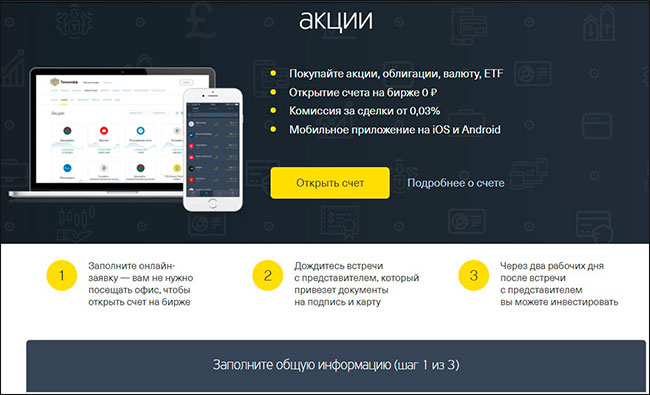

Инвестиции в акции и ценные бумаги через банки

На первый взгляд работа с акциями кажется довольно сложной, ведь вам придется изучать всю лобуду, куда-то ездить, чтобы оформить документы и т.д. Сегодня стать акционером той или иной компании может абсолютно любой человек без какого-либо дополнительного «геморроя». Многие банки предлагают инвестировать деньги прямо через них посредством интернета. Давайте рассмотрим на примере банка «Тинькофф».

Чтобы открыть свой брокерский счет нужно сделать три простых действия:

- Заполнить анкету на официальном сайте банка;

- Дождаться курьера, который привезет все документы (оформление бесплатное);

- Через 2 дня после получения документов можно начать инвестировать.

Ну а дальше вам будет предложено воспользоваться услугами робота-советника или списком идей.

Если вы выберите робота-советника, то вам нужно будет указать критерии для ваших инвестиций, например сумма, валюта, комании и акции. А дальше робот сам подберет вам акции согласно вашим критериям.

Если же вы воспользуетесь списком идей, то вы получите рекомендации от Тинькофф-аналитиков. Список обновляется примерно раз в два дня.

Новичку здесь не разобраться. Но если вы хотите реально начать заниматься инвестированием, то я рекомендую посмотреть улетный бесплатный двухнедельный тренинг. Благодаря ему я и начал заниматься инвестированием, и очень этому рад.

Плюсы и минусы инвестиций через банки

Ну и конечно давайте подведем итоги данного способа.

Достоинства:

- Автоматическая подача налоговой декларации. Вам не нужно будет париться по поводу налогов. За вас все сделают;

- Удобная платформа для новичков;

- Все операции происходят в режиме онлайн и работать можно прямо с мобильного телефона;

- Простое оформление документов.

Недостатки:

Приходится платить комиссии за сделки. А в Тинькофф они довольно высокие (0,3%), по сравнению с другими банками.

В итоге по степени риска я бы дал 5 баллов из 10.

Куда вложить деньги – примеры из жизни

В многочисленных блогах можно найти отзывы тех, кто имеет опыт вложений средств в интернете. Встречаются как положительные, так и негативные отзывы. При этом стоит учитывать, что многие из инвесторов совершали типичные ошибки: вкладывали средства в заведомо провальные проекты, польстившись на высокие проценты, начинали заниматься трейдингом, не зная правил финансового рынка.

Виталий, 25 лет, рассказал следующее: «Оставшись год назад без работы, стал активно искать способы заработка. Решил попробовать заняться трейдингом. Учился на своих ошибках: познавая тонкости торговли на финансовом рынке, потратил порядка 10 000 рублей, которые занял у родителей. Но «учеба» и опыт пошли впрок: сейчас я вкладываю успешно и зарабатываю на этом 15 000-20 000 рублей в месяц, при свободном графике. И это – только начало».

Анна, 31 год: «Я уже 5 лет занимаюсь заработком денег в интернете. Сначала я занималась выдачей кредитов в системе Вебмани и зарабатывала не очень много – около 6 000-7 000 рублей в месяц. Потом сделала онлайн-вклад в своем банке и дополнительно к названной сумме получала по 1500 рублей в месяц. Сейчас вкладываю в ПАММ-счета: так как с трейдингом у меня не задалось, пробую инвестировать в опционы на доверительной основе».

Мифы об инвестировании в Интернете

Есть распространенные мифы, которые мешают вкладчикам начинать свои проекты. Страхи и стереотипы препятствуют трезвому взгляду на инвестирование и не позволяют разумно оценить личные финансовые перспективы.

Миф 1. Инвестирование доступно только для богатых

Возможно, лет 100 назад получать пассивный доход действительно могли лишь обладатели солидных состояний. В наше время инвестированием можно заниматься, имея самые скромные сбережения. Просто нужно грамотно подойти к вопросу перераспределения средств.

Порог вхождения инвесторов в современные интернет-проекты нередко составляет чисто символические суммы. Сделать первые шаги можно, имея в кармане всего $10. На $100 и вовсе можно создать целый инвестиционные портфель, вложив деньги, скажем, в ПАММ-счета.

Миф 2. Инвестирование связано с большими рисками

Риски есть в любых делах связанных с финансами. Даже депозит в швейцарском банке не гарантирует стопроцентной сохранности вклада. Опасность потерять деньги возрастает, когда вы нарушаете правила инвестирования или делаете глупые ошибки.

Это как ездить на автомобиле на красный свет и превышать скорость. Опасно? Да, безусловно. Можно ли избежать? Внимательно сморите по сторонам и соблюдайте ПДД.

Миф 3. Инвестирование для умников

Прибыльные вложения делать не сложнее, чем ежедневно отдавать тяжелой однообразной работе по 8 часов. Инвестирование – это навык, который можно и нужно осваивать.

Специального образования для этого не требуется. Единственное, что от вас требуется, это понять, что деньги – актив, который можно заставить работать на себя.

Рекомендую посмотреть полезный ролик на тему инвестирования от Роберта Кийосаки.

Кредитование интернет-обменников и частных лиц

Отличный способ осуществить инвестиции в Интернете – это кредитование долговых коммерческих сервисов, онлайн-обменников и частных лиц, посредством использования бирж кредитования. Онлайн-обменники привлекают средства пользователей, для наличия на их счетах финансов с целью проведения валютных операций. Как правило, такие сервисы отличаются надежностью, так как от этого зависит наличие у них клиентов. В среднем, они принимают средства с кошельков пользователей, под 25% годовых. Срок займа не превышает 3–5 месяцев.

Что касается частного кредитования, то тут, для выбора заемщика используются биржи кредитов. В этом случае, кредитор сам выбирает лицо заемщика, тщательно проверяя его лимит доверия. Ссуда выдается с кошелька WebMoney, как правило, под 20–25% годовых. Специалисты рекомендуют не использовать данный инструмент любителям, так как реальный доход будет заметен только при наличии не меньше, чем 8–10 заемщиков.

Для тех, кого же заинтересовал данный способ, приводим перечень проверенных бирж кредитов:

- credit.webmoney.ru

- jetcredits.ru

- WEWEC.COM

- capshop.pp.ua

- credit.onlymoney.com

Миф 4: Инвестирование в Интернете сопряжено с высоким риском

Правда: Инвестиции в интернете – это реальный доход, что же касается риска… Каждый день мы подвергаемся потенциальным опасностям: на улице, где вам на голову может свалиться глыба льда или где можно попасть под колеса к пьяному лихачу; на той же работе или на отдыхе, где тоже может произойти все, что угодно.

Правда: Инвестиции в интернете – это реальный доход, что же касается риска… Каждый день мы подвергаемся потенциальным опасностям: на улице, где вам на голову может свалиться глыба льда или где можно попасть под колеса к пьяному лихачу; на той же работе или на отдыхе, где тоже может произойти все, что угодно.

А теперь ответьте мне – все эти потенциальные опасности заставляют Вас забиться в угол квартиры, не выходить на улицу и не ездить отдыхать? Я думаю, ответ очевиден – НЕТ!

Однако когда вопрос касается реального инвестирования в интернете, большинство людей на пространстве СНГ начинают вести себя, как люди-параноики, которые стараются контактировать с внешнем миром по минимуму и прятать голову в песок при любой потенциальной, на их взгляд, угрозе.

При этом надо понимать одну вещь: ИНВЕСТОР, который не хранит все яйца в одной корзине и соблюдает правила диверсификации, в гораздо МЕНЬШЕЙ степени рискует потерять свой капитал, чем, например, человек, который прячет все средства под матрасом, или офисный сотрудник, хранящий свои сбережения в банке.

Почему я так считаю? Да потому что грамотный инвестор не пытается уйти от рисков, а наоборот – управляет ими! Более того, он прекрасно знает, что чем выше будет риск, тем больший доход он сможет получить!

Знание и опыт, который инвестор получает на своем тернистом пути, помогают ему использовать свою отработанную тактику управления рисками. И в итоге его риски НЕСОИЗМЕРИМО МЕНЬШЕ рисков людей, о которых я писал выше в данном пункте, а доходность ГОРАЗДО ВЫШЕ процентов по банковским депозитам!

6 основных ошибок начинающего интернет-инвестора

Перечислим главные ошибки начинающих инвесторов. Зная о том, как НЕ надо действовать, вы снизите риск потерять капитал и попутно сбережете собственные нервы.

Ошибка 1. Вложение больших сумм в один проект

Народная мудрость гласит – не кладите все яйца в одну корзину. В отношении инвестиций это особенно актуально: разделение сбережений по нескольким направлениям на порядок снижает финансовые риски.

Ошибка 2. Пренебрежительное отношение к безопасности

Забывая о безопасности, новички рискуют не только прибылью, но и самим капиталом. Взломы аккаунтов с низким уровнем надежности встречаются сплошь и рядом.

Дополнительно защитить ваши вклады поможет страхование, которое часто предлагают клиентам сами инвестиционные компании.

Ошибка 3. Жадность

Жадность в финансовых делах ещё никому не приносила пользы. Не стремитесь к максимальной прибыли сразу, будьте терпеливы, разумны и последовательны.

Для инвестора-новичка главное – не получить всё и сразу, а разобраться в механизмах и перспективах инвестиционных направлений. Опыт и знания – вложения с самой высокой степенью окупаемости.

Ошибка 4. Инвестирование в непроверенные проекты

Здесь всё ясно – нельзя вкладывать деньги в проект, о котором вы не имеете достоверной информации.

Какими бы привлекательными не казались вам условия инвестирования, нужно потратить время на проверку партнёра. Оцените уровень безопасности сайта, почитайте отзывы в сети, проверьте лицензии и сертификаты и только потом переводите на счета свои деньги.

Ошибка 5. Желание вывести сразу большую сумму

Не все проекты (в особенной степени это касается хайпов) с восторгом относятся к выводу клиентами больших денежных сумм. Выводить вклады со счетов высокорисковых компаний лучше по частям, через определенные промежутки времени.

Ошибка 6. Отсутствие стратегии инвестирования

Без стратегического плана инвестирование напоминает американские горки. При этом падения бывают более болезненными, чем взлёты. Продуманная стратегия – это езда по ровной автостраде: минимум риска, максимум надёжности.